Análise do mercado de celulose na Europa e MENA

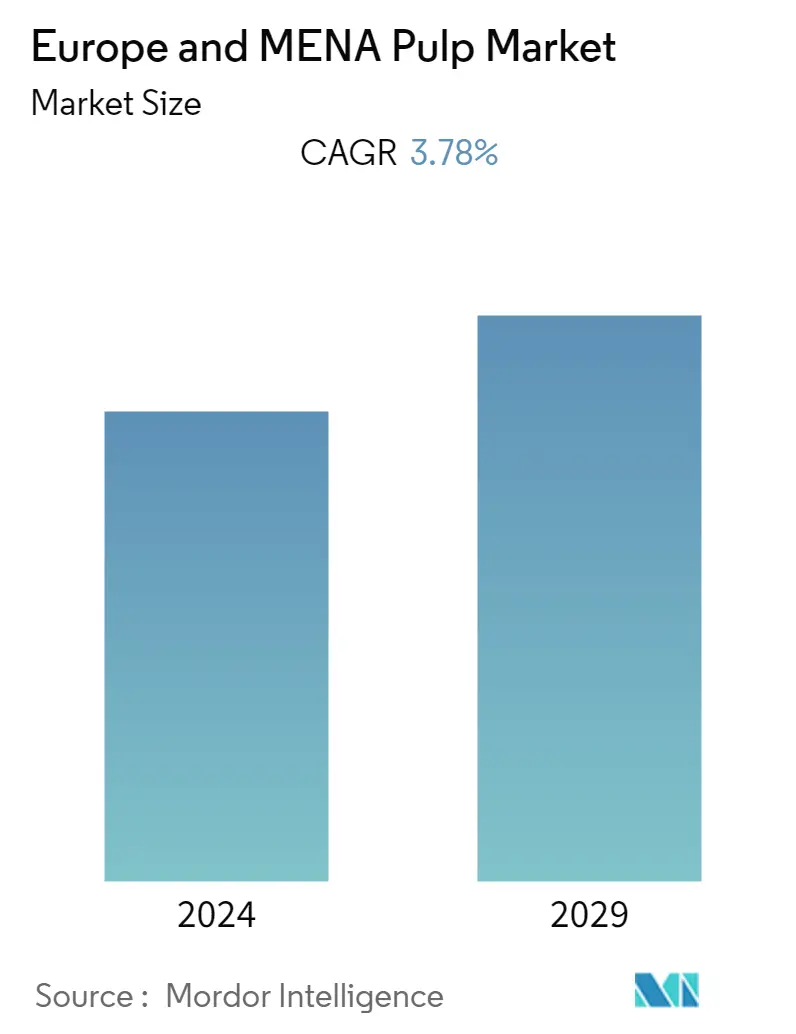

Espera-se que o mercado de celulose de madeira testemunhe um CAGR de 3,78% durante o período de previsão (2021 – 2026). Com o foco agora mudando para a ecologia e a sustentabilidade, espera-se que as embalagens de papel ganhem força, com muitos países pressionando por produtos de embalagem de papel em vez de embalagens de plástico, o que representa uma ameaça significativa ao meio ambiente. A maior procura de reciclagem impulsionará ainda mais a utilização de papel como material de embalagem, com consumidores e empresas à procura de soluções que ajudem na redução de custos, bem como ajudem a manter o ambiente seguro, mantendo intactas as regulamentações governamentais.

- No MENA, espera-se que as mudanças no estilo de vida e a melhoria dos padrões de vida, e um aumento na preferência do consumidor por alimentos embalados e frescos, impulsionem a procura de embalagens de papel, aumentando assim as oportunidades de crescimento para o mercado de pasta de papel na região. Por exemplo, de acordo com o relatório do Índice de Risco/Recompensa do IMC, a importação líquida de reexportações foi de cerca de 43 mil milhões de AED, com um consumo interno de 112 mil milhões de AED. 62% das necessidades nacionais de alimentos e bebidas provêm da indústria transformadora local, que representa 69 mil milhões de DEA. E assim, o setor de alimentos e bebidas é de longe uma das áreas mais críticas em termos de embalagens, levando a um maior crescimento da indústria de celulose na região.

- Devido à existência de indústrias estabelecidas, como a farmacêutica, alimentar e de bebidas, a Alemanha é o maior mercado da região, devido ao seu domínio na indústria de embalagens. Mas devido à propagação da COVID-19, à medida que vários países europeus limitam as viagens para impedir a propagação do coronavírus, os fabricantes de pasta de papel mais importantes da região afirmaram que os impasses nos transportes estão a atrasar os envios da matéria-prima. A Alemanha e a Espanha fecharam as suas fronteiras a viagens não essenciais em Março, resultando numa escassez de pasta de papel, que é utilizada em produtos como lenços de papel e fraldas, e no aumento dos custos devido a atrasos nos envios de matérias-primas que provocaram a paragem de máquinas. Isso pode aumentar os preços e impactar negativamente o mercado.

- Muitos países da Europa, do Médio Oriente e de África encerraram esforços para conter a propagação da COVID-19. Com a redução da demanda por embalagens, vem a redução da demanda por celulose para fabricar esses produtos. Mas, ao mesmo tempo, o papel higiénico testemunhou mudanças radicais na oferta e na procura. No entanto, as fábricas que trabalham com material reciclado estão usando tipos de destintagem, que são resíduos de papel branco com tinta que deve ser removida e que agora estão em falta. Portanto, porém, os fabricantes do setor ainda estão operando, mesmo depois de enfrentarem problemas significativos na cadeia de abastecimento.

Tendências do mercado de celulose na Europa e MENA

Pasta Química Branqueada terá Impacto Significativo no Crescimento

- A indústria de celulose e papel depende fortemente de recursos naturais e, portanto, a utilização eficiente de matérias-primas, energia e processamento químico impulsionam a sustentabilidade na indústria ao mesmo tempo em que produz produtos de alta qualidade. Por exemplo, a pasta produzida na Europa provém de florestas geridas de forma sustentável, por exemplo, através de programas como o PEFC (Programa de Endosso de Certificação Florestal) e o FSC (Conselho de Manejo Florestal), e é cada vez mais utilizada em várias cadeias de valor.

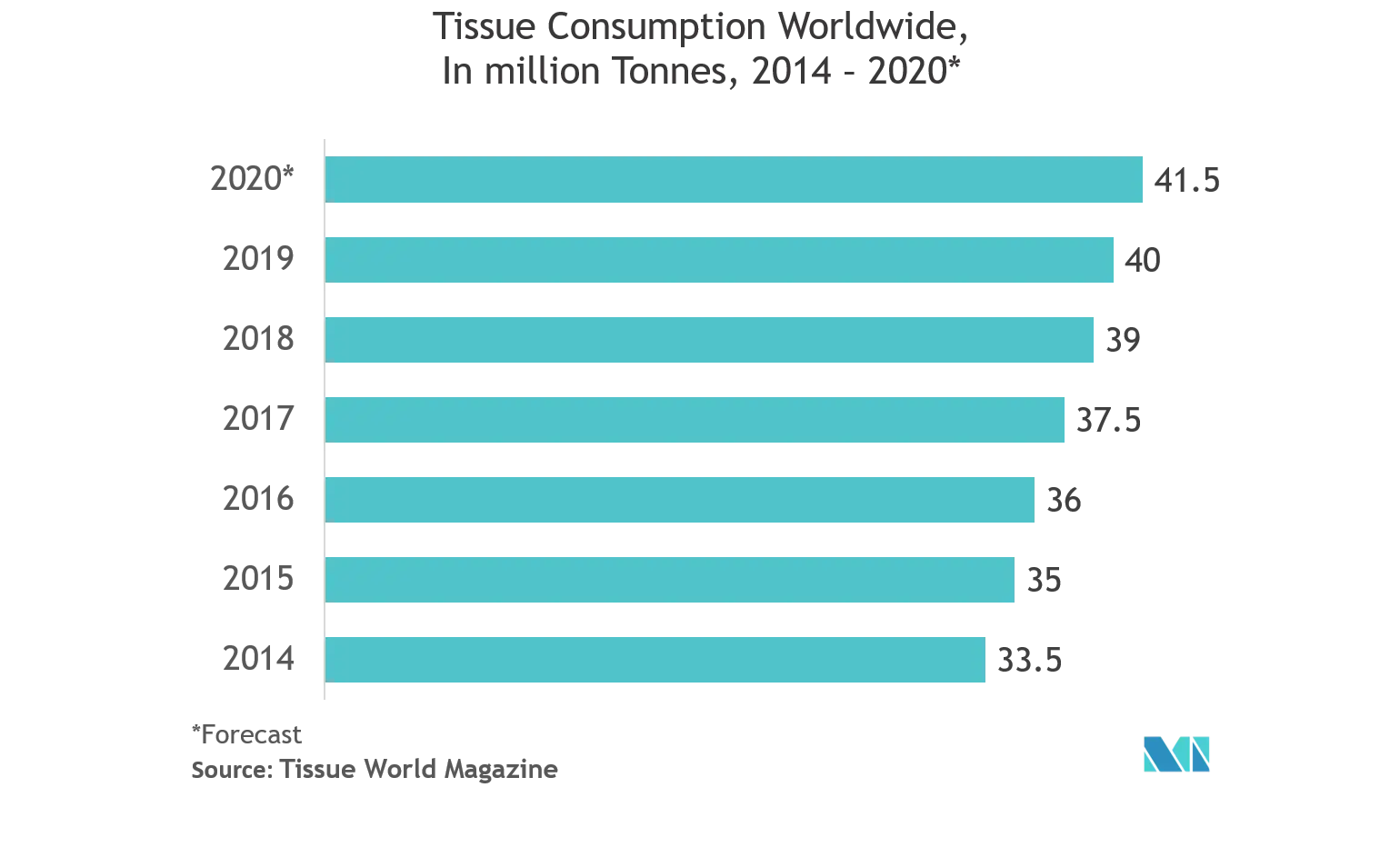

- Espera-se que a crescente demanda, juntamente com o consumo, por papel de seda, que é essencialmente usado em cozinhas, banheiros e residências, impulsione o crescimento do mercado de pasta química branqueada durante o período de previsão. Os avanços tecnológicos na indústria de papel e celulose melhoram o desempenho da planta, o que permite maior melhoria de qualidade e menor custo, e simultaneamente uma operação ecologicamente correta da planta e, portanto, tem

- No entanto, o Cepi anunciou que, segundo dados preliminares, a produção europeia de papel e cartão diminuiu 3,0% em 2019 face ao ano anterior. O abrandamento da economia da UE em 2019, de 1,9% em 2018 para 1,1% em 2019, combinado com a instabilidade global e as tensões comerciais, impactou o consumo europeu de papel e cartão, que registou uma queda de 4%. Isso impactará diretamente o mercado de celulose química branqueada na região.

- De acordo com a Environmental Paper Network, todo o continente africano é responsável por apenas 2% da utilização global de papel. Isto se deve à presença de regiões florestais densamente povoadas. Mais da metade do papel utilizado é então branqueado quimicamente para ser utilizado em embalagens (cartão e papelão), e essa área tem aumentado consistentemente nos últimos anos.

O aumento da demanda do consumidor por tecidos impulsionará o crescimento do mercado

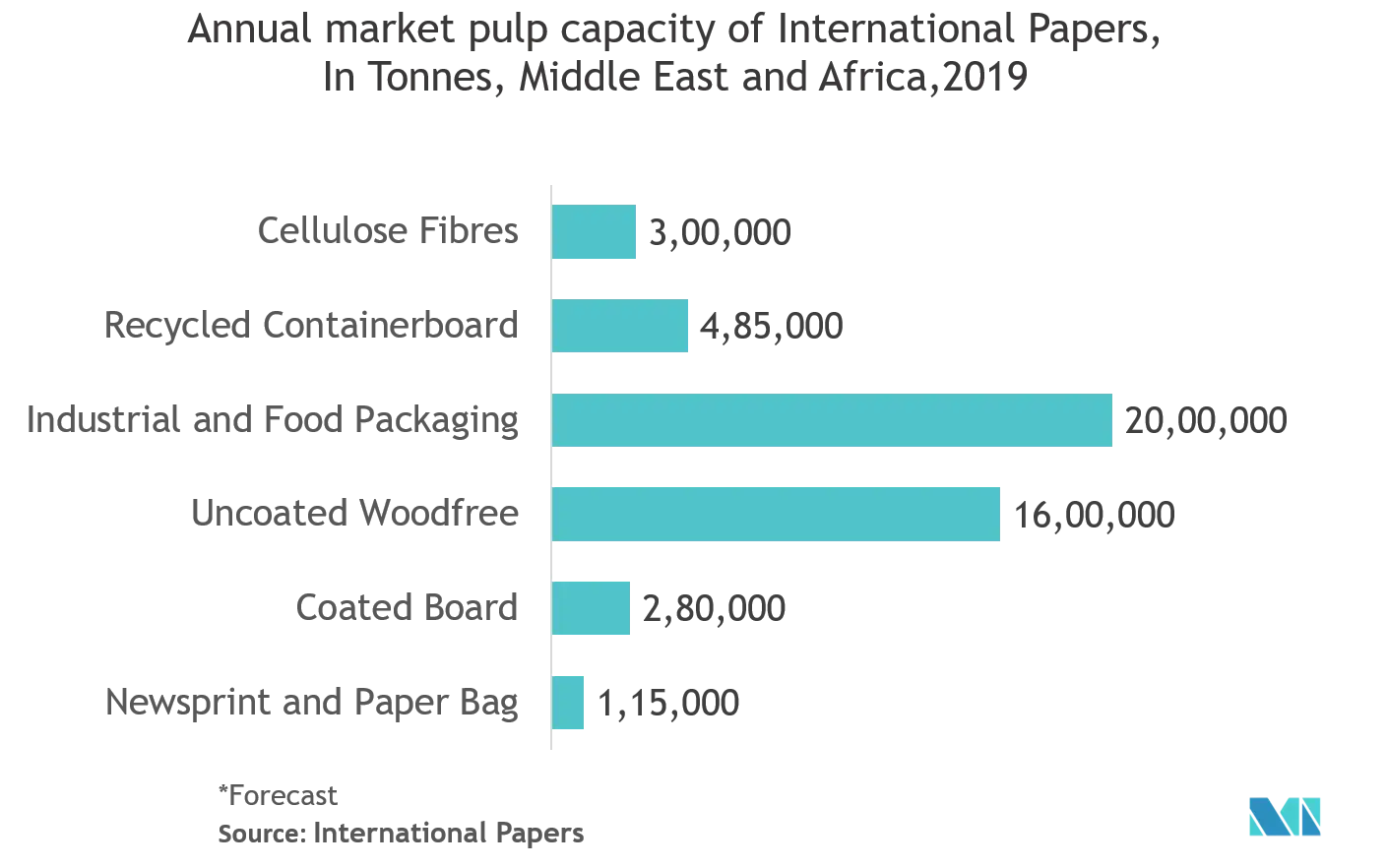

- O Médio Oriente e África têm uma capacidade de produção de 4 milhões de toneladas métricas de pasta, papel e produtos de embalagem e, assim, revelam-se um importante impulsionador do crescimento da indústria de papel tissue na região. Da mesma forma, o aumento dos níveis de rendimento, a presença de uma população relativamente jovem e a actividade económica estão a impulsionar o mercado de papel Tissue MEA. A mudança no estilo de vida do consumidor e o foco do governo em soluções de embalagens ecológicas estimularam a demanda por papéis de seda e produtos para embalagens de papel.

- Na Europa, a produção total de pasta (pasta integrada, mais pasta de mercado) aumentou 0,8% em 2019, sendo a maior parte utilizada para vários tipos de produção de papel tissue. Foi superado pela produção de pasta de mercado, que aumentou 6,1%, como resultado dos recentes investimentos massivos em novas capacidades. Este crescimento da produção é impulsionado pela procura do mercado de exportação. Da mesma forma, as exportações de pasta de mercado aumentaram perto de 40% em 2019.

- Há um aumento repentino na demanda por papéis de seda devido à propagação contínua da pandemia de COVID-19. Os fabricantes destes tecidos estão a produzir 20% mais do que os níveis normais, o que pode sobrecarregar a cadeia de abastecimento.

Visão geral da indústria de celulose na Europa e MENA

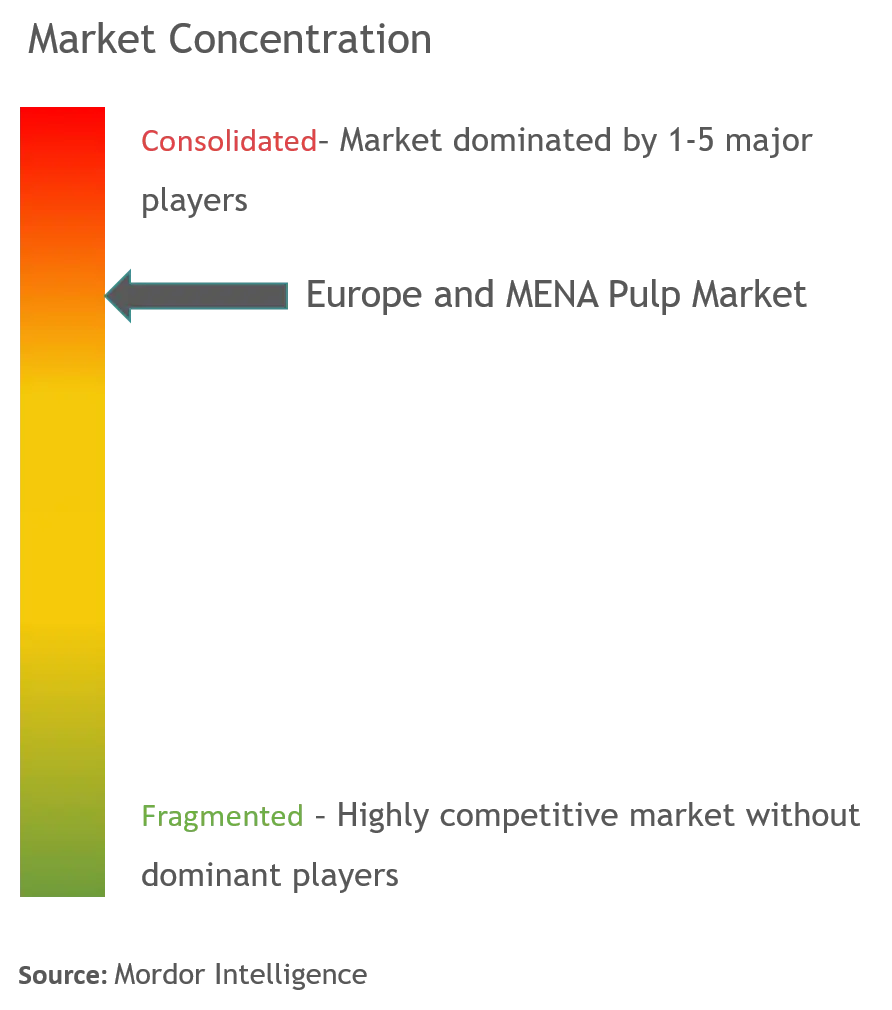

O mercado de celulose da Europa e MENA está parcialmente consolidado, com os cinco principais players tendo uma posição significativa no mercado e deverá crescer a uma taxa moderada, devido ao bom desempenho das indústrias, começando pela impressão, embalagens de consumo, farmacêutica e construção. , etc.

- Em março de 2020, a Stora Enso lançou uma caixa de embalagem de papelão premium sustentável para pellets. Com esta nova embalagem, a Stora Enso desempenha um papel pioneiro na indústria de pellets e coloca a sustentabilidade, a inovação e a orientação para o cliente no centro dos seus desenvolvimentos.

- Em agosto de 2019, a UPM tomou uma decisão de investimento para construir uma fábrica greenfield de celulose de eucalipto de 2,1 milhões de toneladas perto de Paso de Los Toros, no centro do Uruguai. O investimento altamente competitivo da fábrica de US$ 2,7 bilhões aumentará a capacidade atual de celulose da UPM em mais de 50%, resultando em uma mudança radical na escala do negócio de celulose da UPM, bem como nos lucros futuros da UPM. Além disso, a UPM investirá US$ 350 milhões em operações portuárias em Montevidéu e instalações locais em Paso de Los Toros. A entrada em operação da fábrica está prevista para o segundo semestre de 2022.

Líderes do mercado de celulose na Europa e MENA

-

Atrak Pulp and Paper Industries

-

Middle East Paper Company (MEPCO)

-

Stora Enso

-

UPM

-

SCA

- *Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica

Segmentação da indústria de celulose na Europa e MENA

A celulose está ganhando ampla aceitação em vários setores de usuários finais para fins de embalagem, como alimentos e bebidas, saúde e eletrônicos de consumo, com a linha de produtos abrangendo bandejas, conchas, pratos e tigelas e transportadores.

| Pasta Química Branqueada (BCP) |

| Polpa de madeira solúvel (DWP) |

| Polpa Kraft Não Branqueada |

| Pasta Mecânica |

| Impressão e Escrita |

| Papel de jornal |

| Tecido |

| Cartão |

| Cartão de contêiner |

| Outras aplicações |

| Europa | Reino Unido |

| Alemanha | |

| França | |

| Itália | |

| Espanha | |

| Portugal | |

| Holanda | |

| Grécia | |

| Áustria | |

| Bélgica | |

| Suíça | |

| Rússia | |

| Romênia | |

| Resto da Europa | |

| Oriente Médio e Norte da África | Emirados Árabes Unidos |

| Arábia Saudita | |

| Irã | |

| Israel | |

| Jordânia | |

| Síria | |

| Bahrein | |

| Kuwait | |

| Líbano | |

| Egito | |

| Tunísia | |

| Marrocos | |

| Argélia | |

| Resto do MENA |

| Nota | Pasta Química Branqueada (BCP) | |

| Polpa de madeira solúvel (DWP) | ||

| Polpa Kraft Não Branqueada | ||

| Pasta Mecânica | ||

| Aplicativo | Impressão e Escrita | |

| Papel de jornal | ||

| Tecido | ||

| Cartão | ||

| Cartão de contêiner | ||

| Outras aplicações | ||

| Geografia | Europa | Reino Unido |

| Alemanha | ||

| França | ||

| Itália | ||

| Espanha | ||

| Portugal | ||

| Holanda | ||

| Grécia | ||

| Áustria | ||

| Bélgica | ||

| Suíça | ||

| Rússia | ||

| Romênia | ||

| Resto da Europa | ||

| Oriente Médio e Norte da África | Emirados Árabes Unidos | |

| Arábia Saudita | ||

| Irã | ||

| Israel | ||

| Jordânia | ||

| Síria | ||

| Bahrein | ||

| Kuwait | ||

| Líbano | ||

| Egito | ||

| Tunísia | ||

| Marrocos | ||

| Argélia | ||

| Resto do MENA | ||

Perguntas frequentes sobre pesquisa de mercado de celulose na Europa e MENA

Qual é o tamanho atual do mercado de celulose na Europa e MENA?

O mercado de celulose da Europa e MENA deverá registrar um CAGR de 3,78% durante o período de previsão (2024-2029)

Quem são os principais players na Europa e no mercado de celulose MENA?

Atrak Pulp and Paper Industries, Middle East Paper Company (MEPCO), Stora Enso, UPM, SCA são as principais empresas que operam na Europa e no mercado de celulose MENA.

Que anos este mercado de celulose na Europa e MENA cobre?

O relatório abrange o tamanho histórico do mercado de celulose da Europa e MENA para os anos 2019, 2020, 2021, 2022 e 2023. O relatório também prevê o tamanho do mercado de celulose da Europa e MENA para os anos 2024, 2025, 2026, 2027, 2028 e 2029.

Página atualizada pela última vez em:

Relatório da Indústria de Celulose da Europa e MENA

Estatísticas para a participação de mercado de celulose na Europa e MENA em 2024, tamanho e taxa de crescimento de receita, criadas por Mordor Intelligence™ Industry Reports. A análise da Europa e MENA Pulp inclui uma previsão de mercado para 2029 e uma visão histórica. Obtenha uma amostra desta análise do setor como um download gratuito em PDF do relatório.