| Período de Estudo | 2019-2029 |

| Ano Base Para Estimativa | 2023 |

| Tamanho do Mercado (2024) | USD 21.52 Billion |

| Tamanho do Mercado (2029) | USD 25.96 Billion |

| CAGR (2024 - 2029) | 3.82 % |

| Concentração do Mercado | Alto |

Principais jogadores*Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica |

Análise do mercado de motores de aeronaves na Europa

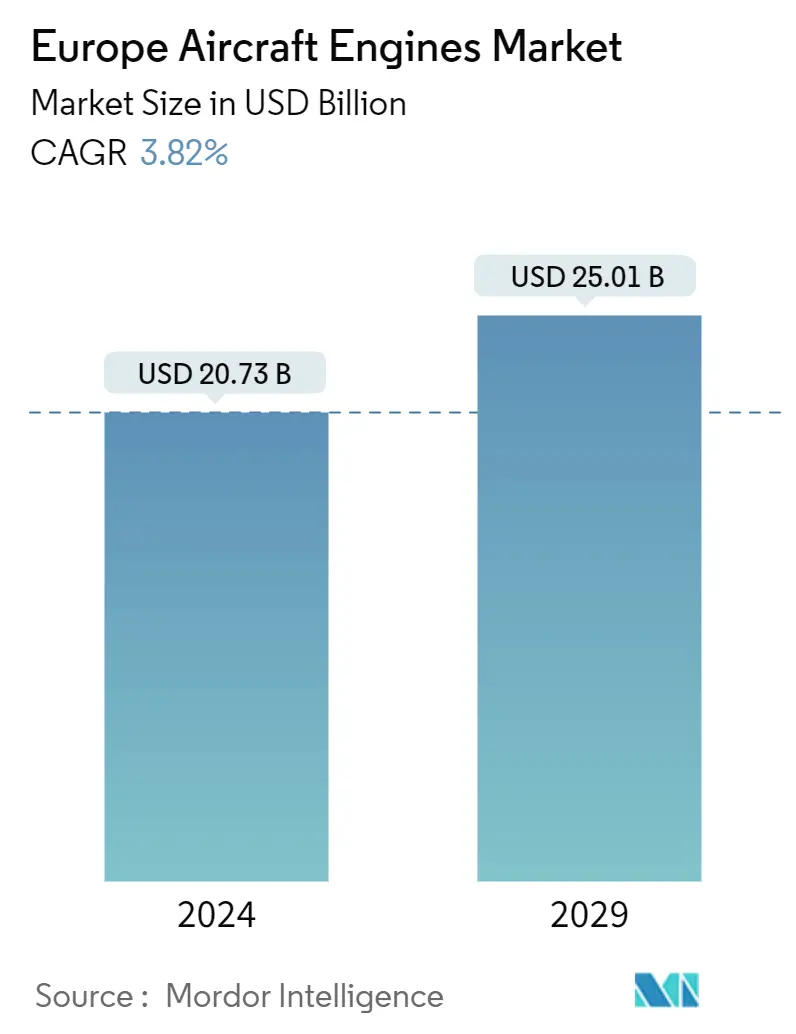

O tamanho do mercado europeu de motores de aeronaves é estimado em US$ 20,73 bilhões em 2024, e deverá atingir US$ 25,01 bilhões até 2029, crescendo a um CAGR de 3,82% durante o período de previsão (2024-2029).

A demanda por motores de aeronaves é impulsionada principalmente pelo aumento na carteira de pedidos de aeronaves (jatos executivos, comerciais ou militares) ou como substitutos dos motores da frota de aeronaves existente. Os OEMs de aeronaves e os fabricantes de motores estão engajados em extensos esforços de integração para melhorar o desempenho e ampliar o alcance das aeronaves. Prevê-se que os investimentos em PD de tais tecnologias reforcem as perspectivas do mercado durante o período de previsão.

Espera-se que o ciclo de fabricação de OEMs de motores de aeronaves passe por uma rápida transformação devido ao uso crescente de impressão 3D e compósitos de matriz cerâmica para construir componentes críticos de um motor de aeronave. Os operadores de aeronaves estão empenhados em empregar motores operacionais com maior eficiência de combustível e custos operacionais gerais reduzidos. Isso fez com que os OEMs de aeronaves e os fabricantes de motores se envolvessem em extensos esforços de integração para melhorar o desempenho e ampliar o alcance das aeronaves. Os novos motores são maravilhas tecnológicas compostas por materiais avançados com maior durabilidade para garantir desempenho sem comprometer sua vida útil. Além disso, prevê-se que tecnologias emergentes, como um motor a jato híbrido-elétrico, aumentem as atuais oportunidades de negócios para os participantes do mercado.

Tendências do mercado de motores de aeronaves na Europa

O segmento civil e comercial apresentará um crescimento notável devido aos crescentes desenvolvimentos no aumento da eficiência do motor

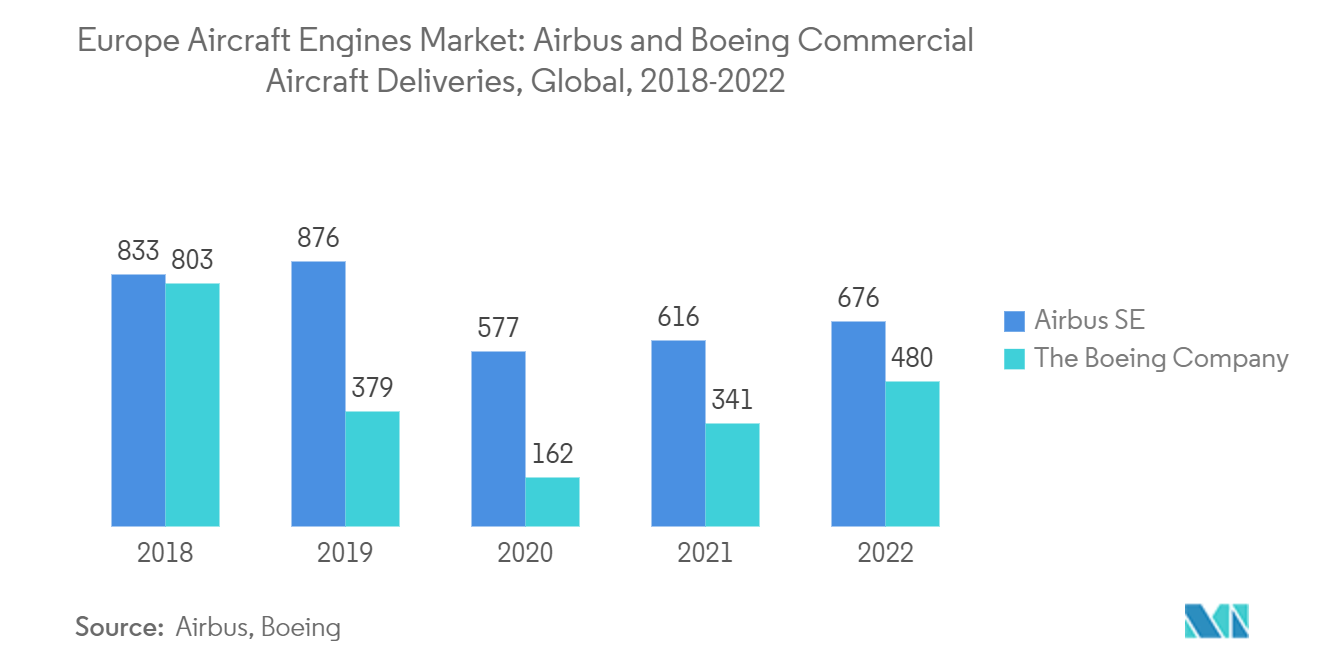

Desde o advento da aviação comercial, as companhias aéreas têm se empenhado no emprego de motores operacionais com maior eficiência de combustível e redução dos custos operacionais gerais. Assim, a seleção de materiais avançados com maior durabilidade é preferida para garantir o desempenho sem comprometer o aspecto da vida útil dos motores das aeronaves. A atual geração de motores é controlada digitalmente e a potência é controlada por meio de sensores em diferentes níveis de vôo. Os sensores estão localizados em vários locais importantes e dados multidimensionais, como temperatura, pressão, vibração e resíduos de óleo, são coletados em tempo real. Os OEMs de aeronaves e os fabricantes de motores estão engajados em extensos esforços de integração para melhorar o desempenho e ampliar o alcance das aeronaves. Por exemplo, a Pratt Whitney, fabricante líder de motores para aeronaves, tem oferecido um GTF de alto bypass chamado PW1000G (sob a marca PurePower) como opção de motor para aeronaves como os E-Jets e MRJs de segunda geração da Embraer. Esta família de motores incorpora uma caixa de velocidades melhorada que permite que os ventiladores rodem a uma velocidade mais lenta do que as pás da turbina interna de accionamento, conduzindo a uma maior eficiência. A fabricante afirma que o PW1000G pode garantir uma redução de 12% a 15% no consumo de combustível, cerca de 15% de redução nas emissões de CO2 e uma diminuição de 50% nas emissões de óxido de nitrogênio (NOx), além de operar com um nível de ruído muito menor. Além disso, devido ao elevado número de entregas previstas, o segmento de aviação civil e comercial ofuscaria o segmento de aviação militar do mercado em foco durante o período de previsão.

França dominará o mercado durante o período de previsão

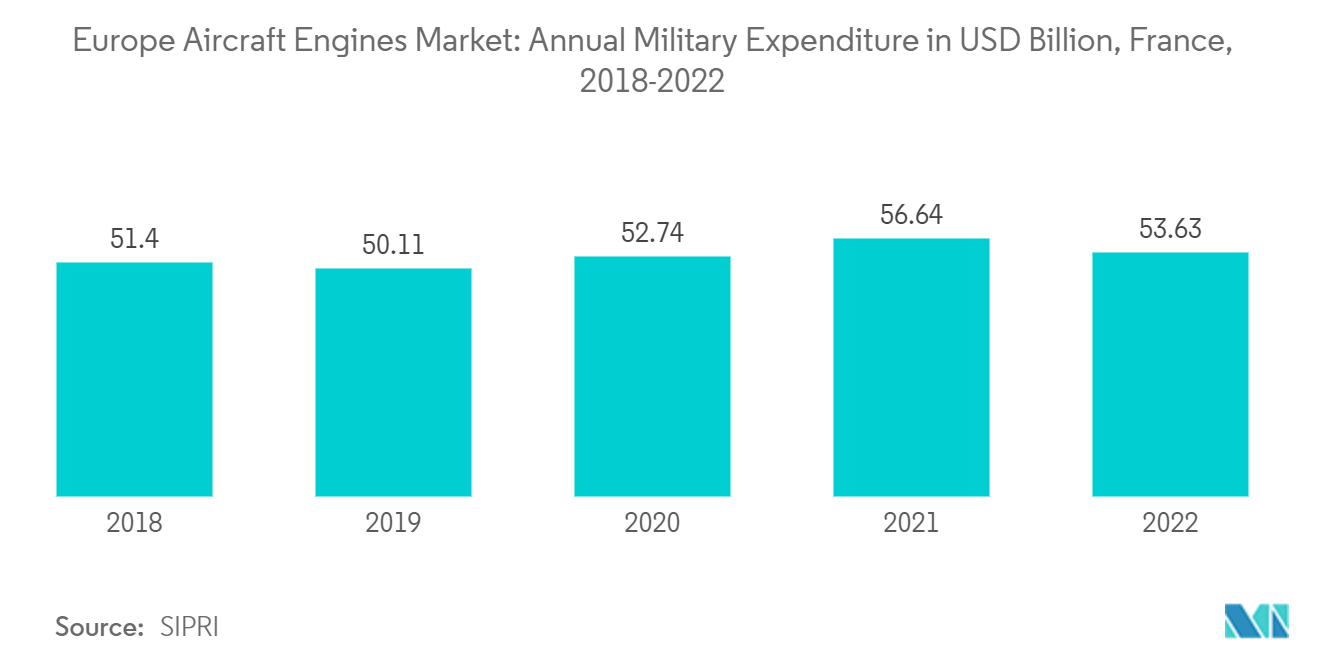

A França tem estado no foco global da aviação devido à presença de fabricantes de aeronaves, como Airbus e Dassault. Apesar de ser um concorrente direto no mercado estudado, a companhia aérea despertou um interesse significativo pela aviação na população do país e levou a um grande impulso para a aviação privada ou executiva, impulsionando o crescimento do mercado estudado. A França também testemunhou uma queda no seu orçamento militar. Em 2022, o Ministério da Defesa francês atribuiu 53,6 mil milhões de dólares ao seu orçamento militar, com uma diminuição de 3 mil milhões de dólares em relação ao orçamento promulgado para 2021. Ainda assim, o país está fazendo parcerias agressivas com outras nações para negócios de motores para testemunhar uma melhoria nas vendas. Por exemplo, em março de 2022, a Índia e a França poderiam concluir um acordo conjunto de desenvolvimento de motores de caça em alguns meses. O acordo fará com que a Organização de Pesquisa e Desenvolvimento de Defesa da Índia e a fabricante francesa de motores Safran colaborem para desenvolver um motor de 125KN (Kilonewton) para a primeira aeronave de combate médio avançado (AMCA) de quinta geração da Índia, que está em desenvolvimento. Várias medidas de racionalização da frota são tomadas na indústria da aviação francesa. Por exemplo, a frota da companhia aérea Air France-KLM planeia receber 38 Airbus A350 para modernizar a sua frota de longo curso entre 2021 e 2025. A companhia aérea está atualmente a receber a aeronave A350 da Airbus. Durante o período de 2018-2022 até à data, a França recebeu 373 entregas de motores de helicóptero. Além disso, o Arriel 2D dominou o segmento, seguido pelo PT6C-67E com entregas líquidas de motores de 318 e 21, respectivamente, no mesmo período. Considerando estes desenvolvimentos, pode-se inferir que a França tem demonstrado positivamente a sua presença chave nos sectores militar e da aviação civil. Assim, espera-se que a demanda por motores de aeronaves e helicópteros aumente significativamente durante o período de previsão.

Visão geral da indústria de motores de aeronaves na Europa

O mercado de motores de aeronaves na Europa é consolidado por natureza, com um punhado de OEMs de motores, como Safran SA, Rostec, Rolls-Royce plc, Pratt Whitney (RTX Corporation), General Electric Company e CFM International dominando o mercado. Os fornecedores devem fornecer motores de turbina a gás avançados e de alta qualidade para sobreviver e ter sucesso no ambiente de mercado intensamente competitivo. Capacidades internas de fabricação, uma rede global, ofertas de produtos, investimentos em PD e uma forte base de clientes são as principais áreas para ter vantagem sobre os concorrentes. Além disso, os fabricantes de motores estão fazendo parcerias com fabricantes de aeronaves para desenvolver soluções sustentáveis de motores de aeronaves que tenham baixo peso e emissões reduzidas. Além disso, devido à crescente procura de produção local, os intervenientes regionais estão a estabelecer parcerias com intervenientes internacionais. Prevê-se que tais desenvolvimentos ajudem as empresas a aumentar a sua presença no mercado nos próximos anos.

Líderes de mercado de motores de aeronaves na Europa

-

Safran SA

-

General Electric Company

-

Rostec

-

Pratt & Whitney (RTX Corporation)

-

Rolls-Royce plc

- *Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica

Notícias do mercado de motores de aeronaves na Europa

- Em junho de 2023, a CFM International fez parceria com a Avolon, a empresa internacional de leasing de aeronaves, para fornecer 80 motores CFM International LEAP-1B para o recente pedido da Avolon de 40 aeronaves da família Boeing B737 MAX. As novas aeronaves estão programadas para entrega entre 2027 e 2030.

- Em fevereiro de 2022, Embraer, Widerøe e Rolls-Royce firmaram um acordo de parceria de pesquisa para conduzir um estudo de 12 meses e pesquisar tecnologias sustentáveis inovadoras para aviões regionais, com foco no desenvolvimento de uma aeronave conceitual com emissões zero.

Segmentação da indústria de motores de aeronaves na Europa

Um motor de aeronave é um componente do sistema de propulsão avançado da aeronave que gera energia mecânica.

Com base no tipo de motor, o mercado é segmentado em pistão e turbina. O mercado de motores de aeronaves também é segmentado em tipos de aeronaves na aviação civil e comercial e na aviação militar. O relatório também oferece o tamanho do mercado e previsões para seis países da região. Para cada segmento, o dimensionamento e as previsões do mercado foram feitos com base no valor (USD).

| Tipo de motor | Pistão |

| Turbina | |

| Usuário final | Aviação Civil e Comercial |

| Aviação Militar | |

| Geografia | Reino Unido |

| França | |

| Alemanha | |

| Espanha | |

| Polônia | |

| Rússia | |

| Resto da Europa |

Perguntas frequentes sobre pesquisa de mercado de motores de aeronaves na Europa

Qual é o tamanho do mercado europeu de motores de aeronaves?

O tamanho do mercado europeu de motores de aeronaves deverá atingir US$ 20,73 bilhões em 2024 e crescer a um CAGR de 3,82% para atingir US$ 25,01 bilhões até 2029.

Qual é o tamanho atual do mercado europeu de motores de aeronaves?

Em 2024, o tamanho do mercado europeu de motores de aeronaves deverá atingir US$ 20,73 bilhões.

Quem são os principais atores do mercado europeu de motores de aeronaves?

Safran SA, General Electric Company, Rostec, Pratt & Whitney (RTX Corporation), Rolls-Royce plc são as principais empresas que operam no mercado europeu de motores de aeronaves.

Que anos esse mercado europeu de motores de aeronaves cobre e qual era o tamanho do mercado em 2023?

Em 2023, o tamanho do mercado europeu de motores de aeronaves foi estimado em US$ 19,94 bilhões. O relatório abrange o tamanho histórico do mercado europeu de motores de aeronaves para os anos 2019, 2020, 2021, 2022 e 2023. O relatório também prevê o tamanho do mercado europeu de motores de aeronaves para os anos 2024, 2025, 2026, 2027, 2028 e 2029.

Nossos relatórios mais vendidos

Popular Aircraft Parts Reports

Popular Aerospace & Defense Reports

Relatório da indústria de motores de aeronaves na Europa

Estatísticas para a participação de mercado de motores de aeronaves na Europa em 2024, tamanho e taxa de crescimento de receita, criadas por Mordor Intelligence™ Industry Reports. A análise dos motores de aeronaves da Europa inclui uma perspectiva de previsão de mercado para 2024 a 2029 e uma visão histórica. Obtenha uma amostra desta análise do setor como um download gratuito em PDF do relatório.