Tamanho e Participação do Mercado de Óxido de Etileno

Análise do Mercado de Óxido de Etileno pela Mordor Intelligence

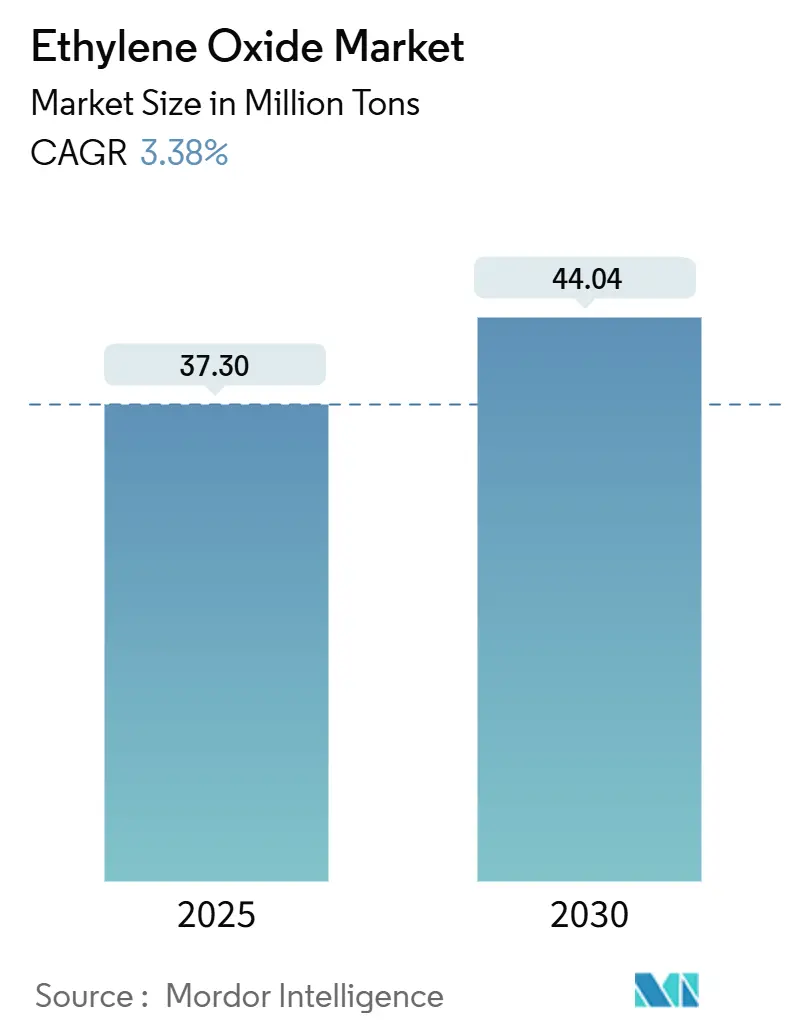

O tamanho do Mercado de Óxido de Etileno está estimado em 37,30 milhões de toneladas em 2025, e deve atingir 44,04 milhões de toneladas até 2030, a uma TCAC de 3,38% durante o período de previsão (2025-2030). A demanda deriva de sua versatilidade como intermediário químico, com fibras de poliéster, resinas PET, surfactantes, etanolaminas e esterilizantes sustentando o crescimento do consumo. A expansão de têxteis à base de poliéster, maior adoção de PET para embalagens leves de alimentos e bebidas, e investimentos orientados por regulamentação em instalações de esterilização de dispositivos médicos permanecem como os principais impulsionadores. A rápida absorção de matéria-prima de bio-etileno, investimento crescente em tecnologia de controle de emissões, e a disseminação de iniciativas de economia circular estão remodelando as estratégias de fornecimento e abrindo novos polos de receita. A dinâmica competitiva favorece produtores verticalmente integrados que podem equilibrar a volatilidade da matéria-prima, cumprir limites de emissão mais rigorosos e desenvolver derivativos especializados.

Principais Conclusões do Relatório

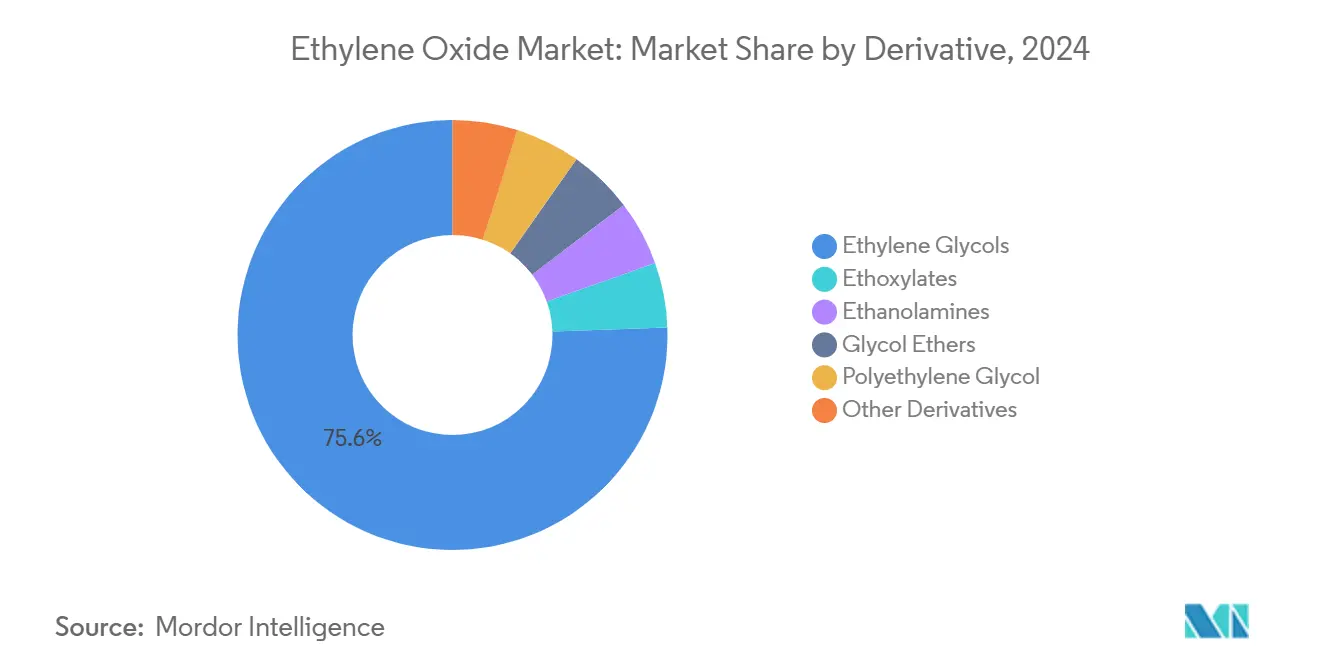

- Por tipo de derivativo, os glicóis de etileno detiveram 75,57% da participação do mercado de óxido de etileno em 2024; as etanolaminas registram o crescimento previsto mais rápido com TCAC de 3,69% até 2030.

- Por aplicação, Fibra de Poliéster e Resinas PET lideraram com 28,19% de participação de receita em 2024, enquanto esterilização e fumigação estão preparadas para a maior TCAC de 3,81% até 2030.

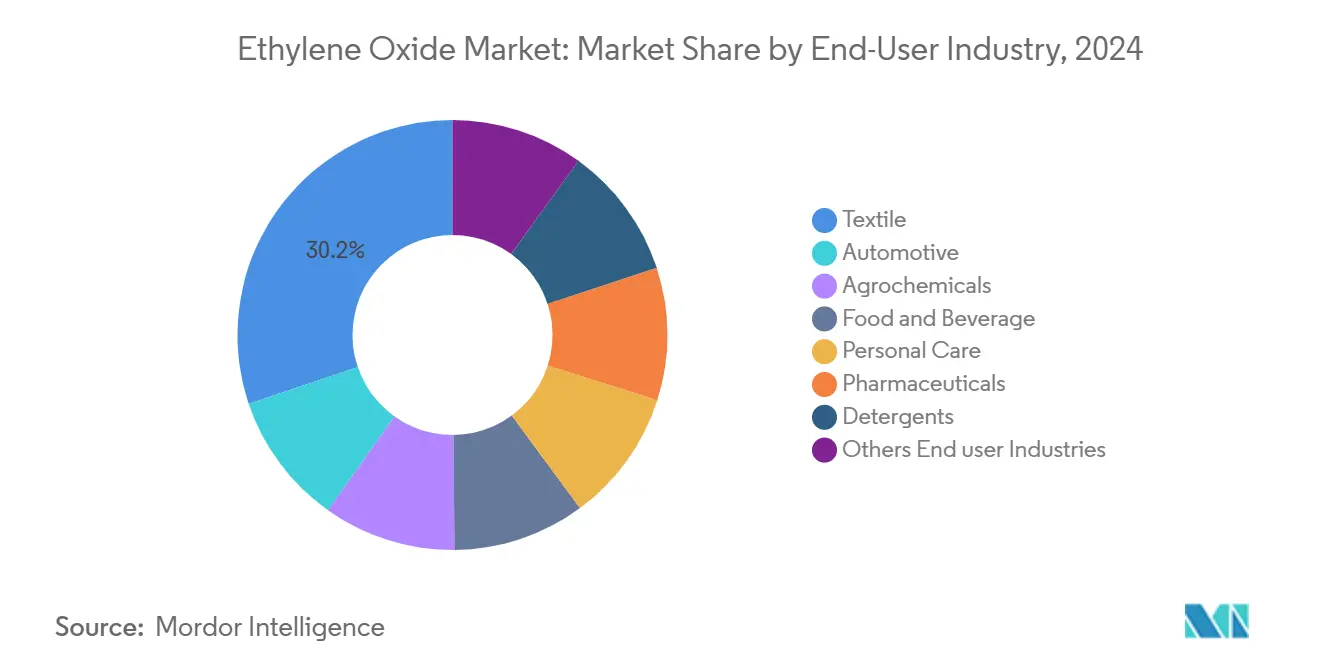

- Por indústria de usuário final, o setor têxtil comandou 30,19% do total de 2024, enquanto a categoria "outras indústrias" mostra a perspectiva de TCAC mais rápida de 4,08%.

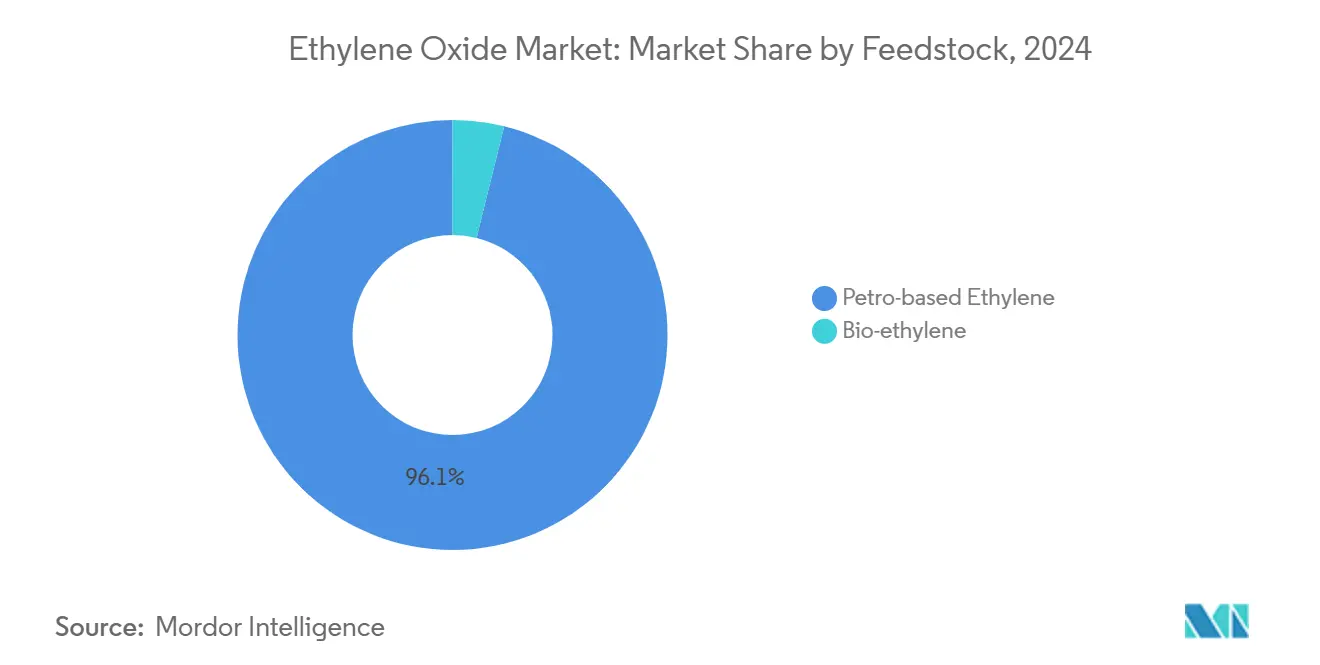

- Por matéria-prima, etileno à base de petróleo representou 96,14% dos volumes em 2024, mas bio-etileno exibe a TCAC mais rápida de 4,96% até 2030.

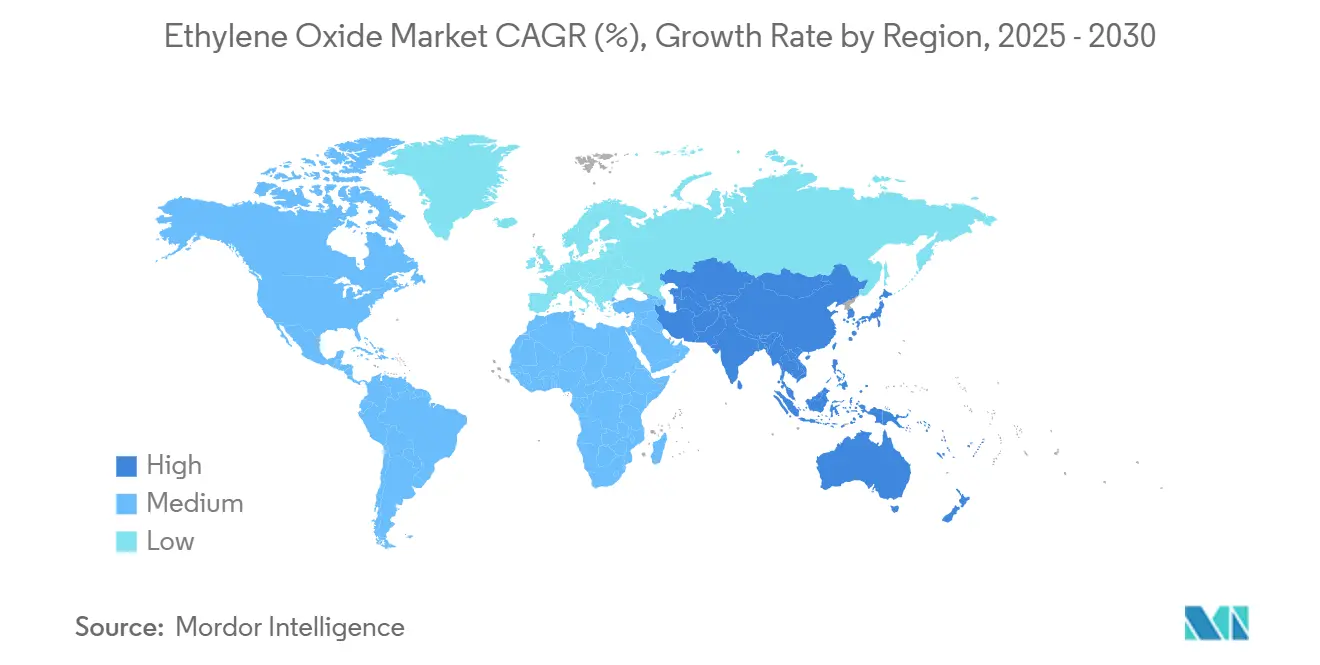

- Por geografia, Ásia-Pacífico contribuiu com 51,09% da demanda de 2024 e está definida para crescer a 3,82% de TCAC até 2030.

Tendências e Insights Globais do Mercado de Óxido de Etileno

Análise de Impacto dos Impulsionadores

| Impulsionador | (~) % Impacto na Previsão de TCAC | Relevância Geográfica | Cronograma de Impacto |

|---|---|---|---|

| Crescente Uso de PET na Indústria de Alimentos e Bebidas | +0.80% | Global, maior na Ásia-Pacífico | Médio prazo (2-4 anos) |

| Crescente Demanda por Produtos Domésticos e de Cuidados Pessoais | +0.50% | América do Norte e Europa | Médio prazo (2-4 anos) |

| Crescente Utilização na Esterilização de Dispositivos Médicos | +0.70% | América do Norte, cadeias de suprimento globais | Curto prazo (≤ 2 anos) |

| Crescente Demanda da Indústria Têxtil e de Vestuário | +0.90% | Ásia-Pacífico | Médio prazo (2-4 anos) |

| Crescente Utilização do Setor Agrícola | +0.40% | Mercados emergentes | Longo prazo (≥ 4 anos) |

| Fonte: Mordor Intelligence | |||

Crescente Uso de PET na Indústria de Alimentos e Bebidas

A adoção de embalagens PET está acelerando porque proprietários de marcas favorecem soluções leves e recicláveis que preservam a integridade do produto. Monoetilenoglicol derivado do óxido de etileno constitui quase 90% do pool de glicol etilênico usado para polimerização de PET, causando demanda direta a montante. Grandes produtores de resina estão apoiando plataformas de reciclagem química que despolimerizam PET pós-consumo em monômeros com rendimentos acima de 90%, permitindo cadeias de suprimento circulares enquanto mantêm os volumes de óxido de etileno estáveis. Empresas como a Dow destinaram programas de vários milhões de toneladas métricas para entregar plásticos renováveis e circulares anualmente até 2030. Essas iniciativas fortalecem a visibilidade de demanda a longo prazo mesmo quando o mix de produtos muda para graus reciclados.

Crescente Demanda por Produtos Domésticos e de Cuidados Pessoais

Surfactantes e detergentes formulados com etoxilatos e etanolaminas oferecem eficiência de limpeza superior, especialmente em regiões com água dura. A preferência do consumidor por ingredientes ecológicos está levando produtores como Nouryon a certificar derivativos de óxido de etileno verdes sob o esquema ISCC PLUS[1]Nouryon, "Nouryon obtains ISCC PLUS certification for green ethylene oxide," nouryon.com . A mudança de alquilfenol para etoxilatos de álcool graxo alinha-se com regulamentações de biodegradabilidade vindouras enquanto sustenta o desempenho. Adições de capacidade na Europa e América do Norte são programadas para capturar esse aumento de demanda à medida que marcas de produtos de limpeza de marca própria ganham espaço no varejo.

Crescente Utilização na Esterilização de Dispositivos Médicos

Aproximadamente 50% dos 20 bilhões de dispositivos médicos estéreis vendidos anualmente nos Estados Unidos dependem do óxido de etileno porque penetra geometrias complexas sem degradar polímeros. A regra de emissão da EPA de 2024 exige eficiência de remoção de 99,9% de instalações usando 10-30 toneladas por ano, estimulando investimentos em lavadores catalíticos avançados e sistemas de monitoramento contínuo. Orientação transicional da FDA emitida no final de 2024 fornece flexibilidade de conformidade, prevenindo assim interrupções de suprimento enquanto inovações escalam. Participantes do mercado com tecnologias proprietárias de redução ganham vantagem competitiva sob essas regras mais rigorosas.

Crescente Demanda da Indústria Têxtil e de Vestuário

Fibras de poliéster dominam o vestuário global devido às vantagens de durabilidade e custo, com fábricas da Ásia-Pacífico respondendo pela maioria da nova capacidade. Processos de reciclagem química como glicólise assistida por microondas podem retornar têxteis de poliéster e spandex a monômeros em 15 minutos e alcançar taxa de circularidade de 88%. Embora fluxos circulares possam deslocar uma fração de monoetilenoglicol virgem, a demanda regional de fibras ainda supera o suprimento de reciclagem, mantendo crescimento positivo de volume para o mercado de óxido de etileno.

Análise de Impacto das Restrições

| Restrição | (~) % Impacto na Previsão de TCAC | Relevância Geográfica | Cronograma de Impacto |

|---|---|---|---|

| Efeitos Ambientais e de Saúde sobre Alta Exposição | -0.70% | América do Norte e Europa | Curto prazo (≤ 2 anos) |

| Volatilidade dos Preços da Matéria-prima Etileno | -0.50% | Europa mais alta, efeito global | Curto prazo (≤ 2 anos) |

| Alto Custo de Produção | -0.30% | Regiões com preços altos de energia | Médio prazo (2-4 anos) |

| Fonte: Mordor Intelligence | |||

Efeitos Ambientais e de Saúde sobre Alta Exposição

O óxido de etileno é classificado como carcinogênico, levando à decisão interina da EPA de janeiro de 2025 que reduz os limites de exposição de trabalhadores de 0,5 ppm até 2028 para 0,1 ppm até 2035. A conformidade demanda controles de engenharia custosos, monitoramento pessoal e atualizações de capital. Alguns fabricantes de dispositivos de saúde estão acelerando a qualificação de métodos alternativos de esterilização, incluindo radiação gama, peróxido de hidrogênio vaporizado e dióxido de nitrogênio. Embora esses substitutos erosão volumes específicos, o óxido de etileno permanece indispensável para dispositivos sensíveis ao calor com lúmens intrincados.

Volatilidade dos Preços da Matéria-prima Etileno

Os preços spot globais de etileno flutuam com oscilações do petróleo bruto, gargalos logísticos e spreads regionais de matéria-prima. Em julho de 2024, os preços de etileno dos EUA dispararam em meio a paradas programadas de crackers, expandindo a vantagem de produtores baseados em xisto de baixo custo sobre pares europeus dependentes de nafta. As tarifas de frete subiram devido a questões de segurança nas rotas de navegação do Oriente Médio e escassez de água no Canal do Panamá, elevando a dispersão de custos entregues. Produtores com crackers a vapor integrados e diversificação geográfica podem melhor absorver essa volatilidade do que compradores comerciais de óxido de etileno.

Análise de Segmentos

Por Derivativo: Glicóis Dominam Enquanto Etanolaminas Aceleram

Glicóis de etileno formaram a base do mercado de óxido de etileno em 2024, capturando 75,57% de participação à medida que a produção de fibra de poliéster e resina PET escalou na Ásia-Pacífico. A volatilidade de preços retornou após interrupções de suprimento a montante, levando compradores baseados na Ásia a garantir contratos de longo prazo com produtores integrados. Em paralelo, pilotos de bio-MEG estão ganhando tração à medida que proprietários de marcas buscam opções de embalagem com menor carbono.

Etanolaminas contribuem com um volume menor mas registram a maior TCAC de 3,69% até 2030, impulsionada por agroquímicos, tratamento de gases e demanda de cuidados pessoais. O debottlenecking de Antuérpia da BASF elevou a capacidade global de alquil etanolamina em quase 30% para mais de 140.000 t por ano, sublinhando o valor estratégico do segmento. Volumes crescentes de herbicida glifosato na América Latina e Ásia sustentam a demanda de monoetanolamina, enquanto trietanolamina vê novas oportunidades em solventes de captura de CO₂. A forte diversificação a jusante protege esta classe de derivativos da ciclicidade de indústria única.

Nota: Participações de segmentos de todos os segmentos individuais disponíveis mediante compra do relatório

Por Aplicação: Resinas PET Lideram Amid Crescimento de Esterilização

Resinas PET e fibras de poliéster absorveram 28,19% da demanda de óxido de etileno em 2024. O tamanho do mercado de óxido de etileno ligado ao PET deve crescer de forma constante à medida que empresas de bebidas fazem a transição de vidro e metal para garrafas PET leves. Caminhos inovadores de despolimerização como metanólise auxiliada por carbonato de dimetila permitem rendimentos de tereftalato de dimetila superiores a 90%, abrindo fluxos de PET reciclado de alta pureza[2]ACS Materials Au, "Depolymerization of Polyester Fibers with Dimethyl Carbonate-Aided Methanolysis," pubs.acs.org . Ao longo do horizonte de previsão, a demanda virgem modera em regiões desenvolvidas mas expande em economias de rápido crescimento onde a infraestrutura de reciclagem permanece nascente.

Esterilização e fumigação classificaram-se como a aplicação de crescimento mais rápido a 3,81% de TCAC. Aproximadamente 50.000 dispositivos médicos distintos dependem da esterilização com óxido de etileno, preservando polímeros termolábeis que não conseguem suportar radiação gama ou feixe de elétrons. Mesmo com limites rigorosos de emissões, a demanda persiste porque modalidades alternativas frequentemente falham em penetrar embalagens complexas ou alcançar níveis de garantia de esterilidade requeridos. Investimento em unidades de oxidação catalítica e monitoramento contínuo de emissões permite operações em conformidade, sustentando crescimento neste nicho.

Por Indústria de Usuário Final: Setor Têxtil Mantém Liderança

A indústria têxtil consumiu 30,19% dos volumes de 2024 à medida que poliéster permaneceu a categoria de fibra dominante. A participação do mercado de óxido de etileno para têxteis reflete fortes bases de produção asiáticas onde tecidos misturados e fast fashion impulsionam demanda contínua de polímeros. Linhas avançadas de reciclagem química estão sendo integradas em grandes fábricas chinesas, permitindo recuperação de monoetilenoglicol e ácido tereftálico em escala. Esta abordagem circular modera o crescimento da demanda virgem a longo prazo, mas aprimora a segurança de suprimento em ecossistemas de ciclo fechado.

"Outras indústrias" representam o crescimento mais rápido a 4,08% de TCAC, refletindo a ampla utilidade dos derivativos de óxido de etileno em lubrificantes, refrigerantes, químicos de construção e produtos farmacêuticos especializados. O setor farmacêutico beneficia-se duplamente da função do óxido de etileno tanto como esterilizante quanto como precursor para excipientes como polietilenoglicol. Fabricantes de cuidados pessoais estão reformulando em direção a derivativos sustentáveis certificados, acentuando a resistência da demanda.

Nota: Participações de segmentos de todos os segmentos individuais disponíveis mediante compra do relatório

Por Matéria-prima: Bio-etileno Emerge como Impulsionador de Crescimento

Etileno à base de petróleo deteve 96,14% da participação de matéria-prima em 2024, aproveitando crackers a vapor eficientes ligados a líquidos de gás natural de baixo custo na América do Norte e Oriente Médio. Apesar da dominância, o segmento enfrenta ventos contrários de precificação de carbono e custos de energia na Europa, desencadeando racionalização de unidades de nafta mais antigas. Produtores diversificados fazem hedge da exposição co-processando matérias-primas renováveis ou usando sistemas de certificação de balanço de massa.

Bio-etileno cresce a 4,96% de TCAC até 2030, impulsionado por rotas de etanol de cana-de-açúcar brasileira que podem gerar pegadas de carbono negativas do berço ao portão quando o armazenamento de carbono biogênico é creditado. Avanços acadêmicos demonstram ciclos de desidratação-epoxidação de duas etapas oferecendo 57% de seletividade de óxido de etileno a 15% de conversão sob condições de looping químico, sugerindo futura produção sob demanda de pequena escala. A viabilidade comercial depende da disponibilidade de matéria-prima e incentivos de certificação a jusante.

Análise Geográfica

Ásia-Pacífico permaneceu o maior mercado de óxido de etileno em 2024, fornecendo 51,09% da demanda global e expandindo a uma TCAC líder regional de 3,82% até 2030. A China ancora adições de capacidade com o complexo Verbund Zhanjiang da BASF programado para iniciar em 2025. A produção da Índia cresce junto com a expansão local de fibra de poliéster, apoiada por incentivos governamentais de manufatura. Governos regionais apertam normas ambientais, mas complexos integrados com redução avançada mantêm competitividade.

A América do Norte beneficia-se da economia do etano baseado em xisto que produz alguns dos menores custos de caixa de etileno do mundo. A concentração de esterilização de dispositivos médicos eleva o consumo doméstico, e a aquisição da unidade Bayport da LyondellBasell pela INEOS em 2024 consolida o suprimento no maior mercado único. A conformidade com regras de emissão da EPA acelera investimento em lavadores catalíticos e monitoramento em tempo real, estabelecendo um benchmark tecnológico global.

A Europa confronta preços altos de energia e metas de CO₂ mais rigorosas, levando a fechamentos de 11 milhões de toneladas de capacidade química regional durante 2023-2024[3]Cefic, "The Competitiveness of the European Chemical Industry," cefic.org . Colaborações como o acordo Clariant-OMV de 2024 para fornecer derivativos de etileno e óxido de etileno com menor carbono visam defender participação de mercado contra importações. O Leste Europeu mantém competitividade seletiva através do acesso a gás de gasoduto e ativos de poliéster estabelecidos a jusante.

O Oriente Médio aproveita matéria-prima vantajosa em complexos integrados, com produtores baseados na Arábia Saudita visando mercados de exportação na Ásia. A África vê produção local limitada mas importações constantes para formulações de detergentes e agroquímicos. A América do Sul avança projetos de bio-etileno no Brasil, posicionando o subcontinente como potencial exportador líquido de derivativos de baixo carbono na próxima década.

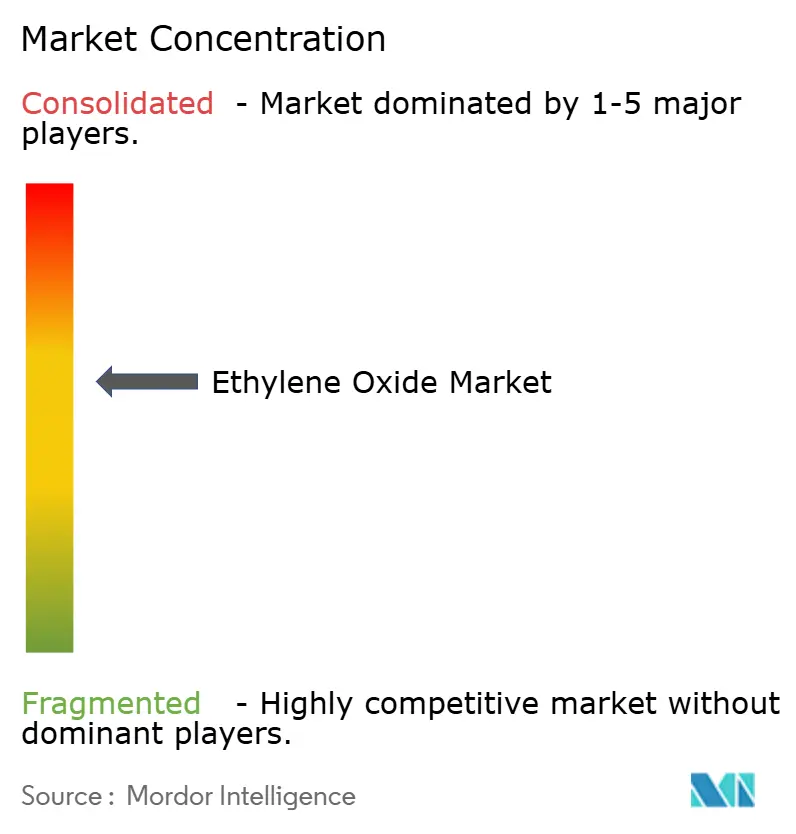

Cenário Competitivo

O mercado de óxido de etileno apresenta multinacionais verticalmente integradas como BASF, Dow, SABIC e INEOS, cada uma controlando matéria-prima, óxido e derivativos a jusante. A compra de USD 700 milhões da planta Bayport pela INEOS expande sua presença norte-americana e presença de surfactantes a jusante. A BASF elevou a capacidade de óxido de Antuérpia em 2024 e continua integrando derivativos em especialidades de alta margem. A Dow prioriza o desenvolvimento de polímeros circulares que apoiam o crescimento da demanda de monoetilenoglicol e reciclagem de PET.

A diferenciação de sustentabilidade está aumentando. A Dow divulgou planos para comercializar 3 milhões de toneladas métricas de soluções renováveis e circulares anualmente até 2030, visando vincular clientes-chave de bens de consumo em estruturas de suprimento de longo prazo. Provedores de tecnologia competem em catalisadores de prata avançados que permitem maior seletividade e durações de operação mais longas, reduzindo uso de energia e formação de subprodutos.

Novos participantes do mercado exploram projetos de acoplamento oxidativo de pequena escala ou bio-rotas que prometem implantação modular próxima a fontes de biomassa. Produtores estabelecidos reagem oferecendo graus de baixo carbono sob sistemas de contabilidade de balanço de massa e investindo em programas de retorno de ciclo fechado com recicladores de PET. Barreiras de propriedade intelectual e economias de escala mantêm a indústria moderadamente consolidada, mas mudanças regulamentares regionais podem redesenhar posições competitivas rapidamente.

Líderes da Indústria de Óxido de Etileno

-

BASF SE

-

China Petrochemical Corporation

-

Dow

-

SABIC

-

Shell plc

- *Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica

Desenvolvimentos Recentes da Indústria

- Maio 2024: A INEOS concluiu com sucesso a aquisição do negócio de Óxido de Etileno e Derivativos (EO&D) da LyondellBasell (LYB), incluindo suas instalações de produção em Bayport, Texas, Estados Unidos. Este movimento estratégico deve fortalecer a posição da INEOS no mercado de óxido de etileno, aprimorando suas capacidades de produção e participação de mercado.

- Junho 2024: A Nouryon alcançou certificação ISCC PLUS para seu óxido de etileno verde e etanolaminas, destacando seu compromisso com práticas de produção sustentáveis. Este marco deve influenciar positivamente o mercado de óxido de etileno ao impulsionar a demanda por produtos ambientalmente amigáveis e certificados.

Escopo do Relatório Global do Mercado de Óxido de Etileno

O óxido de etileno é produzido a partir do etileno, principalmente por oxidação direta. O etileno é produzido principalmente a partir de matérias-primas baseadas em petroquímicos, como nafta, etano e propano, que são obtidos da destilação do petróleo bruto. O mercado é segmentado com base em derivativo, indústria de usuário final e geografia. Por derivativo, o mercado é segmentado em glicóis de etileno, etoxilatos, etanolaminas, éteres de glicol, polietilenoglicol e outros derivativos. Por indústria de usuário final, o mercado é segmentado em automotiva, agroquímicos, alimentos e bebidas, têxtil, cuidados pessoais, farmacêuticos, detergentes e outras indústrias de usuário final. O relatório também cobre o tamanho do mercado e previsões para óxido de etileno em 15 países das principais regiões. Para cada segmento, o dimensionamento do mercado e previsões foram feitos com base no volume (quilotoneladas).

| Glicóis de Etileno | Monoetilenoglicol (MEG) |

| Dietilenoglicol (DEG) | |

| Trietilenoglicol (TEG) | |

| Etoxilatos | |

| Etanolaminas | |

| Éteres de Glicol | |

| Polietilenoglicol | |

| Outros Derivativos |

| Fibra de Poliéster e Resinas PET |

| Surfactantes e Detergentes |

| Esterilização e Fumigação |

| Refrigerante e Anticongelante |

| Excipientes Farmacêuticos |

| Outras Aplicações |

| Automotiva |

| Agroquímicos |

| Alimentos e Bebidas |

| Têxtil |

| Cuidados Pessoais |

| Farmacêuticos |

| Detergentes |

| Outras Indústrias de Usuário Final |

| Etileno à Base de Petróleo |

| Bio-etileno |

| Ásia-Pacífico | China |

| Índia | |

| Japão | |

| Coreia do Sul | |

| Resto da Ásia-Pacífico | |

| América do Norte | Estados Unidos |

| Canadá | |

| México | |

| Europa | Alemanha |

| Reino Unido | |

| França | |

| Itália | |

| Resto da Europa | |

| América do Sul | Brasil |

| Argentina | |

| Resto da América do Sul | |

| Oriente Médio e África | Arábia Saudita |

| África do Sul | |

| Resto do Oriente Médio e África |

| Por Derivativo | Glicóis de Etileno | Monoetilenoglicol (MEG) |

| Dietilenoglicol (DEG) | ||

| Trietilenoglicol (TEG) | ||

| Etoxilatos | ||

| Etanolaminas | ||

| Éteres de Glicol | ||

| Polietilenoglicol | ||

| Outros Derivativos | ||

| Por Aplicação | Fibra de Poliéster e Resinas PET | |

| Surfactantes e Detergentes | ||

| Esterilização e Fumigação | ||

| Refrigerante e Anticongelante | ||

| Excipientes Farmacêuticos | ||

| Outras Aplicações | ||

| Por Indústria de Usuário Final | Automotiva | |

| Agroquímicos | ||

| Alimentos e Bebidas | ||

| Têxtil | ||

| Cuidados Pessoais | ||

| Farmacêuticos | ||

| Detergentes | ||

| Outras Indústrias de Usuário Final | ||

| Por Matéria-prima | Etileno à Base de Petróleo | |

| Bio-etileno | ||

| Por Geografia | Ásia-Pacífico | China |

| Índia | ||

| Japão | ||

| Coreia do Sul | ||

| Resto da Ásia-Pacífico | ||

| América do Norte | Estados Unidos | |

| Canadá | ||

| México | ||

| Europa | Alemanha | |

| Reino Unido | ||

| França | ||

| Itália | ||

| Resto da Europa | ||

| América do Sul | Brasil | |

| Argentina | ||

| Resto da América do Sul | ||

| Oriente Médio e África | Arábia Saudita | |

| África do Sul | ||

| Resto do Oriente Médio e África | ||

Questões-chave Respondidas no Relatório

O que está impulsionando o crescimento no mercado de óxido de etileno?

A demanda por fibras de poliéster, embalagens PET, esterilização de dispositivos médicos e surfactantes sustentáveis deve manter os volumes crescendo a uma TCAC de 3,38% até 2030.

Por que a Ásia-Pacífico é a região líder?

Forte manufatura têxtil, plantas de resina PET em expansão e grandes complexos químicos integrados dão à Ásia-Pacífico uma participação de 51,09% e a perspectiva de TCAC mais rápida de 3,82%.

Qual segmento de derivativo está crescendo mais rapidamente?

Etanolaminas, apoiadas pela demanda de agroquímicos e cuidados pessoais, registram TCAC de 3,69% de 2025-2030.

Como as regulamentações EPA mais rigorosas estão afetando o mercado?

As instalações devem reduzir as emissões de óxido de etileno em até 99,9%, levando a pesados investimentos em lavadores catalíticos, mas preservando a demanda de esterilização devido à falta de substitutos completos.

Qual é o volume atual do mercado global de óxido de etileno?

O tamanho do mercado de óxido de etileno foi de 37,30 milhões de toneladas em 2025.

Página atualizada pela última vez em: