| Período de Estudo | 2019 - 2029 |

| Tamanho do Mercado (2024) | USD 33.37 Billion |

| Tamanho do Mercado (2029) | USD 41.09 Billion |

| CAGR (2024 - 2029) | 4.25 % |

| Mercado de Crescimento Mais Rápido | Ásia-Pacífico |

| Maior Mercado | Ásia-Pacífico |

| Concentração do Mercado | Alto |

Principais jogadores*Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica |

Análise de mercado de revestimentos epóxi

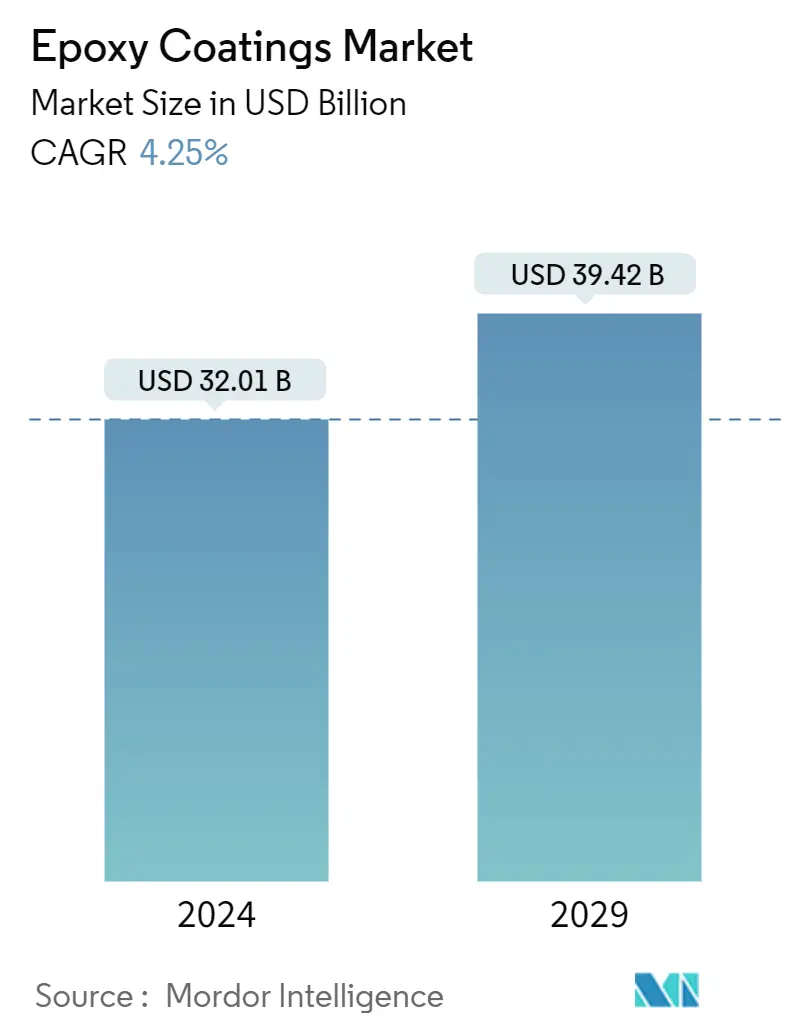

O tamanho do mercado de revestimentos epóxi é estimado em US$ 32,01 bilhões em 2024, e deverá atingir US$ 39,42 bilhões até 2029, crescendo a um CAGR de 4,25% durante o período de previsão (2024-2029).

O mercado de revestimentos epóxi foi afetado negativamente devido à pandemia COVID-19. O enfraquecimento da indústria automóvel e de transportes, bem como uma breve paragem na actividade de construção devido ao confinamento pandémico, tiveram um impacto negativo na procura do mercado de materiais de mudança de fase. No entanto, o mercado atingiu agora níveis pré-pandemia e deverá crescer a um ritmo constante durante o período de previsão.

- Os principais fatores que impulsionam o mercado estudado são o aumento da demanda por revestimentos epóxi à base de água, e espera-se também que o crescimento na indústria da construção civil aumente a demanda do mercado por revestimentos epóxi.

- No entanto, espera-se que regulamentações rigorosas sobre emissões de compostos orgânicos voláteis (VOC) dificultem o crescimento do mercado.

- A introdução de epóxis com emissões mínimas ou nulas de COV provavelmente funcionará como uma oportunidade no futuro.

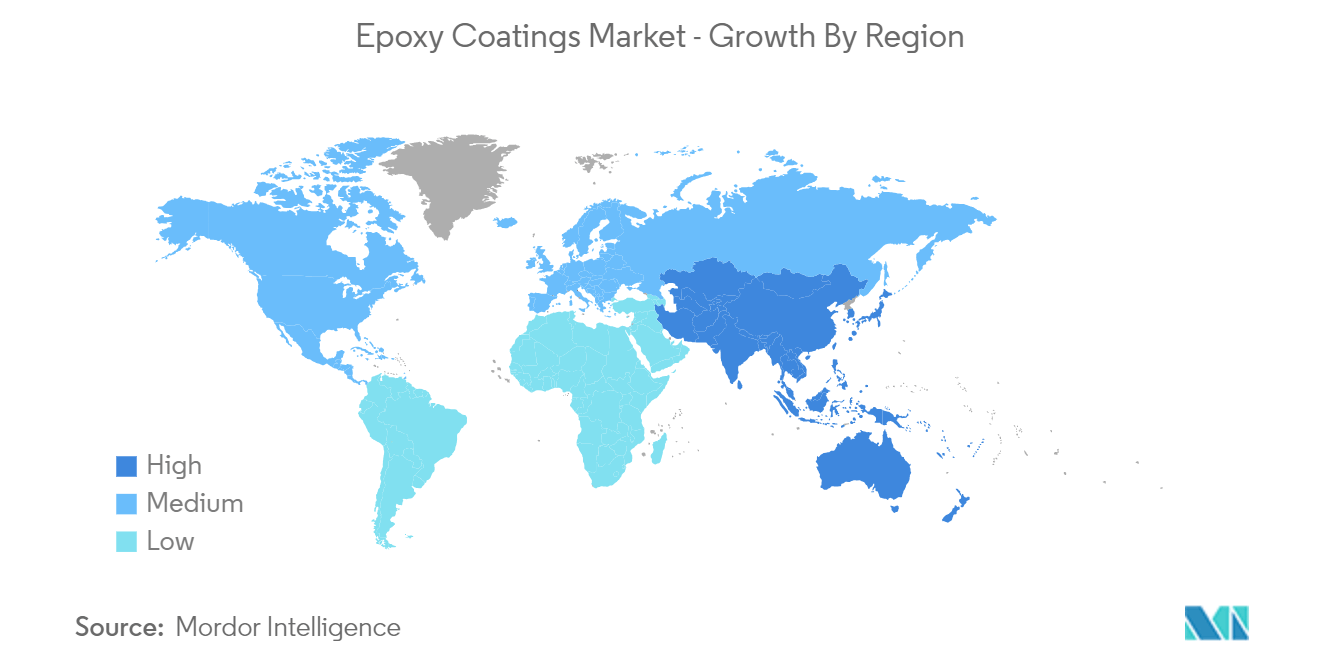

- Espera-se que a Ásia-Pacífico domine o mercado global, com o maior consumo de revestimentos epóxi durante o período de previsão.

Tendências do mercado de revestimentos epóxi

Aumento da demanda da indústria de construção civil

- Os revestimentos epóxi são usados principalmente para secagem rápida, revestimento protetor, etc., para pisos, metal e outros materiais. Os revestimentos epóxi podem ser usados como tintas epóxi para pisos em aplicações como pisos industriais ou comerciais.

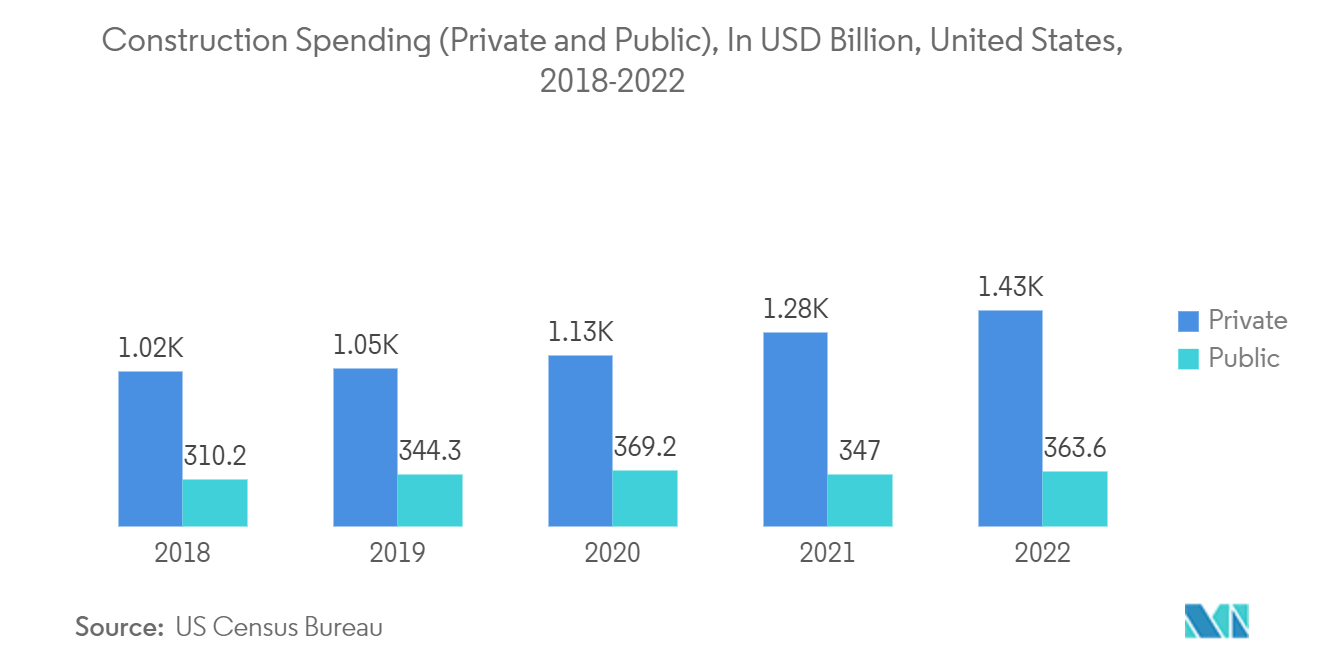

- De acordo com o Gabinete do Censo dos Estados Unidos, as despesas de construção durante Abril de 2023 foram estimadas numa taxa anual ajustada sazonalmente de 1.908,4 mil milhões de dólares, 1,2% acima da estimativa revista de Março de 1.885,0 mil milhões de dólares. O valor de Abril está 7,2 por cento acima da estimativa de Abril de 2022 de 1.780,9 mil milhões de dólares.

- Além disso, durante os primeiros quatro meses de 2023, as despesas de construção ascenderam a 566,7 mil milhões de dólares, aproximadamente 6 por cento acima dos 533,9 mil milhões de dólares gastos no mesmo período de 2022.

- Com o maior parque imobiliário do continente, a Alemanha é o maior mercado de construção da Europa. Um dos principais objetivos que o governo alemão estabeleceu para a nação foi a habitação a preços acessíveis. O governo planeia construir 400 mil novas unidades habitacionais todos os anos, 100 mil das quais seriam subsidiadas publicamente.

- A Alemanha também deu luz verde para a construção de 25.399 habitações para outubro de 2022. Em comparação com outubro de 2021, isto implica uma diminuição nas licenças de construção de 4.198, ou 14,2%, segundo o Gabinete Federal de Estatísticas (Destatis). Além disso, foram emitidas um total de 297.453 licenças de construção residencial entre janeiro e outubro de 2022.

- Prevê-se que a expansão e proliferação do setor de construção civil seja o principal impulsionador do mercado de revestimentos epóxi e, assim, impulsione o mercado.

Região Ásia-Pacífico dominará o mercado

- Espera-se que a região Ásia-Pacífico tenha o maior crescimento durante o período de previsão, devido ao aumento na demanda das indústrias de usuários finais, incluindo construção civil, automotiva, de transporte, industrial e outras indústrias.

- O quarto trimestre de 2022 registou um aumento na produção de construção da China de cerca de 50% em relação ao trimestre anterior (27,6 mil milhões de dólares), atingindo uma estimativa de 276 mil milhões de yuans (cerca de 40 mil milhões de dólares), de acordo com o Gabinete Nacional de Estatísticas da China. Devido à ênfase do país em estruturas energeticamente eficientes, os materiais de mudança de fase também são amplamente utilizados no setor da construção.

- Prevê-se também que o setor de construção japonês cresça devido aos eventos que serão realizados no país. Por exemplo, em 2025, Osaka sediará a Expo Mundial. A maior parte do edifício é motivada pela reabilitação e recuperação após catástrofes naturais. Duas estruturas altas para as estações de Tóquio, uma torre de escritórios de 37 andares e 230 m de altura com inauguração prevista para 2021 e uma torre de escritórios de 61 andares e 390 m de altura com inauguração prevista para 2027.

- Além disso, o número de residências desenvolvidas e sancionadas ao abrigo do plano PMAY nas regiões urbanas da Índia em 2022 foi provavelmente de cerca de 5,5 milhões e 11,4 milhões, respetivamente, de acordo com a Federação das Câmaras de Comércio e Indústria Indianas (FICCI).

- Além disso, a China tem sido a maior e mais dominante nação em termos de produção e vendas de veículos de todos os tipos. Em 2022, a produção automotiva no país atingiu 27,02 milhões de unidades, um aumento de aproximadamente 3,4%, ante 26,08 milhões de veículos produzidos em 2021, conforme afirma a Associação Chinesa de Fabricantes de Automóveis.

- Além disso, à medida que o sector automóvel do Japão se expande, muitos fabricantes de automóveis aumentaram a sua capacidade de produção no país. De acordo com a Japan Automobile Dealers Association (JADA), a Toyota foi o maior fabricante de automóveis do Japão em 2022, vendendo cerca de 1,25 milhão de veículos no mercado interno, seguida pela Suzuki, que vendeu pouco mais de 600.000 veículos no mercado interno no mesmo ano.

- Assim, prevê-se que o mercado de revestimentos epóxi na região Ásia-Pacífico cresça significativamente durante o período do estudo.

Visão geral da indústria de revestimentos epóxi

O mercado de revestimentos epóxi é parcialmente consolidado por natureza. As principais empresas incluem (sem qualquer ordem específica) PPG Industries, Inc., AkzoNobel NV, Axalta Coating Systems, LLC, The Sherwin-Williams Company, RPM International Inc, entre outras.

Líderes de mercado de revestimentos epóxi

-

AkzoNobel NV

-

Axalta Coating Systems LLC

-

The Sherwin-Williams Company

-

PPG Industries, Inc.

-

RPM International Inc.

- *Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica

Notícias do mercado de revestimentos epóxi

- Abril de 2023 Dur-A-Flex Inc. lançou Vent-E, uma formulação revolucionária especialmente projetada para fornecer proteção adicional a pisos de concreto que ultrapassam os limites de umidade e teor de sal dos revestimentos epóxi tradicionais. Esta solução de revestimento é adequada para diversas aplicações, incluindo edifícios comerciais, áreas de armazenamento, pisos de armazéns, áreas de montagem e produção e muito mais.

- Março de 2023 Wanhua Chemical Group Co. apresentou palestras técnicas sobre quatro de suas soluções inovadoras de revestimento no European Coatings Show (ECS) de 2023 em Nuremberg, Alemanha. Esses conceitos incluem a promoção ativa da conversão de revestimentos tradicionais à base de óleo em formulações à base de água e a produção de soluções de base biológica, ao mesmo tempo que ajudam os clientes a melhorar a eficiência da produção e a relação custo-benefício.

Segmentação da indústria de revestimentos epóxi

O revestimento epóxi é uma substância protetora durável usada para evitar que tanques de aço carbono e outros materiais relacionados se degradem na parte externa. Os revestimentos epóxi oferecem resistência superior à abrasão, turbulência, produtos químicos agressivos e temperaturas severas.

O mercado de revestimentos epóxi é segmentado por tipo de tecnologia, indústria de usuário final e geografia. Por tipo de tecnologia, o mercado é segmentado em à base de água, à base de solvente e à base de pó. Pela indústria de usuários finais, o mercado é segmentado em indústrias de construção, automotiva, transporte, industrial e outras indústrias de uso final. O relatório também abrange o tamanho do mercado e as previsões para o mercado de revestimentos epóxi em 15 países nas principais regiões.

Para cada segmento, o dimensionamento e as previsões do mercado foram feitos com base na receita (USD).

| Tecnologia | A base de água | ||

| À base de solvente | |||

| À base de pó | |||

| Indústria do usuário final | Construção e Construção | ||

| Automotivo | |||

| Transporte | |||

| Industrial | |||

| Outras indústrias de usuários finais | |||

| Geografia | Ásia-Pacífico | China | |

| Índia | |||

| Japão | |||

| Coreia do Sul | |||

| Resto da Ásia-Pacífico | |||

| América do Norte | Estados Unidos | ||

| Canadá | |||

| México | |||

| Europa | Alemanha | ||

| Reino Unido | |||

| Itália | |||

| França | |||

| Resto da Europa | |||

| América do Sul | Brasil | ||

| Argentina | |||

| Resto da América do Sul | |||

| Médio Oriente e África | Arábia Saudita | ||

| África do Sul | |||

| Resto do Médio Oriente e África | |||

Perguntas frequentes sobre pesquisa de mercado de revestimentos epóxi

Qual é o tamanho do mercado de revestimentos epóxi?

O tamanho do mercado de revestimentos epóxi deve atingir US$ 32,01 bilhões em 2024 e crescer a um CAGR de 4,25% para atingir US$ 39,42 bilhões até 2029.

Qual é o tamanho atual do mercado de revestimentos epóxi?

Em 2024, o tamanho do mercado de revestimentos epóxi deverá atingir US$ 32,01 bilhões.

Quem são os principais atores do mercado de revestimentos epóxi?

AkzoNobel NV, Axalta Coating Systems LLC, The Sherwin-Williams Company, PPG Industries, Inc., RPM International Inc. são as principais empresas que operam no mercado de revestimentos epóxi.

Qual é a região que mais cresce no mercado de revestimentos epóxi?

Estima-se que a Ásia-Pacífico cresça no maior CAGR durante o período de previsão (2024-2029).

Qual região tem a maior participação no mercado de revestimentos epóxi?

Em 2024, a Ásia-Pacífico é responsável pela maior participação de mercado no mercado de revestimentos epóxi.

Nossos relatórios mais vendidos

Popular Paints and Coatings Reports

Popular Chemicals & Materials Reports

Relatório da indústria de revestimentos epóxi

Estatísticas para a participação de mercado de revestimentos epóxi em 2024, tamanho e taxa de crescimento de receita, criadas por Mordor Intelligence™ Industry Reports. A análise de revestimentos epóxi inclui uma perspectiva de previsão de mercado para 2024 a 2029 e uma visão geral histórica. Obtenha uma amostra desta análise do setor como um download gratuito em PDF do relatório.