Análise de mercado de EPA e DHA

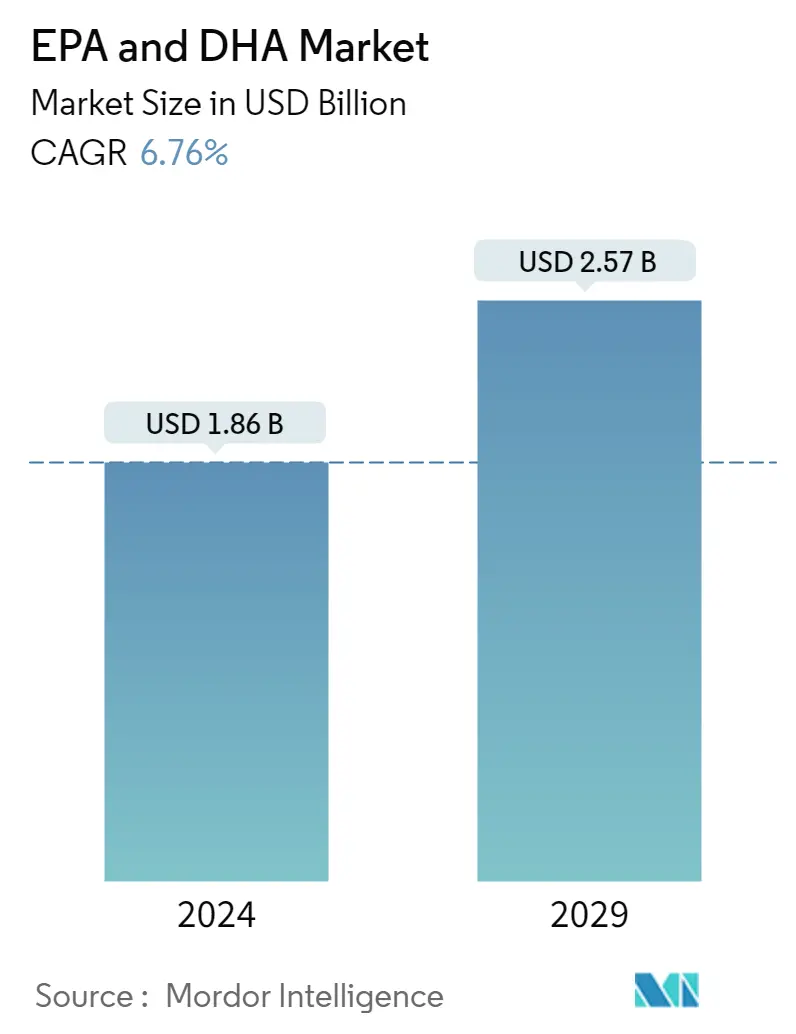

O tamanho do mercado EPA e DHA é estimado em US$ 1,86 bilhão em 2024, e deverá atingir US$ 2,57 bilhões até 2029, crescendo a um CAGR de 6,76% durante o período de previsão (2024-2029).

Globalmente, o EPA e o DHA têm vindo a ganhar importância e a tornar-se parte da dieta diária dos consumidores. As principais razões para esta mudança são principalmente o aumento da prevalência de doenças relacionadas com o estilo de vida e as pessoas que tomam medidas preventivas de saúde. Além disso, as aplicações emergentes de EPA e DHA em alimentos, suplementos dietéticos e nutrição clínica estimularam ainda mais o crescimento do mercado. Novas fontes de EPA e DHA têm ganhado destaque recentemente. As microalgas, fonte rica em ômega-3 e beta-caroteno, ganharam imensa popularidade entre os fabricantes como fonte sustentável de alimento e combustível.

Os ingredientes de algas ômega são fundamentais para impulsionar o mercado global devido à crescente demanda por algas ômega na fortificação de alimentos infantis. Eles oferecem benefícios semelhantes aos do óleo de peixe, mas não têm odor ou sabor desagradável. Além disso, os ingredientes ômega obtidos de algas são considerados mais biodisponíveis e sustentáveis para produção. Além disso, tem havido uma mudança na procura dos consumidores por fontes de suplementos dietéticos em países e regiões como os Estados Unidos, a China e a Europa.

Os consumidores de suplementos têm abandonado os óleos refinados de anchova e optado por ingredientes ômega de maior concentração. Existem muitas razões pelas quais os consumidores optam pelos concentrados de ómega 3, incluindo a facilidade de entrega que os concentrados oferecem. Cápsulas menores e tamanhos de gel macio podem fornecer uma dose de ômega-3 altamente concentrado, que os consumidores apreciam muito. Isso tem acelerado as vendas para o mercado global de ingredientes ômega.

Tendências de mercado de EPA e DHA

Aumento da aplicação de ácido docosahexaenóico (DHA)

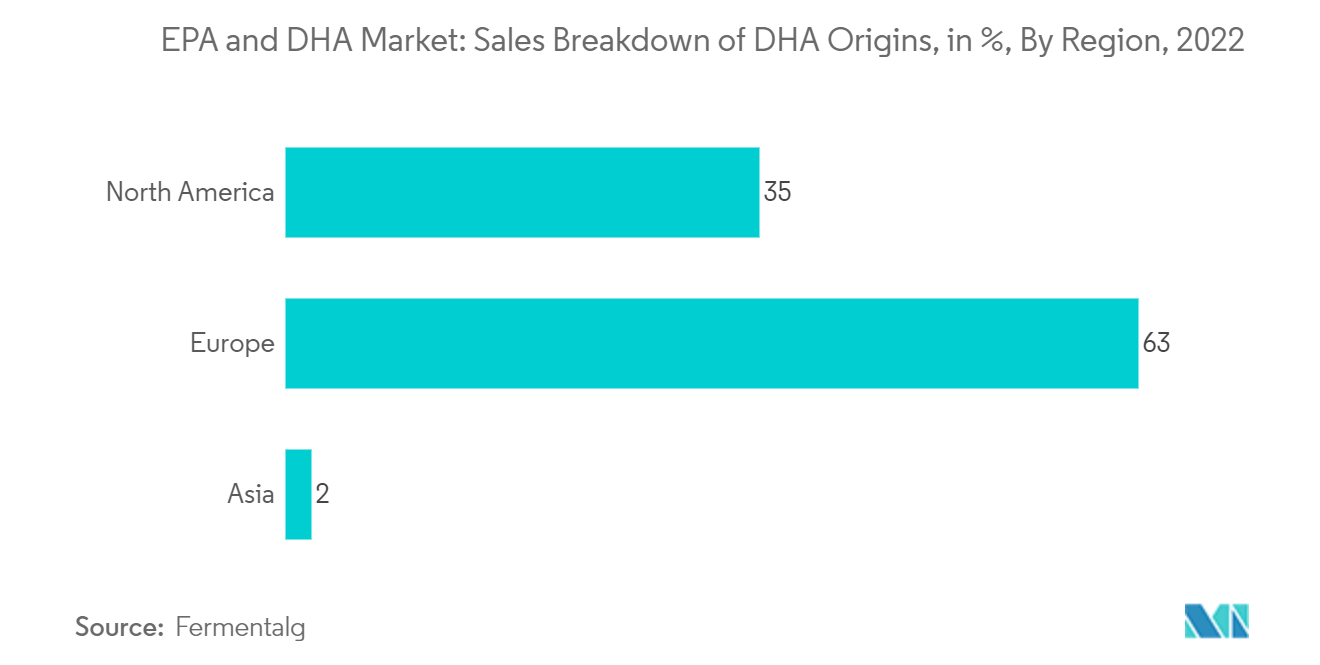

O segmento DHA é impulsionado pela crescente demanda e incorporação em fórmulas infantis e produtos nutricionais voltados para a saúde infantil. É um alicerce essencial para o crescimento e maturação do cérebro e da retina de uma criança. É obtido principalmente a partir de óleos de peixes e algas. Além disso, é amplamente utilizado em alimentos fortificados e suplementos dietéticos. É usado principalmente no tratamento de diabetes tipo 2, doença arterial coronariana (DAC), demência e transtorno de déficit de atenção e hiperatividade (TDAH). Os benefícios do DHA relacionados ao envelhecimento saudável também levaram à sua utilização bem-sucedida em produtos de nutrição geriátrica.

Além disso, o crescente número de lançamentos de produtos em todo o mundo favorece o crescimento da indústria. Além disso, o setor está crescendo devido ao aumento do lançamento de produtos em todo o mundo. Empresas globais, como a Polaris, procuram melhorar a sua oferta de produtos de ómega 3 sem peixe. Como resultado, lançou o óleo de microalgas Omegavie DHA 800 em junho de 2021, garantindo pelo menos 800 mg/g de DHA. O ingrediente não é OGM, não contém alérgenos e é garantido como livre de toxinas, o que o torna seguro para vegetarianos e veganos. Como resultado, toda a demanda atual do consumidor está sendo direcionada.

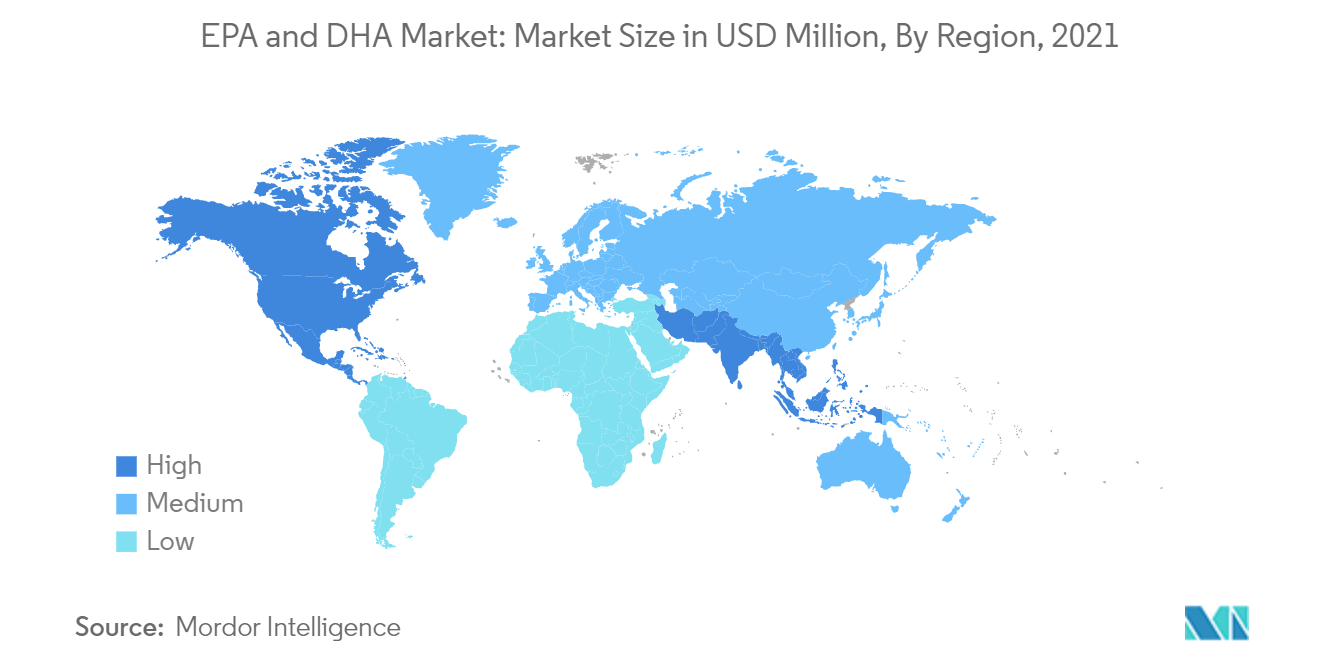

Ásia-Pacífico detém uma participação significativa no mercado de EPA e DHA

A Ásia-Pacífico tem liderado o mercado estudado, devido à elevada produção e consumo consolidados em países como China e Japão. Os consumidores desta região tendem a obter ómega-3 principalmente de dietas ricas em peixe, em vez de produtos à base de algas. Assim, os fabricantes de alimentos não acham que vale a pena aumentar o custo de produção incorporando ingredientes caros de algas ômega-3 para substituir ingredientes extraídos de peixe. Além disso, para atender à demanda por ingredientes DHA e EPA na Índia, em setembro de 2021, a Autoridade Indiana de Segurança Alimentar concedeu autorização à Evonik para importar e distribuir AvailOm na Índia para acelerar a implementação de sua solução de ômega-3.

Tem havido também uma procura crescente entre as crianças para satisfazer as suas principais necessidades nutricionais devido à crescente consciencialização sobre o papel crucial do EPA e do DHA no desenvolvimento do cérebro e outras funções vitais. Para atender à demanda, os principais players do mercado estão introduzindo inovações em produtos para manter a ingestão nutricional necessária dos mais jovens. Por exemplo, em outubro de 2021, a Danone Índia, com a sua missão de trazer saúde através da alimentação, lançou bebidas fortificadas AptaGrow para crianças. AptaGrow inclui prebióticos e DHA para o desenvolvimento físico e cognitivo das crianças.

Visão geral da indústria de EPA e DHA

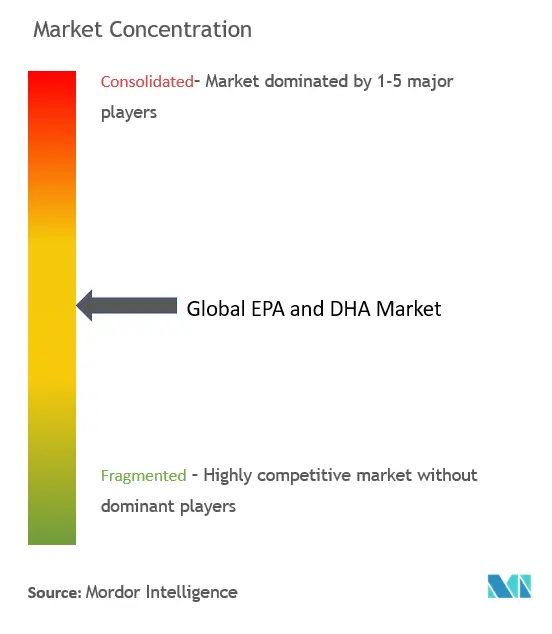

O mercado de EPA e DHA é moderadamente concentrado por alguns players, como BASF SE, Croda International PLC e Koninklijke DSM NV. Muitas pequenas empresas iniciaram a produção comercial de EPA e DHA e foram adquiridas por grandes empresas como estratégia competitiva. Estão também a concentrar-se no investimento em ID para competir no mercado em crescimento. Além disso, várias empresas globais tornaram-se ativas no mercado de EPA e DHA durante os últimos anos com aquisições táticas, fusões e parcerias.

Líderes de mercado de EPA e DHA

-

Archer Daniels Midland Company

-

Corbion N.V.

-

BASF SE

-

Koninklijke DSM NV

-

Croda International Plc

- *Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica

Notícias do Mercado EPA e DHA

- Em outubro de 2021, o fornecedor de concentrados de ômega-3 GC Rieber VivoMega anunciou seus planos para expandir as instalações de produção e tanques de armazenamento para acomodar mais ingredientes nos próximos anos.

- Em setembro de 2021, o KD Pharma Group lançou o Alga3, que é uma solução vegana e sustentável de ômega-3. A tecnologia superior e a flexibilidade de produção da KD Nutra permitem uma ampla gama de concentrados de ômega-3. Isso significa que a empresa pode personalizar a proporção de EPA e DHA de acordo com as necessidades do cliente e, para qualquer óleo de peixe kd-pür, existe uma solução vegetal Alga3 correspondente.

- Em junho de 2021, a Polaris lançou o ingrediente DHA de microalgas de alta concentração, algas Omegavie DHA 800 Sensory Qualitysilver 5, um óleo de algas proveniente de microalgas (Schizochytrium sp.) que é rico em vitaminas, proteínas, pigmentos e enzimas. O ingrediente ofereceu origem vegetal e sustentável para ácidos graxos poliinsaturados (PUFAs).

Segmentação da indústria de EPA e DHA

De acordo com o escopo do relatório, EPA (ácido eicosapentaenóico) e DHA (ácido docosahexaenóico) são ácidos graxos ômega-3 de cadeia longa provenientes de diversas fontes vegetais e animais. O estudo global de mercado de EPA e DHA é segmentado por tipo, fonte, aplicação e geografia. Por tipo, o mercado estudado é segmentado em ácido eicosapentaenóico (EPA) e ácido docosahexaenóico (DHA). Com base na fonte, o mercado estudado é segmentado em óleo de peixe, óleo de algas, óleo de krill, entre outras fontes. Por aplicação, o estudo abrange fórmulas infantis, suplementos dietéticos, alimentos e bebidas fortificados, produtos farmacêuticos e outras aplicações. Além disso, o relatório leva em consideração o mercado nas economias estabelecidas e emergentes da América do Norte (Estados Unidos, México, Canadá e Resto da América do Norte), Europa (Espanha, Reino Unido, Alemanha, França, Rússia, Itália e Resto da Europa), Ásia-Pacífico (China, Japão, Índia, Austrália e Resto da Ásia-Pacífico), América do Sul (Brasil, Argentina e Resto da América do Sul), Oriente Médio e África (Emirados Árabes Unidos, África do Sul, e Resto do Médio Oriente e África). Para cada segmento, o dimensionamento e as previsões do mercado foram feitos com base no valor (em milhões de dólares).

| Ácido Eicosapentaenóico (EPA) |

| Ácido Docosahexaenóico (DHA) |

| Óleo de peixe |

| Óleo de Algas |

| Óleo de Krill |

| Outras fontes |

| Fórmulas para bebês |

| Suplementos Dietéticos |

| Alimentos e bebidas fortificados |

| Produtos farmacêuticos |

| Outras aplicações |

| América do Norte | Estados Unidos |

| México | |

| Canadá | |

| Resto da América do Norte | |

| Europa | Espanha |

| Reino Unido | |

| Alemanha | |

| França | |

| Rússia | |

| Itália | |

| Resto da Europa | |

| Ásia-Pacífico | China |

| Japão | |

| Índia | |

| Austrália | |

| Resto da Ásia-Pacífico | |

| América do Sul | Brasil |

| Argentina | |

| Resto da América do Sul | |

| Oriente Médio e África | Emirados Árabes Unidos |

| África do Sul | |

| Resto do Médio Oriente e África |

| Tipo | Ácido Eicosapentaenóico (EPA) | |

| Ácido Docosahexaenóico (DHA) | ||

| Fonte | Óleo de peixe | |

| Óleo de Algas | ||

| Óleo de Krill | ||

| Outras fontes | ||

| Aplicativo | Fórmulas para bebês | |

| Suplementos Dietéticos | ||

| Alimentos e bebidas fortificados | ||

| Produtos farmacêuticos | ||

| Outras aplicações | ||

| Geografia | América do Norte | Estados Unidos |

| México | ||

| Canadá | ||

| Resto da América do Norte | ||

| Europa | Espanha | |

| Reino Unido | ||

| Alemanha | ||

| França | ||

| Rússia | ||

| Itália | ||

| Resto da Europa | ||

| Ásia-Pacífico | China | |

| Japão | ||

| Índia | ||

| Austrália | ||

| Resto da Ásia-Pacífico | ||

| América do Sul | Brasil | |

| Argentina | ||

| Resto da América do Sul | ||

| Oriente Médio e África | Emirados Árabes Unidos | |

| África do Sul | ||

| Resto do Médio Oriente e África | ||

Perguntas frequentes sobre pesquisas de mercado de EPA e DHA

Qual é o tamanho do mercado de EPA e DHA?

Espera-se que o tamanho do mercado de EPA e DHA atinja US$ 1,86 bilhão em 2024 e cresça a um CAGR de 6,76% para atingir US$ 2,57 bilhões até 2029.

Qual é o tamanho atual do mercado de EPA e DHA?

Em 2024, o tamanho do mercado de EPA e DHA deverá atingir US$ 1,86 bilhão.

Quem são os principais atores do mercado de EPA e DHA?

Archer Daniels Midland Company, Corbion N.V., BASF SE, Koninklijke DSM NV, Croda International Plc são as principais empresas que operam no mercado EPA e DHA.

Qual é a região que mais cresce no mercado de EPA e DHA?

Estima-se que a Ásia-Pacífico cresça no maior CAGR durante o período de previsão (2024-2029).

Qual região tem a maior participação no mercado de EPA e DHA?

Em 2024, a Ásia-Pacífico é responsável pela maior participação de mercado no mercado EPA e DHA.

Que anos esse mercado de EPA e DHA cobre e qual era o tamanho do mercado em 2023?

Em 2023, o tamanho do mercado EPA e DHA foi estimado em US$ 1,74 bilhão. O relatório abrange o tamanho histórico do mercado de EPA e DHA para os anos 2019, 2020, 2021, 2022 e 2023. O relatório também prevê o tamanho do mercado de EPA e DHA para os anos 2024, 2025, 2026, 2027, 2028 e 2029.

Página atualizada pela última vez em:

Relatório da Indústria EPA e DHA

Estatísticas para a participação de mercado de EPA e DHA em 2024, tamanho e taxa de crescimento de receita, criadas pela Mordor Intelligence™ Industry Reports. A análise EPA e DHA inclui uma previsão de mercado para 2029 e uma visão histórica. Obtenha uma amostra desta análise do setor como um download gratuito em PDF do relatório.