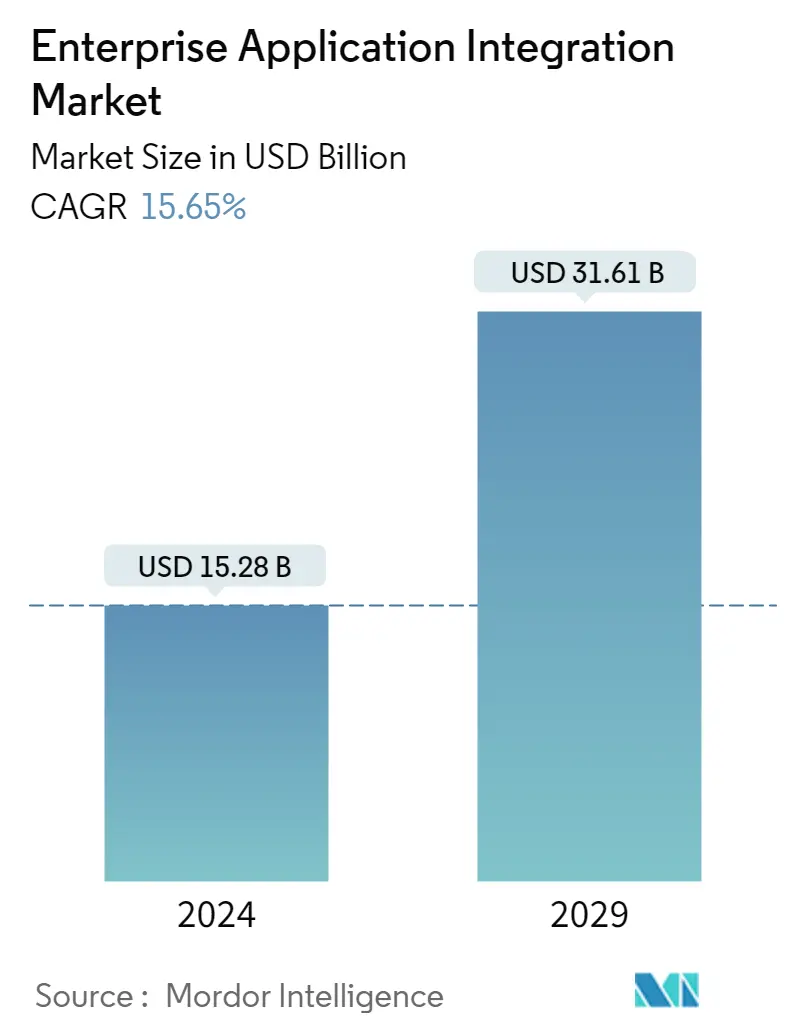

Tamanho do mercado de integração de aplicativos empresariais

| Período de Estudo | 2019 - 2029 |

| Tamanho do mercado (2024) | USD 15.28 bilhões de dólares |

| Tamanho do mercado (2029) | USD 31.61 bilhões de dólares |

| CAGR(2024 - 2029) | 15.65 % |

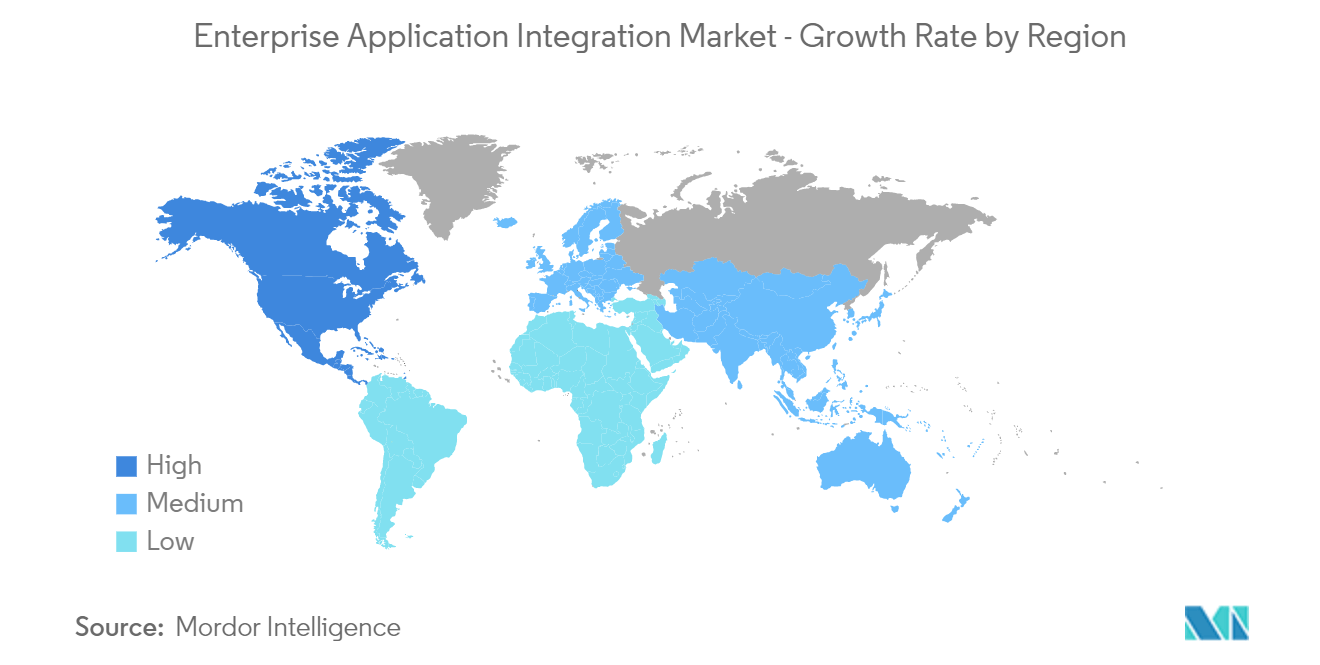

| Mercado de Crescimento Mais Rápido | América do Norte |

| Maior Mercado | América do Norte |

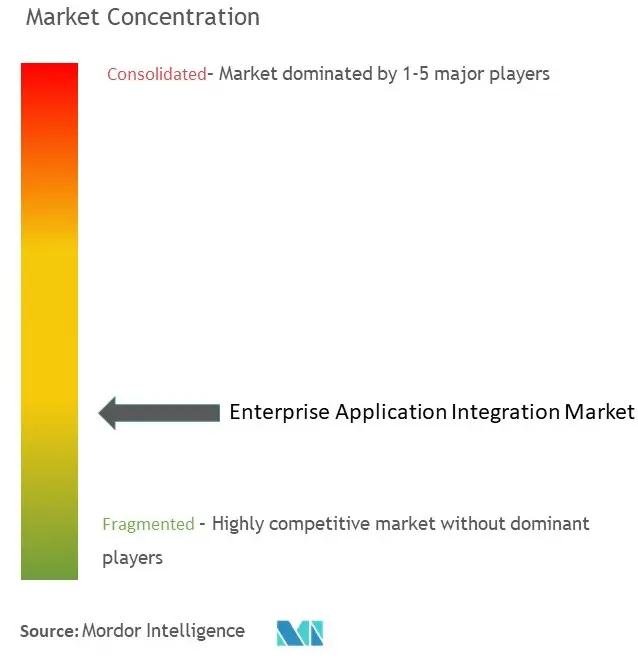

| Concentração de Mercado | Médio |

Jogadores principais

*Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica |

Como podemos ajudar?

Análise de mercado de integração de aplicativos empresariais

O tamanho do mercado de integração de aplicativos empresariais é estimado em US$ 15,28 bilhões em 2024, e deverá atingir US$ 31,61 bilhões até 2029, crescendo a um CAGR de 15,65% durante o período de previsão (2024-2029).

A integração de aplicativos empresariais (EAI) permite que os aplicativos compartilhem dados onde quer que estejam hospedados. A EAI une bancos de dados e fluxos de trabalho associados a aplicativos de negócios para garantir que as informações sejam representadas e usadas de forma consistente. Com a integração de aplicativos corporativos, as alterações nos principais dados comerciais de um aplicativo são refletidas corretamente em outros aplicativos.

- As empresas compreenderam que os dados mais críticos agora vêm de todos os aplicativos complexos empregados em uma empresa. Portanto, as empresas concentram-se mais em PaaS do que em soluções tradicionais de iPaaS que utilizam uma técnica de integração ponto a ponto. Ao remover os dados das restrições de todos os aplicativos relevantes, as soluções PaaS auxiliam no gerenciamento e integração de dados. A EAI continuará incluindo a integração de dados, resultando em uma plataforma centralizada mais prática.

- Além disso, as empresas frequentemente usam vários softwares operando dentro de diferentes estruturas incompatíveis. Devido às suas estruturas díspares, o software, incluindo sistemas ERP, aplicativos de CRM, aplicativos de gerenciamento da cadeia de suprimentos, aplicativos de BI, folha de pagamento e sistemas de RH, não pode trocar dados. Como resultado, automatizar tarefas simples torna-se um desafio. Uma infraestrutura de middleware que permite o compartilhamento aberto e seguro de dados entre esses aplicativos heterogêneos e dispositivos legados é introduzida como parte das tendências emergentes de integração de aplicativos (EAI).

- As empresas estão avançando incansavelmente com a tecnologia moderna. Tecnologias, como computação em nuvem, Big Data, IoT e outras, agilizam o compartilhamento de informações e facilitam o controle de dados. As organizações empresariais implementam rapidamente o EAI, o que ajuda a unir os bancos de dados e os fluxos de trabalho. Tendências, como diversas soluções de fluxo de trabalho, BYOD, migração para soluções baseadas em nuvem e integração de aplicativos em tempo real, estão impulsionando positivamente o crescimento do mercado.

- Software de código aberto e proprietário estão entre as alternativas substanciais para integração de aplicativos empresariais. Instalar a integração de aplicativos empresariais (EAI) pode ser um empreendimento caro e um movimento estratégico de longo prazo. As empresas podem precisar adquirir diversas soluções de pilha da Plataforma de Integração, como um API Manager, Enterprise Service Bus (ESB), um portal e uma plataforma de serviços de dados. O surgimento de comunidades e metodologias de código aberto para a criação de novas tecnologias coincidiu com a recente disseminação da computação em nuvem. Comunidades de código aberto surgiram nas últimas décadas, nas quais os desenvolvedores cooperam em projetos publicando, copiando e alterando abertamente o código-fonte. Os avanços tecnológicos são alcançados de forma mais rápida e imediata quando uma comunidade de desenvolvedores usa e modifica projetos específicos. Espera-se que tais desenvolvimentos em software de código aberto dificultem o crescimento do mercado de integração de aplicativos empresariais.

- O surto de COVID-19 lançou luz sobre os negócios e tecnologias que resistiram e avançaram na era pós-COVID-19. Computação em nuvem, ferramentas sociais e de colaboração, computação móvel, análise e inteligência de negócios estão entre os aplicativos empresariais de suporte tecnológico que ajudam as empresas a prosperar (BI). Software empresarial, suítes significativamente maiores, como planejamento de recursos empresariais (ERP) e alguns outros, devem ser desenvolvidos mais do que nunca para aproveitar todas essas tecnologias.

Tendências de mercado de integração de aplicativos empresariais

Aumentando a transformação digital em todos os setores para impulsionar o mercado

- A transformação digital é um procedimento não linear que passa de mudanças rápidas e rápidas para fases de consolidação mais constantes com base nas necessidades internas e externas. No entanto, a agilidade dos processos digitais é fundamental para manter o ritmo durante esta mudança. A maioria das empresas investiu direta ou indiretamente na conectividade B2B liderada pelo Intercâmbio Eletrônico de Dados (EDI). Da mesma forma, muitas pessoas investiram recursos no Enterprise Application Integration (EAI).

- À medida que mais empresas dependem da transformação digital, espera-se que as empresas mudem constantemente os seus métodos, melhorando a eficiência, a qualidade e a experiência do cliente. Espera-se que a implantação da abordagem correta do aplicativo, seja para mover, alterar ou desenvolver, tenha um bom desempenho.

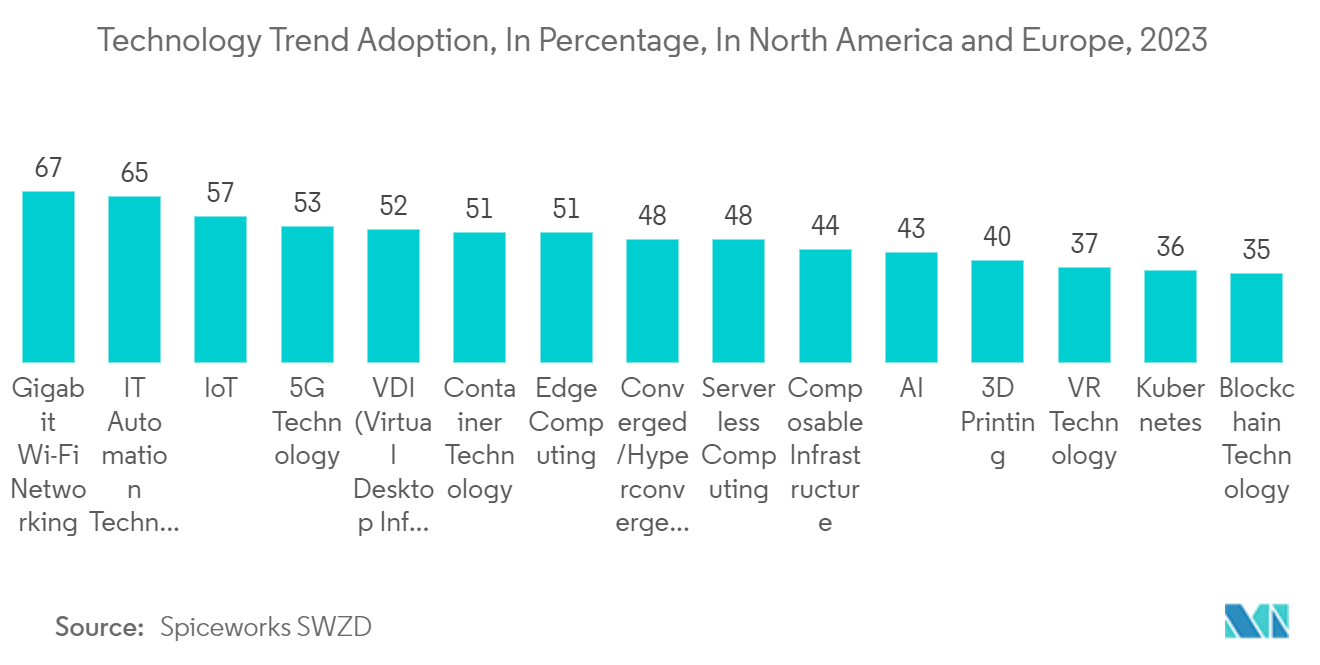

- O surto de COVID-19 mostrou problemas nos modelos de negócios em todos os setores. No entanto, proporcionou várias oportunidades para digitalizar e expandir os negócios em todas as regiões, utilizando tecnologias como IA, nuvem e IoT. De acordo com Spiceworks e SWZD, para o ano em curso, a tendência popular de tecnologia da informação implementada ou planeada para ser implementada em organizações norte-americanas e europeias foi 65% de tecnologia de automação de TI, 57% de IoT e 43% de IA.

- Com a pandemia sob controlo, prevê-se que vários setores, incluindo a indústria transformadora, o retalho e o automóvel, aumentem o investimento à medida que as soluções de integração de sistemas ganham importância em vários processos empresariais.

- A maioria das empresas do século XXI acredita que a integração de aplicações empresariais (EAI) e a digitalização estão intrinsecamente ligadas. Na verdade, a utilização de plataformas de integração corporativa elimina inúmeras complicações em vários níveis. Ele integra aplicativos, dados e vários sistemas de negócios hospedados no local ou na nuvem por meio de uma plataforma integrada escalável baseada em nuvem que oferece suporte a uma variedade de padrões de integração.

- Em março de 2022, Krish Compusoft Services Inc. e Biarca Inc. anunciaram a conclusão da compra da Biarca pela KCS. Com serviços de segurança como serviço, DevSecOps e conformidade contínua, esta aquisição expande consideravelmente a oferta de transformação digital da KCS.

América do Norte será responsável por participação de mercado significativa

- A América do Norte é a maior região para aplicativos empresariais do mercado. Devido à ênfase das empresas no consumidor, o uso de EA aumentou. O desenvolvimento do mercado na América do Norte é alimentado principalmente pela infraestrutura tecnologicamente avançada da região e pela presença de grandes players da indústria como Oracle, International Business Machines (IBM) Corporation, Microsoft, Hewlett Packard (HP) e QAD Inc. as empresas estão ativamente envolvidas no desenvolvimento contínuo de novas tecnologias, o que está impulsionando a expansão do mercado na América do Norte.

- Aplicativos com preços altos estão disponíveis em gigantes de software como Oracle, Microsoft, SAP, etc. Como o software de código aberto é acessível, as empresas na América do Norte estão escolhendo-o. Esses aplicativos de código aberto são tão capazes e eficazes quanto os oferecidos pelas empresas licenciadas como software empresarial. Esses programas alternativos de código aberto ganharam popularidade entre muitas pequenas e médias empresas devido às suas muitas vantagens no mercado.

- Devido a diversas variáveis, incluindo a existência de inúmeras empresas com infraestrutura de TI sofisticada e a acessibilidade de talentos técnicos, os Estados Unidos são o mercado mais desenvolvido em termos de adoção de ofertas de serviços de TI. Numerosas empresas têm de se ajustar à ampla gama de opções de serviços de TI devido às rápidas melhorias nas tecnologias emergentes, nos serviços de infraestrutura de TI e na Internet das Coisas (IoT).

- Na América do Norte, a indústria de TI já adotou a tecnologia corporativa de nuvem híbrida. O setor de saúde é onde os serviços de computação em nuvem apresentam maior crescimento na América do Norte. A ênfase está em como a tecnologia é usada para aprimorar e personalizar o atendimento ao paciente e, ao mesmo tempo, reduzir custos. A tecnologia avançou além do armazenamento de dados e serviços.

- A preferência das empresas por produtos baseados em SaaS e a implementação de estratégias de negócios digitais são os principais impulsionadores da adoção generalizada. Além disso, prevê-se que a procura de serviços em nuvem baseados na integridade e privacidade dos dados continuará a aumentar, dando aos principais fornecedores mais oportunidades para expandir a sua quota de mercado durante o período de previsão.

- Em dezembro de 2022, foi finalizada a aquisição da Livejourneyby QAD Inc., uma fornecedora de soluções de fabricação e cadeia de suprimentos baseadas em nuvem com sede na América do Norte. Livejourney é um fornecedor de ponta de uma solução de fluxo preditivo e em tempo real (mineração de processos e monitoramento de processos) para encontrar, monitorar e aprimorar processos de negócios. Com a adição do produto de inteligência de processos da Livejourney, o pacote QAD Adaptive Applications ganha um novo componente interessante que permitirá aos clientes da QAD obter insights cruciais sobre como sua fabricação, cadeia de suprimentos e operações empresariais em geral estão fluindo e funcionando.

Visão geral do setor de integração de aplicativos empresariais

O mercado de integração de aplicativos empresariais é moderadamente fragmentado, com grandes players como IBM Corporation, Fujitsu Ltd., Microsoft Corporation, Mulesoft LLC (salesforce.com Inc) e Oracle Corporation, entre outros. Os participantes do mercado estão adotando estratégias como parcerias e aquisições para aprimorar suas ofertas de produtos e obter vantagem competitiva sustentável.

- Novembro de 2022 – Turvo, fornecedora da ferramenta global de colaboração da cadeia de suprimentos, declarou sua entrada no Programa de Parceiros de Tecnologia MuleSoft e sua contribuição de uma definição de API certificada MuleSoft para a comunidade de parceiros. Como um conector certificado MuleSoft exclusivo para Turvo, esta parceria beneficiaria o ecossistema de parceiros. Ao usar o Turvo Connector, que seria oferecido no Anypoint Exchange da MuleSoft, as empresas podem agilizar a integração com o Turvo Collaboration Cloud e obter uma visão eficiente da cadeia de suprimentos. Devido a esta colaboração, os clientes teriam uma experiência tranquila em todas as plataformas e serviços.

- Maio de 2022 – A Accenture e a SAP lançaram uma oferta conjunta para ajudar grandes empresas a gerar novo valor a partir de serviços inovadores em nuvem e da modernização dos negócios. A nova oferta conjunta combinou o RISE com uma solução SAP e o SOAR com serviços da Accenture. Esta oferta foi ampliada com novas estruturas que incorporam o conjunto completo de serviços de transformação da Accenture, tais como serviços cloud personalizados e ferramentas inteligentes proprietárias, todos entregues através de um modelo unificado como serviço. A Accenture é um dos principais parceiros SAP, que oferece serviços totalmente concebidos para ajudar grandes empresas de vários setores a planear, implementar e gerir de forma eficiente implementações de RISE com SAP na nuvem.

Líderes de mercado de integração de aplicativos empresariais

-

IBM Corporation

-

Fujitsu Limited

-

Microsoft Corporation

-

MuleSoft LLC (Salesforce Inc.)

-

Oracle Corporation

*Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica

Notícias do mercado de integração de aplicativos empresariais

- Agosto de 2022- Salsify anunciou sua adesão ao MuleSoft Technology Partner Program e sua contribuição para o ecossistema de parceiros ao lançar um MuleSoft Certified Connector para Salsify. As empresas poderiam usar o conector Salsify, acessível no Anypoint Exchange, para simplificar a integração segura dos ecossistemas upstream ao Salsify. Devido a isso, as equipes de negócios podem trabalhar de forma confiável com os dados de produtos verificados mais recentes. Os usuários podem simplificar a solução de problemas, a manutenção e os aprimoramentos em sua integração com o Salsify, centralizando a lógica de negócios e o design do fluxo de dados no MuleSoft.

- Julho de 2022 – TIBCO Software Inc anunciou melhorias significativas em seu produto TIBCO Cloud Integration, a oferta iPaaS da empresa reconhecida pelo setor, alimentada por TIBCO Cloud. O produto aprimorado aumenta o potencial de adição de dados, aplicativos e dispositivos em ambientes híbridos, auxiliando os clientes em um mundo de negócios imprevisível a acelerar seus resultados de negócios.

Relatório de mercado de integração de aplicativos empresariais – Índice

1. INTRODUÇÃO

1.1 Premissas do Estudo e Definição de Mercado

1.2 Escopo do estudo

2. METODOLOGIA DE PESQUISA

3. SUMÁRIO EXECUTIVO

4. INFORMAÇÕES DE MERCADO

4.1 Visão geral do mercado

4.2 Análise da cadeia de valor da indústria

4.3 Atratividade da Indústria – Análise das Cinco Forças de Porter

4.3.1 Ameaça de novos participantes

4.3.2 Poder de barganha dos compradores

4.3.3 Poder de barganha dos fornecedores

4.3.4 Ameaça de substitutos

4.3.5 Grau de Competição

4.4 Instantâneo da tecnologia

5. DINÂMICA DE MERCADO

5.1 Drivers de mercado

5.1.1 Aumentando a transformação digital em todos os setores

5.1.2 Demanda crescente por acesso e gerenciamento de dados em tempo real

5.2 Desafios de mercado

5.2.1 Disponibilidade de software de código aberto

5.3 Avaliação do impacto do COVID-19 na indústria

6. SEGMENTAÇÃO DE MERCADO

6.1 Tipo de implantação

6.1.1 Na premissa

6.1.2 Nuvem

6.1.3 Híbrido

6.2 Tamanho da organização

6.2.1 Grandes Empresas

6.2.2 Pequenas e médias empresas

6.3 Indústria do usuário final

6.3.1 BFSI

6.3.2 TI e Telecom

6.3.3 Assistência médica

6.3.4 Varejo

6.3.5 Governo

6.3.6 Fabricação

6.3.7 Outras indústrias de usuários finais

6.4 Geografia

6.4.1 América do Norte

6.4.2 Europa

6.4.3 Ásia-Pacífico

6.4.4 América latina

6.4.5 Oriente Médio e África

7. CENÁRIO COMPETITIVO

7.1 Perfis de empresa

7.1.1 IBM Corporation

7.1.2 Fujitsu Limited

7.1.3 Microsoft Corporation

7.1.4 MuleSoft LLC (Salesforce Inc.)

7.1.5 Oracle Corporation

7.1.6 SAP SE

7.1.7 Software AG

7.1.8 Tibco Software Inc.

7.1.9 iTransition Group

8. ANÁLISE DE INVESTIMENTO

9. FUTURO DO MERCADO

Segmentação da indústria de integração de aplicativos empresariais

Software de integração de aplicativos empresariais refere-se a software de servidor, hardware ou dispositivos virtuais instalados no local, dentro de um data center, ou oferecidos em uma nuvem pública ou privada, para integrar aplicativos. Ele lida com o fluxo de trabalho ou orquestração de solicitações automatizadas de várias etapas que exigem interações coordenadas entre aplicativos, serviços de back-end e armazenamentos de dados. O estudo rastreia os vários tipos de plataformas de integração para oferecer suporte on-premise, nuvem e iPaaS (plataforma de integração como serviço) e usuários finais no mercado.

O mercado de integração de aplicativos empresariais é segmentado por tipo de implantação (no local, nuvem, híbrido), por tamanho da organização (grandes empresas, pequenas e médias empresas), por indústria de usuários finais (BFSI, TI Telecom, saúde, varejo , Governo, Manufatura) e por Geografia (América do Norte, Europa, Ásia-Pacífico, América Latina, Oriente Médio e África). Os tamanhos e previsões do mercado são fornecidos em termos de valor (mil milhões de dólares) para todos os segmentos acima.

| Tipo de implantação | ||

| ||

| ||

|

| Tamanho da organização | ||

| ||

|

| Indústria do usuário final | ||

| ||

| ||

| ||

| ||

| ||

| ||

|

| Geografia | ||

| ||

| ||

| ||

| ||

|

Perguntas frequentes sobre pesquisa de mercado de integração de aplicativos empresariais

Qual é o tamanho do mercado de integração de aplicativos empresariais?

O tamanho do mercado de integração de aplicativos empresariais deve atingir US$ 15,28 bilhões em 2024 e crescer a um CAGR de 15,65% para atingir US$ 31,61 bilhões até 2029.

Qual é o tamanho atual do mercado de integração de aplicativos empresariais?

Em 2024, o tamanho do mercado de integração de aplicações empresariais deverá atingir US$ 15,28 bilhões.

Quem são os principais atores do mercado de integração de aplicativos empresariais?

IBM Corporation, Fujitsu Limited, Microsoft Corporation, MuleSoft LLC (Salesforce Inc.), Oracle Corporation são as principais empresas que operam no mercado de integração de aplicativos empresariais.

Qual é a região que mais cresce no mercado de integração de aplicativos empresariais?

Estima-se que a América do Norte cresça no maior CAGR durante o período de previsão (2024-2029).

Qual região tem a maior participação no mercado de integração de aplicativos empresariais?

Em 2024, a América do Norte é responsável pela maior participação de mercado no mercado de integração de aplicativos empresariais.

Que anos esse mercado de integração de aplicativos empresariais cobre e qual era o tamanho do mercado em 2023?

Em 2023, o tamanho do mercado de integração de aplicativos empresariais foi estimado em US$ 13,21 bilhões. O relatório abrange o tamanho histórico do mercado de integração de aplicativos empresariais para os anos 2019, 2020, 2021, 2022 e 2023. O relatório também prevê o tamanho do mercado de integração de aplicativos empresariais para os anos 2024, 2025, 2026, 2027, 2028 e 2029.

Relatório da indústria de integração de aplicativos empresariais

Estatísticas para a participação de mercado de integração de aplicativos empresariais de 2024, tamanho e taxa de crescimento de receita, criadas pela Mordor Intelligence™ Industry Reports. A análise de integração de aplicativos empresariais inclui uma perspectiva de previsão de mercado para 2029 e uma visão geral histórica. Obtenha uma amostra desta análise do setor como um download gratuito em PDF do relatório.