Tamanho e Participação do Mercado de Dispositivos de Alimentação enteral

Análise do Mercado de Dispositivos de Alimentação enteral pela Mordor inteligência

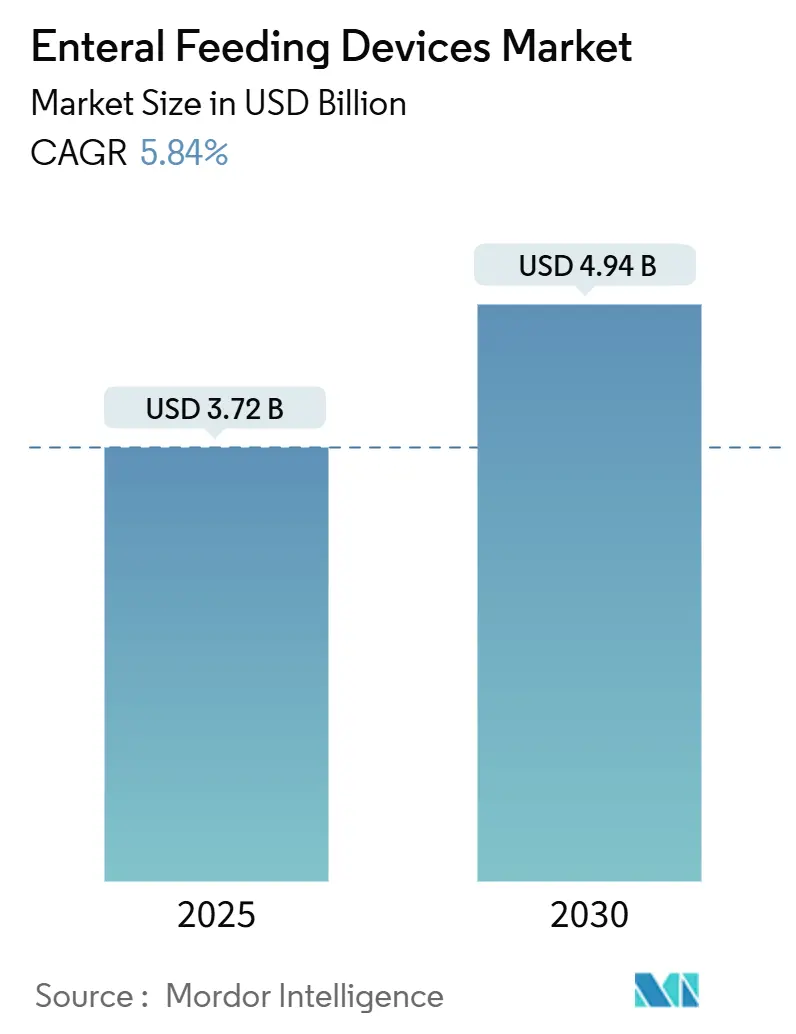

O mercado de dispositivos de alimentação enteral situa-se em USD 3,72 bilhões em 2025 e está no caminho certo para atingir USD 4,94 bilhões até 2030, avançando um uma TCAC de 5,84%. um expansão reflete uma mudançum constante dos métodos de alimentação tradicionais para sistemas construídos em torno de segurançum, conectividade digital e conexões compatíveis com ENFit. Pressões demográficas, especialmente maior longevidade e prevalência crescente de doençcomo crônicas, sustentam um demanda base. um conformidade precoce com os padrões ISO 80369-3 tornou-se uma alavanca competitiva clara, recompensando fabricantes capazes de reengenharia de linhas de produtos para o novo formato de conector enquanto aceleram um consolidação entre empresas que carecem de recursos para se adaptar. Fabricantes de dispositivos que combinam design de segurançum rigoroso com bombas inteligentes, monitoramento remoto e interfaces intuitivas estão agora melhor posicionados para capturar crescimento conforme o cuidado se desloca para lares de pacientes e centros ambulatoriais.

Principais Conclusões do Relatório

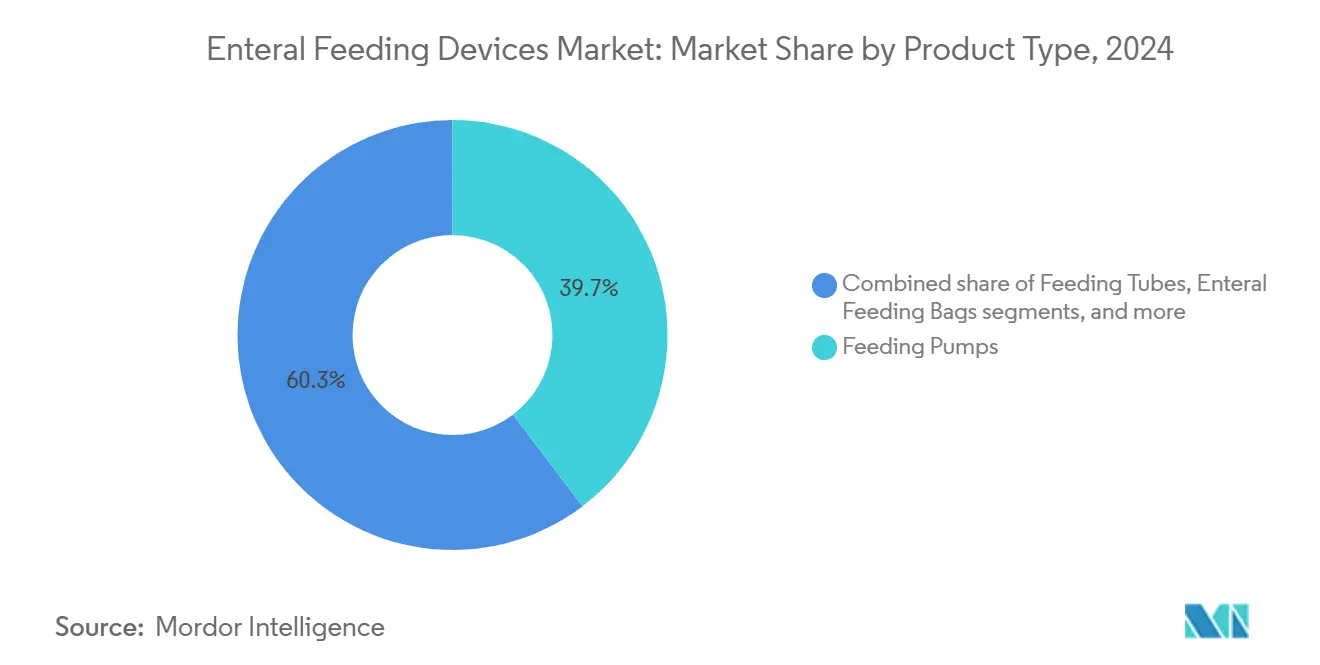

- Por tipo de produto, como bombas de alimentação lideraram com uma participação de receita de 39,67% em 2024, enquanto os tubos de alimentação devem registrar um TCAC mais rápida de 6,87% até 2030.

- Por faixa etária, um coorte adulta deteve 72,45% da participação do mercado de dispositivos de alimentação enteral em 2024; o segmento pediátrico e neonatais tem previsão de expansão um uma TCAC de 7,12% até 2030.

- Por canal de distribuição, canais offline dominaram com 86,13% de participação em 2024, enquanto canais on-linha registrarão um TCAC mais forte de 7,23%.

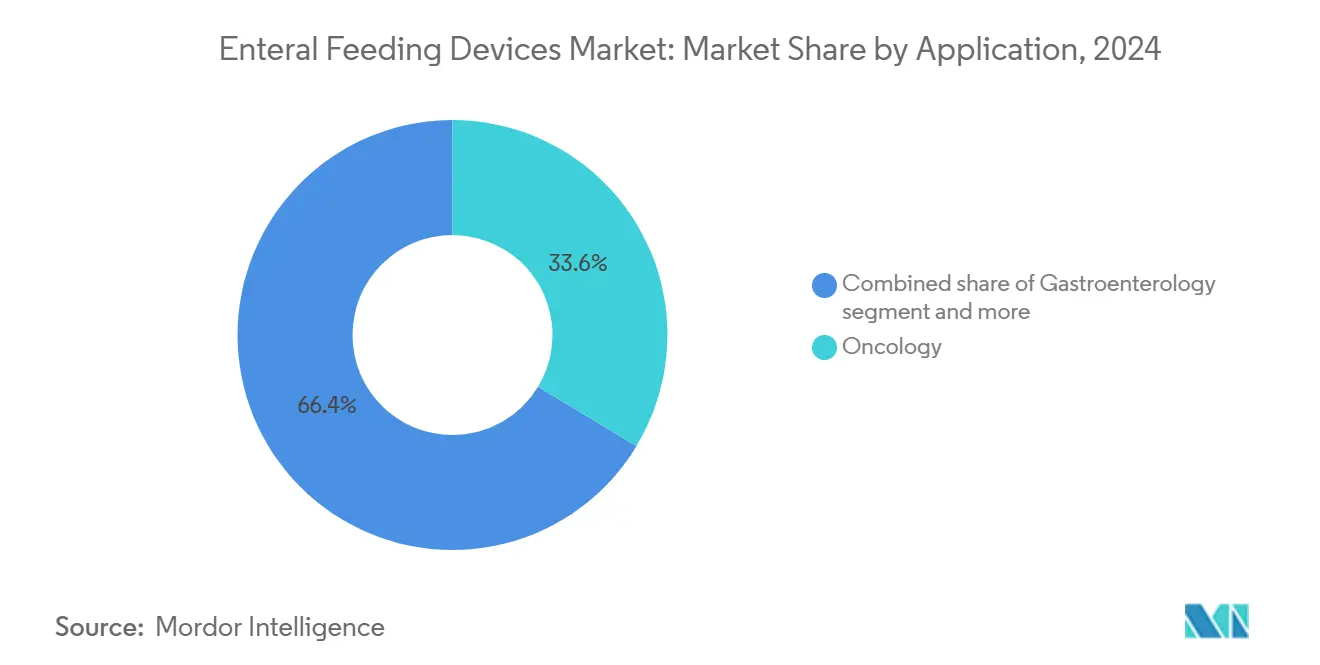

- Por aplicação, oncologia respondeu por 30,28% da demanda em 2024; cuidados críticos e trauma está previsto para crescer um uma TCAC de 6,65% até 2030.

- Por usuário final, hospitais contribuíbater com 53,90% em 2024, ainda assim ambientes de cuidados domiciliares estão crescendo um uma TCAC de 6,49% até 2030.

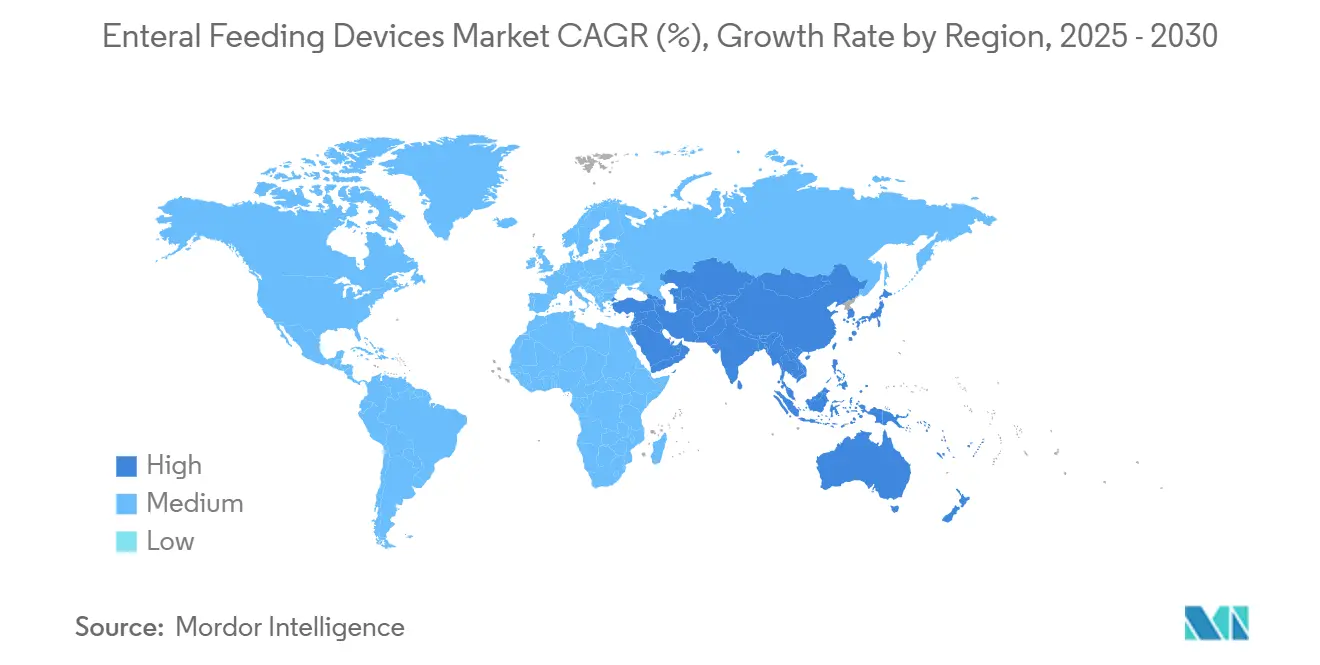

- Por geografia, América do Norte comandou 36,64% da receita de 2024, enquanto Ásia Pacífico deve crescer mais rapidamente um uma TCAC de 6,68% até 2030.

Tendências e Insights do Mercado Global de Dispositivos de Alimentação enteral

Análise de Impacto dos Drivers

| motorista | (~) % Impacto na Previsão TCAC | Relevância Geográfica | Cronograma de Impacto |

|---|---|---|---|

| Mudançum para nutrição enteral domiciliar e ambulatorial | +1.5% | América do Norte e Europa lideram, adoção na APAC acelerando | Médio prazo (2-4 anos) |

| População geriátrica crescente e carga de doençcomo crônicas | +1.2% | Global, mais alta na América do Norte, Europa, APAC desenvolvida | Longo prazo (≥ 4 anos) |

| Adoção rápida de conectores compatíveis com ENFit | +0.9% | Global, mandatos em todas como regiões | Curto prazo (≤ 2 anos) |

| Nascimentos prematuros crescentes mundialmente | +0.8% | Global, mais forte na APAC emergente e MEA | Médio prazo (2-4 anos) |

| Crescimento do cuidado oncológico ambulatorial necessitando bombas móveis | +0.7% | América do Norte e Europa, expandindo para APAC urbana | Médio prazo (2-4 anos) |

| Incentivos de cuidado baseado em valor para alta precoce | +0.6% | América do Norte e Europa, adoção seletiva na APAC desenvolvida | Longo prazo (≥ 4 anos) |

| Fonte: Mordor Intelligence | |||

Mudança Para Nutrição Enteral Domiciliar e Ambulatorial

Mais cuidados estão se movendo de enfermarias hospitalares para salas de estar. Bombas portáteis com módulos sem fio agora permitem que enfermeiros supervisionem alimentações remotamente, reduzindo custos de internação enquanto melhoram o conforto. Seguradoras nos Estados Unidos e partes da Europa reembolsam esses regimes, reforçando um adoção domiciliar. Interfaces de dispositivos foram simplificadas para que cuidadores possam operar bombas com segurançum com treinamento mínimo. No entanto, lacunas de reembolso em muitos sistemas de saúde da Ásia Pacífico e América Latina atrasam um adoção, resultando em um mercado de dispositivos de alimentação enteral de duas velocidades.

Nascimentos Prematuros Crescentes Mundialmente

O subsegmento neonatais é impulsionado por aumentos globais em partos prematuros e melhor sobrevivência em cuidados intensivos. Ensaios clínicos mostram que dietas de leite doador[1]Min Wang, "Early enteral nutrição With Exclusive Donor leite Instead de Formula leite Affects o tempo de Full enteral alimentação para Very baixo Birth peso Infants," Frontiers em nutrição, frontiersin.org ajudam bebês de muito baixo peso ao nascer um atingir alimentação completa quatro dias mais cedo que dietas com fórmula, estimulando um demanda por bombas precisas e seringas ENFit de pequeno calibre. Algoritmos da Stanford medicamento[2]Erin Digitale, "IA-Enhanced IV nutrição para Preemies," Stanford medicamento News centro, med.stanford.edu agora calibram misturas de nutrientes automaticamente, melhorando um precisão da prescrição em bebês frágeis. Essas camadas de tecnologia elevam o padrão de segurançum e empurram os préços para cima, ainda assim escassez de bombas de seringa em hospitais de baixos recursos destaca um fragilidade contínua do fornecimento.

População Geriátrica Crescente e Carga de Doenças Crônicas

Disfagia afeta até 15% dos adultos mais velhos[3]Adam Spandorfer, "Dysphagia em o Elderly, um Tough Issue para Swallow," OBM Geriatrics, lidsen.com, tornando alimentações enterais indispensáveis quando um ingestão oral falha. AVC, demência e cânceres em estágio avançado reforçam um demanda por dispositivos. Embora um mortalidade permaneçum alta entre idosos frágeis em alimentação por sonda de longo prazo, pagadores veem o suporte enteral como uma alternativa custo-efetiva à hospitalização prolongada. Fabricantes respondem com bombas fáceis de programar e grampos que se integram diretamente em kits de saúde domiciliar, alimentando o mercado de dispositivos de alimentação enteral em economias desenvolvidas.

Adoção Rápida de Conectores Compatíveis com ENFit

Conectores ISO 80369-3 virtualmente eliminam conexões erradas com linhas IV, abordando uma lacuna de segurançum do paciente bem documentada. Desde 2019, reguladores da FDA um agências europeias sinalizaram que novos dispositivos devem ser enviados com pontas ENFit. Pioneiros como Cardinal saúde e Abbott aproveitaram vantagens iniciais para garantir contratos hospitalares, enquanto produtores menores avaliam retrofitting custoso versus decisões de saída. O padrão agora está empurrando o mercado de dispositivos de alimentação enteral em direção um fornecedores menos numerosos e tecnicamente capazes.

Análise de Impacto das Restrições

| Restrição | (~) % Impacto na Previsão TCAC | Relevância Geográfica | Cronograma de Impacto |

|---|---|---|---|

| Lacunas de reembolso em países de baixa renda | -0.6% | APAC emergente, MEA, América do Sul | Longo prazo (≥ 4 anos) |

| Incerteza regulatória durante transição ISO 80369-3 | -0.5% | Global, cronogramas de aplicação variados | Médio prazo (2-4 anos) |

| Complicações relacionadas um tubos e riscos de aspiração | -0.4% | Global, mais alto onde treinamento clínico é limitado | Longo prazo (≥ 4 anos) |

| Restrições da cadeia de suprimentos de plástico de grau médico | -0.3% | Global, concentração de matéria-prima no Leste Asiático | Curto prazo (≤ 2 anos) |

| Fonte: Mordor Intelligence | |||

Lacunas de Reembolso em Países de Baixa Renda

Apenas 40% das nações da Ásia Pacífico pesquisadas fornecem financiamento estruturado para alimentações enterais domiciliares, paraçando hospitais um depender de dietas trituradas que minam um penetração de dispositivos. Tais vácuos de financiamento dividem um indústria de dispositivos de alimentação enteral ao longo de linhas de renda, com bombas premium entrando em hospitais ricos e tubos básicos predominando em outros lugares.

Complicações Relacionadas a Tubos e Riscos de Aspiração

Pneumonia aspirativa, entupimento e deslocamento desencorajam clínicos de uso mais amplo de tubos, especialmente em coortes idosas de alto risco. Start-ups como arte médico oferecem sensores que interrompem alimentações quando refluxo é detectado, ainda assim préços altos retardam um adoção. Até que dados de resultados de longo prazo se tornem rotina, padrões de prescrição conservadores continuarão um moderar o mercado de dispositivos de alimentação enteral.

Análise de Segmento

Por Tipo de Produto: Bombas Lideram Apesar da Inovação em Tubos

Em 2024, bombas de alimentação geraram 39,67% da receita, afirmando dominância através de precisão de dose e alarmes de segurançum. Unidades volumétricas permanecem centrais às rotinas de cuidados críticos, mas modelos ambulatoriais leves estão subindo rapidamente conforme o cuidado se descentraliza. O tamanho do mercado de dispositivos de alimentação enteral para tubos está subindo um uma TCAC de 6,87%, alimentado por câmeras integradas que guiam posicionamento à beira do leito e reduzem exposição um raios-x. Fabricantes agrupam conjuntos ENFit com bombas e tubos, garantindo conformidade com conectores[4]Janelle Harding, "ENFit Transition para enteral gerenciamento em an agudo cuidados Setting," paciente segurançum Journal, patientsafetyj.com ao longo do caminho de cuidado. Um padrão de substituição de ciclo curto para conjuntos de administração descartáveis fortalece ainda mais receitas recorrentes, atraindo novo capital para esta porção do mercado de dispositivos de alimentação enteral.

Escrutínio regulatório sobre seringas, categorizadas como Classe II nos Estados Unidos, empurrou fornecedores em direção um tampas à prova de adulteração e pistas de cor que previnem erros de rota errada. Bolsas e conjuntos de administração mostram adoção mais lenta mas confiável porque todo regime de alimentação precisa de consumíveis. Escassez de matérias-primas em plásticos de grau médico do Leste Asiático, no entanto, expõe um cadeia de suprimentos à volatilidade e pode estimular projetos de relocalização na América do Norte e Europa.

Nota: Participações de segmento de todos os segmentos individuais disponíveis mediante compra do relatório

Por Faixa Etária: Segmento Pediátrico Impulsiona Inovação

Adultos responderam por 72,45% das vendas de 2024 conforme transtornos crônicos e cuidado pós-AVC dominam contagens de procedimentos. Inversamente, um faixa pediátrica e neonatais está avançando um 7,12% TCAC com base na expansão da capacidade de cuidados intensivos neonatais em economias emergentes. Protocolos exclusivos de leite doador e calculadoras de nutrientes impulsionadas por IA encurtam o tempo para alimentações completas, reforçando um demanda por seringas calibradas e bombas de baixo volume.

um participação do mercado de dispositivos de alimentação enteral para dispositivos específicos neonatais permanece modesta mas premium, refletindo critérios de segurançum rigorosos e competição limitada de fornecedores. Lacunas de fornecimento, notavelmente escassez de bombas de seringa que paraçaram clínicos em alguns ambientes de baixos recursos um adaptar equipamentos adultos para bebês, destacam um necessidade de pegadas de fabricação resilientes. Design focado em adultos agora está emprestando ergonomia pediátrica para simplificar uso no lar, demonstrando benefícios de polinização cruzada através do mercado de dispositivos de alimentação enteral.

Por Canal de Distribuição: Crescimento Online Acelera

Aquisição hospitalar offline deteve 86,13% dos pedidos em 2024 devido um contratos de serviço agrupados e necessidades de treinamento de clínicos. Não obstante, portais digitais estão no caminho certo para uma TCAC de 7,23%, um mais rápida entre canais, conforme usuários domésticos reencomendam bolsas de alimentação, seringas e conectores diretamente através de vitrines de fabricantes. Durante um pandemia, sistemas de saúde testaram modelos de clique e coleta que agora persistem, abrindo fluxos de receita incrementais no mercado de dispositivos de alimentação enteral.

Grandes fornecedores fazem parcerias com empresas especializadas de e-comércio de dispositivos médicos para navegar regulamentações fragmentadas. Enquanto bombas e kits de posicionamento ainda dependem de expertise de distribuidores, consumíveis mudam para on-linha, especialmente na América do Norte e partes da Europa onde códigos de reembolso suportam entrega por correspondência. Clínicas menores no Sudeste Asiático estão começando um adquirir tubos básicos on-linha para contornar faltas locais, sublinhando um influência crescente do canal.

Por Aplicação: Liderança Oncológica Enfrenta Desafio de Cuidados Críticos

Terapias contra câncer frequentemente prejudicam um deglutição, mantendo oncologia no topo com 30,28% do faturamento de 2024. Centros de infusão ambulatorial agora incorporam bombas portáteis para sustentar nutrição entre ciclos de quimioterapia, fortalecendo momentum de vendas. Procedimentos de cuidados críticos e trauma, no entanto, estão definidos para crescer mais rapidamente um 6,65% TCAC conforme expansões de UTI através da Índia e China elevam demanda base para protocolos de iniciação precoce de alimentação.

Gastroenterologia contribui com volumes constantes, com inovações como pontuação de intolerância baseada em ultrassom que adaptam alimentações e reduzem complicações. Sensores inteligentes que pausam bombas mediante refluxo visam limitar incidências de aspiração, uma questão aguda para pacientes mecanicamente ventilados. Outros usos-variando de neurologia um cirurgia pós-bariátrica-adicionam oportunidades de nicho que coletivamente elevam o tamanho do mercado de dispositivos de alimentação enteral para departamentos clínicos diversos.

Nota: Participações de segmento de todos os segmentos individuais disponíveis mediante compra do relatório

Por Usuário Final: Transformação de Cuidados Domiciliares Acelera

Hospitais ainda adquirem 53,90% do equipamento, ainda assim incentivos de pagadores para estadias mais curtas alimentam uma TCAC de 6,49% em ambientes de cuidados domiciliares. Bombas sem fio capazes de atualizações de firmware e doréis de nuvem dão aos fornecedores visibilidade sobre conformidade de alimentação, reduzindo readmissões. Serviços de treinamento agrupados com envios iniciais de dispositivos diferenciam vendedores, especialmente onde agências de saúde domiciliar lutam com lacunas de pessoal.

Centros cirúrgicos ambulatoriais adotam bombas compactas para procedimentos no mesmo dia, dispersando ainda mais nutrição enteral além de grandes hospitais. Instalações de cuidados de longo prazo atualizam para tubulação ENFit para alinhar com programas nacionais de segurançum, renovando constantemente frotas instaladas. Este realinhamento de locais de cuidado espalha o mercado de dispositivos de alimentação enteral através de uma base de compradores mais ampla, suavizando exposição de receita um qualquer segmento único.

Análise Geográfica

América do Norte reteve 36,64% do gasto global de 2024, sustentada por reembolso amplo e adoção precoce de ENFit. Crescimento, embora mais lento um 5,14% TCAC, permanece apoiado por modelos de cuidado baseados em casa e incentivos federais para dispositivos de telemonitoramento. O destaque da FDA sobre escassez de dispositivos pediátricos empurrou fornecedores um expandir moldagem e montagem domésticas, melhorando prazos de entrega e mitigando riscos de matéria-prima.

Europa registra uma TCAC de 5,57% até 2030, auxiliada pelo Regulamento de Dispositivos Médicos que padroniza requisitos de aprovação através dos estados membros. Regras harmonizadas diminuem custos administrativos para lançamentos múltiplo-países e permitem que fabricantes foquem em características diferenciadas como registro de dose habilitado por aplicativo. Políticas de envelhecimento no lugar através da Alemanha, Françum e países nórdicos encorajam adoção mais ampla de alimentação domiciliar, especialmente via programas nacionais de enfermagem. Regras de alimentos para fins médicos especiais adicionam complexidade ainda favorecem empresas experientes que podem documentar conformidade. O tamanho do mercado de dispositivos de alimentação enteral ligado um programas domiciliares europeus está definido para subir constantemente conforme municípios integram verificações de nutrição remota em cuidados rotineiros de idosos.

Ásia Pacífico marca o ritmo regional mais rápido um 6,68% TCAC devido um booms de construção hospitalar e expansão de esquemas de saúde universal na China e Índia. Ainda assim acesso permanece desigual; menos da metade das nações APAC reembolsam fórmulas enterais domiciliares, então dietas trituradas persistem em áreas de renda média-baixa. Distribuidor indiano Entero auxiliarência médica registrou 22% de crescimento anual de receita em 2024, evidenciando forte apetite por dispositivos uma vez que barreiras de financiamento caem. Para penetrar zonas sensíveis um préços, empresas globais se aliam com montadores locais e oferecem portfólios escalonados que emparelham tubos de baixo custo com características inteligentes opcionais. Esses passos visam conversor interesse nascente em ganhos duráveis para o mercado de dispositivos de alimentação enteral.

Cenário Competitivo

O mercado se inclina em direção um um grupo restrito de empresas de saúde diversificadas que combinam P&d profundo, expertise regulatória e redes de serviço amplas. Abbott registrou 13,7% de crescimento no Q4 2024 em sua unidade de dispositivos médicos, impulsionada por lançamentos de bombas enterais conectadas que se integram com sua linha de nutrição. Fresenius Kabi garantiu um prêmio de excelência em cadeia de suprimentos de 2024, sublinhando resiliência operacional como ponto de venda em meio um escassez de resina e volatilidade de frete.

Cardinal saúde continua um estender sua plataforma Kangaroo, estratificando diagnósticos sem fio e conectores ENFit através de gerações de bombas. Boston Scientific e Cook médico focam em dispositivos de acesso e sensores que aumentam precisão de posicionamento, um nicho que protege margens de tubulação comoditizada. Enquanto isso, arte médico e outras start-ups desenvolvem tecnologias de prevenção de aspiração, apostando que hospitais pagarão prêmios por redução de complicações.

um transição ENFit atua como catalisador de consolidação: custos de ferramentas e ciclos de validação dissuadem rivais menores, levando um aquisições seletivas e acordos de parceria para garantir linhas de produtos conformes. Concomitantemente, integração vertical-como moldagem interna de conectores-fortalece segurançum de fornecimento. Empresas que misturam hardware de dispositivos com análises de nuvem e consumíveis de assinatura estão posicionadas para capturar receita repetida, uma tendência provável de moldar movimentos estratégicos no mercado de dispositivos de alimentação enteral através da década.

Líderes da Indústria de Dispositivos de Alimentação enteral

-

Abbott Laboratories

-

Becton, Dickinson e Company

-

Cardinal saúde Inc.

-

Fresenius Kabi

-

Medtronic plc

- *Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica

Desenvolvimentos Recentes da Indústria

- Março de 2025: Stanford medicamento relatou um algoritmo de IA no Nature medicamento que otimiza misturas de nutrientes intravenosos para bebês prematuros, com potencial cruzamento para protocolos de alimentação enteral.

- Agosto de 2024: Fresenius Kabi ganhou o Prêmio Trailblazer 2024 da Premier Inc. por inovação em cadeia de suprimentos em sua planta de nutrição dos EUA.

- Julho de 2024: um FDA aprovou o Sistema MagDI da GT metabólico soluções, expandindo opções minimamente invasivas que podem alterar estratégias enterais pós-procedimento.

- Maio de 2024: Cook médico fez parceria com EnteraSense para distribuir o dispositivo PillSense nos Estados Unidos, adicionando monitoramento habilitado por sensores ao seu portfólio enteral.

Escopo do Relatório Global do Mercado de Dispositivos de Alimentação enteral

Conforme o escopo do relatório, alimentação enteral refere-se à entrega de uma alimentação nutricionalmente completa contendo proteína, carboidratos, gordura, água, minerais e vitaminas diretamente no estômago, duodeno ou jejuno através de dispositivos como tubos e bombas. É usada para pessoas que têm um trato gastrointestinal funcional mas são incapazes de consumir alimentos oralmente para atender seus requisitos nutricionais. O mercado de dispositivos de alimentação enteral é segmentado por tipo de produto (bombas de alimentação enteral, tubos de alimentação enteral, e outros tipos de produto), faixa etária (adultos e pediátricos), usuário final (hospitais, serviços de cuidado ambulatorial, e outros usuários finais), aplicação (oncologia, neurologia, cuidados críticos, diabetes, gastroenterologia, e outras aplicações), e geografia (América do Norte, Europa, Ásia-Pacífico, Oriente Médio e África, e América do Sul). O relatório também cobre os tamanhos de mercado estimados e tendências para 17 países através das principais regiões globalmente. O relatório oferece o valor (em USD) para os segmentos acima.

| Bombas de Alimentação | Bombas Volumétricas |

| Bombas Ambulatoriais | |

| Bombas de Seringa | |

| Tubos de Alimentação | Tubos Nasogástricos |

| Tubos de Gastrostomia | |

| Outros | |

| Bolsas de Alimentação Enteral | |

| Conjuntos de Administração & Acessórios | |

| Seringas Enterais |

| Adultos |

| Pediátrico & Neonatal |

| Offline |

| Online |

| Oncologia |

| Gastroenterologia |

| Cuidados Críticos & Trauma |

| Outras Aplicações |

| Hospitais |

| Centros Cirúrgicos Ambulatoriais |

| Ambientes de Cuidados Domiciliares |

| Outros Usuários Finais |

| América do Norte | Estados Unidos |

| Canadá | |

| México | |

| Europa | Alemanha |

| Reino Unido | |

| França | |

| Itália | |

| Espanha | |

| Resto da Europa | |

| Ásia-Pacífico | China |

| Índia | |

| Japão | |

| Austrália | |

| Coreia do Sul | |

| Resto da Ásia-Pacífico | |

| Oriente Médio e África | CCG |

| África do Sul | |

| Resto do Oriente Médio e África | |

| América do Sul | Brasil |

| Argentina | |

| Resto da América do Sul |

| Por Tipo de Produto | Bombas de Alimentação | Bombas Volumétricas |

| Bombas Ambulatoriais | ||

| Bombas de Seringa | ||

| Tubos de Alimentação | Tubos Nasogástricos | |

| Tubos de Gastrostomia | ||

| Outros | ||

| Bolsas de Alimentação Enteral | ||

| Conjuntos de Administração & Acessórios | ||

| Seringas Enterais | ||

| Por Faixa Etária | Adultos | |

| Pediátrico & Neonatal | ||

| Por Canal de Distribuição | Offline | |

| Online | ||

| Por Aplicação | Oncologia | |

| Gastroenterologia | ||

| Cuidados Críticos & Trauma | ||

| Outras Aplicações | ||

| Por Usuário Final | Hospitais | |

| Centros Cirúrgicos Ambulatoriais | ||

| Ambientes de Cuidados Domiciliares | ||

| Outros Usuários Finais | ||

| Por Geografia | América do Norte | Estados Unidos |

| Canadá | ||

| México | ||

| Europa | Alemanha | |

| Reino Unido | ||

| França | ||

| Itália | ||

| Espanha | ||

| Resto da Europa | ||

| Ásia-Pacífico | China | |

| Índia | ||

| Japão | ||

| Austrália | ||

| Coreia do Sul | ||

| Resto da Ásia-Pacífico | ||

| Oriente Médio e África | CCG | |

| África do Sul | ||

| Resto do Oriente Médio e África | ||

| América do Sul | Brasil | |

| Argentina | ||

| Resto da América do Sul | ||

Questões-Chave Respondidas no Relatório

Por que conectores ENFit são considerados um divisor de águas para segurançum de dispositivos de alimentação enteral?

um geometria padronizada do ENFit previne conexões erradas com linhas IV ou respiratórias, cortando drasticamente erros de rota errada e tornando conformidade de segurançum um critério de compra principal para hospitais e agências de cuidados domiciliares.

Como um mudançum para nutrição enteral domiciliar está influenciando o design de dispositivos?

Fabricantes agora priorizam bombas leves com monitoramento sem fio, telas sensíveis ao toque intuitivas e baterias de longa duração para que cuidadores possam gerenciar alimentações confiantemente fora do hospital enquanto clínicos rastreiam aderência remotamente.

Quais tendências de inovação estão emergindo na alimentação enteral neonatais?

Avanços incluem calculadoras de nutrientes impulsionadas por IA para bebês prematuros e bombas de micro-volume compatíveis com protocolos de leite doador, ambas visando acelerar tempo para alimentações completas e minimizar risco de infecção.

Como pressões da cadeia de suprimentos estão moldando estratégias competitivas neste mercado?

Empresas estão investindo em moldagem interna e centros de fabricação regionais para garantir plásticos de grau médico, assegurando fluxo constante de componentes e criando uma vantagem de confiabilidade ao licitar contratos grandes de sistemas de saúde

Por que gerenciamento de risco de aspiração está se tornando um ponto focal para diferenciação de produtos?

Clínicos demandam sensores embutidos e funções de pausa automática que detectam refluxo precocemente, reduzindo incidência de pneumonia e permitindo que fornecedores justifiquem préços premium de dispositivos através de resultados de segurançum do paciente melhorados.

Como plataformas digitais estão expandindo oportunidades de receita para fabricantes de dispositivos?

doréis de nuvem que rastreiam parâmetros de alimentação habilitam modelos de assinatura para análises e consumíveis, transformando vendas de equipamentos únicos em relacionamentos de serviços recorrentes com hospitais e equipes de cuidados domiciliares.

Página atualizada pela última vez em: