Tamanho e Participação do Mercado de Barras Energéticas

Análise do Mercado de Barras Energéticas pela Mordor Intelligence

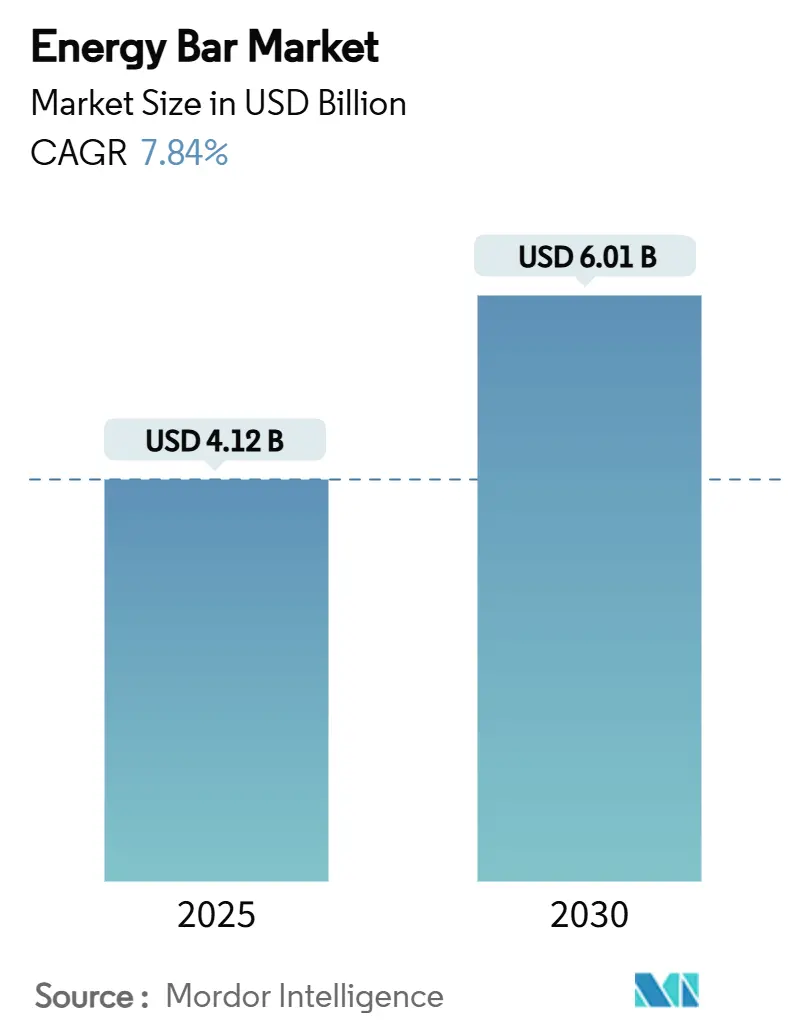

O mercado de barras energéticas atingiu USD 4,12 bilhões em 2025 e tem previsão de avançar para USD 6,01 bilhões até 2030, refletindo uma TCAC de 7,84% durante o período. A inovação de produtos está sendo cada vez mais influenciada pela crescente demanda dos consumidores por nutrição conveniente, listas de ingredientes transparentes e alternativas de proteína à base de plantas. Desenvolvimentos regulatórios, como a definição revisada da Food and Drug Administration dos EUA de saudável,

que impõe limites mais rigorosos sobre açúcares adicionados e sódio, estão obrigando os fabricantes a priorizarem formulações de produtos ricos em nutrientes. O cenário competitivo está passando por transformação significativa devido às atividades de consolidação entre as principais empresas multinacionais de lanches. Ao mesmo tempo, flutuações induzidas por tarifas no custo da proteína de ervilha e outras matérias-primas críticas estão exercendo pressão descendente nas margens de lucro. A adoção acelerada de plataformas de e-commerce está permitindo que as empresas expandam seus canais direto ao consumidor de forma eficaz. Além disso, a crescente população de classe média na região Ásia-Pacífico está impulsionando crescimento substancial na demanda regional, apresentando oportunidades lucrativas para os participantes do mercado.

Principais Conclusões do Relatório

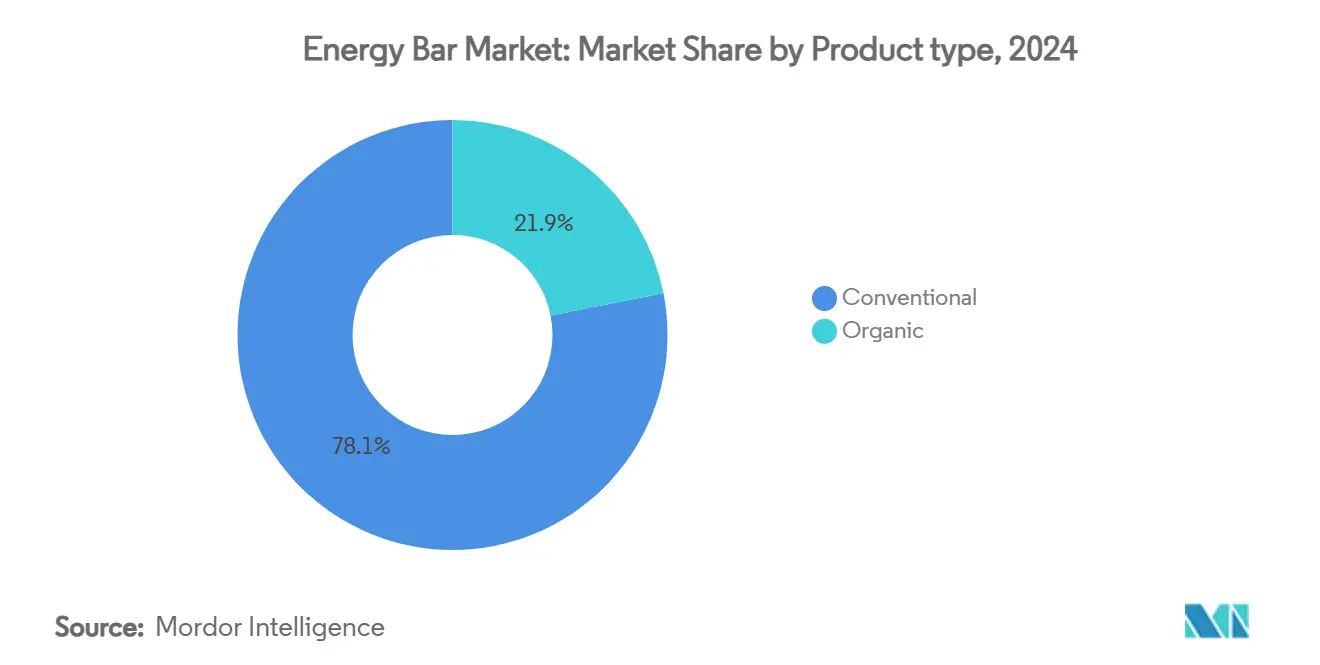

- Por tipo de produto, barras convencionais representaram 78,11% da participação do mercado de barras energéticas em 2024, enquanto barras orgânicas estão no caminho para uma TCAC de 8,50% até 2030.

- Por fonte de proteína, barras à base de plantas detiveram 54,36% da participação do mercado de barras energéticas em 2024, enquanto barras à base animal estão definidas para expandir a uma TCAC de 7,92% até 2030.

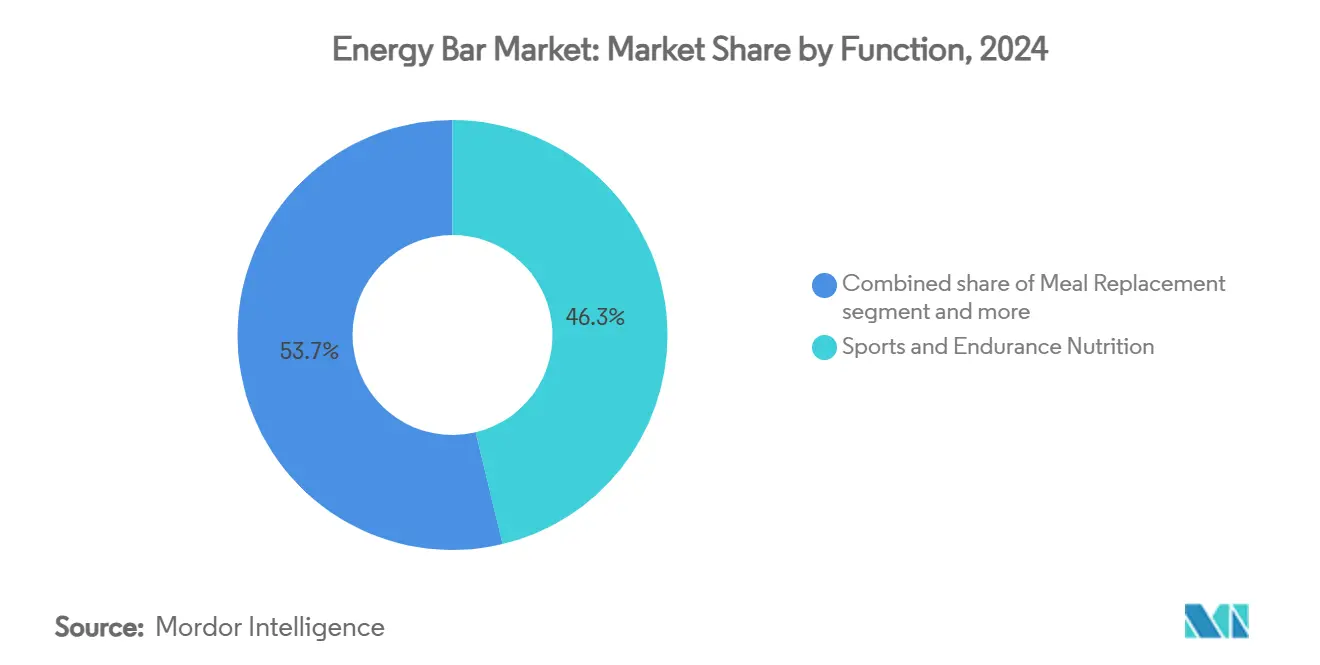

- Por aplicação, nutrição esportiva e de resistência liderou com 46,27% da receita em 2024; barras de controle de peso estão preparadas para uma TCAC de 9,21% até 2030.

- Por canal, supermercados e hipermercados mantiveram 42,32% da receita em 2024; varejistas online crescerão mais rapidamente a uma TCAC de 9,66% durante o horizonte de previsão.

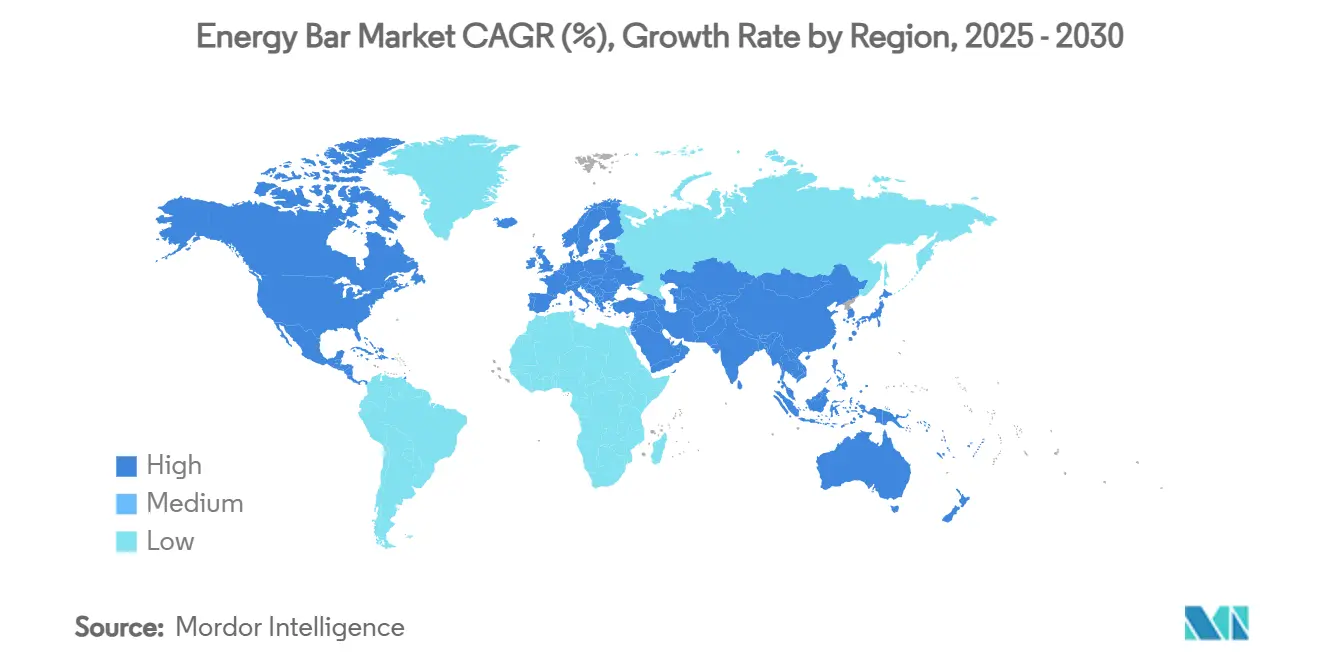

- Por geografia, América do Norte comandou 41,12% da receita em 2024; Ásia-Pacífico está preparada para a maior TCAC regional de 9,85% até 2030.

Tendências e Insights do Mercado Global de Barras Energéticas

Análise de Impacto dos Impulsionadores

| IMPULSIONADOR | (~) % IMPACTO NA PREVISÃO TCAC | RELEVÂNCIA GEOGRÁFICA | CRONOGRAMA DE IMPACTO |

|---|---|---|---|

| Formulações inovadoras e ingredientes de rótulo limpo atraem consumidores preocupados com a saúde | +1.8% | América do Norte e Europa, crescendo na Ásia-Pacífico | Médio prazo (2-4 anos) |

| Crescente demanda por lanches de impulso de energia rápida impulsiona o crescimento do mercado | +1.5% | Global, mais forte em centros urbanos da Ásia-Pacífico | Curto prazo (≤ 2 anos) |

| Crescentes atividades esportivas e de fitness impulsionam o consumo entre atletas | +1.2% | América do Norte e Europa; crescendo na Ásia-Pacífico | Longo prazo (≥ 4 anos) |

| Demanda por lanches convenientes e saudáveis para consumo em movimento | +1.4% | Global; mais alto em mercados emergentes | Médio prazo (2-4 anos) |

| Crescente conscientização sobre benefícios nutricionais impulsiona expansão do mercado. | +1.0% | Liderado pela educação em economias em desenvolvimento | Longo prazo (≥ 4 anos) |

| Crescente popularidade de barras energéticas à base de plantas e veganas impulsiona a demanda. | +0.9% | América do Norte e Europa, adoção gradual na Ásia-Pacífico | Médio prazo (2-4 anos) |

| Fonte: Mordor Intelligence | |||

Formulações inovadoras e ingredientes de rótulo limpo atraem consumidores preocupados com a saúde

A reformulação de rótulo limpo tornou-se uma prioridade estratégica para os fabricantes à medida que navegam pelas mudanças regulatórias e crescente demanda dos consumidores por transparência nas listas de ingredientes. A partir de fevereiro de 2025, as diretrizes atualizadas da FDA para alegações "saudáveis" exigirão que os produtos atendam a critérios específicos de grupos alimentares e limitem açúcares adicionados em linha com a recomendação da OMS de menos de 10% da ingestão total de energia. Esta mudança regulatória alinha-se com a aprovação da EFSA de ingredientes inovadores, como xarope de isomaltulose, que oferece aos fabricantes uma solução para reduzir o impacto glicêmico sem comprometer o sabor do produto. Para melhorar a diferenciação em mercados varejistas competitivos, os fabricantes estão cada vez mais aproveitando ingredientes funcionais como óleo de chufa, recentemente aprovado pela EFSA por seu alto conteúdo de ácido oleico. Além disso, as marcas estão enfatizando ingredientes de origem sustentável, incluindo cacau cultivado responsavelmente e óleo de palma Fairtrade, para fortalecer suas credenciais de sustentabilidade. Essas iniciativas de rótulo limpo são críticas para construir confiança do consumidor, particularmente entre millennials, que frequentemente usam ferramentas digitais para verificar listas de ingredientes no ponto de venda.

Crescente demanda por lanches de impulso de energia rápida impulsiona o crescimento do mercado

Mudanças no estilo de vida pós-pandemia aceleraram significativamente a tendência de consumo em movimento, levando a uma transformação nas ocasiões de lanche e expectativas dos consumidores pelos produtos. Em 2024, consumidores americanos relataram seguir uma dieta com 20% de alta proteína, de acordo com o International Food Information Council[1]Fonte: International Food Information Council, "2024 IFIC Food & Health Survey", www.ific.org. Esta mudança nas preferências dietéticas alinha-se estrategicamente com o posicionamento de barras energéticas como opções viáveis de substituto de refeição, particularmente em mercados urbanos onde estilos de vida agitados e restrições de tempo impulsionam a demanda por soluções alimentares convenientes. A perspectiva agrícola da Comissão Europeia, que se estende até 2035, projeta um aumento notável no consumo de proteína vegetal juntamente com um declínio no consumo de carne. Esta paisagem dietética em evolução cria um ambiente favorável para o desenvolvimento e adoção de formulações de barras energéticas à base de plantas. Além disso, os benefícios de energia rápida das barras de proteína são apoiados por pesquisa científica do NIH, que demonstra que barras de proteína fornecem uma liberação de energia mais sustentada comparada a lanches ricos em carboidratos simples. Isto as posiciona como escolha ideal tanto para desempenho atlético quanto produtividade no local de trabalho. Adicionalmente, diretrizes dietéticas nacionais que encorajam o consumo de alimentos convenientes ricos em nutrientes reforçam ainda mais a tendência crescente em direção ao lanche funcional, apresentando oportunidades significativas para crescimento do mercado.

Crescentes atividades esportivas e de fitness impulsionam o consumo entre atletas

Barras energéticas emergiram como uma solução nutricional preferida para indivíduos envolvidos em atividades esportivas e de fitness, atendendo sua necessidade por fontes de energia convenientes e eficazes. Em 2024, o Japão registrou uma taxa de participação significativa de 77,4% em esportes, como destacado pelo Ministério de Assuntos Internos e Comunicações[2]Fonte: Ministério de Assuntos Internos e Comunicações, "Pesquisa sobre esportes AF 2024', www.mext.go.jp. Este crescente envolvimento em atividades esportivas é um fator importante impulsionando a expansão do mercado de barras energéticas. O Conselho do Presidente sobre Esportes, Fitness e Nutrição continua a defender estilos de vida ativos e atléticos, amplificando ainda mais a demanda por barras energéticas focadas em desempenho. Atletas profissionais estão cada vez mais optando por barras energéticas que apresentam perfis de aminoácidos meticulosamente equilibrados, frequentemente certificados através de testes rigorosos de terceiros, para atender seus requisitos específicos de desempenho. O segmento de nutrição esportiva profissional está progressivamente fazendo a transição para formulações personalizadas, atendendo às necessidades únicas de atletas individuais. Além disso, padrões de aquisição militar agora priorizam barras energéticas de rótulo limpo e termicamente estáveis para uso operacional, abrindo assim novas oportunidades de compra institucional. Além da esfera profissional, a crescente adoção de barras energéticas entre atletas recreativos e entusiastas do fitness, particularmente dentro de redes de academias urbanas, está contribuindo significativamente para o crescimento consistente nos volumes de consumo diário.

Demanda por lanches convenientes e saudáveis para consumo em movimento

Alimentos consumidos fora de casa tipicamente carecem da qualidade nutricional das refeições preparadas em casa. Esta lacuna cria uma oportunidade estratégica para barras energéticas premium se posicionarem como alternativas mais saudáveis aos alimentos convenientes tradicionais. As recomendações de política fiscal da OMS, que incluem subsidiar alimentos nutritivos e taxar opções menos saudáveis, poderiam fomentar condições favoráveis de mercado para barras energéticas que atendam esses padrões nutricionais. O aumento do trabalho remoto e horários flexíveis ampliou a demanda por lanches no local de trabalho, tornando soluções de nutrição portáteis um significativo impulsionador de crescimento. Em 2024, a Indonésia implementará rotulagem frontal de embalagem para conteúdo de açúcar, sal e gordura, começando com bebidas, refletindo uma mudança regulatória global em direção a produtos com valor nutricional superior. Além disso, fabricantes estão se concentrando em inovações de embalagem, como formatos reseláveis e designs de porção controlada, para melhorar a portabilidade e preservar a frescura.

Análise de Impacto das Restrições

| RESTRIÇÃO | (~) % IMPACTO NA PREVISÃO TCAC | RELEVÂNCIA GEOGRÁFICA | CRONOGRAMA DE IMPACTO |

|---|---|---|---|

| Preços voláteis de matérias-primas perturbando estrutura de custos | -1.5% | Global, regiões dependentes de importação mais afetadas | Curto prazo (≤ 2 anos) |

| Conteúdo de açúcar e aditivos artificiais despertam preocupações relacionadas à saúde | -0.8% | Economias desenvolvidas com alta alfabetização de rótulos | Médio prazo (2-4 anos) |

| Competição de bebidas substitutos de refeição e barras de lanche alternativas prejudicando o crescimento | -0.8% | Global | Curto prazo (≤ 2 anos) |

| Regulamentações governamentais rigorosas impactando formulação de produtos | -0.6% | América do Norte e Europa | Médio prazo (2-4 anos) |

| Fonte: Mordor Intelligence | |||

Preços voláteis de matérias-primas perturbando estrutura de custos

O mercado de barras energéticas enfrenta perturbações de preços flutuantes de matérias-primas e padrões regulatórios em evolução. As pesadas taxas antidumping de 122,19% do Departamento de Comércio dos EUA sobre importações de proteína de ervilha chinesa destacam a volatilidade dos custos de matérias-primas[3]Fonte: Departamento de Comércio dos EUA, "Departamento de Comércio Estabelece Taxas Antidumping de Proteína de Ervilha", www.commerce.gov. Esta medida obrigou os fabricantes não apenas a repensarem suas cadeias de suprimento, mas também a lidarem com aumentos de custos acentuados. Enquanto isso, o escrutínio do Parlamento Europeu sobre as dependências do sistema alimentar da UE destacou vulnerabilidades, especialmente à luz das tensões geopolíticas. Suas descobertas defendem uma diversificação mais ampla das fontes de insumos e um impulso na produção doméstica para reduzir a dependência de importações. Em resposta, fabricantes estão se inclinando para integração vertical e forjando contratos de longo prazo com fornecedores. No entanto, essas estratégias vêm com investimentos de capital pesados e poderiam restringir a adaptabilidade de formulação.

Conteúdo de açúcar e aditivos artificiais despertam preocupações relacionadas à saúde

Preocupações de saúde estão aumentando sobre conteúdo de açúcar e aditivos artificiais. A próxima proibição da FDA do Corante Vermelho Nº 3, programada para entrar em vigor em janeiro de 2027, destaca o crescente foco regulatório sobre aditivos artificiais dentro da indústria alimentícia. Esta mudança regulatória deve elevar os gastos de reformulação para fabricantes enquanto apresenta desafios significativos no gerenciamento da percepção do consumidor e confiança da marca. Similarmente, as regulamentações de rotulagem frontal de embalagem do Canadá, que serão aplicadas a partir de janeiro de 2026, exigem a inclusão de símbolos de aviso em produtos contendo altos níveis de gorduras saturadas, açúcares e sódio. Esses requisitos provavelmente influenciarão estratégias de posicionamento de produtos e alterarão o comportamento do consumidor em mercados de exportação críticos. Além disso, crescente conscientização e defesa do consumidor por opções alimentares mais saudáveis colocaram perfis nutricionais de barras energéticas sob maior escrutínio. Pesquisas indicam que enquanto barras energéticas podem ostentar alto conteúdo de proteína, isto não necessariamente se traduz em valor nutricional superior, pois métodos de processamento podem afetar adversamente a digestibilidade da proteína e qualidade geral.

Análise de Segmento

Por Tipo de Produto: Domínio Convencional Persiste Enquanto Orgânico Escala Rapidamente

Em 2024, barras energéticas convencionais continuam a dominar o mercado, mantendo uma participação significativa de 78,11%. Em contraste, alternativas orgânicas estão testemunhando crescimento notável, com uma forte TCAC de 8,50% projetada até 2030. Esta tendência destaca uma crescente preferência do consumidor por produtos premium que enfatizam transparência na origem e qualidade superior. Barras energéticas convencionais se beneficiam de eficiências de fabricação bem estabelecidas e redes de distribuição expansivas, que as permitem manter preços competitivos. Esta estratégia de preços efetivamente atende às necessidades tanto de consumidores conscientes de custos quanto compradores institucionais em grande escala, garantindo sua liderança de mercado sustentada.

Embora barras energéticas orgânicas representem uma parcela menor do mercado por volume, elas comandam pontos de preço mais altos devido à disposição dos consumidores de pagar um prêmio por produtos associados a benefícios de saúde e sustentabilidade ambiental. No entanto, o segmento orgânico enfrenta vários desafios significativos. Requisitos rigorosos de certificação orgânica e disponibilidade limitada de ingredientes certificados complicam a formulação de produtos e elevam custos de produção, potencialmente retardando a adoção mais ampla do segmento. Além disso, o crescimento de barras energéticas orgânicas é ainda mais prejudicado pela crescente proeminência do marketing de agricultura regenerativa. Esta abordagem foca em benefícios de sustentabilidade sem aderir aos padrões rigorosos da certificação orgânica, o que poderia levar à fragmentação dentro do segmento premium e criar competição adicional para produtos orgânicos.

Por Fonte de Proteína: Liderança à Base de Plantas Encontra Crescimento Acelerado à Base Animal

Em 2024, fontes de proteína à base de plantas mantêm uma posição dominante, representando 54,36% da participação de mercado. No entanto, alternativas de proteína à base animal devem crescer a um ritmo mais rápido, com uma taxa de crescimento anual composta (TCAC) projetada de 7,92% até 2030. Esta tendência reflete uma mudança notável nas preferências do consumidor, impulsionada por avanços nas formulações de produtos e uma crescente demanda por uma gama mais ampla de opções de proteína. A crescente popularidade do veganismo continua a impulsionar o crescimento do mercado de proteína à base de plantas. Por outro lado, proteínas à base animal, valorizadas por seus perfis superiores de aminoácidos e forte aceitação do consumidor, estão posicionadas para crescimento significativo nos próximos anos.

Formulações de proteína à base animal se beneficiam grandemente da infraestrutura bem estabelecida da indústria de laticínios, que garante qualidade consistente de proteína e operações eficientes da cadeia de suprimentos. No entanto, essas formulações enfrentam desafios, incluindo crescentes preocupações sobre sustentabilidade e pressões regulatórias potenciais de grupos de defesa ambiental. O cenário de mercado em evolução revela um cenário bifurcado: produtos de proteína à base de plantas estão ganhando tração entre consumidores ambientalmente conscientes, enquanto alternativas à base animal permanecem a escolha preferida para aplicações que requerem soluções de proteína de alto desempenho, como nutrição esportiva e necessidades dietéticas especializadas.

Por Função/Aplicação: Nutrição Esportiva Lidera Enquanto Controle de Peso Cresce

Em 2024, aplicações de nutrição esportiva e de resistência lideraram o mercado com uma participação de 46,27%. Embora essas aplicações tenham sido tradicionalmente associadas ao aprimoramento do desempenho atlético, agora estão experimentando crescimento significativo nos segmentos de controle de peso e energia de estilo de vida. Esses segmentos são projetados para crescer a uma robusta TCAC de 9,21% até 2030, refletindo uma mudança notável de um foco puramente atlético para uma ênfase mais ampla no bem-estar mainstream. A base do mercado é ainda mais fortalecida por canais de distribuição estabelecidos, incluindo varejistas especializados e academias, que continuam a desempenhar um papel crítico em impulsionar acessibilidade e engajamento do consumidor.

Aplicações de controle de peso estão ganhando impulso, impulsionadas por iniciativas amplas de prevenção da obesidade. Esses esforços alinham-se intimamente com os objetivos Healthy People 2030 do CDC, que priorizam reduzir o consumo de açúcar adicionado e promover hábitos dietéticos mais saudáveis. Enquanto isso, aplicações de substituto de refeição operam em um ambiente altamente competitivo. Elas se beneficiam da crescente demanda por conveniência, mas enfrentam desafios de alternativas como opções de refeições líquidas e serviços de refeições preparadas. À medida que os consumidores se tornam mais seletivos, a segmentação funcional de produtos torna-se cada vez mais aparente. Pesquisas revelam que o consumo de barras de proteína não é uniforme; varia significativamente dependendo dos objetivos específicos e características demográficas do consumidor, destacando a importância do desenvolvimento de produtos direcionados.

Nota: Participações de segmento de todos os segmentos individuais disponíveis na compra do relatório

Por Canal de Distribuição: Aceleração Online Desafia Varejo Tradicional

Em 2024, supermercados e hipermercados continuam a liderar o cenário de distribuição, mantendo uma participação significativa de 42,32%. Esses canais efetivamente aproveitam padrões de compra do consumidor bem estabelecidos e capitalizam em oportunidades para compras por impulso, que permanecem um impulsionador chave de seu domínio. Por outro lado, varejistas online estão testemunhando crescimento robusto, com uma TCAC projetada de 9,66% até 2030. Este crescimento é principalmente impulsionado pela crescente penetração do e-commerce no setor de varejo alimentar, à medida que consumidores se voltam cada vez mais para plataformas online para conveniência e variedade. De acordo com pesquisa do USDA, 19,4% dos consumidores americanos se engajaram em compras de supermercado online em 2023, com taxas de adoção particularmente altas entre demografias mais jovens e educadas[4]Fonte: Departamento de Agricultura dos EUA, "Participação em Compras de Supermercado Online", www.usda.gov. Canais de varejo tradicionais mantêm sua vantagem competitiva oferecendo disponibilidade imediata de produtos, o que permite aos consumidores inspecionar fisicamente embalagens e ingredientes. Esta característica é especialmente importante para compradores conscientes da saúde que priorizam avaliar alegações nutricionais antes de fazer uma compra.

Lojas de conveniência e varejistas especializados atendem a necessidades e preferências distintas do consumidor. Lojas de conveniência focam em atender clientes buscando compras rápidas por impulso e opções de consumo em movimento. Em contraste, lojas especializadas se diferenciam oferecendo conselhos especializados e uma seleção cuidadosamente curada de produtos premium, apelando para segmentos de mercado de nicho. O canal de varejo online se beneficia de recursos como modelos baseados em assinatura, opções de compra em massa e acesso a marcas de nicho que frequentemente não estão disponíveis em pontos de venda tradicionais. No entanto, enfrenta desafios notáveis, incluindo altos custos de envio e preocupações do consumidor sobre a frescura e qualidade dos produtos entregues.

Análise Geográfica

Em 2024, a América do Norte detém uma participação líder de 41,12% do mercado de barras energéticas, impulsionada por uma cultura bem estabelecida de saúde e bem-estar, infraestrutura de varejo avançada e estruturas regulatórias que fomentam inovação em alimentos funcionais. Os critérios atualizados de alegação "saudável" da FDA fornecem aos fabricantes diretrizes claras para posicionamento de produtos, permitindo-lhes enfatizar benefícios nutricionais efetivamente. O mercado maduro da região é definido por alta conscientização do consumidor sobre rotulagem nutricional, redes de distribuição fortes e aceitação de preços premium, o que apoia a inovação. No entanto, fabricantes de marcas enfrentam desafios como saturação de mercado em demografias centrais e crescente competição de produtos de marca própria.

Ásia-Pacífico é a região de crescimento mais rápido, com uma TCAC projetada de 9,85% até 2030. Este crescimento é impulsionado pelo aumento das rendas da classe média, urbanização e maior consciência de saúde em mercados chave como China, Vietnã e Tailândia. A indústria de processamento de alimentos em expansão da China e crescente demanda do consumidor por produtos mais saudáveis e premium criam um ambiente favorável para o mercado de barras energéticas. Embora iniciativas governamentais promovam alimentação saudável, complexidades regulatórias e padrões variados de segurança alimentar entre países apresentam desafios. Por exemplo, a extensão dos requisitos de registro FSSAI da Índia para fabricantes estrangeiros de alimentos até setembro de 2024 destaca o cenário regulatório em evolução.

A Europa representa um mercado significativo, caracterizado por preferências do consumidor por produtos orgânicos e de origem sustentável. No entanto, taxas de crescimento são mais moderadas comparadas às regiões emergentes devido à maturidade do mercado. A Visão da Comissão Europeia para Agricultura e Alimentação, que enfatiza produção alimentar sustentável e competitiva, apoia o crescimento de barras energéticas que atendem padrões ambientais e nutricionais. Os rigorosos processos de aprovação de novos alimentos da EFSA e regulamentações de alegações de saúde criam barreiras de entrada, mas também oferecem vantagens competitivas para produtos conformes. Enquanto isso, América do Sul, Oriente Médio e África apresentam oportunidades emergentes impulsionadas pelo crescimento populacional urbano e aumento da renda disponível. No entanto, limitações de infraestrutura e incertezas regulatórias restringem o potencial de crescimento de curto prazo nessas regiões.

Cenário Competitivo

O mercado global de barras energéticas é competitivo, com vários players internacionais e regionais. Grandes players no mercado incluem Mars Inc., General Mills Inc., Mondelēz International, Inc., Nestle S.A., e Glanbia plc, entre outros. Os principais players no mercado têm focado em estratégias como inovação de produtos, fusões, aquisições e expansões geográficas, para estabelecer uma base sólida de consumidores e posição estimada no mercado. Entre as estratégias, players proeminentes no mercado global de barras energéticas preferem mais a inovação de produtos, com players chave investindo pesadamente em pesquisa e desenvolvimento, incorporando ingredientes orgânicos/veganos para lançar sabores e embalagens inovadoras, e posicionando-os como produtos de rótulo limpo.

Em 2024, Mars completou uma aquisição de USD 35,9 bilhões da Kellanova, expandindo significativamente seu portfólio de lanches com marcas estabelecidas de barras energéticas como RXBAR e NutriGrain. Esta fusão estratégica reflete a progressão da indústria e destaca a crescente importância do segmento de lanches saudáveis. Mars projeta que esta aquisição pode potencialmente dobrar seu crescimento de lanches na próxima década. Empresas estão priorizando estratégias como integração vertical, reformulação de rótulo limpo e iniciativas digital-first. Investimentos em canais direto ao consumidor estão ganhando tração, permitindo que negócios alcancem margens mais altas e coletem dados críticos do consumidor. Ao mesmo tempo, a oposição bem-sucedida da FTC à fusão Kroger-Albertsons destaca escrutínio regulatório intensificado sobre concentração de mercado, particularmente no setor de varejo de supermercados onde barras energéticas competem por espaço nas prateleiras.

Oportunidades estão emergindo em nutrição personalizada, embalagem sustentável e integração de ingredientes funcionais. A aprovação da EFSA de ingredientes novos, como pó de grilo doméstico, apresenta novos caminhos para diversificação de proteínas. Adoção de tecnologia está centrada em otimizar cadeias de suprimento, garantir rastreabilidade de ingredientes e melhorar engajamento do consumidor. Players maiores estão aproveitando sua escala para impulsionar eficiências em aquisições e fabricação. Enquanto isso, disruptores emergentes estão mirando demografias sub-atendidas desenvolvendo formulações amigáveis para idosos e produtos específicos para diabéticos. Marcas estabelecidas estão defendendo sua participação de mercado através do aumento de gastos promocionais e fortalecimento de parcerias com varejistas.

Líderes da Indústria de Barras Energéticas

-

General Mills Inc.

-

Glanbia plc

-

Mars Inc.

-

Nestlé S.A.

-

Mondelez International Inc.

- *Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica

Desenvolvimentos Recentes da Indústria

- Junho de 2025: Kind, uma marca de lanches da Mars, introduziu uma nova linha de barras energéticas no mercado americano, destacando uma inovação 'focada em frutas' na categoria de barras energéticas. A linha de produtos é formulada usando uma combinação de cinco grãos: aveia, milho-painço, trigo sarraceno, amaranto e quinoa.

- Abril de 2025: Clif Bar introduziu sua "Coleção Cafeinada" de barras energéticas no mercado alemão. Cada barra nesta coleção contém 60-70 mg de cafeína orgânica, junto com 10 gramas de proteína à base de plantas e aveia laminada orgânica.

- Janeiro de 2025: Fulfil Nutrition, uma subsidiária da Hershey, lançou uma nova linha de produtos, incluindo Protein Bites, uma Barra de Chocolate e Manteiga de Amendoim feita com Manteiga de Amendoim Reese's, e a Biggest Bar de tamanho grande.

- Agosto de 2024: Pakka Limited e Brawny Bear introduziram as primeiras barras energéticas da Índia com embalagem flexível compostável. Feitas de tâmaras premium e sem açúcares adicionados, essas barras energéticas alinham-se com o foco estratégico da Brawny Bear em entregar produtos nutritivos e naturalmente adoçados.

Escopo do Relatório Global do Mercado de Barras Energéticas

Uma barra energética é um lanche saudável com ingredientes nutricionais que impulsionam energia e resistência. O mercado de barras energéticas é segmentado por tipo, canal de distribuição e geografia. Baseado em tipo, o mercado estudado é segmentado em orgânico e convencional. O mercado é segmentado por canal de distribuição em supermercados/hipermercados, lojas de conveniência, lojas especializadas, lojas de varejo online e outros canais de distribuição. O relatório também analisa o mercado estudado em regiões emergentes e estabelecidas, incluindo América do Norte, Europa, América do Sul, Ásia-Pacífico, Oriente Médio e África. Para cada segmento, o dimensionamento do mercado e previsões foram feitos baseados no valor (em USD milhões).

| Orgânico |

| Convencional |

| À Base de Plantas |

| À Base Animal |

| Nutrição Esportiva e de Resistência |

| Substituto de Refeição |

| Controle de Peso e Energia de Estilo de Vida |

| Supermercados/Hipermercados |

| Lojas de Conveniência |

| Lojas Especializadas |

| Varejistas Online |

| Outros Canais de Distribuição |

| América do Norte | Estados Unidos |

| Canadá | |

| México | |

| Resto da América do Norte | |

| Europa | Alemanha |

| Reino Unido | |

| Itália | |

| França | |

| Espanha | |

| Países Baixos | |

| Polônia | |

| Bélgica | |

| Suécia | |

| Resto da Europa | |

| Ásia-Pacífico | China |

| Índia | |

| Japão | |

| Austrália | |

| Indonésia | |

| Coreia do Sul | |

| Tailândia | |

| Singapura | |

| Resto da Ásia-Pacífico | |

| América do Sul | Brasil |

| Argentina | |

| Colômbia | |

| Chile | |

| Peru | |

| Resto da América do Sul | |

| Oriente Médio e África | África do Sul |

| Arábia Saudita | |

| Emirados Árabes Unidos | |

| Nigéria | |

| Egito | |

| Marrocos | |

| Turquia | |

| Resto do Oriente Médio e África |

| Por Tipo de Produto | Orgânico | |

| Convencional | ||

| Por Fonte de Proteína | À Base de Plantas | |

| À Base Animal | ||

| Por Função/Aplicação | Nutrição Esportiva e de Resistência | |

| Substituto de Refeição | ||

| Controle de Peso e Energia de Estilo de Vida | ||

| Por Canal de Distribuição | Supermercados/Hipermercados | |

| Lojas de Conveniência | ||

| Lojas Especializadas | ||

| Varejistas Online | ||

| Outros Canais de Distribuição | ||

| Por Geografia | América do Norte | Estados Unidos |

| Canadá | ||

| México | ||

| Resto da América do Norte | ||

| Europa | Alemanha | |

| Reino Unido | ||

| Itália | ||

| França | ||

| Espanha | ||

| Países Baixos | ||

| Polônia | ||

| Bélgica | ||

| Suécia | ||

| Resto da Europa | ||

| Ásia-Pacífico | China | |

| Índia | ||

| Japão | ||

| Austrália | ||

| Indonésia | ||

| Coreia do Sul | ||

| Tailândia | ||

| Singapura | ||

| Resto da Ásia-Pacífico | ||

| América do Sul | Brasil | |

| Argentina | ||

| Colômbia | ||

| Chile | ||

| Peru | ||

| Resto da América do Sul | ||

| Oriente Médio e África | África do Sul | |

| Arábia Saudita | ||

| Emirados Árabes Unidos | ||

| Nigéria | ||

| Egito | ||

| Marrocos | ||

| Turquia | ||

| Resto do Oriente Médio e África | ||

Questões Chave Respondidas no Relatório

Qual é o tamanho atual do mercado de barras energéticas?

Em 2025 o mercado atingiu USD 4,12 bilhões e está projetado para chegar a USD 6,01 bilhões até 2030 com uma TCAC de 7,84%

Qual região cresce mais rápido para barras energéticas?

Ásia-Pacífico deve registrar uma TCAC de 9,85% devido ao aumento das rendas da classe média e expansão da infraestrutura de e-commerce.

Como as regras de alegação "saudável" estão mudando fórmulas de produtos?

Regras da FDA efetivas em fevereiro de 2025 limitam açúcares adicionados e sódio, empurrando marcas a incluir nozes, sementes e grãos inteiros enquanto removem aditivos artificiais.

Qual canal de distribuição superará outros?

Varejistas online expandirão a uma TCAC de 9,66% até 2030, beneficiando-se de serviços de assinatura e modelos direto ao consumidor que ampliam sortimento

Página atualizada pela última vez em: