Análise de mercado de embalagens de matrizes incorporadas

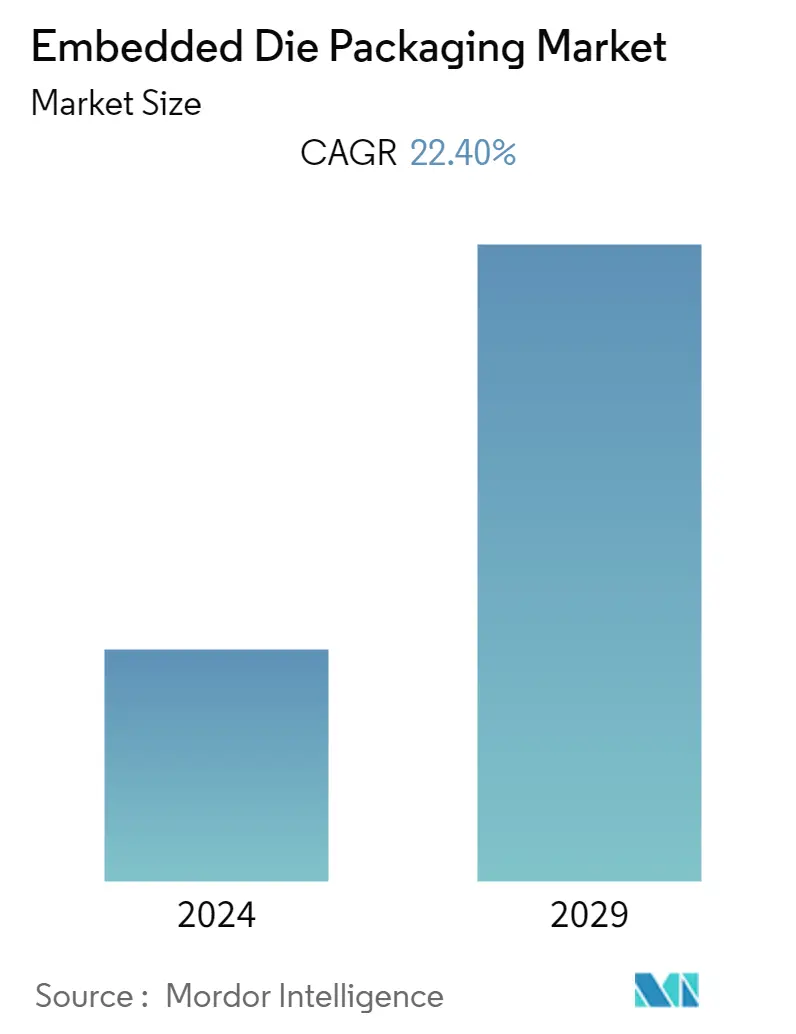

O mercado de embalagens de matrizes incorporadas foi avaliado em US$ 52,3 bilhões em 2020 e deverá atingir US$ 175,27 bilhões até 2026 e deverá crescer a um CAGR de 22,4% durante o período de previsão (2021 – 2026). As embalagens 3D com soluções de matrizes incorporadas tornaram-se mais atraentes como ferramenta de integração para dispositivos de próxima geração, o que se tornará uma tendência importante no futuro.

- A crescente miniaturização de dispositivos está impulsionando o mercado à medida que os produtos se tornam cada vez menores e incorporam mais funcionalidades. A microusinagem e a nanotecnologia desempenham um papel cada vez mais importante na miniaturização de componentes que vão desde aplicações biomédicas até microrreatores e sensores químicos. Por exemplo, os módulos Wi-Fi Bluetooth requerem uma área mínima da placa de circuito nos dispositivos móveis de alta densidade atuais.

- O desempenho elétrico e térmico aprimorado está impulsionando o mercado. Para gerenciamento de energia e aplicações móveis sem fio, a tecnologia embarcada foi avaliada para substituir a fabricação de conjuntos não apenas por espessura mais fina, mas devido ao desempenho térmico superior. O desempenho térmico da matriz embutida é melhor que o PQFN com clipe de cobre em cerca de 17%. Além disso, um novo e expansível pacote avançado para dispositivos de energia foi desenvolvido usando matrizes incorporadas e tecnologia de camada de redistribuição (RDL) para carros elétricos para melhorar o desempenho elétrico e térmico.

- Além disso, devido ao seu excelente desempenho eléctrico em altas frequências, a tecnologia também está a ser percebida como uma tecnologia promissora para aplicações emergentes de telecomunicações. Várias vantagens que auxiliam na implantação da tecnologia em aplicações de telecomunicações incluem maior funcionalidade e eficiência dos circuitos eletrônicos, indutância de potência e sinal, maior confiabilidade e maior densidade de sinal.

- Dificuldade de testar, inspecionar e retrabalhar, a tecnologia de matrizes incorporadas desafia o mercado a crescer. À medida que os recursos (linhas e espaços) diminuem para 2 µm ou menos, fica mais difícil ver defeitos. Além disso, encontrar detritos em buracos passa a ser uma preocupação em algumas aplicações.

- Desde o surto da COVID-19, a indústria eletrónica foi severamente atingida, com uma influência significativa na sua cadeia de abastecimento e nas instalações de produção. A produção parou na China e em Taiwan durante fevereiro e março, o que influenciou vários OEMs em todo o mundo.

Tendências de mercado de embalagens de matrizes incorporadas

Die in Flexible Board deverá deter participação de mercado significativa

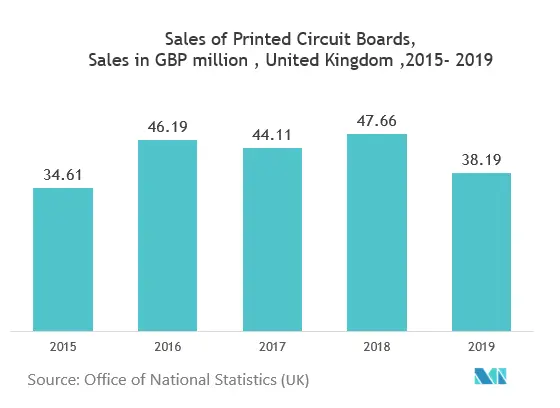

- Com o aumento do avanço da tecnologia, o valor de venda do produto da placa de circuito impresso está aumentando e com a maior adoção da placa flexível em vários dispositivos vestíveis e IoT, espera-se que as vendas cresçam ainda mais no futuro.

- Stretchable Electronics (SC) até agora é comercial e vem em vários formatos e formas. A tecnologia utiliza placa de circuito impresso padrão, principalmente placa flexível, onde as técnicas de moldagem por injeção de líquido envolvem circuito eletrônico extensível incorporado em elastômero, o que proporciona um produto robusto e confiável. Por exemplo, no uso militar, uniformes e armaduras podem ter sensores de impacto leves, flexíveis e incorporados que podem armazenar e fornecer melhores informações sobre os ferimentos sofridos durante o combate.

- A eletrônica híbrida flexível (FHE), considerada uma abordagem inovadora para a fabricação de circuitos eletrônicos, visa combinar o melhor da eletrônica convencional e impressa. Componentes adicionais e tantas interconexões condutoras podem ser impressos em um substrato flexível, enquanto o IC é produzido usando fotolitografia e depois montado, como uma matriz simples.

- A atividade de incorporação de circuitos flexíveis está em alta para sua implementação em diversos dispositivos eletrônicos em miniatura. Por exemplo, em setembro de 2019, a IDEMIA e a Zwipe colaboraram para uma solução de cartão de pagamento biométrico, onde a solução está planejada para ser diferenciada por seu número relativamente pequeno de componentes, com itens como o Elemento Seguro e o microcontrolador, todos integrados em um único chip montado em uma placa de circuito impresso flexível.

- Além disso, os sistemas autônomos para aplicações esportivas e de saúde se beneficiam principalmente de um formato pequeno, já que estruturas minúsculas resultam em flexibilidade e conforto máximos. A incorporação de um CI disponível comercialmente em uma placa de circuito flexível (FCB) pode reduzir o tamanho geral de um sistema. O uso de polímero de cristal líquido (LCP) como material de base para sensores é altamente utilizado em produtos médicos. Módulos de sensores inteligentes miniaturizados para aplicações médicas podem ser fabricados a partir de substratos LCP usando filme fino de circuito flexível convencional e processos e equipamentos de montagem padrão.

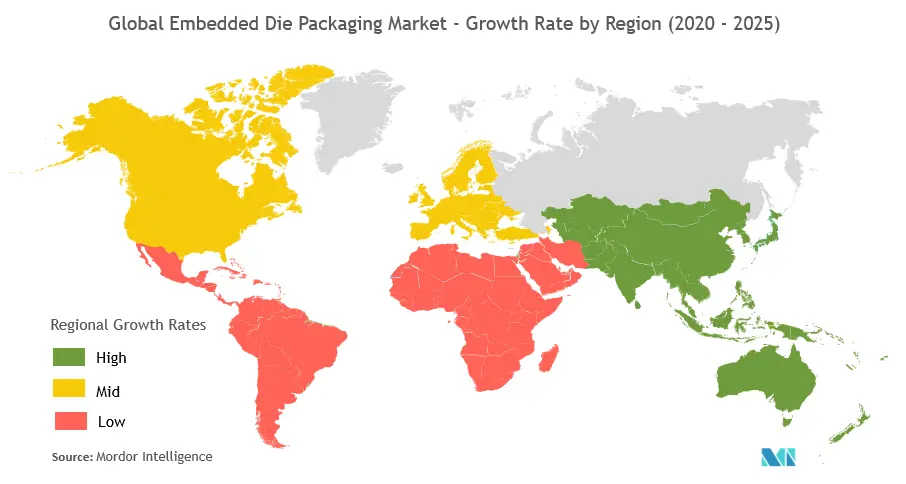

Espera-se que a América do Norte detenha uma participação de mercado significativa

- Países da região, como os Estados Unidos, ajudam o mundo na fabricação, projeto e pesquisa relacionada à indústria de semicondutores e os Estados Unidos também são pioneiros na inovação de embalagens de semicondutores, com 80 fábricas de wafer espalhadas por 19 estados onde novas tecnologias estão sendo implementadas como a miniaturização por meio de matrizes embutidas, etc. Além disso, os investimentos neste país por parte de players globais estão se preparando para alimentar o mercado.

- Por exemplo, a Intel está habilitando plataformas de próxima geração usando a tecnologia 3D System-in-package da Intel por meio do Embedded Multi-die Interconnect Bridge (EMIB), uma abordagem elegante e econômica para interconexão de alta densidade no pacote de chips heterogêneos. A indústria se refere a esta aplicação como integração de pacote 2,5D. Em vez de usar um grande interposer de silício normalmente encontrado em outras abordagens 2.5D, a Embedded Multi-die Interconnect Bridge (EMIB) usa uma ponte muito pequena, com múltiplas camadas de roteamento. Esta matriz de ponte é incorporada como parte do nosso processo de fabricação de substrato.

- Além disso, os Estados Unidos abrigam alguns dos principais players automotivos do mundo, que investem no segmento de carros elétricos. Os sistemas incorporados aumentam o conforto de condução com funções de assistência ao condutor, como o controlo de cruzeiro adaptativo. Além disso, para obter poupanças de energia significativas, torna-se necessária uma abordagem de controlo integrado distribuído para controlar a gestão de energia de todo o veículo. Isto deverá aumentar a demanda por tecnologia de matrizes incorporadas.

Visão geral da indústria de embalagens de matrizes incorporadas

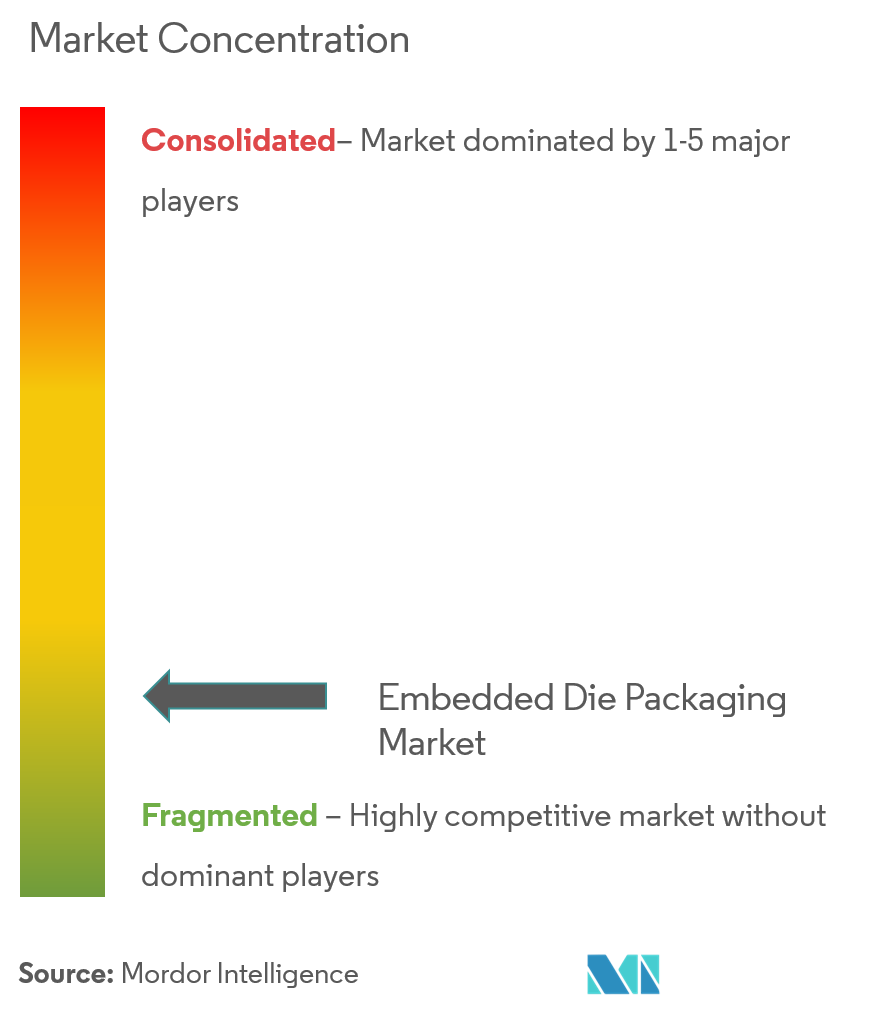

O mercado de embalagens de matrizes incorporadas está fragmentado devido ao crescente número de usuários finais em eletrônicos automotivos, industriais e de consumo. Os players existentes no mercado estão se esforçando para manter uma vantagem competitiva atendendo a tecnologias mais recentes, como telecomunicações 5G, data centers de alto desempenho, dispositivos eletrônicos compactos, etc. Os principais players são Microsemi Corporation, Fujikura Ltd, etc. o mercado é -.

- Outubro de 2020 – O Departamento de Defesa dos EUA concedeu à Intel Federal LLC a segunda fase de seu programa Protótipo de Integração Heterogênea (SHIP). O programa SHIP permite que o governo dos EUA acesse as capacidades de empacotamento de semicondutores de última geração da Intel no Arizona e Oregon e aproveite as vantagens das capacidades criadas pelas dezenas de bilhões de dólares de investimento anual em PD e fabricação da Intel. O projeto é executado pelo Naval Surface Warfare Center, Crane Division, e administrado pelo National Security Technology Accelerator.

- Setembro de 2019 - Achronix Semiconductor Corporation, fornecedora líder em dispositivos aceleradores de hardware baseados em FPGA e IP eFPGA de alto desempenho, juntou-se ao TSMC IP Alliance Program, um componente chave da TSMC Open Innovation Platform (OIP). A Achronix demonstrou como seu Speedcore IP é dimensionado e otimizado exclusivamente para a aplicação de cada cliente em seu estande no TSMC Open Innovation Platform Ecosystem Forum.

Líderes de mercado de embalagens de matrizes incorporadas

-

Microsemi Corporation

-

Fujikura Ltd.

-

Infineon Technologies AG

-

ASE Group

-

AT&S Company

- *Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica

Notícias do mercado de embalagens de matrizes incorporadas

.

Segmentação da indústria de embalagens de matrizes incorporadas

A matriz incorporada é descrita como um componente passivo ou um IC (circuito integrado) que é colocado ou formado em uma camada interna de uma placa de circuito orgânico, módulo ou pacote de chip. Com o aumento do número de dispositivos eletrônicos portáteis, o aumento da aplicação em dispositivos automotivos e de saúde e as vantagens sobre outras tecnologias avançadas de embalagens estão impulsionando o crescimento do mercado.

| Morrer em placa rígida |

| Morra em Placa Flexível |

| Substrato do pacote IC |

| Eletrônicos de consumo |

| TI e Telecomunicações |

| Automotivo |

| Assistência médica |

| Outros usuários finais |

| Américas |

| Europa e MEA |

| Ásia-Pacífico |

| Plataforma | Morrer em placa rígida |

| Morra em Placa Flexível | |

| Substrato do pacote IC | |

| Usuário final | Eletrônicos de consumo |

| TI e Telecomunicações | |

| Automotivo | |

| Assistência médica | |

| Outros usuários finais | |

| Geografia | Américas |

| Europa e MEA | |

| Ásia-Pacífico |

Perguntas frequentes sobre pesquisa de mercado de embalagens de matrizes incorporadas

Qual é o tamanho atual do mercado de embalagens de matrizes incorporadas?

O mercado de embalagens de matrizes incorporadas deverá registrar um CAGR de 22,40% durante o período de previsão (2024-2029)

Quem são os principais atores do mercado de embalagens de matrizes incorporadas?

Microsemi Corporation, Fujikura Ltd., Infineon Technologies AG, ASE Group, AT&S Company são as principais empresas que operam no mercado de embalagens de matrizes incorporadas.

Qual é a região que mais cresce no mercado de embalagens de matrizes incorporadas?

Estima-se que a Ásia-Pacífico cresça no maior CAGR durante o período de previsão (2024-2029).

Qual região tem a maior participação no mercado de embalagens de matrizes incorporadas?

Em 2024, a América do Norte é responsável pela maior participação de mercado no mercado de embalagens de matrizes incorporadas.

Que anos este mercado de embalagens de matrizes incorporadas cobre?

O relatório abrange o tamanho histórico do mercado de embalagens de matrizes incorporadas para os anos 2019, 2020, 2021, 2022 e 2023. O relatório também prevê o tamanho do mercado de embalagens de matrizes incorporadas para os anos 2024, 2025, 2026, 2027, 2028 e 2029.

Página atualizada pela última vez em:

Relatório da indústria de embalagens de matrizes incorporadas

Estatísticas para a participação de mercado de embalagens de matrizes incorporadas em 2024, tamanho e taxa de crescimento de receita, criadas por Mordor Intelligence™ Industry Reports. A análise da Embedded Die Packaging inclui uma perspectiva de previsão de mercado para 2029 e uma visão histórica. Obtenha uma amostra desta análise do setor como um download gratuito em PDF do relatório.