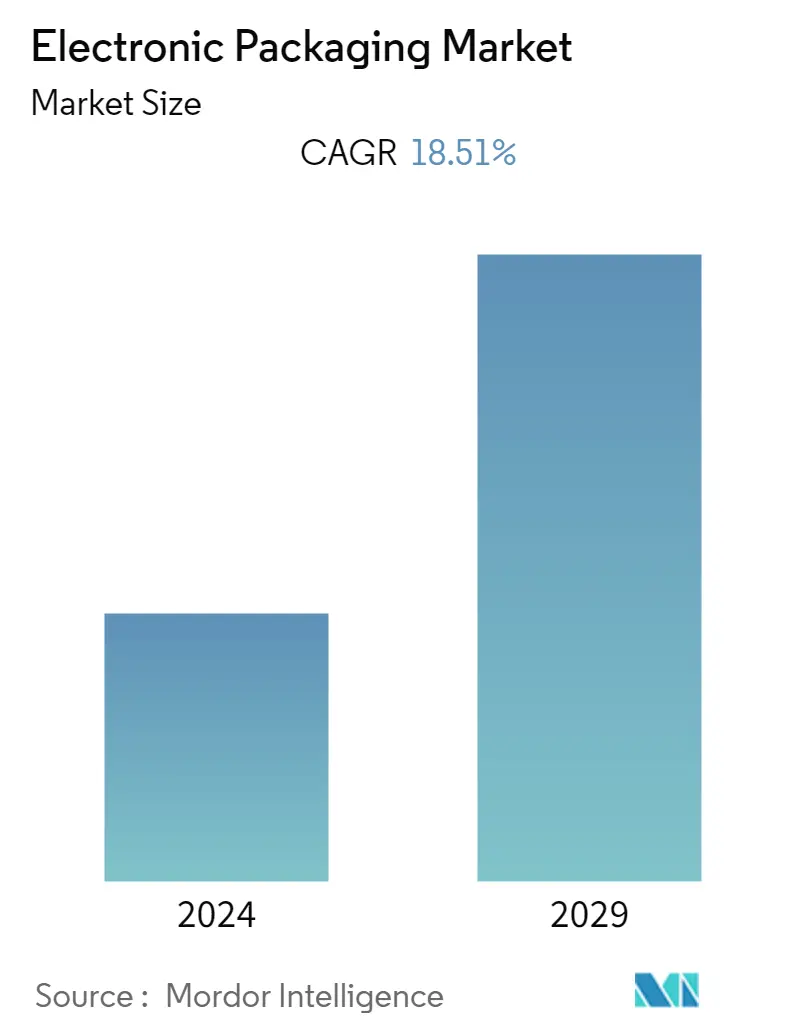

Tamanho do mercado de embalagens eletrônicas

| Período de Estudo | 2019 - 2029 |

| Ano Base Para Estimativa | 2023 |

| CAGR | 18.51 % |

| Mercado de Crescimento Mais Rápido | Ásia-Pacífico |

| Maior Mercado | Ásia-Pacífico |

| Concentração de Mercado | Baixo |

Jogadores principais

*Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica |

Como podemos ajudar?

Análise do mercado de embalagens eletrônicas

O Mercado de Embalagens Eletrônicas deverá registrar um CAGR de 18,51% no período de previsão. As embalagens eletrônicas são geralmente mais adequadas para produção em massa devido à crescente demanda por produtos como TVs, decodificadores, MP3 players e câmeras digitais.

- Muitos dispositivos utilizados no setor da saúde dependem da tecnologia de fabricação de semicondutores, o que, por sua vez, deverá impactar o mercado de embalagens eletrônicas. Por exemplo, em janeiro de 2022, a LG Electronics lançou o seu mais recente produto de saúde, MediPain, um dispositivo doméstico para alívio da dor.

- A ascensão da IoT e da IA e a proliferação de eletrônicos complexos estão impulsionando o segmento de aplicações de ponta nas indústrias automotiva e de eletrônicos de consumo. Devido a estes factores, tecnologias de embalagem electrónica mais avançadas estão a ser adoptadas para sustentar a procura. Além disso, a Amkor Technology e a Samsung Electronics colaboraram para desenvolver a solução de ponta H-Cube. A Samsung Electronics anunciou o desenvolvimento da tecnologia Hybrid-Substrate Cube, sua solução de empacotamento 2,5D mais contemporânea criada explicitamente para semicondutores para HPC, IA, data center e instrumentos de rede que exigem tecnologia de empacotamento de área espaçosa e de alto desempenho.

- Além disso, o mercado global de chipsets wi-fi está passando pela transição para a 5ª geração wi-fi, o 802.11ac com MIMO. É provável que um número crescente de clientes adote a tecnologia devido a uma melhoria na velocidade de até 1,3 GHz em longa distância, impulsionando a demanda.

- Alguns avanços recentes no mercado contêm soluções de embalagem inovadoras com um design novo, único, vibrante e memorável, com estética mínima impulsionando o crescimento do mercado. Em janeiro de 2022, o Grupo Smurfit Kappa anunciou a expansão da capacidade de sua fábrica no Brasil com um investimento de US$ 33 milhões. Isso ajudará a empresa a ampliar suas capacidades de embalagens prontas para uso em prateleiras para eletrodomésticos, produtos frescos e produtos farmacêuticos.

- Além disso, o setor automotivo representa uma parcela significativa do mercado estudado, principalmente devido à sua crescente adoção de veículos elétricos (EVs) e veículos híbridos. Como um grande número de dispositivos de memória, processadores, circuitos analógicos, dispositivos de energia discretos e sensores são usados em carros elétricos e híbridos, a demanda deverá aumentar rapidamente durante o período de previsão.

- De acordo com o IBEF, o mercado de veículos elétricos (EV) da Índia deverá atingir INR 50.000 crores (US$ 7,09 bilhões) até 2025. Além disso, um estudo do CEEW Center for Energy Finance mostra que a Índia tem US$ 206 bilhões em oportunidades para veículos elétricos até 2030. Tais desenvolvimentos impulsionará ainda mais o crescimento do mercado de embalagens eletrônicas.

- A propagação global da pandemia prejudicou as vendas de soluções de embalagens eletrónicas e de embalagens de eletrónica de consumo. A demanda por embalagens de produtos eletrônicos de consumo é impulsionada pelas indústrias de telefonia móvel e de informática. Mesmo durante a pandemia, a produção destas indústrias não foi significativamente afetada pela paralisação da produção, pela escassez de matérias-primas e pelas perturbações na cadeia de abastecimento.

Tendências do mercado de embalagens eletrônicas

Indústria aeroespacial e de defesa adotará cada vez mais embalagens eletrônicas

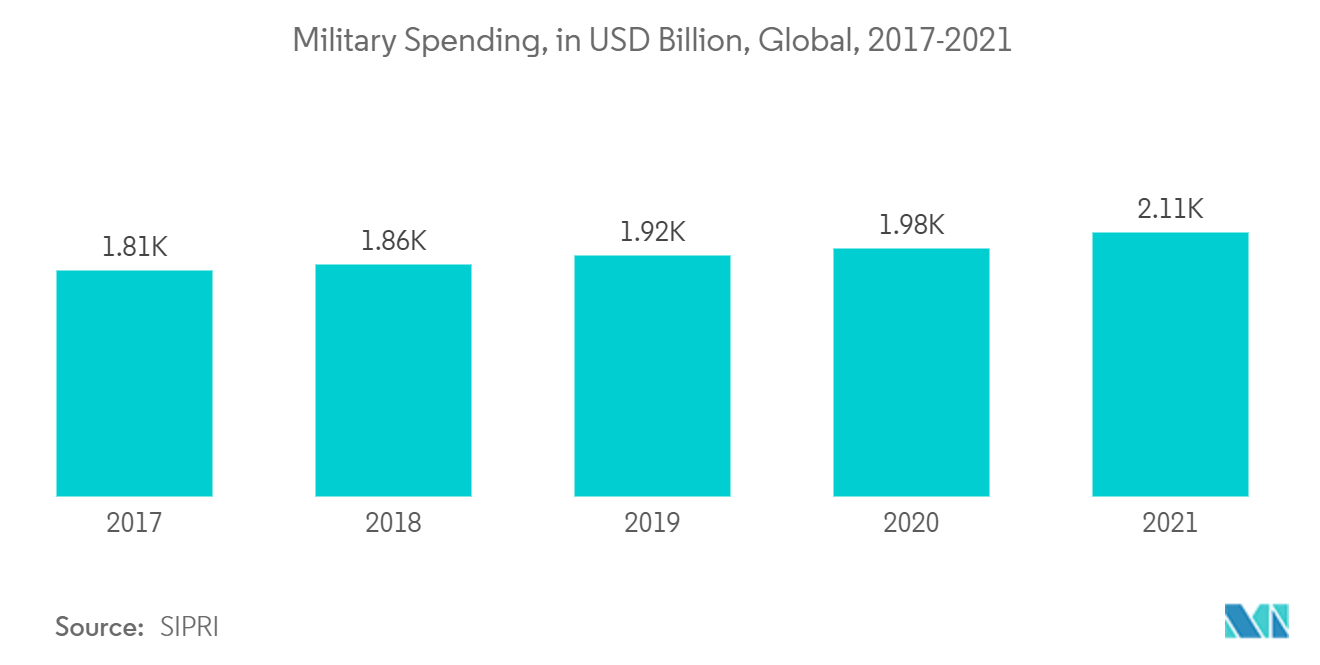

- Os orçamentos de defesa das nações desenvolvidas, como os Estados Unidos, a França, o Reino Unido, e muitas nações em desenvolvimento, como a Rússia, a Índia, a China, etc., têm aumentado regularmente. Muitas dessas nações também exportam armas. Resulta num investimento contínuo em ID no mercado aeroespacial e de defesa.

- Além disso, a Rússia aumentou recentemente as suas despesas militares em 2,9%, para 65,9 mil milhões de dólares, ao apoiar as suas forças ao longo da fronteira com a Ucrânia. Este foi o terceiro ano consecutivo de crescimento da Rússia, com os gastos militares atingindo recentemente 4,1% do PIB.

- Além disso, vários tipos de equipamentos militares e aeroespaciais, tais como unidades de processamento de dados, sistemas de exibição de dados, computadores e conjuntos de controle de orientação de aeronaves, são carregados com dispositivos semicondutores. Por exemplo, de acordo com a Semiconductor Industry Association, as vendas globais da indústria de semicondutores foram de 47,4 mil milhões de dólares durante agosto de 2022, um ligeiro aumento de 0,1% em relação a agosto de 2021.

- Navios de guerra, canais de comunicação via satélite a bordo, sistemas de controle de armas, guardas costeiras, etc., são usuários de muitos produtos eletrônicos sofisticados e exigem embalagens de nível militar dos componentes eletrônicos e semicondutores. A umidade e o ambiente hostil tornam necessária a exigência de produtos de alta qualidade e facilitam o investimento em PD.

- Devido a esses fatores, prevê-se que as embalagens eletrônicas testemunhem um crescimento significativo durante o período de previsão.

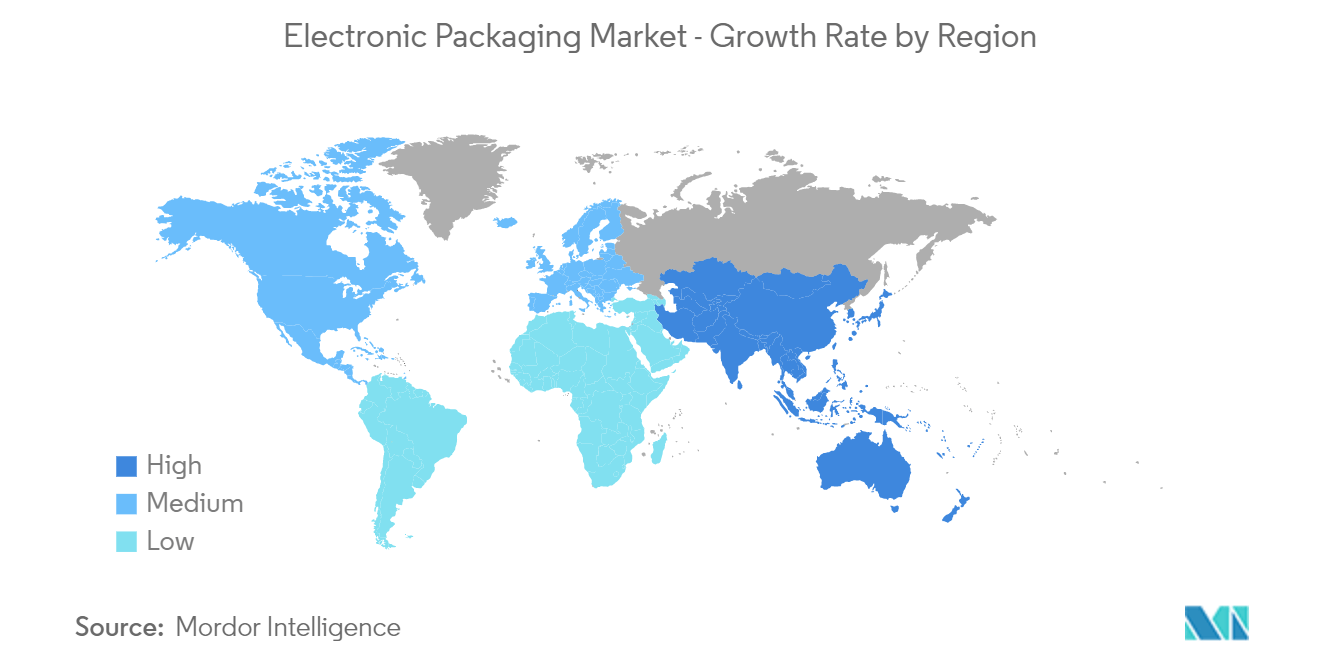

Ásia-Pacífico experimentará crescimento significativo do mercado

- Estima-se que a região Ásia-Pacífico detenha a maior participação de mercado durante o período de previsão devido à crescente infraestrutura automotiva e ao aumento das vendas de veículos elétricos. O aumento do rendimento da classe média e uma grande população jovem podem impulsionar a procura na indústria automóvel. Segundo o IBEF, em junho de 2022, a produção total de veículos de passageiros, três, duas rodas e quadriciclos foi de 2.081.148 unidades, o que impulsionará o crescimento do mercado estudado no futuro.

- Além disso, a China é considerada o centro eletrônico mundial devido à fabricação e produção em massa de componentes elétricos e produtos eletrônicos para atender aos mais altos padrões de qualidade, desempenho e entrega. Isso dá um potencial de crescimento significativo ao mercado de embalagens eletrônicas.

- As empresas regionais também estão investindo na instalação de máquinas que possibilitem embalagens produtivas de eletrônicos e semicondutores. Além disso, em agosto de 2022, a Polymatech, uma empresa de fabricação de semicondutores com sede em Tamil Nadu, na Índia, investiu US$ 1 bilhão no estado para expandir suas instalações de fabricação e embalagem de chipsets.

- De acordo com a Agência Nacional de Promoção e Facilitação de Investimentos (NIPFA), a Índia registou um aumento significativo na procura de produtos eletrónicos. Prevê-se que o sector da produção electrónica atinja 220 mil milhões de dólares até 2025 devido ao forte apoio político, aos investimentos maciços de múltiplas partes interessadas e ao aumento da procura de produtos electrónicos.

- Os aumentos maciços na procura interna, os avanços tecnológicos e a produção de produtos de alta qualidade têm sido os principais impulsionadores do crescimento da indústria na China. Esta produção em grande escala de papel e cartão na China está a criar um ambiente saudável para as vendas de embalagens eletrónicas.

Visão geral da indústria de embalagens eletrônicas

O mercado de embalagens eletrônicas está fragmentado. Os microssistemas são usados em quase todos os setores verticais da indústria, com algumas seções significativas sendo eletrônicos de consumo, equipamentos de saúde, aeroespacial e defesa, comunicações, etc. Dispositivos semicondutores, como ICs, tornaram-se parte integrante de uma máquina à medida que os eletrônicos estão sendo integrados às máquinas. , o que, por sua vez, impulsiona significativamente o crescimento das embalagens eletrônicas. No futuro, são esperadas aquisições e colaboração de grandes empresas com startups, com foco na inovação.

Em fevereiro de 2022, a Siemens Digital Industries Software anunciou que está trabalhando com a Advanced Semiconductor Engineering (ASE), um fornecedor líder de embalagens de semicondutores, em duas plataformas para vários conjuntos e interconexões de pacotes de circuitos integrados (IC) complexos. Em maio de 2021, a Intel Corporation anunciou um investimento de US$ 3,5 bilhões para atualizar suas instalações no Novo México para fabricar tecnologias avançadas de embalagem de semicondutores, como Foveros, a inovadora tecnologia de embalagem 3D da Intel. A Intel pode criar CPUs com blocos de computação empilhados verticalmente em vez de lado a lado, devido à inovadora técnica de empacotamento 3D da Foveros, que oferece melhor desempenho em um pacote menor.

Líderes do mercado de embalagens eletrônicas

-

AMETEK Inc.

-

UFP Technologies, Inc.

-

E. I. du Pont de Nemours and Company

-

Sealed Air Corporation

-

Dordan Manufacturing Company

*Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica

Notícias do mercado de embalagens eletrônicas

- Junho de 2022 – A Digimarc Corporation anunciou uma parceria com a Sealed Air, líder global em impressão e embalagens digitais, para levar a digitalização de produtos a mercados como atendimento de comércio eletrônico, produtos industriais e bens de consumo em escala por meio de embalagens inteligentes.

- Março de 2022 – A Intel revelou a primeira fase dos seus esforços para investir até 80 mil milhões de euros (84 mil milhões de dólares) na União Europeia durante a década seguinte em toda a cadeia de valor dos semicondutores, desde a investigação e desenvolvimento até à produção e tecnologias de embalagem avançadas.

Relatório de mercado de embalagens eletrônicas – Índice

1. INTRODUÇÃO

1.1 Premissas do Estudo e Definição de Mercado

1.2 Escopo do estudo

2. METODOLOGIA DE PESQUISA

3. SUMÁRIO EXECUTIVO

4. DINÂMICA DE MERCADO

4.1 Visão geral do mercado

4.2 Drivers de mercado

4.2.1 Crescente preocupação com a segurança do produto e do consumidor

4.2.2 Avanços tecnológicos impulsionam a qualidade do produto

4.3 Restrições de mercado

4.3.1 Altos custos para embalagens eletrônicas e falta de profissionais qualificados para desafiar o crescimento do mercado

4.4 Atratividade da Indústria – Análise das Cinco Forças de Porter

4.4.1 Poder de barganha dos fornecedores

4.4.2 Poder de barganha dos consumidores

4.4.3 Ameaça de novos participantes

4.4.4 Ameaça de produtos substitutos

4.4.5 Intensidade da rivalidade competitiva

4.5 Instantâneo da tecnologia

5. SEGMENTAÇÃO DE MERCADO

5.1 Por material

5.1.1 Plástico

5.1.2 Metal

5.1.3 Vidro

5.1.4 Outros materiais

5.2 Por setor de usuário final

5.2.1 Eletrônicos de consumo

5.2.2 Aeroespacial e Defesa

5.2.3 Automotivo

5.2.4 Assistência médica

5.2.5 Outras indústrias de usuários finais

5.3 Por geografia

5.3.1 América do Norte

5.3.1.1 Estados Unidos

5.3.1.2 Canadá

5.3.2 Europa

5.3.2.1 Reino Unido

5.3.2.2 Alemanha

5.3.2.3 França

5.3.2.4 Resto da Europa

5.3.3 Ásia-Pacífico

5.3.3.1 China

5.3.3.2 Índia

5.3.3.3 Japão

5.3.3.4 Resto da Ásia-Pacífico

5.3.4 América latina

5.3.5 Oriente Médio e África

6. CENÁRIO COMPETITIVO

6.1 Perfis de empresa

6.1.1 AMETEK Inc.

6.1.2 Dordan Manufacturing Company

6.1.3 E. I. du Pont de Nemours and Company

6.1.4 GY Packaging, Plastiform Inc.

6.1.5 Kiva Container Corporation

6.1.6 Primex Design & Fabrication

6.1.7 Quality Foam Packaging Inc.

6.1.8 Sealed Air Corporation

6.1.9 The Box Co-Op

6.1.10 UFP Technologies, Inc.

7. ANÁLISE DE INVESTIMENTO

8. FUTURO DO MERCADO

Segmentação da indústria de embalagens eletrônicas

Embalagem eletrônica é a criação e produção de seções para dispositivos eletrônicos que vão desde dispositivos semicondutores individuais até sistemas completos, como computadores mainframe. O mercado estudado é segmentado por tipos de materiais como plástico, metal e vidro. Esse tipo de embalagem é usado por vários setores de usuários finais, como eletrônicos de consumo, aeroespacial e de defesa, automotivo e de saúde em diversas regiões geográficas. Os tamanhos e previsões do mercado são fornecidos em termos de valor (milhões de dólares) para todos os segmentos acima.

O impacto do COVID-19 no mercado e nos segmentos impactados também são abordados no escopo do estudo. Além disso, a perturbação dos fatores que afetam a expansão do mercado num futuro próximo foi abordada no estudo sobre drivers e restrições.

| Por material | ||

| ||

| ||

| ||

|

| Por setor de usuário final | ||

| ||

| ||

| ||

| ||

|

| Por geografia | ||||||||||

| ||||||||||

| ||||||||||

| ||||||||||

| ||||||||||

|

Perguntas frequentes sobre pesquisa de mercado de embalagens eletrônicas

Qual é o tamanho atual do mercado de embalagens eletrônicas?

O Mercado de Embalagens Eletrônicas deverá registrar um CAGR de 18,51% durante o período de previsão (2024-2029)

Quem são os principais atores do mercado de embalagens eletrônicas?

AMETEK Inc., UFP Technologies, Inc., E. I. du Pont de Nemours and Company, Sealed Air Corporation, Dordan Manufacturing Company são as principais empresas que atuam no mercado de embalagens eletrônicas.

Qual é a região que mais cresce no mercado de embalagens eletrônicas?

Estima-se que a Ásia-Pacífico cresça no maior CAGR durante o período de previsão (2024-2029).

Qual região tem a maior participação no mercado de embalagens eletrônicas?

Em 2024, a Ásia-Pacífico é responsável pela maior participação de mercado no mercado de embalagens eletrônicas.

Que anos este mercado de embalagens eletrônicas cobre?

O relatório abrange o tamanho histórico do mercado de embalagens eletrônicas para os anos 2019, 2020, 2021, 2022 e 2023. O relatório também prevê o tamanho do mercado de embalagens eletrônicas para os anos 2024, 2025, 2026, 2027, 2028 e 2029.

Relatório da indústria de embalagens eletrônicas

Estatísticas para a participação de mercado de embalagens eletrônicas em 2024, tamanho e taxa de crescimento de receita, criadas pela Mordor Intelligence™ Industry Reports. A análise de embalagens eletrônicas inclui uma previsão de mercado para 2029 e uma visão histórica. Obtenha uma amostra desta análise do setor como um download gratuito em PDF do relatório.