Tamanho do mercado EPC de energia do Egito

| Período de Estudo | 2021 - 2029 |

| Ano Base Para Estimativa | 2023 |

| Período de Dados de Previsão | 2024 - 2029 |

| Período de Dados Históricos | 2021 - 2022 |

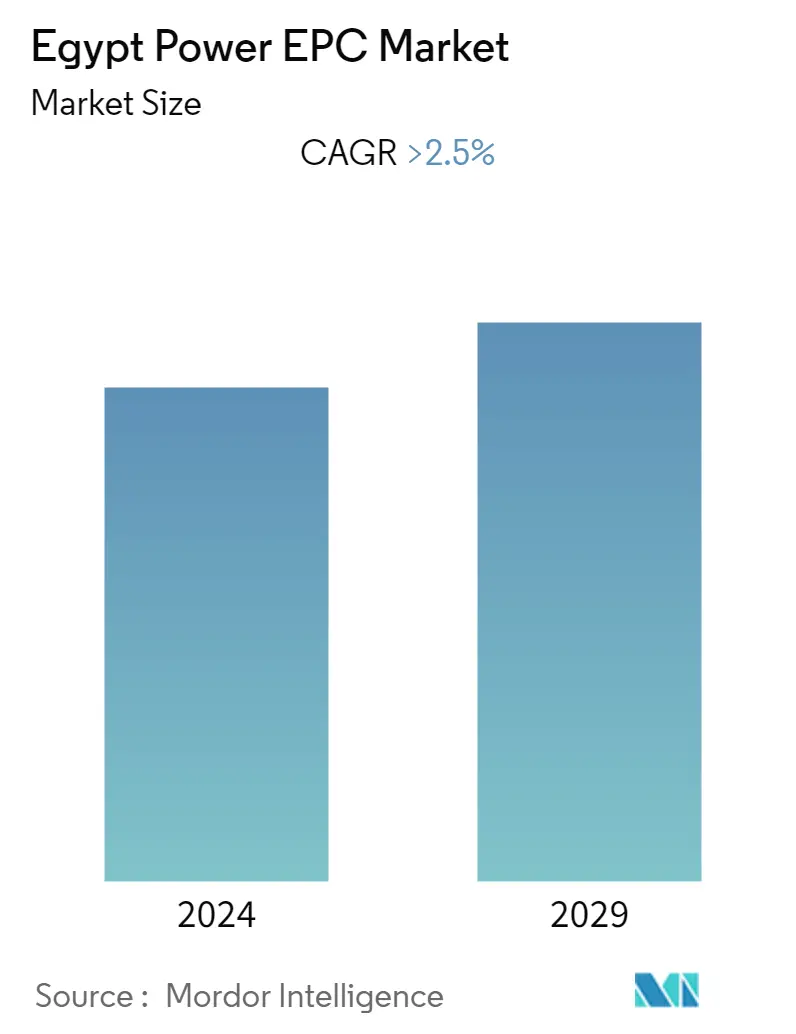

| CAGR | > 2.50 % |

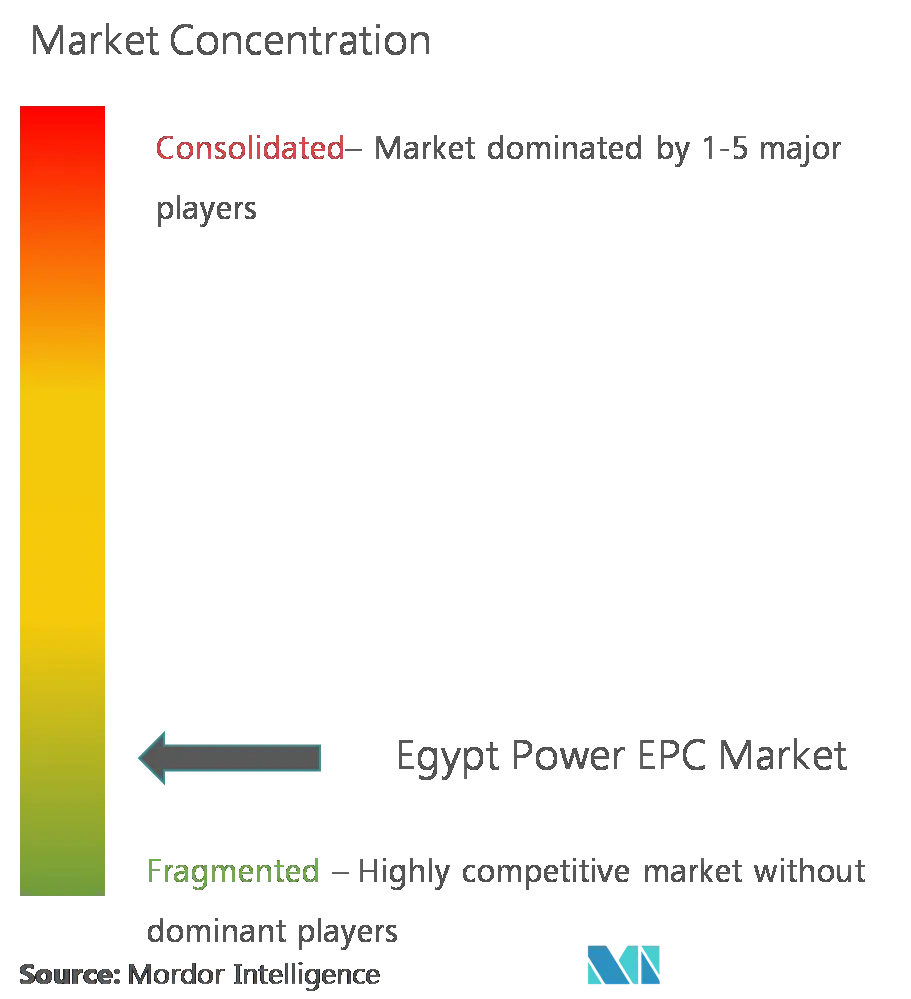

| Concentração de Mercado | Baixo |

Jogadores principais

*Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica |

Como podemos ajudar?

Análise de mercado EPC de energia do Egito

Espera-se que o mercado Egypt Power EPC cresça a um CAGR de mais de 2,5% durante o período de previsão.

O COVID-19 impactou negativamente o mercado em 2020. Atualmente o mercado atingiu níveis pré-pandêmicos.

- No longo prazo, espera-se que os crescentes investimentos na expansão e modernização do segmento de transmissão e distribuição impulsionem o mercado durante o período de previsão.

- Por outro lado, espera-se que a falta de investimento interno e de investidores no setor em questão restrinja o Mercado EPC de Energia do Egito durante o período de previsão.

- No entanto, a exploração de novas tecnologias de energia renovável, como a geração de energia a partir da energia marinha e das marés, continua a ser uma oportunidade de crescimento significativa para o mercado para além do período de previsão.

Tendências do mercado EPC de energia do Egito

Segmento térmico convencional deverá dominar o mercado

- Térmica convencional é a energia gerada por meio de diversas fontes, como carvão, gás natural, petróleo e nuclear. O Egipto depende tradicionalmente de combustíveis fósseis para a geração de energia e, devido a isso, o actual mix de produção de energia do país é dominado pela geração térmica.

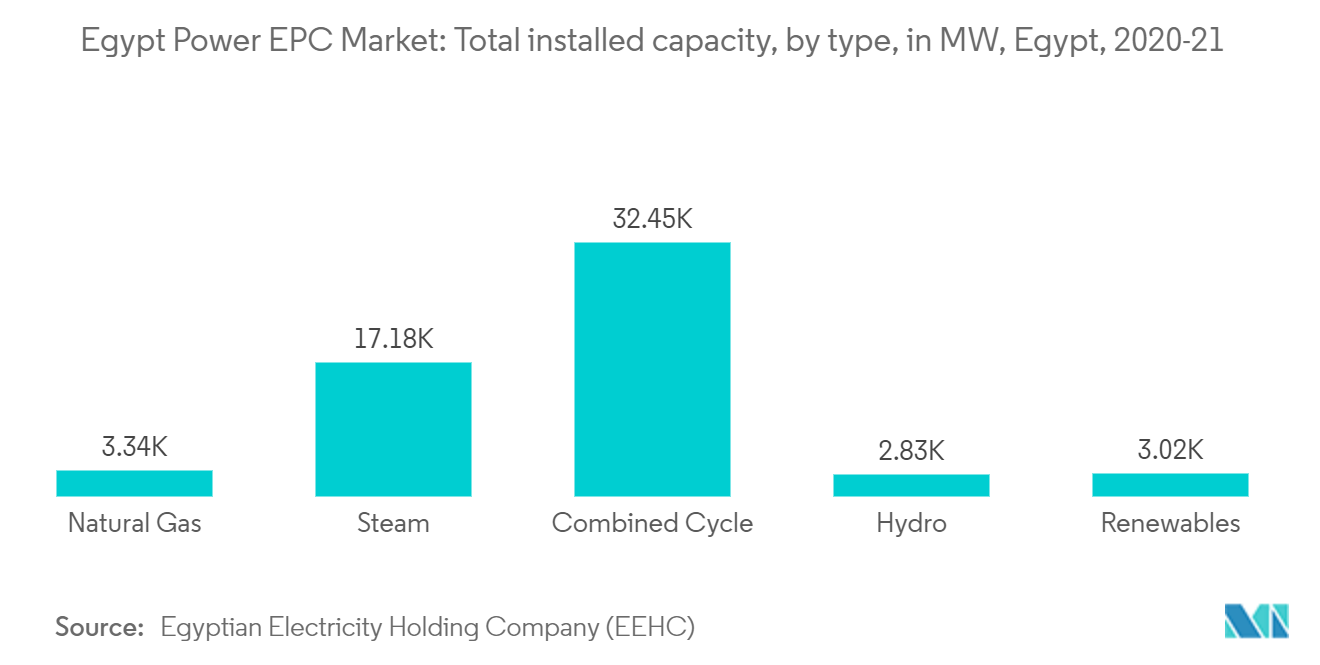

- Em 2021, de acordo com a Egyptian Electricity Holding Company (EEHC), a capacidade instalada era de quase 58,82 GW, dos quais quase 52,97 GW (~90%) vieram de centrais térmicas convencionais.

- No Egito, as usinas térmicas convencionais podem ser segmentadas em gás natural, vapor (alimentado a petróleo) e ciclo combinado com base no combustível e na operação. Do total da capacidade instalada, cerca de 55,2% vieram de usinas de ciclo combinado, enquanto a capacidade movida a óleo e gás representou 29,2% e 5,7% da capacidade total.

- Apesar de investir em energias renováveis, o país continua a investir na expansão da sua actual capacidade térmica. Por exemplo, em Dezembro de 2020, a SEPCO III, uma subsidiária da POWERCHINA, assinou um contrato de engenharia, aquisição e construção (EPC) com a ACWA Power para a planeada central eléctrica de Luxor de 2.389 MW no Egipto. O projecto IPP (Produtor Independente de Energia) de ciclos combinados Dairut-Luxor, no valor de 2,2 mil milhões de dólares, seria desenvolvido no âmbito do esquema Build-Own-Operate (BOO). Utilizará gás natural e combustível líquido alternativo.

- Portanto, devido ao domínio esmagador, espera-se que o segmento térmico convencional domine o mercado egípcio de energia EPC durante o período de previsão.

Aumentar os investimentos no segmento de Transmissão e Distribuição para impulsionar o Mercado

- O Egito é um dos países mais populosos do Oriente Médio e da África. Devido à sua crescente população e urbanização, a procura de energia cresceu significativamente durante os últimos anos. Para satisfazer a procura interna, o país tem vindo a aumentar a sua capacidade de produção de energia, adicionando nova capacidade de produção de energia à rede, tanto a partir de fontes convencionais como renováveis.

- O país também está a investir fortemente na modernização e interligação da sua rede nacional com os vizinhos regionais para desenvolver uma rede nacional unificada para transformar o Egipto num centro regional e global para o intercâmbio de energia entre os países árabes, África e Europa. Para conseguir isso, o país está a trabalhar em grandes projetos de interligação com a Arábia Saudita, Chipre, Grécia e a Autoridade de Interconexão do Golfo.

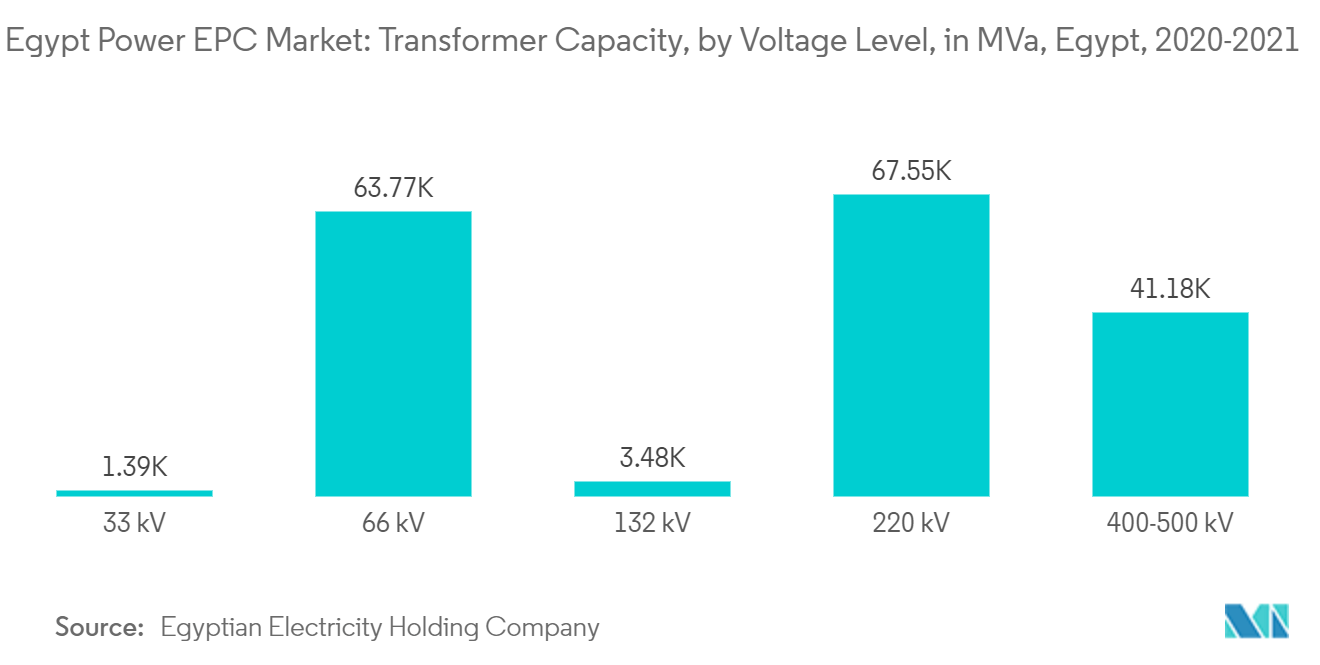

- De acordo com a Egyptian Electricity Holding Company (EEHC), durante o período 2020/21, a capacidade total dos transformadores no Egito aumentou 12,4%, enquanto o número total de transformadores aumentou 3,4% e o número total de subestações aumentou 2,5. %.

- O mercado é dominado pelo segmento de 66 kV em termos de capacidade devido aos transformadores de 66 kV serem mais comumente implantados para transmissão de médio alcance em todo o país, enquanto os transformadores de 220 kV, embora em menor número, têm uma capacidade cumulativa de MVa maior devido a a implantação destes transformadores na transmissão de longo alcance através do Vale do Nilo. À medida que os investimentos neste segmento de mercado aumentam, espera-se que esses subsegmentos impulsionem o segmento de Transmissão e Distribuição durante o período de previsão.

- Outro fator que influencia o crescimento do transformador de potência é a crescente geração de energia renovável. Em 2021, o Egipto tinha uma capacidade renovável instalada total de 3,02 GW e o país estabeleceu a meta de produzir 42% do seu total de electricidade a partir de fontes renováveis. Durante 2017 e 2020, a capacidade instalada de energia renovável do Egito cresceu a um CAGR superior a 50%, enquanto a geração eólica e solar aumentou 24,2% e 11,6% ano a ano durante 2021. O mercado foi fortemente afetado pela COVID-19. pandemia, uma vez que não foram feitos acréscimos de capacidade durante 2020/21. No entanto, muitos grandes projectos de energias renováveis estão em desenvolvimento e espera-se que a capacidade renovável instalada cresça de forma constante durante o período de previsão.

- A maior parte da capacidade renovável vem da usina fotovoltaica Benban Solar de 1.465 MW, da usina fotovoltaica Kom Ombo Solar de 26 MW, da usina Kuraimat Solar CSP de 20 MW e dos parques eólicos de 1.385 MW. Como a geração de energia renovável a partir de fontes como a solar e a eólica é variável, os transformadores tradicionais são inadequados para a integração na rede de eletricidade gerada a partir de energia renovável. Devido a isto, as redes de energia renovável requerem transformadores inteligentes que permitam o fluxo bidireccional de electricidade, o que evita o desperdício ou défice de electricidade.

- Espera-se que tais desenvolvimentos em grande escala nos setores de geração e transmissão de eletricidade impulsionem o mercado de EPC de energia no país durante o período de previsão.

Visão geral da indústria Egypt Power EPC

O mercado Egypt Power EPC está moderadamente fragmentado. Alguns dos principais players neste mercado (sem ordem específica) incluem Siemens AG, Mitsubishi Corp (Mitsubishi Hitachi Power Systems), AMEA Power LLC, ElSewedy Electric Co e General Electric Company, entre outros.

Líderes de mercado EPC Power do Egito

-

Siemens AG

-

Mitsubishi Corp (Mitsubishi Hitachi Power Systems)

-

AMEA Power LLC

-

ElSewedy Electric Co -

-

General Electric Company

*Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica

Notícias do mercado Egypt Power EPC

- Novembro de 2022 A Doosan Enerbility garantiu um contrato de KRW 1,6 trilhão (USD 1,2 bilhão) da Korea Hydro and Nuclear Power (KHNP) para construir uma ilha de turbinas na Usina Nuclear de El Dabaa (NPP) no Egito.

- Abril de 2021 um consórcio da alemã Belectric e da Consolidated Contractors Company (CCC), com sede em Atenas, recebeu um contrato para construir e operar uma usina solar fotovoltaica (PV) de 50 MW em Zafarana, Egito, pela Autoridade de Energia Nova e Renovável (NREA) do Egito. O projeto está sendo financiado pelo Banco Alemão de Desenvolvimento (kfW).

Relatório de mercado Egypt Power EPC - Índice

1. INTRODUÇÃO

1.1 Escopo do estudo

1.2 Definição de mercado

1.3 Suposições do estudo

2. SUMÁRIO EXECUTIVO

3. METODOLOGIA DE PESQUISA

4. VISÃO GERAL DO MERCADO

4.1 Introdução

4.2 Tamanho do mercado e previsão de demanda em bilhões de dólares, até 2027

4.3 Tendências e Desenvolvimentos Recentes

4.4 Políticas e Regulamentos Governamentais

4.5 Dinâmica de Mercado

4.5.1 Motoristas

4.5.2 Restrições

4.6 Análise da Cadeia de Suprimentos

4.7 Análise PILÃO

5. SEGMENTAÇÃO DE MERCADO

5.1 Geração - Fonte

5.1.1 Térmica Convencional

5.1.2 hidro

5.1.3 Energias Renováveis Não-Hyro

5.2 Transmissão e Distribuição

6. CENÁRIO COMPETITIVO

6.1 Fusões, Aquisições, Colaboração e Joint Ventures

6.2 Estratégias adotadas pelos principais participantes

6.3 Perfil das Empresas

6.3.1 ElSewedy Electric Co.

6.3.2 Mitsubishi Corp (Mitsubishi Hitachi Power Systems)

6.3.3 Siemens AG

6.3.4 AMEA Power LLC

6.3.5 Companhia Elétrica Geral

6.3.6 Solar do Cairo

6.3.7 SolarizEgito

6.3.8 Engie SA

6.3.9 Ras Ghareb Energia Eólica SAE

7. OPORTUNIDADES DE MERCADO e TENDÊNCIAS FUTURAS

Segmentação da indústria EPC de energia do Egito

Os serviços Power EPC são serviços ponta a ponta para um projeto de usina de energia, desde a concepção do sistema, aquisição dos componentes e instalação do projeto.

O Mercado Egito Power EPC é segmentado por geração – Fonte (Térmica Convencional, Hidrelétrica e Não Hidrorrenovável) e Transmissão e Distribuição. Para cada segmento, o dimensionamento e as previsões do mercado foram feitos com base na receita (US$ bilhões).

Perguntas frequentes sobre pesquisa de mercado EPC da Egypt Power

Qual é o tamanho atual do mercado Egypt Power EPC?

O Mercado Egito Power EPC deverá registrar um CAGR superior a 2,5% durante o período de previsão (2024-2029)

Quem são os principais atores do mercado egípcio Power EPC?

Siemens AG, Mitsubishi Corp (Mitsubishi Hitachi Power Systems), AMEA Power LLC, ElSewedy Electric Co -, General Electric Company são as principais empresas que operam no Egito Power EPC Market.

Que anos este mercado Egypt Power EPC cobre?

O relatório abrange o tamanho histórico do mercado Egypt Power EPC para os anos 2021, 2022 e 2023. O relatório também prevê o tamanho do mercado Egypt Power EPC para os anos 2024, 2025, 2026, 2027, 2028 e 2029.

Relatório da indústria Power EPC no Egito

Estatísticas para 2024 Power EPC no Egito, participação de mercado, tamanho e taxa de crescimento de receita, criadas por Mordor Intelligence™ Industry Reports. A análise do Power EPC no Egito inclui uma perspectiva de previsão de mercado para 2029 e uma visão geral histórica. Obtenha uma amostra desta análise do setor como um download gratuito em PDF do relatório.