Tamanho do mercado intermediário de petróleo e gás do Egito

| Período de Estudo | 2020-2029 |

| Ano Base Para Estimativa | 2023 |

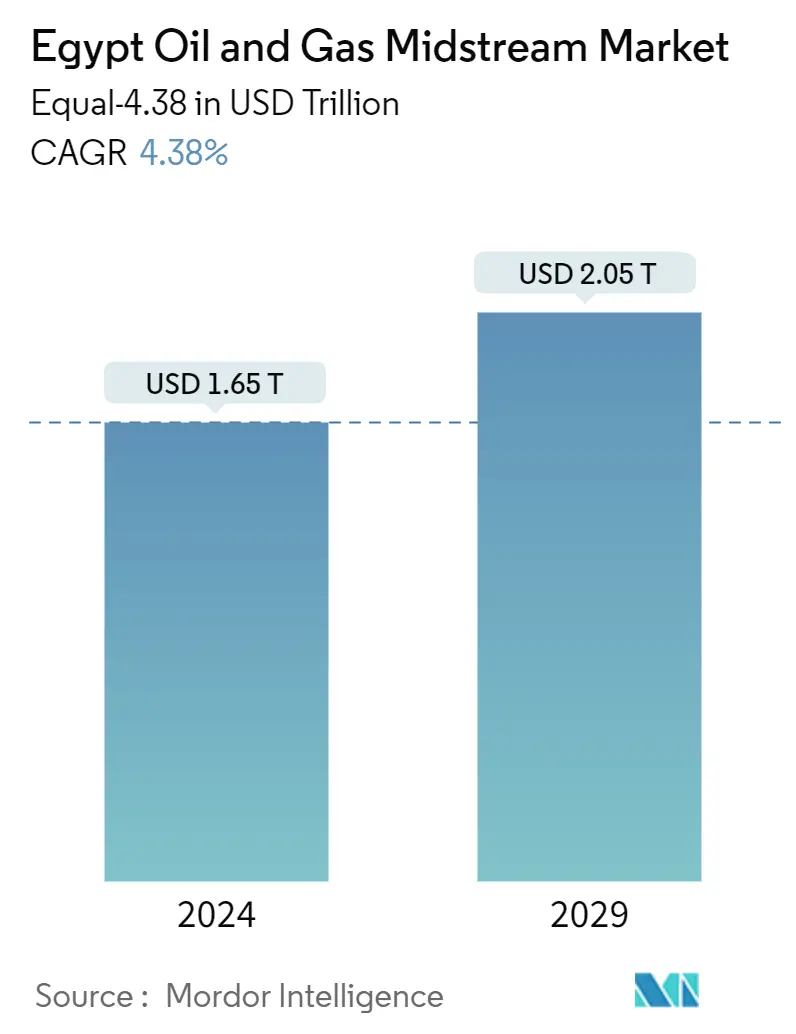

| Tamanho do mercado (2024) | USD 1.65 trilhão de dólares |

| Tamanho do mercado (2029) | USD 2.05 trilhões de dólares |

| CAGR(2024 - 2029) | 4.38 % |

| Concentração de Mercado | Médio |

Jogadores principais

*Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica |

Como podemos ajudar?

Análise do mercado midstream de petróleo e gás do Egito

Espera-se que o tamanho do mercado midstream de petróleo e gás do Egito em termos de Igual-4,38 cresça de US$ 1,65 trilhão em 2024 para US$ 2,05 trilhões até 2029, com um CAGR de 4,38% durante o período de previsão (2024-2029).

- A médio prazo, espera-se que factores como o aumento do investimento no sector e o aumento da produção de petróleo e gás impulsionem a procura do mercado intermediário de petróleo e gás do Egipto durante o período de previsão.

- No entanto, a crescente procura de fontes renováveis poderá dificultar o crescimento do mercado, uma vez que a procura de energia será satisfeita pelas fontes de energia mais limpas.

- No entanto. espera-se que a exploração e produção de campos de gás no Mediterrâneo Oriental se torne uma oportunidade para as empresas que trabalham na indústria intermediária de petróleo e gás, uma vez que se espera que sejam necessárias mais infra-estruturas de gasodutos e armazenamento num futuro próximo.

Tendências do mercado intermediário de petróleo e gás do Egito

Setor de transportes testemunhará crescimento

- De acordo com a Administração de Informação Energética dos EUA (EIA), no Egipto, o Canal de Suez e o oleoduto Suez-Mediterrâneo (SUMED) são as principais rotas estratégicas e pontos de estrangulamento de trânsito para remessas de petróleo bruto e GNL, e conferem ao Egipto um papel significativo na economia global. comércio de petróleo bruto e gás natural. Se tanto o Canal de Suez como o Oleoduto SUMED fecharem, os navios-tanque terão de desviar para o extremo sul de África, acrescentando aproximadamente 8 a 15 dias de trânsito para os Estados Unidos ou a Europa e provocando um aumento dos custos de transporte.

- Além disso, o país possui uma infraestrutura significativa de gás natural, como gasodutos. Além disso, os gasodutos de transporte de gás natural, como o Gasoduto Árabe que exporta gás natural egípcio para a Jordânia, Síria e Líbano, têm uma extensão total de 1.200 quilómetros construídos por 1,2 mil milhões de dólares. Todas estas infra-estruturas intermédias de petróleo e gás apoiam a crescente procura de energia do país e aumentam o potencial de exportação para outros países.

- Além disso, tal como o potencial significativo de produção de gás natural do país, também tem uma procura interna considerável de gás, particularmente dos sectores de produção de energia e industrial. Além disso, de acordo com o Fórum dos Países Exportadores de Gás (GECF), o Egipto é também um exportador decente de gás natural, exportando mais de 10 mil milhões de metros cúbicos padrão de equivalente de gás em 2021. Portanto, espera-se que a crescente procura de petróleo e gás aumente. impulsionar o segmento midstream de petróleo e gás durante o período de previsão.

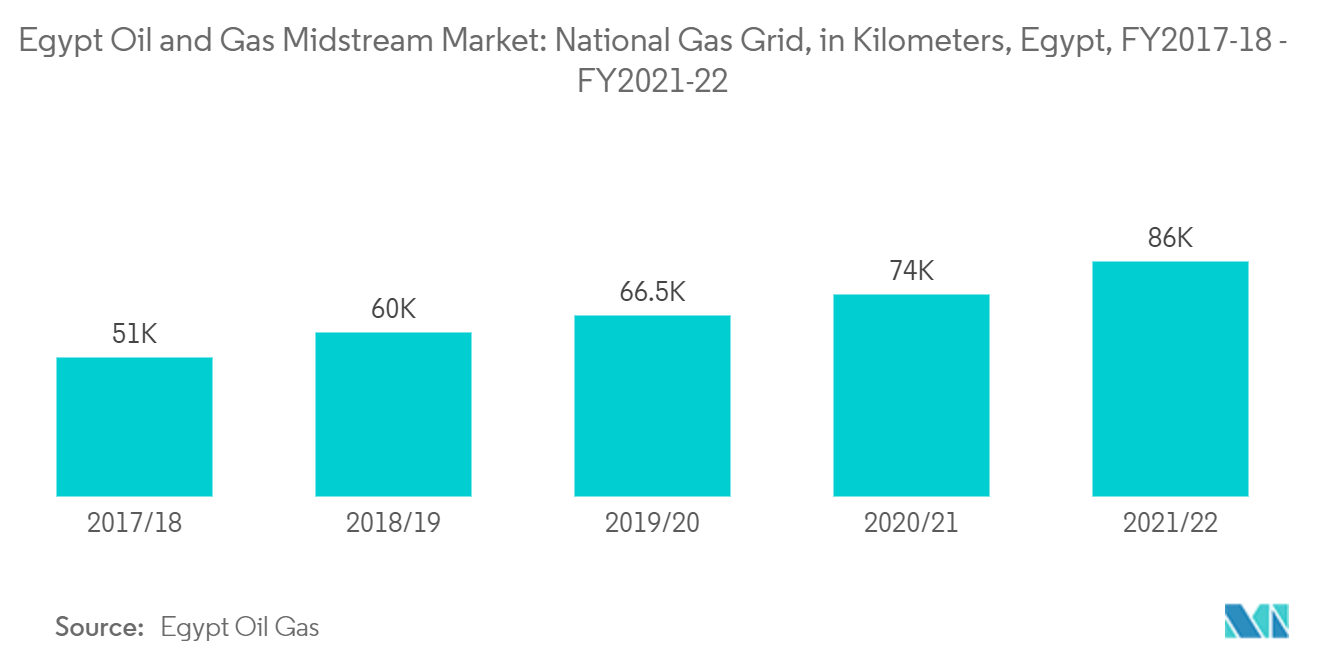

- A Rede Nacional de Gás tem vindo a expandir-se através da conclusão de novos gasodutos, bem como de outros gasodutos em implementação, para apoiar o máximo número de indivíduos e atividades industriais que utilizam gás natural. Em 2022, a extensão da rede de gás natural foi ampliada para atingir 86.000 km.

- Espera-se também que o Egipto testemunhe um crescimento considerável no mercado intermédio de petróleo e gás nos próximos anos, devido aos planos do governo para expandir o seu sector de transporte de petróleo e gás. Por exemplo, em Maio de 2022, o Ministro do Petróleo e dos Recursos Minerais anunciou a construção de um gasoduto de gás natural do Egipto a Chipre, com uma capacidade de cerca de 4,5 biliões de metros cúbicos. O projeto provavelmente será concluído até 2024-2025. Além disso, o Egipto e Israel planearam construir um novo gasoduto terrestre com investimentos de 200 milhões de dólares para transportar 3 a 5 mil milhões de pés cúbicos por ano de gás natural de Israel para o Egipto, sendo depois enviado para a Europa. Espera-se que o gás seja liquefeito no Egito para ser transportado para a Europa.

- A transformação do Egipto de importador de gás em exportador ocorreu no final de 2019, após a descoberta de vários poços que alteraram radicalmente o abastecimento de gás do país. Além disso, o governo estabeleceu uma meta ambiciosa para aumentar as suas exportações de petróleo em 15% em 2023. Além disso, de acordo com o ministério do petróleo egípcio, o país pretende aumentar as suas exportações de GNL em cerca de 40% a partir de 2025, a maior parte das quais irá ser reservado para o mercado europeu a longo prazo.

- Portanto, os planos do país para satisfazer a crescente procura interna e aumentar as suas exportações de petróleo e gás natural irão provavelmente assistir a desenvolvimentos significativos no mercado médio egípcio de petróleo e gás durante o período de previsão.

Aumentando as atividades de exploração e produção de gás natural para impulsionar o mercado

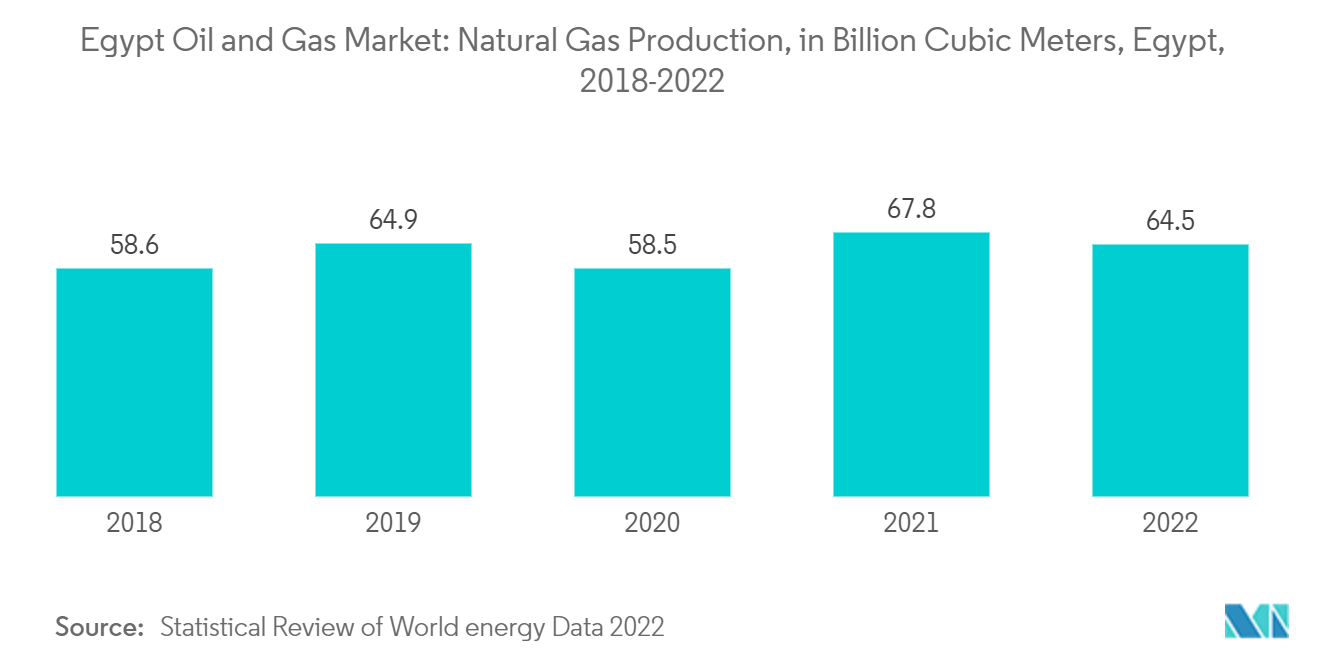

- O Egipto é o terceiro maior produtor de gás natural em África. O país produziu cerca de 64,5 mil milhões de metros cúbicos (bcm) de gás natural em 2022. O aumento da produção de gás natural foi atribuído ao aumento da procura a nível nacional e internacional. Foi registrado em 2022 que as exportações de GNL do país giraram em torno de 8,9 bilhões de metros cúbicos, a maior entre todos os países árabes.

- De acordo com a Administração de Informação Energética dos Estados Unidos, o Egipto tem 2,186 biliões de metros cúbicos (tcm) de reservas comprovadas de gás natural, colocando-o em 16º lugar no mundo. Estas reservas equivalem a cerca de 1,6 mil milhões de toneladas de GNL.

- O governo egípcio acelerou o desenvolvimento dos campos de Zohr e Atoll e do projecto do Delta do Nilo Ocidental (WND). Espera-se que esses campos façam acréscimos substanciais à oferta geral. Descoberto em agosto de 2015, o campo de gás Zohr tem uma reserva estimada de 30 (Tcf)( 0,85 (Tcm)) e está produzindo 2 (Bcf/d)(0,0566(Bcm/d))

- Em linha com a Visão 2030 do Egipto, o Ministério do Petróleo e dos Recursos Minerais estruturou as suas acções no 'Programa de Modernização do Sector do Petróleo e Gás' para transformar o sector energético e aumentar a sua contribuição para as ambições do progresso económico. O programa revelou planos para transformar o país num centro de exportação de GNL.

- Por exemplo, em Janeiro de 2022, a Eni, empresa de petróleo e gás com sede em Itália, assinou um contrato de exploração em cinco blocos no Egipto. Os blocos estão localizados no Mar Mediterrâneo Oriental, no Deserto Ocidental e no Golfo de Suez. A empresa investirá parcialmente nos projetos com outras empresas.

- Além disso, as exportações de gás natural do Egipto ascenderam a 8,40 mil milhões de dólares em 2022, um aumento de 171% quando comparado com 3,50 mil milhões de dólares no ano anterior - 2021. O salto nas receitas do Egipto provenientes das vendas de gás natural foi atribuído ao aumento das exportações de gás natural liquefeito. preços globalmente.

- Portanto, devido aos pontos acima, espera-se que o crescimento das exportações de GNL, o aumento das atividades de exploração e produção de gás natural em todo o país, por sua vez, favoreça o crescimento do mercado em um futuro próximo.

Visão geral da indústria midstream de petróleo e gás do Egito

O mercado intermediário de petróleo e gás do Egito é semiconsolidado. Algumas das principais empresas (sem ordem específica) incluem a Egyptian Natural Gas Holding Company, a Eni SpA, a Shell PLC, a Egyptian General Petroleum Corporation e a BP plc, entre outras.

A BP plc está ativamente envolvida na produção de gás natural no Egito. Através da sua joint venture com a holding egípcia de gás natural (EGAS), a Egyptian General Petroleum Products (EGPC), a International Egyptian Oil Company (IEOC) – ENI, a Pharaonic Petroleum Company (PhPC) e através da colaboração com a Belayim Petroleum Company (Petrobel), A BP Egito produz agora mais de 60% do fornecimento total de gás do Egito.

A empresa irá acelerar o crescimento nas atividades de exploração e desenvolvimento de hidrocarbonetos através da sua tecnologia avançada e investimentos no setor de ID. De acordo com o relatório anual de 2022 da empresa, a empresa investiu cerca de 274 milhões de dólares em atividades de pesquisa e desenvolvimento em 2022.

Líderes do mercado midstream de petróleo e gás do Egito

-

Egyptian Natural Gas Holding Company

-

Eni S.p.A

-

Egyptian General Petroleum Corporation

-

Shell PLC

-

BP p.l.c.

*Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica

Notícias do mercado intermediário de petróleo e gás do Egito

- Em Junho de 2023, o Egipto e a Jordânia celebraram um acordo de colaboração que permite à nação do Norte de África utilizar a unidade flutuante de armazenamento e regaseificação (FSRU) no porto de Sheikh Sabah, em Aqaba. Os terminais FSRU são cruciais na cadeia de valor do gás natural liquefeito, formando a interface entre os transportadores de GNL e a infra-estrutura local de abastecimento de gás. Como parte do acordo, o lado jordano receberá GNL do Egipto e bombeará parte do gás através de gasodutos transfronteiriços para o país, se necessário.

- Em Julho de 2022, o Ministério do Petróleo egípcio anunciou planos para criar uma nova área para armazenamento de petróleo bruto em El-Tebbin, a sul do Cairo. Segundo o ministério, o projecto, com um custo estimado em cerca de 96,21 milhões de dólares, visa receber petróleo bruto do terminal de Ain Sokhna, no mar Vermelho, e bombeá-lo para o Alto Egipto.

Relatório do mercado midstream de petróleo e gás do Egito - Índice

1. INTRODUÇÃO

1.1 Escopo do estudo

1.2 Definição de mercado

1.3 Suposições do estudo

2. METODOLOGIA DE PESQUISA

3. SUMÁRIO EXECUTIVO

4. VISÃO GERAL DO MERCADO

4.1 Introdução

4.2 Tamanho do mercado e previsão de demanda em dólares americanos, até 2028

4.3 Tendências e Desenvolvimentos Recentes

4.4 Políticas e Regulamentos Governamentais

4.5 Dinâmica de Mercado

4.5.1 Motoristas

4.5.1.1 Aumentar o investimento no setor Midstream

4.5.1.2 Aumento da produção de petróleo e gás natural

4.5.2 Restrição

4.5.2.1 Aumento da demanda por fontes renováveis de energia

4.6 Análise da Cadeia de Suprimentos

4.7 ANÁLISE DO PILÃO

5. SEGMENTAÇÃO DE MERCADO - SETOR

5.1 Transporte

5.1.1 Visão geral

5.1.1.1 Infraestrutura Existente

5.1.1.2 Projetos em pipeline

5.1.1.3 Próximos projetos

5.2 Armazenar

5.2.1 Visão geral

5.2.1.1 Infraestrutura Existente

5.2.1.2 Projetos em pipeline

5.2.1.3 Próximos projetos

5.3 Terminais de GNL

5.3.1 Visão geral

5.3.1.1 Infraestrutura Existente

5.3.1.2 Projetos em pipeline

5.3.1.3 Próximos projetos

6. CENÁRIO COMPETITIVO

6.1 Fusões e Aquisições, Joint Ventures, Colaborações e Acordos

6.2 Estratégias adotadas pelos principais players

6.3 Perfis de empresa

6.3.1 Egyptian Natural Gas Holding Company

6.3.2 Eni S.p.A

6.3.3 Shell PLC

6.3.4 Egyptian General Petroleum Corporation

6.3.5 BP p.l.c

6.3.6 Egyptian Fajr Natural Gas Co.

6.3.7 Petronas Gas Bhd

6.3.8 Spanish Egyptian Gas Company

6.3.9 Union Fenosa Gas, S.A.

7. OPORTUNIDADES DE MERCADO E TENDÊNCIAS FUTURAS

7.1 Descobertas recentes de petróleo e gás

Segmentação da indústria midstream de petróleo e gás do Egito

O setor midstream envolve o transporte e armazenamento de petróleo bruto e gás natural extraído. Inclui infra-estruturas como oleodutos de petróleo bruto e gás natural, estações de tratamento de gás, instalações de liquefacção de gás natural e armazenamento de gás liquefeito e regaseificação.

O mercado midstream de petróleo e gás do Egito é segmentado por setor. Por setor, o mercado é segmentado em terminais de transporte, armazenamento e GNL. Para cada segmento, o dimensionamento e as previsões do mercado foram feitos com base na receita (USD).

| Transporte | ||||||||

|

| Armazenar | ||||||||

|

| Terminais de GNL | ||||||||

|

Perguntas frequentes sobre pesquisa de mercado midstream de petróleo e gás do Egito

Qual é o tamanho do mercado intermediário de petróleo e gás do Egito?

Espera-se que o tamanho do mercado intermediário de petróleo e gás do Egito atinja US$ 1,65 trilhão em 2024 e cresça a um CAGR de 4,38% para atingir US$ 2,05 trilhões até 2029.

Qual é o tamanho atual do mercado egípcio de petróleo e gás midstream?

Em 2024, o tamanho do mercado intermediário de petróleo e gás do Egito deverá atingir US$ 1,65 trilhão.

Quem são os principais atores do mercado egípcio de petróleo e gás midstream?

Egyptian Natural Gas Holding Company, Eni S.p.A, Egyptian General Petroleum Corporation, Shell PLC, BP p.l.c. são as principais empresas que operam no mercado intermediário de petróleo e gás do Egito.

Que anos esse Mercado Midstream de Petróleo e Gás do Egito cobre e qual era o tamanho do mercado em 2023?

Em 2023, o tamanho do mercado midstream de petróleo e gás do Egito foi estimado em US$ 1,58 trilhão. O relatório abrange o tamanho histórico do mercado egípcio de petróleo e gás midstream para os anos 2020, 2021, 2022 e 2023. O relatório também prevê o tamanho do mercado egípcio de petróleo e gás midstream para os anos 2024, 2025, 2026, 2027, 2028 e 2029..

Relatório da indústria midstream de petróleo e gás do Egito

Estatísticas para a participação de mercado de petróleo e gás midstream do Egito em 2024, tamanho e taxa de crescimento de receita, criadas por Mordor Intelligence™ Industry Reports. A análise Egypt Oil and Gas Midstream inclui uma previsão de mercado para 2029 e uma visão histórica. Obtenha uma amostra desta análise do setor como um download gratuito em PDF do relatório.