Tamanho do mercado de embalagens de vidro do Egito

| Período de Estudo | 2019 - 2029 |

| Ano Base Para Estimativa | 2023 |

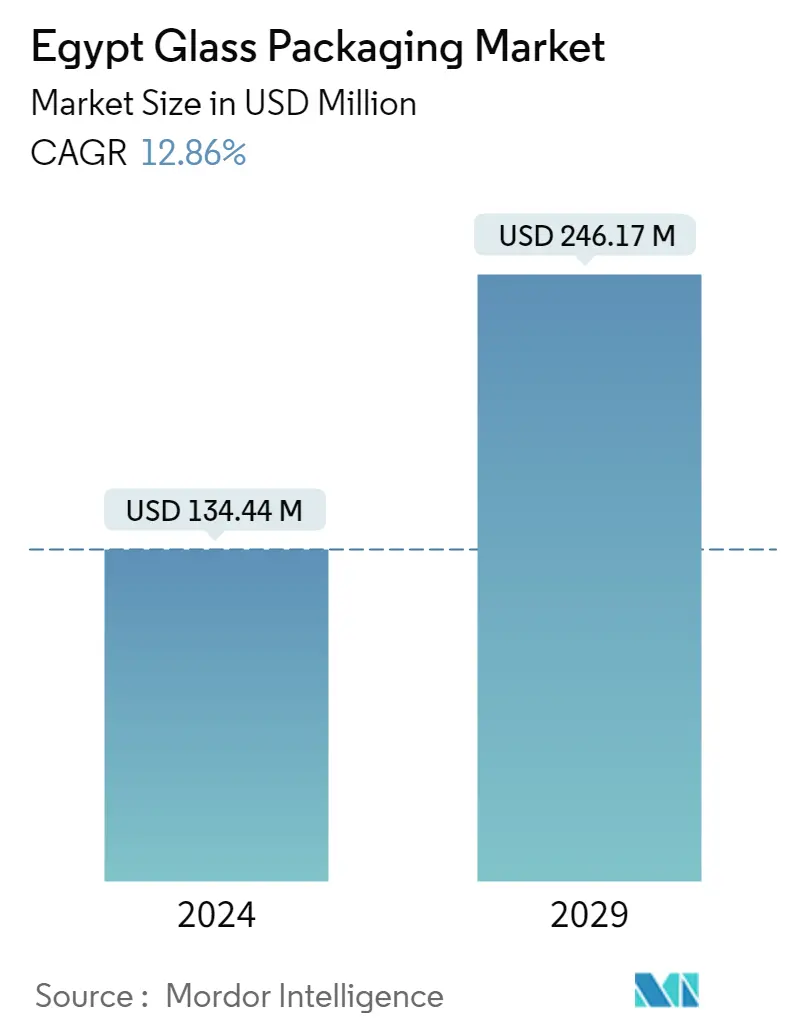

| Tamanho do mercado (2024) | USD 134.44 milhões de dólares |

| Tamanho do mercado (2029) | USD 246.17 milhões de dólares |

| CAGR(2024 - 2029) | 12.86 % |

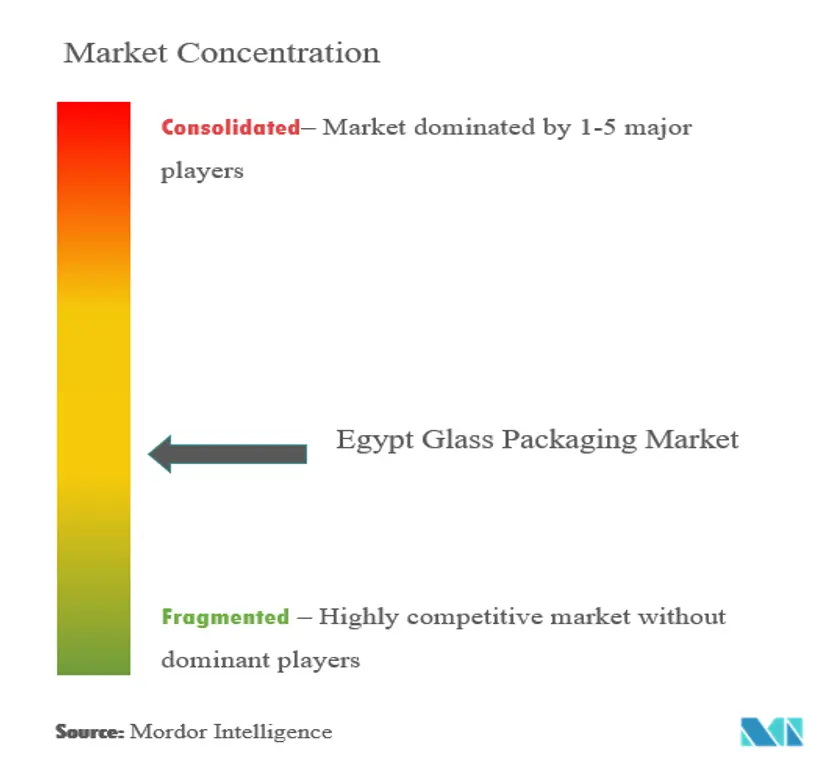

| Concentração de Mercado | Baixo |

Jogadores principais

*Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica |

Como podemos ajudar?

Análise do mercado de embalagens de vidro do Egito

O tamanho do mercado de embalagens de vidro do Egito é estimado em US$ 134,44 milhões em 2024, e deverá atingir US$ 246,17 milhões até 2029, crescendo a um CAGR de 12,86% durante o período de previsão (2024-2029).

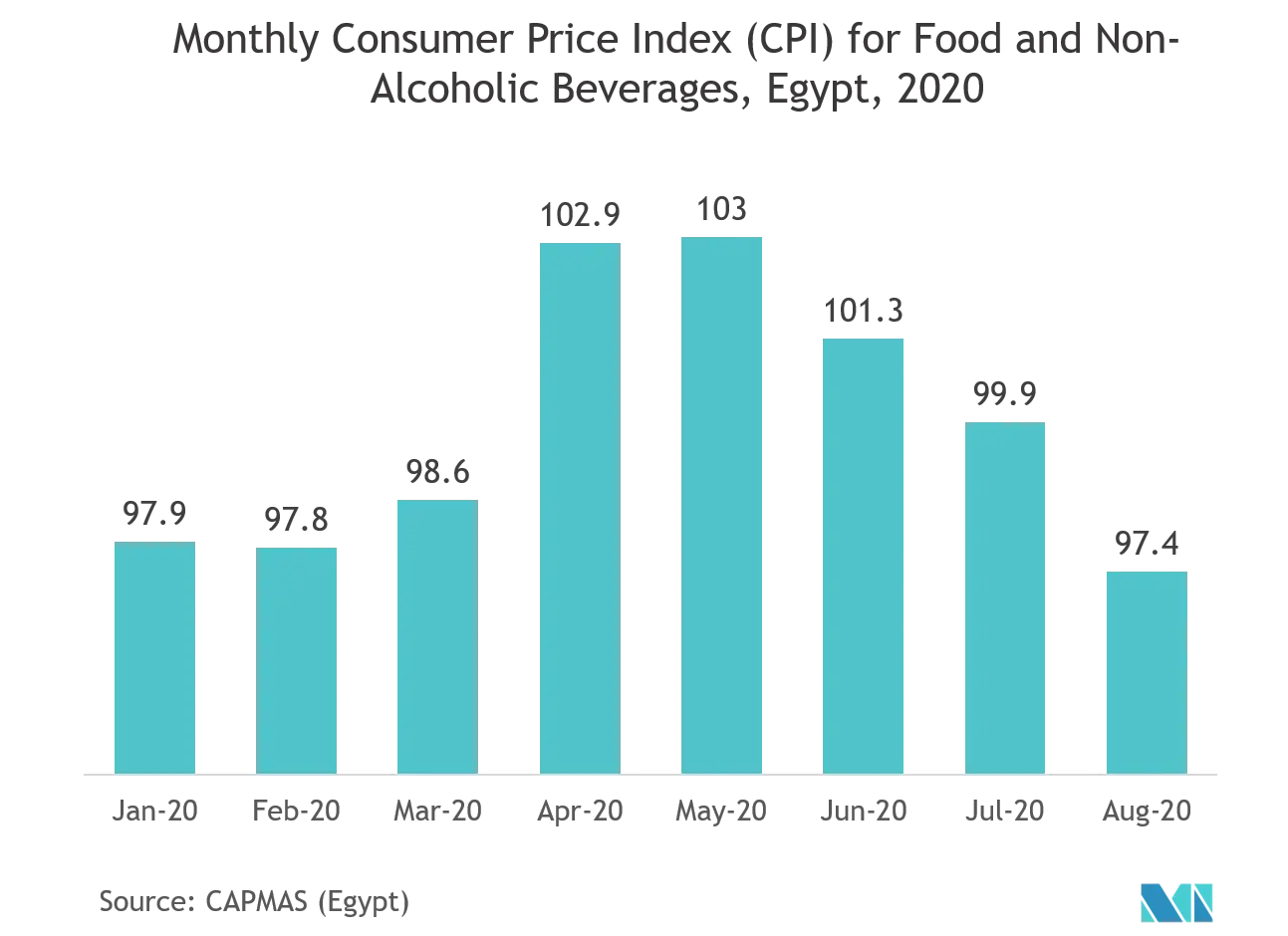

Com o surto de COVID-19, espera-se que o mercado egípcio de embalagens de vidro testemunhe um crescimento impedido, uma vez que o sector alimentar e de bebidas do país enfrenta um grande revés devido à interrupção da cadeia de abastecimento e ao bloqueio parcial imposto para conter a propagação da pandemia. De acordo com o Presidente do Conselho de Exportação de Alimentos do Egito, as exportações de alimentos do país podem diminuir em 30% devido à pandemia em curso.

- O Egipto é o país mais populoso da região MENA, com uma população de 99,2 milhões, e tem uma das maiores economias de África. Segundo o FMI, o PIB do país deverá atingir 1496,43 mil milhões de dólares em 2020, contra 854,05 mil milhões de dólares em 2010. O aumento da população, o aumento do rendimento disponível e a mudança do estilo de vida no país estão a impulsionar o crescimento do mercado estudado.

- A adesão do Egipto ao bloco económico regional COMESA, juntamente com a sua localização estratégica que liga a Ásia e a EMEA, faz do país a porta de entrada para os mercados do Leste e do Norte de África, com acordos comerciais favoráveis. Esse fator torna o país um importante importador e exportador de diversos produtos, como alimentos, bebidas, cosméticos e produtos farmacêuticos.

- Além disso, há espaço para um crescimento substancial no sector dos refrigerantes no Egipto. Com aproximadamente 90% da população praticando a religião islâmica, a indústria do álcool é muito marginal. No entanto, o país testemunhou uma adoção significativa de refrigerantes. De acordo com a Social Bakers, os refrigerantes populares no Egito são a Coca-Cola, seguida pela Fayrouz, 7UP e Beyti Tropicana.

- Além disso, a indústria cosmética do país está crescendo, devido às mudanças no estilo de vida e ao aumento do uso de cosméticos para melhorar a aparência geral. A crescente demanda do setor cosmético também está impulsionando a necessidade de embalagens de vidro. De acordo com a Cosmetics Business, o valor de mercado dos produtos cosméticos para unhas cresceu 17,8% em 2019 no Egito.

Tendências do mercado de embalagens de vidro do Egito

Espera-se que os potes de vidro registrem um crescimento significativo

- A jarra de vidro está entre os materiais de embalagem preferidos para embalar alimentos e bebidas, pois preserva alimentos e bebidas por um longo prazo e evita contaminação. A capacidade dos potes de vidro em preservar o aroma e sabor do produto está impulsionando a demanda.

- Por isso, a maior parte dos restaurantes utiliza potes de vidro para servir pudim, café frio, sorvete, sobremesa, etc., pois são atrativos, fáceis de lavar e reutilizáveis. Além disso, devido ao aumento da consciência ambiental entre os clientes, está também a forçar os fabricantes de alimentos a reconsiderar as suas embalagens. Por exemplo, Cairo Fresh Basket oferece salada de frutas e vegetais em cestas e potes ecológicos.

- Como no país, as espécies são uma parte importante da cultura alimentar, portanto, a maioria das pessoas utiliza potes de vidro para armazenar uma variedade de espécies e ervas, pois são transparentes, fáceis de localizar e de natureza não reativa.

- Muitos fornecedores no mercado estão modernizando suas fábricas, migrando para ferramentas avançadas e infraestrutura de produção para atender às necessidades de seus clientes preocupados com a qualidade.

- Por exemplo, a Arab Pharmaceutical Glass Co. atualizou suas fábricas mudando para fornos de fusão de vidro controlados eletronicamente, seis linhas de produção automatizadas, máquinas de formação e máquinas de inspeção de última geração controladas eletronicamente. Oferece potes de vidro para empresas farmacêuticas como Gsk, Aventis Pharma, MEPACO, Novartis Pharmaceuticals, etc.

Espera-se que a indústria de bebidas apresente uma adoção significativa

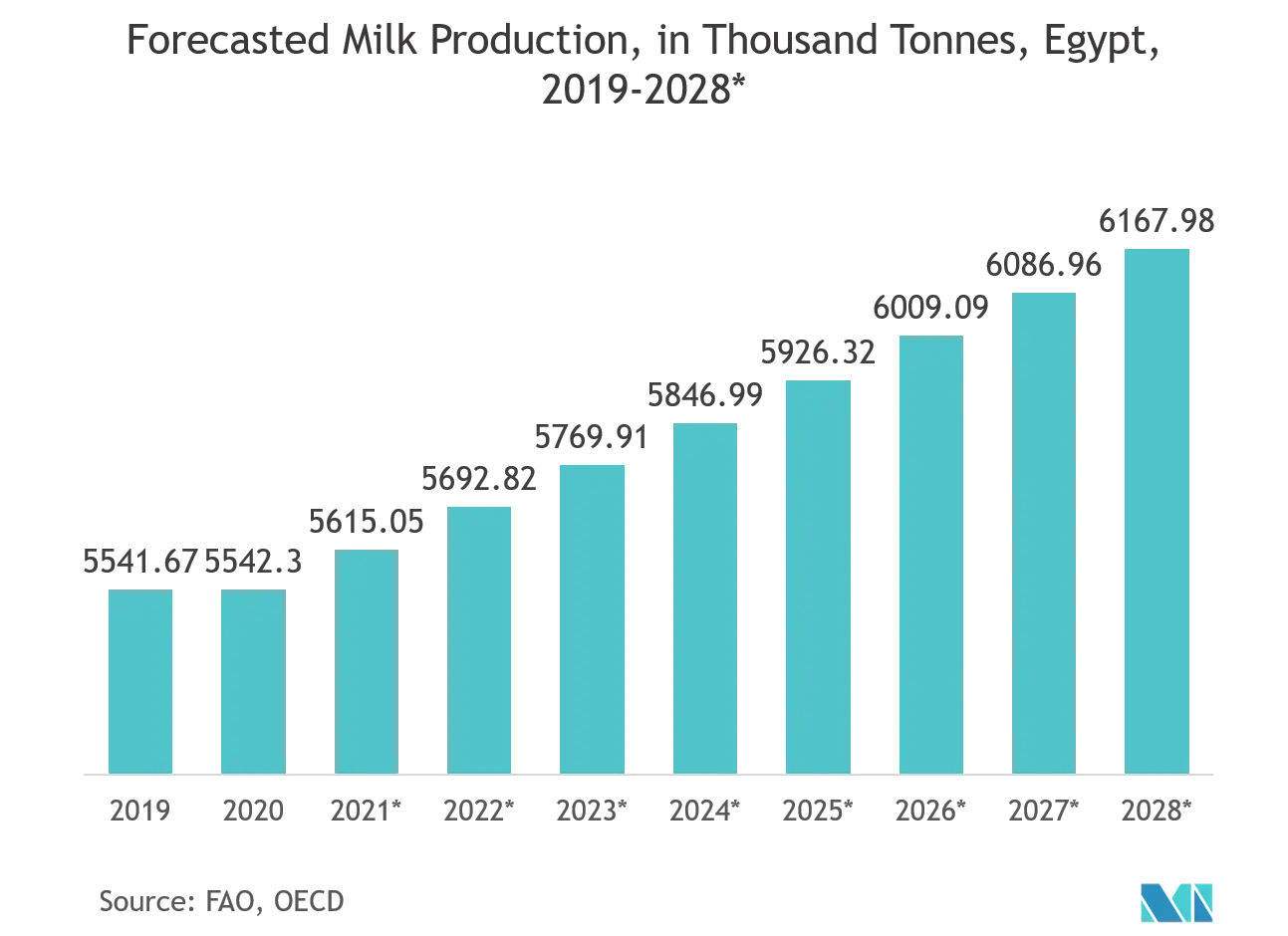

- O leite é o produto lácteo preferido em todo o Egito. Além disso, o elevado teor de humidade e minerais no leite torna muito difícil para os vendedores armazená-lo por um período prolongado. Esta é uma das razões significativas para o leite ser comercializado como leite em pó ou leite processado. Com a atual tecnologia de processamento de leite, o leite fluido embalado em garrafa tem um prazo de validade entre 10 e 21 dias quando armazenado entre 4-8°C. Com o advento de processos como UP e UHT, a vida útil do leite embalado foi estendida ainda mais para um ano sem refrigeração.

- A tendência de consumo em trânsito, a conveniência do serviço suave, a qualidade atraente das embalagens e a conscientização sobre a saúde demonstrada pelas empresas de bebidas aumentaram a demanda por embalagens de produtos para bebidas. Hoje em dia, o principal fator para a expansão das vendas de laticínios são as diferentes formas de embalagens disponíveis. Anteriormente, o leite estava disponível apenas em caixas com tampa triangular. Atualmente, o leite é entregue em garrafas de vidro portáteis e de marca, o que é uma opção atraente para consumidores cada vez mais ocupados.

- Em junho de 2020, a Tetra Pak lançou uma nova linha de processamento de baixo consumo de energia para sucos, néctares e bebidas sem gás (JNSD), inédita, para levar o processamento de bebidas a um novo nível de eficiência. Ele usa uma combinação de tecnologia de pasteurização, filtração e luz UV para tratar bebidas em dois fluxos separados, que são misturados assepticamente na bebida final.

Visão geral da indústria de embalagens de vidro do Egito

O mercado de embalagens do Egito está fragmentado, com poucas empresas operando no mercado. As empresas continuam a inovar e a firmar parcerias estratégicas para manter a sua posição ou participação no mercado.

- Fevereiro de 2021 - A marca Company lançou no Egito uma embalagem de garrafa de vidro para suco espremido na hora para uma empresa chamada Grocer.

Líderes do mercado de embalagens de vidro do Egito

-

United Glass Company

-

Kandil Glass

-

ARAB PHARMACEUTICAL GLASS CO.

-

National Company for Glass and Crystal (SAE)

-

Middle East Glass Manufacturing Company SAE (MEG)

*Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica

Notícias do mercado de embalagens de vidro do Egito

- Outubro de 2020 – A Nestlé Egito anunciou o lançamento de uma nova iniciativa de reciclagem de plástico para apoiar o esforço do estado para desenvolver a gestão de resíduos. Uma nova iniciativa chamada Recuperação e Reciclagem de Materiais de Embalagens Plásticas foi formada em cooperação com o Ministério do Meio Ambiente egípcio, a CID Consulting e a Paymob, que se concentrará em estimular a reciclagem e coleta de plástico, começando pelo Cairo.

- Junho de 2020 – A Tetra Pak lançou uma nova linha de processamento de baixo consumo de energia para sucos, néctares e bebidas não gaseificadas (JNSD) para levar o processamento de bebidas a um novo nível de eficiência. Ele usa uma combinação de tecnologia de pasteurização, filtração e luz UV para tratar bebidas em dois fluxos separados, que são misturados assepticamente na bebida final.

Relatório de mercado de embalagens de vidro do Egito - Índice

1. INTRODUÇÃO

1.1 Premissas do Estudo e Definição de Mercado

1.2 Escopo do estudo

2. METODOLOGIA DE PESQUISA

3. SUMÁRIO EXECUTIVO

4. DINÂMICA DE MERCADO

4.1 Visão geral do mercado

4.2 Atratividade da Indústria – Análise das Cinco Forças de Porter

4.2.1 Ameaça de novos participantes

4.2.2 Poder de barganha dos compradores/consumidores

4.2.3 Poder de barganha dos fornecedores

4.2.4 Ameaça de produtos substitutos

4.2.5 Intensidade da rivalidade competitiva

4.3 Análise da cadeia de valor da indústria

4.4 Drivers de mercado

4.4.1 Aumento da demanda por produtos ecológicos

4.4.2 Aumento da Renda Descartável e Integração em Embalagens Premium

4.5 Desafios de mercado

4.5.1 Flutuação nos preços das matérias-primas

4.5.2 Alta concorrência de soluções de embalagens substitutas

4.6 Oportunidades de mercado

4.6.1 O foco crescente do Egito na melhoria dos cuidados de saúde oferece oportunidades para embalagens de cuidados de saúde (frascos, seringas e ampolas)

4.7 Análise de Importação-Exportação

4.8 Impacto do COVID-19 no mercado

5. SEGMENTAÇÃO DE MERCADO

5.1 Tipo

5.1.1 Garrafas

5.1.2 Frascos/ampolas

5.1.3 Frascos

5.1.4 Outros tipos de produtos

5.2 Indústria do usuário final

5.2.1 Comida

5.2.2 Bebida

5.2.3 Beleza, cuidados pessoais e cosméticos

5.2.4 Saúde e Farmacêutica

5.2.5 Outras indústrias de usuários finais

6. CENÁRIO COMPETITIVO

6.1 Perfis de empresa

6.1.1 Middle East Glass Manufacturing Company SAE (MEG)

6.1.2 National Company for Glass and Crystal (SAE)

6.1.3 Arab Pharmaceutical Glass Co.

6.1.4 Kandil Glass

6.1.5 United Glass Company

6.1.6 Schott AG

7. ANÁLISE DE INVESTIMENTO

8. OPORTUNIDADES DE MERCADO E TENDÊNCIAS FUTURAS

Segmentação da indústria de embalagens de vidro do Egito

O escopo do estudo inclui garrafas de vidro, frascos/ampolas, potes e outros tipos de recipientes. Como parte do escopo do relatório, foram consideradas as principais indústrias de usuários finais, como bebidas, alimentos, beleza, cuidados pessoais e cosméticos, saúde e produtos farmacêuticos, além de outras indústrias de usuários finais.

| Tipo | ||

| ||

| ||

| ||

|

| Indústria do usuário final | ||

| ||

| ||

| ||

| ||

|

Perguntas frequentes sobre pesquisa de mercado de embalagens de vidro do Egito

Qual é o tamanho do mercado de embalagens de vidro do Egito?

O tamanho do mercado de embalagens de vidro do Egito deve atingir US$ 134,44 milhões em 2024 e crescer a um CAGR de 12,86% para atingir US$ 246,17 milhões até 2029.

Qual é o tamanho atual do mercado de embalagens de vidro do Egito?

Em 2024, o tamanho do mercado de embalagens de vidro do Egito deverá atingir US$ 134,44 milhões.

Quem são os principais atores do mercado de embalagens de vidro do Egito?

United Glass Company, Kandil Glass, ARAB PHARMACEUTICAL GLASS CO., National Company for Glass and Crystal (SAE), Middle East Glass Manufacturing Company SAE (MEG) são as principais empresas que operam no mercado egípcio de embalagens de vidro.

Que anos esse mercado de embalagens de vidro do Egito cobre e qual era o tamanho do mercado em 2023?

Em 2023, o tamanho do mercado de embalagens de vidro do Egito foi estimado em US$ 119,12 milhões. O relatório abrange o tamanho histórico do mercado de embalagens de vidro do Egito para os anos 2019, 2020, 2021, 2022 e 2023. O relatório também prevê o tamanho do mercado de embalagens de vidro do Egito para os anos 2024, 2025, 2026, 2027, 2028 e 2029.

Relatório da indústria de embalagens de vidro no Egito

Estatísticas para a participação de mercado de embalagens de vidro no Egito em 2024, tamanho e taxa de crescimento de receita, criadas por Mordor Intelligence™ Industry Reports. A análise de embalagens de vidro no Egito inclui uma perspectiva de previsão de mercado para 2029 e uma visão histórica. Obtenha uma amostra desta análise do setor como um download gratuito em PDF do relatório.