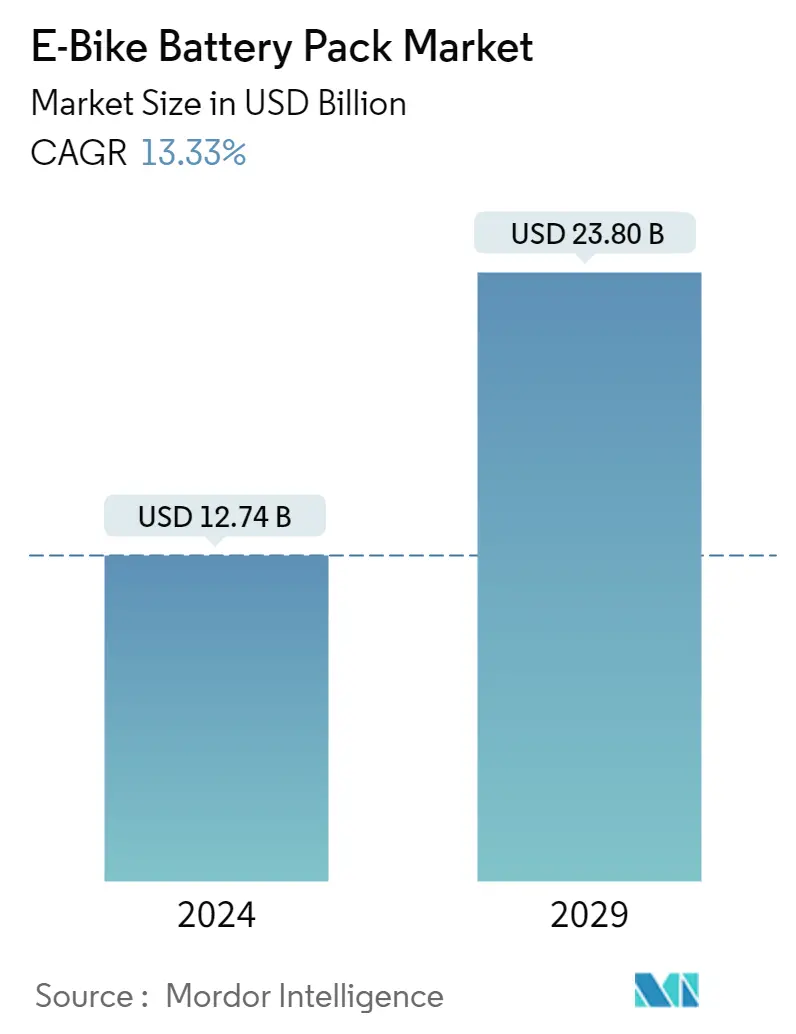

Tamanho do mercado de baterias para bicicletas elétricas

| Período de Estudo | 2020 - 2029 |

| Tamanho do mercado (2024) | USD 12.74 bilhões de dólares |

| Tamanho do mercado (2029) | USD 23.80 bilhões de dólares |

| CAGR(2024 - 2029) | 13.33 % |

| Mercado de Crescimento Mais Rápido | Ásia-Pacífico |

| Maior Mercado | Ásia-Pacífico |

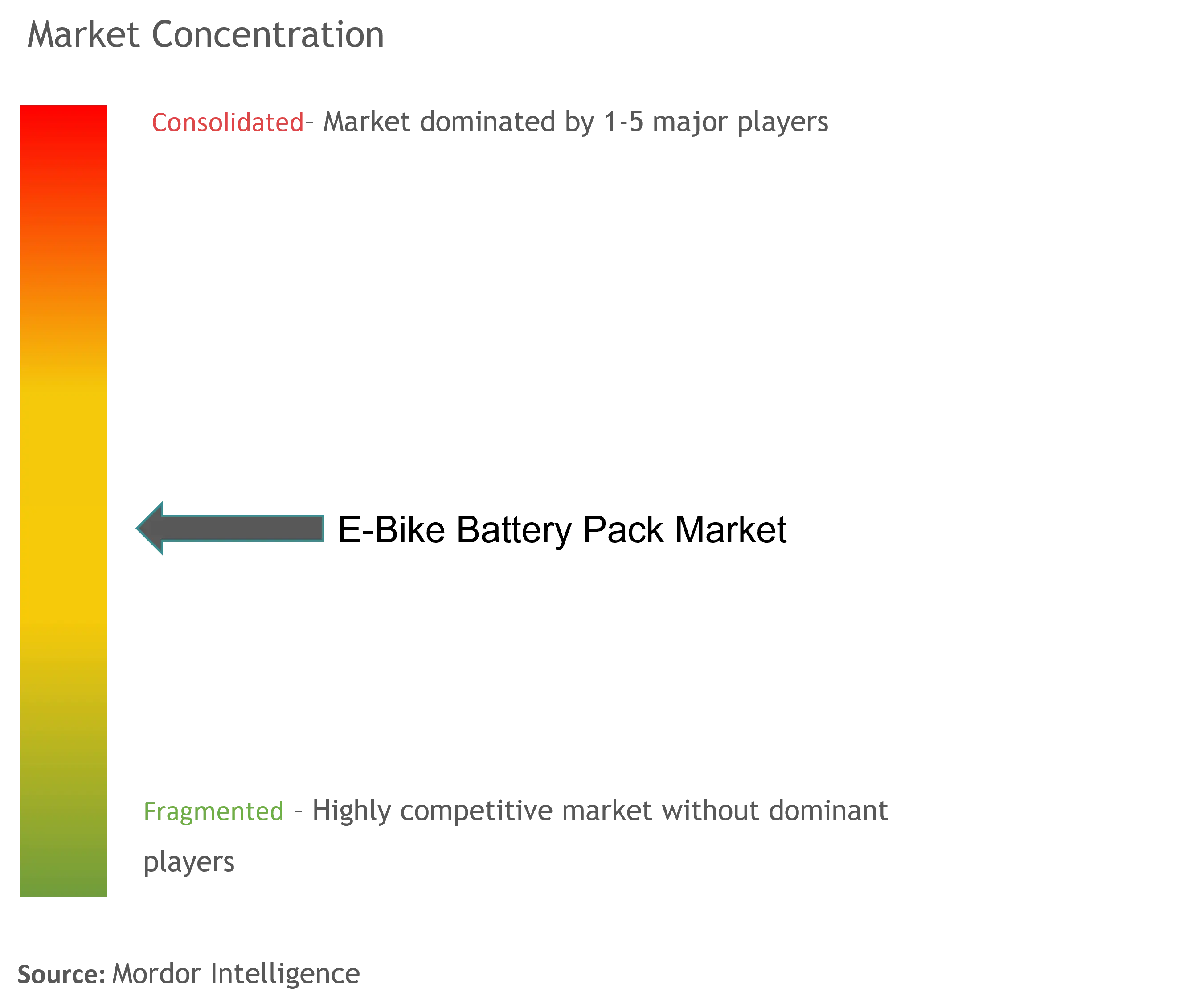

| Concentração de Mercado | Médio |

Jogadores principais

*Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica |

Como podemos ajudar?

Análise do mercado de baterias para bicicletas elétricas

O tamanho do mercado de baterias E-Bike é estimado em US$ 12,74 bilhões em 2024, e deverá atingir US$ 23,80 bilhões até 2029, crescendo a um CAGR de 13,33% durante o período de previsão (2024-2029).

Em 2020, o mercado de baterias para bicicletas elétricas testemunhou uma queda constante na demanda global devido ao surto de COVID-19. Os governos de todos os países emitiram políticas e quadros regulamentares rigorosos para reduzir as taxas de infecção. No entanto, numa microescala, a pandemia teve um impacto positivo nas vendas de bicicletas elétricas. As crescentes preocupações com a saúde resultaram em mais vendas de e-bikes. Por exemplo,.

- Em 2020, cerca de 1,95 milhões de e-bikes foram vendidas na Alemanha, contra 1,36 milhões em 2019.

O motor e a bateria são os dois componentes principais de uma e-bike. A escolha da bateria certa desempenha um papel crucial na compra de uma e-bike. A bateria também é o componente mais caro de uma e-bike. Atualmente, existem baterias de 24V, 36V, 48V, 52V e 72V disponíveis para aplicações em bicicletas elétricas.

A maioria dos kits legais de bicicletas elétricas usa bateria de 36 V, e os motores mais potentes podem usar bateria de 48 V ou até 52 V. Para e-bikes de alto desempenho, as tensões podem ir até 72V e além.

A longo prazo, espera-se que o crescimento das vendas de bicicletas elétricas, um aumento nos serviços de partilha de bicicletas elétricas, iniciativas governamentais para promover a eletromobilidade e novos lançamentos de baterias resultem em vendas saudáveis de baterias para bicicletas elétricas.

Os principais players estão lançando novos produtos para atender ao crescente mercado de baterias para bicicletas elétricas e ganhar mais participação no mercado. Por exemplo,.

- Em julho de 2022, a Appear Inc. lançou novas baterias de grafeno nas classificações de 36V, 48V, 60V, 64V e 72V para E-Bikes, E-Scooters e Pedelecs. Em julho de 2022, a empresa de conversão de bicicletas elétricas Swytch, com sede no Reino Unido, lançou seu novo kit de conversão de bicicletas elétricas.

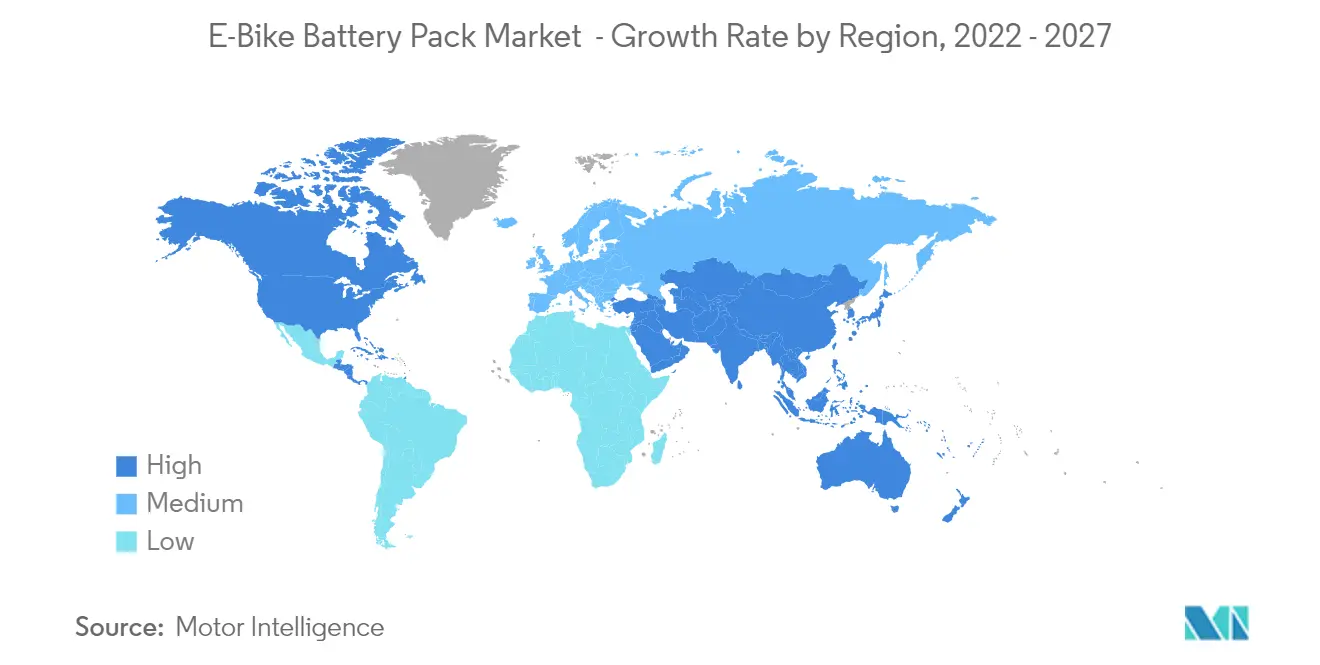

Geograficamente, previa-se que a Ásia-Pacífico seria o maior mercado para baterias de bicicletas elétricas devido à adoção generalizada de bicicletas elétricas, muitas grandes cidades oferecendo serviços de compartilhamento de bicicletas elétricas, rápida urbanização, crescente congestionamento de tráfego e poluição veicular, o grande presença de OEMs de baterias e uso crescente de e-bikes por empresas de comércio eletrônico e entrega de alimentos para aplicações de entrega de última milha.

Prevê-se que a Europa seja o próximo maior mercado para baterias de bicicletas elétricas devido ao aumento das vendas de bicicletas elétricas, à crescente consciência da saúde entre a população em geral e à tendência crescente de usar bicicletas elétricas para atividades de aventura como o montanhismo.

Assim, espera-se que a confluência dos fatores acima mencionados produza um crescimento significativo no mercado de baterias para bicicletas elétricas.

Tendências do mercado de baterias para bicicletas elétricas

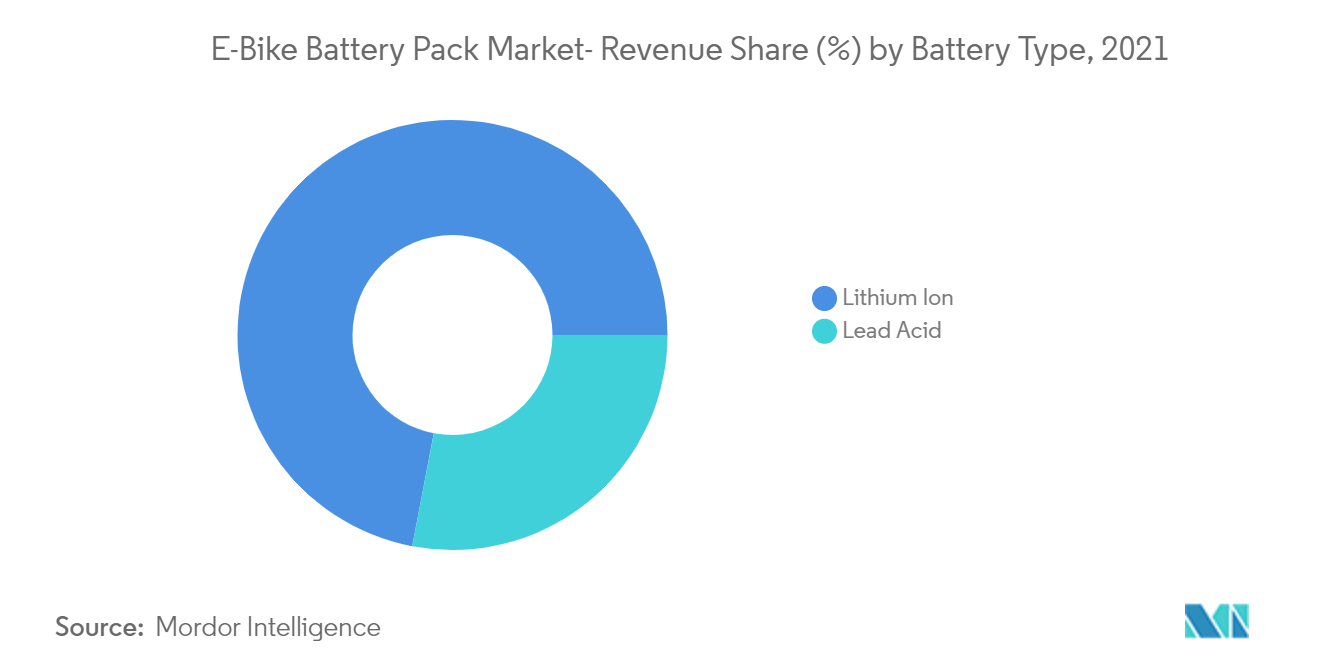

Crescente demanda por baterias de íons de lítio

Prevê-se que, entre 2021 e 2023, sejam vendidas mais de 130 milhões de e-bikes (utilizando todas as tecnologias de bateria). Em 2023, espera-se que as vendas de bicicletas elétricas ultrapassem 40 milhões de unidades em todo o mundo. A maioria das e-bikes vendidas todos os anos usava baterias pesadas de chumbo-ácido. Durante o período de previsão, prevê-se que cerca de dois quintos de todas as e-bikes vendidas globalmente apresentem baterias de íons de lítio, com a proporção de e-bikes alimentadas por baterias de íons de lítio começando em cerca de 25% em 2021 e aumentando para mais de 60% durante o período de previsão.

As bicicletas elétricas possuem motores eficientes e as maiores baterias integradas. Mesmo assim, para viagens mais longas, a demanda não é atendida. Para enfrentar este desafio, um extensor de autonomia adicional para bicicletas elétricas está sendo lançado no mercado para que o motociclista não precise se preocupar com o estado da bateria. Por exemplo,.

- Em fevereiro de 2022, a Priority Bicycles lançou um extensor de alcance para sua linha atual de e-bikes. O extensor de autonomia é uma bateria de 500 kWh e dobrará a autonomia padrão da moto para 64 quilômetros e 80 quilômetros se usada com menor potência.

Embora as baterias para bicicletas elétricas tenham sido produzidas principalmente por empresas estabelecidas no passado, muitas pequenas e médias empresas também começaram a utilizar métodos inovadores para criar baterias mais duráveis para competir no mercado altamente competitivo.

Os principais participantes estão trabalhando para melhorar o alcance e o desempenho geral da bateria, lançando novas baterias. Por exemplo,.

- Em setembro de 2022, a Bosch lançou seu novo sistema de propulsão voltado para corridas, o Bosch Performance Line CX Race Limited Edition. No modo Race, o novo sistema terá até 400% de suporte da potência do piloto, o que significa que os pilotos podem ganhar velocidade mais rapidamente. Em setembro de 2022, a Yamaha Bicycles lançou a unidade de transmissão Yamaha PW série S2 atualizada com torque de 75 Nm. O novo motor oferece 7% mais torque, 16% de redução de peso e 20% menos volume que o motor PW-ST da geração anterior.

Ásia-Pacífico manterá grande participação de mercado

Em 2021, a Ásia-Pacífico era o maior mercado para baterias para bicicletas elétricas. A China contribuiu com mais de 50% do mercado de baterias para bicicletas elétricas da Ásia-Pacífico durante 2018-2020, devido ao seu alto consumo de bicicletas elétricas, para enfrentar as condições de tráfego intenso e a crescente poluição veicular no país.

A China é líder do mercado global de bicicletas elétricas e componentes para bicicletas elétricas, especialmente a bateria. Os players do mercado investem constantemente em capacidades de PD e de produção para se manterem à frente da concorrência. Por exemplo, a Contemporary Amperex Technology, a Tianneng Battery e a Shenzhen Topband estão adicionando linhas de produção extras para baterias LFP (fosfato de ferro e lítio), principalmente para aplicações em bicicletas elétricas.

O surto de COVID-19 levou a um aumento acentuado na procura de bicicletas eléctricas na China. O conceito MaaS ou mobilidade como serviço está ganhando força na China, e empresas de compartilhamento de bicicletas, como a Mobike da Meituan, colocaram várias bicicletas elétricas nas estradas para atender à crescente demanda em 2021. Empresas de compartilhamento de bicicletas estão colaborando com fabricantes de baterias para trocar baterias descarregadas e com defeito em quiosques dedicados. Estão a ser feitos investimentos para reforçar as infraestruturas de carregamento e a utilização de tecnologias como a inteligência artificial está a ajudar a prever a procura com maior precisão.

Além disso, o Japão continuou sendo o segundo país com maior potencial para baterias de bicicletas elétricas na região Ásia-Pacífico. Os principais fatores que impulsionam o crescimento do mercado no país são a expansão da base de clientes em todas as faixas etárias e a penetração das bicicletas esportivas elétricas.

Assim, prevê-se que a Ásia-Pacífico continue a ser o maior mercado de baterias para bicicletas elétricas do mundo devido aos fatores acima.

Visão geral da indústria de baterias para bicicletas elétricas

O mercado de baterias para bicicletas elétricas está moderadamente consolidado, com os principais players detendo a maior parte do mercado. Alguns dos principais intervenientes incluem Bosch, Liv Cycling (EnergyPak), Panasonic, Samsung SDI e Shinamo Inc. Estas empresas estão envolvidas no lançamento de novos produtos, joint ventures e fusões e aquisições para expandir as suas atividades comerciais e consolidar a sua posição no mercado. Por exemplo,.

- Em setembro de 2022, a empresa de bicicletas elétricas Optibike, com sede nos EUA, lançou um motor de bicicleta elétrica de 2.500 W que afirma ter a maior relação potência-peso do mundo.

- Em julho de 2022, ZappBatt e Toshiba assinaram um acordo de parceria para desenvolver baterias de longa duração para bicicletas elétricas usando o software de IA proprietário da ZappBatt e células de bateria de óxido de titânio e lítio (LTO) da Toshiba, o que tornará o óxido de titânio e lítio mais rápido, mais inteligente e mais sistema de bateria econômico.

Líderes de mercado de baterias para bicicletas elétricas

-

Robert Bosch GmbH

-

Panasonic Industries

-

Samsung SDI

-

Shimano Inc.

-

Liv Cycling (Energy Pak)

*Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica

Notícias do mercado de baterias para bicicletas elétricas

- Agosto de 2022 A Bosch Mobility Solutions anunciou a instalação de uma fábrica de produção de baterias para bicicletas elétricas na Eslováquia. A fábrica será instalada no leste da Eslováquia e empregará 400 pessoas quando entrar em operação em 2023.

- Agosto de 2022 A Lectric lançou novas baterias para os modelos XP 1.0 e 2.0 com alcance 45% maior.

- Abril de 2022 ZappBatt lançou bateria de carregamento super rápido e de longa duração para e-bikes, que pode ser totalmente carregada em 20 minutos.

- Abril de 2022 A Green Cell inaugurou sua nova fábrica para fabricação de baterias para bicicletas elétricas localizada em Balice, em Cracóvia, Polônia, com capacidade de produção anual de 50.000 baterias.

Relatório de mercado de baterias para bicicletas elétricas – Índice

1. INTRODUÇÃO

1.1 Suposições do estudo

1.2 Escopo do estudo

2. METODOLOGIA DE PESQUISA

3. SUMÁRIO EXECUTIVO

4. DINÂMICA DE MERCADO

4.1 Drivers de mercado

4.2 Restrições de mercado

4.3 Análise das Cinco Forças de Porter

4.3.1 Ameaça de novos participantes

4.3.2 Poder de barganha dos compradores/consumidores

4.3.3 Poder de barganha dos fornecedores

4.3.4 Ameaça de produtos substitutos

4.3.5 Intensidade da rivalidade competitiva

5. SEGMENTAÇÃO DE MERCADO

5.1 Tipo de Bateria

5.1.1 Bateria de íon de lítio

5.1.2 Bateria de chumbo ácido

5.1.3 Outros tipos de bateria

5.2 Tipo de posição da bateria

5.2.1 Transportador Traseiro

5.2.2 Tubo inferior

5.2.3 Enquadrado

5.3 Geografia

5.3.1 América do Norte

5.3.1.1 Estados Unidos

5.3.1.2 Canadá

5.3.1.3 México

5.3.1.4 Resto da América do Norte

5.3.2 Europa

5.3.2.1 Reino Unido

5.3.2.2 Alemanha

5.3.2.3 França

5.3.2.4 Itália

5.3.2.5 Resto da Europa

5.3.3 Ásia-Pacífico

5.3.3.1 China

5.3.3.2 Índia

5.3.3.3 Japão

5.3.3.4 Coreia do Sul

5.3.3.5 Resto da Ásia-Pacífico

5.3.4 Oriente Médio e África

5.3.4.1 África do Sul

5.3.4.2 Emirados Árabes Unidos

5.3.4.3 Arábia Saudita

5.3.4.4 Egito

5.3.4.5 Resto do Médio Oriente e África

5.3.5 América do Sul

5.3.5.1 Brasil

5.3.5.2 Argentina

5.3.5.3 Resto da América do Sul

6. CENÁRIO COMPETITIVO

6.1 Participação de mercado do fornecedor

6.2 Perfis de Empresa*

6.2.1 E-bike Battery Pack Manufacturers

6.2.1.1 Samsung SDI Co.

6.2.1.2 Corporação Yamaha

6.2.1.3 Energia Yoku (Zhangzhou) Co.

6.2.1.4 Kingbo Power Technology Co.

6.2.1.5 Liv Ciclismo

6.2.1.6 Shimano Inc.

6.2.1.7 Panasonic Indústria Europa GmbH

6.2.1.8 BMZ GmbH

6.2.1.9 Mahle GmbH

6.2.1.10 Varta AG

6.2.1.11 Johnson Matthey

6.2.1.12 Solaremobilidade (Mobilidade Fotona)

6.2.1.13 Energia

6.2.2 E-bike Manufacturers

6.2.2.1 Bicicletas Gigantes Co.

6.2.2.2 Mérida Industry Co.

6.2.2.3 Riese e Müller

6.2.2.4 Fritzmeier Systems GmbH & Co. KG (Tecnologia Esportiva M1)

6.2.2.5 Bicicletas Yamaha

6.2.2.6 Bicicletas de caminhada

6.2.2.7 Corporação de bicicletas Cannondale

6.2.2.8 PON Bicycle Holding BV

6.2.2.9 VanMoof BV

6.2.2.10 Coboc

6.2.2.11 Bicicletas Ampler

6.2.2.12 Vaqueiro

6.2.2.13 Desiknio

6.2.2.14 Grupo Accell NV

6.2.2.15 Ciclo Europa AB

6.2.2.16 Decathlon SA

6.2.2.17 Cruz Ltda

6.2.2.18 Multiciclo (Kross SA)

6.2.2.19 DIZER

6.2.2.20 Prophete GmbH e. Co. KG

6.2.2.21 Grupo MarkenTechnikService GmbH (MTS) (fusão da Inter-Union Technohandel GmbH e SPA SystemPartner GmbH & Co. KG)

6.2.2.22 Componentes especializados para bicicletas Inc.

6.2.2.23 Fabricação Francesa de Ciclos (MFC)

6.2.2.24 Scott Esportes

6.2.2.25 Cube GmbH & Co.

7. OPORTUNIDADES DE MERCADO E TENDÊNCIAS FUTURAS

Segmentação da indústria de baterias para bicicletas elétricas

Uma bateria para bicicletas elétricas é uma bateria recarregável usada para alimentar bicicletas elétricas. As baterias variam de acordo com a voltagem, a capacidade total de carga (amperes-hora), o peso, o número de ciclos de carregamento antes que o desempenho diminua e a capacidade de lidar com condições de carregamento de sobretensão.

O mercado de baterias para bicicletas elétricas é segmentado por tipo de bateria (bateria de íons de lítio, bateria de chumbo-ácido e outros tipos de bateria), tipo de posição da bateria (transportadora traseira, tubo inferior e bateria no tubo) e geografia ( América do Norte, Europa, Ásia-Pacífico, Oriente Médio e África e América do Sul). O relatório oferece tamanho de mercado e previsão de valor (milhões de dólares) para todos os segmentos acima. O relatório também oferece a dinâmica do mercado, últimas tendências, tamanho, participação e visão geral do setor.

| Tipo de Bateria | ||

| ||

| ||

|

| Tipo de posição da bateria | ||

| ||

| ||

|

| Geografia | ||||||||||||

| ||||||||||||

| ||||||||||||

| ||||||||||||

| ||||||||||||

|

Perguntas frequentes sobre pesquisa de mercado de baterias para bicicletas elétricas

Qual é o tamanho do mercado de baterias para bicicletas elétricas?

O tamanho do mercado de baterias E-Bike deve atingir US$ 12,74 bilhões em 2024 e crescer a um CAGR de 13,33% para atingir US$ 23,80 bilhões até 2029.

Qual é o tamanho atual do mercado de baterias para bicicletas elétricas?

Em 2024, o tamanho do mercado de baterias para bicicletas elétricas deverá atingir US$ 12,74 bilhões.

Quem são os principais atores do mercado de baterias para bicicletas elétricas?

Robert Bosch GmbH, Panasonic Industries, Samsung SDI, Shimano Inc., Liv Cycling (Energy Pak) são as principais empresas que operam no mercado de baterias para bicicletas elétricas.

Qual é a região que mais cresce no mercado de baterias para bicicletas elétricas?

Estima-se que a Ásia-Pacífico cresça no maior CAGR durante o período de previsão (2024-2029).

Qual região tem a maior participação no mercado de baterias para bicicletas elétricas?

Em 2024, a Ásia-Pacífico é responsável pela maior participação de mercado no mercado de baterias para bicicletas elétricas.

Que anos esse mercado de baterias para bicicletas elétricas cobre e qual era o tamanho do mercado em 2023?

Em 2023, o tamanho do mercado de baterias para bicicletas elétricas foi estimado em US$ 11,24 bilhões. O relatório abrange o tamanho histórico do mercado de baterias para bicicletas elétricas para os anos 2020, 2021, 2022 e 2023. O relatório também prevê o tamanho do mercado de baterias para bicicletas elétricas para os anos 2024, 2025, 2026, 2027, 2028 e 2029.

Relatório da indústria de baterias para bicicletas elétricas

Estatísticas para a participação de mercado de baterias para bicicletas elétricas em 2024, tamanho e taxa de crescimento de receita, criadas pela Mordor Intelligence™ Industry Reports. A análise da bateria da E-bike inclui uma previsão de mercado para 2029 e uma visão histórica. Obtenha uma amostra desta análise do setor como um download gratuito em PDF do relatório.