Análise de mercado do sistema de automação de alimentadores de distribuição

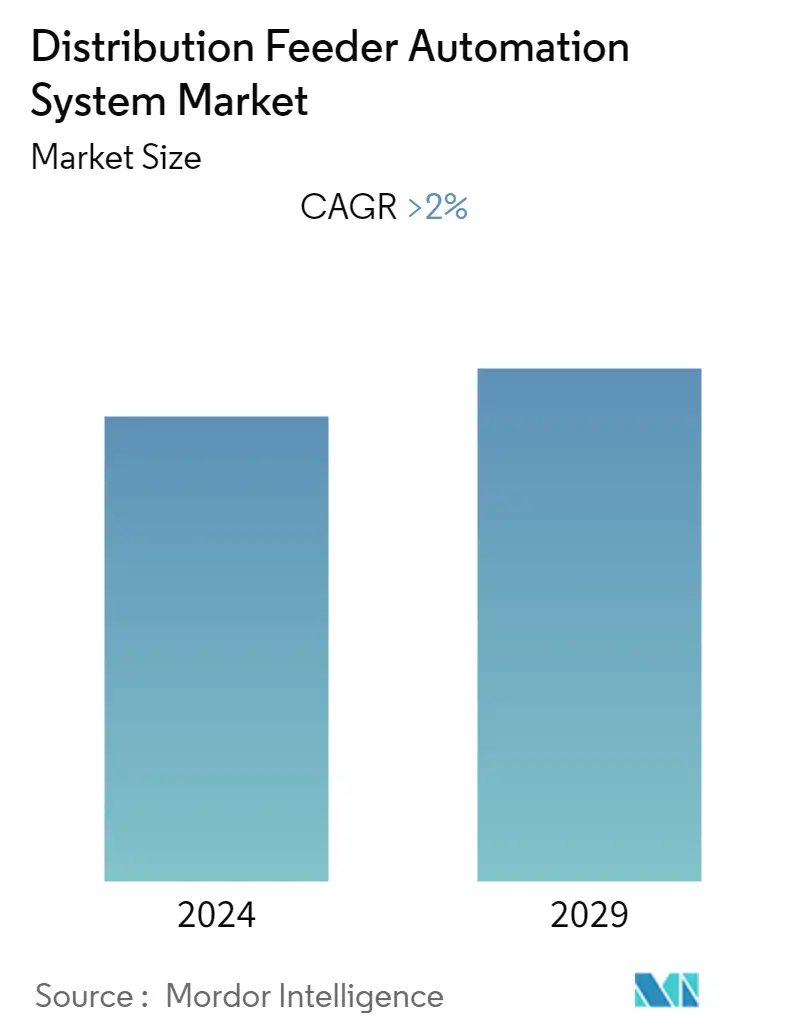

Espera-se que o mercado de sistemas de automação de alimentadores de distribuição aumente a um CAGR de mais de 2% durante o período de previsão de 2022-2027. A pandemia COVID-19 afetou negativamente o mercado em 2020, com atrasos em vários projetos associados a redes inteligentes. No entanto, espera-se que o ressurgimento da procura de electricidade anule os efeitos da pandemia. Fatores como um forte foco na redução de falhas na distribuição de eletricidade, demanda por fornecimento de energia confiável e ininterrupto e um aumento na demanda de energia impulsionam o mercado de sistemas de automação de alimentadores de distribuição. No entanto, espera-se que a arquitetura complexa e as irregularidades nos relatórios de interrupções, especialmente em regiões densas, sejam motivo de preocupação e possam restringir o mercado.

- Espera-se que o setor de hardware seja um segmento significativo no período de previsão. O segmento é utilizado para identificar falhas na rede de transmissão e distribuição de forma adequada para que a energia seja restaurada efetivamente em menor tempo. Espera-se que avanços crescentes e confiabilidade ajudem o crescimento do mercado.

- Espera-se que melhorias crescentes no uso de software e internet das coisas aumentem a confiabilidade do sistema de automação do alimentador de distribuição. Isso pode funcionar como uma oportunidade para os participantes do mercado.

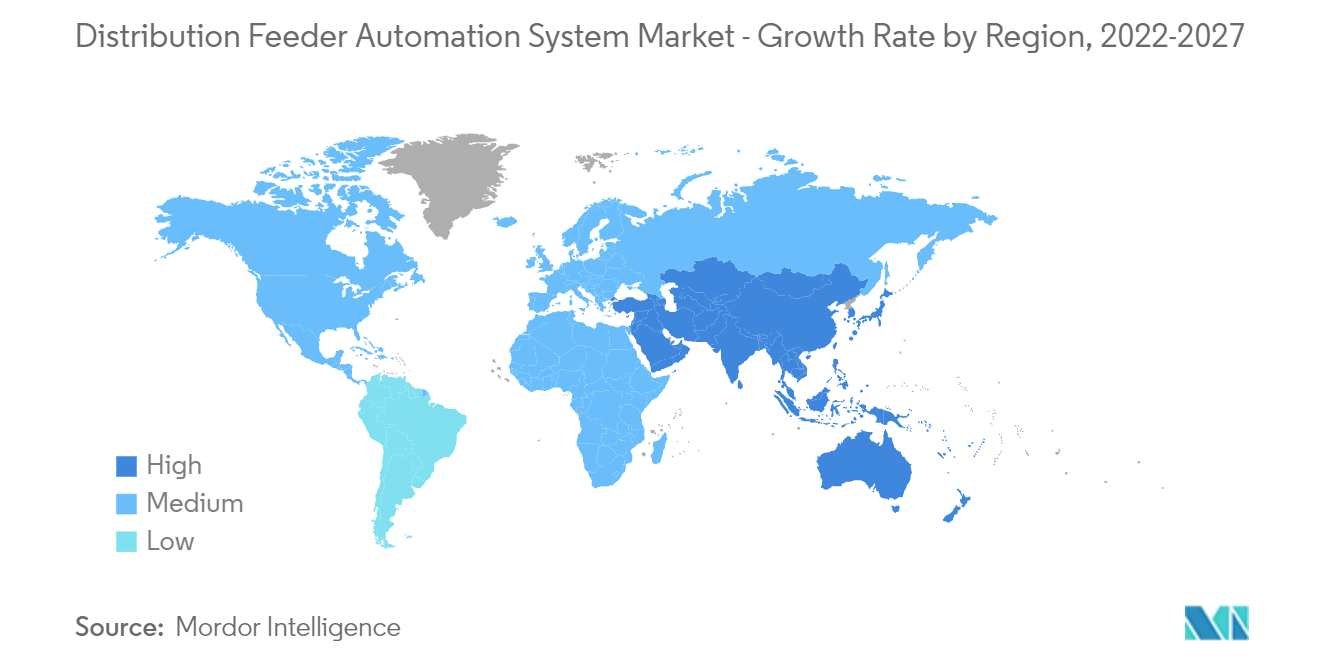

- Espera-se que a região Ásia-Pacífico seja o maior mercado no período de previsão devido ao seu grande setor de utilidade pública e ao aumento da demanda por energia. Espera-se que a China e a Índia sejam os maiores usuários do sistema de automação de alimentadores de distribuição na região.

Tendências de mercado do sistema de automação de alimentadores de distribuição

Hardware será um segmento significativo

- O objetivo da automação da distribuição na rede elétrica é o ajuste em tempo real às mudanças de carga, geração distribuída e condições de falha na rede de distribuição, geralmente sem intervenção do operador. O hardware utilizado no funcionamento constitui parte essencial da arquitetura utilizada para atingir os objetivos definidos.

- A automação do alimentador de distribuição é parte integrante da automação em nível de sistema nas redes contemporâneas de distribuição de energia, o que melhora a confiabilidade usando a tecnologia de rede inteligente. O alimentador estabelece uma conexão entre a subestação e os usuários finais sem qualquer derivação. A maioria das faltas ocorre em linhas alimentadoras, pois estas estão expostas a condições ambientais prejudiciais. Assim, as empresas de serviços públicos estão cada vez mais optando por hardware de automação de alimentadores, que compreende um conjunto de numerosos relés inteligentes e equipamentos de comutação que podem sustentar de forma viável condições prejudiciais.

- A crescente demanda por fornecimento confiável e ininterrupto por parte dos consumidores levou a um aumento no uso de tecnologias avançadas, como sistemas de automação de alimentadores de distribuição. Os acessórios de hardware têm ajudado diversos consumidores dos setores comercial e industrial a reduzir suas perdas por falta de energia, indicando e resolvendo um problema em um prazo menor.

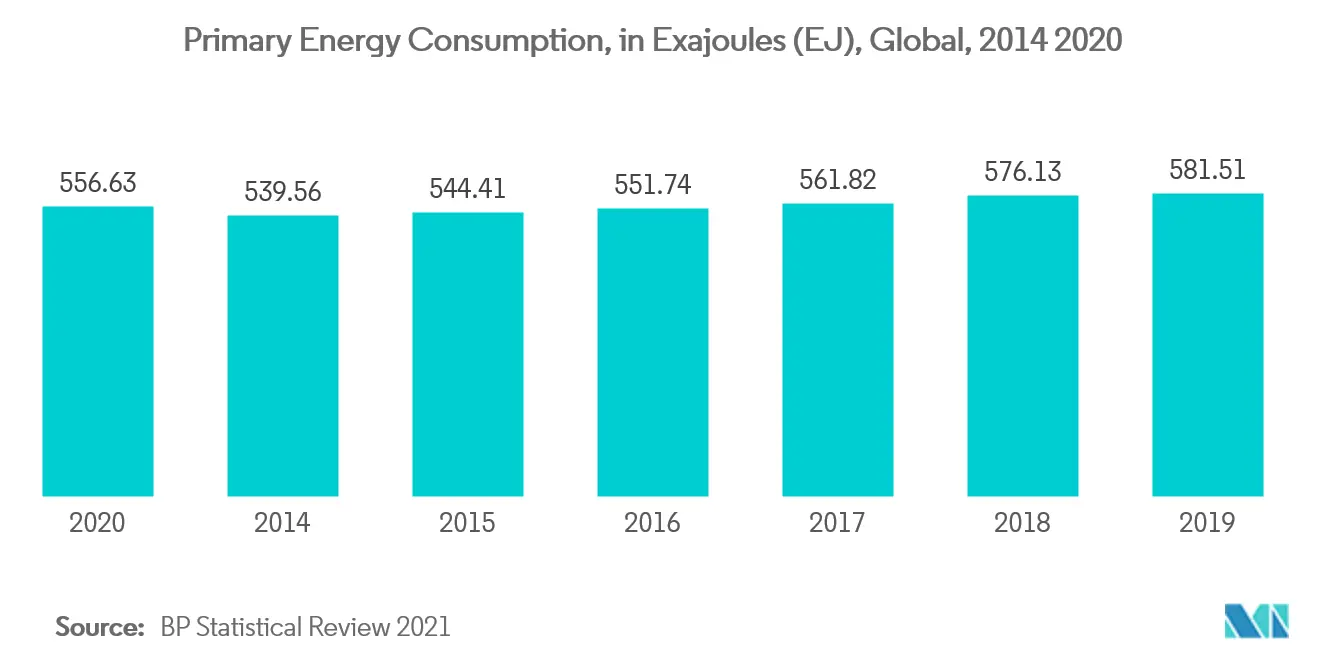

- O consumo de energia primária no mundo diminuiu 4,5% para 556,63 Exajoules em 2020, de 576,23 Exajoules em 2019. Esta diminuição deveu-se principalmente à pandemia e espera-se que seja compensada em 2021 e 2022. Espera-se que o consumo de energia aumente ainda mais no próximo ano. período de previsão e pode impulsionar o setor de utilidades no mercado de sistemas de automação de alimentadores de distribuição.

- Assim, espera-se que o segmento de hardware seja um segmento significativo no mercado durante o período de previsão devido ao aumento do consumo de energia e aos avanços que estão sendo feitos nos equipamentos.

Espera-se que a região Ásia-Pacífico domine o mercado

- A região Ásia-Pacífico é a região mais populosa, com cidades densamente povoadas. Essas áreas exigem um amplo conjunto de hardware e software confiável, pois a rede utilizada pode muitas vezes ser enganosa ou ter um alto nível de imprecisão devido a um grande número de conexões que podem ser formadas entre o sistema de hardware. Para aumentar a precisão, muitas empresas estão gerando diferentes modelos e dispositivos para identificar a falha na rede de transmissão e distribuição.

- As empresas de serviços públicos da Ásia-Pacífico normalmente têm uma vasta rede de clientes espalhada por uma grande área, o que exige a necessidade de gerir as falhas de energia devido a falhas à medida que ocorrem. O acesso às informações reduz o tempo de reativação da rede e também proporciona um mecanismo que melhora o manejo e a satisfação do consumidor, maximizando a retenção de clientes e aumentando o lucro da distribuidora de energia elétrica, contribuindo para o crescimento do mercado.

- O consumo de energia primária na região Ásia-Pacífico diminuiu 1,6% para 253,25 Exajoules, em 2020, de 256,54 Exajoules, em 2019. Esta diminuição deve-se principalmente à pandemia e espera-se que aumente nos próximos anos devido à crescente procura na região. setores residenciais e industriais. Portanto, tal cenário provavelmente aumentará a demanda pelo mercado de sistemas de automação de alimentadores de distribuição.

- Além disso, espera-se que a Ásia-Pacífico domine o mercado de sistemas de automação de alimentadores de distribuição devido ao aumento dos investimentos no mercado relacionado à rede inteligente e ao aumento do consumo de energia primária na região.

Visão geral da indústria do sistema de automação de alimentador de distribuição

O mercado de sistemas de automação de alimentadores de distribuição é fragmentado. Alguns dos principais players deste mercado incluem ABB Ltd, General Electric Company, Schneider Electric SA, Siemens AG e Eaton Corporation Inc., entre outros.

Líderes de mercado de sistemas de automação de alimentadores de distribuição

-

ABB Ltd.

-

General Electric Company

-

Schneider Electric SA

-

Siemens AG

-

Eaton Corporation Inc

- *Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica

Notícias do mercado de sistemas de automação de alimentadores de distribuição

- Em maio de 2021, a Elexicon Energy fez parceria com Marshall Homes e Opus's One Solutions para criar uma comunidade piloto de rede inteligente viva chamada Altona Towns, no Canadá. O projeto é financiado pelo Ministério de Energia de Ontário no âmbito dos fundos Smart Grid e Grid Innovation. O projeto testará, desenvolverá e lançará a próxima geração de tecnologias que transformariam os sistemas de distribuição de eletricidade em redes modernas e digitalmente habilitadas.

- Em outubro de 2021, a Sharika Enterprises Ltd recebeu um contrato para projetar, fornecer, instalar, comissionar e manter o Sistema de Automação de Alimentadores como parte do Sistema de Gerenciamento de Distribuição (DMS) para melhorar a confiabilidade da distribuição de energia em Jammu e Caxemira, na Índia.

Segmentação da indústria Sistema de automação de alimentador de distribuição

O relatório de mercado do sistema de automação de alimentador de distribuição inclui:.

| Aplicativo | Programas |

| Hardware | |

| Geografia | América do Norte |

| América do Sul | |

| Europa | |

| Ásia-Pacífico | |

| Médio Oriente e África |

Perguntas frequentes sobre pesquisa de mercado do sistema de automação de alimentador de distribuição

Qual é o tamanho atual do mercado de sistemas de automação de alimentadores de distribuição?

O Mercado de Sistemas de Automação de Alimentadores de Distribuição deverá registrar um CAGR superior a 2% durante o período de previsão (2024-2029)

Quem são os principais atores do mercado de sistemas de automação de alimentadores de distribuição?

ABB Ltd., General Electric Company, Schneider Electric SA, Siemens AG, Eaton Corporation Inc são as principais empresas que operam no mercado de sistemas de automação de alimentadores de distribuição.

Qual é a região que mais cresce no mercado de sistemas de automação de alimentadores de distribuição?

Estima-se que a Ásia-Pacífico cresça no maior CAGR durante o período de previsão (2024-2029).

Qual região tem a maior participação no mercado de sistemas de automação de alimentadores de distribuição?

Em 2024, a Ásia-Pacífico é responsável pela maior participação de mercado no mercado de sistemas de automação de alimentadores de distribuição.

Que anos este mercado de sistemas de automação de alimentador de distribuição cobre?

O relatório abrange o tamanho histórico do mercado de sistemas de automação de alimentadores de distribuição para os anos 2020, 2021, 2022 e 2023. O relatório também prevê o tamanho do mercado de sistemas de automação de alimentadores de distribuição para os anos 2024, 2025, 2026, 2027, 2028 e 2029.

Nossos relatórios mais vendidos

Popular Power Reports

Popular Energy & Power Reports

Relatório da indústria de sistemas de automação de alimentadores de distribuição

Estatísticas para a participação de mercado do Sistema de Automação de Alimentadores de Distribuição de 2024, tamanho e taxa de crescimento de receita, criadas por Mordor Intelligence™ Industry Reports. A análise do Sistema de Automação de Alimentadores de Distribuição inclui uma perspectiva de previsão de mercado para 2029 e uma visão geral histórica. Obtenha uma amostra desta análise do setor como um download gratuito em PDF do relatório.