| Período de Estudo | 2019 - 2029 |

| Tamanho do Mercado (2024) | USD 35.51 Billion |

| Tamanho do Mercado (2029) | USD 49.00 Billion |

| CAGR (2024 - 2029) | 8.41 % |

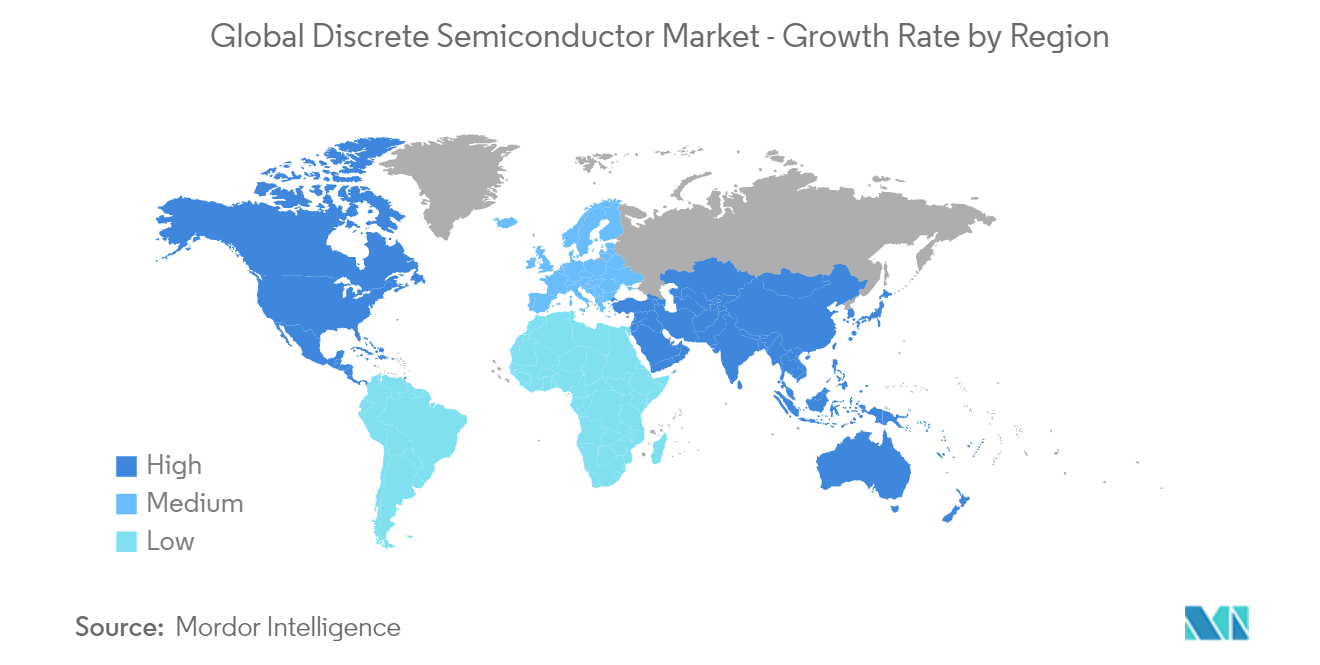

| Mercado de Crescimento Mais Rápido | Ásia-Pacífico |

| Maior Mercado | Ásia-Pacífico |

| Concentração do Mercado | Baixo |

Principais jogadores*Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica |

Análise de mercado de semicondutores discretos

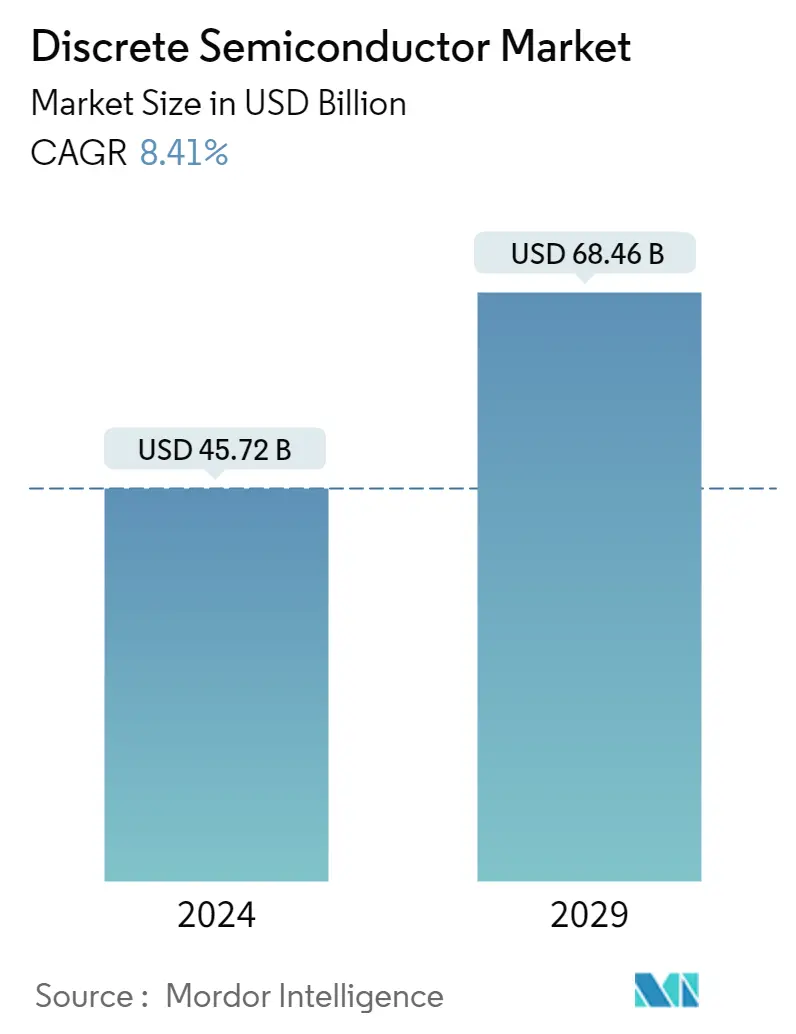

O tamanho do mercado de semicondutores discretos é estimado em US$ 45,72 bilhões em 2024, e deve atingir US$ 68,46 bilhões até 2029, crescendo a um CAGR de 8,41% durante o período de previsão (2024-2029).

O mercado de semicondutores discretos é impulsionado pela necessidade crescente de gerenciar a energia na eletrônica e na miniaturização. A redução no tamanho do pacote é inversamente proporcional à dissipação de energia. Por exemplo, os semicondutores NXP alcançaram uma redução de 55% no tamanho da embalagem para sua linha de transistores, mantendo o mesmo desempenho de potência. Além disso, a Diodes Incorporated lançou MOSFETs compatíveis com automóveis DMTH4008LFDFWQ com classificação de 40 V e DMTH6016LFDFWQ com classificação de 60 V, embalados no DFN2020.

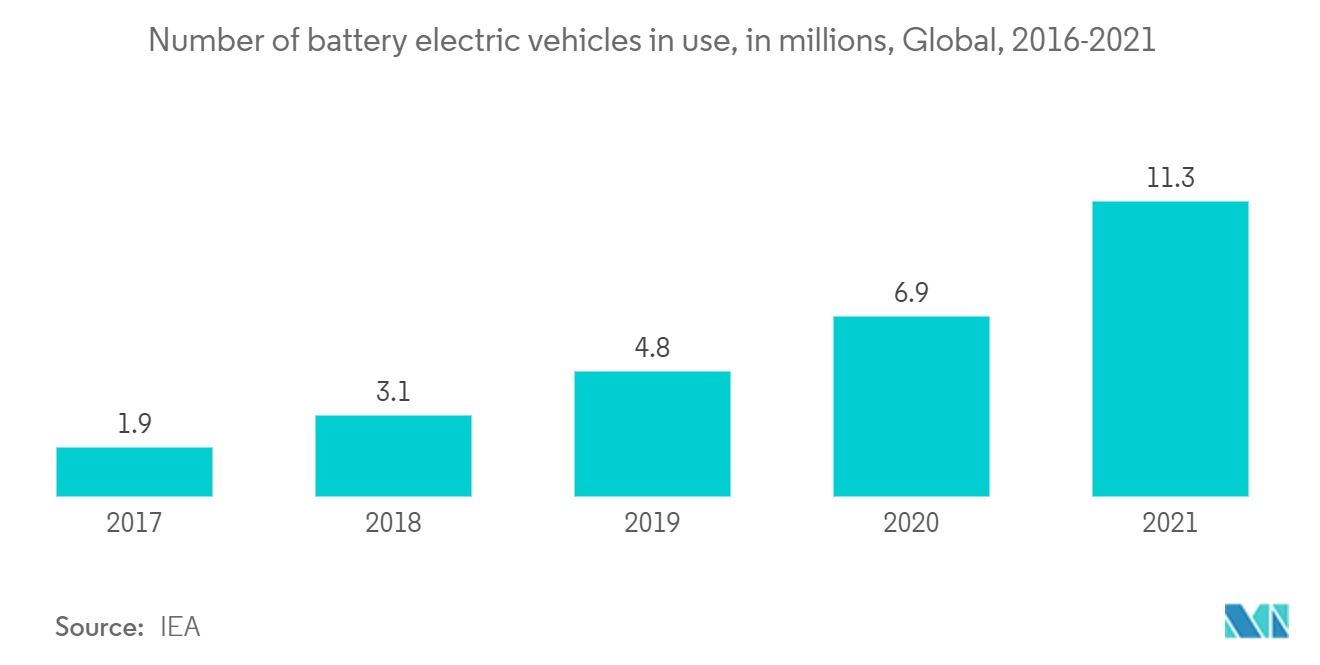

- Além disso, espera-se que características como segurança, infoentretenimento, navegação e eficiência de combustível nos componentes automotivos, e segurança, automação, iluminação de estado sólido, transporte e gerenciamento de energia em componentes industriais abasteçam o mercado estudado. Por exemplo, um transistor bipolar de porta isolada (IGBT) é um componente integrante do sistema eletrônico de potência EV. Espera-se que os IGBTs testemunhem uma demanda significativa devido ao aumento das vendas de VEs em todo o mundo. De acordo com o relatório da IEA, as vendas globais de carros elétricos atingiram 6,6 milhões em 2021. Os carros elétricos representaram 9% das vendas globais de automóveis.

- A comercialização destes veículos elétricos está em ascensão. A Volvo pretende que 50% de suas vendas sejam compostas por carros totalmente elétricos até 2025. A BMW também abandonou seus planos do i5 e agora se concentrará na eletrificação de outros modelos de série, como o X3 e o Série 4 GT. Este último competirá diretamente com o Modelo 3 e o Modelo y da Tesla.

- Além disso, as empresas estão a desenvolver novas soluções no segmento de módulos de potência para expandir a sua presença e aumentar a quota de mercado. Por exemplo, em dezembro de 2021, a STMicroelectronics, uma importante empresa de semicondutores que atende clientes em todo o espectro de aplicações eletrônicas, anunciou o lançamento de sua terceira geração de MOSFETs de carboneto de silício (SiC) STPOWER1, avançando o que há de mais moderno em dispositivos de energia para grupos motopropulsores de veículos elétricos (EV) e outras aplicações onde a densidade de potência, a eficiência energética e a confiabilidade são os principais critérios-alvo.

- Em contraste, o surto de COVID-19 teve um enorme impacto nas economias globais e nacionais. Muitas indústrias de usuários finais foram afetadas, incluindo semicondutores discretos. Grande parte da fabricação de componentes eletrônicos inclui trabalho no chão de fábrica, onde as pessoas estão em contato próximo enquanto colaboram para aumentar a produtividade. Atualmente, as empresas presentes no mercado avaliam rapidamente os impactos em três frentes demanda do mercado, cadeia de suprimentos e força de trabalho. A procura do produto está a mudar entre ASICS, memória, sensores, etc., enquanto o comportamento do consumidor muda rapidamente e com volatilidade futura. Além disso, muitas empresas atrasaram as atualizações de hardware e outros projetos de migração de longo prazo. Por exemplo, a implementação do plano 5G foi adiada em muitos países, como a Índia, o Japão, a Polónia e Israel, o que, por sua vez, causou incerteza no lançamento de serviços comerciais 5G.

- As cadeias de abastecimento globais são perturbadas à medida que o vírus se espalha pelo mundo, pois ainda há incerteza sobre a duração da quarentena. Muitas fábricas foram fechadas em todo o mundo para conter o vírus mortal. Por exemplo, a maioria das instalações de produção da On Semiconductors foram encerradas devido a mandatos governamentais em países como a Malásia, a China, a Malásia e as Filipinas, o que impactou a sua capacidade de fornecer produtos aos seus clientes e criou uma lacuna na procura e na oferta.

Tendências de mercado de semicondutores discretos

Espera-se que o segmento automotivo impulsione o crescimento do mercado

- As aplicações automotivas estão impulsionando a maior parte da demanda por dispositivos discretos, especialmente para transistores de potência e retificadores. Os carros convencionais têm utilizado sistemas de baterias de 12 V desde a década de 1950, mas no cenário atual, não conseguem lidar com as cargas eletrónicas mais pesadas dos veículos da próxima geração, criando assim a necessidade de eficiência energética.

- A condução autônoma e os veículos totalmente elétricos exigem microcontroladores e microprocessadores de alto desempenho, com MOSFETS mais eficientes e de alta potência, para sistemas de gerenciamento de energia e monitoramento de bateria.

- Semicondutores discretos são amplamente utilizados em veículos elétricos. As limitações de espaço e os requisitos de alta eficiência exigem um dispositivo que possa transportar alta potência e comutar em frequências mais altas. Eles podem ter correntes elevadas com perdas muito baixas e com frequência muito alta, criando uma demanda significativa por esses dispositivos para aplicações EV.

- Além disso, com a aceleração do mercado de veículos eléctricos, muitos fabricantes de automóveis estão agora a adoptar sistemas de propulsão de 800 V para aumentar a eficiência, conseguir um carregamento mais rápido e expandir a gama desses veículos, ao mesmo tempo que reduzem o peso e o custo. Dispositivos de banda larga, como os SiCMOSFETs, estão ajudando os fabricantes de automóveis a desenvolver dispositivos de energia de última geração para trens de força de veículos elétricos e outras aplicações onde tais fatores são importantes.

- Em dezembro de 2022, a STMicroelectronics lançou novos módulos de carboneto de silício (SiC) de alta potência projetados para aumentar o desempenho e a autonomia dos veículos elétricos. Cinco novos módulos de potência baseados em SiC MOSFET foram selecionados pela Hyundai para uso na plataforma de veículos elétricos E-GMP compartilhada pelo KIA EV6 e vários modelos.

- Em agosto de 2022, a Renesas Electronics Corporation anunciou o desenvolvimento de uma nova geração de Si-IGBTs. Através deste lançamento, a empresa buscou inversores EV de próxima geração, espera-se que os IGBTs da geração AE5 sejam produzidos em massa a partir do primeiro semestre de 2023 nas linhas de wafer de 200 e 300 mm da Renesas na fábrica da empresa em Naka, Japão.

- O mercado de VEs é altamente competitivo e novos fabricantes estão desafiando os limites da inovação. Por exemplo, a Porsche equipou o seu Taycan com um sistema de 800 V, enquanto muitos carros elétricos contemporâneos funcionam com baterias de 400 V. Isto levou os fabricantes tradicionais de componentes automotivos a desenvolverem sua linha de semicondutores discretos para o setor automotivo.

Espera-se que as Américas detenham uma importante participação de mercado

- A proliferação da indústria de eletrônicos de consumo na região é um dos principais fatores que impulsionam o crescimento do mercado. Por exemplo, de acordo com a Consumer Technology Association (CTA), as receitas do retalho de tecnologia nos EUA deverão atingir 485 mil milhões de dólares em 2023. Embora seja um pouco abaixo do recorde de 512 mil milhões de dólares em 2021, as receitas ainda permanecerão acima do nível anterior. -níveis de pandemia, conforme a organização.

- Além disso, tecnologias emergentes como a Internet das Coisas (IoT) criaram uma nova onda de inovação na indústria de semicondutores. Um número crescente de dispositivos eletrónicos, desde computadores portáteis a termóstatos, são ligados todos os anos na região, permitindo uma comunicação e coordenação mais sofisticadas entre eles e os seus utilizadores. Por exemplo, de acordo com o CTA, 23% dos lares dos EUA tinham dispositivos de monitorização de saúde inteligentes ou conectados em 2021, e 19% tinham equipamentos desportivos ou de fitness conectados (um aumento de sete pontos em relação ao ano anterior). Espera-se que o mercado de IoT em expansão influencie positivamente a demanda da região por semicondutores discretos.

- O sector automóvel nos Estados Unidos é uma componente crucial do crescimento económico e tem contribuído historicamente com 3 a 3,5% para o Produto Interno Bruto (PIB) global, de acordo com o Centro de Investigação Automóvel. A indústria também contribui com uma parcela significativa da demanda total da região por componentes semicondutores.

- A transformação da indústria automóvel rumo à eletrificação também está a alimentar a procura de componentes semicondutores sofisticados. Por exemplo, de acordo com o Global Electric Vehicle Outlook 2023 anual da IEA, os Estados Unidos são o terceiro maior mercado de veículos elétricos, com um forte crescimento de vendas de 55%.

- Além disso, de acordo com o Laboratório Nacional Argonne, no ano fiscal de 2023, 97.972 HEVs foram vendidos nos Estados Unidos, um aumento de 36,4% em relação às vendas de abril de 2022. A Toyota foi responsável por uma participação de 44,3% nas vendas totais de HEV neste mês.

- Espera-se também que o crescente setor de energia renovável no Canadá apoie o crescimento do mercado. De acordo com a Associação Canadense de Energia Renovável (CanREA), os setores de energia eólica e solar do Canadá cresceram significativamente em 2022. De acordo com a organização, a energia solar está crescendo de forma particularmente rápida, com mais de um quarto de toda a capacidade instalada no Canadá sendo adicionada em 2022. sozinho.

Visão geral da indústria de semicondutores discretos

O mercado global de semicondutores discretos é altamente fragmentado, com numerosos fabricantes de semicondutores fornecendo o produto. As empresas investem continuamente em produtos e tecnologia para promover o crescimento ambiental sustentável e prevenir riscos ambientais. As empresas também estão adquirindo outras empresas que lidam especificamente com esses produtos para aumentar a participação no mercado. Alguns dos desenvolvimentos recentes no mercado são:.

- Em janeiro de 2023, a Hitachi Astemo, Ltd., um renomado fabricante japonês de componentes automotivos, anunciou que seus inversores para veículos elétricos usariam os novos SiCMOSFETs de quarta geração e ICs gate driver da ROHM Semiconductor. Os mais novos SiCMOSFETs de quarta geração da ROHM oferecem a menor resistência ON do setor e melhoram o tempo de resistência a curto-circuitos, permitindo um aumento na autonomia de cruzeiro dos veículos elétricos em 6% quando comparados aos IGBTs.

- Em janeiro de 2023, a Renesas Electronics Corporation anunciou a introdução de um novo gate driver IC projetado para acionar dispositivos de energia de alta tensão, como IGBTs e SiC MOSFETs para inversores de veículos elétricos (EV).

Líderes de mercado de semicondutores discretos

-

ABB Ltd

-

ON Semiconductor Corporation

-

Infineon Technologies AG

-

STMicroelectronics NV

-

Toshiba Corporation

- *Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica

Notícias do mercado de semicondutores discretos

- Outubro de 2022 – A Infineon Technologies criou uma nova família CoolMOS PFD7 de MOSFET de alta tensão, estabelecendo um novo padrão em tecnologia de super junção (SJ) de 950 V para responder às demandas atuais do mercado por fatores de forma aprimorados e produtos com eficiência energética. Com seu diodo rápido integrado, a nova série 950 V garante um dispositivo robusto, reduzindo a lista de materiais. Ele também combina excelente desempenho com usabilidade de ponta. (BOM).

- Janeiro de 2022 - Vishay Intertechnology Inc. lançou dois novos MOSFETs TrenchFET de canal n 60 V SiJH600E e 80 V SiJH800E. Eles aumentam a densidade de potência, a eficiência e a confiabilidade no nível da placa em aplicações industriais e de telecomunicações, combinando resistência ultrabaixa com uma operação em alta temperatura de até +175 °C e alta manipulação de corrente de drenagem contínua.

Segmentação da indústria de semicondutores discretos

O mercado global de semicondutores discretos é segmentado por tipo de construção (MOSFET, IGBT), indústria de usuário final (Automotivo, Eletrônicos de Consumo, Comunicação, Industrial) e geografia. Os tamanhos e previsões do mercado são fornecidos em termos de valor (mil milhões de dólares) para todos os segmentos acima.

Um semicondutor discreto é um dispositivo semicondutor único que executa uma função eletrônica básica. IGBTs, MOSFETs, tiristores, diodos e retificadores, entre outros, são diferentes tipos de semicondutores discretos. Um semicondutor discreto de potência, principalmente IGBTs e MOSFETS, converte corrente alternada e é um componente comum de aparelhos eletrônicos e elétricos. Um semicondutor discreto é principalmente acionado por energia discreta, que é aplicada em várias unidades de fonte de alimentação de uma variedade de aplicações eletrônicas, desde eletrônicos de consumo até estações de carregamento elétrico.

| Tipo de construção | MOSFET | MOSFET - POR MATERIAL | Sim MOSFET | |

| MOSFET de SiC | ||||

| MOSFET - PELO USUÁRIO FINAL | Eletrônicos de consumo | |||

| Médico | ||||

| Automotivo | ||||

| Computação e armazenamento | ||||

| Industrial | ||||

| Rede e Telecomunicações | ||||

| Outros usuários finais | ||||

| IGBT – Visão Geral e Estimativas de Mercado | Automotivo | |||

| Energia (Produção e Distribuição) | ||||

| Transporte | ||||

| Industrial | ||||

| Comercial | ||||

| Transistor Bipolar | ||||

| Tiristor | ||||

| Retificador | ||||

| Outros tipos (transistor de efeito de campo de junção de porta (JFET), GaN HEMT, Triacs, diodos Varactor, diodos TVS e diodos Zener) | ||||

| Vertical do usuário final | Automotivo | |||

| Eletrônicos de consumo | ||||

| Comunicação | ||||

| Industrial | ||||

| Outras verticais de usuário final | ||||

| Geografia | Américas | |||

| Europa | ||||

| Ásia-Pacífico (China, Japão, Taiwan) | ||||

| Resto do mundo | ||||

Perguntas frequentes sobre pesquisa de mercado de semicondutores discretos

Qual é o tamanho do mercado de semicondutores discretos?

O tamanho do mercado de semicondutores discretos deverá atingir US$ 45,72 bilhões em 2024 e crescer a um CAGR de 8,41% para atingir US$ 68,46 bilhões até 2029.

Qual é o tamanho atual do mercado de semicondutores discretos?

Em 2024, o tamanho do mercado de semicondutores discretos deverá atingir US$ 45,72 bilhões.

Quem são os principais atores do mercado de semicondutores discretos?

ABB Ltd, ON Semiconductor Corporation, Infineon Technologies AG, STMicroelectronics NV, Toshiba Corporation são as principais empresas que operam no mercado de semicondutores discretos.

Qual é a região que mais cresce no mercado de semicondutores discretos?

Estima-se que a Ásia-Pacífico cresça no maior CAGR durante o período de previsão (2024-2029).

Qual região tem a maior participação no mercado de semicondutores discretos?

Em 2024, a Ásia-Pacífico é responsável pela maior participação de mercado no Mercado de Semicondutores Discretos.

Que anos esse mercado de semicondutores discretos cobre e qual era o tamanho do mercado em 2023?

Em 2023, o tamanho do mercado de semicondutores discretos foi estimado em US$ 42,17 bilhões. O relatório abrange o tamanho histórico do mercado de semicondutores discretos para os anos 2019, 2020, 2021, 2022 e 2023. O relatório também prevê o tamanho do mercado de semicondutores discretos para os anos 2024, 2025, 2026, 2027, 2028 e 2029.

Nossos relatórios mais vendidos

Popular Semiconductors Reports

Popular Technology, Media and Telecom Reports

Relatório da indústria de semicondutores discretos

Estatísticas para participação de mercado de semicondutores discretos em 2024, tamanho e taxa de crescimento de receita, criadas por Mordor Intelligence™ Industry Reports. A análise de semicondutores discretos inclui uma perspectiva de previsão de mercado para 2029 e uma visão histórica. Obtenha uma amostra desta análise do setor como um download gratuito em PDF do relatório.