Tamanho e Participação do Mercado Global de Dispositivos de Raios-X Digitais

Análise do Mercado Global de Dispositivos de Raios-X Digitais pela Mordor Intelligence

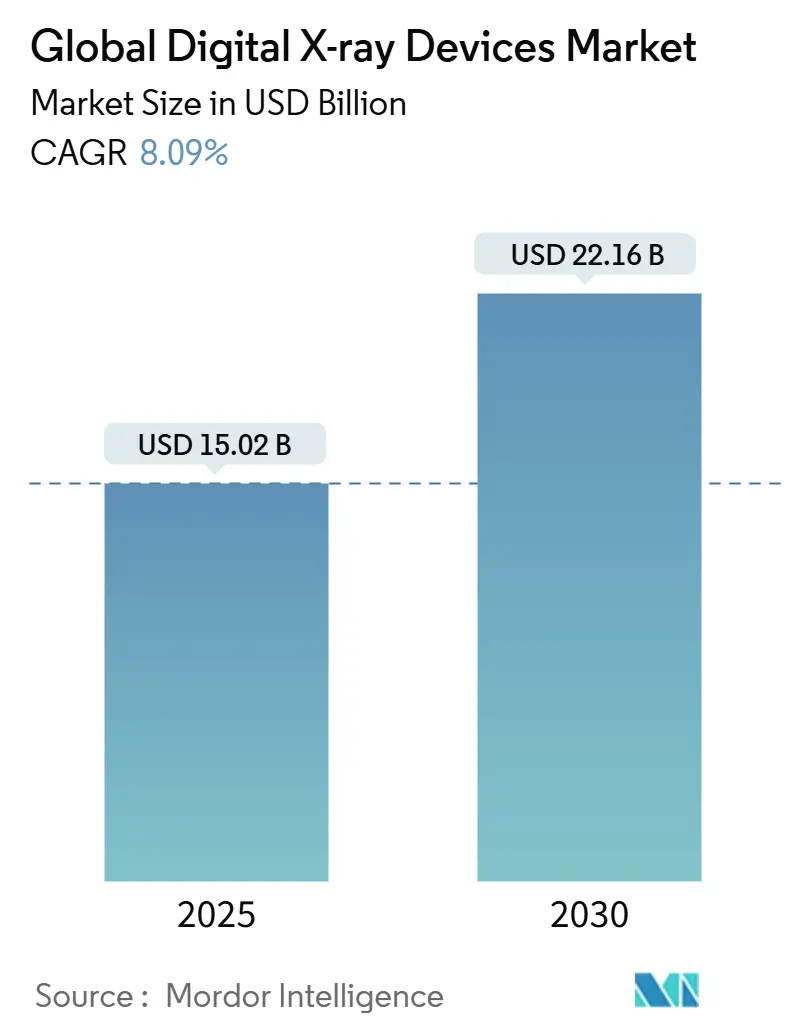

O tamanho do mercado de dispositivos de raios-X digitais está atualmente avaliado em USD 15,02 bilhões em 2025 e tem previsão de alcançar USD 22,16 bilhões até 2030, refletindo uma TCAC de 8,09% no período. A substituição consistente de sistemas de filme e radiografia computadorizada (RC), maior ênfase no gerenciamento de dose, e crescente integração de IA sustentam esta trajetória de crescimento. Intensificação das penalidades do Medicare sobre RC, aumento da demanda de imagem para doenças crônicas, e otimização do fluxo de trabalho hospitalar continuam a acelerar as atualizações de radiografia direta (RD), enquanto plataformas portáteis estendem o acesso além do campus hospitalar. Detectores prontos para IA, tecnologia de contagem de fótons e soluções de fluxo de trabalho habilitadas para nuvem elevam os benchmarks de performance, criando nova pressão competitiva para fornecedores tradicionais. Simultaneamente, restrições de matérias-primas em cintiladores de terras-raras e lacunas no pessoal de radiografia introduzem risco operacional, obrigando os provedores a buscar inovações orientadas à produtividade.

Principais Conclusões do Relatório

- Por tecnologia, a radiografia direta liderou com 83,91% do tamanho do mercado de dispositivos de raios-X digitais em 2024; a radiografia computadorizada está projetada para declinar enquanto a RD avança com TCAC de 8,27% até 2030.

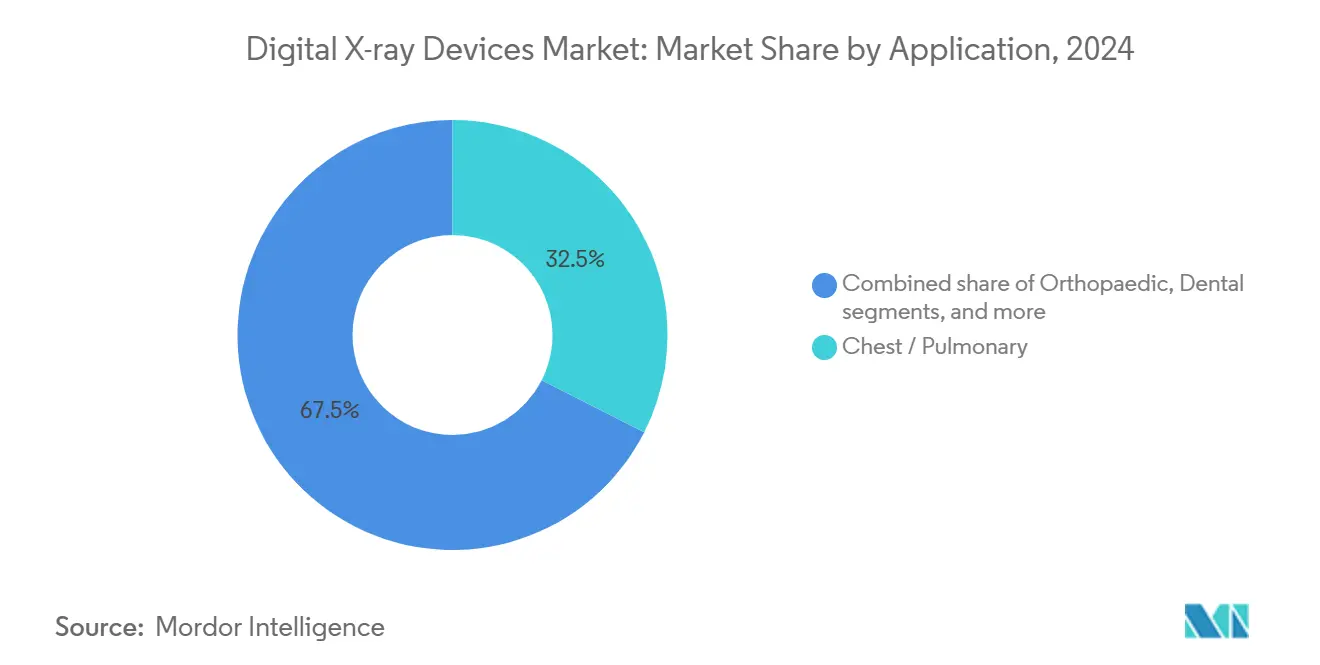

- Por aplicação, imagem torácica e pulmonar comandou 32,47% da participação de receita em 2024; imagem odontológica está posicionada para expandir a uma TCAC de 8,91% até 2030.

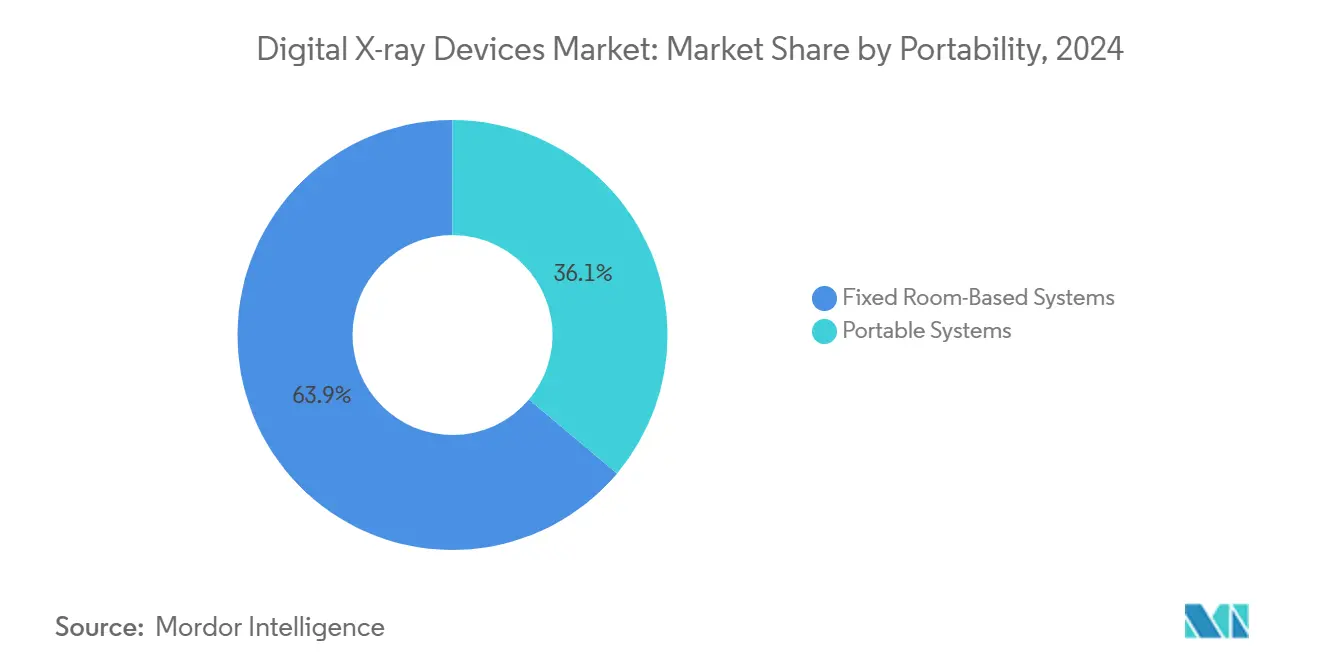

- Por portabilidade, sistemas fixos baseados em sala mantiveram 63,86% do tamanho do mercado de dispositivos de raios-X digitais em 2024, enquanto sistemas portáteis exibem a maior TCAC projetada de 8,45% entre 2025 e 2030.

- Por usuário final, hospitais representaram 57,23% da participação do mercado de dispositivos de raios-X digitais em 2024; centros cirúrgicos ambulatoriais registram o crescimento mais rápido com TCAC de 8,83% até 2030.

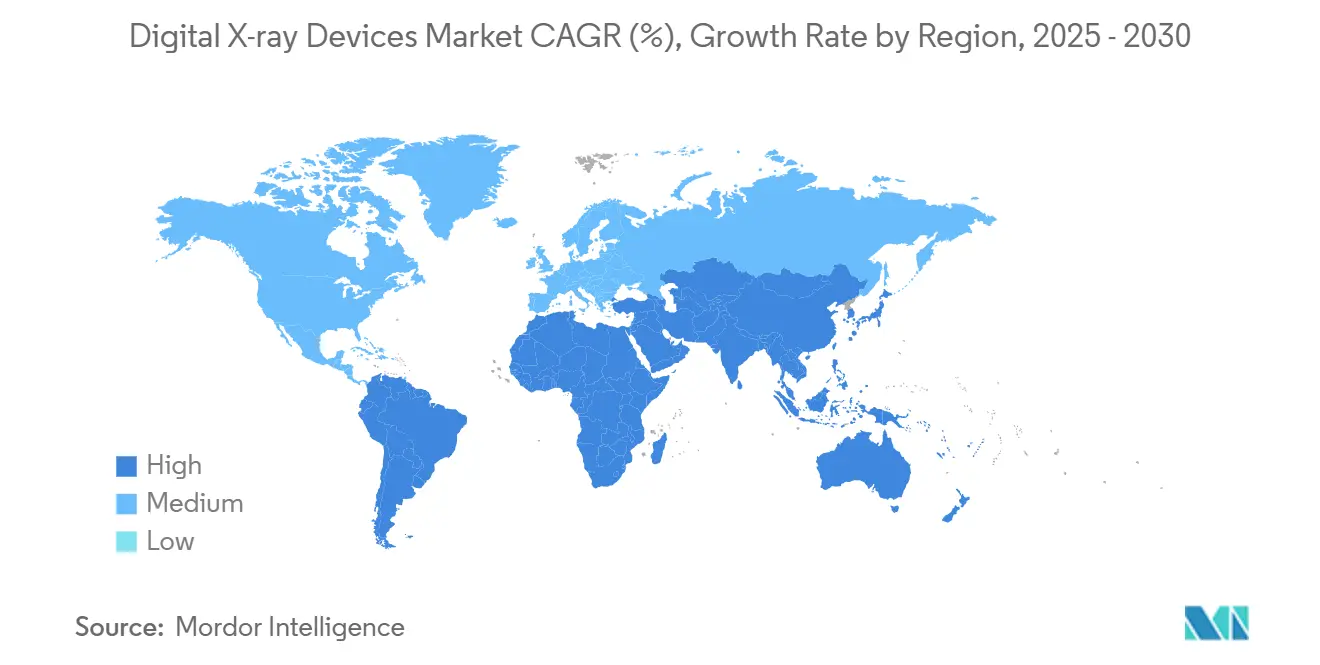

- Por geografia, a América do Norte manteve uma participação de 38,52% em 2024; a Ásia-Pacífico tem previsão de alcançar a TCAC regional mais rápida de 8,86% até 2030.

Tendências e Insights do Mercado Global de Dispositivos de Raios-X Digitais

Análise de Impacto dos Direcionadores

| Direcionador | (~) % Impacto na Previsão de TCAC | Relevância Geográfica | Cronograma de Impacto |

|---|---|---|---|

| Prevalência crescente de distúrbios crônicos e ortopédicos | +2.1% | Global, com maior impacto na América do Norte e Europa | Longo prazo (≥ 4 anos) |

| Atualizações rápidas de detectores e IA em painéis RD | +1.8% | América do Norte e APAC principalmente, expansão para Europa | Médio prazo (2-4 anos) |

| Economia de custos e redução de dose versus filme/RC | +1.5% | Global, particularmente mercados emergentes | Curto prazo (≤ 2 anos) |

| Incentivos de aquisição para atualizações retrofit em hospitais de médio porte | +1.2% | América do Norte e Europa, expandindo para APAC | Médio prazo (2-4 anos) |

| Crescimento de ecossistemas de imagem no ponto de atendimento e domiciliar | +0.9% | Global, com adoção precoce em mercados desenvolvidos | Longo prazo (≥ 4 anos) |

| Expansão de redes de telerradiologia orientadas por IA | +0.7% | Global, acelerado em regiões carentes de serviços | Médio prazo (2-4 anos) |

| Fonte: Mordor Intelligence | |||

Prevalência Crescente de Distúrbios Crônicos e Ortopédicos

O envelhecimento da população global amplia a base de pacientes que requerem imagem musculoesquelética e torácica. Osteoporose, osteoartrite e doenças cardiopulmonares agora dominam os diagnósticos ambulatoriais, impulsionando acompanhamentos radiográficos regulares que criam utilização repetida de equipamentos. A Organização Mundial da Saúde projeta que distúrbios crônicos representarão quase três quartos das mortes mundiais até 2030[1]World Health Organization, "Universal Health Coverage (UHC) Fact Sheet," World Health Organization, who.int, firmemente ancorando a radiografia como ferramenta diagnóstica de primeira linha. Plataformas RD aprimoradas por IA agregam valor ao detectar fraturas vertebrais sutis durante estudos de rotina, como demonstrado pelo algoritmo HealthOST da Nanox AI, que descobriu milhares de casos não diagnosticados em sites do NHS. A detecção precoce reduz custos posteriores e apoia o reembolso para imagem preventiva. A crescente demanda de imagem ortopédica, portanto, sustenta colocações consistentes de unidades em hospitais, centros de imagem e clínicas ambulatoriais dentro do mercado de dispositivos de raios-X digitais.

Atualizações Rápidas de Detectores e IA em Painéis RD

Detectores de painel plano agora incorporam computação a bordo que melhora parâmetros de exposição, supressão de ruído e colimação automatizada. Arquiteturas de contagem de fótons melhoram ainda mais a resolução espacial e as relações contraste-ruído, proporcionando aos clínicos mais informação diagnóstica em doses menores. Siemens Healthineers, GE Healthcare e outros OEMs investem pesadamente em roteiros conjuntos de hardware-software que estendem ciclos de vida competitivos para frotas instaladas. A colaboração da GE Healthcare com a NVIDIA[2]GE Healthcare, "GE Healthcare and NVIDIA Reimagine Diagnostic Imaging," gehealthcare.com ilustra esta mudança, visando automatizar posicionamento de imagem e verificações de qualidade, reduzindo assim tempos de exame e melhorando a produtividade do tecnólogo. As instalações, portanto, priorizam detectores que podem receber atualizações contínuas de firmware, protegendo investimentos de capital e reforçando a cadência de inovação do mercado de dispositivos de raios-X digitais.

Economia de Custos e Redução de Dose Versus Filme/RC

A radiografia direta elimina processamento de filme, descarte de produtos químicos e custos de armazenamento físico. Além disso, o Medicare impõe um corte anual de reembolso de 7% em imagens RC, acelerando a economia de conversão para sites que ainda usam sistemas de cassete. Plataformas RD consistentemente mostram 30-50% menor exposição à radiação enquanto reduzem tempos de ciclo de exame de minutos para segundos, permitindo que departamentos de radiologia gerenciem maiores volumes de pacientes sem aumentos de pessoal. Estes ganhos reduzem períodos de retorno para menos de dois anos para muitos centros de alto volume, tornando a adoção de RD financeiramente atrativa tanto em mercados desenvolvidos quanto sensíveis a preço. Benefícios ambientais da eliminação de produtos químicos também ressoam com objetivos de sustentabilidade hospitalar.

Incentivos de Aquisição para Atualizações Retrofit em Hospitais de Médio Porte

Kits retrofit convertem salas analógicas ou RC existentes em suítes RD completas a custo comparativamente modesto. Detectores sem fio e estações de trabalho modulares minimizam o tempo de inatividade da sala e preservam infraestrutura legada. Contratos de serviço de equipamento gerenciado liderados pelo governo em várias economias emergentes financiam estas atualizações, distribuindo o fardo financeiro em pagamentos de serviço de vários anos enquanto garantem tempo de atividade. Para provedores que carecem de orçamentos de capital completos, modelos de assinatura e pagamentos baseados em resultados tornam a RD acessível, o que por sua vez expande volumes endereçáveis dentro do mercado de dispositivos de raios-X digitais.

Análise de Impacto das Restrições

| Restrição | (~) % Impacto na Previsão de TCAC | Relevância Geográfica | Cronograma de Impacto |

|---|---|---|---|

| CAPEX alto e custo total de propriedade | -1.4% | Global; agudo em mercados emergentes | Curto prazo (≤ 2 anos) |

| Lacunas de reembolso em ambientes ambulatoriais | -0.8% | América do Norte e Europa | Médio prazo (2-4 anos) |

| Escassez de radiografistas qualificados para fluxos de trabalho avançados de RD e IA | -0.6% | Global; mais severo em mercados desenvolvidos | Longo prazo (≥ 4 anos) |

| Risco da cadeia de suprimentos em cintiladores de terras-raras | -0.4% | Global; concentrado na Ásia-Pacífico | Médio prazo (2-4 anos) |

| Fonte: Mordor Intelligence | |||

CAPEX Alto e Custo Total de Propriedade

Salas RD premium com recursos avançados de IA podem exceder USD 500.000, representando barreiras financeiras significativas para pequenos hospitais. Contratos de manutenção contínuos, atualizações de cibersegurança e substituições periódicas de detectores inflam gastos de ciclo de vida. Nos Estados Unidos, ajustes da Tabela de Honorários Médicos de 2025 cortaram o reembolso global de imagem em 3,55%, alongando horizontes de retorno sobre investimento para novos equipamentos. As instalações, portanto, examinam planos de capital mais atentamente, adiando algumas compras e selecionando kits retrofit ou detectores remanufaturados.

Lacunas de Reembolso em Ambientes Ambulatoriais

Centros de imagem ambulatoriais e independentes dependem de reembolsos previsíveis para financiar arrendamentos de equipamentos. Pagadores comerciais espelham cada vez mais os ajustes descendentes do Medicare, enquanto novos arranjos baseados em valor vinculam pagamento aos resultados diagnósticos. Centros menores carecem de alavancagem para negociar taxas mais altas, pressionando margens e limitando gastos de capital em RD. Complexidade regulatória em torno do reembolso de IA adiciona incerteza, amortecendo ainda mais o apetite de compra entre provedores ambulatoriais dentro do mercado de dispositivos de raios-X digitais.

Análise de Segmento

Por Aplicação: Dominância da Imagem Torácica Impulsiona Crescimento de Volume

Estudos torácicos e pulmonares representaram 32,47% do tamanho do mercado de dispositivos de raios-X digitais em 2024. Alta frequência de exames em configurações de emergência, cuidados críticos e ambulatoriais de rotina sustenta a utilização do sistema e encoraja atualizações contínuas de detectores. Algoritmos de triagem de IA para pneumonia e tuberculose aumentam a confiança diagnóstica, reforçando a RD como modalidade de escolha para avaliação respiratória de primeira linha. Imagem odontológica registra a expansão mais rápida com TCAC de 8,91%, auxiliada por sensores intraorais compactos e detecção de cáries assistida por IA que agilizam fluxos de trabalho no consultório. Imagem ortopédica também sobe consistentemente à medida que populações idosas requerem avaliação frequente de fraturas e monitoramento pós-operatório.

Além dos volumes, radiografia torácica lidera a adoção de IA porque bibliotecas de imagens são grandes e rotulagem é padronizada, permitindo desenvolvimento rápido de algoritmos. Sistemas torácicos portáteis implantados durante surtos de doenças infecciosas demonstraram valor claro, garantindo continuidade de cuidado enquanto reduzem riscos de contaminação cruzada. Práticas odontológicas se beneficiam de reconstrução tridimensional e consultas baseadas em nuvem, aumentando o potencial de receita por visita. Juntos, estes fatores ampliam o mix de aplicações do mercado de dispositivos de raios-X digitais, equilibrando segmentos maduros de alto volume com nichos especializados de crescimento mais rápido.

Nota: Participações de segmento de todos os segmentos individuais disponíveis na compra do relatório

Por Tecnologia: Transformação da Radiografia Direta Acelera

Plataformas de radiografia direta capturaram 83,91% da participação do mercado de dispositivos de raios-X digitais em 2024, com expansão contínua apoiada por qualidade de imagem superior, velocidade de fluxo de trabalho e reembolso favorável. Detectores de contagem de fótons sob avaliação[3]Arie Wibowo, "Development and Challenges in Perovskite Scintillators for High-Resolution Imaging and Timing Applications," Communications Materials, nature.com mostram promessa para separação de energia dupla e menor dose com resolução igual, marcando o próximo salto na inovação de detectores. Radiografia computadorizada permanece apenas em instalações com restrições orçamentárias, ainda assim penalidades de reembolso crescentes e o preço em queda de unidades RD de entrada impulsionam a conversão.

A indústria de dispositivos de raios-X digitais agora se diferencia principalmente no desempenho de software integrado em vez do tamanho bruto do pixel do detector. Protocolos de aquisição inteligentes, alertas de manutenção preditiva e garantia de qualidade automatizada elevam a confiança clínica enquanto reduzem custos de serviço. Consequentemente, equipes de aquisição avaliam a capacidade total do ecossistema de software antes de se comprometer com hardware, cimentando o papel da radiografia direta como espinha dorsal tecnológica do mercado de dispositivos de raios-X digitais.

Por Portabilidade: Sistemas Móveis Impulsionam Expansão de Acesso

Salas fixas representaram 63,86% do tamanho do mercado de dispositivos de raios-X digitais em 2024, servindo centros de trauma, salas de cirurgia e departamentos de radiologia que requerem máxima fidelidade de imagem e alta capacidade de processamento. Sistemas portáteis avançam com TCAC de 8,45% devido à adoção no ponto de atendimento, UTI e saúde domiciliar. Unidades portáteis pesando menos de 4 kg permitem que clínicos realizem exames em ambulâncias, clínicas rurais e ambientes residenciais sem transporte de pacientes. Testes de campo do X-air compacto da Fujifilm registraram zero compromissos perdidos, sublinhando o valor da mobilidade em comunidades geograficamente dispersas.

Melhorias na bateria, blindagem leve e transferência de imagem Wi-Fi reduzem tempos de configuração e aceleram decisões clínicas. RD portátil também apoia resposta a crises, permitindo triagem rápida durante desastres ou pandemias. À medida que pagadores cada vez mais reembolsam diagnósticos domiciliares, mobilidade torna-se uma dimensão competitiva central, ancorando crescimento futuro em todo o mercado de dispositivos de raios-X digitais.

Nota: Participações de segmento de todos os segmentos individuais disponíveis na compra do relatório

Por Usuário Final: Centros Ambulatoriais Lideram Transformação de Crescimento

Hospitais mantiveram 57,23% da participação do mercado de dispositivos de raios-X digitais em 2024, aproveitando linhas de serviço amplas e pessoal noturno e diurno para gerar volume de exames. Não obstante, centros cirúrgicos ambulatoriais registram TCAC de 8,83% até 2030, impulsionados pela preferência dos pagadores por procedimentos ambulatoriais de menor custo e demanda de pacientes por cuidado conveniente. Centros exclusivos de imagem e clínicas de cuidado urgente também compram suítes RD compactas para diferenciar ofertas de serviço.

O tamanho do mercado de dispositivos de raios-X digitais para configurações ambulatoriais aumenta ainda mais à medida que ferramentas de IA reduzem a dependência de tecnólogos especializados, mitigando a taxa de vacância de 18,1% relatada para tecnólogos radiológicos em 2024. Fornecedores de equipamentos respondem com pacotes turnkey que agrupam treinamento, PACS em nuvem e suporte remoto. Essas soluções permitem que sites menores implantem imagem sofisticada com pessoal limitado, impulsionando vendas incrementais de unidades e reforçando tendências de descentralização.

Análise Geográfica

A América do Norte gerou 38,52% da receita de 2024 dentro do mercado de dispositivos de raios-X digitais, ancorada por redes hospitalares maduras e ciclos de atualização acelerados motivados por penalidades do Medicare. OEMs aumentaram envios de detectores após hospitais americanos priorizarem segurança radiológica, cibersegurança e prontidão para IA em seus orçamentos de capital de 2025. O Canadá aplica metas similares de redução de dose, enquanto o esquema de substituição do Seguro Popular do México canaliza financiamento para centros de imagem provinciais. Apesar desta escala, o crescimento anual modera para 7,43% à medida que substituição em vez de nova instalação domina a demanda.

A Ásia-Pacífico é o território de crescimento mais rápido com TCAC de 8,86%, impulsionada por programas de construção hospitalar pública de múltiplos bilhões de dólares e cobertura de seguro de classe média em expansão. O projeto China Saudável 2030 da China exige expansão da capacidade de imagem em nível de condado, incentivando OEMs regionais a localizar montagem de detectores. As iniciativas cidade inteligente e Ayushman Bharat da Índia aumentam o alcance diagnóstico rural, estimulando vendas de RD portáteis robustas. Enquanto isso, provedores japoneses e sul-coreanos compram protótipos de contagem de fótons de alta qualidade para subespecialidades cardiovasculares e oncológicas. Risco da cadeia de suprimentos em cintiladores de terras-raras, no entanto, poderia inflar preços finais se restrições de exportação persistirem, injetando volatilidade nos ciclos de aquisição da Ásia-Pacífico.

A Europa registra TCAC estável de 7,79% até 2030 à medida que sistemas universais de saúde substituem frotas RC envelhecidas. A Diretiva Europeia de Proteção Radiológica impõe software de rastreamento de dose, elevando a adoção de RD pronta para IA. Alemanha e França investem em redes de telerradiologia para servir regiões rurais, enquanto o Reino Unido avança centros diagnósticos comunitários que favorecem RD portátil. Oriente Médio e África demonstram TCAC de 8,35% devido a investimentos multi-clínica em estados do Conselho de Cooperação do Golfo e penetração de seguro em expansão na África do Sul. América do Sul cresce 8,12% à medida que o modelo de concessão público-privado do Brasil financia equipamento diagnóstico, combatendo sub-oferta histórica.

Cenário Competitivo

Multinacionais de primeiro nível-Siemens Healthineers, GE Healthcare e Philips-mantêm portfólios extensos abrangendo suítes baseadas em sala, carros móveis, detectores e informática empresarial. Eles se beneficiam de acordos de serviço verticalmente integrados e redes de canal estabelecidas, capturando contratos de equipamento gerenciado de vários anos com grandes sistemas de saúde. A Siemens canalizou USD 27,38 bilhões em desenvolvimento med-tech e abriu novas linhas de detectores de alta capacidade em 2025, garantindo continuidade de suprimento a longo prazo. A colaboração de 2025 da GE Healthcare com a NVIDIA posiciona a empresa na vanguarda de soluções de fluxo de trabalho autônomo, remodelando dinâmicas competitivas em direção ao valor do software.

Fabricantes de segundo nível como Canon Medical, Agfa-Gevaert, Carestream e Fujifilm aproveitam herança de imagem especializada e produção custo-eficiente para abordar segmentos orientados a valor. Eles se diferenciam através de kits retrofit, detectores sem fio e pacotes de financiamento sob medida que ressoam com hospitais de médio porte. Enquanto isso, disruptores especializados como Nanox visam acessibilidade com designs de fonte de raios-X de cátodo frio[4]Nano-X Imaging Ltd., "Nanox Receives FDA Clearance for New Imaging System," investors.nanox.vision, usando modelos de assinatura para penetrar mercados de baixo recurso. Fornecedores exclusivos de IA, incluindo Aidoc e Lunit, fazem parceria com OEMs de hardware para agrupar algoritmos de suporte à decisão, migrando ênfase competitiva de componentes físicos para inteligência de imagem.

Registros de patentes para sensores de contagem de fótons, cintiladores de perovskita e colimação automatizada excedem 5.000 aplicações desde 2022, indicando velocidade de inovação sustentada. Alianças da cadeia de suprimentos com fornecedores de cintiladores e fábricas de eletrônicos tornaram-se alavancas estratégicas críticas, particularmente após o marco de licenciamento de exportação da China sobre gadolínio e lutécio. Fornecedores fazendo hedge com acordos de suprimento multi-regionais e programas de reciclagem ganham resistência, um diferenciador cada vez mais importante dentro do mercado de dispositivos de raios-X digitais.

Líderes da Indústria Global de Dispositivos de Raios-X Digitais

-

Canon Medical Systems Corporation

-

Fujifilm Holdings Corporation

-

GE Healthcare

-

Koninklijke Philips N.V.

-

Siemens Healthineers AG

- *Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica

Desenvolvimentos Recentes da Indústria

- Abril 2025: RadNet adquiriu iCAD por USD 103 milhões em ações, expandindo capacidades de IA para imagem mamária e consolidando ativos de fluxo de trabalho empresarial.

- Março 2025: GE Healthcare fez parceria com NVIDIA para co-desenvolver sistemas autônomos de raios-X e ultrassom que automatizam posicionamento de pacientes e otimizam exposição.

- Dezembro 2024: Nanox recebeu aprovação da FDA para sua plataforma de tomossíntese ARC cobrindo indicações de imagem geral e pulmonar.

- Julho 2024: DEXIS introduziu o sensor intraoral Ti2 apresentando detecção de cáries assistida por IA e integração perfeita com software de consultório.

Escopo do Relatório do Mercado Global de Dispositivos de Raios-X Digitais

Conforme o escopo deste relatório, raios-X digitais ou radiografia digital é uma forma de imagem de raios-X onde sensores digitais de raios-X são usados em vez de filmes fotográficos tradicionais. Isso tem uma vantagem adicional de eficiência temporal e a capacidade de transferir imagens digitalmente, bem como aprimorá-las para melhor visibilidade. Este método contorna o processamento químico de filmes fotográficos. Imagem de raios-X digital tem alta demanda, pois requer menos exposição à radiação comparada aos raios-X tradicionais. O Mercado de Dispositivos de Raios-X Digitais é Segmentado por Aplicação (Ortopédica, Câncer, Odontológica, Cardiovascular e outras aplicações), Tecnologia (Radiografia Computadorizada e Radiografia Direta), Portabilidade (Sistemas Fixos e Sistemas Portáteis), Usuário Final (Hospitais, Centros Diagnósticos, Outros Usuários Finais), e Geografia (América do Norte, Europa, Ásia-Pacífico, Oriente Médio e África, e América do Sul). O relatório de mercado também cobre os tamanhos de mercado estimados e tendências para 17 países diferentes nas principais regiões, globalmente. O relatório oferece o valor (em milhões de USD) para os segmentos acima.

| Ortopédica |

| Torácica / Pulmonar |

| Odontológica |

| Cardiovascular |

| Oncologia |

| Outras Aplicações |

| Radiografia Computadorizada (RC) | |

| Radiografia Direta (RD) | Detectores de Painel Plano |

| Painéis CCD/CMOS |

| Sistemas Fixos Baseados em Sala | |

| Sistemas Portáteis | Unidades Portáteis |

| Carros Móveis |

| Hospitais |

| Centros de Imagem Diagnóstica |

| Centros Cirúrgicos Ambulatoriais (CSAs) |

| Outros Usuários Finais |

| América do Norte | Estados Unidos |

| Canadá | |

| México | |

| Europa | Alemanha |

| Reino Unido | |

| França | |

| Itália | |

| Espanha | |

| Resto da Europa | |

| Ásia-Pacífico | China |

| Índia | |

| Japão | |

| Austrália | |

| Coreia do Sul | |

| Resto da Ásia-Pacífico | |

| Oriente Médio e África | CCG |

| África do Sul | |

| Resto do Oriente Médio e África | |

| América do Sul | Brasil |

| Argentina | |

| Resto da América do Sul |

| Por Aplicação | Ortopédica | |

| Torácica / Pulmonar | ||

| Odontológica | ||

| Cardiovascular | ||

| Oncologia | ||

| Outras Aplicações | ||

| Por Tecnologia | Radiografia Computadorizada (RC) | |

| Radiografia Direta (RD) | Detectores de Painel Plano | |

| Painéis CCD/CMOS | ||

| Por Portabilidade | Sistemas Fixos Baseados em Sala | |

| Sistemas Portáteis | Unidades Portáteis | |

| Carros Móveis | ||

| Por Usuário Final | Hospitais | |

| Centros de Imagem Diagnóstica | ||

| Centros Cirúrgicos Ambulatoriais (CSAs) | ||

| Outros Usuários Finais | ||

| Por Geografia | América do Norte | Estados Unidos |

| Canadá | ||

| México | ||

| Europa | Alemanha | |

| Reino Unido | ||

| França | ||

| Itália | ||

| Espanha | ||

| Resto da Europa | ||

| Ásia-Pacífico | China | |

| Índia | ||

| Japão | ||

| Austrália | ||

| Coreia do Sul | ||

| Resto da Ásia-Pacífico | ||

| Oriente Médio e África | CCG | |

| África do Sul | ||

| Resto do Oriente Médio e África | ||

| América do Sul | Brasil | |

| Argentina | ||

| Resto da América do Sul | ||

Perguntas-Chave Respondidas no Relatório

O que está impulsionando provedores de saúde a substituir equipamentos de radiografia computadorizada por sistemas de radiografia direta?

Penalidades de reembolso em tecnologia legada, combinadas com eficiências de fluxo de trabalho e reduções de dose de radiação entregues pela radiografia direta, estão motivando atualizações rápidas de equipamento.

Como unidades de raios-X digitais portáteis estão remodelando fluxos de trabalho diagnósticos?

Sistemas portáteis e móveis estendem imagem para salas de emergência, leitos de terapia intensiva e ambientes de cuidado domiciliar, permitindo triagem mais rápida e reduzindo a necessidade de mover pacientes frágeis.

Por que inteligência artificial tornou-se um diferenciador chave entre fornecedores de raios-X digitais?

Algoritmos embarcados melhoram qualidade de imagem, automatizam posicionamento e sinalizam anormalidades potenciais, permitindo que instalações aumentem capacidade de processamento e mitiguem escassez de radiografistas.

Que desafios da cadeia de suprimentos afetam disponibilidade futura de detectores?

Controles de exportação em elementos de terras-raras usados em cintiladores criam risco de fornecimento, encorajando fabricantes a diversificar fornecedores e explorar materiais alternativos.

Como centros cirúrgicos ambulatoriais estão influenciando decisões de compra na indústria de imagem?

Sua preferência por sistemas compactos e fáceis de instalar que se integram perfeitamente com registros eletrônicos de saúde está encorajando fornecedores a desenvolver soluções de raios-X centradas em software e prontas para uso.

De que forma kits de detectores retrofit estão apoiando adoção de tecnologia em hospitais de médio porte?

Opções retrofit permitem que instalações convertam salas existentes para operação digital sem construção maior, espalhando custos de capital ao longo do tempo enquanto ganham benefícios imediatos de produtividade.

Página atualizada pela última vez em: