Tamanho e Participação do Mercado de digital sinalização

Análise do Mercado de digital sinalização pela Mordor inteligência

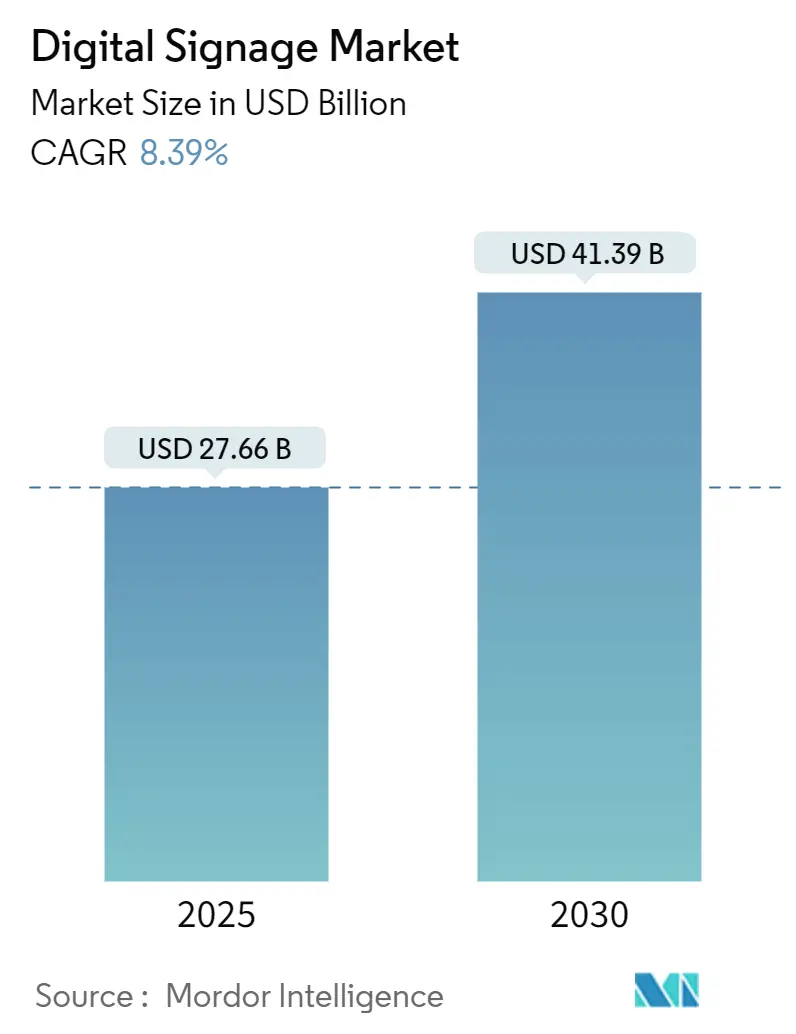

O tamanho do mercado de digital sinalização está em USD 27,66 bilhões em 2025 e tem previsão de atingir USD 41,39 bilhões até 2030, refletindo uma TCAC de 8,39%. um adoção consistente de motores de conteúdo orientados por IA, redes de borda habilitadas por 5g e telas MicroLED economizadoras de energia sustenta essa expansão. Grandes empresas estão usando exibições conectados para unificar comunicações em ambientes de trabalho híbridos, enquanto autoridades municipais incorporam doréis interativos na infraestrutura de cidades inteligentes para otimizar iniciativas de mobilidade e segurançum pública. Varejistas intensificam investimentos conforme plataformas de análise de público transformam telas em lojas em ativos de mídia de varejo geradores de receita. Ao mesmo tempo, operadores de transporte implantam sistemas de informação de passageiros em tempo real que elevam um qualidade do serviço.

Principais Conclusões do Relatório

- Por componente, hardware manteve 60,7% da receita de 2024 enquanto software está avançando um uma TCAC de 10,5% até 2030.

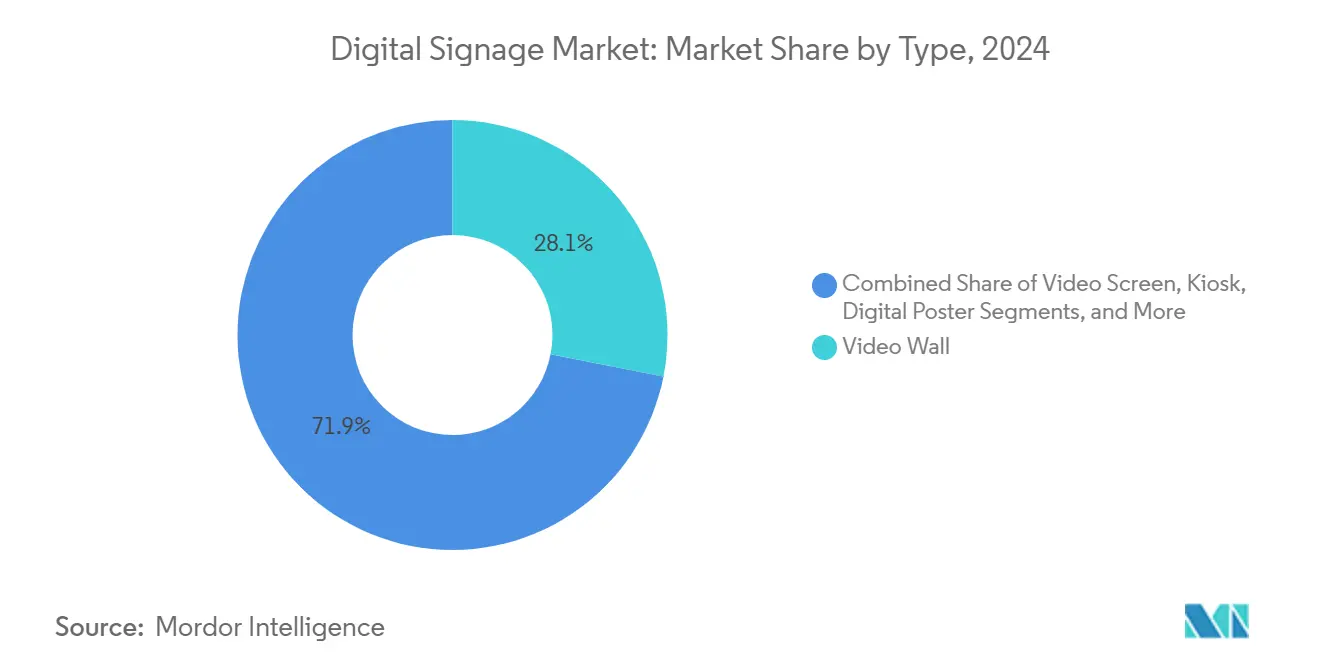

- Por tipo, vídeo walls representaram 28,1% da participação do mercado de digital sinalização em 2024; quiosques são projetados para crescer 9,2% ao ano até 2030.

- Por implantação, sistemas sobre-premise lideraram com 69,8% da receita em 2024, mas plataformas em nuvem mostram um perspectiva de TCAC mais rápida de 12,7%.

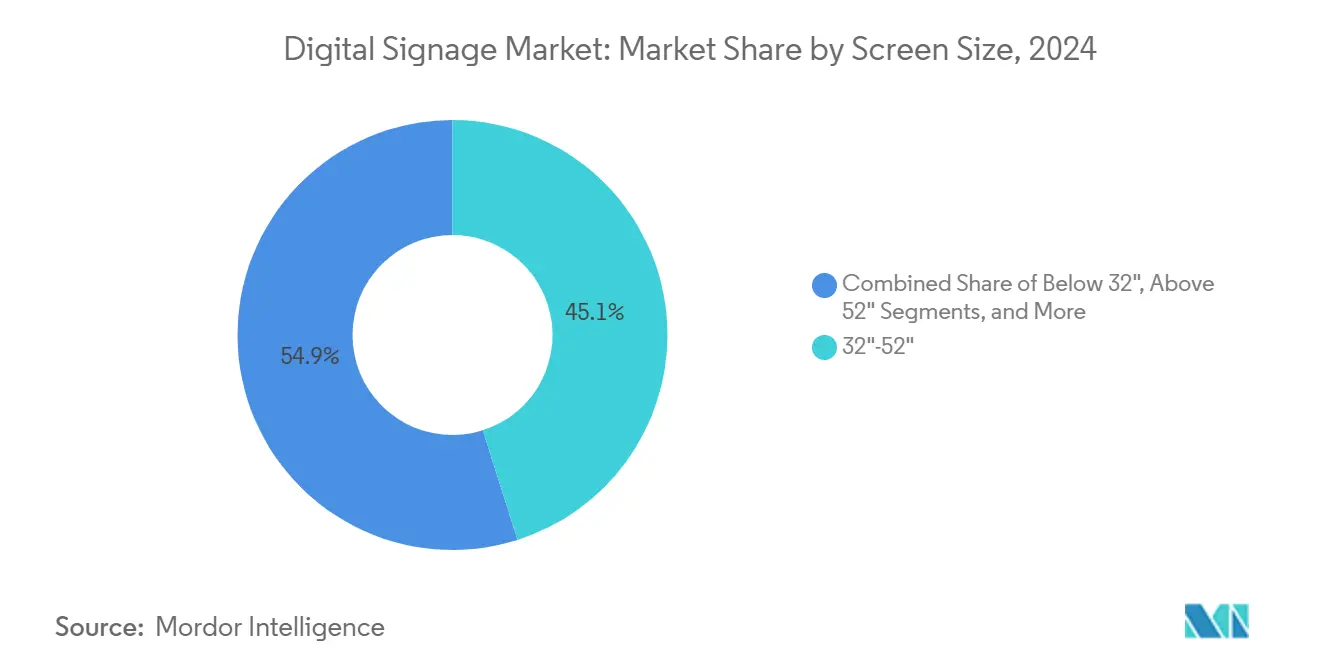

- Por tamanho de tela, um faixa de 32"-52" capturou 45,1% da participação do tamanho do mercado de digital sinalização em 2024; telas acima de 52" estão expandindo 7,8% anualmente.

- Por localização, instalações internas geraram 66,8% das vendas de 2024, enquanto implementações externas estão acompanhando uma TCAC de 8,9%.

- Por uso final, varejo deteve 21,9% da receita em 2024, enquanto exibições de transporte entregam um TCAC mais rápida de 9,3% até 2030.

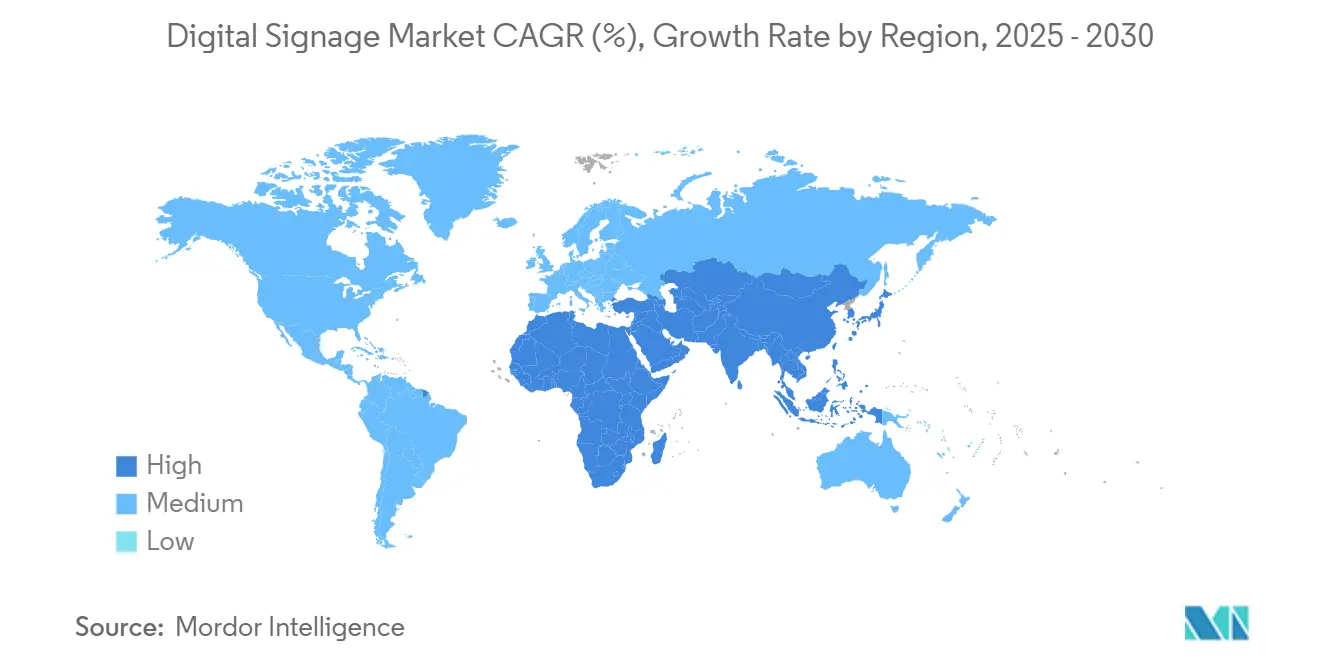

- Por região, América do Norte comandou 33,4% dos gastos de 2024; Ásia-Pacífico lidera o crescimento com uma TCAC de 8,5% até 2030.

Tendências e Insights do Mercado Global de digital sinalização

Análise de Impacto dos Direcionadores

| Direcionador | (~) % Impacto na Previsão TCAC | Relevância Geográfica | Cronograma de Impacto |

|---|---|---|---|

| Análise de público orientada por IA | +1.2% | América do Norte e Europa | Médio prazo (2-4 anos) |

| 5g mais computação de borda | +1.5% | Ásia-Pacífico, transbordamento para MEA | Curto prazo (≤ 2 anos) |

| Mandatos de sustentabilidade da UE | +0.8% | Europa | Longo prazo (≥ 4 anos) |

| doréis de comunicação de trabalho híbrido | +1.1% | América do Norte, transbordamento global | Médio prazo (2-4 anos) |

| Mega-projetos de cidades inteligentes | +0.9% | Oriente Médio | Longo prazo (≥ 4 anos) |

| Monetização de mídia de varejo | +1.3% | América Latina | Médio prazo (2-4 anos) |

| Fonte: Mordor Intelligence | |||

Análise de público orientada por IA impulsionando personalização de conteúdo dinâmico

Varejistas agora substituem loops universais por motores de IA que ajustam mensagens em tempo real quando compradores se aproximam. Módulos de visão computacional avaliam faixa etária, gênero e duração do engajamento, então acionam variantes criativas que podem aumentar conversões em até 30%. Redes nos Estados Unidos, Reino Unido, Alemanha e Françum vinculam essas informações com dados de aplicativos de fidelidade para enriquecer campanhas omnicanal. Agências pagam CPMs premium por exposição tão precisa, transformando redes de lojas em canais de mídia de alta margem. Conformidade com GDPR molda o ritmo de implementação na Europa, mas fornecedores incorporam fluxos de trabalho de privacidade por design que anonimizam quadros de vídeo localmente antes da análise. Esses fatores mantêm o mercado de digital sinalização em um caminho sólido de crescimento de médio prazo.

5G + computação de borda permitindo streaming externo em tempo real

Autoridades de trânsito em Tóquio, Seul, Cingapura e Sydney usam backbones 5g de ondas milimétricas para enviar vídeo de latência ultra-baixa e alertas de emergência para doréis liderado externos. Servidores de borda no dispositivo pré-armazenam clipes de alta resolução, cortando custo de trânsito de dados e permitindo que campanhas mudem instantaneamente quando sensores de tráfego de pedestres disparam. Estudos para hubs de transporte asiáticos mostram ganhos de produtividade de 52% um 245% e economias de custo de até 90% quando 5g substitui fibra legada.[1]Reino Unido Government, "Review de o 5g Ecosystem, Adoption, e industrial usar casos em Ásia," assets.publishing.serviço.gov.Reino Unido À medida que mais metros ativam núcleos 5g autônomos, o mercado de digital sinalização recebe um impulso imediato.

Mandatos de sustentabilidade corporativa da UE acelerando displays energeticamente eficientes

Regras de Bruxelas limitam o Índice de Eficiência Energética de exibições e paraçam suporte de peçcomo de reposição por sete anos, direcionando compradores para telas MicroLED e papel eletrônico colorido. Analistas esperam 39 TWh de economia anual de eletricidade até 2030 e redução de 13 milhões de toneladas de CO₂.[2]europeu Commission, "TV e eletrônico exibições," energia-efficient-produtos.ec.europa.eu O painel de papel eletrônico colorido da Samsung de 2025 consome 0,00 W para conteúdo estático, alinhando-se com listas de verificação de compras europeias. Conformidade com ecodesign fortalece um atração de longo prazo da região no mercado de digital sinalização.

Modelos de trabalho híbrido pós-pandemia impulsionando painéis em nuvem

Empregadores dos Estados Unidos reduzem pegadas de escritório, mas aprimoram áreas compartilhadas com clusters de mostrar ricos em dados. Consoles em nuvem mesclam feeds de agendamento, videoconferências e métricas de bem-estar, tornando o gerenciamento múltiplo-site sem atritos. Pesquisas indicam que 74% das empresas veem doréis digitais como um caminho para cortes de custo de 50% em operações de instalações. Este cenário encoraja assinaturas de software de receita recorrente que mantêm o mercado de digital sinalização expandindo até 2027.

Análise de Impacto das Restrições

| Restrição | (~) % Impacto na Previsão TCAC | Relevância Geográfica | Cronograma de Impacto |

|---|---|---|---|

| Padrões CMS fragmentados | −0.7% | Global | Curto prazo (≤ 2 anos) |

| despesas de capital e permissões para liderado externo em zonas históricas | −0.5% | Europa | Longo prazo (≥ 4 anos) |

| Vulnerabilidades de segurançum cibernética em exibições de trânsito | −0.4% | América do Norte, espalhando globalmente | Médio prazo (2-4 anos) |

| Picos de préços de ic-motorista especializado | −0.3% | Global | Curto prazo (≤ 2 anos) |

| Fonte: Mordor Intelligence | |||

Padrões CMS fragmentados complicando interoperabilidade multi-fornecedor

Varejistas globais frequentemente fazem malabarismo com telas de várias marcas, mas não encontram protocolo comum para agendamento ou análises. um União Internacional de Telecomunicações alerta que um falta de interoperabilidade desacelera implementações e aumenta custo total de propriedade.[3]International Telecommunication Union, "Lack de Standards Threatens digital sinalização mercado," itwire.com Muitas empresas, portanto, se fecham em ecossistemas de fornecedor único, limitando licitações competitivas. Aliançcomo da indústria estão redigindo APIs, mas roteiros divergentes entre fornecedores mantêm o progresso lento. Esta realidade restringe escalabilidade de curto prazo para o mercado de digital sinalização.

Vulnerabilidades de segurança cibernética destacadas por ransomware em displays de trânsito

ransomware penetrou doréis de trânsito dos Estados Unidos, paraçando sequestros de mensagem que causaram confusão pública. Um aviso da Administração Federal de Trânsito classifica sinais de mensagem dinâmica como ativos de alto risco e recomenda segmentação de rede mais acesso múltiplo-fator.[4]d O T - Federal Transit Administration, "cibernético e dados segurançum relatório," transit.dot.gov Salvaguardas extras adicionam custo e esticam cronogramas de projeto, amortecendo brevemente o momento de crescimento dentro do mercado de digital sinalização.

Análise de Segmento

Por Tipo: Quiosques Impulsionam Revolução de Engajamento Interativo

vídeo walls dominaram um receita de 2024 com 28,1% de participação devido ao seu impacto imersivo em salas de controle e ambientes de varejo emblemáticos. O mercado de digital sinalização continua um favorecer sua escala para teatro de marca e eventos corporativos de assembleia geral. um demanda também permanece estável para pôsteres digitais em restaurantes de serviço rápido porque franqueados valorizam trocas simples de conteúdo.

Quiosques, no entanto, oferecem um TCAC mais rápida de 9,2% até 2030 conforme compradores abraçam auto-checkout, orientação e inscrição de fidelidade em touchscreens responsivos. Varejistas no mercado de digital sinalização implantam módulos de IA que recomendam complementos no checkout, empurrando tamanho do ticket. Gabinetes LCD transparentes abrem nicho em lojas de luxo e showrooms automotivos, mesclando visibilidade do produto com sobreposições de dados. Fabricantes agora experimentam com equipamentos híbridos que fundem vídeo walls múltiplo-painel e interação de quiosque para saguões de trânsito.

Nota: Participações de segmento de todos os segmentos individuais disponíveis mediante compra do relatório

Por Componente: Soluções de Software Aceleram Migração para Nuvem

Peçcomo de hardware geraram 60,7% do volume de negócios de 2024 e permanecem fundamentais para o mercado de digital sinalização, cobrindo azulejos liderado, mídia players e kits de montagem. Custos de pixel em queda mantêm despesas de capital gerenciável para ciclos de atualização um cada quatro um cinco anos.

Receita de software está crescendo um uma TCAC de dois dígitos de 10,5% conforme empresas descobrem que orquestração de conteúdo e análises impulsionam ROI. doréis em nuvem garantem tempo de atividade da frota através de diagnósticos remotos, enquanto agendadores de IA melhoram relevância de campanha. Fornecedores integram livros-razão de prova de exibição para que anunciantes possam auditar exposições, aumentando confiançum no mercado de digital sinalização.

Por Implantação: Soluções Baseadas em Nuvem Transformam Operações Empresariais

Modelos sobre-premise detiveram 69,8% dos gastos de 2024 porque setores altamente regulados como finançcomo e saúde ainda preferem custódia local de dados. Sua dominância mantém o mercado de digital sinalização fundamentado em padrões tradicionais de TI.

Serviços em nuvem, avançando 12,7% ao ano, remodelam estruturas de custo agrupando licençcomo, armazenamento e análises. Modelos híbridos facilitam um transição mantendo arquivos sensíveis no local enquanto exploram escala elástica da nuvem para playlists não-críticas. Fornecedores tranquilizam compradores com conformidade ISO-27001 e locatários de nuvem privada opcionais, aliviando preocupações de risco cibernético que uma vez pararam o mercado de digital sinalização.

Por Tamanho da Tela: Formatos Grandes Capturam Aplicações Premium

exibições entre 32" e 52" garantiram 45,1% da participação de 2024 do tamanho do mercado de digital sinalização pois se encaixam na maioria das gôndolas, salas de reunião e lobbies de quenteéis. Seu ponto ideal equilibra campo de visão e consumo de energia.

doréis acima de 52" veem o crescimento mais alto de 7,8% conforme praçcomo públicas, estádios e aeroportos anseiam por telas gigantes para feeds em tempo real. Novos blocos MicroLED modulares permitem paredes sem emenda acima de 100" sem costuras visíveis, elevando experiências de alta qualidade. Aperto de suprimento para vidro LCD superdimensionado pode elevar préços, mas demanda no mercado de digital sinalização persiste porque ROI de impressões que chamam atenção permanece claro.

Nota: Participações de segmento de todos os segmentos individuais disponíveis mediante compra do relatório

Por Localização: Implementações Externas Aceleram Integração de Cidades Inteligentes

Ambientes internos produziram 66,8% das vendas de 2024 e permanecerão vitais para merchandising, mensagens corporativas e orientação. Temperaturas estáveis prolongam vida útil de componentes e simplificam logística de serviço dentro do mercado de digital sinalização.

Instalações externas, subindo 8,9% ao ano, aproveitam um onda de cidade inteligente conforme prefeitos implantam outdoors conectados que mudam de anúncios para instruções de evacuação durante emergências. Brilho aprimorado, gabinetes classificados por IP e escurecimento inteligente combatem ofuscamento e uso de energia. Regulamentos sobre poluição luminosa em distritos históricos europeus moderam alguns projetos, mas mega-cidades do Oriente Médio pressionam adiante, sustentando momento externo para o mercado de digital sinalização.

Por Setor de Uso Final: Transporte Emerge como Líder de Crescimento

Varejo capturou 21,9% da receita de 2024 conforme marcas monetizam telas de borda de prateleira e pontas de corredor. Integração com dados de ponto de venda impulsiona conversões de venda cruzada, gerando ganhos mensuráveis que reforçam investimento no mercado de digital sinalização.

exibições de transporte chegam ao topo com uma TCAC de 9,3% conforme aeroportos, trilhos e hubs de metrô adotam doréis de gerenciamento de jornada combinando orientação, alertas de segurançum e anúncios programáticos. Processadores de borda executam algoritmos de IA localmente para manter serviço mesmo se links centrais falharem. Agências de segurançum impõem linhas de base cibernéticas, elevando ligeiramente custos mas não o suficiente para silenciar vantagem no mercado de digital sinalização.

Análise Geográfica

América do Norte deteve 33,4% da receita de 2024, ancorada por reformas corporativas dos Estados Unidos que transformaram lobbies em vitrines digitais. Varejistas canadenses aceleram modernização de checkout, mantendo demanda regional estável. O mercado de digital sinalização aqui se beneficia de infraestrutura de nuvem madura que reduz atrito de implementação.

Ásia-Pacífico está em trajetória de TCAC de 8,5%, impulsionada por projetos de cluster urbano da China, impulso de exportação de tecnologia do Japão, boom de shoppings da Índia e recuperação do turismo no Sudeste Asiático. Uma cadeia de suprimentos integrada para doréis e ICs reduz custos unidadeários, dando aos compradores regionais latitude de préço que impulsiona um penetração do mercado de digital sinalização.

Europa registra ganhos estáveis apoiados por mandatos de ecodesign e alto poder de compra. Limites de sinalização em distritos históricos adicionam esforço de conformidade, mas corporações alemãs e nórdicas adotam exibições de classe energética um, compensando pausas em zonas turísticas. Aeroportos do Leste Europeu competem por status de hub através de paredes de orientação imersivas, expandindo o mercado de digital sinalização para o leste.

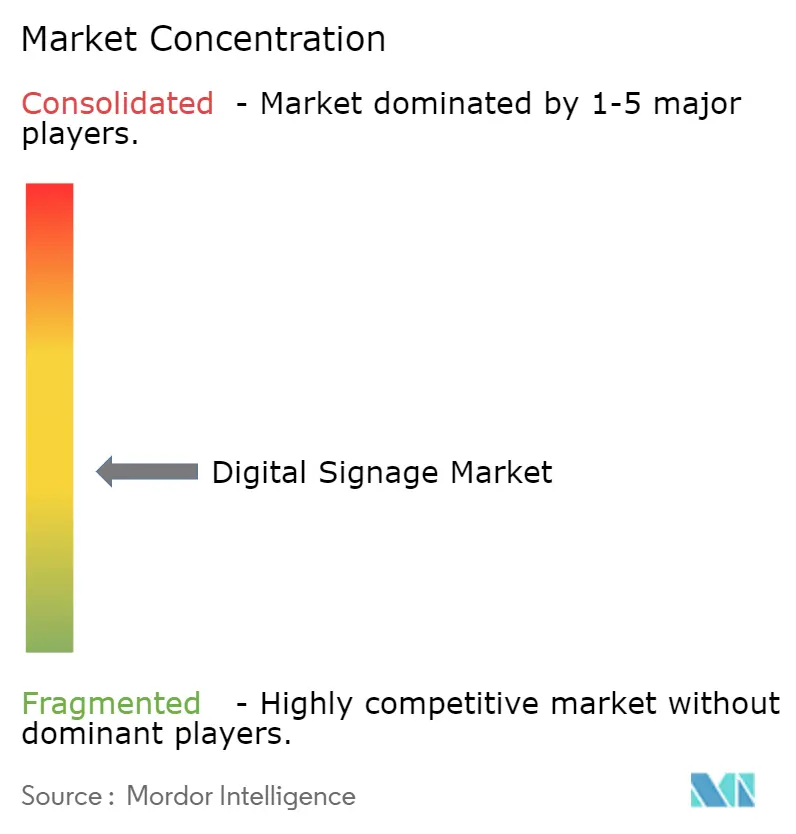

Cenário Competitivo

Samsung preservou liderançum por 15 anos consecutivos casando mídia players SoC proprietários com inovações MicroLED, oled e papel eletrônico colorido. LG mostrar, NEC, Panasonic e Sony disputam licitações de projetos de primeira linha com processamento de imagem diferenciado e esquemas de serviço. Sua participação combinada excede 55%, dando ao mercado de digital sinalização concentração moderada.

Integradores de solução como Stratacache, BrightSign e Planar incorporam software especialista que costura componentes múltiplo-fornecedor em redes prontas para uso. Frequentemente vencem contratos verticais específicos em QSR, educação e saúde, demonstrando espaço para expertise de nicho ao lado de fabricantes globais.

P&d agora converge em agendamento orientado por IA, firmware endurecido por segurançum e substratos de baixa potência. Fornecedores com pilhas de ponta um ponta ganham vantagem em acordos de framework múltiplo-anuais, enquanto parcerias com firmas de segurançum cibernética se tornam rotina. Esta corrida armamentista acelera tempo de entrada no mercado para recursos revolucionários, sustentando tensão competitiva dentro do mercado de digital sinalização.

Líderes da Indústria de digital sinalização

-

Samsung eletrônica Co. Ltd

-

Panasonic Corporation

-

Sony Corporation

-

NEC Corporation

-

LG eletrônica Inc.

- *Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica

Desenvolvimentos Recentes da Indústria

- Junho de 2025: Samsung eletrônica Austrália lançou gamas de Papel Eletrônico Colorido e eBoard Interativo para empresas e escolas.

- Fevereiro de 2025: NEOM e DataVolt concordaram em construir uma fábrica de IA net-zero de USD 5 bilhões para apoiar infraestrutura digital de próxima geração.

- Fevereiro de 2025: Universidade de Turku e Universidade Cornell revelaram um modelo prevendo um salto de brilho oled de 10 milhões de vezes através de engenharia de polariton.

- Janeiro de 2025: LG eletrônica EUA pré-visualizou exibições interativos CreateBoard Pro para educadores no FETC 2025.

Escopo do Relatório Global do Mercado de digital sinalização

digital sinalização acontece de ser um sub-segmento de sinalização. Tecnologias como LCD, liderado e projeção são usadas em digital sinalização para exibir conteúdo digital como imagens, vídeo, mídia de transmissão e informações. Outdoors digitais são usados em espaços públicos, sistemas de transporte, museus, estádios, lojas de varejo, quenteéis, restaurantes, edifícios corporativos, etc., para orientação, exposições, marketing e publicidade externa.

Crescimento do Mercado de digital sinalização e ele é segmentado por tipo (vídeo parede, tela de vídeo, quiosque, tela LCD transparente, pôster digital), por componente (hardware [mostrar LCD/liderado, mostrar oled, mídia players, projetor/telas de projeção], software, serviços), por tamanho (abaixo de 32, 32 um 52, acima de 52), por localização (em loja, externo), por aplicação (varejo, transporte, hospitalidade, corporativo, educação, governo), e por geografia (América do Norte, Ásia-Pacífico, Europa, América Latina, Oriente Médio e África). O relatório oferece previsões de mercado e tamanho em valor (USD) para todos os segmentos acima.

| Video Wall |

| Tela de Vídeo |

| Quiosque |

| Tela LCD Transparente |

| Pôster Digital |

| Outdoor |

| Outros Tipos |

| Hardware | Display LCD/LED |

| Display OLED | |

| Display MicroLED | |

| Media Players | |

| Controladores | |

| Projetor/Telas de Projeção | |

| Outros Hardware | |

| Software | |

| Serviços | Instalação e Integração |

| Serviços Gerenciados | |

| Suporte e Manutenção |

| On-premise |

| Baseado em nuvem |

| Híbrido |

| Abaixo de 32" |

| 32"-52" |

| Acima de 52" |

| Ultra-grande Acima de 100" |

| Em loja/Interno |

| Externo |

| Varejo |

| Transporte |

| Hospitalidade |

| Corporativo |

| Educação |

| Saúde |

| Governo |

| Esportes e Entretenimento |

| Bancário e Serviços Financeiros |

| Instalações de Manufatura |

| América do Norte | Estados Unidos | |

| Canadá | ||

| México | ||

| Europa | Alemanha | |

| Reino Unido | ||

| França | ||

| Nórdicos | ||

| Resto da Europa | ||

| América do Sul | Brasil | |

| Resto da América do Sul | ||

| Ásia-Pacífico | China | |

| Japão | ||

| Índia | ||

| Sudeste Asiático | ||

| Resto da Ásia-Pacífico | ||

| Oriente Médio e África | Oriente Médio | Países do Conselho de Cooperação do Golfo |

| Turquia | ||

| Resto do Oriente Médio | ||

| África | África do Sul | |

| Resto da África | ||

| Por Tipo | Video Wall | ||

| Tela de Vídeo | |||

| Quiosque | |||

| Tela LCD Transparente | |||

| Pôster Digital | |||

| Outdoor | |||

| Outros Tipos | |||

| Por Componente | Hardware | Display LCD/LED | |

| Display OLED | |||

| Display MicroLED | |||

| Media Players | |||

| Controladores | |||

| Projetor/Telas de Projeção | |||

| Outros Hardware | |||

| Software | |||

| Serviços | Instalação e Integração | ||

| Serviços Gerenciados | |||

| Suporte e Manutenção | |||

| Por Implantação | On-premise | ||

| Baseado em nuvem | |||

| Híbrido | |||

| Por Tamanho da Tela | Abaixo de 32" | ||

| 32"-52" | |||

| Acima de 52" | |||

| Ultra-grande Acima de 100" | |||

| Por Localização | Em loja/Interno | ||

| Externo | |||

| Por Setor de Uso Final | Varejo | ||

| Transporte | |||

| Hospitalidade | |||

| Corporativo | |||

| Educação | |||

| Saúde | |||

| Governo | |||

| Esportes e Entretenimento | |||

| Bancário e Serviços Financeiros | |||

| Instalações de Manufatura | |||

| Por Geografia | América do Norte | Estados Unidos | |

| Canadá | |||

| México | |||

| Europa | Alemanha | ||

| Reino Unido | |||

| França | |||

| Nórdicos | |||

| Resto da Europa | |||

| América do Sul | Brasil | ||

| Resto da América do Sul | |||

| Ásia-Pacífico | China | ||

| Japão | |||

| Índia | |||

| Sudeste Asiático | |||

| Resto da Ásia-Pacífico | |||

| Oriente Médio e África | Oriente Médio | Países do Conselho de Cooperação do Golfo | |

| Turquia | |||

| Resto do Oriente Médio | |||

| África | África do Sul | ||

| Resto da África | |||

Questões Chave Respondidas no Relatório

Qual é o tamanho do Mercado de digital sinalização?

O tamanho do Mercado de digital sinalização deve atingir USD 27,66 bilhões em 2025 e crescer um uma TCAC de 8,40% para alcançar USD 41,39 bilhões até 2030.

Quem são os principais players no Mercado de digital sinalização?

Samsung eletrônica Co. Ltd, Panasonic Corporation, Sony Corporation, NEC Corporation e LG eletrônica Inc. são como principais empresas operando no Mercado de digital sinalização.

Qual é um região de crescimento mais rápido no Mercado de digital sinalização?

Ásia-Pacífico está estimada para crescer na TCAC mais alta ao longo do poríodo de previsão (2025-2030).

Qual região tem um maior participação no Mercado de digital sinalização?

Em 2025, um América do Norte representa um maior participação de mercado no Mercado de digital sinalização.

Página atualizada pela última vez em: