Análise do mercado de empréstimos digitais

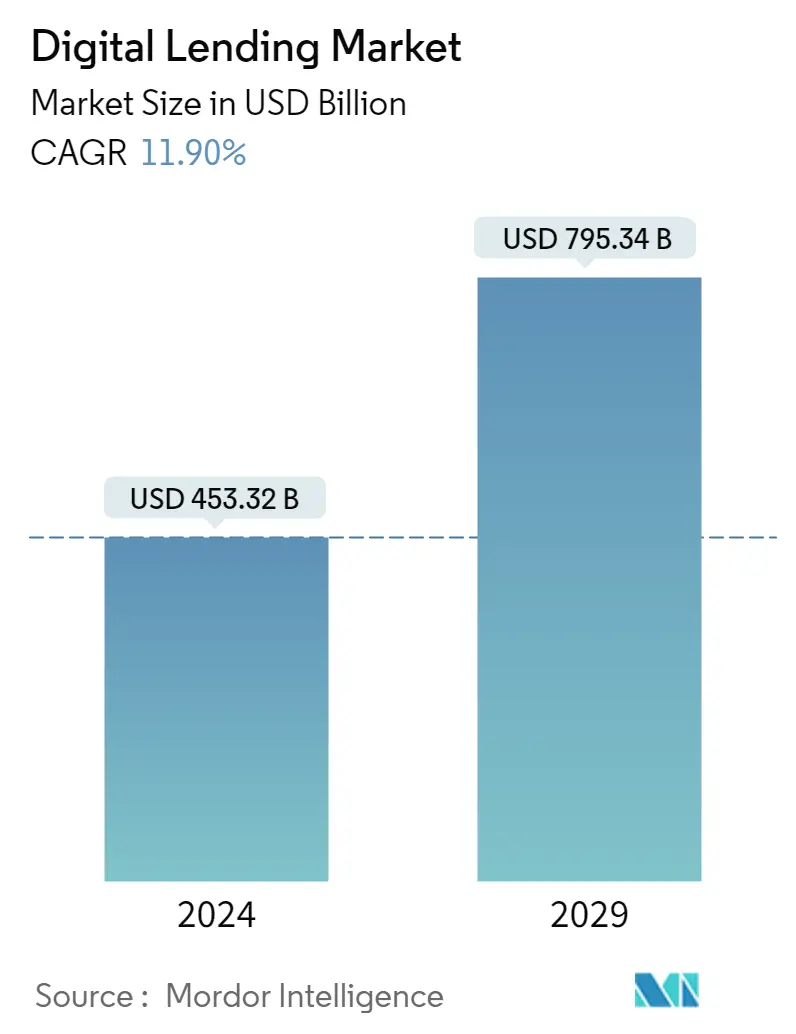

O tamanho do mercado de empréstimos digitais é estimado em US$ 453,32 bilhões em 2024, e deverá atingir US$ 795,34 bilhões até 2029, crescendo a um CAGR de 11,90% durante o período de previsão (2024-2029).

- Devido à pandemia de Covid-19, as PME de todo o mundo enfrentaram desafios na angariação de fundos durante a crise para manter os seus negócios em funcionamento.

- Espera-se que o empréstimo digital encontre várias oportunidades de crescimento e adoção durante a pandemia, especialmente entre as PME. De acordo com o EY Global Banking Outlook deste ano, 63% das PME ainda preferem bancos tradicionais para as suas necessidades financeiras, enquanto 56% utilizam um serviço FinTech bancário e de pagamentos devido ao aumento dos credores FinTech.

- O cenário de empréstimos mudou drasticamente ao longo dos anos devido à rápida adoção da digitalização na indústria BFSI. A forma tradicional de empréstimo ainda prevalece em muitas partes do mundo. No entanto, os benefícios proporcionados pelos fornecedores de soluções digitais estão a preparar cada vez mais o caminho para a adoção de soluções e serviços de empréstimo digital em todas as empresas.

- Outro fator importante que impulsiona o crescimento do mercado é a mudança nas expectativas e no comportamento do consumidor devido aos diversos benefícios da digitalização dos serviços bancários e financeiros. Os clientes podem ter origens diversificadas e podem necessitar do empréstimo para diversos fins, desde empréstimos pessoais a financiamento de PME e crédito à habitação, entre muitos outros. De acordo com uma pesquisa da IDC encomendada pela Razorpay, cada PME gasta em média 816 horas e Rs 32 lakh em serviços bancários por ano.

- Além disso, a adoção de vários avanços tecnológicos, como a proliferação de smartphones, levou a um aumento na adoção de serviços bancários digitais em vários setores verticais de utilizadores finais. Além disso, tecnologias como Inteligência Artificial, Aprendizado de Máquina e Computação em Nuvem beneficiam bancos e fintechs, pois podem processar grandes quantidades de informações de clientes. Esses dados e informações são então comparados para obter resultados sobre os serviços/soluções oportunos que os clientes desejam, o que tem auxiliado no desenvolvimento do relacionamento com os clientes.

- Aire, Kabbage e Kasisto são algumas das startups mais proeminentes do setor financeiro que investiram totalmente em IA. Por exemplo, Kabbage usa algoritmos de IA que avaliam todos os riscos de emprestar dinheiro a um cliente específico, permitindo que os gestores da empresa concedam empréstimos em um tempo mínimo. A procura de personalização das suas necessidades entre os consumidores das empresas fintech e bancárias reforçou ainda mais a procura por IA.

Tendências do mercado de empréstimos digitais

Espera-se que o segmento de consumo cresça a um ritmo mais elevado

- A última pesquisa de tendências de consumo de Expectativas e Experiências da Fiserv, Inc., fornecedora líder global de soluções tecnológicas de serviços financeiros, afirma que quase dois terços das pessoas que solicitaram empréstimos nos últimos dois anos agora o fazem parcial ou totalmente on-line. , representando um aumento significativo em relação ao ano passado. Uma parte central deste crescimento deve-se ao uso crescente de smartphones e tablets.

- Além disso, as startups de empréstimos digitais começaram a conceder empréstimos para educação e cursos profissionais, deixando de se concentrar principalmente em empréstimos pessoais e espaço de crédito ao consumidor. Por exemplo, a Zest Money, com sede em Bengaluru, está apostando alto em empréstimos para fins de educação profissional. Já fez parceria com players como Upgrade, NMIMS, Great Learning, Acadgild e Edureka, entre outros, para fornecer fundos a executivos de nível básico ou médio que desejam adquirir novos conjuntos de habilidades.

- A geração do milênio com alguns anos de experiência profissional e sem histórico de crédito (ou o segmento de novos usuários de crédito) considera seus empréstimos não aprovados ou com taxas de juros altas. Além disso, nos bancos tradicionais, o tempo para decidir para pequenas empresas e empréstimos corporativos é em média entre três e cinco semanas; o tempo médio para receber dinheiro é de quase três meses. Tais desafios estão a impulsionar o comportamento digital dos clientes para dispositivos móveis para aceder a aplicações de empréstimo digital.

- As regulamentações governamentais também aumentam o aumento do comportamento digital. Por exemplo, em Janeiro de 2023, o Reserve Bank of India anunciou um grupo de trabalho (GT) sobre empréstimos digitais através de plataformas online e aplicações móveis. O comitê será responsável por sugerir medidas regulatórias específicas. A medida é a mais recente na tentativa do banco central de enfrentar aplicativos de empréstimos instantâneos que oferecem vários empréstimos digitais a clientes carentes. Ultimamente, estas plataformas têm estado sob a mira do regulador por adoptarem meios coercivos de recuperação de empréstimos.

Espera-se que a Ásia-Pacífico apresente uma taxa de crescimento significativa

- Os empréstimos digitais estão disponíveis para as cooperativas de crédito há já algum tempo, mas com as novas tecnologias emergentes e a natureza acelerada dos empréstimos ao consumidor, é mais importante do que nunca que os empréstimos digitais ofereçam aos membros mais do que um processo sem papel. Por exemplo, em agosto de 2022, o RBI notifica as Diretrizes de Empréstimo Digital para bancos e empresas financeiras não bancárias (NBFCs) de que o desembolso de empréstimos por meio de plataformas de empréstimo digital está relacionado principalmente ao envolvimento desenfreado de terceiros, vendas indevidas, violação de privacidade de dados, conduta comercial injusta , cobrança de taxas de juros exorbitantes e práticas de recuperação antiéticas.

- O setor de empréstimos online da China registou um rápido crescimento na última década devido à falta de regulamentações eficazes, aumentando o número de intervenientes no mercado estudado. No entanto, de acordo com dados do Banco Popular da China, os empréstimos ao consumidor pendentes nas instituições financeiras licenciadas do país eram de 9 biliões de yuans em Maio, representando menos de 5% do total de empréstimos pendentes do país, de 200 biliões de yuans.

- A rápida adoção de smartphones, o acesso à Internet e uma mudança em direção ao consumismo na Índia ajudaram a alimentar o crescimento das empresas de crédito digital. Existem atualmente 338 start-ups de empréstimos online na Índia que tentam reduzir a distância entre mutuantes e credores através de um processo contínuo.

- Além disso, o governo do Japão está a lançar programas para inculcar comportamentos sem dinheiro nos cidadãos. O governo lançou uma iniciativa para aumentar os pagamentos sem dinheiro para 40% até 2025. Com o aumento do imposto sobre o consumo de 8% para 10% em 1 de outubro de 2019, foram implementados vários esquemas de descontos, que subsidiaram a instalação de terminais de pagamento sem dinheiro para comerciantes e forneceram Descontos de 2% ou 5% para consumidores em compras em PMEs cadastradas ou lojas franqueadas.

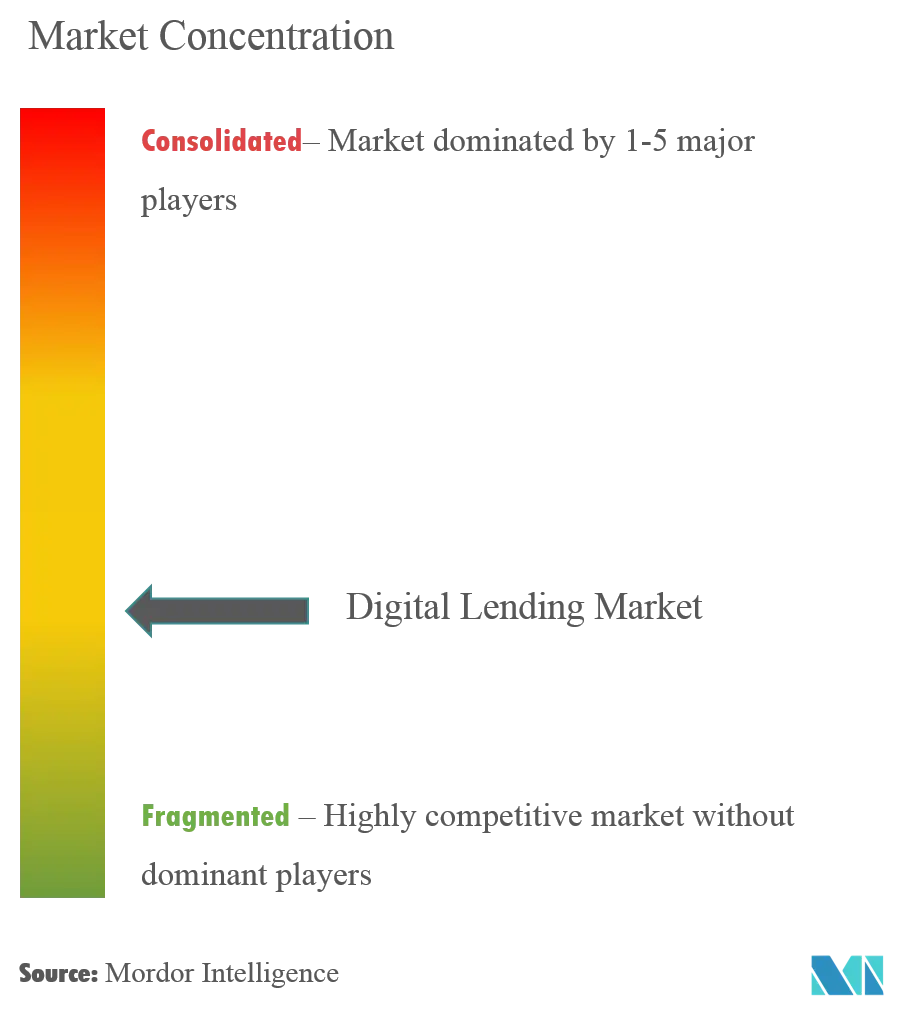

Visão geral da indústria de empréstimos digitais

O cenário competitivo do Mercado de Empréstimo Digital é fragmentado devido à presença de diversos provedores de soluções, nenhum deles detendo participação majoritária no mercado. Os participantes do mercado, como Funding Circle Limited, On Deck Capital Inc., Prosper Marketplace, Inc., LendInvest Limited e Bizfi LLCare, estão fazendo diversas inovações para melhorar suas ofertas e obter o máximo de tração no mercado. Os players emergentes no mercado estão captando recursos estrategicamente para fornecer soluções inovadoras e tecnologicamente integradas. Os participantes do mercado também veem as colaborações estratégicas como um caminho lucrativo para o crescimento.

- Em setembro de 2023, a empresa de câmbio de criptomoedas Coinbase Global anunciou seu plano de lançar uma plataforma para empréstimo de ativos digitais, especialmente voltada para grandes acionistas institucionais. A empresa supostamente arrecadou cerca de US$ 57 milhões para sua nova plataforma de empréstimo criptográfico.

Líderes do mercado de empréstimos digitais

-

Funding Circle Limited (Funding Circle Holdings PLC)

-

On Deck Capital Inc.

-

Prosper Marketplace, Inc.

-

LendInvest Limited

-

Bizfi LLC

- *Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica

Notícias do mercado de empréstimos digitais

- Em agosto de 2023, o Reserve Bank of India (RBI) fez um anúncio sobre os seus planos de lançar o seu novo projeto piloto de empréstimo digital para uma plataforma tecnológica pública destinada a crédito sem atrito. A plataforma está a ser estabelecida pelo Reserve Bank Innovation Hub (RBIH), uma subsidiária exclusiva do banco central.

- Em agosto de 2023, a Biz2X, uma subsidiária líder da plataforma SaaS de empréstimos digitais da Biz2Credit, fez parceria com a TruBoard, uma empresa protuberante em gestão de desempenho de ativos, que opera na plataforma Maadhyam. A parceria está focada em abordar a preocupação crescente de ativos inadimplentes (NPAs) em empréstimos de varejo e pequenas empresas. Autoriza os clientes da Maadhyam a gerir as suas pastas, ao mesmo tempo que reduz consideravelmente os NPAs de forma competente e funciona como um substituto para uma melhor inclusão monetária para as PME.

Segmentação da indústria de empréstimos digitais

O empréstimo digital é uma combinação de linhas de crédito tradicionais de bancos, nbfcs e mecanismos de financiamento inovadores numa plataforma de empréstimo digital, o que é fundamental para o crescimento do setor das MPME. O estudo sobre empréstimos digitais inclui a cobertura da dinâmica da procura de empréstimos online ou opções alternativas de empréstimos (não bancários) disponíveis tanto para empresas como para consumidores. O mercado é segmentado por tipo (negócios, consumidores) e geografia (América do Norte, Europa, Ásia-Pacífico, América Latina e Oriente Médio e África).

Os tamanhos e previsões do mercado são fornecidos em termos de valor (USD) para todos os segmentos acima.

| Por tipo | Negócios | Dinâmica do mercado de empréstimos digitais empresariais | |

| Ecossistema de empréstimos digitais empresariais (incluindo startups e titulares) | |||

| Por consumidor | Dinâmica do mercado de empréstimos digitais ao consumidor | ||

| Modelos de empréstimos digitais ao consumidor (credores consignados, empréstimos ponto a ponto, empréstimos pessoais, empréstimos para automóveis e empréstimos estudantis) | |||

| Ecossistema de empréstimos digitais ao consumidor (incluindo startups e titulares) | |||

| Por geografia | América do Norte | Estados Unidos | |

| Canadá | |||

| Europa | Reino Unido | ||

| Alemanha | |||

| França | |||

| Resto da Europa | |||

| Ásia-Pacífico | China | ||

| Índia | |||

| Japão | |||

| Resto da Ásia-Pacífico | |||

| Resto do mundo | |||

Perguntas frequentes sobre pesquisa de mercado de empréstimos digitais

Qual é o tamanho do mercado de empréstimos digitais?

O tamanho do mercado de empréstimos digitais deverá atingir US$ 453,32 bilhões em 2024 e crescer a um CAGR de 11,90% para atingir US$ 795,34 bilhões até 2029.

Qual é o tamanho atual do mercado de empréstimos digitais?

Em 2024, o tamanho do mercado de empréstimos digitais deverá atingir US$ 453,32 bilhões.

Quem são os principais atores do mercado de empréstimos digitais?

Funding Circle Limited (Funding Circle Holdings PLC), On Deck Capital Inc., Prosper Marketplace, Inc., LendInvest Limited, Bizfi LLC são as principais empresas que operam no Mercado de Empréstimos Digitais.

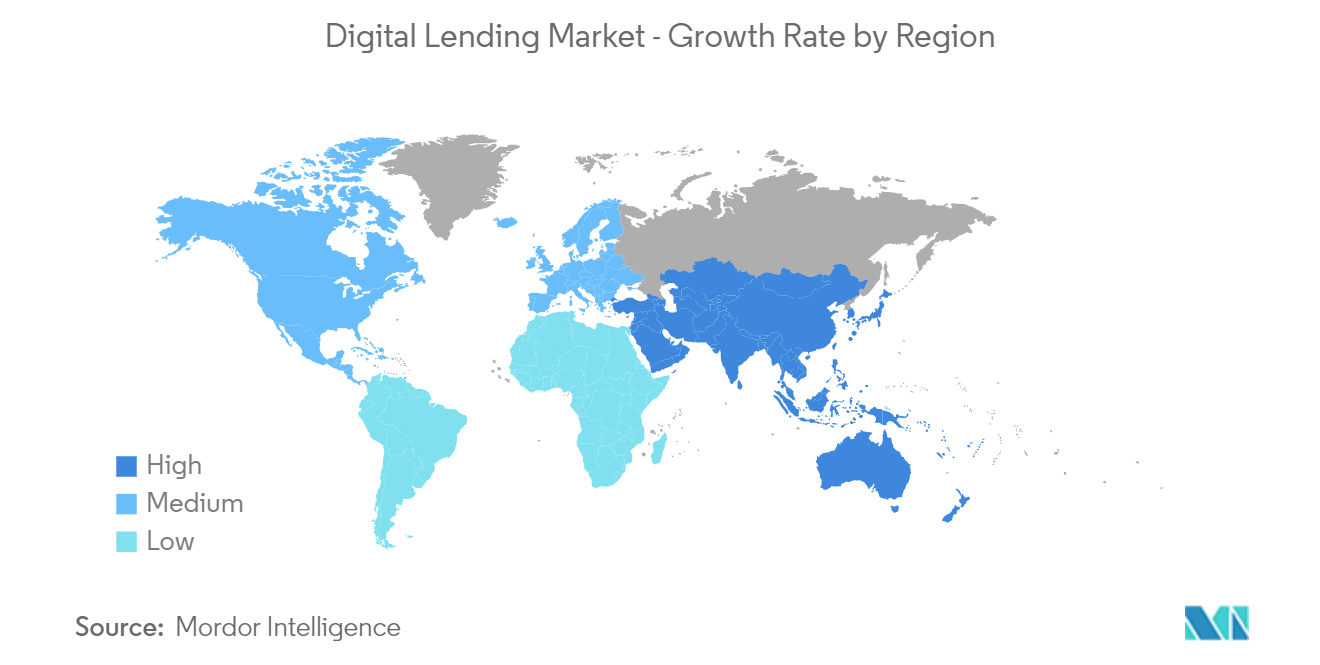

Qual é a região que mais cresce no mercado de empréstimos digitais?

Estima-se que a Ásia-Pacífico cresça no maior CAGR durante o período de previsão (2024-2029).

Qual região tem a maior participação no mercado de empréstimos digitais?

Em 2024, a América do Norte é responsável pela maior participação de mercado no Mercado de Empréstimos Digitais.

Que anos esse mercado de empréstimos digitais cobre e qual era o tamanho do mercado em 2023?

Em 2023, o tamanho do mercado de empréstimos digitais foi estimado em US$ 405,11 bilhões. O relatório abrange o tamanho histórico do mercado de empréstimos digitais por anos 2019, 2020, 2021, 2022 e 2023. O relatório também prevê o tamanho do mercado de empréstimos digitais por anos 2024, 2025, 2026, 2027, 2028 e 2029.

Nossos relatórios mais vendidos

Popular Information Technology Reports

Popular Technology, Media and Telecom Reports

Relatório da indústria de empréstimos digitais

Estatísticas para a participação de mercado de empréstimos digitais em 2024, tamanho e taxa de crescimento de receita, criadas pela Mordor Intelligence™ Industry Reports. A análise de empréstimos digitais inclui uma previsão de mercado para 2029 e uma visão histórica. Obtenha uma amostra desta análise do setor como um download gratuito em PDF do relatório.