| Período de Estudo | 2019 - 2029 |

| Volume do Mercado (2024) | 6.57 Million tons |

| Volume do Mercado (2029) | 9.52 Million tons |

| CAGR | 7.70 % |

| Mercado de Crescimento Mais Rápido | Ásia-Pacífico |

| Maior Mercado | Ásia-Pacífico |

| Concentração do Mercado | Baixo |

Principais jogadores*Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica |

Análise de mercado de dietilenoglicol (DEG)

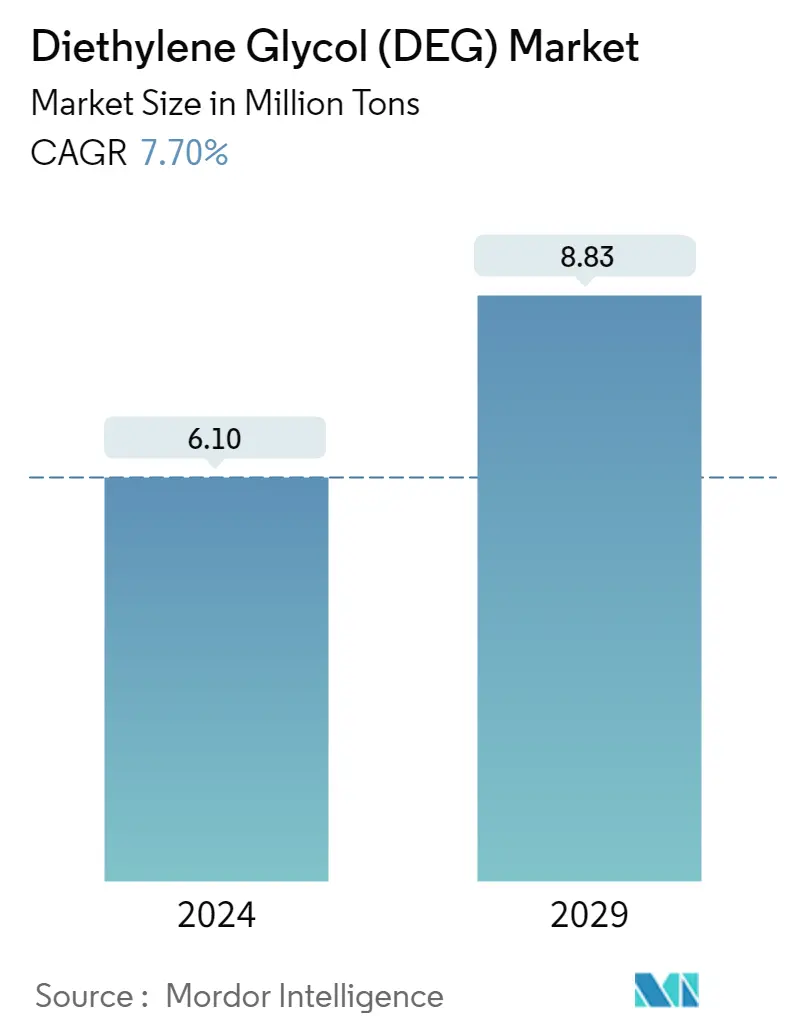

O tamanho do mercado de dietilenoglicol é estimado em 6,10 milhões de toneladas em 2024, e deverá atingir 8,83 milhões de toneladas até 2029, crescendo a um CAGR de 7,70% durante o período de previsão (2024-2029).

A pandemia COVID-19 impactou negativamente o mercado. Foi por causa do fechamento das instalações fabris e fábricas devido ao bloqueio e restrições. As interrupções na cadeia de abastecimento e no transporte criaram ainda mais obstáculos para o mercado. No entanto, a indústria registou uma recuperação em 2021, recuperando assim a procura para o mercado estudado.

- No curto prazo, o aumento da procura das indústrias de construção e de tintas e revestimentos nas economias emergentes, como a Índia e a China, são factores que impulsionam o crescimento do mercado.

- Por outro lado, as regulamentações que restringem o uso do DEG devido à sua natureza tóxica e aos preços voláteis das matérias-primas são alguns dos fatores que restringem o crescimento do mercado estudado.

- No entanto, a crescente demanda por dietilenoglicol como intermediário químico na indústria química devido ao aumento do uso a jusante em resinas PET e na indústria têxtil são as principais oportunidades para impulsionar o mercado no futuro.

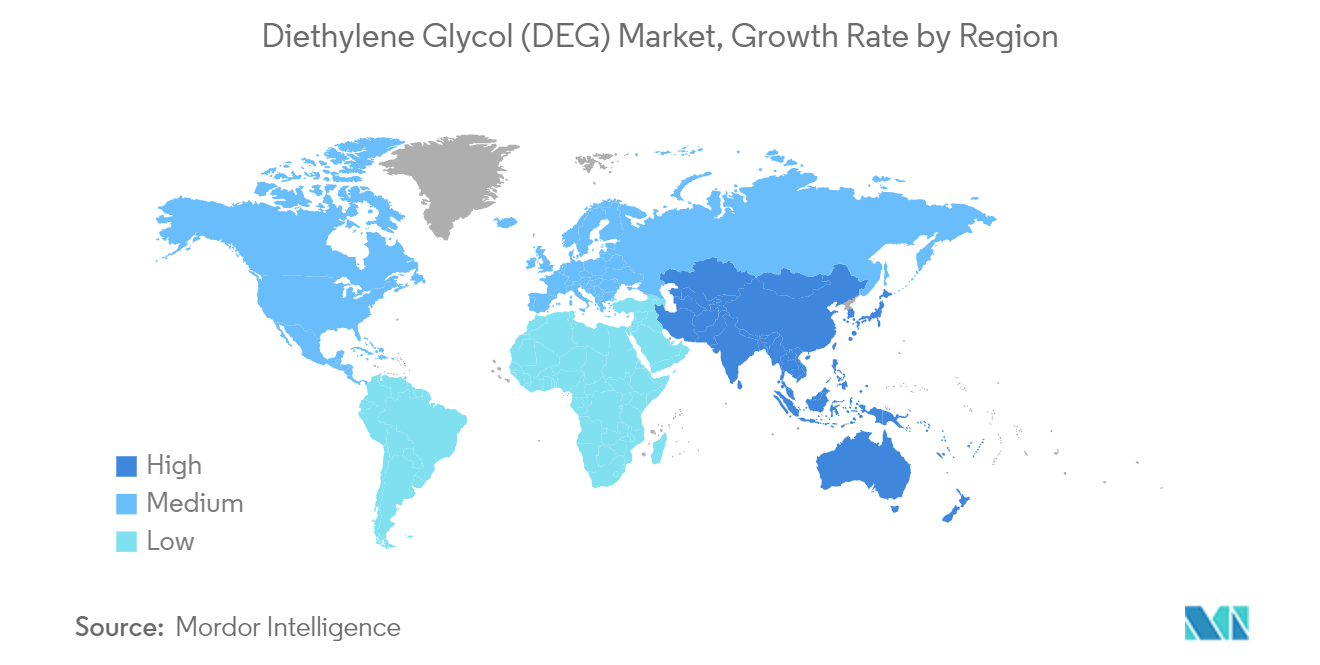

- A região Ásia-Pacífico domina o mundo e será o mercado de crescimento mais rápido devido ao maior desenvolvimento de infra-estruturas e à rápida industrialização.

Tendências de mercado de dietilenoglicol (DEG)

Aumento da demanda na indústria de plásticos

- O dietilenoglicol é um composto orgânico produzido pela hidrólise parcial do óxido de etileno. É um líquido incolor, inodoro, de baixa volatilidade e baixa viscosidade com sabor adocicado.

- Com o aumento da utilização do dietilenoglicol como matéria-prima na produção de plastificantes para papel, cortiça e esponjas sintéticas, a procura por dietilenoglicol está a aumentar na indústria do plástico. Espera-se que impulsione seu mercado durante o período de previsão.

- O dietilenoglicol também é usado na produção de materiais plásticos como o poliuretano. É utilizado para isolamento de refrigeradores e freezers e como material de revestimento e selante na indústria automobilística. Por exemplo, segundo a OICA, em 2022, a produção automóvel nos Estados Unidos foi de 1.00.60.339 unidades, o que apresentou um aumento de 10% em relação a 2021. Como resultado, espera-se que um aumento na produção automóvel crie procura para Dietilenoglicol (DEG).

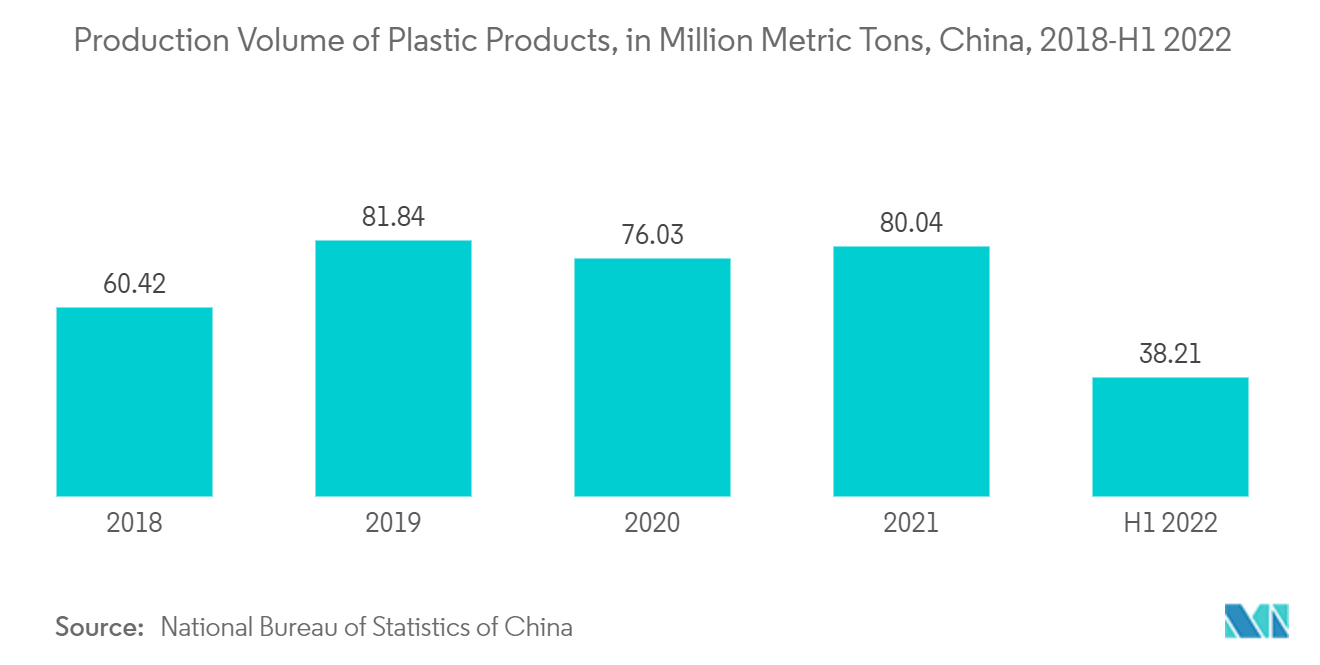

- A China é o maior produtor de matérias-primas e produtos de poliuretano no mercado global. Por exemplo, de acordo com o Gabinete Nacional de Estatísticas da China, em 2021, a produção total de produtos plásticos da China ascendeu a 80 milhões de toneladas métricas, o que apresentou um aumento de 5,27% em relação ao ano anterior (2020). Portanto, espera-se que um aumento na produção de produtos plásticos no país crie demanda para o mercado de Dietilenoglicol (DEG) no país.

- Devido a todos os fatores mencionados acima, espera-se que o mercado de dietilenoglicol cresça rapidamente durante o período de previsão.

A região Ásia-Pacífico dominará o mercado

- Em países como a China e a Índia, a procura de dietilenoglicol está a aumentar na região devido ao aumento dos gastos governamentais no desenvolvimento de infra-estruturas e à rápida industrialização.

- Projeta-se que a crescente necessidade de produtos, como resinas de poliéster e poliuretanos, em vários setores de usuários finais, como construção e construção, plástico e automotivo, aumente a demanda por dietilenoglicol na região. Atua como intermediário químico para sua produção. Além disso, a crescente produção de vários produtos químicos nos países da Ásia-Pacífico impactou o crescimento do mercado.

- De acordo com a Federação das Câmaras de Comércio e Indústria Indianas, o governo indiano reconhece a indústria agroquímica como uma das 12 principais indústrias a alcançar a liderança global, crescendo 8-10% até 2025. Assim, prevê-se que o setor agroquímico da Índia cresça durante o período de previsão.

- De acordo com a Associação Nacional da Indústria de Revestimentos da China, na China, a procura de revestimentos no país deverá crescer 8% com o apoio da construção civil e da produção automóvel. Por exemplo, segundo a OICA, em 2022, a produção automobilística na China foi de 2.70.20.615 unidades, o que apresentou um aumento de 3,3% em relação a 2021. Portanto, o aumento da produção de automóveis no país deverá consumir mais tintas. e revestimentos, criando uma vantagem para o mercado de dietilenoglicol (DEG).

- A China e a Índia são os dois países mais populosos, que ainda estão em desenvolvimento. Portanto, espera-se um enorme crescimento nas indústrias de agroquímicos, tintas e revestimentos e cuidados pessoais. Por exemplo, em 2022, mais de 328 mil unidades habitacionais foram lançadas no mercado residencial da Índia. Embora haja uma grande demanda por moradias no país, os lançamentos residenciais estão em um nível comparativamente elevado nos últimos anos. Portanto, espera-se que o aumento da demanda por revestimentos arquitetônicos impulsione o mercado de dietilenoglicol.

- Devido aos fatores acima mencionados, o mercado de Dietilenoglicol (DEG) deverá crescer significativamente durante o período de estudo.

Visão geral da indústria de dietilenoglicol (DEG)

O mercado de dietilenoglicol é altamente fragmentado. Alguns dos principais players do mercado incluem (não em nenhuma ordem específica) Reliance Industries Limited, SABIC, Dow, Huntsman International LLC e Shell, entre outros.

Líderes de mercado de dietilenoglicol (DEG)

-

Reliance Industries Limited

-

SABIC

-

Dow

-

Huntsman International LLC

-

Shell

- *Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica

Notícias do mercado de dietilenoglicol (DEG)

- Fevereiro de 2023: Nippon Shokubai Co., Ltd. recebeu a certificação ISCC PLUS para 19 produtos, o que permite à empresa fabricar produtos com baixo impacto ambiental utilizando matérias-primas derivadas de biomassa. Os produtos certificados incluem monoetilenoglicol, dietilenoglicol, trietilenoglicol, ácido acrílico e éster acrílico, incluindo outros.

- Julho de 2022: PTT Global Chemical Public Company Limited anunciou que a empresa adquiriu todos os negócios da GC Glycol Co., Ltd. Esta aquisição ajudou a empresa a expandir seus negócios de dietilenoglicol globalmente.

Segmentação da Indústria de Dietilenoglicol (DEG)

O dietilenoglicol é um composto orgânico incolor e inodoro. É um solvente amplamente utilizado e é miscível em água, álcool, éter e etilenoglicol. Também é usado como anticongelante e em lubrificantes. O mercado de dietilenoglicol é segmentado por aplicação, indústria de usuários finais e geografia. O mercado é segmentado por aplicação em plastificantes, cuidados pessoais, intermediários químicos, lubrificantes, entre outras aplicações. Pela indústria de usuários finais, o mercado é segmentado em plásticos, agroquímicos, cosméticos e cuidados pessoais, tintas e revestimentos e outras indústrias de usuários finais. O relatório também abrange os tamanhos de mercado e as previsões para o mercado de dietilenoglicol (DEG) em 15 países da grande região. O dimensionamento e as previsões de mercado de cada segmento são baseados no volume (quilotons).

| Aplicativo | Plastificantes | ||

| Cuidado pessoal | |||

| Intermediários Químicos | |||

| Lubrificante | |||

| Outras aplicações (solvente, etc.) | |||

| Indústria do usuário final | Plásticos | ||

| Agroquímicos | |||

| Cosméticos e Cuidados Pessoais | |||

| Tintas e Revestimentos | |||

| Outras indústrias de usuários finais (têxteis, petróleo e gás, etc.) | |||

| Geografia | Ásia-Pacífico | China | |

| Índia | |||

| Japão | |||

| Coreia do Sul | |||

| Resto da Ásia-Pacífico | |||

| América do Norte | Estados Unidos | ||

| Canadá | |||

| México | |||

| Europa | Alemanha | ||

| Reino Unido | |||

| Itália | |||

| França | |||

| Resto da Europa | |||

| América do Sul | Brasil | ||

| Argentina | |||

| Resto da América do Sul | |||

| Médio Oriente e África | Arábia Saudita | ||

| África do Sul | |||

| Resto do Médio Oriente e África | |||

Perguntas frequentes sobre pesquisa de mercado de dietilenoglicol (DEG)

Qual é o tamanho do mercado de dietilenoglicol (DEG)?

O tamanho do mercado de dietilenoglicol (DEG) deverá atingir 6,10 milhões de toneladas em 2024 e crescer a um CAGR de 7,70% para atingir 8,83 milhões de toneladas até 2029.

Qual é o tamanho atual do mercado de dietilenoglicol (DEG)?

Em 2024, o tamanho do mercado de dietilenoglicol (DEG) deverá atingir 6,10 milhões de toneladas.

Quem são os principais atores do mercado de dietilenoglicol (DEG)?

Reliance Industries Limited, SABIC, Dow, Huntsman International LLC, Shell são as principais empresas que operam no mercado de dietilenoglicol (DEG).

Qual é a região que mais cresce no mercado de dietilenoglicol (DEG)?

Estima-se que a Ásia-Pacífico cresça no maior CAGR durante o período de previsão (2024-2029).

Qual região tem a maior participação no mercado de dietilenoglicol (DEG)?

Em 2024, a Ásia-Pacífico é responsável pela maior participação de mercado no mercado de dietilenoglicol (DEG).

Que anos esse mercado de dietilenoglicol (DEG) cobre e qual era o tamanho do mercado em 2023?

Em 2023, o tamanho do mercado de dietilenoglicol (DEG) foi estimado em 5,66 milhões de toneladas. O relatório abrange o tamanho histórico do mercado de dietilenoglicol (DEG) para os anos 2019, 2020, 2021, 2022 e 2023. O relatório também prevê o tamanho do mercado de dietilenoglicol (DEG) para os anos 2024, 2025, 2026, 2027, 2028 e 2029.

Nossos relatórios mais vendidos

Popular Plastics, Polymers, and Elastomers Reports

Popular Chemicals & Materials Reports

Relatório da indústria de dietilenoglicol (DEG)

Estatísticas para participação de mercado, tamanho e taxa de crescimento de receita de dietilenoglicol (DEG) em 2024, criadas por Mordor Intelligence™ Industry Reports. A análise do dietilenoglicol (DEG) inclui uma perspectiva de previsão de mercado para 2029 e uma visão histórica. Obtenha uma amostra desta análise do setor como um download gratuito em PDF do relatório.

_Market_Major_Players.webp)

_Market_Market_Concentration.webp)