Tamanho do mercado de éter dietílico

| Período de Estudo | 2019 - 2029 |

| Ano Base Para Estimativa | 2023 |

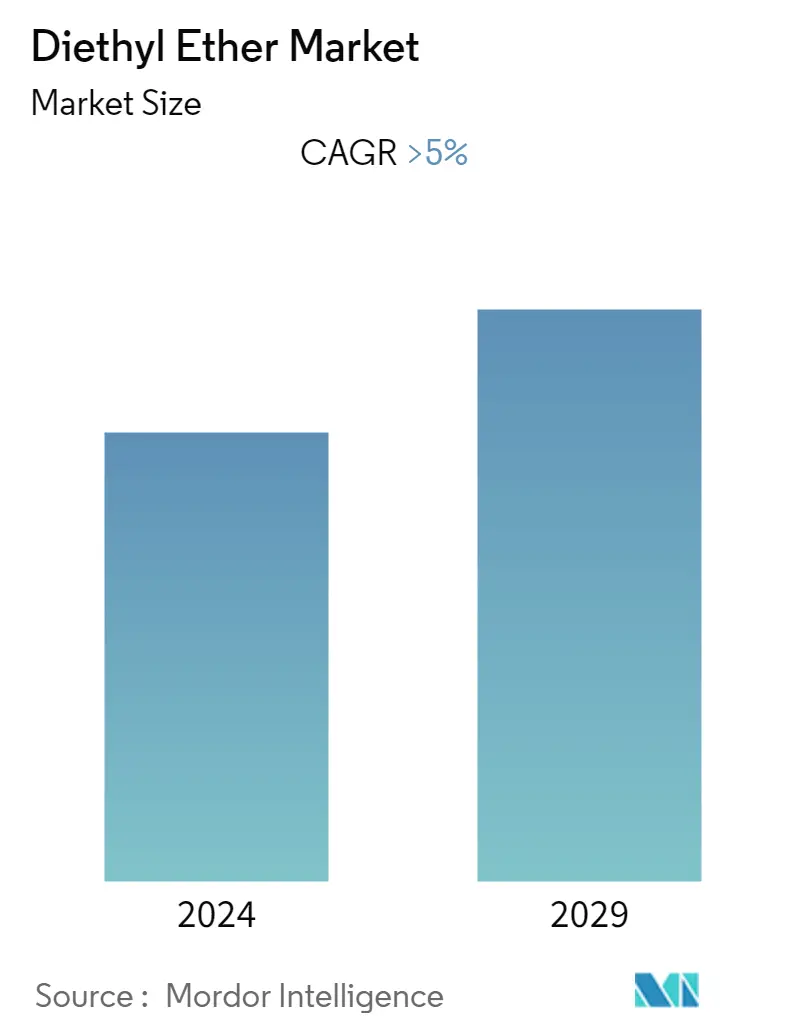

| CAGR | > 5.00 % |

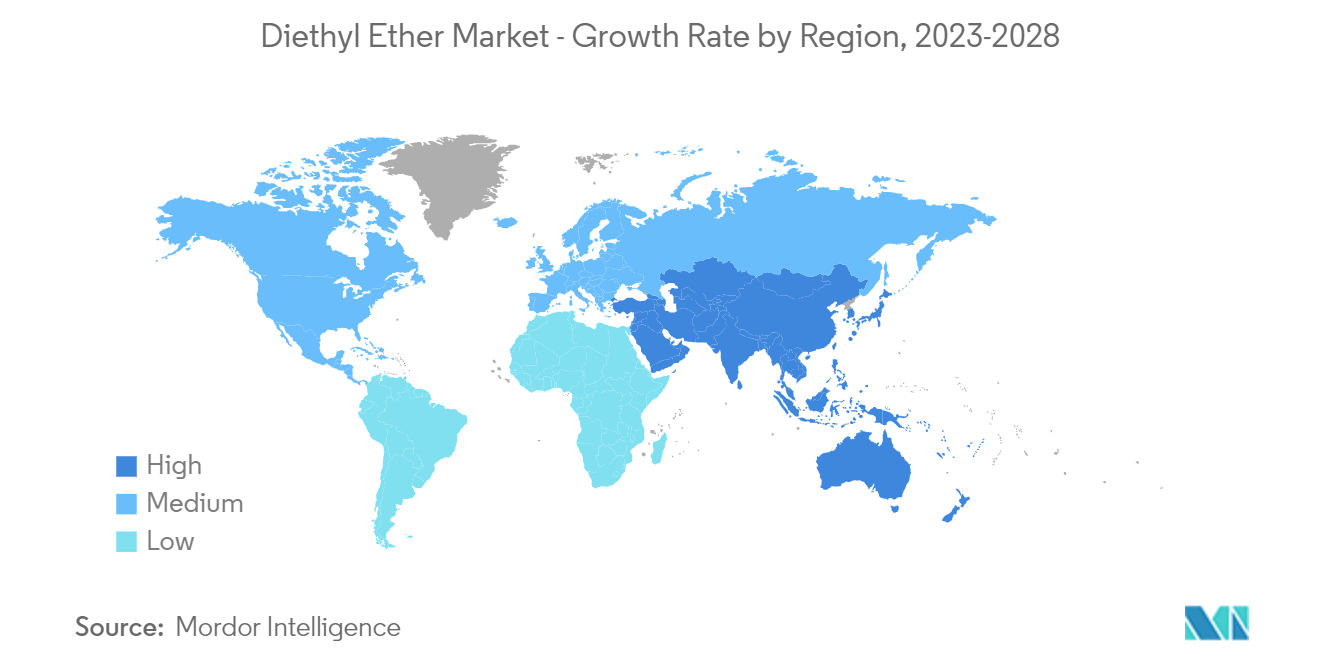

| Mercado de Crescimento Mais Rápido | Ásia-Pacífico |

| Maior Mercado | América do Norte |

| Concentração de Mercado | Baixo |

Jogadores principais*Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica |

Como podemos ajudar?

Análise de mercado de éter dietílico

Durante o período da previsão, espera-se que o mercado de éter dietílico cresça a um CAGR de mais de 5%.

A COVID-19 afetou vários setores, incluindo o éter dietílico. Devido às interrupções na cadeia de abastecimento e à menor procura no uso final, a procura de éter dietílico abrandou durante a pandemia. À medida que a pandemia se instalou e os negócios regressaram, o mercado recuperou. o crescimento dos setores farmacêutico e químico pós-COVID aumentou o consumo de éter dietílico.

- Um dos principais fatores que impulsionam o mercado é a crescente demanda por solventes industriais e laboratoriais.

- A indústria automotiva liderou o mercado e espera-se que essa tendência continue nos próximos anos.

- Mas o crescimento do mercado de éter dietílico pode ser retardado pela crescente disponibilidade de outros solventes como o etanol e o álcool isopropílico.

- Usar éter dietílico para fazer nanotubos de carbono com mais de uma parede pode ser uma boa ideia no futuro.

- A América do Norte dominou o mercado em todo o mundo, com o maior consumo vindo dos Estados Unidos.

Tendências do mercado de éter dietílico

Consumo de Éter Dietílico na Indústria Automotiva

- O éter dietílico é usado na indústria automobilística como intensificador de octanas e oxigênio na gasolina, bem como como mistura de óleo lubrificante. Classificação de octanagem, que avalia a capacidade de um combustível de evitar detonações ou detonação precoce em um motor. Também pode aumentar o teor de oxigênio da gasolina, melhorando a combustão e reduzindo os poluentes.

- O éter dietílico pode ser usado como aditivo em fluidos de partida de diesel, que são projetados para auxiliar na partida de motores diesel em climas frios. O éter ajuda a evaporar o óleo diesel, facilitando a ignição das velas incandescentes. Isso torna a partida de um motor diesel em climas frios mais fácil e confiável.

- O éter dietílico é muito inflamável, por isso faz com que o motor dê partida rapidamente, quase dobrando a pressão no cilindro.

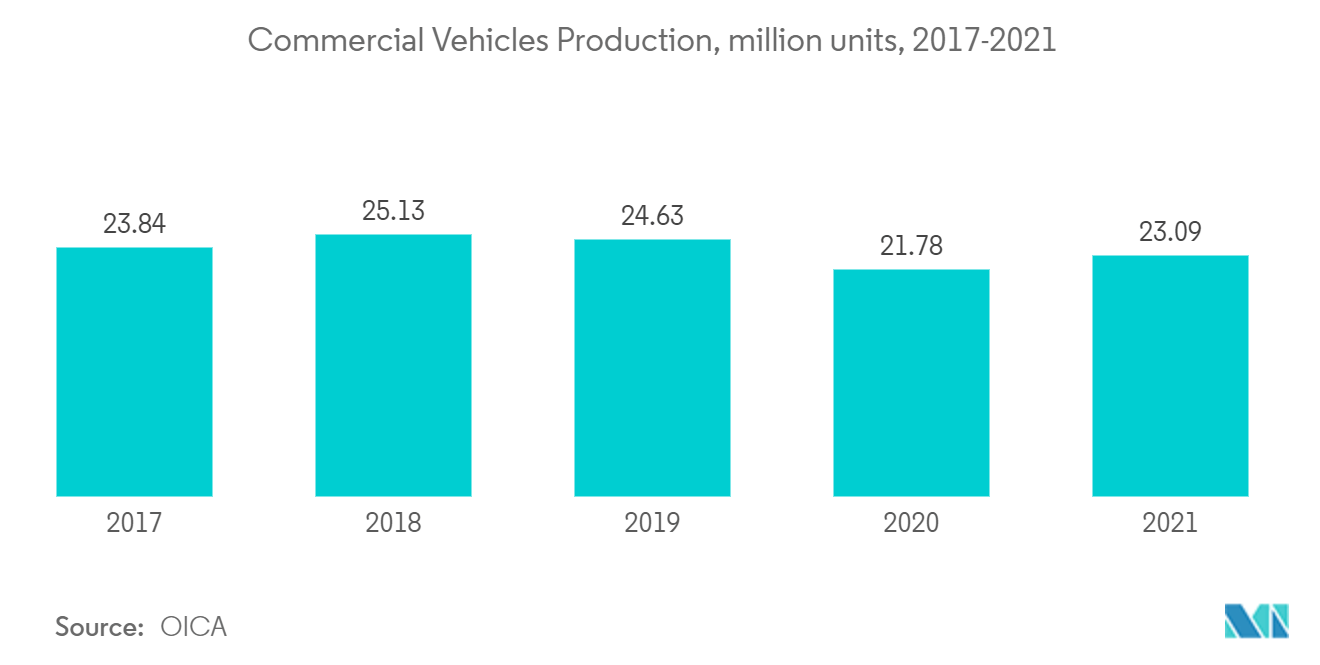

- Veículos comerciais menores e caminhões de entrega consomem mais gasolina devido ao seu peso reduzido e maior eficiência de combustível. No entanto, os veículos comerciais maiores, como os reboques-tractores e os camiões de carga pesada, preferem frequentemente os motores diesel devido ao seu maior peso e durabilidade. Em 2021, o número total de automóveis comerciais construídos foi de 23,09 milhões, acima dos 21 milhões em 2020 (um aumento de 6%).

- No período de 2012 a 2021, foram fabricados mais de 228,57 milhões de veículos comerciais. Além disso, de acordo com a Associação Europeia de Fabricantes de Automóveis, durante janeiro-setembro de 2022, os registos de novos automóveis de passageiros na Ásia-Pacífico aumentaram mais de 7% em comparação com um período semelhante no ano passado.

- As recentes melhorias na tecnologia dos motores diesel tornaram-nos uma escolha melhor para proprietários e condutores de veículos comerciais porque são mais limpos e menos prejudiciais ao ambiente.

- O aditivo éter dietílico pode ser de maior interesse no fluido de partida em países de clima frio, pois auxilia na partida a frio de um motor em temperaturas abaixo de zero.

- O consumo de éter dietílico de diversas maneiras na indústria automotiva provavelmente impulsionará a demanda por éter dietílico nos próximos anos.

Região da América do Norte dominará o mercado

- A região norte-americana dominou a participação de mercado global em 2022. Os Estados Unidos são o maior produtor e consumidor de éter dietílico em todo o mundo.

- Os gastos farmacêuticos nos Estados Unidos têm aumentado nos últimos anos. De acordo com a Sociedade Americana de Farmacêuticos do Sistema de Saúde, em 2021, os gastos totais com medicamentos nos EUA aumentaram 7,7% e ultrapassaram os 575 mil milhões de dólares. O aumento dos gastos com medicamentos deve-se muito provavelmente a grandes áreas de terapia crónica, como a hipertensão e a saúde mental. O éter dietílico é usado como solvente para medicamentos.

- As restrições da cadeia de abastecimento afetarão gravemente a indústria automóvel dos EUA em 2022. As vendas anuais de veículos em 2022 diminuíram mais de 8% em comparação com 2021. No entanto, de acordo com a General Motors e a Toyota, a indústria irá recuperar em 2023. Por exemplo, de acordo com o Bureau of Economic Analysis dos EUA, em janeiro de 2023, as vendas totais de veículos nos EUA ultrapassaram 16 milhões de unidades, mais de 16% em comparação com dezembro de 2022.

- Com uma demanda crescente por medicamentos farmacêuticos e reagentes de laboratório, o mercado de éter dietílico provavelmente crescerá em bom ritmo durante o período de previsão.

Visão geral da indústria de éter dietílico

O mercado de éter dietílico está parcialmente fragmentado, com os principais players respondendo por uma pequena fatia dele. Alguns desses grandes players incluem BASF SE, LyondellBasell Industries Holdings BV, Merck KGaA e INEOS.

Líderes de mercado de éter dietílico

-

LyondellBasell Industries Holdings BV

-

Merck KGaA

-

INEOS

-

Industrial Solvents & Chemicals Pvt Ltd

-

BASF SE

*Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica

Notícias do mercado de éter dietílico

- Dezembro de 2022 Sinopec e INEOS concluíram dois negócios petroquímicos. Na primeira, a INEOS adquiriu 50% da Shanghai SECCO Petrochemical Company Limited. No segundo, a INEOS e a SINOPEC estabeleceram uma joint venture 50:50 para a tecnologia ABS.

- Novembro de 2022 Assago Industries anunciou a instalação de uma planta de produção de etanol no Parque Industrial APIIC, Gummalladoddi, Andhra Pradesh.

Relatório de mercado de éter dietílico – Índice

1. INTRODUÇÃO

1.1 Resultados do estudo

1.2 Suposições do estudo

1.3 Escopo do estudo

2. METODOLOGIA DE PESQUISA

3. SUMÁRIO EXECUTIVO

4. DINÂMICA DE MERCADO

4.1 Motoristas

4.1.1 Demanda crescente por solventes industriais e laboratoriais

4.1.2 Aumento da demanda por éter dietílico na produção de perfumes

4.1.3 Necessidade crescente de uso de éter dietílico para motores de ignição por compressão (CI)

4.2 Restrições

4.2.1 Formação de Peróxidos Explosivos

4.3 Análise da cadeia de valor da indústria

4.4 Análise das Cinco Forças de Porter

4.4.1 Poder de barganha dos fornecedores

4.4.2 Poder de barganha dos consumidores

4.4.3 Ameaça de novos participantes

4.4.4 Ameaça de produtos e serviços substitutos

4.4.5 Grau de Competição

4.5 Análise e tendências de matérias-primas

4.6 Instantâneo Tecnológico

4.7 Análise Comercial

4.8 Análise de Política Regulatória

5. SEGMENTAÇÃO DE MERCADO

5.1 Aplicativo

5.1.1 Combustível e aditivos para combustível

5.1.2 Propelentes

5.1.3 Solventes

5.1.4 Intermediários Químicos

5.1.5 Meios Extrativos

5.1.6 Outras aplicações

5.2 Indústria do usuário final

5.2.1 Automotivo

5.2.2 Plásticos

5.2.3 Farmacêutico

5.2.4 Fragrância

5.2.5 Outras indústrias de usuários finais

5.3 Geografia

5.3.1 Ásia-Pacífico

5.3.1.1 China

5.3.1.2 Índia

5.3.1.3 Japão

5.3.1.4 Coreia do Sul

5.3.1.5 Resto da Ásia-Pacífico

5.3.2 América do Norte

5.3.2.1 Estados Unidos

5.3.2.2 Canadá

5.3.2.3 México

5.3.3 Europa

5.3.3.1 Alemanha

5.3.3.2 Reino Unido

5.3.3.3 Itália

5.3.3.4 França

5.3.3.5 Resto da Europa

5.3.4 América do Sul

5.3.4.1 Brasil

5.3.4.2 Argentina

5.3.4.3 Resto da América do Sul

5.3.5 Oriente Médio e África

5.3.5.1 Arábia Saudita

5.3.5.2 África do Sul

5.3.5.3 Resto do Médio Oriente e África

6. CENÁRIO COMPETITIVO

6.1 Fusões e Aquisições, Joint Ventures, Colaborações e Acordos

6.2 Análise de participação de mercado**

6.3 Estratégias adotadas pelos principais players

6.4 Perfis de empresa

6.4.1 BASF SE

6.4.2 Industrial Solvents & Chemicals Pvt Ltd (ISCPL)

6.4.3 INEOS

6.4.4 LyondellBasell Industries Holdings BV

6.4.5 Merck KGaA

6.4.6 Sasol

6.4.7 Standard Reagents Pvt Ltd.

6.4.8 TKM Pharma Pvt Ltd.

7. OPORTUNIDADES DE MERCADO E TENDÊNCIAS FUTURAS

7.1 Fabricação de nanotubos de carbono de paredes múltiplas usando éter dietílico

Segmentação da indústria de éter dietílico

O éter dietílico é uma molécula química incolor, extremamente combustível, com um odor adocicado semelhante ao do éter. Também é conhecido como éter etílico ou apenas éter. Tem muitas aplicações, inclusive como solvente e como alicerce na produção de outros compostos orgânicos, entre outros. O baixo ponto de ebulição e a alta taxa de evaporação deste líquido inflamável tornam-no útil em muitos processos industriais.

O mercado de éter dietílico é segmentado por aplicação, indústria de usuários finais e geografia. Por aplicação, o mercado é segmentado em combustíveis e aditivos de combustível, propelentes, solventes, intermediários químicos, meios extrativos e outras aplicações. Pela indústria de usuários finais, o mercado é segmentado em indústrias automotivas, plásticas, farmacêuticas, fragrâncias e outras indústrias de usuários finais. O relatório também abrange o tamanho do mercado e as previsões para o mercado de éter dietílico em 15 países nas principais regiões. Para cada segmento, o dimensionamento e as previsões do mercado foram feitos com base no valor (milhões de dólares).

| Aplicativo | ||

| ||

| ||

| ||

| ||

| ||

|

| Indústria do usuário final | ||

| ||

| ||

| ||

| ||

|

| Geografia | ||||||||||||

| ||||||||||||

| ||||||||||||

| ||||||||||||

| ||||||||||||

|

Perguntas frequentes sobre pesquisa de mercado de éter dietílico

Qual é o tamanho atual do mercado de éter dietílico?

O Mercado de Éter Dietílico deverá registrar um CAGR superior a 5% durante o período de previsão (2024-2029)

Quem são os principais atores do mercado de éter dietílico?

LyondellBasell Industries Holdings BV, Merck KGaA, INEOS, Industrial Solvents & Chemicals Pvt Ltd, BASF SE são as principais empresas que operam no mercado de éter dietílico.

Qual é a região que mais cresce no mercado de éter dietílico?

Estima-se que a Ásia-Pacífico cresça no maior CAGR durante o período de previsão (2024-2029).

Qual região tem a maior participação no mercado de éter dietílico?

Em 2024, a América do Norte é responsável pela maior participação de mercado no mercado de éter dietílico.

Que anos este mercado de éter dietílico cobre?

O relatório abrange o tamanho histórico do mercado de éter dietílico para os anos 2019, 2020, 2021, 2022 e 2023. O relatório também prevê o tamanho do mercado de éter dietílico para os anos 2024, 2025, 2026, 2027, 2028 e 2029.

Relatório da indústria de éter dietílico

Estatísticas para participação de mercado de éter dietílico em 2024, tamanho e taxa de crescimento de receita, criadas por Mordor Intelligence™ Industry Reports. A análise do Éter Dietílico inclui uma perspectiva de previsão de mercado para 2029 e uma visão histórica. Obtenha uma amostra desta análise do setor como um download gratuito em PDF do relatório.