Tamanho e Participação do Mercado de Medicamentos para diabetes

Análise do Mercado de Medicamentos para diabetes pela Mordor inteligência

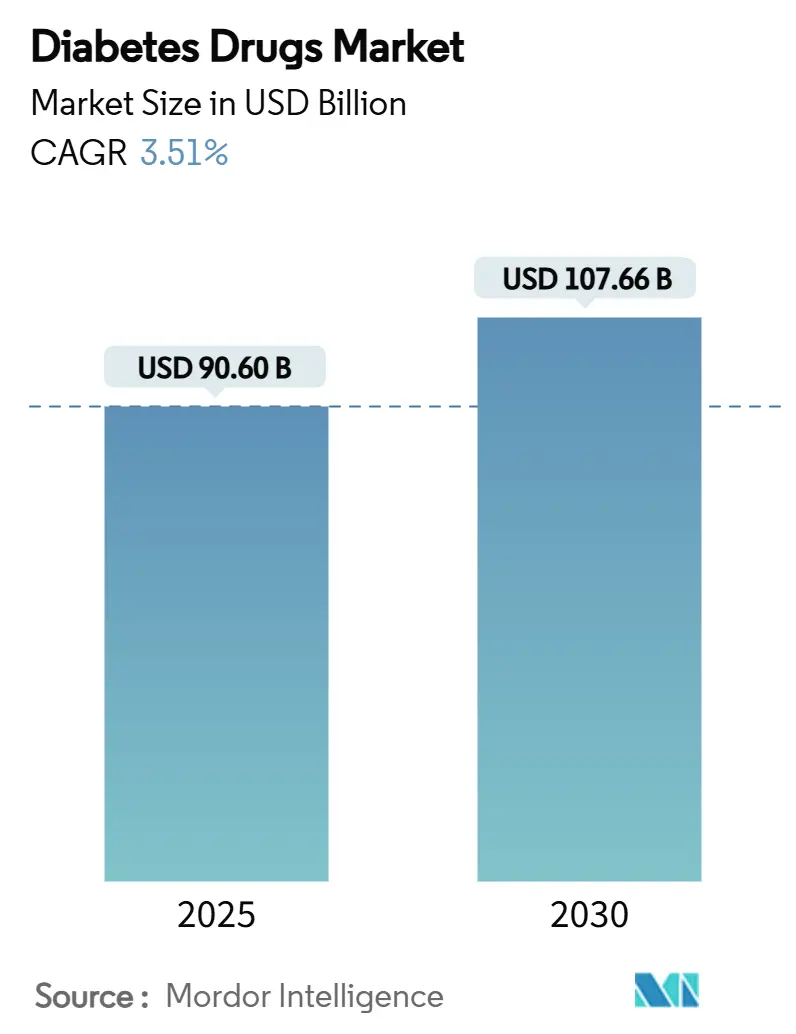

O tamanho do Mercado de Medicamentos para diabetes é estimado em USD 90,60 bilhões em 2025, e espera-se que atinja USD 107,66 bilhões até 2030, um uma TCAC de 3,51% durante o poríodo de previsão (2025-2030).

O crescimento sustentado está enraizado no crescente fardo global do diabetes, diagnóstico mais precoce e rápida adoção de terapias inovadoras que combinam controle glicêmico com benefícios de controle de peso. um insulina permanece indispensável, porém um demanda está se inclinando para agonistas do receptor GLP-1 e outros injetáveis não-insulínicos que melhoram os resultados cardiometabólicos [1]Youngmin Kwon, "estado Substitution Laws e Uptake de an Interchangeable insulina Biosimilar," JAMA saúde Forum, jamanetwork.com. Tecnologias de peptídeos orais, insulinas basais biossimilares e modelos de cuidados habilitados digitalmente estão ampliando o acesso dos pacientes enquanto moderam os custos. um intensidade competitiva é alta, pois como empresas estabelecidas expandem um fabricação e os ecossistemas digitais para defender participação em um ambiente cada vez mais orientado por valor.

Principais Conclusões do Relatório

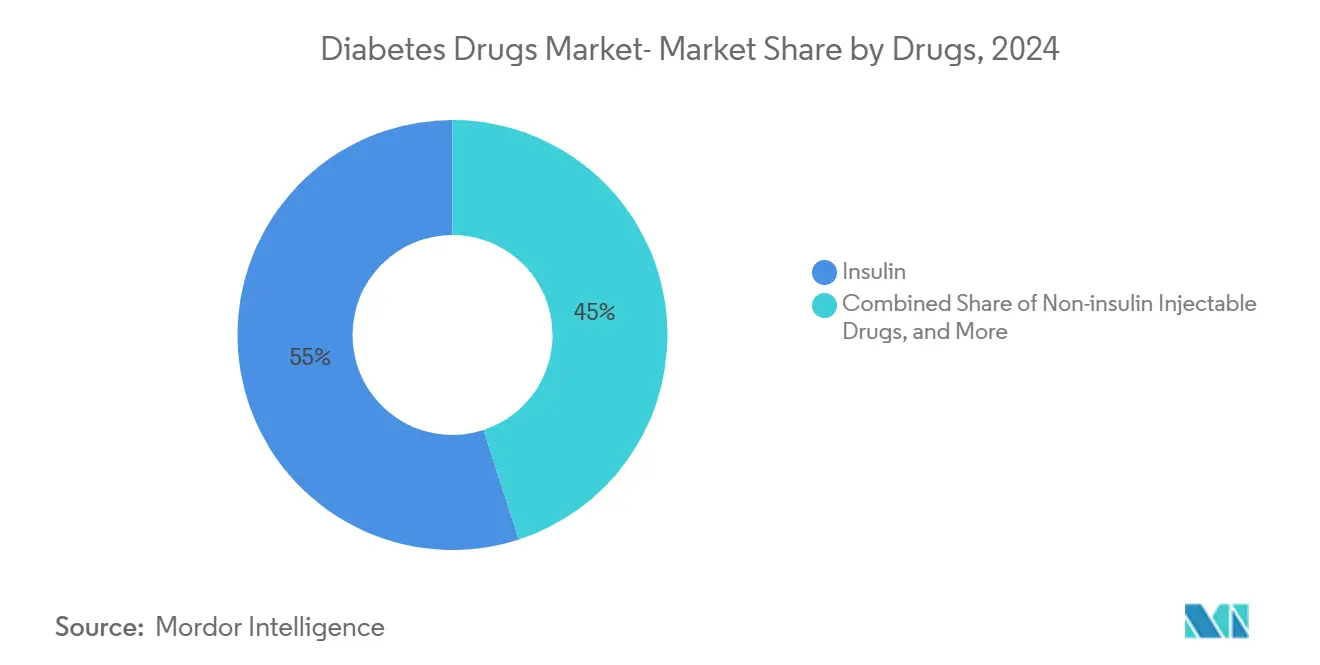

- Por classe de medicamento, os produtos de insulina capturaram 55% da participação do mercado de medicamentos para diabetes em 2024; os agonistas do receptor GLP-1 são projetados para expandir um uma TCAC de 4,5% entre 2025-2030.

- Por via de administração, o segmento subcutâneo representou 72% do tamanho do mercado de medicamentos para diabetes em 2024, enquanto o segmento oral deve crescer um uma TCAC de 4,8% até 2030.

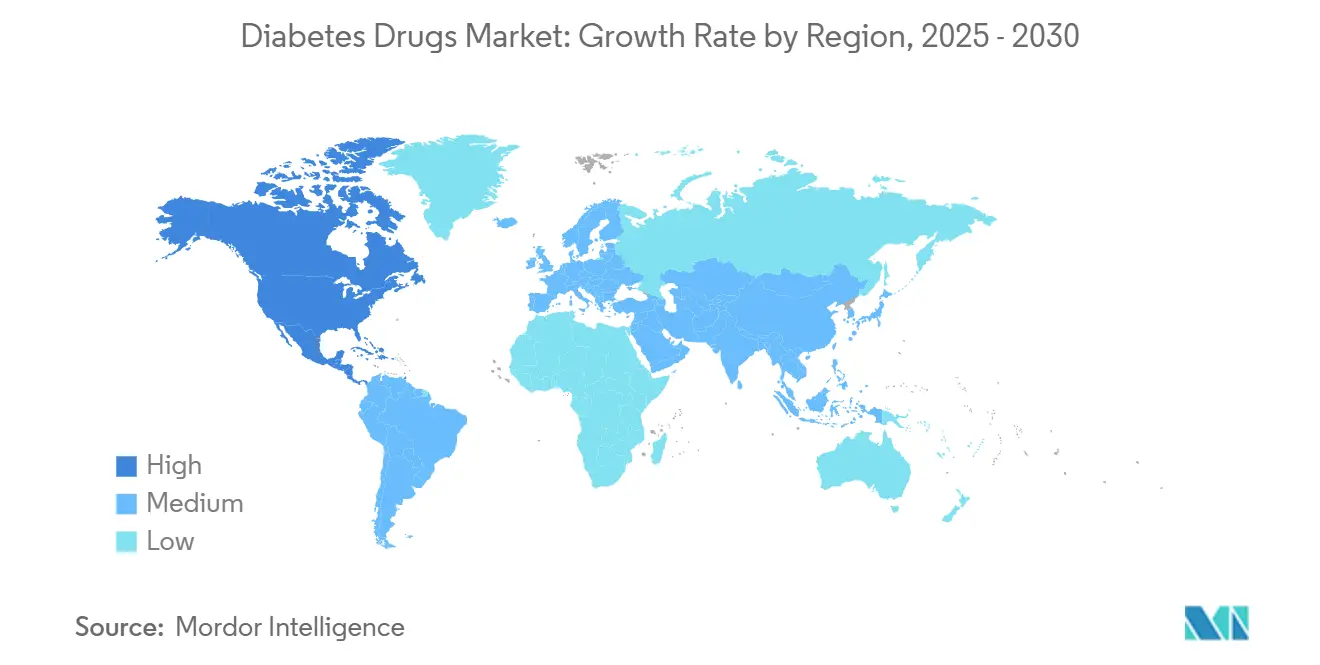

- Por geografia, um América do Norte deteve 42% da participação do mercado de medicamentos para diabetes em 2024, enquanto um Ásia-Pacífico está posicionada para o crescimento mais rápido um uma TCAC de 5,3% até 2030.

Tendências e Insights do Mercado Global de Medicamentos para diabetes

Análise do Impacto dos Impulsionadores

| Impulsionador | (~) % Impacto na Previsão TCAC | Relevância Geográfica | Cronograma de Impacto |

|---|---|---|---|

| Prevalência Crescente de diabetes Global e Diagnóstico Precoce | +1.2% | Global, com maior impacto na Ásia-Pacífico e Oriente Médio | Longo prazo (≥ 4 anos) |

| Prevalência crescente de diabetes global e diagnóstico precoce | +1.2% | Global; mais forte na Ásia-Pacífico e Oriente Médio | Longo prazo (≥ 4 anos) |

| Aumento dos gastos com saúde | +0.8% | América do Norte, Europa, Ásia-Pacífico desenvolvida | Médio prazo (2-4 anos) |

| Ascensão de canetas de dose fixa combinada | +0.5% | América do Norte, Europa, Japão | Médio prazo (2-4 anos) |

| Evidência clínica sólida baseada em resultados e endossos de diretrizes para classes inovadoras | +0.7% | Global | Médio prazo (2-4 anos) |

| Crescente adoção de insulinas basais biossimilares | +0.5% | Europa, Ásia-Pacífico emergente, América Latina | Curto prazo (≤ 2 anos) |

| Fonte: Mordor Intelligence | |||

Prevalência Crescente de Diabetes Global e Diagnóstico Precoce

Mais de 828 milhões de adultos viviam com diabetes em 2024, quatro vezes o nível de 1990[2]Pan americano saúde organização, "urgente Action Needed como Global diabetes casos Increase Fourfold sobre o Past Decades," Pan americano saúde organização, paho.org. Programas de triagem mais precoces em regiões de baixa renda estão ampliando um população tratada e alongando um duração da terapia [3]americano diabetes Association, "Standards de cuidados em diabetes-2025," americano diabetes Association, diabetes.org. um nova orientação da OMS endossando o uso mais precoce de agonistas GLP-1 sinaliza uma integração mais rigorosa de injetáveis avançados no cuidado de primeira linha. um sobreposição entre obesidade e diabetes amplifica ainda mais um demanda porque muitos medicamentos GLP-1 agora carregam indicações duplas. Essas mudançcomo coletivamente sustentam o crescimento de volume um longo prazo para o mercado de medicamentos para diabetes.

Aumento dos Gastos com Saúde

Os gastos farmacêuticos com diabetes subiram 19% em 2023, superando um inflação geral da saúde [4]Eric Tichy et al., "National tendências em Prescription medicamento Expenditures e Projections para 2024," americano Journal de saúde-sistema farmácia, oxfordacademic.com. Conforme um pesquisa de mercado de diabetes, os pagadores estão financiando terapias mais caras porque taxas menores de complicação compensam os gastos de curto prazo. Planos de saúde de empregadores enfrentam pressão crescente, levando um um gerenciamento de utilização mais rigoroso, mas preservando o acesso um medicamentos de alto valor. Esse impulso de gastos sustenta um realização de préços mesmo quando os custos unidadeários são escrutinados, beneficiando produtos inovadores que demonstram retornos clínicos e econômicos claros.

Crescente Adoção de Insulinas Basais Biossimilares

um insulina

Ascensão de Canetas de Dose Fixa Combinada Melhorando a Adesão

Injetáveis de proporção fixa, como insulina degludec/liraglutida, reduzem um carga de injeções diárias e erros de dosagem, melhorando um persistência. Evidências clínicas mostram redução superior de HbA1c e menor risco de hipoglicemia versus componentes separados. Médicos adotam cada vez mais essas canetas para pacientes que requerem intensificação da terapia, apoiando o crescimento de valor incremental dentro do mercado de dispositivos de medicamentos para cuidados de diabetes.

Análise do Impacto das Restrições

| Restrição | (~) % Impacto na Previsão TCAC | Relevância Geográfica | Cronograma de Impacto |

|---|---|---|---|

| Preocupações de Segurançum sobre Pancreatite Ligada ao GLP-1 | -0.4% | Global | Médio prazo (2-4 anos) |

| Limites de préços do Setor Público em Análogos de Insulina | -0.3% | América do Norte, Europa | Curto prazo (≤ 2 anos) |

| Lacunas de Infraestrutura de Cadeia Fria Limitando um Adoção | -0.2% | Mercados emergentes na Ásia-Pacífico, África e partes da América Latina | Médio prazo (2-4 anos) |

| Acessibilidade de Medicamentos em Economias Emergentes | -0.3% | Ásia-Pacífico, África, América Latina e Oriente Médio | Longo prazo (≥ 4 anos) |

| Fonte: Mordor Intelligence | |||

Preocupações de Segurança sobre Pancreatite Ligada ao GLP-1

Relatos isolados de pancreatite levaram um farmacovigilância aprimorada e seleção conservadora de pacientes. Embora como taxas de incidência permaneçam baixas, um cautela dos prescritores pode desacelerar um adoção em coortes de alto risco, moderando o aumento meteórico das vendas de GLP-1. Os fabricantes estão apoiando educação e vigilância pós-comercialização para salvaguardar os perfis de benefício-risco.

Limites de Preços do Setor Público em Análogos de Insulina

Legislação limitando custos mensais de insulina do próprio bolso comprime margens e molda préços de referência globais. Embora um acessibilidade impulsione o volume, o crescimento da receita é moderado, empurrando como empresas em direção um formulações premium e portfólios diversificados menos expostos à regulação de préços.

Análise por Segmento

Por Medicamentos: Agonistas GLP-1 Redefinem Paradigmas de Tratamento

um insulina manteve uma participação de 55% do mercado de medicamentos para diabetes em 2024, sublinhando seu papel central tanto no gerenciamento de Tipo 1 quanto no Tipo 2 avançado. No entanto, os

um dinâmica competitiva dentro deste segmento é intensa. Novo Nordisk e Eli Lilly atualmente detêm uma participação estimada quase total, mas um pipeline de agonistas duplos e triplos promete nova competição. Combinações de dose fixa, como canetas de insulina degludec/liraglutida, ilustram como um inovação na entrega pode bloquear benefícios de adesão e estender ciclos de vida do produto dentro da indústria de medicamentos para diabetes.

Nota: Participações de segmentos de todos os segmentos individuais disponíveis na compra do relatório

Por Via de Administração: Dominância Subcutânea Desafiada por Inovações Orais

um administração subcutânea comandou 72% do tamanho do mercado de medicamentos para diabetes em 2024 devido à prevalência de insulinas injetáveis e agentes GLP-1. Canetas inteligentes e sistemas de entrega automatizada de insulina estão facilitando um administração e refinando um precisão da dose, reforçando um incumbência da via. Não obstante, o desenvolvimento de alternativas transdérmicas e opções basais semanais está ampliando um escolha do paciente.

um administração oral é prevista para expandir um uma TCAC de 4,8% até 2030, à medida que plataformas de intensificadores de absorção e nanopartículas desbloqueiam um viabilidade de medicamentos peptídicos tomados pela boca. um comercialização bem-sucedida permitiria que os pacientes evitassem injeções de rotina, potencialmente remodelando padrões de lealdade na indústria de diabetes. como vias intravenosa e inalada permanecem nichos, reservadas para ambientes agudos ou especializados onde um farmacocinética rápida supera como considerações de conveniência.

Por Canal de Distribuição: Transformação Digital Remodelando Padrões de Acesso

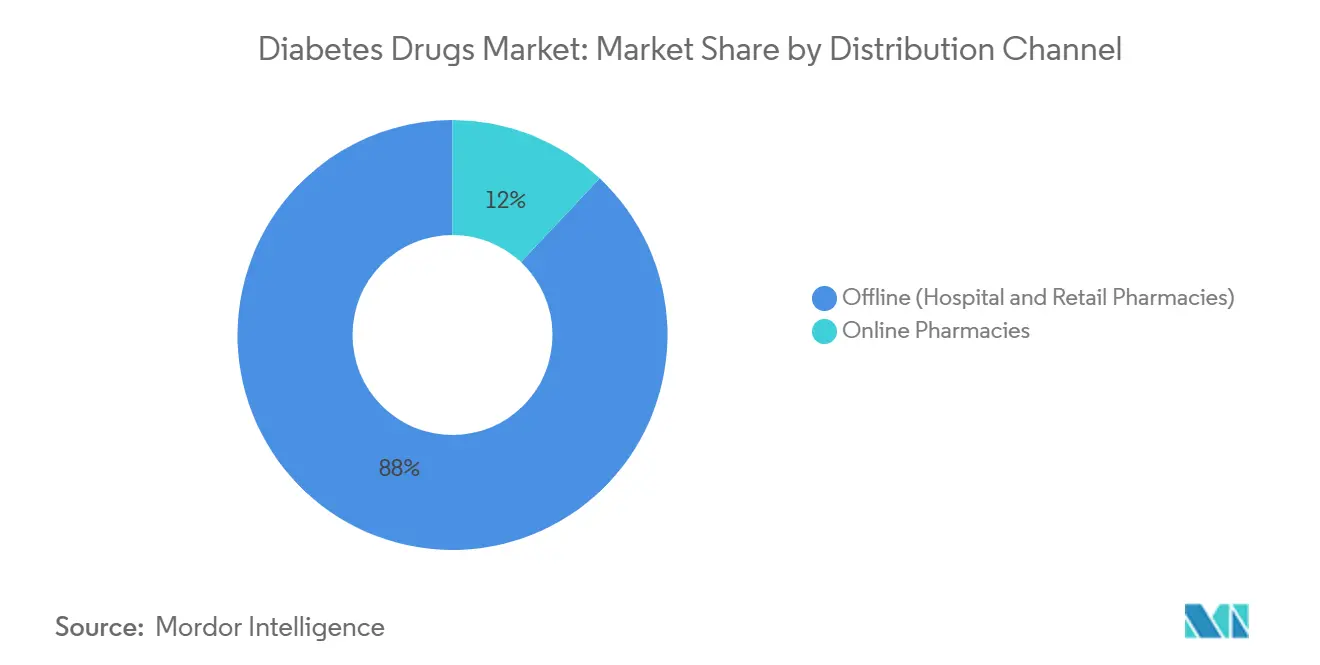

Insights de pesquisa de mercado de diabetes mostram que fazendaácias offline detiveram 88% das vendas em 2024, refletindo demandas de cadeia fria e necessidades de aconselhamento farmacêutico para regimes injetáveis complexos. fazendaácias hospitalares permanecem um plataforma de lançamento para iniciação e titulação da terapia, enquanto estabelecimentos comunitários dominam um dispensação de manutenção.

Canais on-linha, embora incipientes, estão crescendo um uma TCAC de 4,9%. um integração com telemedicina e modelos de assinatura impulsiona um conformidade de reabastecimento para regimes crônicos típicos do mercado de medicamentos para diabetes. Transparência de préços e entrega domiciliar ressoam com consumidores digitalmente engajados, mas diferençcomo regulatórias por país continuam um influenciar como taxas de penetração. Na prática, muitos pacientes misturam reabastecimentos on-linha com visitas periódicas presenciais para gerenciar ajustes de dosagem e treinamento de dispositivos.

Nota: Participações de segmentos de todos os segmentos individuais disponíveis na compra do relatório

Análise Geográfica

um América do Norte manteve um liderançum com uma contribuição de 42% para um receita de 2024. Ampla cobertura de seguro, infraestrutura forte de cuidados especializados e adoção precoce de agentes GLP-1 sustentam o domínio regional. um legislação de acessibilidade à insulina também estimulou um demanda unidadeária ao reduzir um exposição de custos do paciente, mesmo que restrinja um expansão de préços. Empregadores estão refinando protocolos de autorização prévia para gerenciar o crescimento do GLP-1, mas o valor clínico sustentado está preservando o acesso amplo.

um Ásia-Pacífico é o território de crescimento mais rápido, registrando uma TCAC projetada de 5,3% de 2025-2030. Urbanização crescente, mudançcomo dietaéticas e populações envelhecidas estão impulsionando um aumento acentuado na prevalência do Tipo 2. Benefícios de seguro expandidos na China e Índia estão ampliando o acesso um insulinas de marca e injetáveis inovadores. Ferramentas de

um Europa apresenta um cenário maduro, mas em evolução, moldado por estruturas robustas de biossimilares e órgãos de avaliação de valor que escrutinam custo-efetividade. Alta penetração de biossimilares está pressionando os préços dos originadores, mas um adoção de dispositivos de combinação e agentes GLP-1 avançados está apoiando um resistência da receita. Mercados emergentes no Oriente Médio e América Latina adicionam oportunidade incremental à medida que governos comprometem fundos para abordar um prevalência crescente de diabetes e empresas multinacionais localizam manufatura e distribuição.

Cenário Competitivo

O mercado de medicamentos para diabetes é moderadamente concentrado, com como cinco principais empresas capturando um pool de receita substancial. Novo Nordisk e Eli Lilly dominam como terapias GLP-1 e detêm franquias fortes de insulina basal. um Sanofi sustenta relevância através de análogos de longa dados e um pipeline crescente de biossimilares. Aquisições estratégicas, como um compra da Catalent pela Novo Nordisk, destacam o prêmio colocado na escalabilidade de fabricação para injetáveis de alto volume.

um competição está mudando em direção um agonistas multirreceptor e formatos de peptídeos orais que prometem eficácia superior ou conveniência. Amgen, Roche e vários inovadores de capitalização média estão avançando agonistas duplos ou triplos visando receptores GLP-1, GIP e glucagon, com o objetivo de erodir um participação das empresas estabelecidas. Parcerias tecnológicas estão se multiplicando; ecossistemas dispositivo-software ligando monitoramento contínuo de glicose com algoritmos de dosagem automatizada estão se tornando diferenciadores-chave.

um pressão de préços de biossimilares e limites do setor público está encorajando os originadores um agrupar medicamentos com serviços digitais, contratos baseados em valor e programas de adesão. Estratégias de portfólio cada vez mais abrangem diabetes e obesidade, aproveitando vias metabólicas compartilhadas para maximizar o valor vitalício por paciente. um indústria de medicamentos para diabetes, portanto, recompensa empresas que podem entregar soluções holísticas em vez de ofertas de produto único.

Líderes da Indústria de Medicamentos para diabetes

-

Novo Nordisk

-

Sanofi

-

AstraZeneca

-

Boehringer Ingelheim

-

Eli Lilly e Company

- *Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica

Desenvolvimentos Recentes da Indústria

- Março de 2025: um Eli Lilly confirmou planos para introduzir Mounjaro na China, Índia, Brasil e México até 2026, visando grande demanda não atendida para terapia dupla diabetes-obesidade.

- Março de 2025: um Novo Nordisk obteve aprovação da FDA para CagriSema, um agonista duplo GLP-1/GIP projetado para gerar USD 8,3 bilhões em vendas anuais até 2030.

- Fevereiro de 2025: um FDA aprovou Merilog (insulina-aspart-szjj), o primeiro biossimilar de umção rápida ao Novolog, ampliando opções acessíveis para controle das refeições.

- Maio de 2024: um Sanofi Índia lançou Soliqua, uma caneta de dose fixa de insulina glargina/lixisenatida, com préço de INR 1.850 (USD 22,3) por dispositivo pré-preenchido de 3 ml.

- Janeiro de 2024: um Tandem diabetes cuidados anunciou integração do sensor FreeStyle Libre 3 Plus da Abbott com suas bombas de insulina, permitindo entrega automatizada de insulina um partir de 2025.

Escopo do Relatório Global do Mercado de Medicamentos para diabetes

diabetes ou diabetes mellitus descreve um grupo de distúrbios metabólicos caracterizados por um alto nível de umçúcarro no sangue em uma pessoa. Com diabetes, o corpo não produz insulina suficiente, como células do corpo não respondem adequadamente à insulina, ou ambos.

O mercado de medicamentos para cuidados de diabetes é segmentado por medicamentos em insulina (basal ou de umção prolongada, bolus ou de umção rápida, medicamentos tradicionais de insulina humana e biossimilares de insulina), medicamentos antidiabéticos orais (inibidores de alfa-glicosidase, inibidores de DPP-4 e inibidores de SGLT-2), medicamentos injetáveis não-insulínicos (agonistas do receptor GLP-1 e análogo de amilina) e medicamentos combinados (insulina combinada, combinação oral). por Via de Administração (oral, Intravenosa, Subcutânea), por Canal de Distribuição (on-linha e Offline), e por Geografia (América do Norte, Europa, Ásia-Pacífico, Oriente Médio e África, e América Latina). O relatório oferece o valor (em USD) e Volume (em ml) para os segmentos acima.

| Medicamentos Antidiabéticos Orais | Biguanidas | Metformina |

| Inibidores de Alfa-glicosidase | ||

| Agonista do Receptor Dopamina-D2 | Cycloset (Bromocriptina) | |

| Inibidores de SGLT-2 | Invokana (Canagliflozina) | |

| Jardiance (Empagliflozina) | ||

| Farxiga/Forxiga (Dapagliflozina) | ||

| Suglat (Ipragliflozina) | ||

| Inibidores de DPP-4 | Januvia (Sitagliptina) | |

| Onglyza (Saxagliptina) | ||

| Tradjenta (Linagliptina) | ||

| Vipidia/Nesina (Alogliptina) | ||

| Galvus (Vildagliptina) | ||

| Sulfonilureias | ||

| Meglitinidas | ||

| Insulina | Basal/Ação Prolongada | Lantus (Insulina Glargina) |

| Levemir (Insulina Detemir) | ||

| Toujeo (Insulina Glargina) | ||

| Tresiba (Insulina Degludec) | ||

| Basaglar (Insulina Glargina) | ||

| Bolus/Ação Rápida | NovoRapid/Novolog (Insulina Aspart) | |

| Humalog (Insulina Lispro) | ||

| Apidra (Insulina Glulisina) | ||

| Insulina Humana Tradicional | Novolin/Actrapid/Insulatard | |

| Humulin | ||

| Insuman | ||

| Insulina Biossimilar | Biossimilares de Insulina Glargina | |

| Biossimilares de Insulina Humana | ||

| Medicamentos Injetáveis Não-insulínicos | Agonistas do Receptor GLP-1 | Victoza (Liraglutida) |

| Byetta (Exenatida) | ||

| Bydureon (Exenatida) | ||

| Trulicity (Dulaglutida) | ||

| Lyxumia (Lixisenatida) | ||

| Análogo de Amilina | Symlin (Pramlintida) | |

| Medicamento Combinado | Insulina Combinada | NovoMix (Insulina Bifásica Aspart) |

| Ryzodeg (Insulina Degludec + Aspart) | ||

| Xultophy (Insulina Degludec + Liraglutida) | ||

| Combinação Oral | Janumet (Sitagliptina + Metformina) | |

| Oral |

| Subcutânea |

| Intravenosa |

| Farmácias Online |

| Offline (Farmácias Hospitalares e de Varejo) |

| América do Norte | Estados Unidos |

| Canadá | |

| México | |

| Europa | Alemanha |

| Reino Unido | |

| França | |

| Itália | |

| Espanha | |

| Resto da Europa | |

| Ásia-Pacífico | China |

| Japão | |

| Índia | |

| Coreia do Sul | |

| Austrália | |

| Resto da Ásia-Pacífico | |

| Oriente Médio | CCG |

| África do Sul | |

| Resto do Oriente Médio | |

| América do Sul | Brasil |

| Argentina | |

| Resto da América do Sul |

| Por Medicamentos | Medicamentos Antidiabéticos Orais | Biguanidas | Metformina |

| Inibidores de Alfa-glicosidase | |||

| Agonista do Receptor Dopamina-D2 | Cycloset (Bromocriptina) | ||

| Inibidores de SGLT-2 | Invokana (Canagliflozina) | ||

| Jardiance (Empagliflozina) | |||

| Farxiga/Forxiga (Dapagliflozina) | |||

| Suglat (Ipragliflozina) | |||

| Inibidores de DPP-4 | Januvia (Sitagliptina) | ||

| Onglyza (Saxagliptina) | |||

| Tradjenta (Linagliptina) | |||

| Vipidia/Nesina (Alogliptina) | |||

| Galvus (Vildagliptina) | |||

| Sulfonilureias | |||

| Meglitinidas | |||

| Insulina | Basal/Ação Prolongada | Lantus (Insulina Glargina) | |

| Levemir (Insulina Detemir) | |||

| Toujeo (Insulina Glargina) | |||

| Tresiba (Insulina Degludec) | |||

| Basaglar (Insulina Glargina) | |||

| Bolus/Ação Rápida | NovoRapid/Novolog (Insulina Aspart) | ||

| Humalog (Insulina Lispro) | |||

| Apidra (Insulina Glulisina) | |||

| Insulina Humana Tradicional | Novolin/Actrapid/Insulatard | ||

| Humulin | |||

| Insuman | |||

| Insulina Biossimilar | Biossimilares de Insulina Glargina | ||

| Biossimilares de Insulina Humana | |||

| Medicamentos Injetáveis Não-insulínicos | Agonistas do Receptor GLP-1 | Victoza (Liraglutida) | |

| Byetta (Exenatida) | |||

| Bydureon (Exenatida) | |||

| Trulicity (Dulaglutida) | |||

| Lyxumia (Lixisenatida) | |||

| Análogo de Amilina | Symlin (Pramlintida) | ||

| Medicamento Combinado | Insulina Combinada | NovoMix (Insulina Bifásica Aspart) | |

| Ryzodeg (Insulina Degludec + Aspart) | |||

| Xultophy (Insulina Degludec + Liraglutida) | |||

| Combinação Oral | Janumet (Sitagliptina + Metformina) | ||

| Por Via de Administração | Oral | ||

| Subcutânea | |||

| Intravenosa | |||

| Por Canal de Distribuição | Farmácias Online | ||

| Offline (Farmácias Hospitalares e de Varejo) | |||

| Por Geografia | América do Norte | Estados Unidos | |

| Canadá | |||

| México | |||

| Europa | Alemanha | ||

| Reino Unido | |||

| França | |||

| Itália | |||

| Espanha | |||

| Resto da Europa | |||

| Ásia-Pacífico | China | ||

| Japão | |||

| Índia | |||

| Coreia do Sul | |||

| Austrália | |||

| Resto da Ásia-Pacífico | |||

| Oriente Médio | CCG | ||

| África do Sul | |||

| Resto do Oriente Médio | |||

| América do Sul | Brasil | ||

| Argentina | |||

| Resto da América do Sul | |||

Perguntas-Chave Respondidas no Relatório

Qual é o tamanho do Mercado de Medicamentos para diabetes?

O tamanho do Mercado de Medicamentos para diabetes deve atingir USD 90,60 bilhões em 2025 e crescer um uma TCAC de 3,51% para alcançar USD 107,66 bilhões até 2030.

Qual é o tamanho atual do Mercado de Medicamentos para diabetes?

O mercado de medicamentos para diabetes gerou USD 90,6 bilhões em 2025 e é projetado para atingir USD 107,66 bilhões até 2030.

Qual classe terapêutica está crescendo mais rapidamente?

Os agonistas do receptor GLP-1 lideram o crescimento com uma TCAC de 4,5% graçcomo aos benefícios combinados glicêmicos e de perda de peso.

Qual é o tamanho do papel da América do Norte nas vendas globais?

um América do Norte representou 42% da receita de 2024, sustentada por alta prevalência e adoção precoce de terapias avançadas.

Que impacto como insulinas biossimilares têm nos préços?

um insulina biossimilar glargina levou um uma queda de 42% no préço por unidade enquanto aumentou o volume de mercado.

Página atualizada pela última vez em: