Tamanho do mercado de tratamento com flúor dentário

| Período de Estudo | 2021 - 2029 |

| Ano Base Para Estimativa | 2023 |

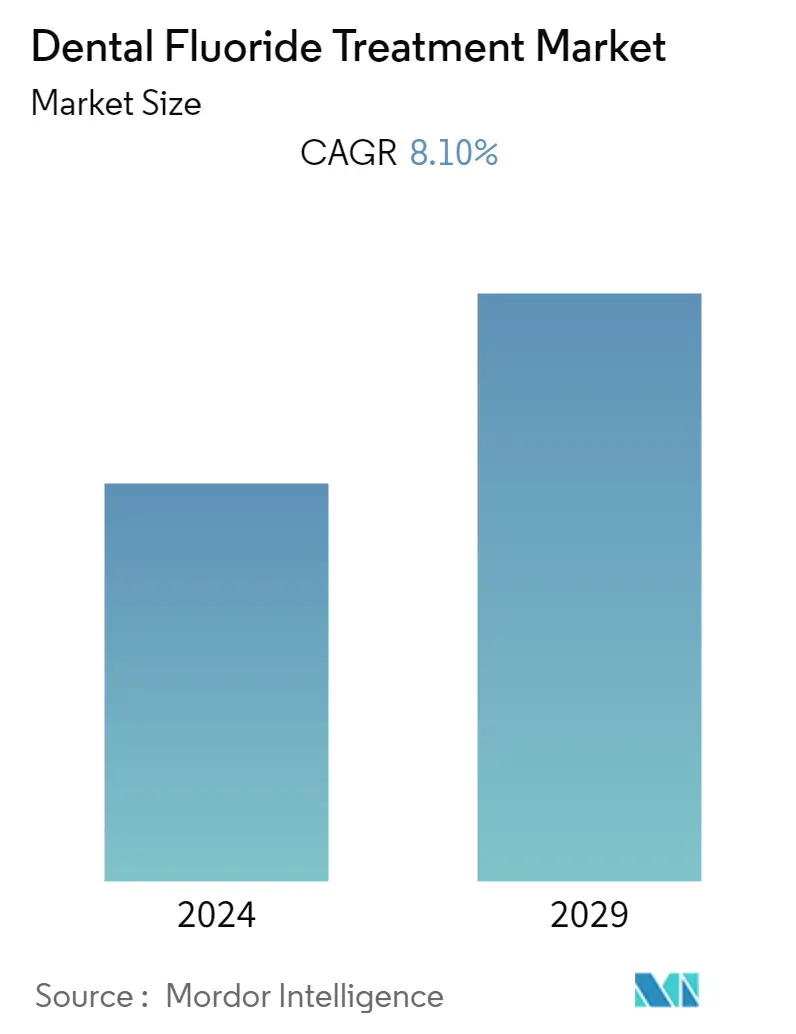

| CAGR | 8.10 % |

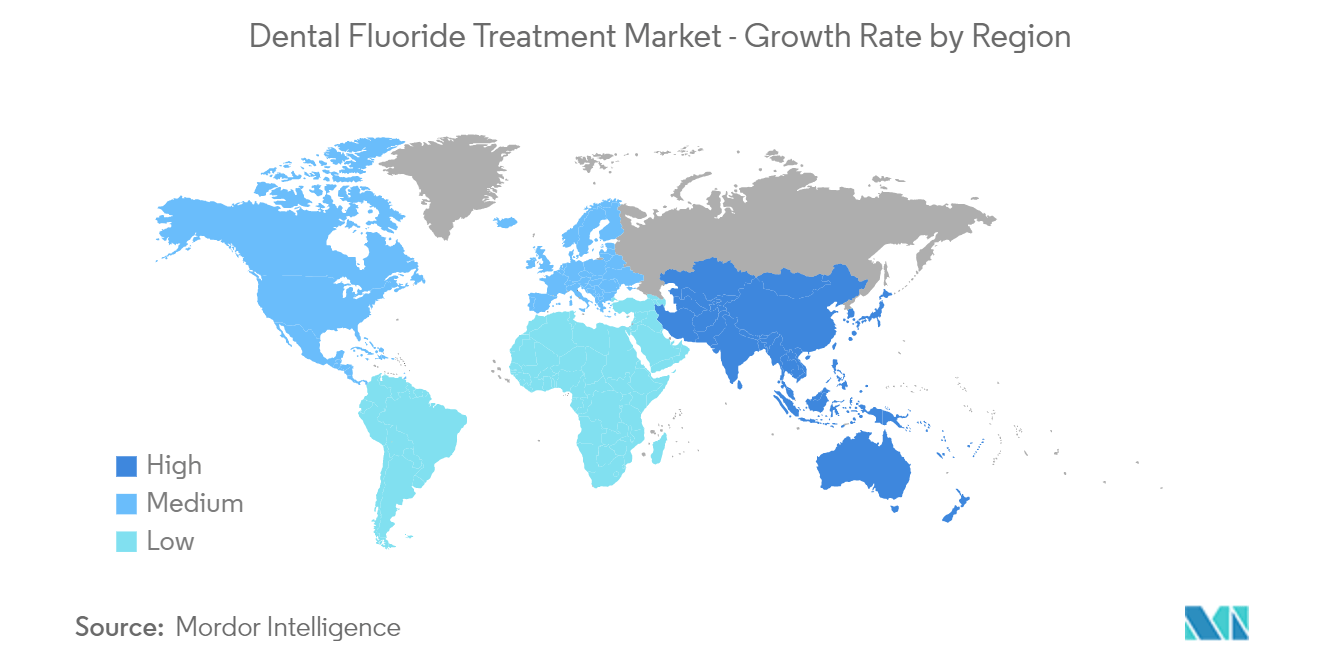

| Mercado de Crescimento Mais Rápido | Ásia-Pacífico |

| Maior Mercado | América do Norte |

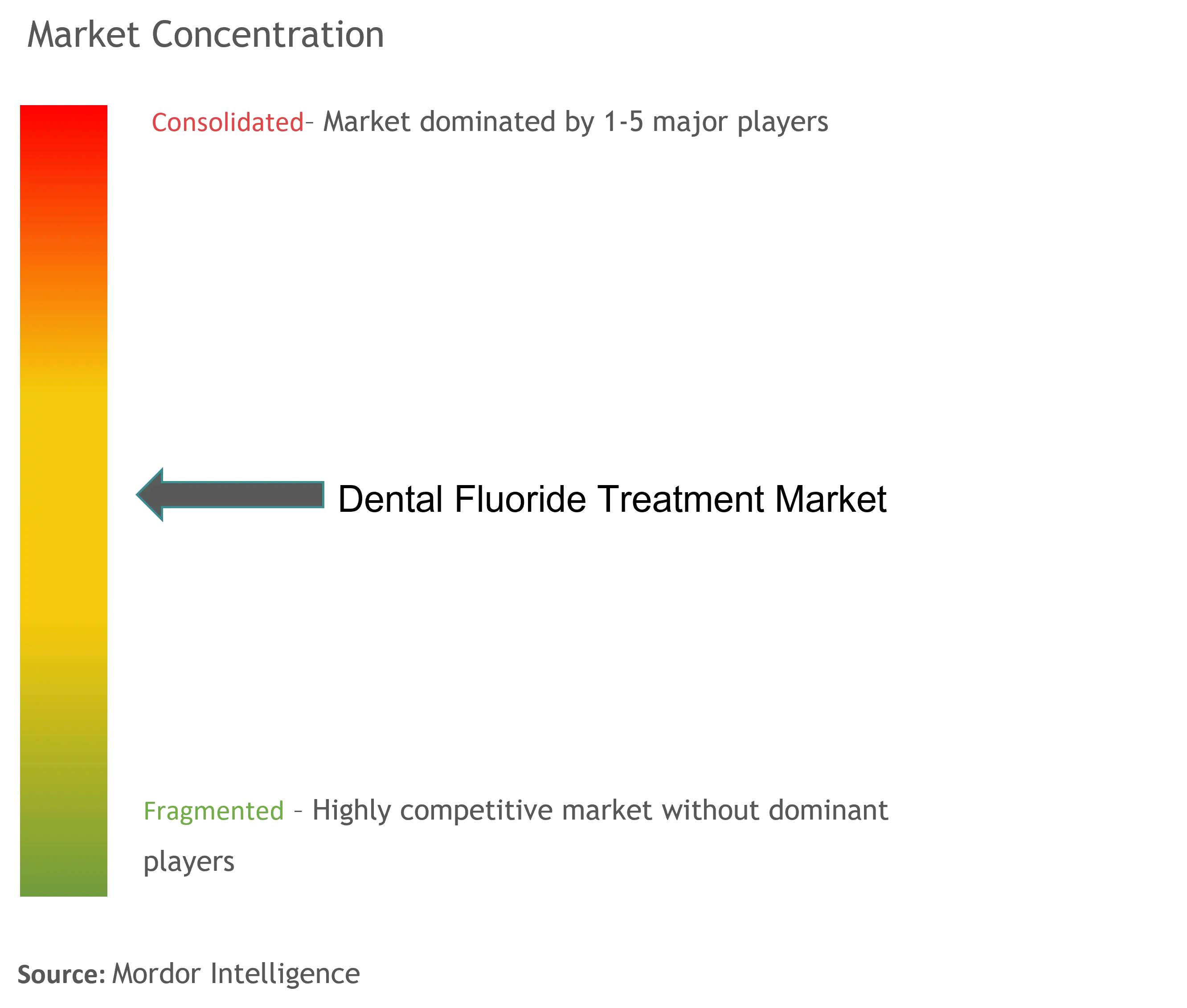

| Concentração de Mercado | Médio |

Jogadores principais

*Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica |

Como podemos ajudar?

Análise de mercado de tratamento com flúor dentário

Espera-se que o mercado de tratamento com flúor dentário registre um CAGR de 8,1% durante o período de previsão.

O mercado estudado foi severamente impactado pela pandemia em sua fase inicial. As principais empresas que operam no segmento de higiene oral relataram uma mudança na preferência dos consumidores em relação às consultas online, resultando em menos visitas às lojas de retalho, o que levou a um menor volume de vendas durante o surto. Além disso, vários estudos foram realizados que demonstram o efeito do COVID-19 no atendimento odontológico. Por exemplo, a Sociedade Alemã de Odontologia e Medicina Oral (DGZMK) sublinhou a importância da saúde dentária e a relevância sistémica da medicina dentária, especialmente durante a pandemia, e publicou um artigo de investigação em dezembro de 2021. De acordo com a sua pesquisa, 39,1% dos o total de médicos participantes trataram menos de 600 pacientes por trimestre e 59,9% trataram mais de 600 pacientes por trimestre. Como resultado de tais desequilíbrios, a população de pacientes adotou menos produtos odontológicos com flúor. No entanto, de acordo com a análise, a fase pós-pandemia testemunhou uma grande mudança na preferência pelas compras online. Por exemplo, de acordo com o relatório anual da Colgate, em 2021, durante a pandemia de COVID-19, a empresa sofreu interrupções em determinados canais, incluindo o retalho de viagens. Observou-se também o padrão de compra dos consumidores, considerando a natureza e a frequência das visitas dos consumidores a varejistas, profissionais odontológicos e de saúde, bem como uma mudança, em muitos segmentos da empresa, para a compra dos produtos online. Assim, espera-se que tal cenário tenha um impacto positivo no crescimento do mercado nos próximos anos.

Além disso, espera-se que fatores como a crescente prevalência da cárie dentária, juntamente com a crescente conscientização sobre os cuidados odontológicos, aumentem o crescimento do mercado.

De acordo com uma atualização de março de 2022 da OMS, estima-se que as doenças orais afetam quase 3,5 mil milhões de pessoas em todo o mundo, e a doença periodontal (gengiva) grave, que pode resultar na perda de dentes, também é muito comum, com quase 10% da população mundial. população afetada todos os anos. Altas incidências de perda dentária aumentam a demanda por cuidados bucais e, assim, aceleram o crescimento do mercado. A conscientização sobre a saúde bucal é outro fator que aumenta o crescimento do mercado geral. De acordo com um artigo publicado pelo Instituto de Educação e Pesquisa Médica (MFMER) em outubro de 2021, as bactérias orais e a inflamação associada a uma forma grave de doença gengival (periodontite) podem desempenhar um papel em algumas doenças. Assim, a organização da pesquisa sugere escovar duas vezes ao dia, usar enxaguatório bucal e agendar exames odontológicos regulares para manter a higiene dental. Prevê-se que esta pesquisa aumente a conscientização sobre a higiene dental entre a população-alvo e impulsione o crescimento do mercado geral.

Da mesma forma, o resultado de uma pesquisa publicada pela ADA em junho de 2022 afirmou que a pasta de dente é o meio mais comumente usado para manter uma melhor higiene bucal nos Estados Unidos e, de acordo com os dados da pesquisa, 71,07 milhões de americanos usaram pasta de dente mais de quatro vezes por ano. média diária em 2020. Prevê-se que a adoção e o uso de creme dental para higiene bucal impulsione a demanda por produtos de flúor dental. Assim, espera-se que os fatores acima mencionados contribuam para o crescimento do mercado.

No entanto, espera-se que a falta de conscientização sobre as opções de tratamento atrapalhe o crescimento do mercado.

Tendências do mercado de tratamento com flúor dentário

Estima-se que o segmento de pasta de dente no tratamento com flúor dental testemunhe um crescimento saudável no futuro.

Estima-se que o segmento de pasta de dente testemunhe um crescimento saudável no futuro, atribuído à sua ampla disponibilidade e preço acessível. O baixo custo de fabricação aliado à facilidade de uso é mais um fator que contribui para o crescimento do segmento de mercado.

Espera-se também que a crescente conscientização sobre a higiene dental e a crescente prevalência de cárie dentária ajudem a demanda por creme dental e impulsionem ainda mais o crescimento do segmento. Vários estudos de pesquisa fornecem informações sobre as vantagens do creme dental à base de flúor. Por exemplo, em janeiro de 2022, um comunicado de imprensa da BioMin Technologies Limited afirmou que foram comparados os impactos da microdureza superficial, rugosidade superficial e ganho de volume dos dois tipos de creme dental nas superfícies dentárias desmineralizadas. Em todos os aspectos, o BioMin F teve um desempenho melhor do que o creme dental com flúor comum, o que é importante para reduzir o risco de cáries dentárias. O creme dental revolucionário, BioMin F, usa tecnologia bioativa patenteada para combinar cálcio, fosfato e flúor na estrutura do creme dental. Assim, espera-se que tais estudos aumentem o crescimento do segmento durante o período de previsão.

Além disso, o lançamento de produtos é outro fator que resulta no crescimento do segmento de mercado. Por exemplo, em março de 2022, a Alacer Corp. lançou a Natean, uma nova marca de cuidados de saúde oral com consciência ecológica que fornece produtos a consumidores que procuram uma pasta de dentes inspirada na natureza que proporcione benefícios essenciais de cuidados orais. Assim, espera-se que os fatores acima mencionados aumentem o crescimento do segmento.

Espera-se que a América do Norte detenha uma participação significativa no mercado e faça o mesmo no período de previsão

Espera-se que a América do Norte detenha uma grande participação de mercado no mercado global de tratamento com flúor dentário devido à crescente conscientização em relação à higiene bucal, ao aumento dos gastos com saúde e à presença de infraestrutura de saúde bem estabelecida.

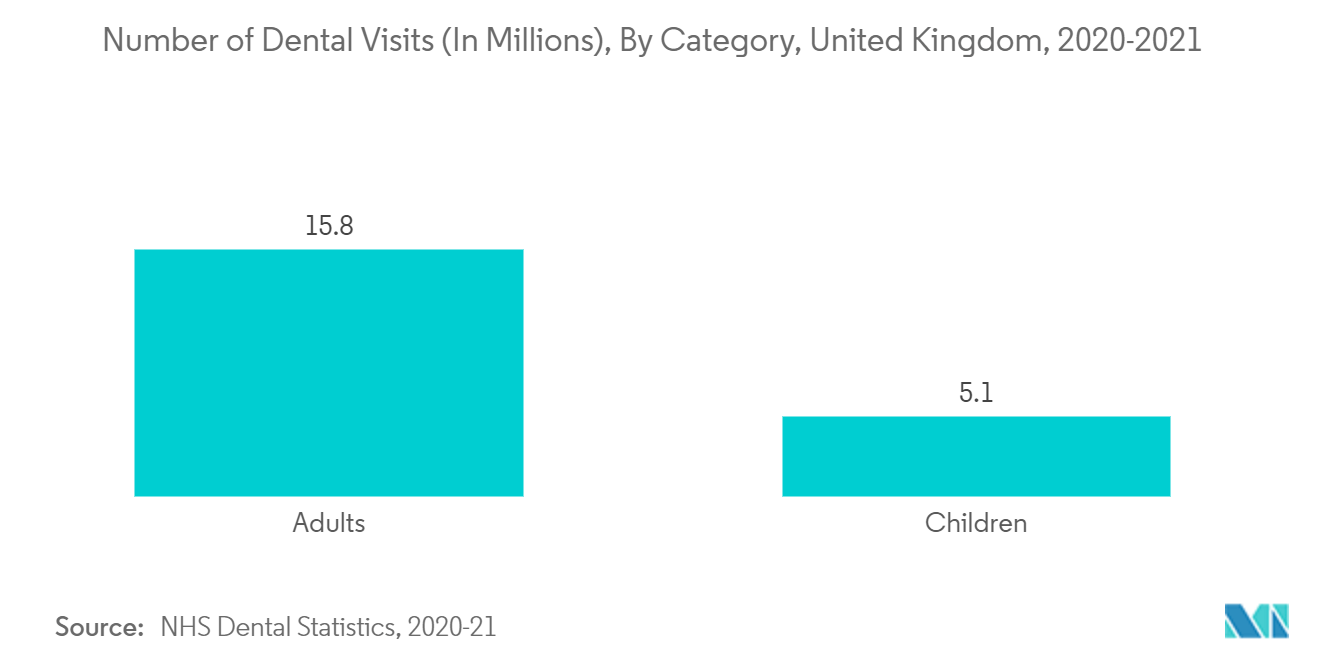

De acordo com dados do CDC, em janeiro de 2021, um quarto (26%) dos adultos com 65 anos ou mais tinham 8 dentes ou menos, e aproximadamente 1 em cada 6 (17%) adultos com 65 anos ou mais perderam todos os dentes nos Estados Unidos. Estados. Além disso, de acordo com os mesmos dados atualizados em fevereiro de 2022, 63% dos adultos com 18 anos ou mais nos Estados Unidos fizeram uma consulta odontológica no ano passado e 85,9% das crianças de 2 a 17 anos fizeram uma consulta odontológica em o ano de 2020. Espera-se que esse número crescente de consultas odontológicas no país impulsione a demanda por produtos de higiene bucal para manter a higiene bucal e alimentar o crescimento do mercado no país.

Além disso, o artigo do International Dental Journal publicado em fevereiro de 2021 relata que a prevalência de perda dentária foi de 57,2% devido à cárie dentária no México. O estudo também relata que é semelhante ao relatado em países de baixa e média renda. Uma prevalência tão alta de cárie dentária e perda dentária gera uma necessidade de produtos de tratamento odontológico, impulsionando assim o crescimento do mercado.

Da mesma forma, os principais players estão ativamente engajados no planejamento estratégico e em novos desenvolvimentos que contribuem para o crescimento do mercado. Os fabricantes de produtos de higiene oral estão atualmente concentrados em fusões e aquisições para fortalecer a sua presença no mercado e expandir a sua base de clientes. Eles também estão inovando e lançando novos produtos para expandir seu portfólio de produtos. Este aumento na concorrência entre os participantes do mercado e o número crescente de grandes empresas de saúde bucal nos Estados Unidos estão impulsionando o crescimento do mercado de tratamento com flúor dentário. Por exemplo, em março de 2022, a Grin Natural, uma das marcas globais de cuidados bucais, e a TeleDentists, uma empresa de telessaúde que oferece consultas teledônticas 24 horas por dia, 7 dias por semana, 365 dias por ano, colaboraram para apoiar os consumidores dos Estados Unidos em sua jornada para melhorar sua saúde bucal. Além de fornecer acesso aos melhores produtos odontológicos e serviços profissionais, Grin Natural e The TeleDentists lançarão uma série de entrevistas com profissionais de saúde bucal e criarão conteúdo educacional prático para aumentar o conhecimento em saúde bucal. Da mesma forma, em agosto de 2021, a Sonoma Pharmaceuticals, Inc. lançou dois novos produtos odontológicos. Entre estes, OroGenix Oral Hygiene Rinse é o segundo produto odontológico da Sonoma lançado nos Estados Unidos e foi desenvolvido com seu parceiro, Gabriel Science LLC. Prevê-se que esses lançamentos de produtos impulsionem o crescimento do mercado durante o período de previsão.

Assim, devido aos fatores acima mencionados, espera-se que o mercado estudado cresça na região durante o período de estudo.

Visão geral da indústria de tratamento com flúor dentário

O mercado de tratamento com flúor dentário é moderadamente competitivo e consiste em vários players importantes. Em termos de participação de mercado, alguns grandes players estão atualmente dominando o mercado. Algumas empresas que atualmente dominam o mercado são Philips, Colgate, DMG Dental, VOCO GmbH, Dentsply Sirona, DÜRRDENTAL, Ivoclar Vivadent, Young Dental e Ultradent Products, entre outras.

Líderes de mercado de tratamento com flúor dentário

-

Philips

-

Colgate

-

DMG Dental

-

VOCO GmbH

-

Dentsply Sirona

*Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica

Notícias do mercado de tratamento com flúor dentário

- Em março de 2022, a Crest Densify lançou um creme dental premium que reconstrói ativamente a densidade dentária remineralizando o esmalte.

- Em janeiro de 2020, a Colgate adquiriu a Hello Product LLC, uma empresa de higiene bucal que comercializa pasta de dente, enxaguatório bucal, escovas de dente e fio dental.

Relatório de mercado de tratamento de flúor dentário – Índice

1. INTRODUÇÃO

1.1 Premissas do Estudo e Definição de Mercado

1.2 Escopo do estudo

2. METODOLOGIA DE PESQUISA

3. SUMÁRIO EXECUTIVO

4. DINÂMICA DE MERCADO

4.1 Visão geral do mercado

4.2 Drivers de mercado

4.2.1 Aumento da prevalência de cárie dentária

4.2.2 Aumento da Conscientização sobre Saúde e Higiene Bucal

4.3 Restrições de mercado

4.3.1 Falta de conscientização sobre as opções de tratamento

4.4 Análise das Cinco Forças de Porter

4.4.1 Ameaça de novos participantes

4.4.2 Poder de barganha dos compradores/consumidores

4.4.3 Poder de barganha dos fornecedores

4.4.4 Ameaça de produtos substitutos

4.4.5 Intensidade da rivalidade competitiva

5. SEGMENTAÇÃO DE MERCADO (Tamanho de Mercado por Valor - milhões de dólares)

5.1 Por produto

5.1.1 Géis

5.1.2 Pasta de dentes

5.1.3 Enxaguante bucal

5.1.4 Verniz

5.1.5 Suplementos

5.1.6 Outros

5.2 Geografia

5.2.1 América do Norte

5.2.1.1 Estados Unidos

5.2.1.2 Canadá

5.2.1.3 México

5.2.2 Europa

5.2.2.1 Alemanha

5.2.2.2 Reino Unido

5.2.2.3 França

5.2.2.4 Itália

5.2.2.5 Espanha

5.2.2.6 Resto da Europa

5.2.3 Ásia-Pacífico

5.2.3.1 China

5.2.3.2 Japão

5.2.3.3 Índia

5.2.3.4 Austrália

5.2.3.5 Coreia do Sul

5.2.3.6 Resto da Ásia-Pacífico

5.2.4 Oriente Médio e África

5.2.4.1 CCG

5.2.4.2 África do Sul

5.2.4.3 Resto do Médio Oriente e África

5.2.5 América do Sul

5.2.5.1 Brasil

5.2.5.2 Argentina

5.2.5.3 Resto da América do Sul

6. CENÁRIO COMPETITIVO

6.1 Perfis de empresa

6.1.1 3M

6.1.2 Church & Dwight Co., Inc.

6.1.3 Colgate

6.1.4 DÜRRDENTAL

6.1.5 Dentsply Sirona

6.1.6 DMG Dental

6.1.7 Ivoclar Vivadent

6.1.8 Koninklijke Philips N.V.

6.1.9 Ultradent Products

6.1.10 VOCO GmbH

6.1.11 Water Pik, Inc.

6.1.12 Young Dental

7. OPORTUNIDADES DE MERCADO E TENDÊNCIAS FUTURAS

Segmentação da indústria de tratamento com flúor dentário

De acordo com o escopo, o tratamento com flúor dentário trata da prevenção de cáries/cáries dentárias. O mercado de tratamento com flúor dental é segmentado por produto (géis, pasta de dente, enxaguatório bucal, verniz, suplementos e outros) e geografia (América do Norte, Europa, Ásia-Pacífico, Oriente Médio e África e América do Sul). O relatório de mercado também abrange os tamanhos e tendências estimados do mercado para 17 países diferentes nas principais regiões, globalmente. O relatório oferece o valor (em milhões de dólares) para os segmentos acima.

| Por produto | ||

| ||

| ||

| ||

| ||

| ||

|

| Geografia | ||||||||||||||

| ||||||||||||||

| ||||||||||||||

| ||||||||||||||

| ||||||||||||||

|

Perguntas frequentes sobre pesquisa de mercado de tratamento com flúor dentário

Qual é o tamanho atual do mercado de tratamento com flúor dentário?

O Mercado de Tratamento de Flúor Dental deverá registrar um CAGR de 8,10% durante o período de previsão (2024-2029)

Quem são os principais atores do mercado de tratamento de flúor dentário?

Philips, Colgate, DMG Dental, VOCO GmbH, Dentsply Sirona são as principais empresas que atuam no mercado de tratamento de flúor dental.

Qual é a região que mais cresce no mercado de tratamento de flúor dentário?

Estima-se que a Ásia-Pacífico cresça no maior CAGR durante o período de previsão (2024-2029).

Qual região tem a maior participação no mercado de tratamento de flúor dental?

Em 2024, a América do Norte é responsável pela maior participação de mercado no mercado de tratamento de flúor dental.

Que anos este mercado de tratamento com flúor dentário cobre?

O relatório abrange o tamanho histórico do mercado de tratamento de flúor dental para os anos 2021, 2022 e 2023. O relatório também prevê o tamanho do mercado de tratamento de flúor dental para os anos 2024, 2025, 2026, 2027, 2028 e 2029.

Relatório da indústria de tratamento com flúor dentário

Estatísticas para a participação de mercado, tamanho e taxa de crescimento de receita de tratamento de flúor dental em 2024, criadas por Mordor Intelligence™ Industry Reports. A análise do tratamento com flúor dentário inclui uma perspectiva de previsão de mercado para 2024 a 28 e uma visão geral histórica. Obtenha uma amostra desta análise do setor como um download gratuito em PDF do relatório.