Análise do mercado de aço bruto

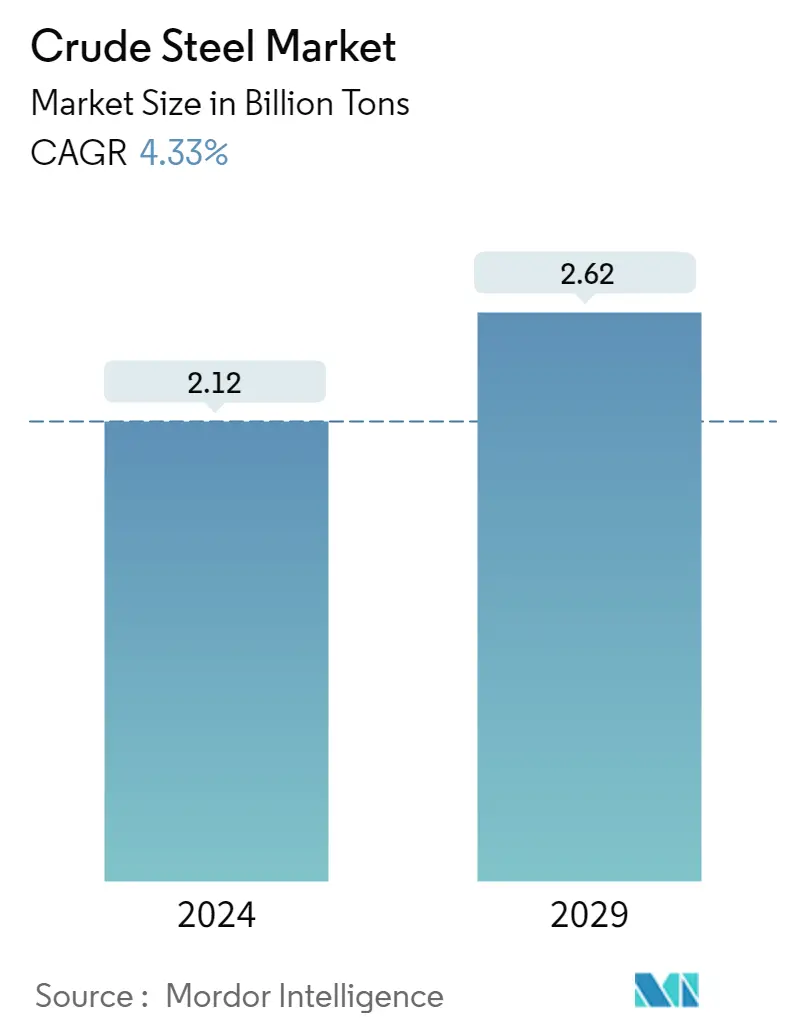

O tamanho do mercado de aço bruto é estimado em 2,12 bilhões de toneladas em 2024, e deverá atingir 2,62 bilhões de toneladas até 2029, crescendo a um CAGR de 4,33% durante o período de previsão (2024-2029).

A COVID-19 impactou negativamente o mercado em 2020. Devido à pandemia da COVID-19, as vendas globais de todos os veículos em 2020 diminuíram. Ainda assim, o mercado se recuperou em 2021, aumentando assim o consumo de aço bruto na fabricação de diversas peças automotivas. Em 2021, a demanda por aço petrolífero aumentou devido ao aumento da demanda em diversos setores, como construção, ferramentas e máquinas, energia, transporte, entre outros.

- No médio prazo, o aumento da demanda da indústria de construção e a recuperação da produção automotiva provavelmente impulsionarão o crescimento do mercado.

- Por outro lado, o esgotamento dos recursos naturais devido à produção de aço e a disponibilidade de substitutos provavelmente dificultarão o crescimento do mercado estudado.

- A tendência crescente de uma economia circular, onde o aço é apontado como uma contribuição significativa através da sua recuperação, reutilização, remanufatura e reciclagem, provavelmente funcionará como uma oportunidade para o mercado estudado.

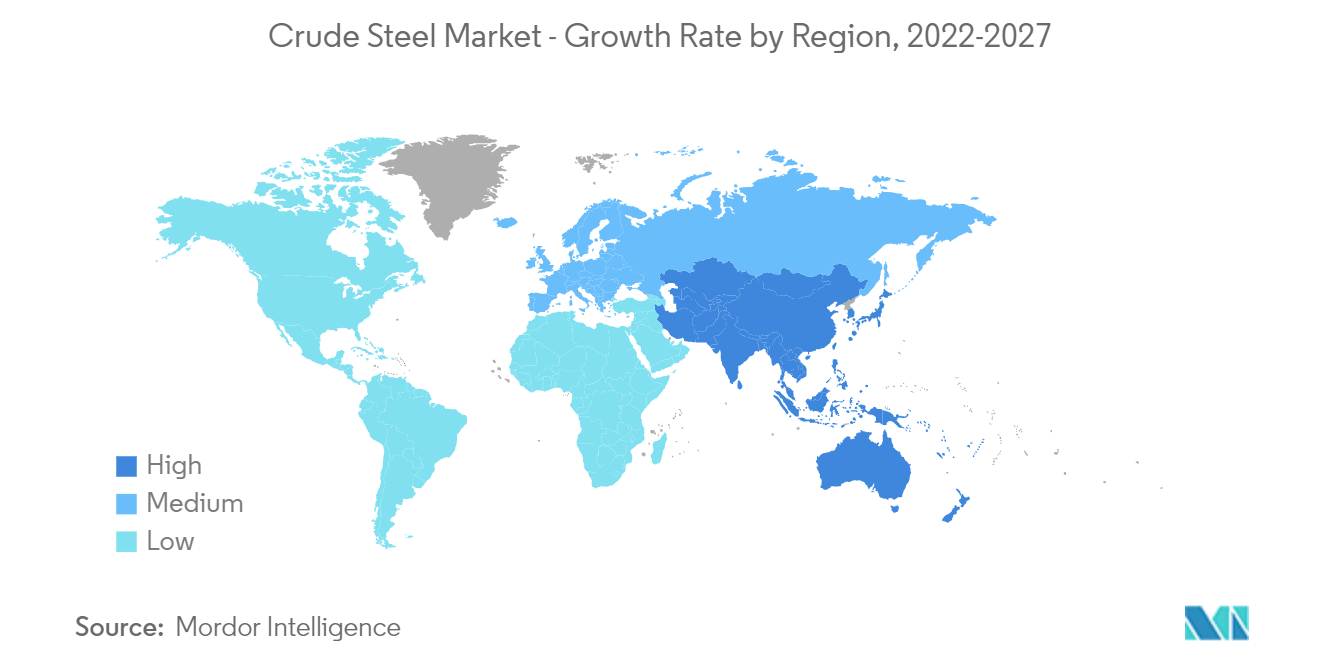

- Espera-se que a região Ásia-Pacífico domine o mundo, com o consumo mais significativo vindo de países como a China e a Índia.

Tendências do mercado de aço bruto

Aumento da demanda da indústria de construção civil

- O aço e suas ligas estão entre os metais mais utilizados mundialmente no setor da construção. O aço também é utilizado em telhados e como revestimento de paredes externas. Produtos como coberturas, terças, paredes internas, tetos, revestimentos e painéis isolantes para paredes externas são feitos de aço.

- De acordo com as Nações Unidas (ONU), cerca de 50% da população mundial reside em cidades urbanas, prevendo-se que atinja os 60% até 2030. O ritmo do crescimento económico e demográfico deve estar em harmonia com a procura de espaços comerciais, residenciais, e atividades de construção institucional.

- De acordo com o Plano Quinquenal da China divulgado em Janeiro de 2022, estima-se que a indústria da construção no país registe uma taxa de crescimento de 6% em 2022. A China planeia aumentar a construção de edifícios pré-fabricados para reduzir a poluição e os resíduos dos estaleiros de construção. As peças pré-fabricadas, parcial ou totalmente fabricadas e depois transportadas para os canteiros de obras para montagem, podem representar mais de 30% das novas construções no país.

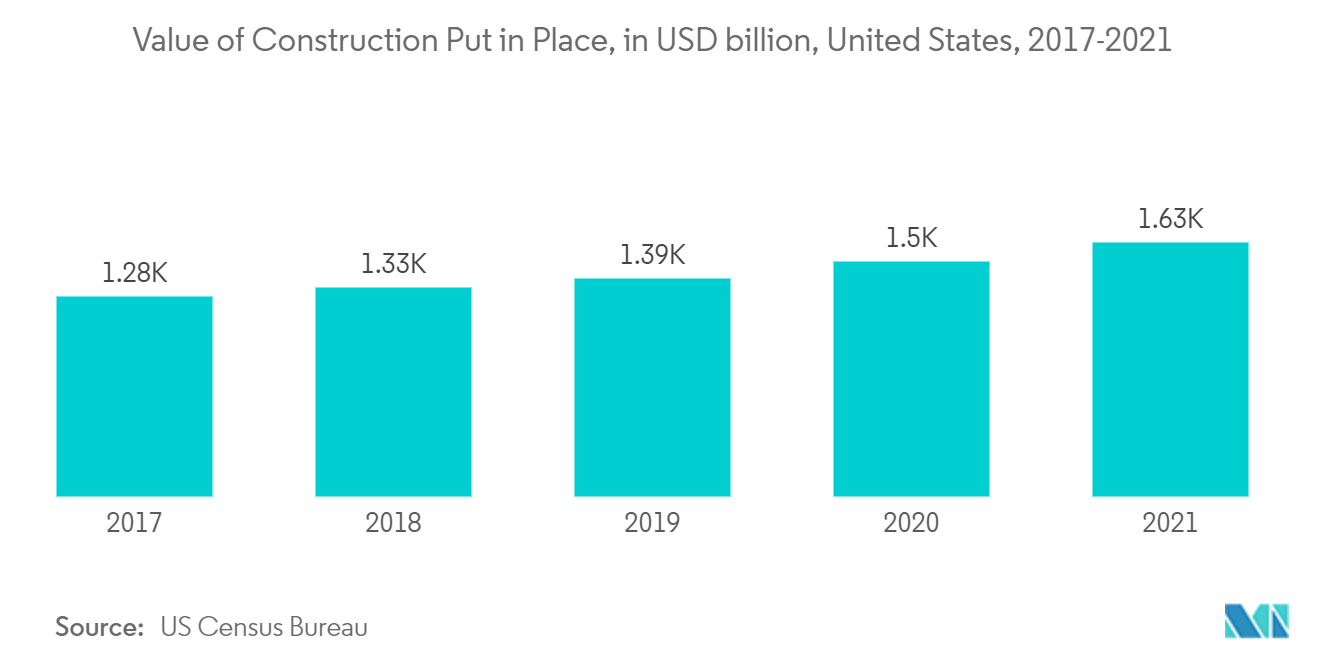

- De acordo com o United States Census Bureau, o valor total da construção implementada no país tem aumentado consecutivamente na última década. Em 2021, o negócio atingiu 1.626,4 mil milhões de dólares, registando uma subida de 8,5% face ao valor (1.499,6 mil milhões de dólares) alcançado em 2020.

- De acordo com o American Institute of Architects, a construção global de edifícios não residenciais nos Estados Unidos deverá crescer para 3,1% em 2022. A estrutura dos hotéis deverá aumentar 8,8% em 2022 e a dos espaços de escritórios 0,1%. Espera-se que o aumento subsequente melhore o crescimento do mercado de aço durante o período de previsão.

- Portanto, espera-se que tais tendências da indústria impulsionem simultaneamente a procura de aço no sector da construção civil.

A região Ásia-Pacífico dominará o mercado

- A região Ásia-Pacífico registou um crescimento favorável na indústria do aço bruto, com países como a China e a Índia detendo quotas de consumo significativas.

- A China é o maior produtor mundial de aço bruto. Segundo a World Steel Association, em 2021, a China foi responsável por mais de 50% da produção global. Em 2021, a capacidade anual de produção de aço bruto do país situou-se em 1.032,8 milhões de toneladas, diminuindo 3% em comparação com 1.064,7 milhões de toneladas produzidas em 2020. O forte crescimento da produção de aço no país deveu-se à crescente procura de diversas indústrias de utilizadores finais..

- Prevê-se que a expansão do segmento automóvel na China beneficie a procura de aço bruto. Segundo a Organização Internacional de Fabricantes de Veículos Automotores (OICA), a China é o maior produtor de automóveis, respondendo por cerca de 32,5% do volume global. Só o país produziu 2.60.82.220 veículos em 2021, registando um aumento de 3% face às 25.225.242 unidades de 2020.

- Além disso, as companhias aéreas chinesas planeiam comprar cerca de 7.690 novas aeronaves nos próximos 20 anos, avaliadas em aproximadamente 1,2 biliões de dólares, o que deverá aumentar ainda mais a procura de aço bruto no mercado.

- De acordo com os relatórios da Sociedade de Fabricantes de Automóveis Indianos, SIAM, a Índia produziu 4.399.112 unidades de automóveis de passageiros e veículos leves em 2021. Além disso, as reformas do governo, como os programas Aatma Nirbhar Bharat e Make in India, são esperadas para impulsionar a indústria automotiva.

- De acordo com o relatório da IATA (Associação Internacional de Transporte Aéreo), a Índia está prestes a se tornar o terceiro maior mercado global de aviação até o final do período de previsão. Prevê-se que o país tenha uma procura de 2.100 aeronaves nas próximas duas décadas, representando mais de 290 mil milhões de dólares em vendas. Devido a estes factores, espera-se que a procura de aço bruto do sector aeroespacial aumente no futuro.

- Portanto, todos os fatores acima mencionados provavelmente impactarão significativamente a demanda do mercado estudado nos próximos anos.

Visão geral da indústria de aço bruto

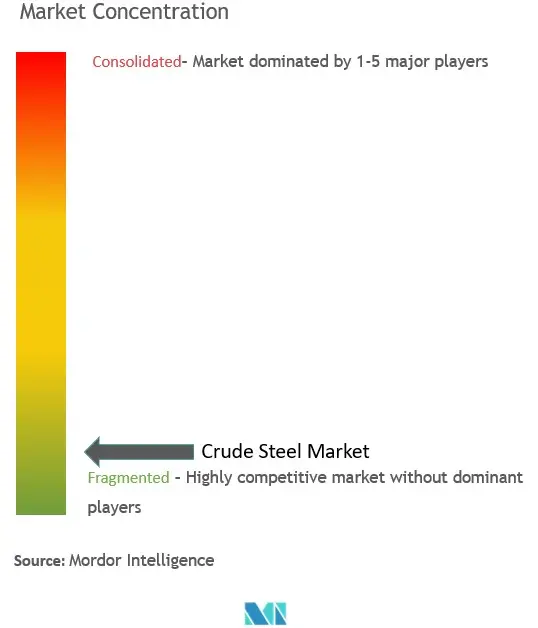

O mercado estudado é fragmentado, com competição moderadamente elevada entre os participantes do mercado para aumentar suas participações. Algumas das principais empresas do mercado (sem ordem específica) incluem China BaoWu Steel Group Corporation Limited, ArcelorMittal, Nippon Steel Corporation, HBIS GROUP e Shagang Group.

Líderes do mercado de aço bruto

NIPPON STEEL CORPORATION

ArcelorMittal

China BaoWu Steel Group Corporation Limited

HBIS GROUP

Shagang Group

- *Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica

Notícias do mercado de aço bruto

- Em abril de 2022, o China Baowu Steel Group anunciou a aquisição da Xinyu Iron Steel Co. (XISCO), fabricante estatal de aço na província de Jiangxi, na China, com a transferência de 51% das ações. Esta aquisição aumentará a capacidade global de produção de aço da Baowu, uma vez que a XISCO é o maior fabricante de aço na província de Jiangxi, com uma produção total de cerca de 9,89 milhões de toneladas em 2020.

- Em janeiro de 2022, a produção de aço bruto da Tata Steel Ltd aumentou 16% em relação ao ano anterior, para 14,16 milhões de toneladas no final do terceiro trimestre em 31 de dezembro de 2021. Suas entregas totais aumentaram 4%, para 13 MT em relação ao ano anterior, devido à recuperação econômica contínua..

- Em dezembro de 2021, a JFE Steel Corporation e a Nucor, uma empresa com sede nos EUA, tornar-se-ão co-proprietárias da California Steel Industries (CSI), uma fabricante de aço com sede nos EUA. O acordo tornará a CSI uma joint venture com 51% de propriedade da Nucor e 49% da JFE Steel. A capacidade de produção de aço bruto da Nucor é de cerca de 22,7 milhões de toneladas anuais.

Segmentação da indústria de aço bruto

O aço bruto é o primeiro produto de aço sólido formado na solidificação do aço líquido. Vários produtos de aço bruto incluem lingotes, placas, blocos, tarugos e outros. Os produtos de aço bruto também são produtos semiacabados, pois requerem processamento adicional para produzir aço acabado. O mercado de aço bruto é segmentado por composição, processo de fabricação, indústria de usuário final e geografia. Por design, o mercado é segmentado em aço morto e aço semi-morto. O mercado é segmentado pelo processo de fabricação em fornos básicos de oxigênio (BOF) e fornos elétricos a arco (EAF). Pela indústria de usuários finais, o mercado é segmentado em construção civil, transporte, ferramentas e máquinas, energia, bens de consumo e outras indústrias de usuários finais. O relatório também abrange o tamanho do mercado e as previsões para o mercado de aço bruto em 15 países nas regiões centrais. O dimensionamento do mercado e as projeções para cada segmento são baseados em volume (milhões de toneladas) e receita (milhões de dólares).

| Aço morto |

| Aço semi-morto |

| Forno de Oxigênio Básico (BOF) |

| Forno Elétrico a Arco (EAF) |

| Construção e Construção |

| Transporte |

| Ferramentas e máquinas |

| Energia |

| Bens de consumo |

| Outras indústrias de usuários finais |

| Ásia-Pacífico | China |

| Índia | |

| Japão | |

| Coreia do Sul | |

| Resto da Ásia-Pacífico | |

| América do Norte | Estados Unidos |

| Canadá | |

| México | |

| Europa | Alemanha |

| Reino Unido | |

| Itália | |

| França | |

| Resto da Europa | |

| América do Sul | Brasil |

| Argentina | |

| Resto da América do Sul | |

| Médio Oriente e África | Arábia Saudita |

| África do Sul | |

| Resto do Médio Oriente e África |

| Composição | Aço morto | |

| Aço semi-morto | ||

| Processo de manufatura | Forno de Oxigênio Básico (BOF) | |

| Forno Elétrico a Arco (EAF) | ||

| Indústria do usuário final | Construção e Construção | |

| Transporte | ||

| Ferramentas e máquinas | ||

| Energia | ||

| Bens de consumo | ||

| Outras indústrias de usuários finais | ||

| Geografia | Ásia-Pacífico | China |

| Índia | ||

| Japão | ||

| Coreia do Sul | ||

| Resto da Ásia-Pacífico | ||

| América do Norte | Estados Unidos | |

| Canadá | ||

| México | ||

| Europa | Alemanha | |

| Reino Unido | ||

| Itália | ||

| França | ||

| Resto da Europa | ||

| América do Sul | Brasil | |

| Argentina | ||

| Resto da América do Sul | ||

| Médio Oriente e África | Arábia Saudita | |

| África do Sul | ||

| Resto do Médio Oriente e África | ||

Perguntas frequentes sobre pesquisa de mercado de aço bruto

Qual é o tamanho do mercado de aço bruto?

O tamanho do mercado de aço bruto deverá atingir 2,12 bilhões de toneladas em 2024 e crescer a um CAGR de 4,33% para atingir 2,62 bilhões de toneladas até 2029.

Qual é o tamanho atual do mercado de aço bruto?

Em 2024, o tamanho do mercado de aço bruto deverá atingir 2,12 bilhões de toneladas.

Quem são os principais atores do mercado de aço bruto?

NIPPON STEEL CORPORATION, ArcelorMittal, China BaoWu Steel Group Corporation Limited, HBIS GROUP, Shagang Group são as principais empresas que operam no mercado de aço bruto.

Qual é a região que mais cresce no mercado de aço bruto?

Estima-se que a Ásia-Pacífico cresça no maior CAGR durante o período de previsão (2024-2029).

Qual região tem maior participação no mercado de aço bruto?

Em 2024, a Ásia-Pacífico é responsável pela maior participação de mercado no Mercado de Aço Bruto.

Que anos esse mercado de aço bruto cobre e qual era o tamanho do mercado em 2023?

Em 2023, o tamanho do mercado de aço bruto foi estimado em 2,03 bilhões de toneladas. O relatório abrange o tamanho histórico do mercado de aço bruto para os anos 2019, 2020, 2021, 2022 e 2023. O relatório também prevê o tamanho do mercado de aço bruto para os anos 2024, 2025, 2026, 2027, 2028 e 2029.

Página atualizada pela última vez em:

Relatório da indústria de aço bruto

Estatísticas para a participação de mercado de aço bruto em 2024, tamanho e taxa de crescimento de receita, criadas pela Mordor Intelligence™ Industry Reports. A análise do aço bruto inclui uma perspectiva de previsão de mercado para 2029 e uma visão histórica. Obtenha uma amostra desta análise do setor como um download gratuito em PDF do relatório.