Análise do Mercado de Cobre

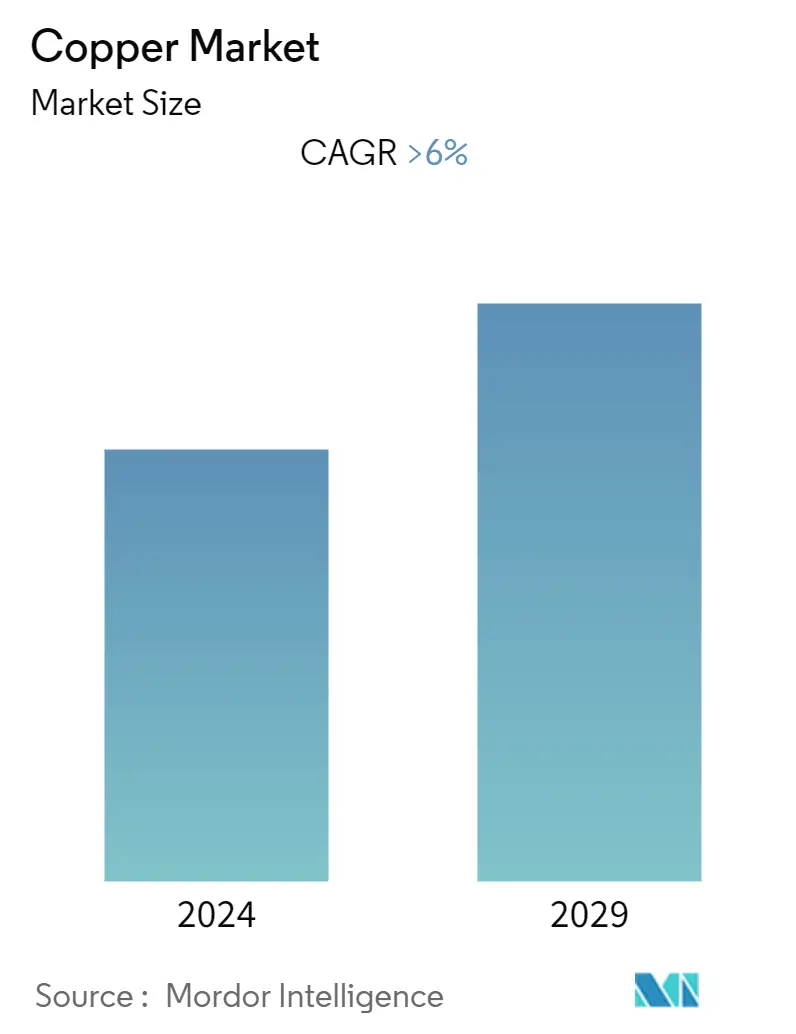

Durante o período da previsão, espera-se que o mercado de cobre registre um CAGR superior a 6%.

A pandemia da COVID-19 resultou em bloqueios e paralisações de atividades industriais em todo o mundo. Além disso, a mineração de metais, incluindo cobre, desacelerou em 2021. Esses fatores impactaram negativamente o mercado de cobre.

- A crescente demanda das indústrias de construção, eletrônica e telecomunicações está impulsionando o crescimento do mercado.

- Por outro lado, regras rigorosas sobre a mineração podem dificultar o crescimento do mercado.

- Ainda assim, é provável que a crescente procura de veículos eléctricos dê em breve ao mercado global a oportunidade de crescer de uma forma positiva.

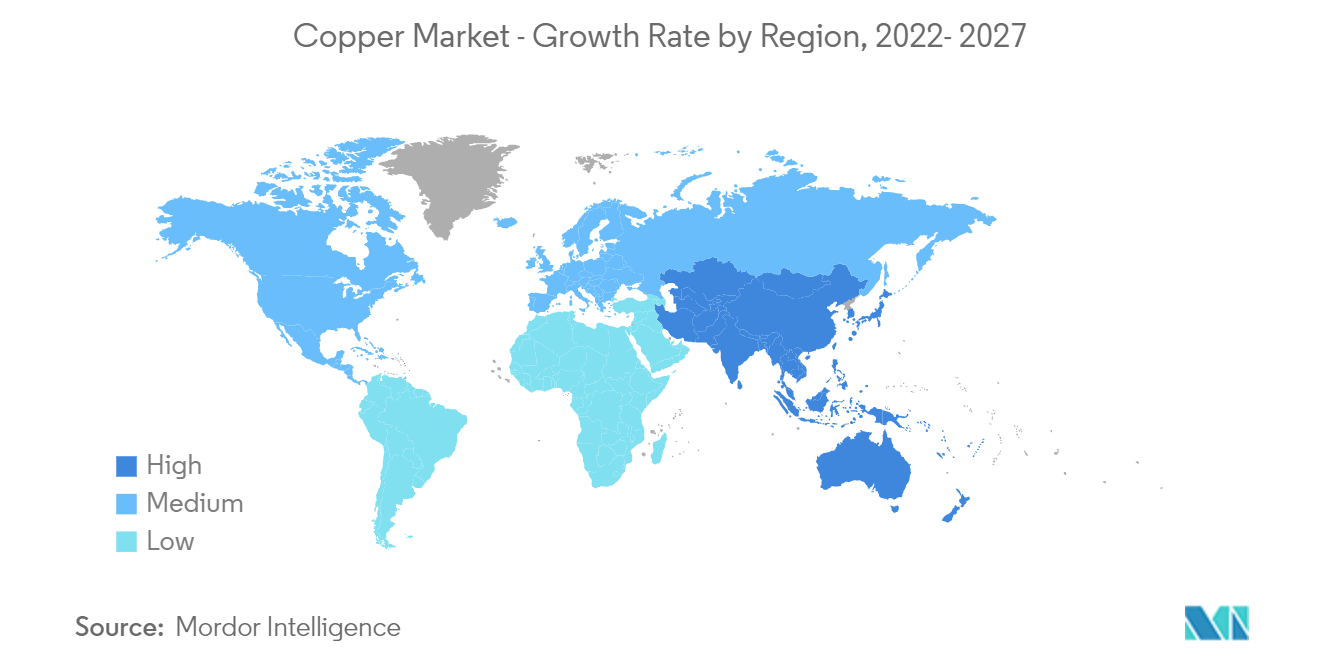

- Durante o período de previsão, espera-se que a Ásia-Pacífico cresça mais rapidamente. Isto ocorre principalmente porque as indústrias eléctricas e electrónicas na Índia e nos países da ASEAN estão a crescer.

Tendências do mercado de cobre

Crescente demanda pelo segmento elétrico e eletrônico

- O cobre está sendo utilizado para muitas aplicações devido às suas propriedades. As aplicações eletrônicas do cobre são fios e cabos, dínamos, transformadores, motores, eletroímãs, interruptores, cabos de comunicação, circuitos elétricos residenciais, etc.

- Recentemente, o crescimento dos veículos eléctricos aumentou a procura de cobre. Folhas, estatores, rotores, cabeças de eixo, fios ocos e motores são usados em veículos elétricos feitos de cobre pesado.

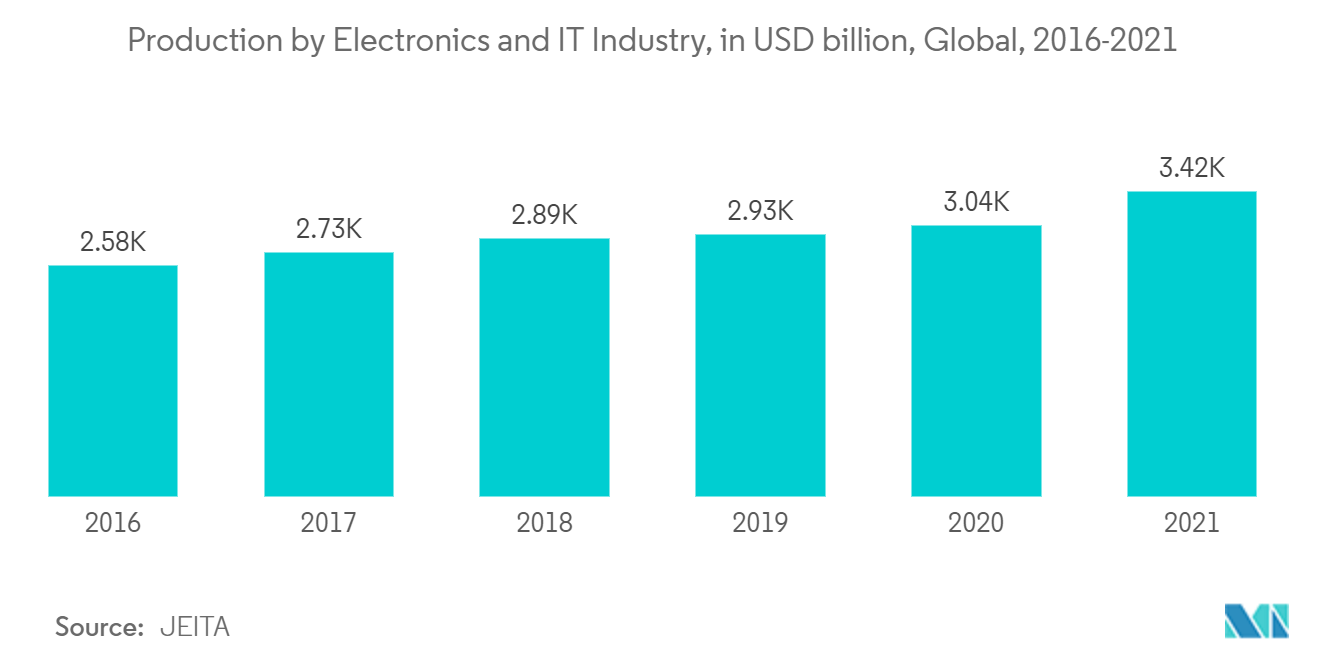

- De acordo com a JEITA (Associação Japonesa das Indústrias de Eletrônica e Tecnologia da Informação), a produção global total das indústrias eletrônica e de TI aumentou 11% ano após ano em 2021, atingindo US$ 3.415,9 bilhões. Assim, espera-se que esse fator aumente a demanda por materiais de cobre utilizados no segmento eletrônico.

- Na América do Norte, especialmente nos Estados Unidos, espera-se que a indústria electrónica cresça moderadamente. De acordo com a Consumer Technology Association (CTA), o setor de tecnologia de consumo dos EUA deverá crescer para 505 mil milhões de dólares em receitas de vendas a retalho até ao final deste ano, com um aumento de 2,8% nas vendas em relação a 2021, um crescimento de 9,6% em relação a 2020. Espera-se que um aumento na demanda por novos produtos tecnológicos ajude a expandir o mercado no futuro.

- Os fatores acima mencionados estão contribuindo para o aumento da demanda pelo mercado de cobre durante o período de previsão.

Região Ásia-Pacífico dominará o mercado

- Espera-se que a Ásia-Pacífico domine o mercado global devido aos setores altamente desenvolvidos de construção e geração de energia da China e aos investimentos contínuos na região para avanços nos setores de telecomunicações e eletrônicos ao longo dos anos.

- O cobre é o metal mais antigo conhecido ainda utilizado na indústria da construção. A combinação única das propriedades físicas do cobre – condutividade, resistência à corrosão, durabilidade, flexibilidade e resistência – o torna adequado para praticamente qualquer projeto de construção. Assim, o crescimento das atividades de construção na Ásia-Pacífico poderá impulsionar o mercado de cobre na região.

- De acordo com a Comissão Nacional de Desenvolvimento e Reforma da China, a crescente procura de habitação deverá impulsionar a construção residencial no país, tanto no sector público como no privado. O número de novos projetos hoteleiros no país aumentou cerca de 19% em 2021. O aumento na construção de edifícios altos e hotéis está impulsionando o mercado na região.

- A China é o maior consumidor de veículos elétricos. Em 2021, as vendas de veículos eléctricos na China aumentaram mais de 50% após o crescimento modesto observado em 2020. Assim, estima-se que o aumento das vendas de veículos eléctricos na China abasteça o mercado chinês de cobre.

- Na Índia, o mercado de dispositivos médicos registou um aumento na procura e o tamanho do mercado cresceu rapidamente. Em setembro de 2021, o governo indiano sancionou uma proposta no valor de INR 5.000 crore (USD 674,36 milhões) para construir um parque de dispositivos médicos em Himachal. Município industrial de Pradesh, Nalagarh, no distrito de Solan. Dado que o cobre é uma parte fundamental de muitos dispositivos médicos, espera-se que a crescente procura ajude o mercado de cobre na Índia.

- Tais factores estão a impulsionar a procura de cobre em vários sectores.

Visão geral da indústria de cobre

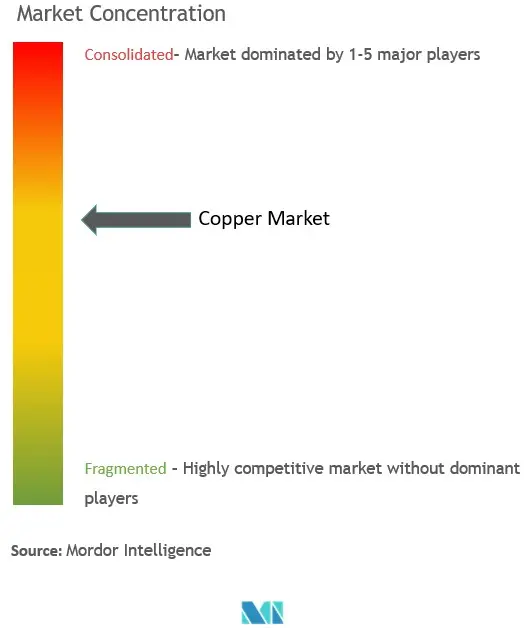

O mercado de cobre está parcialmente consolidado, com alguns grandes players dominando uma parcela significativa do mercado. Alguns dos principais players (não em nenhuma ordem específica) incluem Glencore, BHP, Codelco, Aurubis AG e KGHM.

Líderes do mercado de cobre

-

Glencore

-

BHP

-

Codelco

-

KGHM

-

Aurubis AG

- *Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica

Notícias do mercado de cobre

- Novembro de 2021 Aurubis AG expandiu ainda mais suas atividades na reciclagem de materiais metálicos internacionalmente. Iniciou a construção de uma planta de reciclagem de metais múltiplos no estado norte-americano da Geórgia. Placas de circuito, cabos de cobre e outros materiais recicláveis contendo metais serão processados em 35.000 toneladas de cobre blister anualmente.

- Maio de 2021 A Glencore anunciou seus planos para reiniciar as operações na mina de cobre e cobalto de Mutanda em 2022. O reinício das operações em Mutanda poderia ajudar a empresa a aliviar a escassez nos mercados de cobre e cobalto, que estão potencialmente limitando novos ganhos de preços.

Segmentação da Indústria do Cobre

O cobre é o terceiro metal mais consumido no mundo. Também é conhecido como um material altamente condutor de eletricidade. As propriedades do cobre incluem boa condutividade elétrica, excelente condutividade térmica, resistência à corrosão, alta ductilidade, reciclabilidade e natureza não magnética. O mercado de cobre é segmentado pela indústria de usuários finais (equipamentos automotivos e pesados, construção, elétrica e eletrônica, industrial e outras indústrias de usuários finais). O relatório também abrange o tamanho do mercado e a previsão para o mercado em 15 países nas principais regiões, em volume (quilo toneladas).

| Indústria do usuário final | Equipamentos Automotivos e Pesados | ||

| Construção | |||

| Elétrica e Eletrônica | |||

| Industrial | |||

| Outras indústrias de usuários finais (produtos de consumo, dispositivos médicos, etc.) | |||

| Geografia | Ásia-Pacífico | China | |

| Índia | |||

| Japão | |||

| Coreia do Sul | |||

| Resto da Ásia-Pacífico | |||

| América do Norte | Estados Unidos | ||

| Canadá | |||

| México | |||

| Europa | Alemanha | ||

| Reino Unido | |||

| França | |||

| Itália | |||

| Resto da Europa | |||

| América do Sul | Brasil | ||

| Argentina | |||

| Resto da América do Sul | |||

| Médio Oriente e África | África do Sul | ||

| Resto do Médio Oriente e África | |||

Perguntas frequentes sobre pesquisa de mercado de cobre

Qual é o tamanho atual do mercado de cobre?

O Mercado de Cobre deverá registrar um CAGR superior a 6% durante o período de previsão (2024-2029)

Quem são os principais atores do mercado de cobre?

Glencore, BHP, Codelco, KGHM, Aurubis AG são as principais empresas que operam no Mercado de Cobre.

Qual é a região que mais cresce no mercado de cobre?

Estima-se que a Ásia-Pacífico cresça no maior CAGR durante o período de previsão (2024-2029).

Qual região tem a maior participação no mercado de cobre?

Em 2024, a Ásia-Pacífico é responsável pela maior participação de mercado no Mercado de Cobre.

Que anos este mercado de cobre cobre?

O relatório abrange o tamanho histórico do mercado de cobre para os anos 2019, 2020, 2021, 2022 e 2023. O relatório também prevê o tamanho do mercado de cobre para os anos 2024, 2025, 2026, 2027, 2028 e 2029.

Nossos relatórios mais vendidos

Popular Metals and Minerals Reports

Popular Chemicals & Materials Reports

Relatório da Indústria do Cobre

Estatísticas para a participação de mercado de cobre em 2024, tamanho e taxa de crescimento de receita, criadas pela Mordor Intelligence™ Industry Reports. A análise do cobre inclui uma previsão de mercado para 2029 e uma visão histórica. Obtenha uma amostra desta análise do setor como um download gratuito em PDF do relatório.