| Período de Estudo | 2019 - 2029 |

| Tamanho do Mercado (2024) | USD 26.47 Billion |

| Tamanho do Mercado (2029) | USD 45.13 Billion |

| CAGR (2024 - 2029) | 16.30 % |

| Mercado de Crescimento Mais Rápido | América do Norte |

| Maior Mercado | América do Norte |

| Concentração do Mercado | Baixo |

Principais jogadores

*Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica |

Análise de mercado da rede de distribuição de conteúdo (CDN)

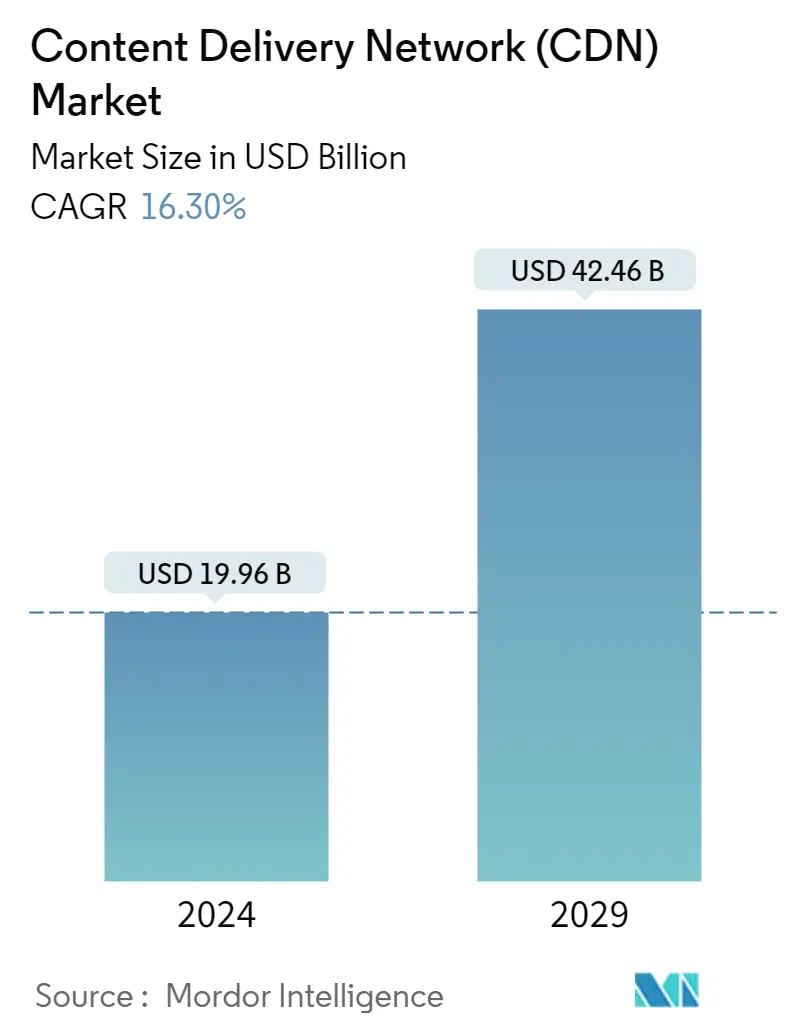

O tamanho do mercado de rede de entrega de conteúdo é estimado em US$ 19,96 bilhões em 2024, e deve atingir US$ 42,46 bilhões até 2029, crescendo a um CAGR de 16,30% durante o período de previsão (2024-2029).

A crescente demanda por conteúdo de vídeo rico, o aumento de usuários on-line e as tendências de digitalização em organizações nos setores verticais de usuários finais impulsionam a demanda geral do mercado de CDN.

- Uma CDN é uma rede online de computadores conectados que distribui conteúdo da web rapidamente para muitos usuários, copiando ou armazenando em cache o conteúdo em vários servidores e enviando-o remotamente aos consumidores. Alta disponibilidade e entrega de conteúdo de alto desempenho aos usuários finais são alcançadas por meio do uso de CDN. Objetos da Web (texto, gráficos e scripts), objetos para download (arquivos de mídia, software, documentos), aplicativos (comércio eletrônico, portais), dados de streaming em tempo real, mídia de streaming sob demanda e redes sociais, todos fazem uso de CDNs hoje em dia.

- O consumo de vídeo over-the-top (OTT) está evoluindo rapidamente devido a melhorias contínuas na infraestrutura digital e às iniciativas que as plataformas OTT tomam para produzir conteúdo envolvente para os clientes a custos razoáveis, ao mesmo tempo que fornecem um valor significativo. Além disso, o consumo está sendo impulsionado pelo uso crescente de dispositivos móveis, pelo apelo das telas grandes e pelos investimentos na criação de conteúdo original. A demanda por soluções CDN está aumentando à medida que o número de consumidores OTT e VoD aumenta. De acordo com o índice de rede visual da Cisco, prevê-se que o vídeo IP represente 79% do tráfego online até 2024. Isto sugere a tendência crescente dos serviços de vídeo online.

- A popularidade dos jogos online está disparando à medida que novas tecnologias como 4K e Ultra HD se tornam disponíveis, o que impulsiona o mercado. As empresas de jogos estão investindo cada vez mais em CDN para fornecer conteúdo de alta qualidade e garantir uma melhor experiência do usuário. A CDN fornece às empresas de jogos arquivos e patches essenciais para os jogadores baixarem rapidamente. Além disso, travamentos de servidor e falhas de download também são evitados. Todos esses recursos aprimoram o processo de pré-jogo. Além disso, o CDN oferece escalabilidade, permitindo que os jogadores continuem jogando mesmo que o tamanho do download do jogo aumente devido aos seus recursos visuais de alta qualidade e outros recursos.

- Com o aumento da utilização da Internet e de dispositivos inteligentes, é gerada diariamente uma enorme quantidade de dados que necessitam de ser geridos de forma inteligente. As soluções de otimização de desempenho da Web visam reduzir a latência. O sucesso destas soluções aumentará a procura por parte dos grandes retalhistas e da indústria dos meios de comunicação e entretenimento.

- As empresas enfrentam desafios devido à largura de banda e à distribuição da rede, especialmente nas zonas rurais. A empresa precisa atrair clientes suficientes para pagar seus custos operacionais anuais, que incluem pagamentos de dívidas, reposição regular de capital e despesas operacionais. O pagamento da dívida está entre as despesas mais difíceis de cobrir nas zonas rurais. Contudo, nos últimos anos, tem-se observado um crescimento significativo nas zonas rurais devido ao aumento das redes rurais de 60% para mais de 90%. Considerando as taxas de penetração que variam amplamente devido à demografia (rendimento, idade e proporção de residentes sazonais) e à quantidade de subsídios, as empresas estão a visar regiões em desenvolvimento e subdesenvolvidas.

- A COVID-19 teve um impacto directo no mercado, uma vez que os fornecedores de redes de distribuição de conteúdos dependem de vários elementos económicos para as suas receitas, incluindo mercados financeiros vibrantes, o movimento de liquidez e o financiamento de instituições financeiras. Apesar destes obstáculos, prevê-se que o mercado de CDN se expanda de forma constante ao longo do período de previsão devido ao aumento das taxas de troca de dados na Internet e à implantação contínua de redes de alta velocidade.

Tendências de mercado da rede de distribuição de conteúdo (CDN)

Espera-se que a entrega de mídia tenha uma participação de mercado significativa

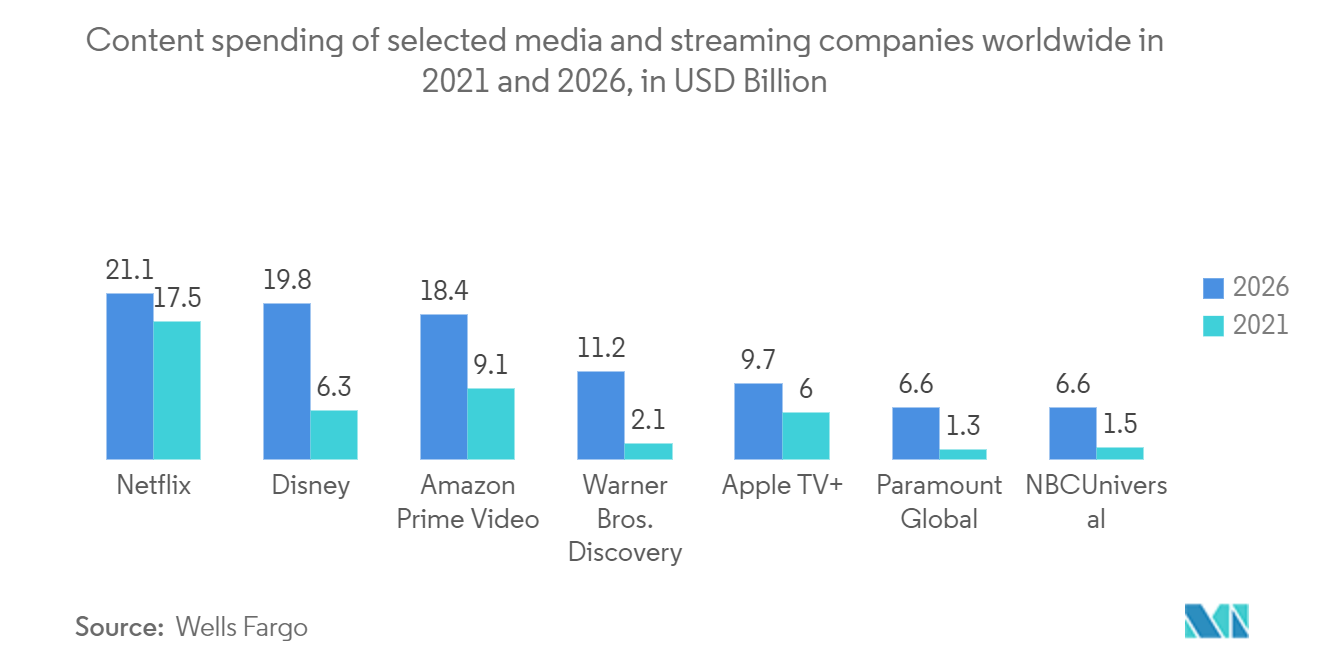

- A população mundial que utiliza a internet é de 56,3%, o que é responsável pelo crescente conteúdo online. O advento das televisões 4K/UHD, o conteúdo de alta definição compatível com dispositivos inteligentes e a melhoria da conectividade aumentam as expectativas dos telespectadores por conteúdo de alta qualidade.

- Muitas organizações de mídia estão fazendo a transição para um modelo de distribuição digital. Este modelo de distribuição evita buffering e travamentos de fluxo, colocando cópias de arquivos de mídia perto dos visualizadores. Esta funcionalidade de cache faz uma diferença significativa, mesmo para transmissões ao vivo. Além disso, reduz a carga no servidor de origem, resultando em uma experiência mais confiável. Estas transições apresentam uma grande oportunidade de mercado para os fornecedores de CDN.

- Os fornecedores de CDN estão cada vez mais se concentrando em técnicas de otimização de desempenho da web para atender aos requisitos de conteúdo móvel e dinâmico. Por exemplo, em abril de 2022, o Google lançou o Media CDN para competir na entrega de conteúdo com aceleração de API e web.

- De acordo com o Relatório Global de Fenômenos da Internet, o streaming de vídeo foi responsável por 53,7% do tráfego de largura de banda da Internet, um aumento de 4,8% em relação ao ano anterior. As empresas que vendem acesso a redes de entrega de conteúdo (CDNs), que são conjuntos de servidores feitos para acelerar a transmissão de material da web, ganharam muito. O volume de dados da CDN está aumentando devido ao advento da tecnologia peer-to-peer (p2p), 5G, dispositivos vestíveis, IoT, realidade virtual, realidade aumentada e avanço da inovação tecnológica.

- O tráfego móvel para serviços relacionados com a comunicação social representou cerca de 45%, valor que deverá aumentar. Prevê-se que a necessidade de conteúdos compatíveis com dispositivos móveis aumente, devido ao crescimento esperado dos dados consumidos para cerca de 4,5 GB por mês, que é atualmente de 1,5 GB em média. Media CDN é construído com IA/ML, dando aos espectadores mais controle sobre como veem, experimentam e interagem com o conteúdo. Por exemplo, os fãs de esportes que assistem a um jogo podem obter estatísticas e análises em tempo real, os espectadores podem comprar itens em outdoors virtuais, etc.

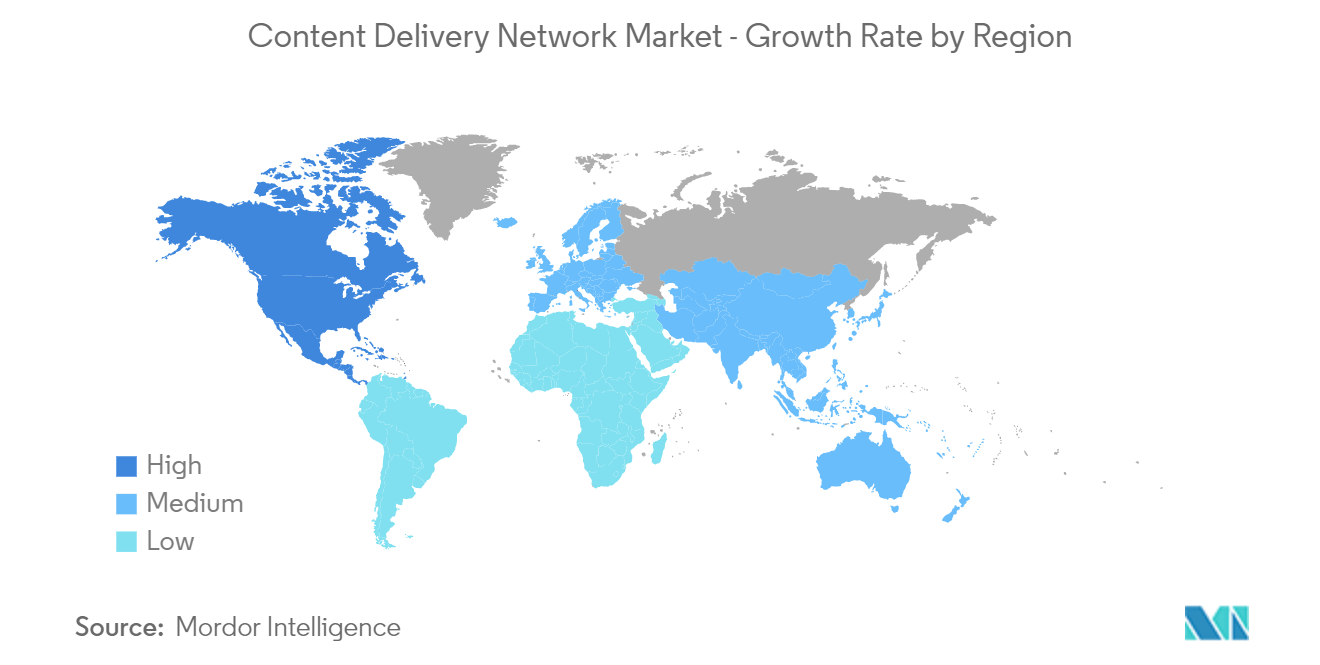

América do Norte detém a maior participação no mercado de rede de distribuição de conteúdo

- A América do Norte tem uma alta taxa de penetração da Internet, o que deverá apoiar a expansão do conteúdo. A América do Norte manteve a posição de liderança no mercado regional e deverá manter o seu domínio durante todo o período de projeção devido à presença de líderes de mercado e à adoção precoce de tecnologias em vários setores verticais de usuários finais.

- A crescente procura por conteúdos de vídeo melhorados e jogos online sem latência, a queda dos custos de dados, o aumento da acessibilidade e a acessibilidade das redes móveis e de banda larga e a crescente adopção de tecnologias de ponta como a Realidade Aumentada (AR) e a Inteligência Artificial (IA) são factores que contribuindo para a tendência de digitalização da América do Norte, auxiliando ainda mais a expansão regional da CDN.

- De acordo com a Omdia TV e o Online Video Intelligence Service, a América do Norte foi responsável por 52% da receita total da CDN. Grande parte deste valor seria alimentado pelo crescimento económico robusto da região e pela expansão contínua da indústria das TI e das telecomunicações. O desenvolvimento e o investimento em CDNs seriam impulsionados por factores adicionais, como a mudança para a transformação digital, um aumento na implantação da nuvem e desenvolvimentos tecnológicos.

- O consumo de TV paga também diminuiu nos Estados Unidos. Descobriu-se que mais consumidores preferem o conteúdo de mídia on-line à televisão paga. Recentemente, o corte de cabos tem crescido e, nos próximos anos, são esperados 22,2 milhões de cortadores de cabos, enfatizando a tendência para o entretenimento sob demanda.

- Os ataques de phishing e DDoS são os mais enfrentados neste mercado. Por exemplo, de acordo com estimativas da RCDevs, os ataques cibernéticos relacionados com fraudes contribuem para uma média de 43% das ocorrências, 34% das violações de dados e 23% das interrupções no setor financeiro. Em resposta, vários bancos americanos propuseram a compra de serviços CDN para reduzir o tráfego suspeito na web e impedir atores ilegais.

- Além disso, algumas das empresas de comércio eletrónico mais conhecidas da região implementaram rapidamente soluções CDN para aumentar o tráfego de rede e reduzir a latência, o que também ajudou o mercado regional a manter a sua participação proeminente. Ao fornecer aos clientes os conteúdos necessários, a aplicação destas soluções desempenha um papel significativo na distribuição de conteúdos digitais aos utilizadores finais.

Visão geral da indústria da rede de distribuição de conteúdo (CDN)

A rede de entrega de conteúdo é altamente fragmentada porque as empresas têm benefícios, como melhor acessibilidade para aumentar a entrega, o armazenamento e a acessibilidade de conteúdo móvel. Com as novas inovações tecnológicas, o escopo de entrada no mercado de CDN é estimulante. Alguns dos principais players do mercado são Amazon Web Services Inc., Akamai Technologies Inc., Google LLC, Verizon Digital Media Services (Oath Inc.), Limelight Networks Inc. e Tata Communications. Esses players inovam e atualizam constantemente suas ofertas de produtos para atender à crescente demanda do mercado.

Em setembro de 2022, a Bharti Airtel lançou o Edge CDN como parte de seu portfólio Edge Cloud, entrando no mercado de redes de entrega de conteúdo (CDN). Para implementar o Edge CDN, a empresa de telecomunicações se uniu ao facilitador de CDN Qwilt.

Em agosto de 2022, o braço de nuvem da Amazon, Amazon Web Services (AWS), expandiu sua presença no Vietnã com dois novos locais de borda para suas ofertas Amazon Cloud Front e AWS Direct Connect em Hanói e na cidade de Ho Chi Minh.

Em Março de 2022, a Akamai Technologies concluiu a aquisição da Linode para dar às empresas uma plataforma distribuída massivamente amigável aos desenvolvedores para construir, executar e proteger aplicações.

Líderes de mercado da rede de distribuição de conteúdo (CDN)

-

Amazon Web Services Inc.

-

Akamai Technologies Inc.

-

Google LLC.

-

Fastly Inc.

-

Limelight Networks Inc (Edgio)

- *Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica

.webp)

Notícias do mercado da Rede de Entrega de Conteúdo (CDN)

- Julho de 2022 Zenlayer anunciou sua parceria com este Zenlayer estabelecerá seu mais novo ponto de presença (PoP) na Índia em Yotta NM1, o único data center Tier IV na Índia a ter certificação Uptime Institute, para fornecer Bare Metal Cloud e Content Delivery Network ( CDN).

- Março de 2022 Fastly Inc., o provedor de conteúdo e rede de nuvem de ponta mais rápido do mundo, adquiriu a Fanout, uma plataforma que simplifica a construção e escala de APIs de streaming e em tempo real para suporte de chat ao vivo, comércio eletrônico, streaming de vídeo, jogos, edição colaborativa e muito mais. A aquisição está alinhada ao plano de crescimento mais amplo da Fastly, que envolve identificar e utilizar pessoal e tecnologias que melhorem o desempenho, a segurança e a inovação do cliente.

- Março de 2022 Limilight Networks Inc., fornecedora líder de aplicativos da web habilitados para borda e soluções de entrega de conteúdo, adquiriu a Edgecast Inc. do Yahoo, fornecedora líder de segurança de borda, entrega de conteúdo e serviços de vídeo, em uma transação com todas as ações. Esta aquisição fortalece a plataforma e aumenta a escala para oferecer melhor desempenho, produtividade e proteção para clientes de primeira linha por meio de soluções de computação de ponta.

Segmentação da indústria de rede de distribuição de conteúdo (CDN)

As redes de entrega de conteúdo (CDNs) são construídas com base na Internet pública para acelerar o desempenho do site, aproveitar a inteligência de rede de alta camada e gerenciar com eficiência a entrega de dados. Provedores de CDN são organizações dedicadas a hospedar o conteúdo de provedores de conteúdo terceirizados em seus servidores.

O escopo do estudo concentra-se na análise de mercado de redes de distribuição de conteúdo vendidas em todo o mundo, e o dimensionamento do mercado abrange a receita gerada por meio de embalagens plásticas vendidas por diversos players do mercado. O estudo também rastreia os principais parâmetros do mercado, os influenciadores de crescimento subjacentes e os principais fornecedores que operam no setor, o que apóia as estimativas de mercado e as taxas de crescimento ao longo do período de previsão. O estudo analisa ainda o impacto geral da COVID-19 no ecossistema. O escopo do relatório abrange o dimensionamento do mercado e a previsão de segmentação por solução e serviço, usuário final e geografia.

O mercado de rede de entrega de conteúdo (CDN) é segmentado por solução e serviço (entrega de mídia, segurança em nuvem e desempenho da Web), usuário final (mídia e entretenimento, publicidade, comércio eletrônico, saúde, serviços empresariais e financeiros, pesquisa e educação, e outros usuários finais) e geografia (América do Norte, Europa, Ásia-Pacífico, América Latina e Oriente Médio e África). Os tamanhos e previsões do mercado são fornecidos em termos de valor (milhões de dólares) para todos os segmentos acima.

| Por solução e serviço | Entrega de mídia | ||

| Segurança na nuvem | |||

| Desempenho na Web | |||

| Por usuário final | Mídia e Entretenimento | ||

| Anúncio | |||

| Comércio eletrônico | |||

| Assistência médica | |||

| Serviços Empresariais e Financeiros | |||

| Pesquisa e Educação | |||

| Outros usuários finais | |||

| Geografia | América do Norte | Estados Unidos | |

| Canadá | |||

| Europa | Reino Unido | ||

| Alemanha | |||

| França | |||

| Resto da Europa | |||

| Ásia-Pacífico | China | ||

| Japão | |||

| Coreia do Sul | |||

| Resto da Ásia-Pacífico | |||

| América latina | México | ||

| Brasil | |||

| Resto da América Latina | |||

| Oriente Médio e África | Emirados Árabes Unidos | ||

| África do Sul | |||

| Resto do Médio Oriente e África | |||

Perguntas frequentes sobre pesquisa de mercado da Content Delivery Network (CDN)

Qual é o tamanho do mercado de rede de distribuição de conteúdo (CDN)?

O tamanho do mercado da Content Delivery Network (CDN) deverá atingir US$ 19,96 bilhões em 2024 e crescer a um CAGR de 16,30% para atingir US$ 42,46 bilhões até 2029.

Qual é o tamanho atual do mercado de rede de distribuição de conteúdo (CDN)?

Em 2024, o tamanho do mercado da Content Delivery Network (CDN) deverá atingir US$ 19,96 bilhões.

Quem são os principais atores do mercado de rede de entrega de conteúdo (CDN)?

Amazon Web Services Inc., Akamai Technologies Inc., Google LLC., Fastly Inc., Limelight Networks Inc (Edgio) são as principais empresas que operam no mercado de rede de distribuição de conteúdo (CDN).

Qual é a região que mais cresce no mercado de rede de entrega de conteúdo (CDN)?

Estima-se que a América do Norte cresça no maior CAGR durante o período de previsão (2024-2029).

Qual região tem a maior participação no mercado de rede de distribuição de conteúdo (CDN)?

Em 2024, a América do Norte é responsável pela maior participação de mercado no mercado Content Delivery Network (CDN).

Que anos esse mercado de rede de distribuição de conteúdo (CDN) cobre e qual era o tamanho do mercado em 2023?

Em 2023, o tamanho do mercado da Content Delivery Network (CDN) foi estimado em US$ 17,16 bilhões. O relatório abrange o tamanho histórico do mercado de rede de entrega de conteúdo (CDN) para anos 2019, 2020, 2021, 2022 e 2023. O relatório também prevê o tamanho do mercado de rede de entrega de conteúdo (CDN) para anos 2024, 2025, 2026, 2027 , 2028 e 2029.

Nossos relatórios mais vendidos

Popular Information Technology Reports

Popular Technology, Media and Telecom Reports

Relatório da indústria de redes de distribuição de conteúdo

O mercado de Network Delivery Content (CDN) está testemunhando um aumento na demanda devido à crescente necessidade de conteúdo de vídeo de alta qualidade, ao número crescente de usuários online e às tendências de digitalização em diversos setores de usuários finais. Uma CDN é uma rede digital de computadores interconectados que agilizam a distribuição de conteúdo da Web para vários usuários, armazenando o conteúdo em vários servidores e entregando-o remotamente aos consumidores.Esta tecnologia está sendo empregada por objetos da Web, objetos para download, aplicativos, dados de streaming em tempo real, mídia de streaming sob demanda, e redes sociais. O aumento no consumo de vídeo over-the-top (OTT) e jogos on-line também está impulsionando o mercado. As empresas estão investindo em conteúdo de rede de distribuição para fornecer conteúdo de alta qualidade e garantir uma experiência aprimorada do usuário. O relatório também aborda os desafios encontrados pelas empresas devido à largura de banda e alocação de rede, especialmente em áreas rurais.O estudo concentra-se na análise de mercado de Entrega de Rede de Conteúdo vendida globalmente e monitora os principais parâmetros de mercado, drivers fundamentais de crescimento e fornecedores líderes do setor. O relatório pode ser baixado gratuitamente em formato PDF.