Tamanho e Participação do Mercado de Segurança de Contêineres

Análise do Mercado de Segurança de Contêineres pela Mordor Intelligence

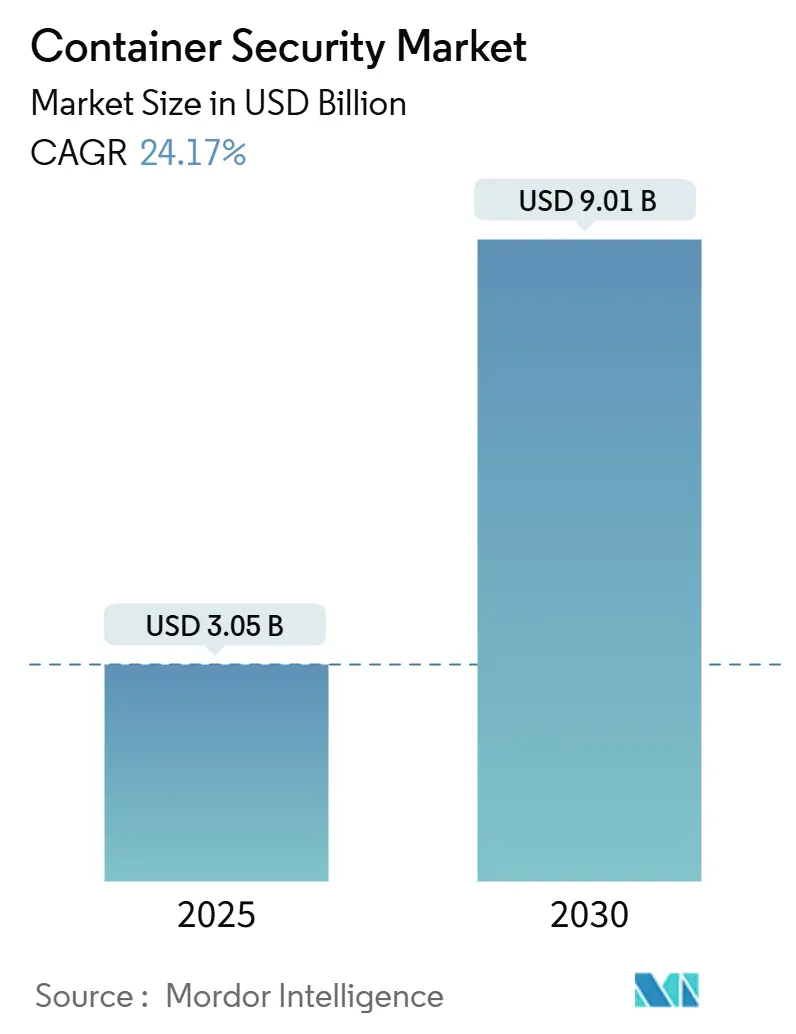

O tamanho do mercado de segurança de contêineres é estimado em USD 3,05 bilhões em 2025 e projeta-se avançar para USD 9,01 bilhões até 2030, registrando uma TCAC acentuada de 24,17%. O crescimento implacável espelha a migração de software monolítico para arquiteturas nativas da nuvem e containerizadas que se estendem por múltiplas nuvens e sites de borda. As organizações agora favorecem controles de confiança zero e centrados na carga de trabalho que viajam com aplicações em vez de defesas tradicionais de perímetro. A demanda acelera ainda mais porque 53% das empresas da Ásia-Pacífico já executam contêineres em produção e reconhecem que posturas de segurança inconsistentes entre nuvens expõem cargas de trabalho críticas. A atenção regulatória intensificada-cobrindo PCI-DSS 4.0, NIS2 e divulgação de lista de materiais de software (SBOM)-transformou a segurança de contêineres de um investimento discricionário em um pré-requisito de conformidade cisco.com. Em paralelo, a implementação rápida de plataformas 5G e de borda introduz funções de rede containerizadas que criam novas superfícies de ataque e requerem salvaguardas especializadas de tempo de execução redhat.com. O financiamento sustentado de capital de risco e aquisições de tamanho recorde sublinham o papel estratégico da proteção nativa da nuvem, exemplificado pela compra de USD 32 bilhões da Wiz pelo Google em março de 2025.

Principais Conclusões do Relatório

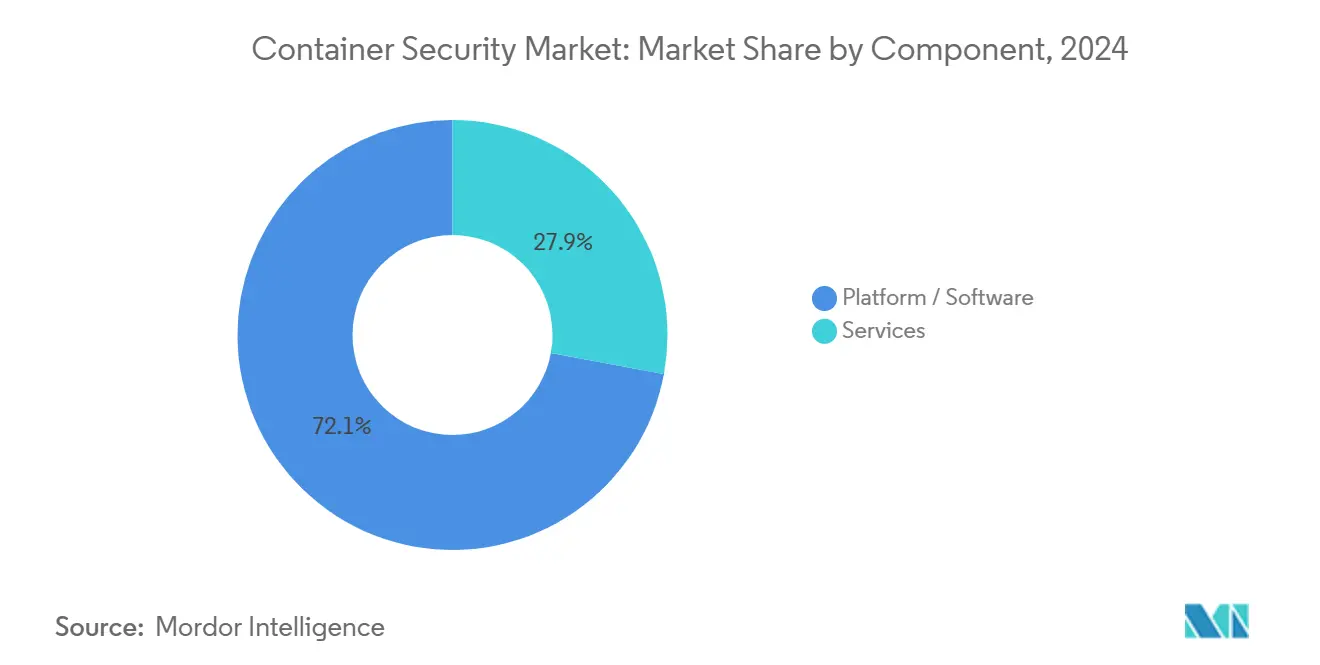

- Por componente, software representou 72,1% da participação do mercado de segurança de contêineres em 2024, enquanto serviços devem crescer a uma TCAC de 24,7% até 2030.

- Por tamanho da organização, grandes empresas detiveram 65,6% do mercado em 2024; pequenas e médias empresas estão expandindo a uma TCAC de 25,3%.

- Por implantação, modelos baseados em nuvem capturaram 56,8% de participação em 2024 e estão crescendo a uma TCAC de 26,2%.

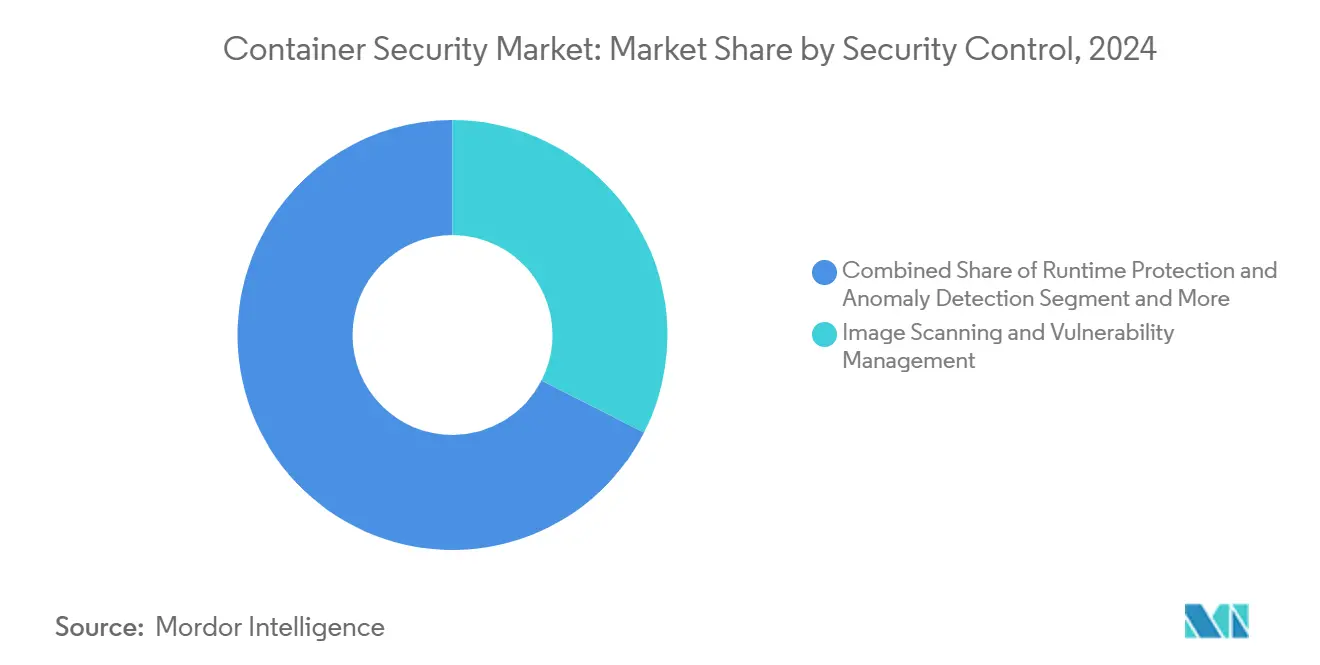

- Por controle de segurança, digitalização de imagens liderou com 32,5% de participação em 2024, enquanto proteção de tempo de execução está avançando a uma TCAC de 25,7%.

- Por setor de usuário final, TI e telecomunicações comandaram 27,1% da receita em 2024; saúde está no caminho para a TCAC mais rápida de 26,6%.

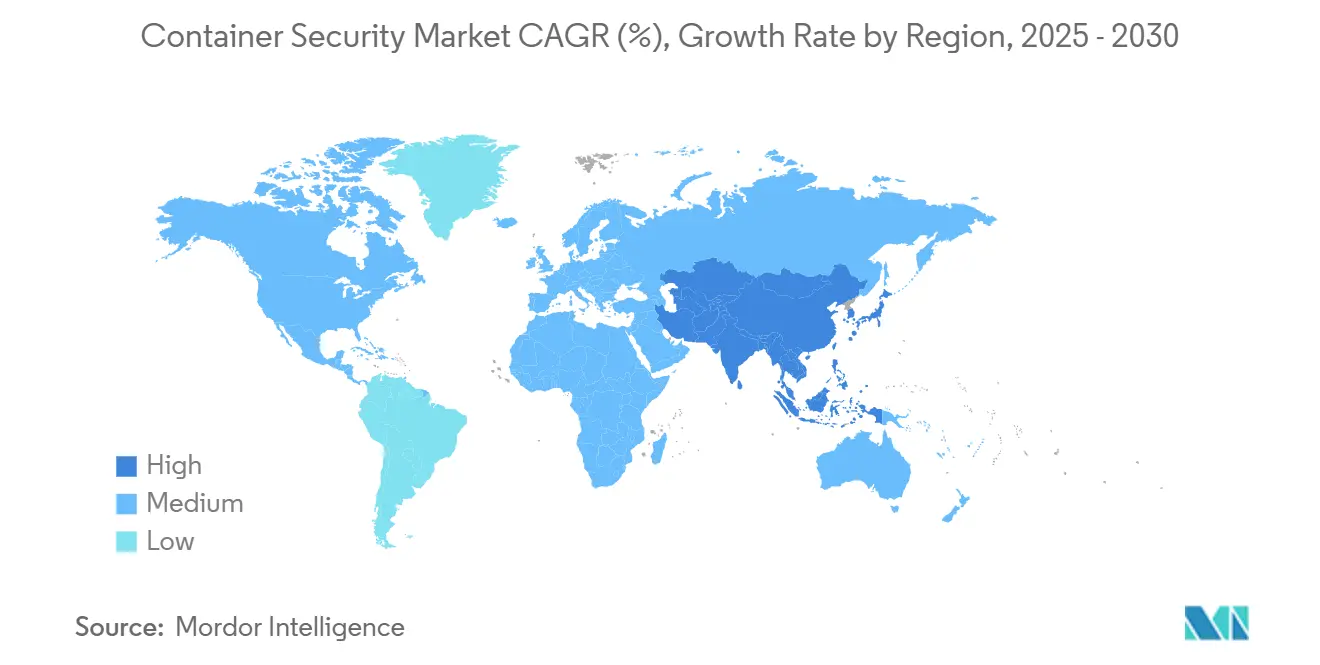

- Por geografia, América do Norte dominou com 28,9% de participação em 2024, enquanto Ásia-Pacífico está avançando a uma TCAC de 24,3%.

Tendências e Insights do Mercado Global de Segurança de Contêineres

Análise de Impacto dos Direcionadores

| Direcionador | (~)% Impacto na Previsão de TCAC | Relevância Geográfica | Cronograma de Impacto |

|---|---|---|---|

| Adoção crescente de cargas de trabalho de contêineres híbridas e multi-nuvem | +4.20% | Global, com Ásia-Pacífico liderando adoção | Prazo médio (2-4 anos) |

| Mudança rápida em direção a micro-serviços e pipelines DevSecOps | +3.80% | América do Norte e UE, expandindo para Ásia-Pacífico | Prazo curto (≤ 2 anos) |

| Mandatos de segurança obrigatórios (ex: PCI-DSS 4.0, NIS2, SBOM) | +3.10% | Liderado pela UE globalmente, setor financeiro dos EUA | Prazo longo (≥ 4 anos) |

| Frequência crescente de ataques à cadeia de suprimentos em imagens de contêineres | +2.90% | Global, concentrado em mercados desenvolvidos | Prazo curto (≤ 2 anos) |

| Proliferação de tempos de execução de contêineres de borda e 5G | +2.70% | Núcleo na Ásia-Pacífico, expansão para MEA | Prazo médio (2-4 anos) |

| Inovações de isolamento de contêineres em nível de hardware | +1.80% | Hubs tecnológicos da América do Norte e UE | Prazo longo (≥ 4 anos) |

| Fonte: Mordor Intelligence | |||

Adoção crescente de cargas de trabalho de contêineres híbridas e multi-nuvem

Empresas operam simultaneamente cargas de trabalho em duas ou mais nuvens públicas para otimizar custo e resiliência, porém controles de segurança inconsistentes, APIs e obrigações de conformidade criam lacunas de visibilidade que aumentam o risco. Instituições financeiras como ABN AMRO centralizam segredos com HashiCorp Vault através de múltiplas nuvens, demonstrando como controles agnósticos de plataforma unificam políticas enquanto preservam a escolha de implantação. Fornecedores de segurança agora enviam camadas de orquestração que descobrem cada cluster, padronizam políticas e automatizam a coleta de evidências de conformidade. A demanda por dashboards unificados e descoberta sem agentes continua crescendo conforme a complexidade multi-nuvem supera os benefícios de ferramentas isoladas.

Mudança rápida em direção a microsserviços e pipelines DevSecOps

Quebrar aplicações grandes em centenas de serviços fracamente acoplados melhora a velocidade de lançamento, mas insere verificações de segurança ao longo dos fluxos de integração contínua e implantação contínua. Quarenta e dois por cento das organizações relataram adoção avançada de DevSecOps em 2024, e outros 48% estavam em estágios iniciais.[1]Red Hat, "Securing Hybrid-Cloud Container Workloads," redhat.comA varejista Target implanta centenas de atualizações semanalmente através de sua plataforma Unimatrix enquanto incorpora digitalização automatizada e portões de política que impedem imagens vulneráveis de alcançar a produção. Plataformas de segurança cada vez mais expõem plugins nativos para ferramentas populares de CI/CD, habilitam modelos de política-como-código e auto-remediam configurações incorretas antes do tempo de execução.

Mandatos de segurança obrigatórios (PCI-DSS 4.0, NIS2, SBOM)

Reguladores agora codificam orientação específica de contêineres. A NIS2 da União Europeia cobre 350.000 entidades e referencia endurecimento de orquestração de contêineres e supervisão da cadeia de suprimentos.[2]European Parliament and Council, "Directive (EU) 2022/2555 (NIS 2)," europa.eu PCI-DSS 4.0 aperta os requisitos para cargas de trabalho de pagamento executando dentro do Kubernetes, demandando controles de tempo de execução de menor privilégio e registros de imagem imutáveis. Regras de aquisição do setor público requerem um SBOM, empurrando empresas em direção à geração automatizada de lista de materiais e atestação no tempo de construção.

Frequência crescente de ataques à cadeia de suprimentos em imagens de contêineres

Atacantes cada vez mais comprometem registros e pipelines de CI; pesquisadores descobriram 8.000 segredos expostos do Kubernetes, 203 com credenciais ativas de registro, afetando várias empresas Fortune 500. Campanhas como Dero miner exploram APIs Docker para mineração de criptomoedas secreta. A resposta da indústria centra-se na assinatura de imagens, listas brancas de políticas e detecção de anomalias em tempo real que sinaliza desvios de manifestos declarados. O Top Ten do Kubernetes da OWASP lista formalmente o risco da cadeia de suprimentos de imagens, amplificando o foco da indústria.

Análise de Impacto das Restrições

| Restrição | (~)% Impacto na Previsão de TCAC | Relevância Geográfica | Cronograma de Impacto |

|---|---|---|---|

| Escassez de conjuntos de habilidades de segurança de contêineres em equipes DevOps | -2.80% | Global, agudo em mercados emergentes | Prazo médio (2-4 anos) |

| Complexidade operacional de propriedades multi-nuvem e multi-cluster | -2.10% | Focado em empresas, América do Norte e UE | Prazo curto (≤ 2 anos) |

| Fadiga de alertas e sobrecarga de falsos positivos | -1.60% | Global, afetando centros de operações de segurança | Prazo curto (≤ 2 anos) |

| Cadeias de morte avançadas de escape de contêineres | -1.30% | Ambientes de alta segurança globalmente | Prazo longo (≥ 4 anos) |

| Fonte: Mordor Intelligence | |||

Escassez de conjuntos de habilidades de segurança de contêineres em equipes DevOps

A demanda por engenheiros de segurança especialistas em Kubernetes excede a oferta, particularmente em economias emergentes onde universidades ainda não implantaram currículos especializados. Empresas relatam ciclos de implantação mais longos conforme curvas de aprendizado da equipe atrasam projetos. Fornecedores agora agrupam modelos de política prescritivos, assistentes de chat IA e serviços de detecção gerenciados para estreitar a lacuna de expertise, mas a escassez de talentos continua a reduzir a velocidade de implementação.

Complexidade operacional de propriedades multi-nuvem e multi-cluster

Manter segmentação de rede consistente, controles de identidade e evidência de auditoria através de dezenas de clusters frequentemente sobrecarrega centros de operações de segurança. Mesmo equipes experientes devem dominar as idiossincrasias de API de cada provedor de nuvem, o que infla orçamentos de integração e convida à deriva de configuração.[3]Microsoft, "Defender for Containers Technical Overview," microsoft.com Custos excessivos empurram empresas avessas ao risco a limitar implantações, desacelerando a trajetória do mercado de segurança de contêineres entre setores conservadores.

Análise de Segmentos

Por Componente: Serviços Aceleram Adoção de Plataformas

Software representou 72,1% da receita de 2024, sublinhando a demanda por digitalização automatizada, motores de política e detecção de tempo de execução construídos diretamente em camadas de orquestração. Serviços profissionais e gerenciados, no entanto, estão crescendo a uma TCAC de 24,7% porque muitas empresas precisam de especialistas externos para projetar arquiteturas, integrar pipelines e executar monitoramento 24/7. Contratos de consultoria tipicamente abordam gestão de segredos, micro-segmentação de rede e mapeamento de conformidade através de propriedades híbridas.

A onda de serviços amplifica o consumo de plataformas conforme clientes se apoiam em parceiros especialistas para operar controles que não podem pessoalmente equipar internamente. Ofertas de detecção gerenciadas cobrindo Kubernetes, registros de contêineres e malhas de serviços aliviam equipes com recursos limitados, avançando a penetração mais ampla do mercado de segurança de contêineres. Esta tendência também amplia a base endereçável entre indústrias regulamentadas que buscam manuais operacionais documentados antes de comprometer cargas de trabalho de produção.

Por Tamanho da Organização: PMEs Impulsionam Democratização

Grandes empresas mantiveram 65,6% de participação em 2024 em virtude de propriedades de TI consideráveis e obrigações regulatórias que demandam proteções de pilha completa. Estes clientes incorporam política-como-código, evidência automatizada de conformidade e inspeção profunda de pacotes diretamente em fluxos de trabalho de microsserviços, refletindo posturas de segurança maduras.

Pequenas e médias empresas estão expandindo a uma TCAC de 25,3% graças a ofertas simplificadas e entregues na nuvem que mascaram complexidade por trás de preços baseados em consumo. Pacotes de fornecedores agora incorporam digitalização, rotação de segredos e guardrails básicos de tempo de execução em dashboards únicos, permitindo que PMEs implantem contêineres sem equipe SOC dedicada. Soluções como Kaspersky Container Security atendem equipes distribuídas buscando expansão geográfica enquanto mantêm governança, uma dinâmica que amplia a penetração do mercado de segurança de contêineres entre organizações com recursos limitados.

Por Implantação: Transformação de Segurança Nativa da Nuvem

Implantações baseadas em nuvem capturaram 56,8% de participação em 2024 e mostram uma TCAC de 26,2% até 2030 conforme organizações terceirizam gestão de infraestrutura e aproveitam telemetria nativa da nuvem. Microsoft Defender for Containers exemplifica o apelo: avaliações de vulnerabilidade sem agentes, cobertura cross-cloud e mapeamento de conformidade por clique reduzem sobrecarga de implementação.

Instalações on-premise persistem para setores com regras rigorosas de soberania de dados, mas arquiteturas híbridas estão ganhando terreno. Empresas mantêm cargas de trabalho sensíveis no local enquanto centralizam orquestração de políticas na nuvem, garantindo guardrails consistentes independentemente da localização. Conforme ferramentas híbridas amadurecem, o tamanho do mercado de segurança de contêineres para controles hospedados na nuvem está projetado para crescer significativamente mais rápido que sua contraparte on-premise até 2030.

Por Controle de Segurança: Proteção de Tempo de Execução Ganha Impulso

Digitalização de imagens e gestão de vulnerabilidades detiveram 32,5% de participação em 2024, confirmando que análise estática permanece a primeira linha de defesa. Ainda assim, proteção de tempo de execução e detecção de anomalias lideram crescimento a uma TCAC de 25,7% porque atores de ameaças cada vez mais miram contêineres vivos com técnicas de escalação de privilégios e exfiltração de dados invisíveis a digitalizações estáticas. Fornecedores agora camadas de análises comportamentais baseadas em eBPF, listas de permissão de processos e inspeção de fluxo de rede para capturar atividade maliciosa sem injetar alta sobrecarga.

Frameworks de política-como-código impõem linhas de base de configuração em estágios de construção e implantação, enquanto controladores de admissão dinâmica bloqueiam deriva de manifestos dourados. Estes desenvolvimentos posicionam análises de tempo de execução como a próxima fronteira no mercado de segurança de contêineres conforme empresas reconhecem que higiene pré-implantação sozinha é insuficiente

Nota: Participações de segmentos de todos os segmentos individuais disponíveis mediante compra do relatório

Por Setor de Usuário Final: Saúde Acelera Transformação Digital

Operadores de TI e telecomunicações lideraram demanda com 27,1% da receita de 2024, refletindo expertise legada de segurança de telecomunicações e adoção precoce de nativo da nuvem. Telecoms usam segurança de contêineres para salvaguardar funções de rede virtualizadas e nós de borda que sustentam serviços 5G redhat.com.

Saúde e ciências da vida, enquanto isso, mostram a TCAC mais rápida de 26,6%. Hospitais e laboratórios de pesquisa devem proteger registros eletrônicos, dispositivos conectados e cargas de trabalho de diagnóstico IA enquanto satisfazem HIPAA e regimes equivalentes. Geração automatizada de SBOM, controle de admissão e detecção de anomalias de tempo de execução abordam estes ambientes intensos em conformidade, elevando o tamanho do mercado de segurança de contêineres dentro da saúde ao longo do horizonte de previsão.

Análise Geográfica

América do Norte comandou 28,9% da receita em 2024, beneficiando-se da adoção precoce do Kubernetes, alta maturidade cibernética e diretrizes federais de confiança zero. Transações marcantes como a aquisição da Wiz pelo Google sinalizam consolidação contínua visando integrar proteção de contêineres estreitamente em plataformas de nuvem mais amplas. Verticais de serviços financeiros, defesa e tecnologia continuam a moldar recursos como criptografia compatível com FIPS e federação multi-cluster.

Ásia-Pacífico é a região de expansão mais rápida com uma TCAC de 24,3%. Iniciativas digitais, políticas governamentais de nuvem favoráveis e uma comunidade de desenvolvedores em crescimento colocam implantações de contêineres em uma curva acelerada, com 53% das empresas regionais já em produção. Operadores de telecomunicações aproveitando nós de borda 5G e empresas manufatureiras adotando projetos de fábrica inteligente são fundamentais para o crescimento regional. Incidentes cibernéticos crescentes também alimentam gastos em feeds automatizados de inteligência de ameaças e serviços de detecção gerenciados.

Europa mantém participação significativa com base em estatutos rigorosos de proteção de dados. A diretiva NIS2 empurra aproximadamente 350.000 organizações a elevar defesas de orquestração de contêineres, elevando demanda por controles pesados de governança e auditorias contínuas de conformidade. Instituições financeiras dependem de ferramentas centralizadas de segredos, como HashiCorp Vault, para reconciliar agilidade multi-nuvem com obrigações de privacidade. Estas dinâmicas asseguram expansão estável do mercado de segurança de contêineres através do continente.

Cenário Competitivo

O campo de fornecedores permanece fragmentado mas está inclinando-se em direção à consolidação conforme hyperscalers e majores cibernéticos coletam players especializados para montar plataformas completas de proteção de aplicações nativas da nuvem. O acordo de USD 32 bilhões da Wiz pelo Google, a aquisição da Lacework pela Fortinet e o acordo da Palo Alto Networks para comprar Protect AI ilustram o prêmio colocado na integração de segurança de cargas de trabalho de contêineres e IA. A recém-chegada Chainguard, avaliada em USD 3,5 bilhões após sua captação de abril de 2025, desafia incumbentes distribuindo imagens base com zero CVE e focando na ergonomia do desenvolvedor.

Diferenciação de produto agora depende de cobertura cross-cloud, implantação sem agentes, visibilidade eBPF e coleta automatizada de evidências que atalha preparação de auditorias. Espaço em branco permanece em torno de cargas de trabalho de borda e 5G onde restrições de latência requerem aplicação de baixa sobrecarga. Atividade de patentes, incluindo a concessão da Aqua Security para Análise Dinâmica de Ameaças, sublinha investimento contínuo em análises comportamentais que se adaptam em tempo real a cadeias de morte em evolução.

Alianças de fornecedores são igualmente ativas. Snyk e Orca combinam digitalização centrada no desenvolvedor com gestão de postura ampla da nuvem, enquanto Harness e Traceable integram insights de código IA com defesa de API para encurtar loops de feedback. Estes movimentos garantem que o mercado de segurança de contêineres progrida em direção a plataformas convergidas onde controles de tempo de construção, tempo de implantação e tempo de execução operam dentro de um plano de política.

Líderes da Indústria de Segurança de Contêineres

-

Google Cloud Security

-

Red Hat (IBM)

-

Trend Micro

-

Qualys

-

Rapid7

- *Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica

Desenvolvimentos Recentes da Indústria

- Junho de 2025: Chainguard e Azul fizeram parceria para entregar imagens de contêineres Java endurecidas e com zero CVE para ambientes empresariais.

- Maio de 2025: Red Hat lançou OpenShift Lightspeed, um assistente de IA generativa que reduz lacunas de habilidades através de consultas de segurança em linguagem natural.

- Abril de 2025: Palo Alto Networks anunciou intenção de comprar Protect AI por até USD 700 milhões, expandindo cobertura de vulnerabilidades da cadeia de suprimentos de IA/ML.

- Abril de 2025: Chainguard fechou uma rodada de financiamento Série D de USD 356 milhões com avaliação de USD 3,5 bilhões, sublinhando confiança do investidor na proteção da cadeia de suprimentos.

Escopo do Relatório Global do Mercado de Segurança de Contêineres

Segurança de contêineres pode ser definida como o processo de colocar ferramentas e procedimentos de segurança em prática para oferecer segurança abrangente de informações para qualquer carga de trabalho ou sistema baseado em contêineres, incluindo a imagem do contêiner, o contêiner operacional, e todas as ações necessárias para produzir a imagem e colocá-la em funcionamento. O mercado para o estudo define a receita gerada a partir das vendas das soluções de segurança de nuvem através de vários usuários finais, incluindo TI & ITES, BFSI, Varejo, Saúde, e Industrial, etc.

O mercado de segurança de contêineres é segmentado por tamanho da organização (Grandes Empresas, Pequenas & Médias Empresas), Implantação (Baseado em nuvem, On-premise), Setor de Usuário Final (TI & ITES, BFSI, Varejo, Saúde, e Industrial, outros setores de usuário final), e Geografia (América do Norte (Estados Unidos, Canadá), Europa (Reino Unido, Alemanha, Resto da Europa), Ásia-Pacífico (China, Japão, Resto da Ásia-Pacífico) e Resto do Mundo (América Latina, Oriente Médio & África)).

Os tamanhos e previsões de mercado são fornecidos em termos de valor (USD) para todos os segmentos acima.

| Plataforma / Software |

| Serviços |

| Grandes Empresas |

| Pequenas e Médias Empresas |

| Baseado em nuvem |

| On-premise |

| Digitalização de Imagens e Gestão de Vulnerabilidades |

| Proteção de Tempo de Execução e Detecção de Anomalias |

| Gestão de Conformidade e Configuração |

| TI e Telecomunicações |

| BFSI |

| Varejo e e-Commerce |

| Saúde e Ciências da Vida |

| Industrial e Manufatura |

| Outros (Mídia, Educação, Gov.) |

| América do Norte | Estados Unidos | |

| Canadá | ||

| México | ||

| América do Sul | Brasil | |

| Argentina | ||

| Resto da América do Sul | ||

| Europa | Alemanha | |

| Reino Unido | ||

| França | ||

| Itália | ||

| Espanha | ||

| Resto da Europa | ||

| Ásia-Pacífico | China | |

| Japão | ||

| Índia | ||

| Coreia do Sul | ||

| Austrália | ||

| Resto da Ásia-Pacífico | ||

| Oriente Médio e África | Oriente Médio | Arábia Saudita |

| Emirados Árabes Unidos | ||

| Turquia | ||

| Resto do Oriente Médio | ||

| África | África do Sul | |

| Nigéria | ||

| Egito | ||

| Resto da África | ||

| Por Componente | Plataforma / Software | ||

| Serviços | |||

| Por Tamanho da Organização | Grandes Empresas | ||

| Pequenas e Médias Empresas | |||

| Por Implantação | Baseado em nuvem | ||

| On-premise | |||

| Por Controle de Segurança | Digitalização de Imagens e Gestão de Vulnerabilidades | ||

| Proteção de Tempo de Execução e Detecção de Anomalias | |||

| Gestão de Conformidade e Configuração | |||

| Por Setor de Usuário Final | TI e Telecomunicações | ||

| BFSI | |||

| Varejo e e-Commerce | |||

| Saúde e Ciências da Vida | |||

| Industrial e Manufatura | |||

| Outros (Mídia, Educação, Gov.) | |||

| Por Geografia | América do Norte | Estados Unidos | |

| Canadá | |||

| México | |||

| América do Sul | Brasil | ||

| Argentina | |||

| Resto da América do Sul | |||

| Europa | Alemanha | ||

| Reino Unido | |||

| França | |||

| Itália | |||

| Espanha | |||

| Resto da Europa | |||

| Ásia-Pacífico | China | ||

| Japão | |||

| Índia | |||

| Coreia do Sul | |||

| Austrália | |||

| Resto da Ásia-Pacífico | |||

| Oriente Médio e África | Oriente Médio | Arábia Saudita | |

| Emirados Árabes Unidos | |||

| Turquia | |||

| Resto do Oriente Médio | |||

| África | África do Sul | ||

| Nigéria | |||

| Egito | |||

| Resto da África | |||

Questões-Chave Respondidas no Relatório

Qual é o valor atual do mercado de segurança de contêineres?

O tamanho do mercado de segurança de contêineres é de USD 3,05 bilhões em 2025 e está projetado para atingir USD 9,01 bilhões até 2030.

Qual componente lidera o mercado de segurança de contêineres em 2024?

Soluções de software lideram com 72,1% de participação do mercado de segurança de contêineres em 2024, embora serviços estejam crescendo mais rapidamente a uma TCAC de 24,7%.

Por que a Ásia-Pacífico é a região de crescimento mais rápido?

Transformação digital agressiva, implantações 5G e 53% de adoção de contêineres em nível de produção impulsionam a região a uma TCAC de 24,3%.

Qual segmento de controle de segurança está se expandindo mais rapidamente?

Soluções de proteção de tempo de execução e detecção de anomalias estão avançando a uma TCAC de 25,7% conforme empresas reconhecem ameaças que emergem após implantação.

Página atualizada pela última vez em: