Tamanho do mercado imobiliário comercial da Turquia

| Período de Estudo | 2020 - 2029 |

| Ano Base Para Estimativa | 2023 |

| Período de Dados de Previsão | 2024 - 2029 |

| Período de Dados Históricos | 2020 - 2022 |

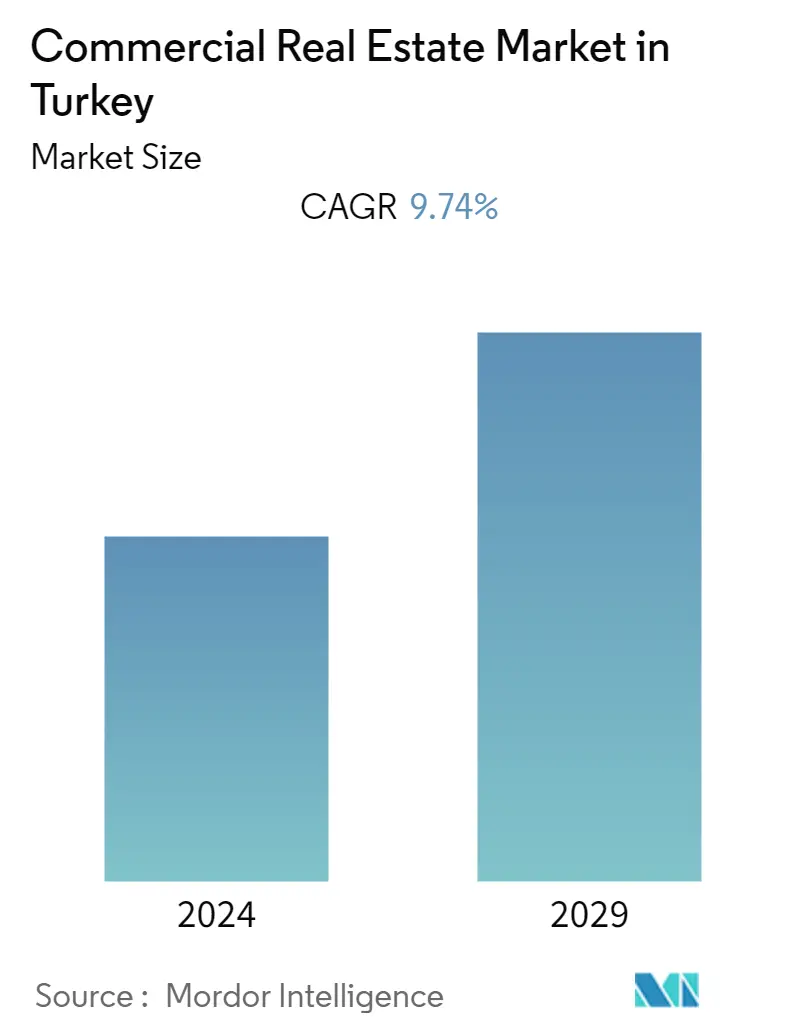

| CAGR | 9.74 % |

| Concentração de Mercado | Baixo |

Jogadores principais

*Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica |

Como podemos ajudar?

Análise do mercado imobiliário comercial da Turquia

Espera-se que o mercado imobiliário comercial da Turquia cresça a um CAGR de 9,74% durante o período de previsão de 2022-2027.

Com o crescimento anual do PIB em 2020 registado em 1,8%, a Turquia tornou-se uma das poucas economias a registar crescimento no contexto da pandemia de Covid-19.

Este clima positivo continuou em 2021; a economia turca superou as expectativas ao crescer 7,4% no primeiro trimestre de 2021, 22,0% no segundo trimestre de 2021 e 7,4% no terceiro trimestre de 2021 anualmente. Embora os efeitos de base tenham aumentado as taxas de crescimento registadas em termos anuais, a expansão da economia turca foi impulsionada principalmente pelas despesas das famílias.

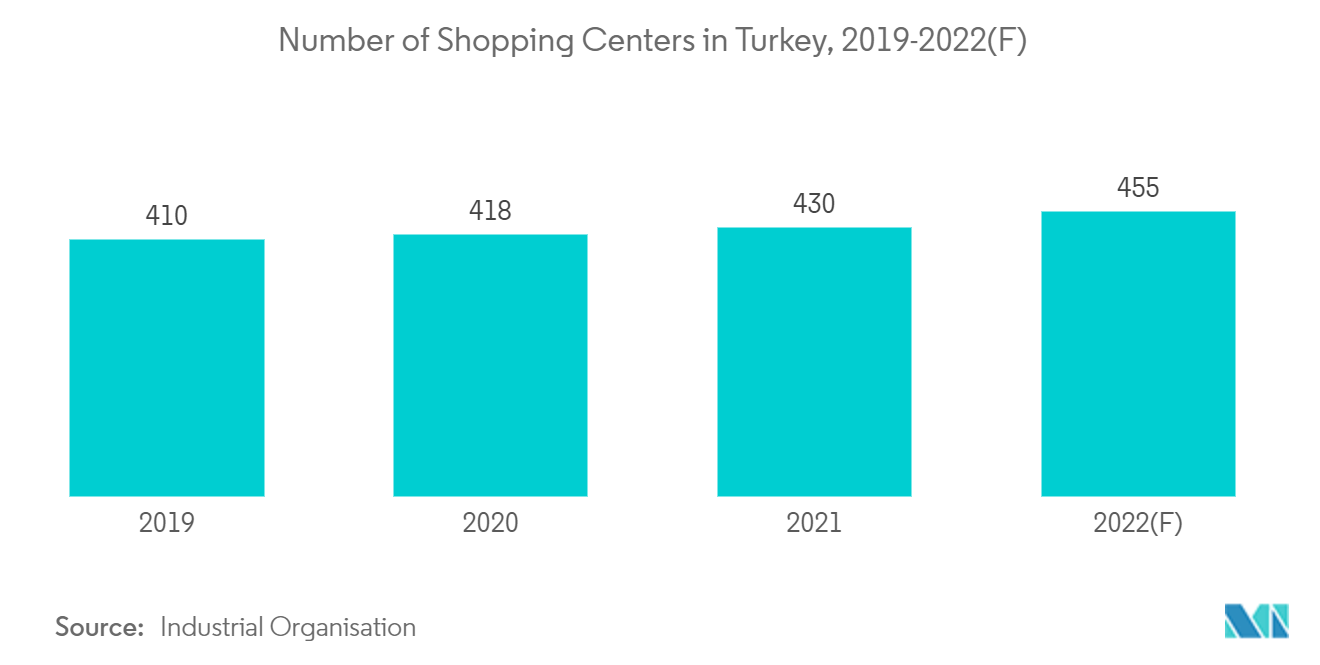

A oferta existente de centros comerciais atingiu 14 milhões de m2 em 453 centros na Turquia no final de 2021. Graças à recuperação das atividades de arrendamento a retalho, as inaugurações de centros comerciais aceleraram rapidamente, especialmente em outubro de 2021. Atualmente, estão em construção aproximadamente 883 mil m2 de ABL em 28 centros, totalizando c. Fornecimento de 14,9 milhões de m² até o final de 2024.

No setor de escritórios, embora a oferta de escritórios de Grau A existente em Istambul tenha atingido 5,8 milhões de m² de ABL no final de 2021, há cerca de 1,6 milhões de m² de oferta de escritórios em construção, e espera-se que a oferta total de escritórios de Grau A o fornecimento de escritórios ultrapassará 7,4 milhões de m² de ABL até o final de 2023. A maior parte do fornecimento futuro consiste no projeto do Centro Financeiro Internacional de Istambul, localizado em Ataşehir, que está planejado para ser concluído até o final de 2022.

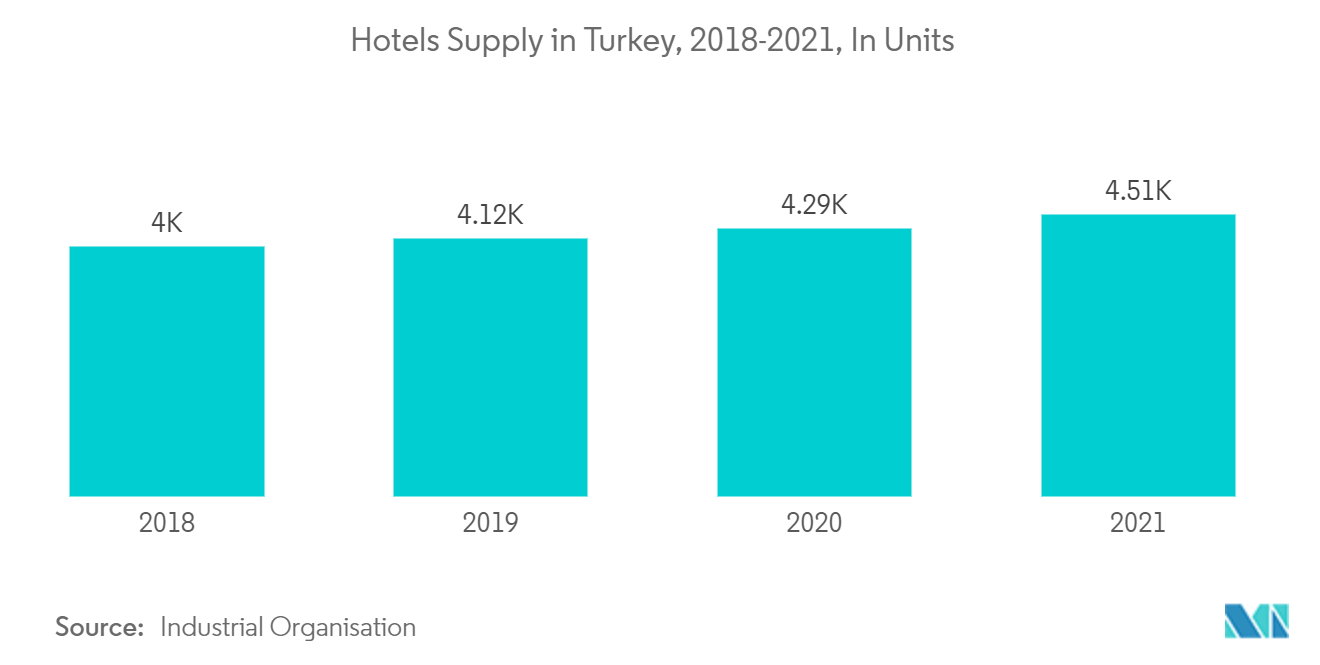

Para o setor hoteleiro, durante o 2º semestre de 2021, o mercado hoteleiro beneficiou da flexibilização das restrições e da reabertura de voos internacionais, bem como do adiamento de feriados, como esperado. A recuperação no sector hoteleiro foi especialmente vibrante na época de Verão, principalmente na região da Riviera da Turquia.

Tendências do mercado imobiliário comercial da Turquia

Melhoria no Setor de Hotelaria

A indústria hoteleira esteve em declínio durante a pandemia, mas apresentou melhorias em 2021 com a remoção das restrições de viagens e o aumento das vacinações. Os parâmetros do turismo melhoraram significativamente em comparação com o ano passado, mas ficaram atrás do período pré-pandemia. A média de ocupação aumentou 45% e foi registada como 52% em toda a Turquia em 2021 em comparação com o mesmo período do ano anterior, onde a ocupação média foi de 55% em Istambul 2021. ADR (Tarifa Diária Média) teve uma média de 82 euros e 91 euros em A Turquia e Istambul, respetivamente, registaram aumentos homólogos em 2021. A ocupação média e o ADR na Europa registaram 43% e 104 euros, respetivamente, em 2021, enquanto o ADR da Turquia registou um atraso no mesmo período.

O número total de instalações hoteleiras atingiu 4.511 no total na Turquia em 2021, e os hotéis cinco estrelas têm uma participação de mercado de 16,7%. Istambul atingiu 671 hotéis classificados, onde os hotéis cinco estrelas representaram 18% em 2021.

No final do primeiro semestre de 2021, registou-se um aumento significativo da procura de passageiros com o levantamento das restrições de viagens. Em 2020, o número total de passageiros na Turquia, de 128,5 milhões, aumentou 57,4% em comparação com o ano anterior. O total de chegadas de passageiros em Istambul através do Aeroporto de Istambul registou 37,2 milhões, e o Aeroporto Sabiha Gokcen atingiu 25 milhões, um aumento significativo de 59% e 47% em 2021, respectivamente.

Crescimento do setor varejista no segundo semestre de 2021

O primeiro semestre de 2021 foi um ano em que o país sentiu com maior destaque o impacto da pandemia na economia e ficou estagnado devido ao toque de recolher. No segundo semestre do sector retalhista, com o aumento do número de pessoas vacinadas, o levantamento das restrições aos fins-de-semana, a introdução do horário normal de trabalho e o regresso ao ensino presencial em Setembro, começaram os sinais de recuperação mostrar. As novas variantes do vírus Covid-19 e o aumento do número de casos, que entraram em pauta no último trimestre do ano, causaram preocupação, mas não afetaram tanto o varejo físico quanto o esperado.

A trajetória de recuperação a um ritmo mais lento indicou uma recuperação parcial antes da segunda vaga de recolher obrigatório em novembro. Portanto, o índice de volume de negócios aumentou significativamente 80,2% em Novembro de 2021 em comparação com o ano anterior, dados os resultados dos dados de retalho dos centros comerciais fornecidos pela AYD/Akademetre. As vendas de todas as categorias aumentaram ano a ano em novembro de 2021. Vestuário e calçados registraram aumentos de 89% e 102,9%, respectivamente. Vestuário diminuiu em aprox. 4% e a categoria de calçados aumentou ligeiramente 0,8% m/m. O maior e significativo aumento foi novamente de 136% na categoria de alimentos e bebidas, enquanto o aumento com menor aceleração em relação às demais categorias foi o de tecnologia com 28,7% neste trimestre. Em novembro de 2021, quando surgiram novas variantes da Covid-19 e o número de casos aumentou, houve uma diminuição de 6,25% no índice de footfall em relação ao mês anterior. Contudo, registou-se um aumento de 38,9% face ao mesmo mês do ano anterior.

Visão geral do setor imobiliário comercial da Turquia

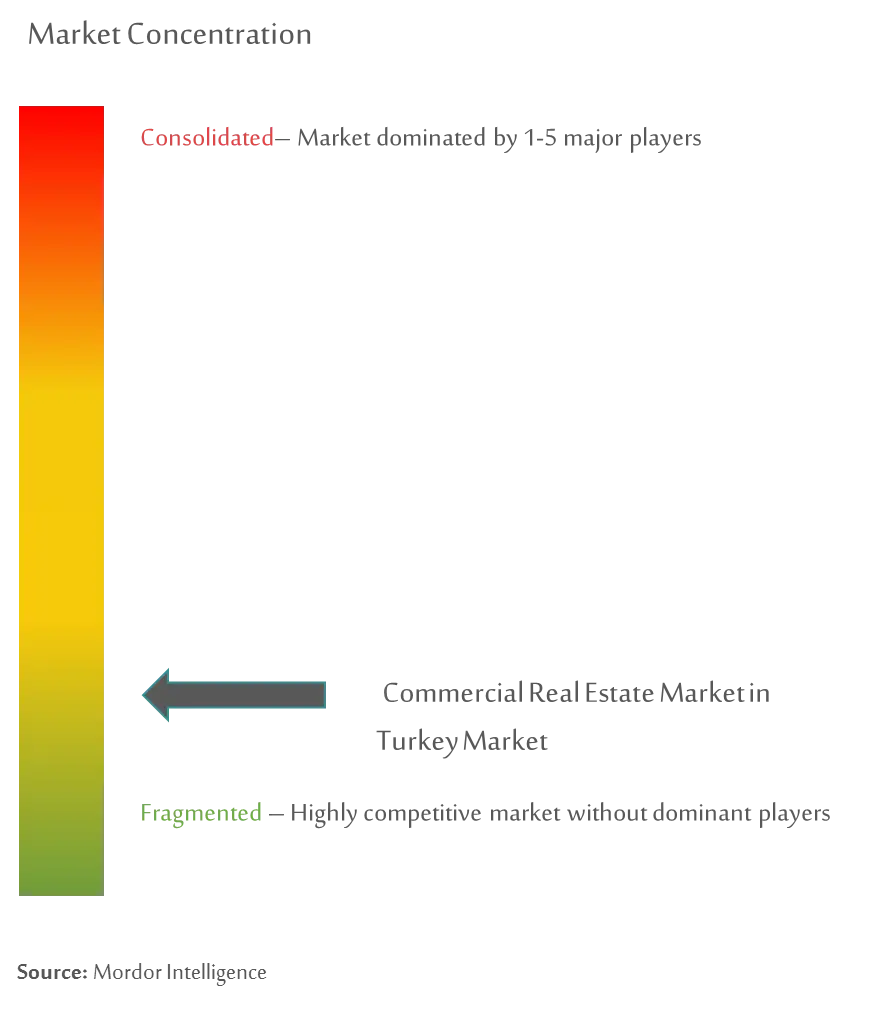

O mercado imobiliário comercial na Turquia é fragmentado e tem um ambiente altamente competitivo, a fim de capturar a procura limitada entre os proprietários. O mercado oferece oportunidades maravilhosas para promotores e investidores imobiliários turcos e estrangeiros.

Os promotores imobiliários turcos estabeleceram os seus escritórios internacionais para atrair potenciais investidores estrangeiros e promover os seus projetos. Investidores do Qatar, Rússia, Irão, Arábia Saudita, República Turca, Emirados Árabes Unidos e Azerbaijão demonstraram o seu grande interesse nos projectos turcos.

Líderes do mercado imobiliário comercial da Turquia

-

Ağaoğlu Group

-

Artaş Group

-

Ege Yapı

-

Calik holding

-

Rönesans Holding

*Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica

Notícias do mercado imobiliário comercial da Turquia

Outubro de 2021 Stolthaven Terminals e Rönesans Holding assinaram um acordo de parceria para desenvolver em conjunto um novo terminal greenfield em Ceyhan, Adana, Turquia, fornecendo serviços de armazenamento e manuseio para a Zona Industrial Petroquímica de Ceyhan, que está sendo desenvolvida pela Rönesans Holding.

Julho de 2021 O governo da Turquia assinou um contrato com a Calık Holding para a construção de 2 novas turbinas a gás de última geração para o Complexo de Refinaria de Petróleo em Turkmenbashi e reconstrução da usina. Pelo contrato, o empreendimento será entregue totalmente pronto para operação em 18 meses.

Relatório do mercado imobiliário comercial da Turquia - Índice

1. INTRODUÇÃO

1.1 Suposições do estudo

1.2 Escopo do estudo

2. METODOLOGIA DE PESQUISA

3. SUMÁRIO EXECUTIVO

4. INFORMAÇÕES DE MERCADO

4.1 Cenário Econômico Atual e Sentimento do Consumidor

4.2 Tendências de compra de imóveis comerciais - percepções socioeconômicas e demográficas

4.3 Iniciativas Governamentais e Aspectos Regulatórios para o Setor Imobiliário Comercial

4.4 Insights sobre projetos existentes e futuros

4.5 Insights sobre o regime de taxas de juros para economia geral e empréstimos imobiliários

4.6 Insights sobre rendimentos de aluguel no segmento imobiliário comercial

4.7 Insights sobre a penetração no mercado de capitais e a presença de REIT em imóveis comerciais

4.8 Insights sobre parcerias público-privadas em imóveis comerciais

4.9 Insights sobre tecnologia imobiliária e startups ativas no segmento imobiliário (corretagem, mídias sociais, gerenciamento de instalações e gerenciamento de propriedades)

4.10 Impacto da Covid-19 no mercado

5. DINÂMICA DE MERCADO

5.1 Motoristas

5.2 Restrições

5.3 Oportunidades

5.4 Atratividade da Indústria – Análise das Cinco Forças de Porter

5.4.1 Poder de barganha dos fornecedores

5.4.2 Poder de barganha dos consumidores

5.4.3 Ameaça de novos participantes

5.4.4 Ameaça de substitutos

5.4.5 Intensidade da rivalidade competitiva

6. SEGMENTAÇÃO DE MERCADO

6.1 Por tipo

6.1.1 Escritórios

6.1.2 Varejo

6.1.3 Industrial

6.1.4 Logística

6.1.5 Muitas famílias

6.1.6 Hospitalidade

6.2 Por cidades-chave

6.2.1 Istambul

6.2.2 Bursa

6.2.3 Antália

7. CENÁRIO COMPETITIVO

7.1 Concentração de Mercado

7.2 Perfis de empresa

7.2.1 Agaoglu Group

7.2.2 Artas Group

7.2.3 Ege Yapi

7.2.4 Calik holding

7.2.5 Ronesans Holding

7.2.6 PEGA

7.2.7 IC Ibrahim Cecen Investment Holding

7.2.8 Emlak Konut GYO

7.2.9 Ozak GYO

7.2.10 Kiler GYO*

8. FUTURO DO MERCADO E RECOMENDAÇÕES DO ANALISTA

9. ANÁLISE DE INVESTIMENTO

9.1 Investimentos Diretos

9.2 Investimentos indiretos

10. ISENÇÃO DE RESPONSABILIDADE

11. SOBRE NÓS

Segmentação da indústria imobiliária comercial da Turquia

O relatório do mercado imobiliário comercial na Turquia fornece insights sobre o cenário econômico atual e o sentimento do consumidor, tendências de compra de imóveis comerciais - insights socioeconômicos e demográficos, iniciativas governamentais, aspectos regulatórios para o setor imobiliário comercial, insights sobre projetos existentes e futuros, insights sobre o regime de taxas de juros para a economia em geral e empréstimos imobiliários, insights sobre rendimentos de aluguel no segmento imobiliário comercial, insights sobre a penetração no mercado de capitais e presença de REIT em imóveis comerciais, insights sobre parcerias público-privadas em imóveis comerciais, insights sobre imóveis tecnologia imobiliária e startups atuantes no segmento imobiliário (corretagem, mídias sociais, gestão de instalações, gestão de propriedades) e dinâmica de mercado, entre outros.

O relatório sobre o mercado imobiliário comercial na Turquia é segmentado por tipo (escritório, varejo, industrial, logística, hotelaria e multifamiliar) e cidades principais (Istambul, Bursa e Antalya). O relatório oferece tamanho de mercado e previsões para o mercado imobiliário comercial na Turquia em valor (US$ bilhões) para todos os segmentos acima. O relatório também oferece uma análise aprofundada do impacto de curto e longo prazo da Covid-19 no mercado. Além disso, o relatório fornece perfis de empresas para compreender o cenário competitivo do mercado.

| Por tipo | ||

| ||

| ||

| ||

| ||

| ||

|

| Por cidades-chave | ||

| ||

| ||

|

Perguntas frequentes sobre pesquisa de mercado imobiliário comercial na Turquia

Qual é o tamanho atual do mercado imobiliário comercial da Turquia?

O mercado imobiliário comercial da Turquia deve registrar um CAGR de 9,74% durante o período de previsão (2024-2029)

Quem são os principais atores do mercado imobiliário comercial da Turquia?

Ağaoğlu Group, Artaş Group, Ege Yapı, Calik holding, Rönesans Holding são as principais empresas que operam no mercado imobiliário comercial na Turquia.

Que anos este mercado imobiliário comercial da Turquia cobre?

O relatório abrange o tamanho histórico do mercado imobiliário comercial da Turquia para os anos 2020, 2021, 2022 e 2023. O relatório também prevê o tamanho do mercado imobiliário comercial da Turquia para os anos 2024, 2025, 2026, 2027, 2028 e 2029.

Relatório da indústria de imóveis comerciais na Turquia

Estatísticas para a participação de mercado de imóveis comerciais na Turquia em 2024, tamanho e taxa de crescimento de receita, criadas por Mordor Intelligence™ Industry Reports. A análise de imóveis comerciais na Turquia inclui uma previsão de mercado para 2029 e uma visão geral histórica. Obtenha uma amostra desta análise do setor como um download gratuito em PDF do relatório.