Tamanho do mercado imobiliário comercial da América Latina

| Período de Estudo | 2019 - 2029 |

| Ano Base Para Estimativa | 2023 |

| Período de Dados de Previsão | 2024 - 2029 |

| Período de Dados Históricos | 2019 - 2022 |

| CAGR | > 4.00 % |

| Concentração de Mercado | Baixo |

Jogadores principais

*Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica |

Como podemos ajudar?

Análise do mercado imobiliário comercial da América Latina

Espera-se que o mercado imobiliário comercial latino-americano registre um CAGR de mais de 4% durante o período de previsão 2022-2027. Apesar dos reveses em 2020 e 2021 devido à pandemia da COVID-19, o setor imobiliário comercial na América Latina teve uma perspectiva positiva para 2022.

- O segmento industrial continuou a apresentar um bom desempenho, apesar de algumas surpresas e previsões excessivamente negativas nos mercados imobiliários comerciais de retalho. No geral, o segmento multifamiliar parece ter uma enorme oportunidade.

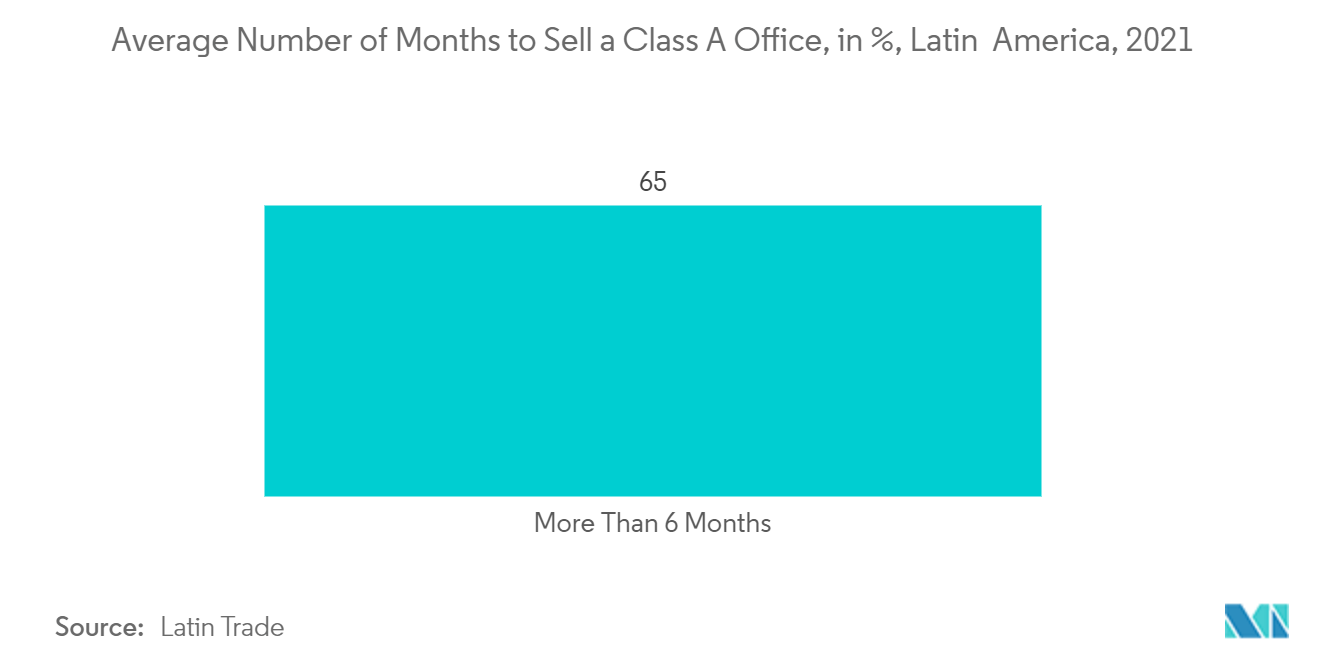

- O aumento do tempo para conclusão das vendas, as economias locais desfavoráveis e a queda no preço de venda afetaram negativamente o desempenho das vendas de escritórios Classe A na América Latina durante o primeiro semestre de 2021.

- Com o surgimento da PropTech, o setor imobiliário comercial na América Latina está começando a decolar. México, Brasil, Chile e Argentina estão entre os países que adotaram tecnologia disruptiva no setor imobiliário. No total, existem mais de 350 empresas PropTech na América Latina, a maioria delas sediadas no Brasil.

Tendências do mercado imobiliário comercial da América Latina

Recuperação no segmento de escritórios premium impulsionando mercado imobiliário comercial na América Latina

- Nas cidades latino-americanas com população inferior a dois milhões de habitantes, há sinais de recuperação no mercado de escritórios premium.

- Em 2021, em cidades com população inferior a 2 milhões de habitantes, como Monterrey e Montevideu, o preço por metro quadrado nas vendas de espaços de escritórios nobres ultrapassou os 280 dólares, indicando uma grave falta de inventário. Ao mesmo tempo, os aluguéis de escritórios premium nessas cidades ultrapassaram US$ 1,68 por metro quadrado, indicando que ainda há espaço para mais oferta.

- Em junho de 2021, o indicador de expectativas do WTC Prime Office Index Latam era de -19%. Isto confirmou que as expectativas melhoraram desde dezembro de 2020, quando eram de -32%.

- No segmento de mercado de escritórios premium, a inovação será fundamental para o sucesso. Neste sentido, alguns dos novos World Trade Centers estão a estabelecer novos padrões de referência. O WTC Montevideo (um complexo de edifícios em Montevidéu, Uruguai) concluiu recentemente a construção de uma segunda torre na zona franca da cidade. Foi criada como um player de nicho, com foco em empresas exportadoras de serviços. Espaços de coworking e startups também estão disponíveis no prédio.

- O WTC Goiânia (empresa de networking de negócios no Brasil) foi pensado em torno de um conceito que mudará a combinação de espaços de convivência, trabalho, comércio e relações sociais na cidade mais importante para o agronegócio brasileiro. Nas duas torres ficarão hotel, escritórios, apartamentos, áreas comerciais (incluindo um shopping center de 2.635 m²) e espaços para reuniões, incluindo um centro de convenções.

Crescimento no setor de infraestrutura impulsionando o mercado

- A América Latina oferece uma ampla variedade de oportunidades de investimento e desenvolvimento em infraestrutura. Os investidores institucionais encontrarão mais oportunidades em certas partes da região do que noutras.

- Muitas regiões em todo o mundo apresentam lacunas em termos de infraestrutura há anos. O Global Infrastructure Hub estima que, até 2040, haverá uma lacuna de 15 biliões de dólares entre o investimento projectado e o montante necessário para fornecer infra-estruturas adequadas.

- De acordo com o Banco Interamericano de Desenvolvimento, o défice na América Latina é estimado em 2,5% do PIB ou cerca de 150 mil milhões de dólares por ano. Saneamento, comunicação, logística, habitação e energia foram responsáveis por uma parcela significativa disso.

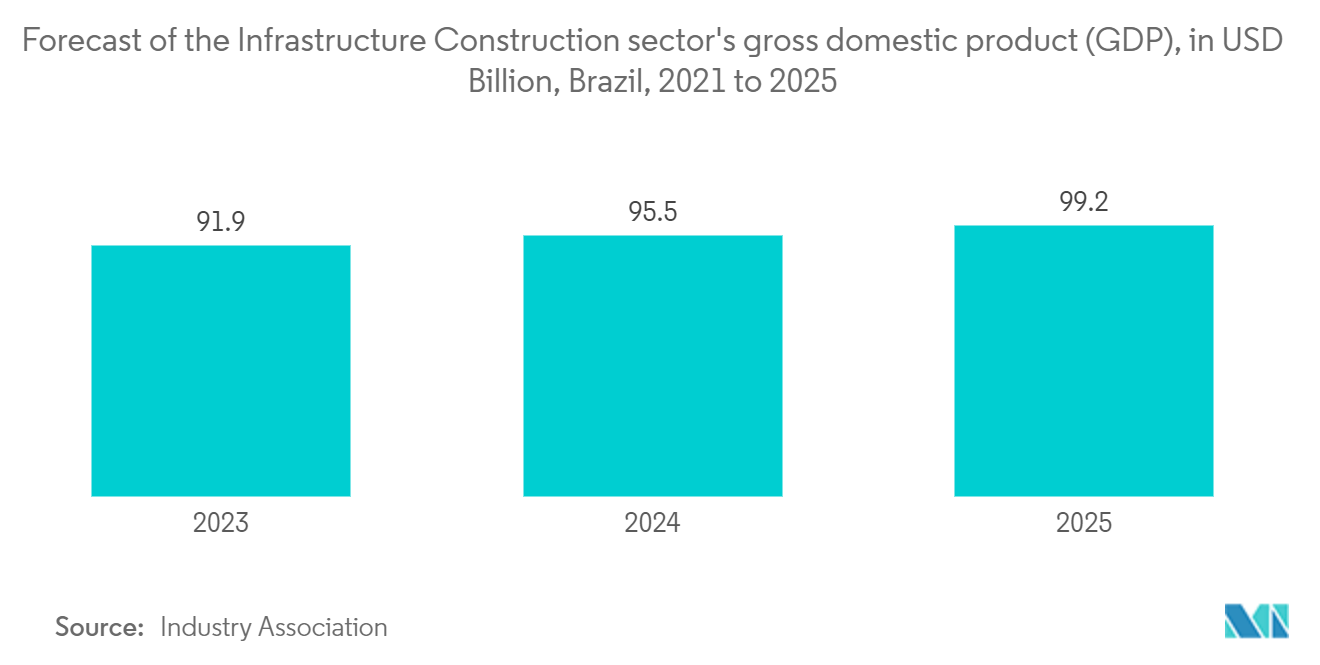

- O Brasil se consolidou como o país com melhores perspectivas no momento. Anunciou a retomada dos leilões públicos no setor de infraestrutura, com seis deles ocorrendo no primeiro semestre de 2021. A concessão de rodovias costeiras (no valor de US$ 556 milhões) e duas linhas ferroviárias suburbanas (no valor de US$ 467 milhões) são os dois maiores projetos do país.

- Fora do Brasil, os investidores também descobriram oportunidades. Em 2021, o CPPIB, juntamente com o IDEAL e o Ontario Teachers' Pension Plan, investiram em estradas com portagem no México. Também investiu em gasodutos com a TgP no Peru e em rodovias com pedágio com o Grupo Costanera no Chile.

- Os investidores encontraram um mercado de infra-estruturas muito maduro no Chile, que é membro da OCDE, e não lhes será difícil atrair capital.

Visão geral do setor imobiliário comercial da América Latina

O mercado imobiliário comercial latino-americano é altamente fragmentado devido à presença de um grande número de players. Alguns dos principais players do mercado imobiliário comercial latino-americano são Quality Inmobiliaria, Patio Group, Boston Andes Capital, Urbanizadora Paranoazinho, etc.

O imobiliário comercial está a mudar para melhor como resultado do rápido crescimento das novas tecnologias. Corretores, administradores de propriedades, incorporadores e inquilinos estão se atualizando para aumentar a produtividade e, ao mesmo tempo, economizar dinheiro.

Líderes do mercado imobiliário comercial da América Latina

-

Quality Inmobiliaria

-

Patio Group

-

Boston Andes Capital

-

Urbanizadora Paranoazinho S / A (UPSA)

-

TRK Imóveis

*Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica

Notícias do mercado imobiliário comercial da América Latina

Novembro de 2022: Colliers CAAC, uma holding regional que atualmente detém sublicenças exclusivas para a América Central, Caribe e alguns países andinos da Colliers International, anunciou a aquisição de uma consultoria imobiliária da Costa Rica.

Janeiro de 2022: Startup imobiliária colombiana Habi apoiada pelo Grupo SoftBank. adquiriu a rival mexicana OKOL.

Relatório do Mercado Imobiliário Comercial da América Latina - Índice

1. INTRODUÇÃO

1.1 Resultados do estudo

1.2 Suposições do estudo

1.3 Escopo do estudo

2. METODOLOGIA DE PESQUISA

3. SUMÁRIO EXECUTIVO

4. DINÂMICA E INSIGHTS DE MERCADO

4.1 Visão geral do mercado

4.2 Dinâmica de Mercado

4.2.1 Motoristas

4.2.2 Restrições

4.2.3 Oportunidades

4.3 Atratividade da Indústria – Análise das Cinco Forças de Porter

4.4 Cenário Econômico Atual e Sentimento do Consumidor

4.5 Tendências de compra de imóveis comerciais - percepções socioeconômicas e demográficas

4.6 Iniciativas Governamentais e Aspectos Regulatórios para o Setor Imobiliário Comercial

4.7 Insights sobre projetos existentes e futuros

4.8 Insights sobre o regime de taxas de juros para economia geral e empréstimos imobiliários

4.9 Insights sobre rendimentos de aluguel no segmento de imóveis comerciais

4.10 Insights sobre a penetração no mercado de capitais e a presença de REIT em imóveis comerciais

4.11 Insights sobre parcerias público-privadas em imóveis comerciais

4.12 Insights sobre tecnologia imobiliária e startups ativas no segmento imobiliário (corretagem, mídias sociais, gestão de instalações, gestão de propriedades)

4.13 Impacto da Pandemia COVID-19 no Mercado

5. SEGMENTAÇÃO DE MERCADO

5.1 Por tipo

5.1.1 Escritório

5.1.2 Varejo

5.1.3 Industrial

5.1.4 Logística

5.1.5 Muitas famílias

5.1.6 Hospitalidade

5.2 Por país

5.2.1 Brasil

5.2.2 Argentina

5.2.3 México

5.2.4 Chile

5.2.5 Colômbia

5.2.6 Peru

5.2.7 Resto da América Latina

6. CENÁRIO COMPETITIVO

6.1 Concentração de Mercado

6.2 Perfis de empresa

6.2.1 Developers

6.2.1.1 Qualidade Imobiliária

6.2.1.2 Grupo Pátio

6.2.1.3 Capital dos Andes de Boston

6.2.1.4 Urbanizadora Paranoazinho

6.2.1.5 TRK Imoveis

6.2.2 Real Estate Agencies

6.2.2.1 Mineiros

6.2.2.2 Pulso Imobiliário

6.2.2.3 JLL

6.2.2.4 CBRE

6.2.2.5 Grupo de Guias

6.2.2.6 Pilay Imobiliária

6.2.2.7 Rafael Angel Imobiliária

6.2.2.8 Século 21 Colômbia

6.2.2.9 Redistribuição

6.2.2.10 DNA Imoveis

6.2.3 Other Companies (Startups, Associations, etc.)

6.2.3.1 Sótão

6.2.3.2 Tadeu Santiago Real Estate

6.2.3.3 Kzas

6.2.3.4 RPI Imobiliário*

7. FUTURO DO MERCADO E RECOMENDAÇÕES DO ANALISTA

8. ANÁLISE DE INVESTIMENTO

8.1 Investimentos Diretos

8.2 Investimentos indiretos

9. ISENÇÃO DE RESPONSABILIDADE

10. APÊNDICE

Segmentação da Indústria Imobiliária Comercial da América Latina

Imóveis comerciais (CRE) são propriedades usadas exclusivamente para negócios ou para fornecer um espaço de trabalho, e não para fins residenciais. Os imóveis comerciais são frequentemente alugados a inquilinos com a finalidade de realizar atividades geradoras de rendimentos.

O mercado imobiliário comercial na América Latina é segmentado por tipo (escritório, varejo, industrial, logístico, multifamiliar e hotelaria) e por país. O relatório oferece tamanho de mercado e previsões para o mercado imobiliário latino-americano em valor (US$ bilhões) para todos os segmentos acima. O impacto da pandemia COVID-19 no mercado será abordado no relatório.

| Por tipo | ||

| ||

| ||

| ||

| ||

| ||

|

| Por país | ||

| ||

| ||

| ||

| ||

| ||

| ||

|

Perguntas frequentes sobre pesquisas de mercado imobiliário comercial na América Latina

Qual é o tamanho atual do mercado imobiliário comercial da América Latina?

O Mercado Imobiliário Comercial da América Latina deverá registrar um CAGR superior a 4% durante o período de previsão (2024-2029)

Quem são os principais atores do mercado imobiliário comercial da América Latina?

Quality Inmobiliaria, Patio Group, Boston Andes Capital, Urbanizadora Paranoazinho S / A (UPSA), TRK Imóveis são as principais empresas que operam no mercado imobiliário comercial da América Latina.

Que anos abrange este Mercado Imobiliário Comercial da América Latina?

O relatório abrange o tamanho histórico do mercado imobiliário comercial da América Latina para os anos 2019, 2020, 2021, 2022 e 2023. O relatório também prevê o tamanho do mercado imobiliário comercial da América Latina para os anos 2024, 2025, 2026, 2027, 2028 e 2029.

Relatório do Setor Imobiliário Comercial da América Latina

Estatísticas para a participação de mercado de imóveis comerciais da América Latina em 2024, tamanho e taxa de crescimento de receita, criadas por Mordor Intelligence™ Industry Reports. A análise de imóveis comerciais na América Latina inclui uma previsão de mercado para 2029 e uma visão histórica. Obtenha uma amostra desta análise do setor como um download gratuito em PDF do relatório.