Tamanho do mercado imobiliário comercial da Índia

| Período de Estudo | 2020 - 2029 |

| Ano Base Para Estimativa | 2023 |

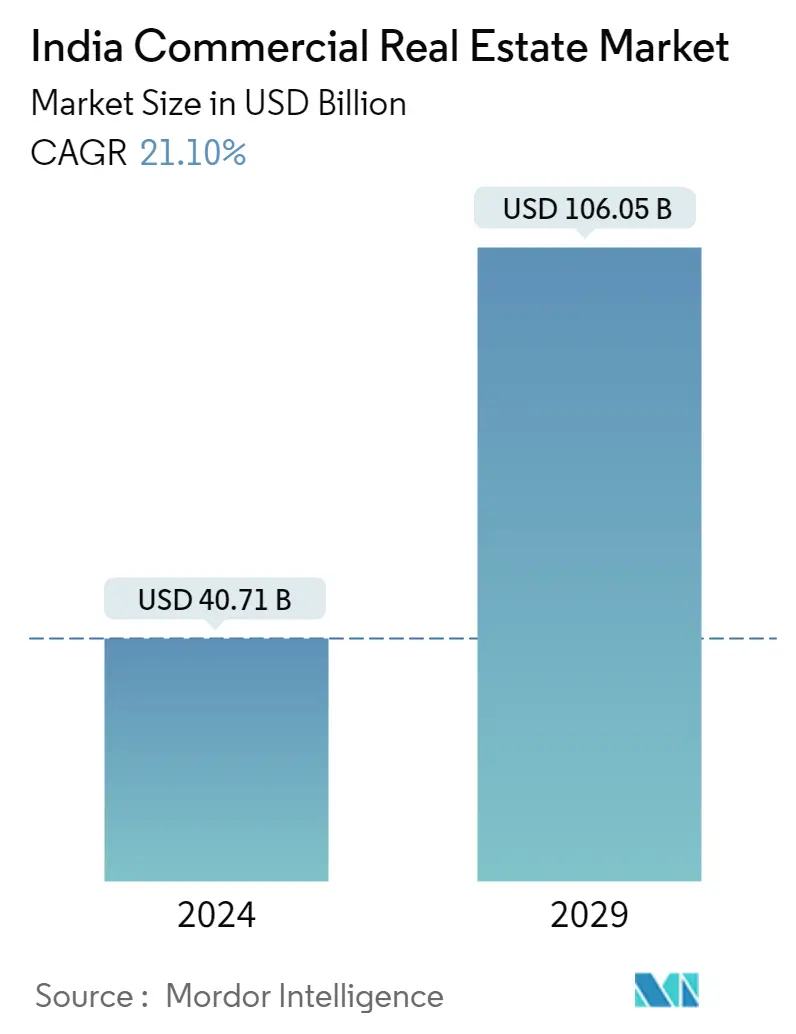

| Tamanho do mercado (2024) | USD 40.71 bilhões de dólares |

| Tamanho do mercado (2029) | USD 106.05 bilhões de dólares |

| CAGR(2024 - 2029) | 21.10 % |

| Concentração de Mercado | Baixo |

Jogadores principais

*Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica |

Como podemos ajudar?

Análise do mercado imobiliário comercial da Índia

O tamanho do mercado imobiliário comercial da Índia é estimado em US$ 40,71 bilhões em 2024, e deverá atingir US$ 106,05 bilhões até 2029, crescendo a um CAGR de 21,10% durante o período de previsão (2024-2029).

- A pandemia da COVID-19 resultou na cultura do trabalho a partir de casa (WFH), que teve um impacto a curto prazo nas novas obrigações espaciais. Em 2022, o novo espaço de escritórios nas sete cidades ((Mumbai, Delhi NCR, Bengaluru, Hyderabad, Chennai, Kolkata e Pune) na Índia era de 38,25 milhões de pés quadrados naquele ano, uma queda de 30% em relação ao ano anterior. No trimestre de 2023 (janeiro a março), a absorção líquida de escritórios nas seis principais cidades foi de 8,3 milhões de pés quadrados.

- De acordo com especialistas do setor, desde setembro de 2022, os escritórios de nível A em cidades indianas, como Bengaluru e Mumbai, tiveram um cap rate médio de 8,25 em locais centrais. Em comparação, a taxa máxima dos escritórios de grau A em Taipei foi de 2,35, em média, naquele ano. A partir do segundo trimestre daquele ano, outras regiões de Gurugram tiveram a maior taxa de vacância combinada, 35,9%. Em comparação, a Cibercidade de Gurugram na Índia teve uma taxa de vacância de 5,4%, a mais baixa entre outros submercados da região Delhi NCR, de acordo com especialistas do setor.

- O retalho e a hotelaria também estão a crescer significativamente no mercado imobiliário comercial, fornecendo a infra-estrutura tão necessária para as necessidades crescentes da Índia. Prevê-se que o setor imobiliário comercial da Índia seja acelerado por investimentos em grande escala por parte de investidores institucionais nos próximos anos. O sector imobiliário de retalho no país foi dramaticamente impulsionado por iniciativas governamentais, como a Make in India, e outras reformas no sector imobiliário, como a introdução da Autoridade Reguladora Imobiliária (RERA) e do GST.

- Apesar dos problemas iniciais, os promotores e compradores estão a migrar para o sector imobiliário comercial devido à transparência e competência da indústria, que tem atraído quantidades crescentes de investimentos directos estrangeiros (IDE) em imobiliário comercial. O crescimento económico do país está a impulsionar a procura de propriedades comerciais. Espera-se que as iniciativas governamentais e as políticas e programas de desenvolvimento urbano (Smart City, AMRUT) contribuam para a necessidade de infra-estruturas imobiliárias.

- A demanda por escritórios no país é impulsionada por motivos como flexibilidade, conforto e conveniência. A maioria das empresas em vários setores, incluindo TI, manufatura, BFSI, startups e até mesmo empresas boutique, estão procurando espaços de escritório para acomodar seus funcionários. Além disso, muitas empresas pretendem expandir para novas áreas, abrir escritórios remotos ou satélites, ou ambos, aumentando a procura por estes espaços.

- O desenvolvimento da tecnologia elevou o setor imobiliário comercial a um novo nível. Agora é viável oferecer visitas virtuais às propriedades, melhorar a gestão do relacionamento com o cliente, realizar transações online e melhorar a comunicação entre o vendedor e o comprador graças a tecnologias de ponta como inteligência artificial, realidade virtual e análise de dados.

Tendências do mercado imobiliário comercial na Índia

Demanda de espaço de escritório para impulsionar o mercado na Índia

A confiança dos investidores numa rápida recuperação económica está a ser impulsionada pelo ritmo acelerado da campanha de vacinação, que é apoiada por uma diminuição dos casos de COVID-19. Com o desbloqueio gradual das atividades económicas e a mudança dos empregadores nas instalações de escritórios para aumentar a procura de espaços de trabalho conjunto, os promotores estão otimistas quanto a uma recuperação saudável na atividade de arrendamento de escritórios.

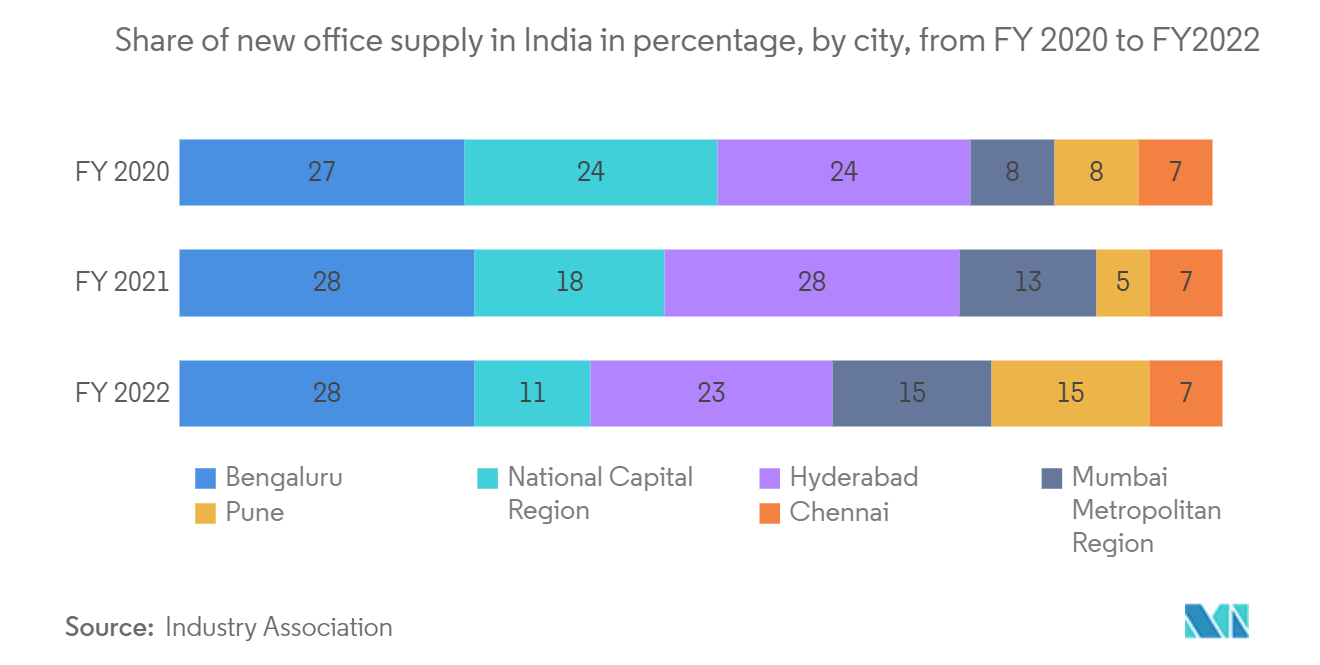

Bengaluru registou o maior fluxo de novos materiais de escritório, representando 28% do total de novos materiais de escritório em sete grandes cidades da Índia. Hyderabad contribuiu com 23% da participação total e ficou em segundo lugar. Chennai registou um aumento de 124 por cento em termos homólogos, com o arrendamento de um msf registado em 2022. Ahmedabad também registou um aumento substancial de 165 por cento em termos homólogos no arrendamento bruto em 2022, embora numa base baixa.

De acordo com uma pesquisa publicada pela consultora imobiliária Colliers India, a oferta de espaços de escritório aumentou 49%, para 32,8 milhões de pés quadrados, durante janeiro-setembro deste ano em seis cidades, devido à conclusão de numerosos empreendimentos comerciais para satisfazer a crescente procura. De acordo com a Colliers India, a mesma quantidade foi de 22 milhões de pés quadrados no mesmo período em seis cidades Bengaluru, Chennai, Delhi-NCR, Hyderabad, Pune e Mumbai.

A nova oferta de escritório, que totalizou 8,1 milhões de pés quadrados de janeiro a setembro, diminuiu 1% em relação ao ano anterior. De 2,1 milhões de pés quadrados em oferta de produtos frescos, o centro financeiro da Índia registou uma diminuição de 16%, para 1,8 milhões de pés quadrados. Chennai experimentou o aumento mais significativo no número de novos escritórios, que passou de 0,9 milhão de pés quadrados para 4,2 milhões de pés quadrados. Delhi-NCR teve um aumento de 133% na área útil, de 2,7 milhões de pés quadrados para 6,3 milhões de pés quadrados, enquanto um aumento de 56% na oferta de novos espaços de escritório aumentou de 5,1 milhões de pés quadrados para 7,9 milhões de pés quadrados.

A demanda por espaços flexíveis e de coworking está aumentando

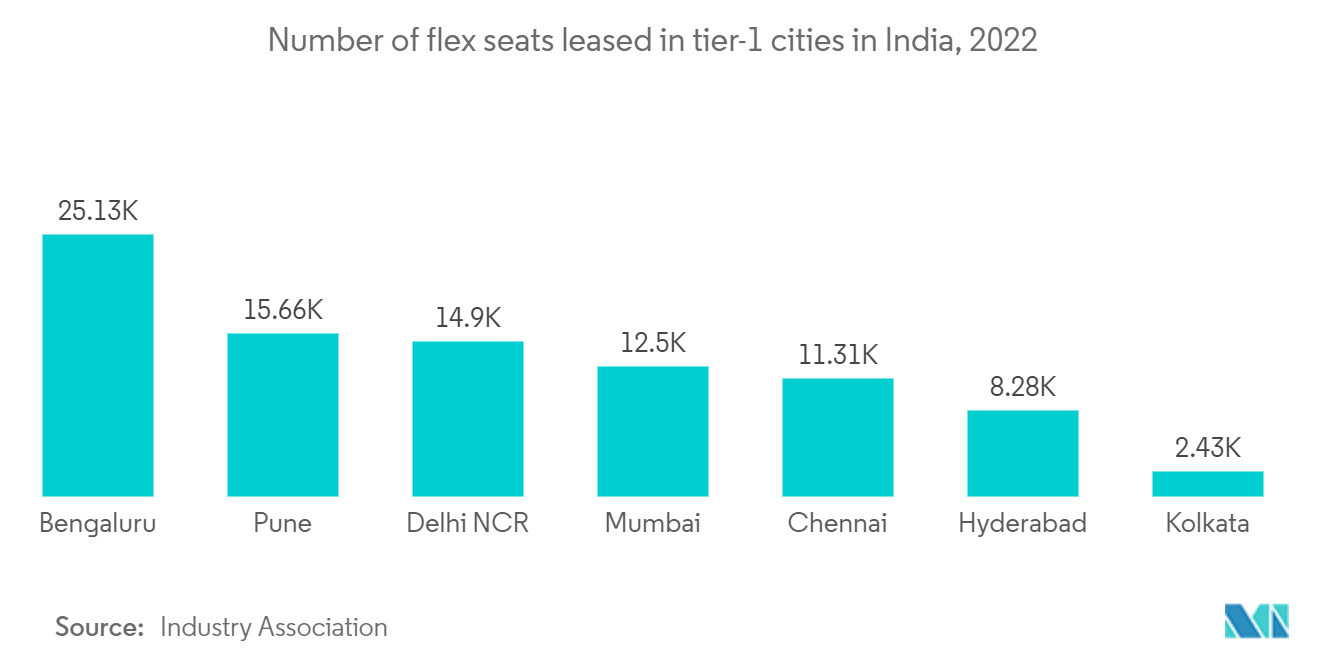

De acordo com especialistas do setor, em março, Bengaluru registrou os centros espaciais flexíveis mais operacionais entre todas as cidades de nível 1 na Índia. Mumbai seguiu com 343 centros espaciais flexíveis. Na mesma época, Bengaluru registrou cerca de 25 mil assentos flexíveis alugados, o maior entre todas as cidades de nível 1 na Índia. Pune seguiu com mais de 16 mil assentos flexíveis alugados.

No exercício financeiro, foram concluídas 147 transações de assentos flexíveis na região Delhi NCR, a mais alta entre outras cidades de nível 1 da Índia. Mumbai seguiu com 133 transações de assentos flexíveis durante o mesmo ano. A tecnologia da informação e o setor de novas tecnologias contribuíram com 30% para a utilização flexível de assentos, a mais alta entre todos os outros setores na Índia. As startups também optaram por espaços flexíveis e de coworking e ficaram com 18% da participação total. A procura por espaços flexíveis e de coworking está a aumentar no mercado imobiliário de escritórios indiano.

Antes dominados pela tecnologia da informação, os espaços de escritórios estão a ser cada vez mais alugados por outros sectores, como o BFSI (banco, serviços financeiros e seguros), engenharia, indústria transformadora, comércio electrónico e sectores de coworking. As mudanças induzidas pela COVID-19 incluem a introdução de um modelo de trabalho híbrido nos locais de trabalho em todo o país. Casas menores e famílias maiores impulsionaram o crescimento de espaços flexíveis e de coworking no país. Os funcionários de TI-ITes, BFSI, comércio eletrônico e serviços profissionais emergiram como os principais ocupantes desses espaços de trabalho flexíveis. As start-ups e as pequenas e médias empresas (PME) que se concentram na exploração do talento da força de trabalho móvel também resultaram na procura de assentos flexíveis.

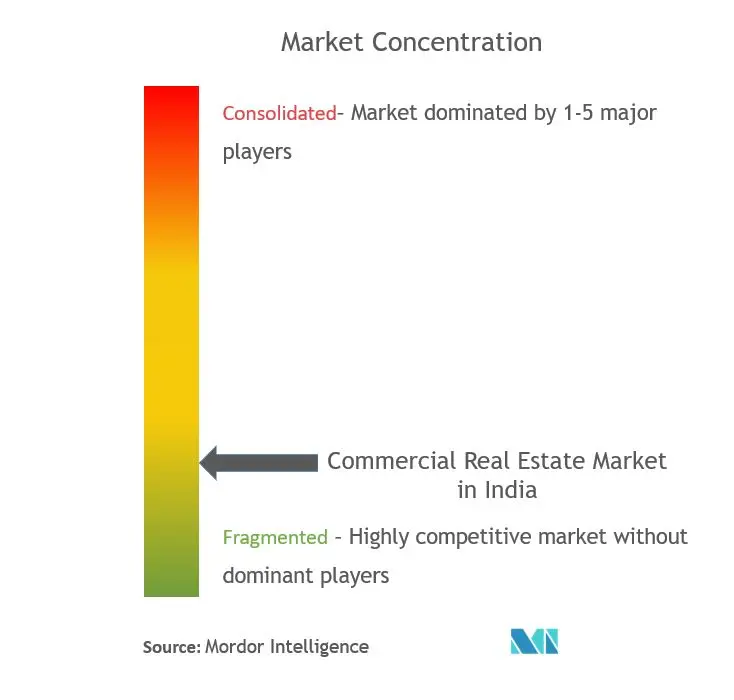

Visão geral do setor imobiliário comercial da Índia

O mercado imobiliário comercial indiano é parcialmente fragmentado e altamente competitivo. O imobiliário de retalho indiano está a tornar-se um destino preferido para investidores institucionais globais, impulsionado pela forte ocupação de espaços de escritórios, pela diminuição dos níveis de disponibilidade e pelo aumento dos alugueres. Alguns dos principais players imobiliários comerciais do país incluem DLF, Godrej Properties, Housing Development and Infrastructure Ltd (HDIL) e Oberoi Realty. O mercado imobiliário de retalho indiano está a atingir uma fase intermédia de consolidação, à medida que o número de promotores que oferecem propriedades comerciais está a diminuir. Os pequenos promotores também estão a fundir-se com os grandes promotores imobiliários ou a sair do mercado.

Líderes do mercado imobiliário comercial da Índia

-

DLF Ltd

-

Godrej Properties Ltd

-

Housing Development and Infrastructure Ltd (HDIL)

-

Oberoi Realty

-

IndiaBulls Real Estate

*Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica

Notícias do mercado imobiliário comercial da Índia

Novembro de 2022: A Tiger Global patrocinou uma cooperação entre a plataforma de detecção de ocupação Butlr e a empresa de dados e tecnologia Propstack, que permitiria a detecção de ocupação em projetos imobiliários comerciais na Índia. Para tomar decisões imobiliárias baseadas em dados e melhorar a experiência no local de trabalho, os clientes indianos da Propstack poderiam obter e usar dados de ocupação e uso de espaço oferecidos pela Butlr, graças a este acordo.

Abril de 2022: O Canada Pension Plan Investment Board (CPP Investments) e a TATA Realty and Infrastructure Limited estabeleceram uma joint venture para construir e possuir escritórios comerciais na Índia. Com o objetivo de administrar ativos no valor de mais de 50 bilhões de INR (604,18 milhões de dólares), a joint venture se concentrará na estabilização e no desenvolvimento de ativos. Com uma promessa de INR 26 bilhões da CPP Investments, o valor patrimonial agregado total da joint venture seria de INR 53 bilhões (US$ 640,43 milhões).

Relatório do mercado imobiliário comercial da Índia - Índice

1. INTRODUÇÃO

1.1 Suposições do estudo

1.2 Escopo do estudo

2. METODOLOGIA DE PESQUISA

3. SUMÁRIO EXECUTIVO

4. INSIGHTS E DINÂMICA DE MERCADO

4.1 Visão geral do mercado

4.2 Tendências de compra de imóveis comerciais - percepções socioeconômicas e demográficas

4.3 Iniciativas Governamentais e Aspectos Regulatórios para o Setor Imobiliário Comercial

4.4 Insights sobre projetos existentes e futuros

4.5 Insights sobre o regime de taxas de juros para economia geral e empréstimos imobiliários

4.6 Insights sobre rendimentos de aluguel no segmento de imóveis comerciais

4.7 Insights sobre a penetração no mercado de capitais e a presença de REIT em imóveis comerciais

4.8 Insights sobre parcerias público-privadas em imóveis comerciais

4.9 Insights sobre tecnologia imobiliária e startups ativas no segmento imobiliário (corretagem, mídias sociais, gestão de instalações, gestão de propriedades)

4.10 Impacto do COVID-19 no mercado

4.11 Drivers de mercado

4.11.1 Necessidade crescente de espaços de escritório contemporâneos

4.11.2 O alojamento urbano e semi-urbano está a actuar como outro factor significativo de indução de crescimento

4.12 Restrições de mercado

4.12.1 Disponibilidade de Financiamento

4.13 Oportunidades de mercado

4.13.1 Investimento estrangeiro

4.14 Atratividade da Indústria – Análise das Cinco Forças de Porter

4.14.1 Poder de barganha dos fornecedores

4.14.2 Poder de barganha dos consumidores/compradores

4.14.3 Ameaça de novos participantes

4.14.4 Ameaça de produtos substitutos

4.14.5 Intensidade da rivalidade competitiva

5. SEGMENTAÇÃO DE MERCADO

5.1 Por tipo

5.1.1 Escritórios

5.1.2 Varejo

5.1.3 Industrial e Logística

5.1.4 Hospitalidade

5.2 Por cidades-chave

5.2.1 Bombaim

5.2.2 Bangalore

5.2.3 Délhi

5.2.4 Hyderabad

5.2.5 Outras cidades

6. CENÁRIO COMPETITIVO

6.1 Visão geral da concentração de mercado

6.2 Perfis de empresa - Desenvolvedores

6.2.1 DLF Ltd

6.2.2 Godrej Properties Ltd

6.2.3 Housing Development and Infrastructure Ltd (HDIL)

6.2.4 Oberoi Realty

6.2.5 IndiaBulls Real Estate

6.2.6 Prestige Estate Projects Ltd

6.2.7 Supertech Limited

6.2.8 HDIL Ltd

6.2.9 Brigade Group

6.2.10 Unitech Real Estate Pvt Ltd*

6.3 Outras Empresas (Agências Imobiliárias, Startups, Associações, Etc.)

6.3.1 Tijolos Mágicos

6.3.2 99 hectares

6.3.3 Propriedades Sulekha

6.3.4 RE/MAX Índia

6.3.5 JLL Índia

6.3.6 Consultores de propriedade Anarock

6.3.7 Escritório*

7. FUTURO DO MERCADO

8. APÊNDICE

Segmentação da indústria imobiliária comercial da Índia

Os imóveis comerciais (IEC) são utilizados apenas para atividades empresariais ou para oferta de espaço de trabalho, ao invés de serem utilizados como residência, que se enquadrariam na categoria de imóveis residenciais. Na maioria das vezes, os locatários alugam imóveis comerciais para conduzir negócios que geram dinheiro.

Uma análise completa do mercado imobiliário comercial da Índia, incluindo a avaliação da economia e contribuição dos setores da economia, visão geral do mercado, estimativa do tamanho do mercado para segmentos-chave e tendências emergentes nos segmentos de mercado, dinâmica de mercado e tendências geográficas , e o impacto da COVID-19 está incluído no relatório. O mercado imobiliário comercial da Índia é segmentado por tipo (escritórios, varejo, industrial e logística e hospitalidade) e por cidades-chave (Mumbai, Bangalore, Delhi, Hyderabad e outras cidades). O relatório oferece tamanho de mercado e previsões para o mercado imobiliário comercial na Índia em valor (USD) para todos os segmentos acima.

| Por tipo | ||

| ||

| ||

| ||

|

| Por cidades-chave | ||

| ||

| ||

| ||

| ||

|

Perguntas frequentes sobre pesquisa de mercado imobiliário comercial na Índia

Qual é o tamanho do mercado imobiliário comercial da Índia?

Espera-se que o tamanho do mercado imobiliário comercial da Índia atinja US$ 40,71 bilhões em 2024 e cresça a um CAGR de 21,10% para atingir US$ 106,05 bilhões até 2029.

Qual é o tamanho atual do mercado imobiliário comercial da Índia?

Em 2024, o tamanho do mercado imobiliário comercial da Índia deverá atingir US$ 40,71 bilhões.

Quem são os principais atores do mercado imobiliário comercial da Índia?

DLF Ltd, Godrej Properties Ltd, Housing Development and Infrastructure Ltd (HDIL), Oberoi Realty, IndiaBulls Real Estate são as principais empresas que operam no mercado imobiliário comercial da Índia.

Que anos esse mercado imobiliário comercial da Índia cobre e qual era o tamanho do mercado em 2023?

Em 2023, o tamanho do mercado imobiliário comercial da Índia foi estimado em US$ 33,62 bilhões. O relatório cobre o tamanho histórico do mercado imobiliário comercial da Índia para os anos 2020, 2021, 2022 e 2023. O relatório também prevê o tamanho do mercado imobiliário comercial da Índia para os anos 2024, 2025, 2026, 2027, 2028 e 2029.

Relatório da indústria de imóveis comerciais na Índia

Estatísticas para a participação de mercado de imóveis comerciais da Índia em 2024, tamanho e taxa de crescimento de receita, criadas por Mordor Intelligence™ Industry Reports. A análise de imóveis comerciais da Índia inclui uma previsão de mercado para 2024 a 2029 e uma visão geral histórica. Obtenha uma amostra desta análise do setor como um download gratuito em PDF do relatório.