Tamanho e Participação do Mercado de Painéis de Piso de Aeronaves Comerciais

Análise do Mercado de Painéis de Piso de Aeronaves Comerciais pela Mordor Intelligence

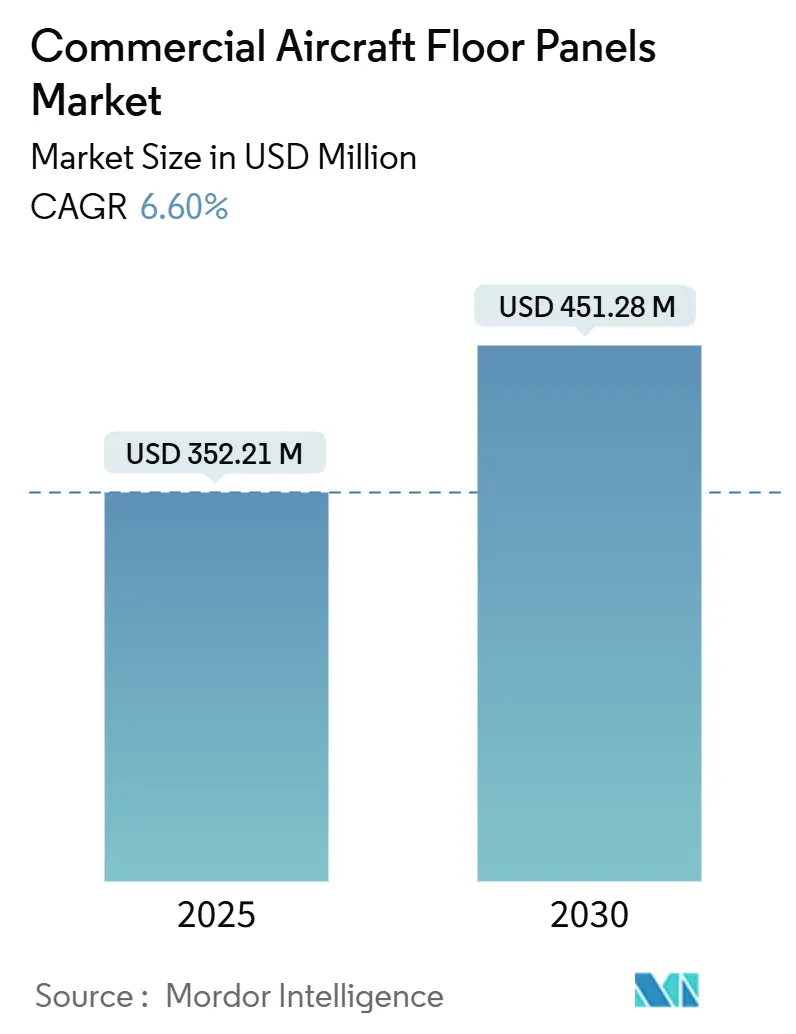

O mercado de painéis de piso de aeronaves comerciais está avaliado em USD 352,21 milhões em 2025 e está previsto para alcançar um tamanho de mercado de USD 451,28 milhões até 2030, avançando a uma TCAC de 6,6%. O crescimento dos pedidos em carteira de aeronaves, regras rigorosas de segurança contra incêndio e a mudança da indústria em direção a interiores de cabine mais leves sustentam essa expansão. As companhias aéreas estão acelerando programas de retrofit para reduzir o consumo de combustível, enquanto plataformas de fuselagem larga de próxima geração adotam estruturas ricas em compósitos que dependem de painéis de piso avançados para paridade de peso. Consolidações da cadeia de suprimentos como a aquisição da Spirit AeroSystems pela Boeing e a compra dos ativos europeus da Spirit pela Airbus realinham o poder de fornecimento e ajudam a desafogar as entregas de painéis. Enquanto isso, núcleos de favo de mel termoplástico recicláveis passam do status de protótipo para instalação de linha à medida que operadores perseguem metas de economia circular.

Principais Conclusões do Relatório

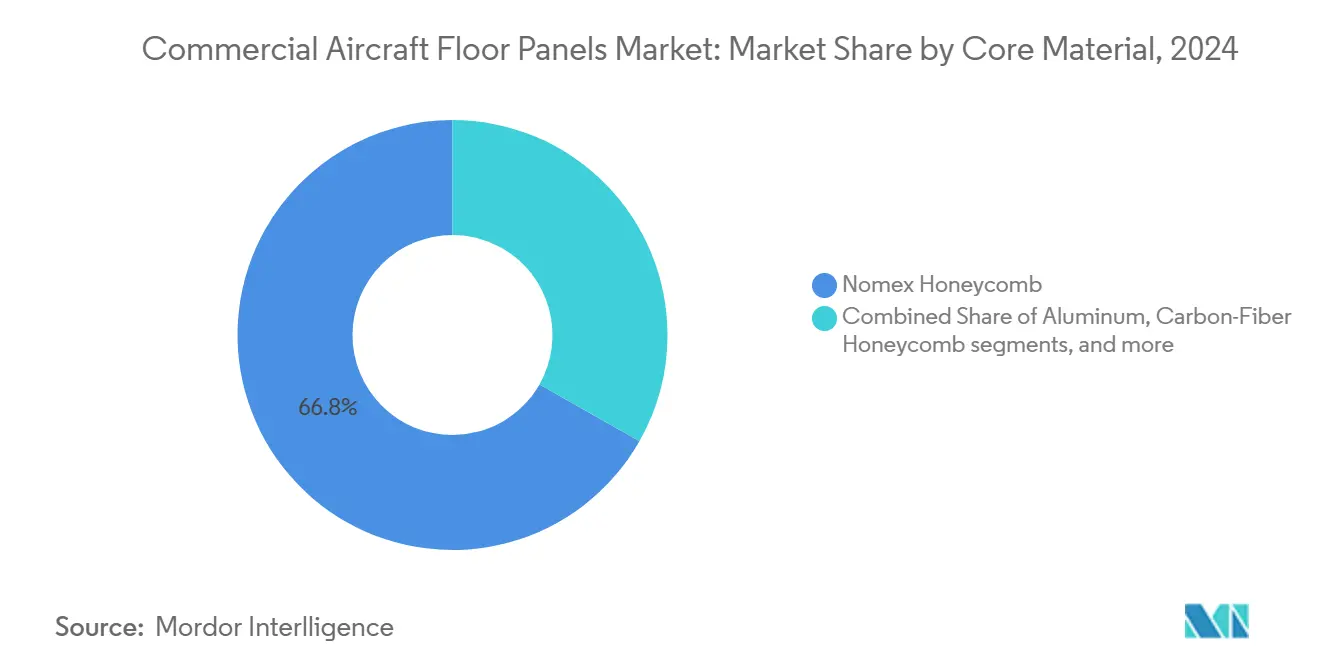

- Por material do núcleo, o favo de mel Nomex liderou com 66,78% da participação do mercado de painéis de piso de aeronaves comerciais em 2024; o favo de mel de fibra de carbono está projetado para expandir a uma TCAC de 8,85% até 2030.

- Por instalação, o canal OEM deteve 61,24% do mercado de painéis de piso de aeronaves comerciais em 2024, enquanto o pós-venda está previsto para crescer a uma TCAC de 8,12% até 2030.

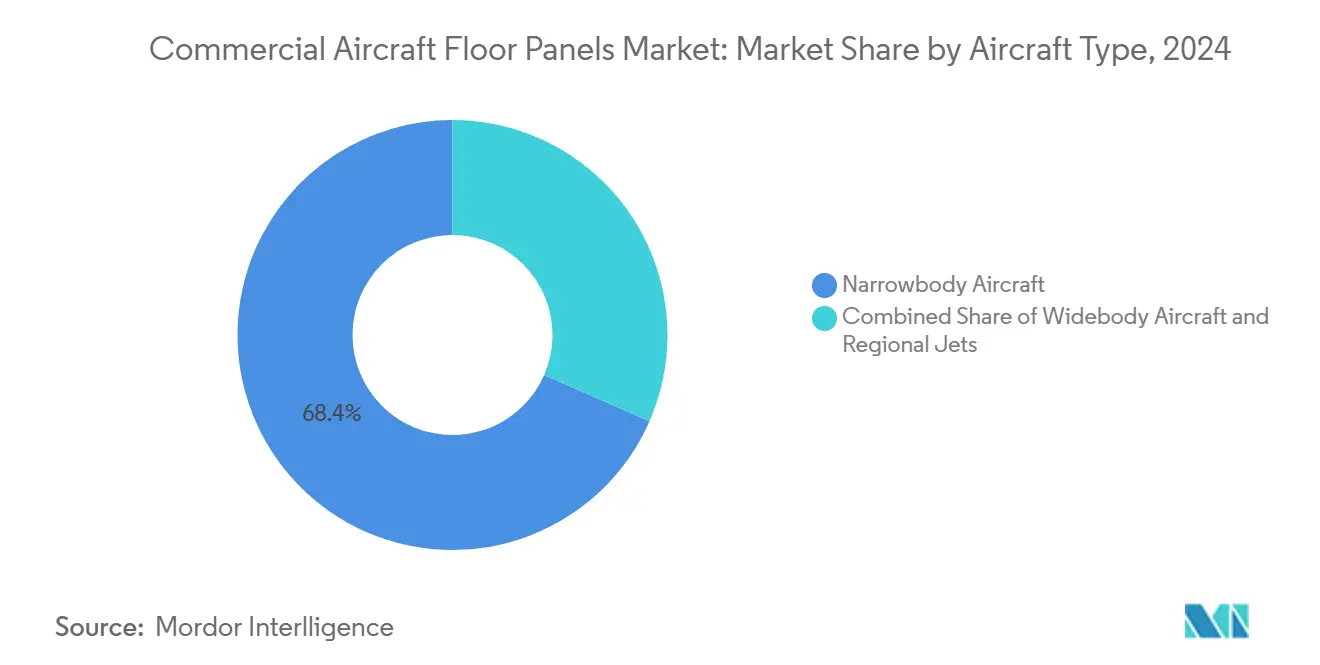

- Por tipo de aeronave, programas de fuselagem estreita representaram 68,44% do tamanho do mercado de painéis de piso de aeronaves comerciais em 2024; programas de fuselagem larga estão definidos para crescer a uma TCAC de 6,75% durante 2025-2030.

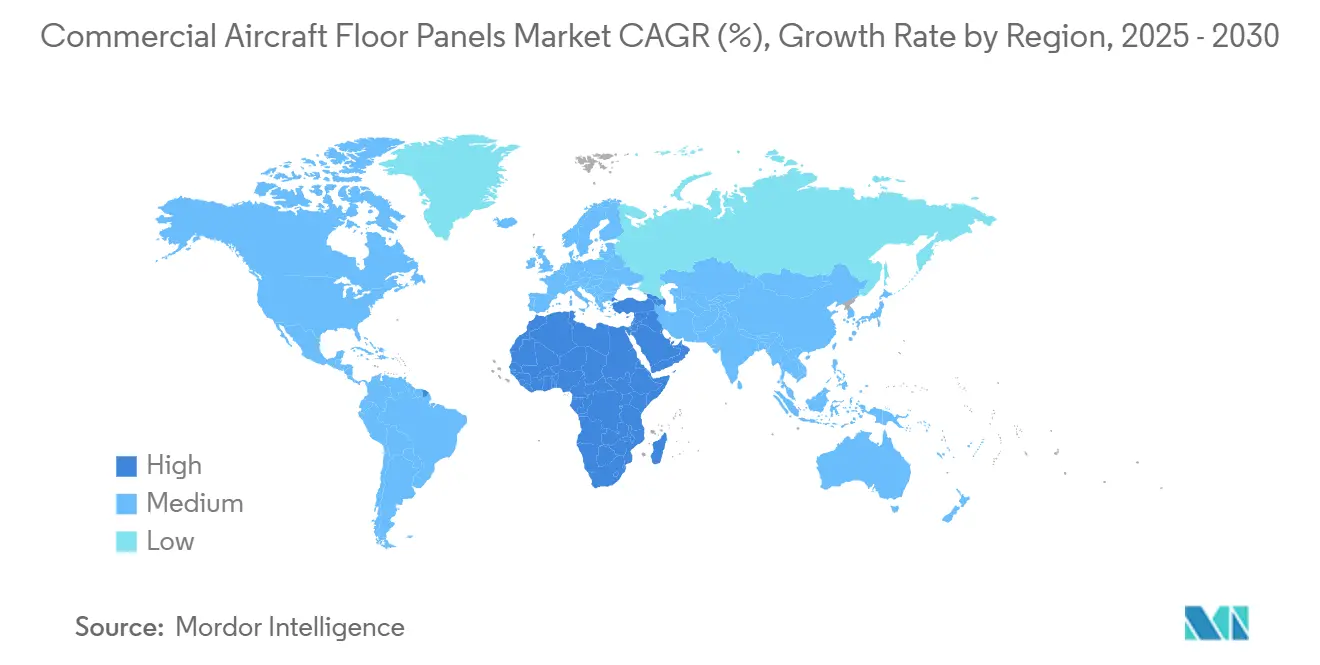

- Por região, a Ásia-Pacífico dominou com uma participação de receita de 31,10% em 2024; a região do Oriente Médio e África está posicionada para a mais rápida TCAC de 7,34% até 2030.

Tendências e Insights do Mercado Global de Painéis de Piso de Aeronaves Comerciais

Análise de Impacto dos Direcionadores

| Direcionador | ( ~ ) % Impacto na Previsão TCAC | Relevância Geográfica | Cronograma de Impacto |

|---|---|---|---|

| Aumento na carteira de produção de aeronaves de fuselagem estreita | +1.8% | Global com foco na Ásia-Pacífico e América do Norte | Médio prazo (2-4 anos) |

| Ciclos de retrofit de companhias aéreas focados na reforma de cabine leve | +1.2% | América do Norte e UE, expandindo para Ásia-Pacífico | Curto prazo (≤ 2 anos) |

| Aumento de modelos ricos em compósitos exigindo soluções avançadas de painéis de piso | +1.5% | Global, liderado pelas linhas B787 e A350 | Longo prazo (≥ 4 anos) |

| Crescente adoção de núcleos de favo de mel termoplástico recicláveis para metas de circularidade | +0.9% | Europa liderando, América do Norte e Ásia-Pacífico seguindo | Longo prazo (≥ 4 anos) |

| Expansão de cadeias de suprimento integradas de MRO e PMA encurtando TAT global | +0.8% | Global, forte crescimento no Oriente Médio e Ásia-Pacífico | Médio prazo (2-4 anos) |

| Regulamentações mais rigorosas de inflamabilidade acelerando eliminação gradual de painéis legados | +0.4% | Harmonização regulatória global (FAA, EASA, ICAO) | Curto prazo (≤ 2 anos) |

| Fonte: Mordor Intelligence | |||

Aumento na Carteira de Produção de Aeronaves de Fuselagem Estreita

Os pedidos de fuselagem estreita agora abrangem quase 13 anos de produção, garantindo demanda sustentada para instalações do mercado de painéis de piso de aeronaves comerciais. Cada jato de corredor único precisa de 15-20 painéis na cabine e compartimentos do porão, então cada slot de produção incremental se traduz em volumes tangíveis de material. O reinício da produção do B737 MAX e a cadência direcionada de 75 por mês da família Airbus A320neo intensificam as pressões de fornecimento mesmo quando fornecedores selecionados de componentes ainda lutam com eletrônicos, forjados e núcleos de favo de mel. O Escritório de Responsabilidade do Governo dos EUA observa que nove 15 fornecedores de primeiro nível citam escassez de mão de obra e material como restrições persistentes, estendendo prazos de entrega e levando fabricantes de estruturas a buscar fontes duplas de linhas de painéis qualificadas onde possível.[1]U.S. Government Accountability Office, "Aviation Supply Chain Challenges," gao.gov Operadores na Ásia-Pacífico e América do Norte absorvem a maior parte das entregas frescas, reforçando a inclinação geográfica em direção a esses corredores de suprimento.

Ciclos de Retrofit de Companhias Aéreas Focados na Reforma de Cabine Leve

Os intervalos de renovação de cabine ficam entre oito e 12 anos, e a onda atual coincide com volatilidade recorde de preços de combustível. Companhias aéreas, portanto, priorizam opções de redução de massa, tornando sistemas de piso leves uma característica central dos kits de retrofit. A Collins Aerospace exibiu um conceito integrado de assento-mais-piso na Aircraft Interiors Expo que reutiliza trilhos estruturais de assentos ainda substituindo painéis originais por laminados de resina fenólica de próxima geração. A divisão de interiores da Safran registrou crescimento de receita de 25,2% em 2024, sustentado por demanda de retrofit similar quando transportadoras como Delta Air Lines escolheram módulos de cabine inteligentes em vez de reconfigurações completas de frota. Atualizações regulatórias aos protocolos de teste FAR 25.853 também forçam painéis mais antigos fora de serviço mais cedo, elevando volumes de substituição de curto prazo na América do Norte e várias jurisdições da UE.

Aumento de Modelos Ricos em Compósitos Exigindo Soluções Avançadas de Painéis de Piso

Programas de fuselagem larga como o B787 e A350 compreendem cerca de 50% do conteúdo de compósitos por massa. Suas estruturas de piso devem entregar rigidez comparável enquanto absorvem cargas pontuais de monumentos de classe premium. Núcleos de favo de mel de fibra de carbono emparelhados com películas fenólicas excedem economias de peso Nomex legadas em 8-10 kg por aeronave, ainda sustentando esses benefícios demanda colagem de alta precisão e coordenação de suprimento apertada. A Hexcel relatou USD 1.194,20 milhões em vendas aeroespaciais comerciais durante 2024, um ganho de 12% ano a ano.[2]Investor Relations, "2024 Annual Report," Hexcel Corporation, hexcel.com Cura em autoclave contínua e colocação de fita automatizada agora entram na produção mainstream de painéis de piso, impulsionando throughput e reduzindo taxas de retrabalho para atender cronogramas de fabricantes de estruturas.

Crescente Adoção de Núcleos de Favo de Mel Termoplástico Recicláveis para Metas de Circularidade

O Green Deal da Europa e estruturas ESG comparáveis da América do Norte motivam companhias aéreas e arrendadores a perseguir painéis com caminhos de recuperação de fim de vida. EconCore, Toray e Bostik co-desenvolveram uma solução de favo de mel termoplástico resistente a chamas que passa testes de queima vertical sem resinas fenólicas, abrindo caminho para desmontagem soldada por calor. O consórcio de pesquisa ECO-COMPASS visa 50% de redução de peso e 20% de cortes de CO₂ via inserções de fibra de carbono reciclada em painéis interiores. Ao mesmo tempo, a Collins Aerospace opera linhas duplas de compósito termoplástico (TPC) na Califórnia e Holanda, produzindo 2.500 números de peças. Cerca de 700 aeronaves comerciais se aposentam a cada ano, e esse total está definido para subir à medida que aeronaves construídas no início dos anos 2000 chegam ao vencimento, criando um fluxo de sucata de painéis recicláveis pronta para processamento circular.

Análise de Impacto das Restrições

| Restrição | ( ~ ) % Impacto na Previsão TCAC | Relevância Geográfica | Cronograma de Impacto |

|---|---|---|---|

| Preços voláteis de Nomex e fibra de carbono comprimindo margens de fornecedores | -1.1% | Global, particularmente América do Norte e Europa | Curto prazo (≤ 2 anos) |

| Restrições persistentes da cadeia de suprimentos para núcleos de favo de mel de grau aeroespacial | -0.9% | Global, agudo em centros de manufatura da Ásia-Pacífico | Médio prazo (2-4 anos) |

| Ciclos longos de certificação e qualificação para novos materiais de núcleo e processos de colagem | -0.7% | Harmonização regulatória global liderada por FAA, EASA, ICAO | Longo prazo (≥ 4 anos) |

| Incidentes de delaminação de ligação adesiva e entrada de umidade desencadeando diretivas de inspeção de toda a frota | -0.5% | Global, com escrutínio elevado na América do Norte e Europa | Médio prazo (2-4 anos) |

| Fonte: Mordor Intelligence | |||

Preços Voláteis de Nomex e Fibra de Carbono Comprimindo Margens de Fornecedores

Papel Nomex e fibra de carbono de grau aeroespacial pivoteiam em matérias-primas baseadas em petróleo e capacidade de precursor especializada, expondo preços a oscilações de petróleo bruto e picos de energia. A Hexcel cortou sua perspectiva de receita de 2025 para USD 1,88-1,95 bilhões, citando contas de matéria-prima crescentes e ciclos de recebíveis alongados à medida que fabricantes de estruturas ritimam entregas. A DuPont igualmente sinaliza repasse contínuo de custos para seu portfólio Nomex após paralisações de capacidade em plantas selecionadas de meta-aramida. Montadores de painéis de segundo nível operam com margens mais finas e frequentemente carecem de contratos de suprimento de longo prazo, forçando-os a proteger ou absorver volatilidade e diluindo capital disponível para P&D.

Restrições Persistentes da Cadeia de Suprimentos para Núcleos de Favo de Mel de Grau Aeroespacial

A produção de favo de mel de grau aeroespacial requer equipamento de expansão proprietário e múltiplas linhas de ligação de sala limpa, limitando o grupo de fornecedores globais qualificados. O Escritório de Responsabilidade do Governo dos EUA lista escassez de material de núcleo entre os três principais impedimentos aos aumentos de taxa da Boeing e Airbus. A certificação de novas geometrias de núcleo pode se estender por 18-24 meses sob regimes de teste FAA e EASA, desencorajando novos entrantes. Diretivas recentes do FAA sobre delaminação de ligação adesiva ainda apertam ciclos de inspeção, adicionando complexidade de processo e impulsionando despesa de retrabalho às entregas de painéis, especialmente em centros de montagem final da Ásia-Pacífico de alto crescimento.

Análise de Segmentos

Por Material do Núcleo: Domínio Nomex Enfrenta Desafio de Fibra de Carbono

O favo de mel Nomex deteve uma fatia de 66,78% do mercado de painéis de piso de aeronaves comerciais em 2024, refletindo décadas de conformidade com regras de inflamabilidade FAR 25.853 e aprovações amplas de instalação de linha. A baixa toxicidade de fumaça do Nomex e manuseio favorável encorajam uso contínuo, ancorando demanda baseline mesmo quando pressões de economia de peso se intensificam. Hexcel e DuPont fornecem a maioria do papel aramida mundialmente, concedendo-lhes economias de escala que pequenos rivais lutam para igualar. No entanto, o crescimento do segmento se estabiliza à medida que operadores pivoteiam em direção a alternativas de módulo específico mais alto para cabines premium e jatos de longo alcance.

O favo de mel de fibra de carbono combina paredes celulares mais finas com resistência à compressão superior, desbloqueando reduções de peso de cabine de até 10 kg por aeronave. Pesquisa publicada no Journal of Sandwich Structures and Materials demonstra que núcleos de carbono de paredes mais espessas evitam instabilidade tipo cisalhamento sob cargas de serviço, sustentando vida de fadiga através de 90.000 ciclos de voo. O tamanho do mercado de painéis de piso de aeronaves comerciais para núcleos de fibra de carbono está previsto para se ampliar a uma TCAC de 8,85%. No entanto, custos de qualificação e compatibilidade de adesivo de filme de resina ainda limitam penetração em frotas de fuselagem estreita legadas. Núcleos de alumínio permanecem relevantes para pisos de carga onde tolerância ao impacto supera potencial de economia de combustível, enquanto variantes termoplásticas emergentes e bio-derivadas testam caminhos de reciclagem cruciais para mandatos de economia circular europeus.

A fronteira de inovação se centra em opções de favo de mel termoplástico como ThermHex da EconCore, que integra matéria-prima de polipropileno reciclado e passa testes de queima vertical sem fenólicos.[3]Technical Brief, "ThermHex Honeycomb Solutions for Aerospace," CompositesWorld, compositesworld.com Fabricantes de painéis emparelham esses núcleos com películas PEI ou PPS para produzir montagens totalmente soldáveis que companhias aéreas podem triturar e re-derreter após descomissionamento. Ensaios de carga estática e dinâmica em escala completa em assentos de amarração 9-g confirmam margens estruturais equivalentes, limpando um obstáculo precoce em direção ao status de instalação de linha. À medida que órgãos reguladores afinam contabilidade de emissões do berço ao túmulo, o mercado de painéis de piso de aeronaves comerciais pode progressivamente recompensar fornecedores que oferecem certificados de reciclagem transparentes ao lado de garantias de desempenho.

Nota: Participações de segmentos de todos os segmentos individuais disponíveis na compra do relatório

Por Instalação: Liderança OEM com Aceleração de Pós-Venda

Instalações de equipamento original capturaram 61,24% da receita do mercado de painéis de piso de aeronaves comerciais em 2024, refletindo o volume puro de entregas recém-saídas da fábrica nas linhas Airbus e Boeing. Cada fuselagem montada embarca com um kit de painéis completo e certificado, bloqueando fornecedores em estruturas de preços e volumes multi-anuais. Conglomerados de primeiro nível gerenciam entregas diretas ao lado da linha e frequentemente assumem responsabilidade de kitting, agrupando trilhas de assento, cobertores de isolamento e hardware de fixação em remessas just-in-sequence. Apesar dessa posição âncora, demanda OEM é sensível a quedas de taxa temporárias quando fabricantes de estruturas solucionam qualidade de produção.

Inversamente, o pós-venda reflete uma tração composta de retrofits de cabine, verificações pesadas e eventos de danos em serviço, levando a uma TCAC de 8,12% até 2030. Oficinas de manutenção dentro das redes Lufthansa Technik, HAECO e ST Engineering misturam fontes de painéis OEM e PMA dependendo de alvos de custo do cliente. Dados do FAA mostram aprovações de painéis de piso PMA subindo 11% anualmente à medida que pacotes de dados de projeto de estruturas aposentadas se tornam publicamente disponíveis. O Triumph Group registrou um pico em remessas de peças sobressalentes vinculadas a programas de renovação de cabine B737 e B787, validando como frotas maiores impulsionam volumes baseline de pós-venda. Crucialmente, a indústria de painéis de piso de aeronaves comerciais agora vê companhias aéreas negociando pacotes de custo total de propriedade que combinam preço de compra com valor residual de fim de arrendamento, amplificando a atração de conceitos termoplásticos recicláveis.

Por Tipo de Aeronave: Domínio de Fuselagem Estreita com Recuperação de Fuselagem Larga

Jatos de fuselagem estreita como as famílias B737 e A320 representaram 68,44% da demanda do mercado de painéis de piso de aeronaves comerciais em 2024, apoiados por densos livros de pedidos de transportadoras de baixo custo e companhias aéreas de rede. O comprimento de cabine mais curto de cada estrutura de corredor único modera contagem absoluta de painéis, ainda volumes de produção excedem totais de fuselagem larga por cerca de quatro para um, preservando o peso da receita do segmento. Planos de expansão de rotas na Índia, Vietnã e Arábia Saudita sustentam demanda futura, enquanto estratégias de padronização de frota mantêm números de peças de painéis consistentes através de sub-frotas, simplificando gestão de inventário.

Tipos de fuselagem larga estão se recuperando com normalização de tráfego internacional e escassez de slots em aeroportos hub, e estão projetados para crescer a uma TCAC de 6,75% entre 2025 e 2030. O pacote de upgrade de cabine de USD 1,2 bilhões da Emirates cobrindo plataformas A350 e B777X pivoteia em branding de classe premium, levando a layouts de painéis de piso sob medida que integram pegadas de monumento maiores e condutos de fio sob-corredor. Favo de mel de fibra de carbono encontra sua primeira adoção em larga escala nessas cabines de longo alcance, onde cada quilograma raspado se traduz em economias de combustível de missão consideráveis. Jatos regionais e turbo-hélices permanecem um nicho. No entanto, eles fornecem demanda baseline estável para variantes de núcleo de alumínio usadas em plataformas de ciclo de vida mais baixo, especialmente em rotas Essential Air Service da América do Norte e contratos PSO europeus.

Nota: Participações de segmentos de todos os segmentos individuais disponíveis na compra do relatório

Análise Geográfica

A Ásia-Pacífico manteve uma participação de 31,10% do mercado de painéis de piso de aeronaves comerciais em 2024, sustentada por crescimento agressivo de frota através da China, Índia, Indonésia e Japão. A Airbus projeta que o gasto em serviços de aeronaves da região surja de USD 52 bilhões em 2025 para USD 129 bilhões até 2043, com sub-gasto de manutenção sozinho subindo para USD 109 bilhões. Grandes carteiras de fuselagem estreita, um setor vibrante de transportadoras de baixo custo e acordos de compensação que favorecem produção local de compósitos estendem ciclos de aquisição para fornecedores de painéis em Tianjin, Hyderabad e Nagoya. Documentos de P&D apoiados pelo governo enfatizam adoção de design digital elevada e destacam lacunas de custo versus pares ocidentais, sinalizando localização adicional de atividades de acabamento e inspeção de painéis de piso.

O Oriente Médio e África entregam a expansão de previsão mais rápida a 7,34% TCAC até 2030. A Boeing prevê 2.370 aeronaves de nova construção no valor de USD 470 bilhões entrando na região até 2031, 69% dos quais resultarão do crescimento do tráfego de passageiros e maturação da rede hub-and-spoke. Emirates, Qatar Airways e Saudia coletivamente detêm mais de 880 estruturas de fuselagem larga em pedido ou opção, traduzindo-se em kits de painéis de alto valor adaptados para cabines de classe premium. Investimentos simultâneos em zonas livres de MRO em Jeddah e Addis Ababa encurtam tempos de turnaround e promovem reparos de painéis localizados, reforçando a cadeia de valor completa da região.

A América do Norte ocupa o terceiro lugar por receita mas comanda influência técnica significativa porque muitas aprovações de design de painéis ficam com autoridades americanas ou canadenses. Consolidação via aquisição de USD 8,3 bilhões da Spirit AeroSystems pela Boeing traz participação estratégica de capacidade de núcleo de favo de mel onshore, suavizando entregas OEM ainda rearranjando licitações competitivas para oficinas independentes. A Europa mantém uma forte inclinação de sustentabilidade, defendendo adoção termoplástica reciclável através de subsídios ECO-COMPASS e mandando rótulos de análise de ciclo de vida mais claros, empurrando fornecedores a co-desenvolver centros de recuperação de circuito fechado adjacentes às linhas de montagem de Hamburgo e Toulouse. Coletivamente, essas regiões maduras estabilizam o mercado de painéis de piso de aeronaves comerciais balanceando oscilações de produção cíclicas com ciclos de retrofit previsíveis.

Panorama Competitivo

O mercado de painéis de piso de aeronaves comerciais apresenta concentração moderada. Os cinco principais fornecedores comandam mais de 40% de participação combinada, refletindo altas barreiras de certificação e contratos de instalação de linha entrincheirados. A aquisição da Spirit AeroSystems pela Boeing e a compra paralela da Airbus das unidades da Irlanda do Norte e Marrocos da Spirit consolidam cadeias de suprimento verticalmente integradas e amplificam alavancagem de compra. Hexcel Corporation, Collins Aerospace, Safran S.A. e Triumph Group Inc. são a coorte líder, cada um empunhando químicas de material proprietárias ou técnicas de expansão celular automatizada que prolongam distância competitiva.

Diferenciação tecnológica pivoteia em compósitos avançados, inovações adesivas e manufatura de fluxo contínuo. A Collins Aerospace implanta colocação de fita termoplástica automatizada na Califórnia, cortando tempos de ciclo em 30% versus processos de autoclave em lote. O conceito Torreswing da MTorres elimina moldes e fixadores curando painéis em estruturas cinemáticas dinâmicas, sugerindo compressão de custo futuro. A EconCore defende núcleos de favo de mel de polipropileno recicláveis que alcançam limiares de toxicidade de chama-fumaça de aviação sem fenólicos, esculpindo um nicho de sustentabilidade que produtos aramida legados não podem igualar no fim da vida.

Colaboração estratégica permanece uma alavanca de crescimento preferida. Satair alavanca know-how de manuseio de carga da Telair para agrupar soluções de piso e parede lateral dentro de pools de inventário unificados. Safran integra lâminas de motor LEAP recuperadas em folheados de painéis decorativos para mostrar credenciais de economia circular enquanto encolhe emissões Scope 3. Enquanto isso, especialistas PMA forjam alinhamentos com oficinas de MRO independentes para ganhar participação em frotas de fuselagem estreita sensíveis a preço, expandindo dossiês de confiabilidade apoiados por dados que tranquilizam arrendadores cautelosos.

Líderes da Indústria de Painéis de Piso de Aeronaves Comerciais

-

The Gill Corporation

-

Collins Aerospace (RTX Corporation)

-

Triumph Group, Inc.

-

Safran S.A.

-

Hexcel Corporation

- *Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica

Desenvolvimentos Recentes da Indústria

- Abril de 2025: Airbus SE finalizou um acordo para adquirir ativos industriais da Spirit AeroSystems, especificamente visando seus programas de aeronaves comerciais.

- Outubro de 2024: Comtek Advanced Structures Ltd., uma subsidiária da Latecoere Company, recebeu um contrato da De Havilland Aircraft of Canada Limited para projetar e fabricar pisos compósitos para a aeronave DHC-6 Twin Otter Classic 300-G. O contrato cobre todo o sistema de piso para seções de cabine e cockpit.

- Maio de 2024: Em colaboração com SHD, JCB Aero revelou um sistema de painel de piso leve usando material prepreg FRVC411, conforme com padrões BMS4-17/20/23. O sistema certificado EASA é compatível com 95% das configurações de cabine Boeing, incluindo modelos de aeronaves B737, B747 e B777.

Escopo do Relatório Global do Mercado de Painéis de Piso de Aeronaves Comerciais

Painéis de piso de aeronaves comerciais são componentes especializados projetados para cobrir e reforçar estruturas de piso de avião. Esses painéis são cruciais para segurança de passageiros, estética de cabine e integridade estrutural geral. Eles são tipicamente feitos de materiais leves ainda duráveis, garantindo que atendam padrões rígidos de aviação enquanto minimizam peso para melhorar eficiência de combustível. O estudo inclui vários painéis de piso para aeronaves feitos de favo de mel de alumínio, favo de mel Nomex, fibra de vidro, resinas epóxi e outros materiais.

O mercado de painéis de piso de aeronaves comerciais é segmentado por tipo de aeronave e geografia. Baseado no tipo de aeronave, o mercado é segmentado em aeronaves de fuselagem estreita, aeronaves de fuselagem larga e jatos regionais. O relatório também cobre os tamanhos de mercado e previsões para o mercado de painéis de piso de aeronaves comerciais em grandes países através de diferentes regiões. Para cada segmento, o tamanho do mercado é fornecido em termos de valor (USD).

| Favo de Mel Nomex |

| Favo de Mel de Alumínio |

| Favo de Mel de Fibra de Carbono |

| Outros |

| OEM |

| Pós-Venda |

| Aeronaves de Fuselagem Estreita |

| Aeronaves de Fuselagem Larga |

| Jatos Regionais |

| América do Norte | Estados Unidos | |

| Canadá | ||

| México | ||

| Europa | Reino Unido | |

| Alemanha | ||

| França | ||

| Itália | ||

| Rússia | ||

| Resto da Europa | ||

| Ásia-Pacífico | China | |

| Índia | ||

| Japão | ||

| Coreia do Sul | ||

| Resto da Ásia-Pacífico | ||

| América do Sul | Brasil | |

| Argentina | ||

| Resto da América do Sul | ||

| Oriente Médio e África | Oriente Médio | Arábia Saudita |

| Emirados Árabes Unidos | ||

| Resto do Oriente Médio | ||

| África | África do Sul | |

| Resto da África | ||

| Por Material do Núcleo | Favo de Mel Nomex | ||

| Favo de Mel de Alumínio | |||

| Favo de Mel de Fibra de Carbono | |||

| Outros | |||

| Por Instalação | OEM | ||

| Pós-Venda | |||

| Por Tipo de Aeronave | Aeronaves de Fuselagem Estreita | ||

| Aeronaves de Fuselagem Larga | |||

| Jatos Regionais | |||

| Por Geografia | América do Norte | Estados Unidos | |

| Canadá | |||

| México | |||

| Europa | Reino Unido | ||

| Alemanha | |||

| França | |||

| Itália | |||

| Rússia | |||

| Resto da Europa | |||

| Ásia-Pacífico | China | ||

| Índia | |||

| Japão | |||

| Coreia do Sul | |||

| Resto da Ásia-Pacífico | |||

| América do Sul | Brasil | ||

| Argentina | |||

| Resto da América do Sul | |||

| Oriente Médio e África | Oriente Médio | Arábia Saudita | |

| Emirados Árabes Unidos | |||

| Resto do Oriente Médio | |||

| África | África do Sul | ||

| Resto da África | |||

Questões Principais Respondidas no Relatório

Qual é o tamanho atual do mercado de painéis de piso de aeronaves comerciais?

O mercado está em USD 352,21 milhões em 2025 e está definido para crescer para USD 451,28 milhões até 2030 a uma TCAC de 6,6%.

Qual material do núcleo domina a demanda por painéis de piso?

Núcleos de favo de mel Nomex lideram com 66,78% de participação de mercado, embora favo de mel de fibra de carbono seja o que mais cresce a uma TCAC de 8,85%.

Por que o Oriente Médio é uma região de alto crescimento para painéis de piso?

A Boeing prevê 2.370 entregas de aeronaves para a região até 2031, muitas delas fuselagens largas que requerem painéis de grau premium, alimentando uma TCAC de 7,00%.

Como peças PMA influenciam o crescimento do pós-venda?

Painéis de piso PMA aprovados pelo FAA custam até 40% menos que peças OEM, ajudando a empurrar receita de pós-venda em direção a uma TCAC de 8,12% até 2030.

Que medidas de sustentabilidade estão impactando o design de painéis?

Companhias aéreas e reguladores favorecem núcleos de favo de mel termoplástico recicláveis e películas bio-derivadas, encorajando fornecedores a desenvolver painéis com rotas de recuperação de fim de vida validadas.

Quão concentrado é o cenário de fornecedores?

Os cinco principais fornecedores controlam mais de 40% da receita, sinalizando concentração moderada.

Página atualizada pela última vez em: