Tamanho do mercado de filmes aderentes

| Período de Estudo | 2019 - 2029 |

| Tamanho do mercado (2024) | USD 11.34 bilhões de dólares |

| Tamanho do mercado (2029) | USD 14.04 bilhões de dólares |

| CAGR(2024 - 2029) | 4.35 % |

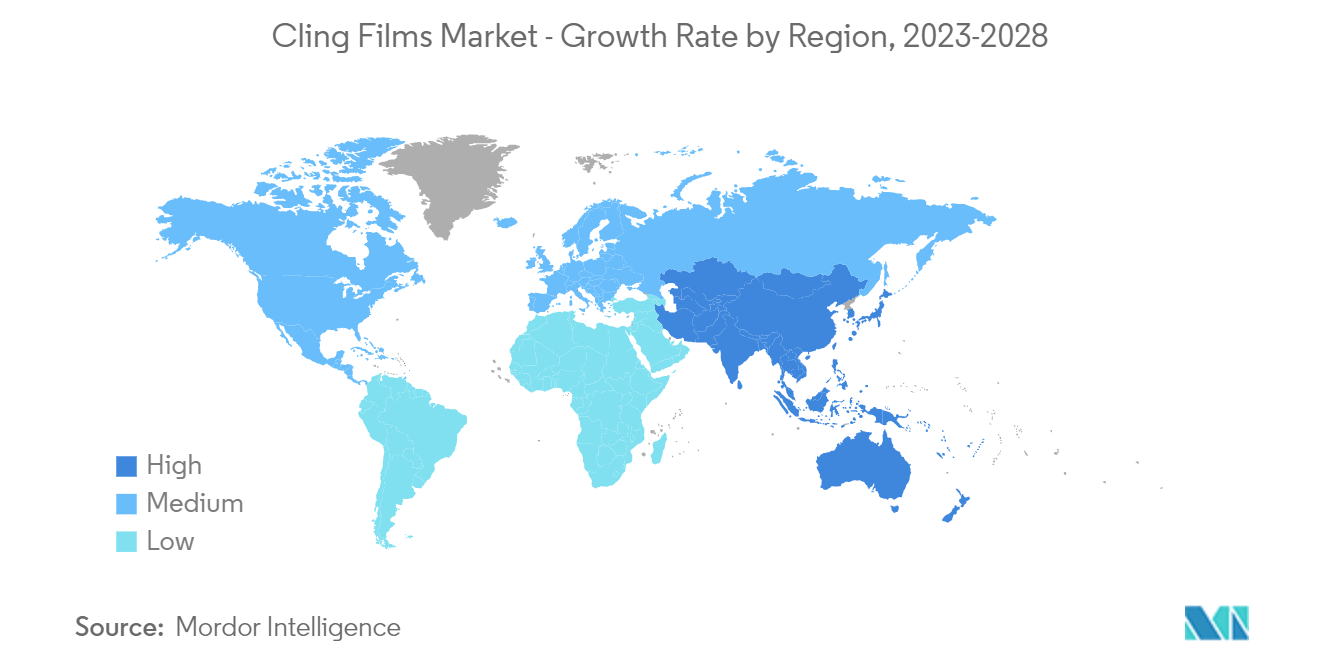

| Mercado de Crescimento Mais Rápido | Ásia-Pacífico |

| Maior Mercado | Europa |

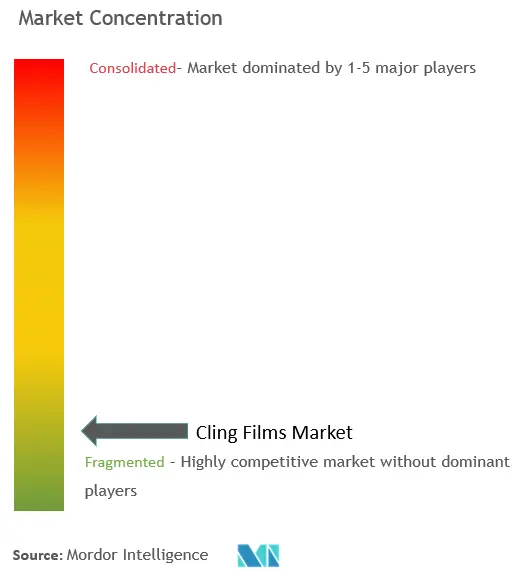

| Concentração de Mercado | Baixo |

Jogadores principais

*Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica |

Como podemos ajudar?

Análise de mercado de filmes aderentes

O tamanho do mercado de filmes aderentes é estimado em US$ 11,34 bilhões em 2024, e deverá atingir US$ 14,04 bilhões até 2029, crescendo a um CAGR de 4,35% durante o período de previsão (2024-2029).

A COVID-19 impactou negativamente o mercado em 2020 devido aos bloqueios globais e às regras rigorosas que forçaram vários setores a fechar os seus centros de produção. No entanto, estimou-se que o mercado atingiria níveis pré-pandêmicos e deveria crescer de forma constante.

A crescente demanda por embalagens higiênicas de alimentos e a preferência por alimentos embalados aumentarão a demanda durante o período de previsão. Espera-se também que a crescente demanda de outras indústrias de usuários finais alimente a demanda do mercado durante o período de previsão.

No entanto, prevê-se que a baixa resistência a condições climáticas extremas e o aumento das regulamentações globais sobre o uso de películas aderentes restrinjam o crescimento do mercado.

Espera-se que a aplicação de filmes plásticos de base biológica para embalagens de alimentos sustentáveis atue como uma oportunidade para o crescimento do mercado no futuro.

Prevê-se que a região Ásia-Pacífico testemunhe a maior taxa de crescimento durante o período de previsão.

Tendências do mercado de filmes aderentes

Segmento Alimentar para Dominar o Mercado

As películas aderentes são usadas principalmente na embalagem de produtos alimentícios para evitar a contaminação por insetos ou outras contaminações microbianas. Além disso, o uso de películas aderentes ajuda a melhorar a vida útil dos alimentos e a mantê-los frescos por mais tempo, reduzindo efetivamente o desperdício de alimentos.

As películas aderentes à base de polímeros naturais para embalagens de alimentos podem substituir os polímeros sintéticos não biodegradáveis à base de petróleo a um baixo custo, produzindo um efeito positivo, ambiental e económico.

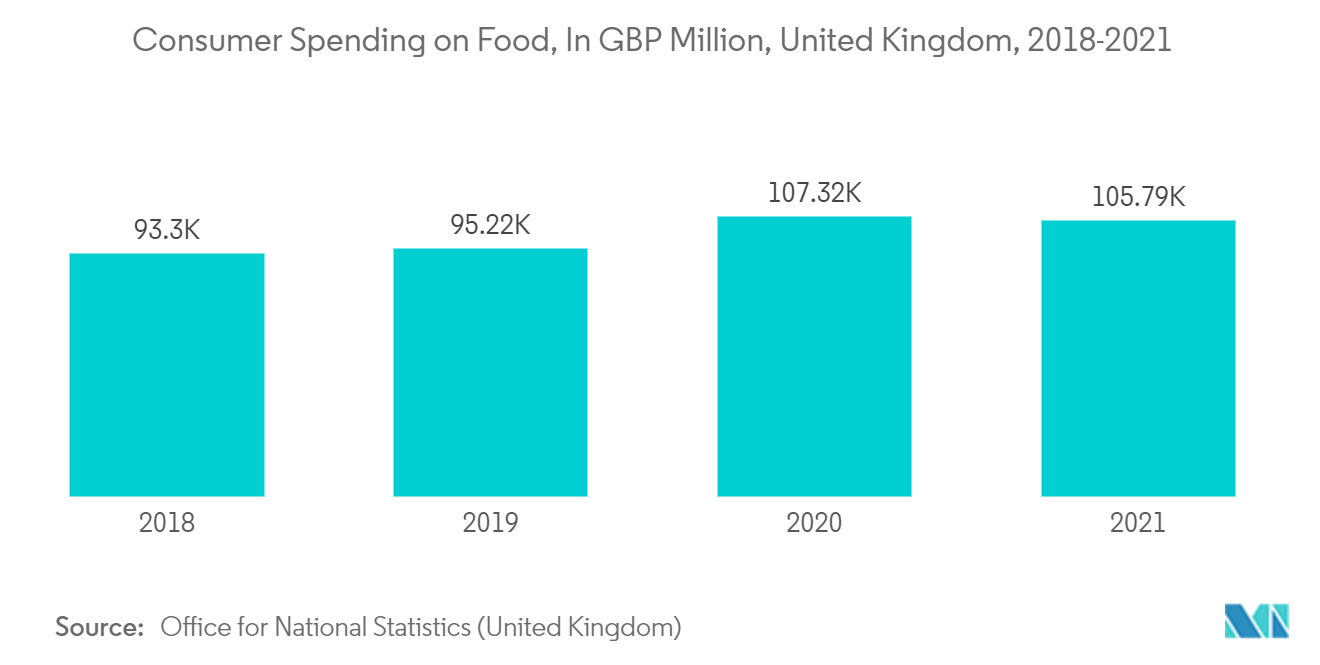

De acordo com o Departamento de Agricultura dos Estados Unidos (USDA), os gastos com alimentos representaram quase 12,4% do gasto total das famílias nos Estados Unidos em 2021. Além disso, o USDA também afirmou que o comércio eletrônico de alimentos e bebidas cresceria cerca de 170%. em 2021. Na China, o número crescerá 30% em 2021.

De acordo com o Bureau of Economic Analysis, o valor contribuído pelo setor de alimentos e bebidas nos Estados Unidos durante os primeiros três trimestres de 2022 foi de cerca de 967,6 mil milhões de dólares, 1,3% mais do que no mesmo período do ano passado.

A FoodDrink Europe, o negócio de alimentos e bebidas, uma das maiores indústrias transformadoras da Europa em 2022, adicionou 230 mil milhões de euros (~242,37 mil milhões de dólares) em valor, empregou cerca de 4,6 milhões de pessoas e gerou 1,1 biliões de euros (~1,159 biliões de dólares). ) na renda. Isso melhorou a indústria local de alimentos e bebidas.

Com o aumento constante do consumo de fast food e outros alimentos embalados, os principais fabricantes expandiram os projetos, dada a crescente procura. Por exemplo, em março de 2023, a McCain Foods revelou a expansão planeada das suas instalações de batata, adicionando duas linhas de produção para a produção de batatas fritas congeladas e outros produtos especiais de batata na sua fábrica em Alberta. O projeto de expansão terá um investimento de US$ 437 milhões.

Da mesma forma, em agosto de 2022, o Flagship Food Group anunciou a aquisição de 18 acres de terreno adjacente às suas instalações de produção já existentes no Kansas, após a aprovação de uma expansão multifásica das capacidades de produção nas instalações existentes. As diferentes fases de expansão deverão aumentar a capacidade de produção da empresa de salgadinhos, tortilla chips e outros alimentos congelados.

Assim, todos os fatores acima mencionados provavelmente aumentarão a demanda por filmes plásticos durante o período de previsão.

Região Ásia-Pacífico testemunhará alto crescimento do mercado

É provável que a Ásia-Pacífico testemunhe o elevado crescimento da procura de películas aderentes, devido à sua crescente utilização nos sectores de embalagens de alimentos, cuidados de saúde e bens de consumo das economias emergentes, incluindo a China, a Índia e o Japão.

Uma das maiores indústrias alimentícias do mundo está localizada na China. O mercado alimentar do país está em expansão principalmente devido à expansão da população e ao consumo médio per capita. O lucro total do negócio alimentar chinês foi de aproximadamente 618,7 mil milhões de CNY (~95,9 mil milhões de dólares) em 2021, abaixo dos 621 mil milhões de yuans (~90 mil milhões de dólares) do ano anterior, de acordo com o Gabinete Nacional de Estatísticas da China. Além disso, a indústria alimentar contribuiu com quase 165,4 mil milhões de CNY (~25,6 mil milhões de dólares) para os lucros globais.

A India Brand Equity Foundation afirmou ainda que, até 2025, o setor de alimentos processados da Índia deverá atingir 470 mil milhões de dólares. De acordo com o Orçamento da União para o ano fiscal de 2022-23, o Departamento de Alimentação e Distribuição Pública recebeu um orçamento de INR 215.960 crore (USD 27,82 mil milhões) considerando a expansão do sector de alimentos e bebidas.

De acordo com o Gabinete Nacional de Estatísticas da China, as vendas totais a retalho da indústria de bens de consumo da China em 2022 ascenderam a cerca de 44 biliões de CNY (~6,5 biliões de dólares) em 2021, contra 44,1 biliões de yuans (~6,8 biliões de dólares). nas cidades da China totalizaram 38 biliões de CNY (~5,6 biliões de dólares), enquanto as vendas na China rural totalizaram 5,9 biliões de yuans (~877 mil milhões de dólares) em 2022.

No setor farmacêutico global, a Índia é um ator proeminente e em expansão. A Índia é um dos principais fornecedores mundiais de medicamentos genéricos, respondendo por 20% da oferta global em volume. Os medicamentos indianos são exportados para mais de 200 países, sendo os Estados Unidos o principal mercado. Além disso, os medicamentos genéricos da Índia satisfazem 40% da procura de medicamentos genéricos dos Estados Unidos e 30% do Reino Unido. Os fabricantes nacionais de medicamentos consistem em uma rede de cerca de 10.500 empresas.

Além disso, de acordo com o Ministério das Finanças da República Popular da China, a despesa pública total com cuidados de saúde e higiene aumentou cerca de 17% em 2022 em comparação com 2021, ascendendo a cerca de 2,25 biliões de CNY (~0,33 biliões de dólares).

Assim, pelas razões acima, prevê-se que a região Ásia-Pacífico domine o mercado estudado durante o período de previsão.

Visão geral da indústria de filmes aderentes

O mercado de filmes aderentes é fragmentado por natureza. Alguns dos principais players do mercado incluem Berry Global Inc., Amcor plc, Sigma Plastics Group, Reynolds Consumer Products e Jindal Poly Films Limited, entre outros (não em nenhuma ordem específica).

Líderes de mercado de filmes aderentes

-

Berry Global Inc.

-

Amcor plc

-

Sigma Plastics Group

-

Jindal Poly Films Limited

-

Reynolds Consumer Products

*Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica

Notícias do mercado de filmes aderentes

- Fevereiro de 2023: Berry Global Group Inc. lançou uma versão de próxima geração de seu comprovado filme extensível com um mínimo de 30% de conteúdo de plástico reciclado. Isto ajudará a empresa a apoiar as empresas na consecução dos objetivos de sustentabilidade, bem como no cumprimento dos requisitos da legislação atual e futura do Reino Unido e da Europa sobre embalagens plásticas.

- Janeiro de 2023: A Amcor plc anunciou o lançamento de seus novos filmes de termoformagem PrimeSeal e DairySeal Recycle-Ready para carnes e laticínios, que proporcionam excelente desempenho de embalagem e maior circularidade de embalagem. A nova embalagem é resistente ao calor até 90 °C e é feita com baixo teor de Copolímero de Etileno-Álcool Vinílico (EVOH) sem reduzir a vida útil de itens perecíveis. É adequado para carnes e peixes frescos e processados, bem como para queijos duros.

Relatório de mercado de filmes aderentes – Índice

1. INTRODUÇÃO

1.1 Suposições do estudo

1.2 Escopo do estudo

2. METODOLOGIA DE PESQUISA

3. SUMÁRIO EXECUTIVO

4. DINÂMICA DE MERCADO

4.1 Motoristas

4.1.1 Crescente indústria alimentícia e crescente demanda por embalagens de alimentos

4.1.2 Uso crescente em outras indústrias de usuários finais

4.2 Restrições

4.2.1 Baixa resistência a condições climáticas extremas

4.2.2 Aumento das regulamentações globais sobre seu uso

4.3 Análise da cadeia de valor da indústria

4.4 Análise das Cinco Forças de Porter

4.4.1 Poder de barganha dos fornecedores

4.4.2 Poder de barganha dos compradores

4.4.3 Ameaça de novos participantes

4.4.4 Ameaça de produtos e serviços substitutos

4.4.5 Grau de Competição

5. SEGMENTAÇÃO DE MERCADO (Tamanho do Mercado em Valor)

5.1 tipo de material

5.1.1 Polietileno

5.1.2 Polipropileno Orientado Biaxialmente

5.1.3 Cloreto de Polivinila

5.1.4 Cloreto de Polivinilideno

5.1.5 Outros tipos de materiais

5.2 Forma

5.2.1 Filme plástico fundido

5.2.2 Soprar filme plástico

5.3 Indústria do usuário final

5.3.1 Comida

5.3.2 Assistência médica

5.3.3 Bens de consumo

5.3.4 Industrial

5.3.5 Outras indústrias de usuários finais

5.4 Geografia

5.4.1 Ásia-Pacífico

5.4.1.1 China

5.4.1.2 Índia

5.4.1.3 Japão

5.4.1.4 Coreia do Sul

5.4.1.5 Países da ASEAN

5.4.1.6 Resto da Ásia-Pacífico

5.4.2 América do Norte

5.4.2.1 Estados Unidos

5.4.2.2 Canadá

5.4.2.3 México

5.4.3 Europa

5.4.3.1 Alemanha

5.4.3.2 Reino Unido

5.4.3.3 Itália

5.4.3.4 França

5.4.3.5 Resto da Europa

5.4.4 América do Sul

5.4.4.1 Brasil

5.4.4.2 Argentina

5.4.4.3 Resto da América do Sul

5.4.5 Médio Oriente e África

5.4.5.1 Arábia Saudita

5.4.5.2 África do Sul

5.4.5.3 Resto do Médio Oriente e África

6. CENÁRIO COMPETITIVO

6.1 Fusões e Aquisições, Joint Ventures, Colaborações e Acordos

6.2 Análise de classificação de mercado

6.3 Estratégias adotadas pelos principais players

6.4 Perfis de empresa

6.4.1 3M

6.4.2 ADEX SRL

6.4.3 Alliance Plastics

6.4.4 All American Poly

6.4.5 Amcor plc

6.4.6 Anchor Packaging LLC

6.4.7 Berry Global Inc.

6.4.8 Deriblok SpA

6.4.9 Hipac SPA

6.4.10 Inteplast Group

6.4.11 Intertape Polymer Group

6.4.12 Jindal Poly Films Limitada

6.4.13 Malpack

6.4.14 Mitsubishi Chemical Corporation

6.4.15 Nan Ya Plastics Corporation

6.4.16 Novamont SPA

6.4.17 Paragon Films

6.4.18 Reynolds Consumer Products

6.4.19 Sigma Plastics Group

6.4.20 Technovaa Plastic Industries Pvt. Ltd.

7. OPORTUNIDADES DE MERCADO E TENDÊNCIAS FUTURAS

7.1 Aplicações emergentes de filmes aderentes de base biológica

Segmentação da indústria de filmes aderentes

O filme plástico (filme plástico, filme plástico para alimentos ou filme plástico) é um filme plástico fino e transparente que adere às superfícies e a si mesmo e é usado para embalar alimentos. Eles protegem os alimentos contra insetos e contaminação microbiana, mantêm-nos frescos e minimizam o risco de desperdício de alimentos, aumentando o seu prazo de validade. Além de aplicações alimentícias, é utilizado em embalagens na área da saúde, bens de consumo, indústrias e outras aplicações.

O mercado de filmes aderentes é segmentado por tipo de material (polietileno, polipropileno orientado biaxialmente, cloreto de polivinila (PVC), cloreto de polivinilideno (PVDC) e outros tipos de materiais), forma (filme aderente fundido e filme aderente soprado), indústria de usuários finais ( Alimentos, Saúde, Bens de Consumo, Indústria e Outras Indústrias de Usuário Final) e Geografia (Ásia-Pacífico, América do Norte, Europa, América do Sul e Oriente Médio e África). O relatório oferece tamanho de mercado e previsões em termos de receita (milhões de dólares) para todos os segmentos acima.

| tipo de material | ||

| ||

| ||

| ||

| ||

|

| Forma | ||

| ||

|

| Indústria do usuário final | ||

| ||

| ||

| ||

| ||

|

| Geografia | ||||||||||||||

| ||||||||||||||

| ||||||||||||||

| ||||||||||||||

| ||||||||||||||

|

Perguntas frequentes sobre pesquisa de mercado de filmes aderentes

Qual é o tamanho do mercado de filmes aderentes?

O tamanho do mercado de filmes aderentes deve atingir US$ 11,34 bilhões em 2024 e crescer a um CAGR de 4,35% para atingir US$ 14,04 bilhões até 2029.

Qual é o tamanho atual do mercado de filmes aderentes?

Em 2024, o tamanho do mercado de filmes aderentes deverá atingir US$ 11,34 bilhões.

Quem são os principais atores do mercado de filmes aderentes?

Berry Global Inc., Amcor plc, Sigma Plastics Group, Jindal Poly Films Limited, Reynolds Consumer Products são as principais empresas que operam no mercado de filmes aderentes.

Qual é a região que mais cresce no mercado de filmes aderentes?

Estima-se que a Ásia-Pacífico cresça no maior CAGR durante o período de previsão (2024-2029).

Qual região tem a maior participação no mercado de filmes aderentes?

Em 2024, a Europa é responsável pela maior participação de mercado no mercado de filmes aderentes.

Que anos esse mercado de filmes aderentes cobre e qual era o tamanho do mercado em 2023?

Em 2023, o tamanho do mercado de filmes aderentes foi estimado em US$ 10,87 bilhões. O relatório abrange o tamanho histórico do mercado de filmes aderentes para os anos 2019, 2020, 2021, 2022 e 2023. O relatório também prevê o tamanho do mercado de filmes aderentes para os anos 2024, 2025, 2026, 2027, 2028 e 2029.

Relatório da indústria de filmes aderentes

Estatísticas para a participação de mercado, tamanho e taxa de crescimento de receita da Cling Films em 2024, criadas pela Mordor Intelligence™ Industry Reports. A análise da Cling Films inclui uma perspectiva de previsão de mercado para 2029 e uma visão histórica. Obtenha uma amostra desta análise do setor como um download gratuito em PDF do relatório.