| Período de Estudo | 2019-2029 |

| Tamanho do Mercado (2024) | USD 59.36 Billion |

| Tamanho do Mercado (2029) | USD 97.48 Billion |

| CAGR (2024 - 2029) | 10.48 % |

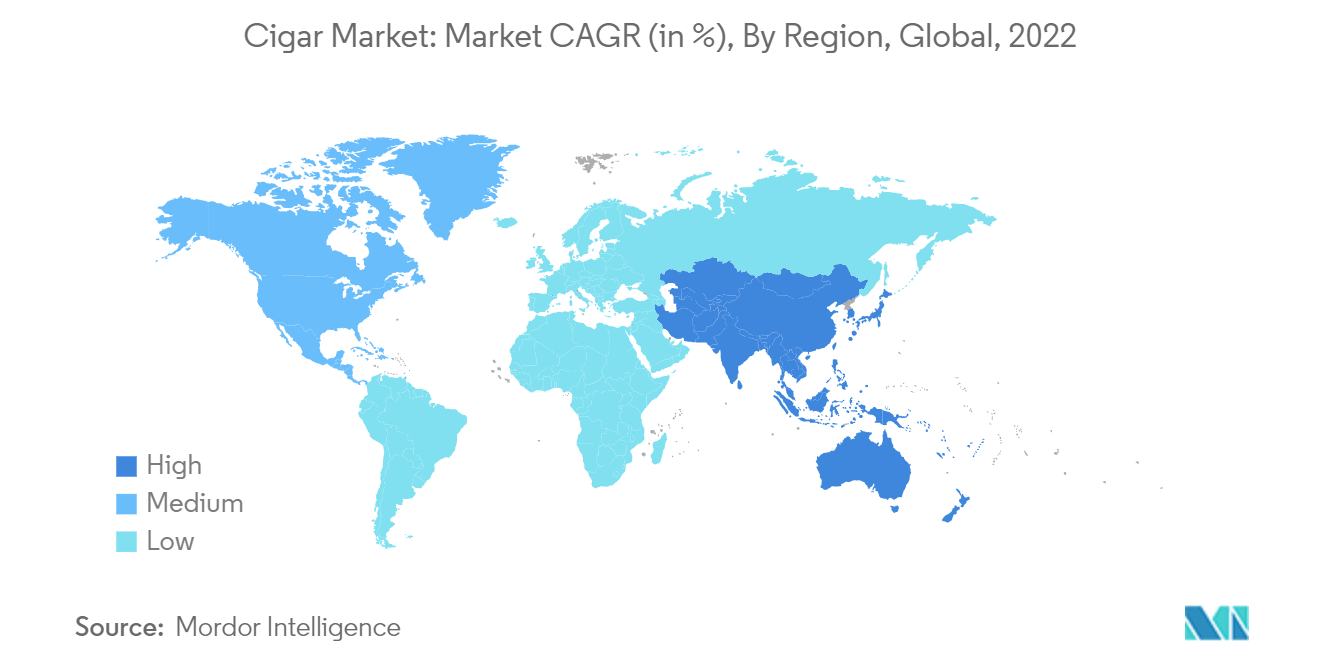

| Mercado de Crescimento Mais Rápido | Ásia-Pacífico |

| Maior Mercado | América do Norte |

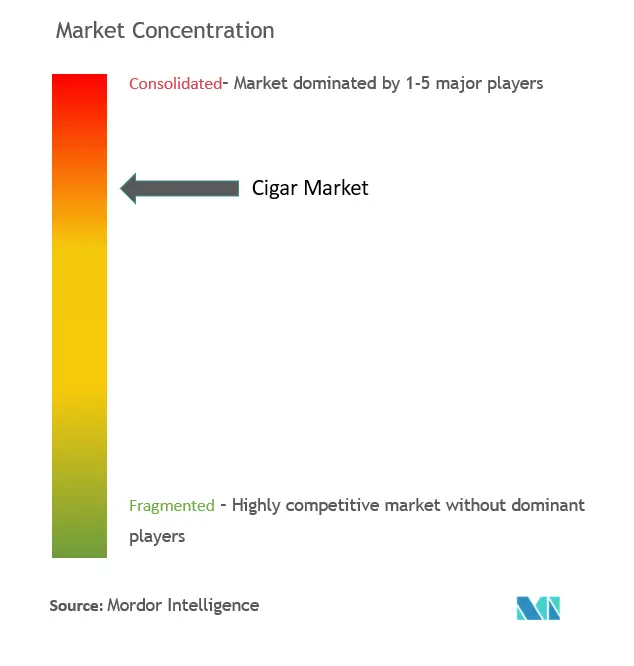

| Concentração do Mercado | Alto |

Principais jogadores*Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica |

Análise do mercado de charutos

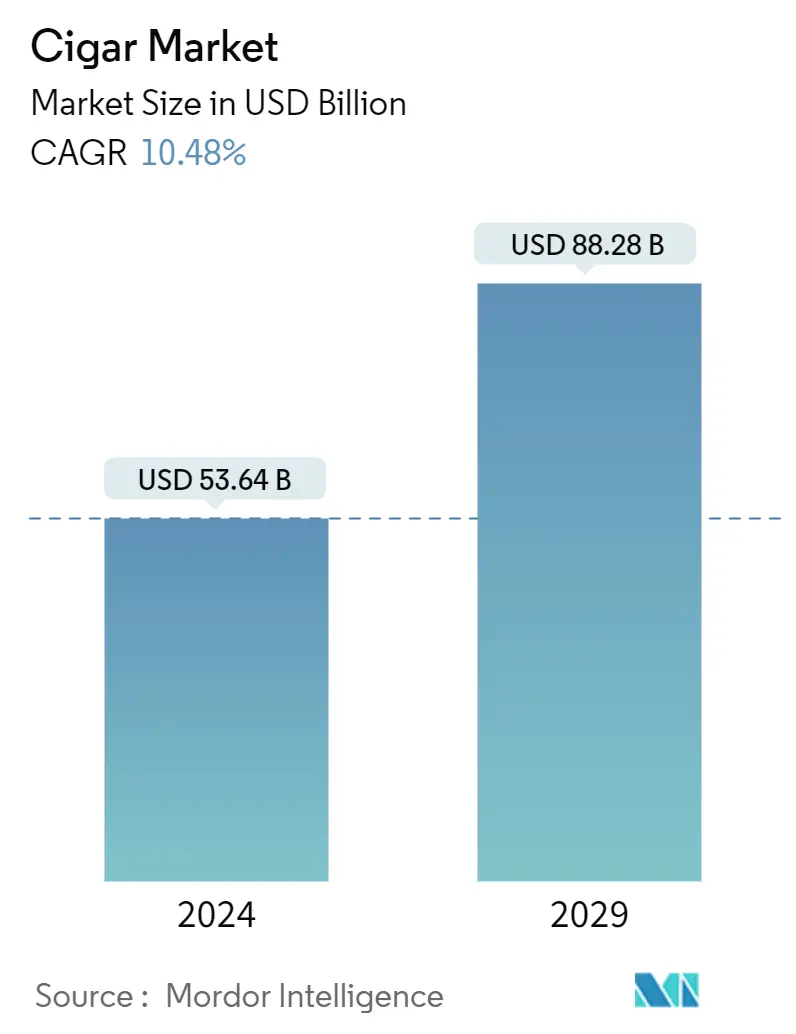

O tamanho do mercado de charutos é estimado em US$ 53,64 bilhões em 2024, e deverá atingir US$ 88,28 bilhões até 2029, crescendo a um CAGR de 10,48% durante o período de previsão (2024-2029).

O aumento da inclinação dos consumidores por produtos que complementem estilos de vida opulentos e a premiumização dos charutos impulsionaram o mercado de charutos globalmente. O aumento da renda disponível, a demanda por produtos premium e o apoio de celebridades impulsionaram ainda mais o mercado de charutos. Como os charutos têm preços relativamente altos e são especialmente feitos à mão, eles são considerados um produto de luxo e preferidos por grupos de alta renda. Conveniência e inovação são outros fatores que impulsionam o mercado de charutos. Redes de lojas com vitrines drive-through estão ganhando força devido à comodidade oferecida por essas lojas. Os clientes consideram essas janelas drive-through convenientes, o que pode ajudar a aumentar as vendas de charutos.

O surgimento e a promoção da cultura do charuto, incluindo salões de charutos, clubes e eventos, aumentaram o interesse dos clientes pelos charutos. Esses espaços proporcionam aos entusiastas um ambiente social para desfrutar de charutos, compartilhar experiências e discutir as nuances de diferentes marcas e variedades de charutos. Além disso, as empresas estão oferecendo novos designs de embalagens para charutos para atrair consumidores e aumentar sua participação no mercado. Por exemplo, em fevereiro de 2021, a Oliva Cigars lançou três Vitola Série V em um novo design de embalagem, uma pequena caixa com três charutos. Além disso, tem havido uma tendência crescente para produtos artesanais e premium em vários setores, incluindo o tabaco. Os entusiastas de charutos frequentemente procuram charutos de tabaco premium feitos à mão com precisão. Conseqüentemente, tais fatores estão impulsionando a demanda por produtos de charuto em todo o mundo.

Tendências do mercado de charutos

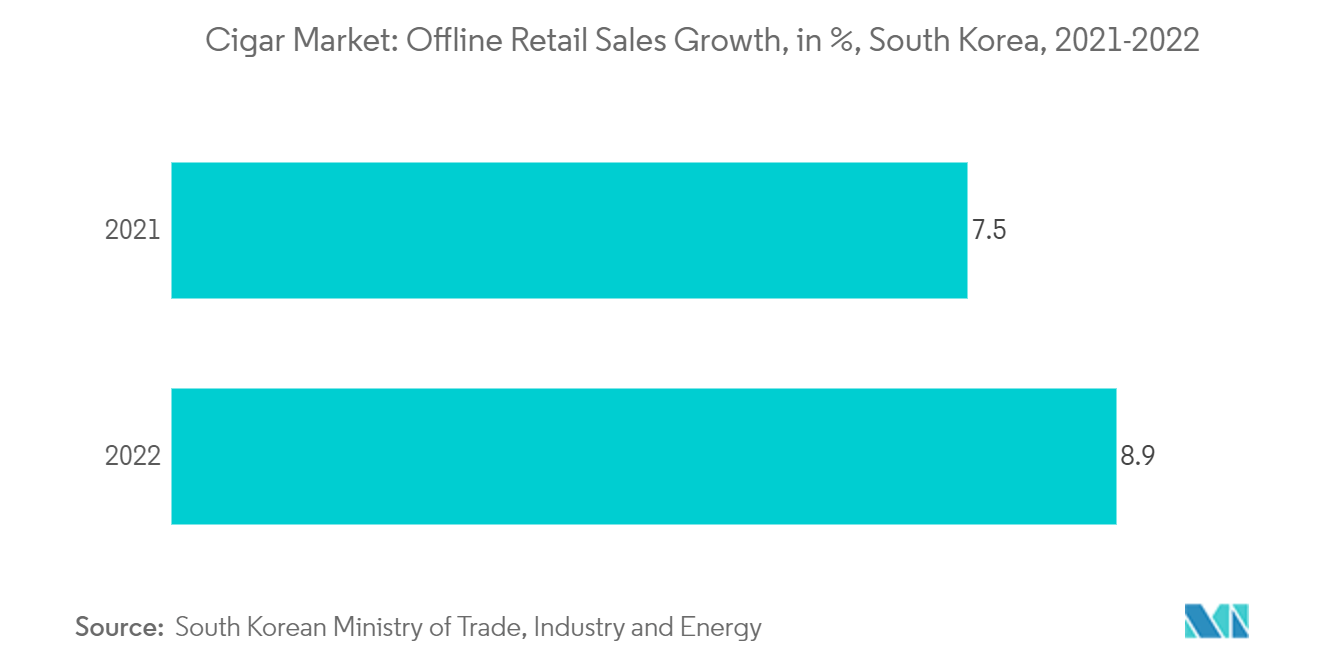

Canais de varejo off-line são o canal de distribuição amplamente preferido

Os canais de varejo off-line que oferecem charutos incluem supermercados, hipermercados, lojas de conveniência, lojas especializadas, mercearias e alimentos, mercados de massa, comissários militares, clubes selecionados e outras redes de varejo.

As lojas de conveniência são o canal mais popular e preferido para os consumidores comprarem charutos em diversas regiões. As lojas de conveniência estão estrategicamente localizadas em áreas próximas às residências e locais de trabalho dos consumidores, aumentando a acessibilidade dos consumidores, tornando-as um dos pontos de maior venda de charutos. Além disso, as lojas especializadas, incluindo salões de charutos, oferecem maior visibilidade e uma ampla variedade de charutos, tornando-as outro canal de distribuição de destaque. Os principais players que atuam no mercado vendem seus produtos por meio dessas lojas, pois são canais de varejo convenientes para usuários finais e fornecedores. Por exemplo, em novembro de 2023, uma nova loja especializada chamada 'Living My Best Cigar Life' foi inaugurada em Moundsville, West Virginia, Estados Unidos. A loja inicialmente começou a oferecer charutos premium e outros produtos. A loja especializada também contava com uma sala separada para fumantes com 10 cadeiras e cinco TVs.

Além disso, os principais intervenientes também consideram os supermercados e hipermercados distribuidores em crescimento para a oferta de charutos, devido ao grande número de clientes nessas lojas de retalho. Além disso, os supermercados proporcionam a comodidade de fazer compras em termos da disponibilidade de todos os itens de uso diário sob o mesmo teto, sendo outro ponto de venda de destaque.

Ásia-Pacífico detém a maior participação de mercado

No mercado da Ásia-Pacífico, o consumo de charutos convencionais é maior em comparação com os charutos premium devido às taxas de imposto extremamente elevadas para os charutos premium. A proibição dos cigarros eletrónicos nas partes desenvolvidas da China, incluindo Pequim, é o principal fator responsável pelo crescimento do mercado de charutos no país. No entanto, os preços elevados desencorajam os jovens de fumar charutos e cigarros e incentivam os actuais fumadores a deixar de fumar. A elevada produção de tabaco nos países asiáticos também impulsiona o mercado de charutos em toda a região.

De acordo com dados publicados pela India Brand Equity Foundation (IBEF) em maio de 2022, a Índia ficou atrás da China como o segundo maior produtor mundial de tabaco. Cerca de 0,45 milhão de hectares de terra no país são usados para o cultivo de tabaco. Na Índia, o tabaco é cultivado em cerca de 10% das terras do mundo, representando 9% da produção mundial de tabaco. Nos últimos cinco anos, foram produzidos, em média, cerca de 800 milhões de kg de culturas de tabaco na Índia. Vários tipos de tabaco são produzidos no país, incluindo tabaco Virginia curado, tabaco country, tabaco burley, tabaco bidi, tabaco Rustica, tabaco para narguilé, tabaco embrulhado em charuto, tabaco charuto, tabaco burley, tabaco oriental e tabaco de mascar. De acordo com o Ministério do Comércio e Indústria, a Índia exportou 923,22 milhões de dólares em tabaco entre 2021 e 2022. Tais factores, juntamente com a disponibilidade de charutos mais baratos, deverão proporcionar uma vantagem competitiva aos mercados asiáticos em relação a outras regiões, impulsionando assim o mercado.

Visão geral da indústria de charutos

O mercado de charutos é competitivo, com forte presença de players regionais e globais. As empresas bem estabelecidas com marcas internacionais têm uma taxa de penetração mais elevada nas prateleiras do retalho, principalmente devido à expansão dos negócios e a uma maior quota de preferência dos consumidores nos mercados desenvolvidos e em desenvolvimento. Alguns dos principais players do mercado incluem Swisher International Group, Imperial Brands PLC, Philip Morris International Inc., China National Tobacco Corporation e Altria Group Inc. Para obter uma vantagem competitiva no mercado, as empresas competem em diversos fatores, incluindo oferta de produtos, qualidade, embalagem e preço, além de oferecer diversos sabores.

Líderes do mercado de charutos

-

Imperial Tobacco Group

-

Swisher International Group Inc.

-

Altria Group Inc.

-

China National Tobacco Corporation

-

Philip Morris International Inc

- *Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica

Notícias do mercado de charutos

- Novembro de 2023 A marca Chateau Real da Drew Estate foi disponibilizada exclusivamente nos varejistas Drew Diplomat Digital, e seus produtos foram embalados em caixas de 20 unidades. Drew Estate lançou esta marca especificamente para os varejistas on-line de charutos premium Drew Diplomat. A marca Drew Estate Chateau Real foi considerada uma mistura luxuosa de charutos premium elaborados para destacar o atraente sabor Connecticut Shade do charuto.

- Setembro de 2023 Altadis USA da Imperial Brand lança Trinity Spirit No. 3 em cinco tamanhos e apresenta uma embalagem San Andreas mexicana sobre pasta e enchimento da Nicarágua. O Espírito da Trindade Não. 3 vem em 5 x 50 Robust (US$ 11,13), 6 x 54 Bull (US$ 12,08), 6 x 60 Magnum (US$ 12,68), 6⅛ x 52 Belicose (US$ 12,61) e 7,5 x 40 Founder (US$ 12h50).

- Novembro de 2022 O Charuto da Grande Muralha da China National Tobacco Corp lançou uma edição limitada do charuto do Ano do Coelho para comemorar o Ano do Coelho em 2023, continuando sua série do Zodíaco Chinês que começou em 2015. Edição limitada do Zodíaco Chinês da Grande Muralha Ano do Rabbit Robusto (135mm x 53) apresentava 10 palitos por caixa. A marca alegou que esses charutos eram feitos com tabaco chinês proveniente de Shifang e apresentavam tecnologia antifalsificação de luz azul na faixa do charuto.

Segmentação da indústria de charutos

Um charuto é definido como um rolo de tabaco envolto em folhas de tabaco ou em uma substância que contenha tabaco. Os charutos diferem dos cigarros porque os cigarros são um rolo de tabaco embrulhado em papel ou numa substância que não contém tabaco. O mercado de charutos é segmentado por tipo de produto, canal de distribuição e geografia. O mercado é segmentado por tipo de produto em charutos convencionais e premium. O mercado é segmentado por canal de distribuição em lojas de varejo offline e online. Por geografia, o mercado de charutos é segmentado na América do Norte, Europa, Ásia-Pacífico, América do Sul e Oriente Médio e África. O dimensionamento do mercado foi feito em termos de valor em USD para todos os segmentos acima mencionados.

| Tipo de Produto | Charuto Convencional | ||

| Charuto Premium | |||

| Canal de distribuição | Lojas de varejo off-line | ||

| Lojas de varejo on-line | |||

| Geografia | América do Norte | Estados Unidos | |

| Canadá | |||

| México | |||

| Resto da América do Norte | |||

| Europa | Alemanha | ||

| Reino Unido | |||

| França | |||

| Rússia | |||

| Espanha | |||

| Itália | |||

| Resto da Europa | |||

| Ásia-Pacífico | China | ||

| Japão | |||

| Índia | |||

| Austrália | |||

| Resto da Ásia-Pacífico | |||

| América do Sul | Brasil | ||

| Argentina | |||

| Resto da América do Sul | |||

| Médio Oriente e África | África do Sul | ||

| Arábia Saudita | |||

| Resto do Médio Oriente e África | |||

Perguntas frequentes sobre pesquisa de mercado de charutos

Qual é o tamanho do mercado de charutos?

O tamanho do mercado de charutos deverá atingir US$ 53,64 bilhões em 2024 e crescer a um CAGR de 10,48% para atingir US$ 88,28 bilhões até 2029.

Qual é o tamanho atual do mercado de charutos?

Em 2024, o tamanho do mercado de charutos deverá atingir US$ 53,64 bilhões.

Quem são os principais atores do mercado de charutos?

Imperial Tobacco Group, Swisher International Group Inc., Altria Group Inc., China National Tobacco Corporation, Philip Morris International Inc são as principais empresas que operam no mercado de charutos.

Qual é a região que mais cresce no mercado de charutos?

Estima-se que a Ásia-Pacífico cresça no maior CAGR durante o período de previsão (2024-2029).

Qual região tem a maior participação no mercado de charutos?

Em 2024, a América do Norte é responsável pela maior participação de mercado no mercado de charutos.

Que anos esse mercado de charutos cobre e qual era o tamanho do mercado em 2023?

Em 2023, o tamanho do mercado de charutos foi estimado em US$ 48,02 bilhões. O relatório abrange o tamanho histórico do mercado de charutos para os anos 2019, 2020, 2021, 2022 e 2023. O relatório também prevê o tamanho do mercado de charutos para os anos 2024, 2025, 2026, 2027, 2028 e 2029.

Nossos relatórios mais vendidos

Popular Recreational Goods Reports

Popular Consumer Goods and Services Reports

Relatório da Indústria de Charutos

Estatísticas para a participação de mercado de charutos em 2024, tamanho e taxa de crescimento de receita, criadas por Mordor Intelligence™ Industry Reports. A análise de charutos inclui uma previsão de mercado para 2024 a 2029 e uma visão histórica. Obtenha uma amostra desta análise do setor como um download gratuito em PDF do relatório.