Tamanho do mercado de transporte de carga marítima da China

| Período de Estudo | 2020 - 2029 |

| Ano Base Para Estimativa | 2023 |

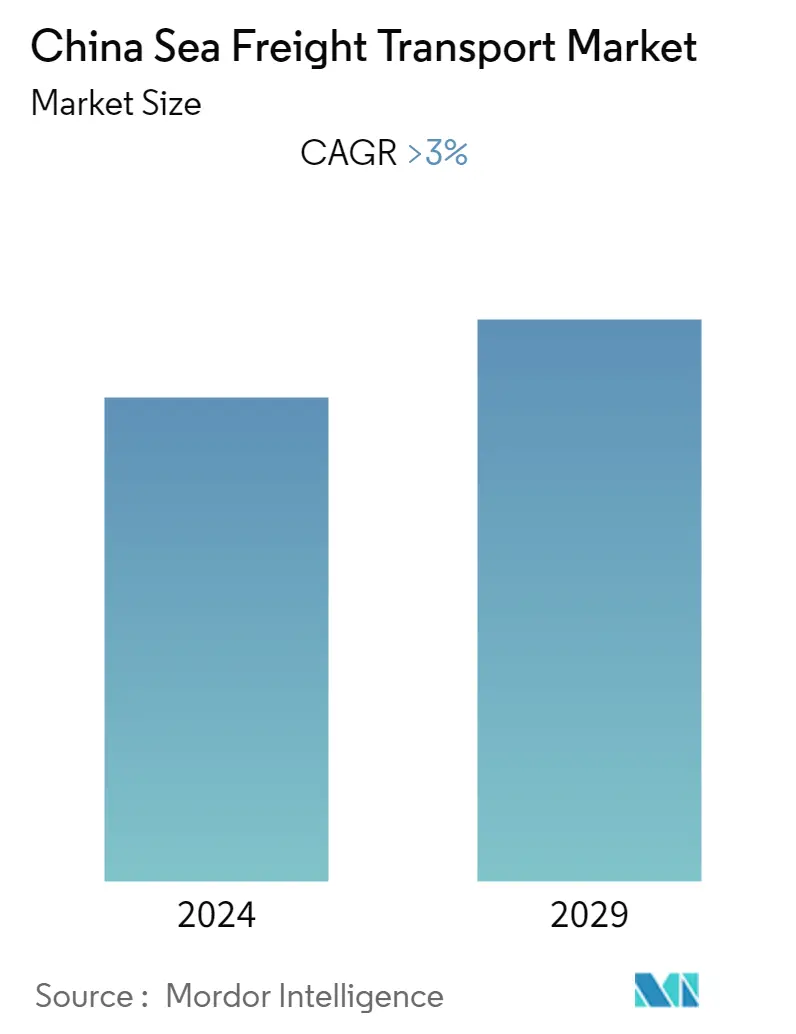

| CAGR | 3.00 % |

| Concentração do Mercado | Baixo |

Principais participantes

*Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica |

Como podemos ajudar?

Análise do mercado de transporte de carga marítima da China

Espera-se que a indústria marítima na China cresça a um CAGR de mais de 3% durante o período de previsão. A China importa e exporta bens para quase todos os países do planeta. O comércio exterior contribui significativamente para o PIB do país. As mercadorias chinesas são muito procuradas em todo o mundo (sejam produtos acabados ou matérias-primas). A China tornou-se a única grande economia do mundo a registar um crescimento positivo do PIB em 2020. Apesar de uma diminuição de 6,8% no trimestre encerrado em Março de 2020, quando a China enfrentava um aumento nos casos de Covid-19, a taxa de crescimento anual para 2020 aumentou. para 2,3 por cento. Como resultado da pandemia da Covid-19, o comércio exterior da China sofreu graves escassezes, rejeições de contentores, congestionamento portuário, exportações caíram 54,1%, importações caíram 49,6% e preços de frete altíssimos.

As exportações e importações de carga da China dependem principalmente de dois modos de transporte marítimo e terrestre, com o trem expresso China-Europa servindo como principal meio de transporte terrestre. Como resultado, o canal de navegação foi contratado para mais de 85% do volume total de mercadorias exportadas e importadas. O transporte marítimo de carga é fundamental para a economia orientada para o comércio da China e tem desempenhado um papel significativo no desenvolvimento do país. A seguir estão os principais motores de crescimento na indústria chinesa de transporte marítimo de carga Devido à sua competitividade global, a China está a ganhar quota de mercado de outros países asiáticos através do crescimento orgânico. A principal potência da indústria é a incrível taxa de expansão económica da China. A conteinerização de cargas a granel.

Devido à epidemia de covid-19 em 2020, a produção foi interrompida, os volumes de comércio em vários países caíram e a expansão do mercado de transporte marítimo foi significativamente afetada. Num período muito curto de tempo, a epidemia interna foi eficazmente controlada, a economia recuperou gradualmente, a produção industrial recuperou rapidamente, os produtos nacionais foram fornecidos ao mercado global e a procura pelo comércio de exportação aumentou. A movimentação de carga dos portos chineses atingiu 13,25 mil milhões de toneladas entre Janeiro e Novembro de 2020, um aumento de 4,18 por cento em relação ao mesmo período de 2019. A taxa de crescimento de contentores dos principais portos globais permaneceu negativa nos primeiros três trimestres de 2020, enquanto o volume de contentores a movimentação do porto de Ningbo Zhoushan, do porto de Guangzhou, do porto de Qingdao e do porto de Tianjin manteve tendências de crescimento positivas em graus variados, indicando que o mercado interno está se recuperando.

Tendências do mercado de transporte marítimo de carga na China

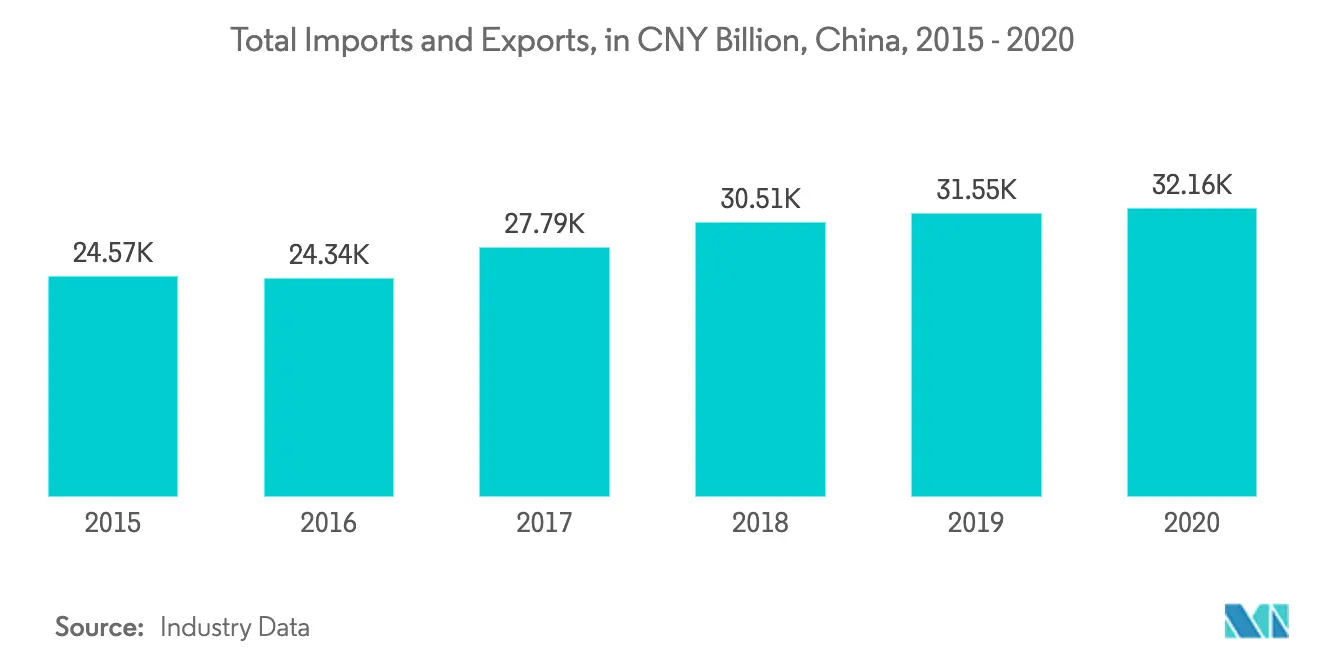

Tendência Positiva das Importações e Exportações Chinesas.

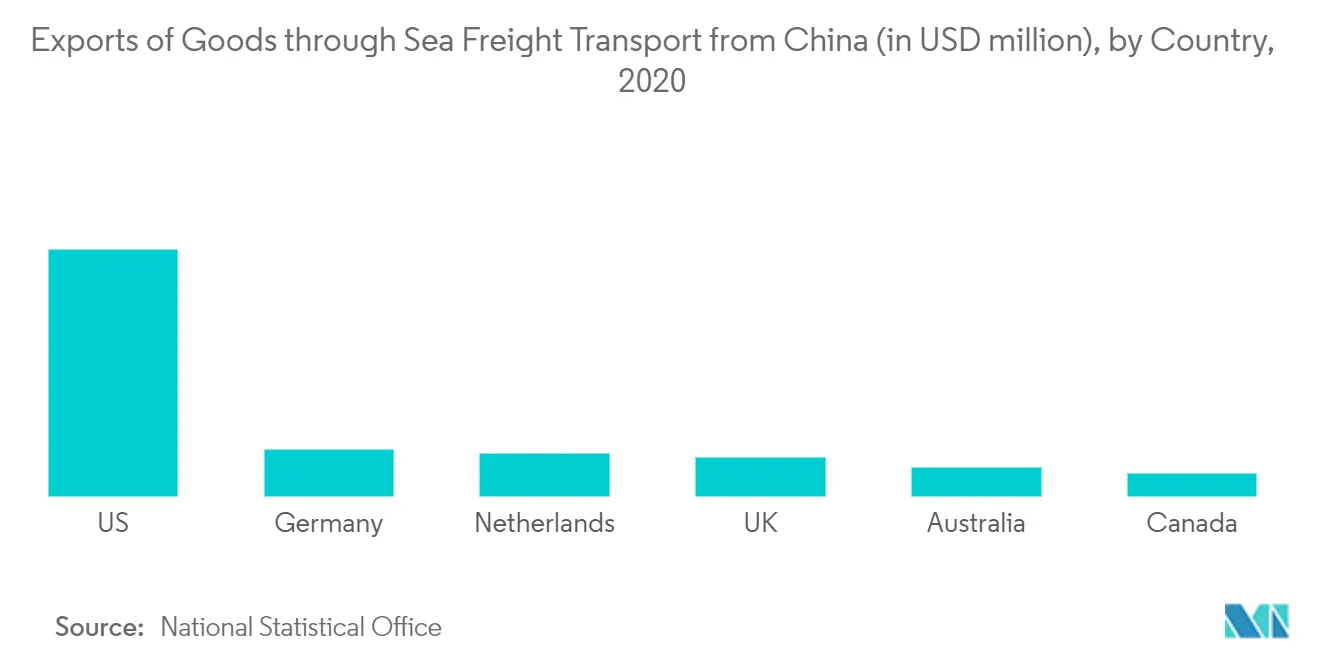

Para as empresas chinesas de exportação e importação, o transporte marítimo de carga é o modo de trânsito mais comum. As exportações da China aumentaram 1,5% para 4,65 biliões de dólares em 2020, devido à melhoria da produção industrial. As exportações totalizaram 2,59 biliões de dólares, um aumento de 3,6 por cento, enquanto as importações totalizaram 2,06 biliões de dólares, uma queda de 1,1 por cento. O ganho de 1,1 ponto percentual da China na sua proporção do PIB global em 2020 é o mais elevado num único ano desde a década de 1970. Em 2020, o comércio entre as duas maiores economias do mundo, a China e os Estados Unidos, voltou ao bom caminho. As exportações da China para os Estados Unidos aumentaram 7,9%, para 451,81 mil milhões de dólares em 2020, enquanto as importações dos Estados Unidos aumentaram 9,8%, para 134,91 mil milhões de dólares. Depois da Associação das Nações do Sudeste Asiático (ASEAN) e da União Europeia, os Estados Unidos foram o terceiro maior parceiro comercial da China em 2020. Em 2020, as importações e exportações para a União Europeia aumentaram 5,3%. As importações agrícolas chinesas provenientes dos Estados Unidos aumentaram 66,9% em 2020, com as importações de soja a aumentarem 56,3% e as importações de carne de porco a aumentarem 223,8%. As exportações da China para os Estados Unidos caíram 12,5% em termos anuais, para 418,5 mil milhões de dólares em 2019, enquanto as suas importações caíram 20,9%, para 122,7 mil milhões de dólares. Embora a administração dos Estados Unidos tenha continuado a perturbar os laços bilaterais durante o último ano de 2019 através de sanções e regulamentações de exportação, a epidemia de COVID-19, que deu um golpe significativo à economia dos Estados Unidos, é vista como alimentando a sua procura de produtos chineses, particularmente médicos. e produtos para ficar em casa.

O Acordo de Livre Comércio China-ASEAN atualizado foi assinado com a assinatura da Parceria Econômica Regional Abrangente (RCEP). De acordo com estatísticas aduaneiras chinesas, o comércio entre a China e a ASEAN atingiu 4,74 biliões de yuans (722,8 mil milhões de dólares) em 2020, um aumento de 7%. A ASEAN e a China são os parceiros comerciais mais importantes um do outro. A China tem sido o parceiro comercial mais importante das Filipinas, tanto como fonte de exportações como de importações. A China foi o segundo maior parceiro de investimento do país em 2020, especialmente em infra-estruturas e indústria transformadora. A China ultrapassou os Estados Unidos como principal parceiro comercial da União Europeia em 2020. As importações da China para a União Europeia aumentaram 5,6 por cento para 383,5 mil milhões de euros (463 mil milhões de dólares) em 2020, enquanto as exportações aumentaram 2,2 por cento para 202,5 mil milhões de euros.

ASEAN, União Europeia, Estados Unidos, Japão e Coreia do Sul são os cinco principais parceiros comerciais da China, com importações e exportações de 4,74 trilhões de yuans, 4,5 trilhões de yuans, 4,06 trilhões de yuans, 2,2 trilhões de yuans e 1,97 trilhões de yuans, respectivamente, um aumento de 7 %, 5,3 por cento, 8,8%, 1,2 por cento e 0,7 por cento.

Demanda de produtos chineses no comércio eletrônico em todo o mundo:

Num 2020 impulsionado pela pandemia, os consumidores gastaram quase 4,29 biliões de dólares online, acima dos quase 3,46 biliões de dólares no ano de 2019. As vendas globais na Internet aumentaram 24,1% em 2020, em comparação com 17,9% em 2019. O comércio electrónico transfronteiriço da China as importações e exportações totalizaram 1,69 biliões de CNY (261,5 mil milhões de dólares) em 2020, um aumento de 31,1%. As exportações de comércio eletrónico aumentaram 40,1%, para 1,12 biliões de CNY, enquanto as importações aumentaram 16,5%, para 570 mil milhões de CNY.

Na China, o comércio eletrónico transfronteiriço (CBEC) tornou-se uma rota mais importante para importação e exportação. As exportações CBEC da China aumentaram de 2,2% para 11,25% do comércio exterior global do país nos últimos seis anos. O governo está incentivando o desenvolvimento do CBEC aumentando a capacidade de transporte internacional do país em 2020, bem como criando zonas piloto CBEC adicionais e cidades piloto, 50 cidades foram adicionadas às 36 cidades piloto existentes para CBEC. As indústrias de importação e exportação da China beneficiarão das zonas piloto CBEC (especialmente de exportação). A China procura oportunidades de exportar produtos com maior valor e margens, à medida que investe fortemente na melhoria das suas instalações de produção. Pela primeira vez em 2019, o valor das exportações chinesas de comércio electrónico B2C transfronteiriço excedeu o valor das importações em 2019.

A China foi classificada como um dos três países fornecedores mais populares em 2019, de acordo com um estudo de compras de comércio eletrônico transfronteiriço. Ao contrário dos compradores chineses que procuram produtos externos de alta qualidade, os compradores europeus são atraídos para estas plataformas devido ao baixo custo dos produtos chineses. No Dia dos Solteiros deste ano (2020), dois países europeus, Espanha e França, estiveram entre os 10 principais destinos das exportações chinesas.

Visão geral da indústria de transporte de carga marítima da China

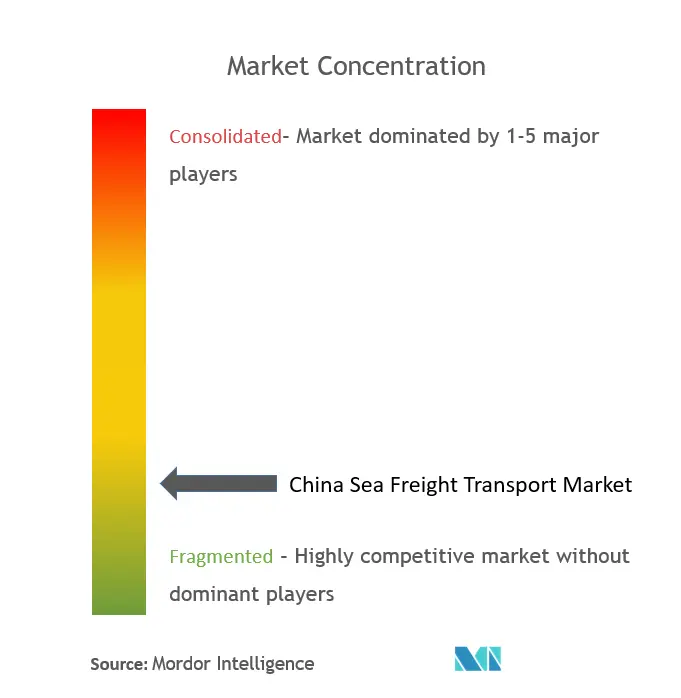

A indústria marítima na China é de natureza fragmentada, com uma mistura de intervenientes globais e locais, o que torna o sector altamente competitivo. Alguns dos fortes players do país incluem COSCO Shipping Lines, Sinotrans Limited, China Merchants Group, Hosco Group e Nanjing Ocean Transport, entre outros. Como resultado da propagação da covid-19, a maioria dos países do mundo proibiu as importações da China, o que teve um impacto significativo no comércio do país. Após o levantamento das restrições, as empresas começaram a retomar as suas operações e os volumes de comércio também aumentaram. A percentagem de navios chineses propriedade de transportadoras chinesas é inferior a um décimo das transportadoras marítimas internacionais que prestam serviços marítimos para o comércio externo de mercadorias da China, com 90 por cento da carga transportada por navios registados no estrangeiro.

Líderes do mercado de transporte marítimo de carga na China

-

COSCO Shipping Lines

-

SINOTRANS Limited

-

Hebei Ocean Shipping (HOSCO)

-

China Merchants Group

-

SITC International Holdings Company Limited

*Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica

Notícias do mercado de transporte de carga marítima da China

Fevereiro de 2021 A COSCO Shipping Development comprou todo o patrimônio da COSCO SHIPPING Investment em quatro empresas integrais. Os negócios relacionados estão envolvidos principalmente na produção de contêineres secos, especiais e refrigerados, bem como no fornecimento de tecnologias de fabricação de contêineres e serviços de PD.

Novembro de 2020 A Vale, maior produtora mundial de minério de ferro e níquel, assinou um acordo de investimento com a Ningbo Zhoushan Port Company, o porto mais movimentado do mundo em termos de tonelagem de carga. Segundo fontes da mídia, a produtora brasileira de minério de ferro formará uma joint venture com o porto de Ningbo Zhoushan, com cada parte gastando 50% na formação e operação da empresa. A empresa terá sede em Shulanghu, Zhoushan, Ningbo, província de Zhejiang, leste da China.

Relatório do mercado de transporte de carga marítima da China - Índice

1. Introdução

1.1 Premissas do Estudo e Definições de Mercado

1.2 Escopo do estudo

2. Metodologia de Pesquisa

2.1 Metodologia de Análise

2.2 Fases de Pesquisa

3. Sumário executivo

4. Informações de mercado

4.1 Cenário Atual do Mercado

4.2 Insights do comércio de transbordo

4.3 Insights sobre remessas em contêineres e não em contêineres

4.4 Insights sobre serviços de bunkering

4.5 Insights sobre investimentos na indústria de frete marítimo

4.6 Insights sobre o número de estabelecimentos e a contribuição do setor de frete marítimo para o total do setor de serviços

4.7 Regulamentações e iniciativas governamentais

4.8 Tendências Tecnológicas e Automação nos Portos

4.9 Impacto do COVID -19 no mercado

5. Dinâmica de Mercado

5.1 Drivers de mercado

5.2 Restrições/desafios do mercado

5.3 Oportunidades de mercado

5.4 Atratividade da Indústria – Análise das Cinco Forças de Porter

5.4.1 Poder de barganha dos compradores/consumidores

5.4.2 Poder de barganha dos fornecedores

5.4.3 Ameaça de novos participantes

5.4.4 Ameaça de produtos substitutos

5.4.5 Intensidade da rivalidade competitiva

6. Segmentação de mercado

6.1 Serviços de transporte aquaviário

6.2 Serviços de locação e aluguel de embarcações

6.3 Movimentação de carga (serviços de contêineres, serviços de guindaste, serviços de estiva, etc.)

6.4 Atividades de serviços de apoio ao transporte aquaviário (agências marítimas, serviços de corretagem de navios, serviços de gerenciamento de navios, etc)

7. Cenário competitivo

7.1 Visão geral da concentração de mercado

7.2 Perfis de empresa

7.2.1 COSCO Shipping Lines

7.2.2 SINOTRANS Limited

7.2.3 China Merchants Group

7.2.4 Hosco Group (Hebei Shipping)

7.2.5 SITC International Holdings Company Limited

7.2.6 CTS China Hong Kong International Logistics Co., Ltd.

7.2.7 Nanjing Ocean Shipping Co. Ltd.

7.2.8 C&K Ocean Shipping Company

7.2.9 Fujian Xiamen Shipping Co., Ltd.

7.2.10 Jincheng International Shipping Agency*

8. Futuro do Mercado

9. Apêndice

Segmentação da indústria de transporte marítimo de carga na China

O frete marítimo é uma forma de transportar grandes quantidades de produtos por meio de navios cargueiros; os produtos são embalados em contêineres, que depois são carregados em um navio e transportados até o destino. O relatório do Mercado de Transporte de Frete Marítimo da China é segmentado por Serviços de Transporte Aquático, Locação de Embarcações e Serviços de Aluguel, Manuseio de Carga (Serviços de Contêineres, Serviços de Guindaste, Serviços de Estiva, etc), Atividades de Serviços de Apoio ao Transporte Aquático (Agências de Navegação, Serviços de Corretagem de Navios, Navios Serviços de Gestão, etc)). Uma análise abrangente do histórico do Mercado de Transporte de Frete Marítimo da China, abrangendo as tendências atuais do mercado, restrições, atualizações tecnológicas e informações detalhadas sobre vários segmentos e cenário competitivo da indústria. O impacto da COVID-19 também foi incorporado e considerado durante o estudo.

| Serviços de transporte aquaviário |

| Serviços de locação e aluguel de embarcações |

| Movimentação de carga (serviços de contêineres, serviços de guindaste, serviços de estiva, etc.) |

| Atividades de serviços de apoio ao transporte aquaviário (agências marítimas, serviços de corretagem de navios, serviços de gerenciamento de navios, etc) |

Perguntas frequentes sobre pesquisa de mercado de transporte de frete marítimo na China

Qual é o tamanho atual do mercado de transporte de carga marítima da China?

O mercado de transporte de frete marítimo da China deverá registrar um CAGR superior a 3% durante o período de previsão (2024-2029)

Quem são os principais atores do mercado de transporte de carga marítima da China?

COSCO Shipping Lines, SINOTRANS Limited, Hebei Ocean Shipping (HOSCO), China Merchants Group, SITC International Holdings Company Limited são as principais empresas que operam no mercado de transporte marítimo de carga da China.

Que anos este mercado de transporte de carga marítima da China cobre?

O relatório abrange o tamanho histórico do mercado de transporte de carga marítima da China para os anos 2020, 2021, 2022 e 2023. O relatório também prevê o tamanho do mercado de transporte de carga marítima da China para os anos 2024, 2025, 2026, 2027, 2028 e 2029.

Relatório da indústria de transporte de carga marítima da China

Estatísticas para a participação de mercado de transporte de frete marítimo da China em 2024, tamanho e taxa de crescimento de receita, criadas por Mordor Intelligence™ Industry Reports. A análise do Transporte Marítimo da China inclui uma previsão de mercado para 2029 e uma visão histórica. Obtenha uma amostra desta análise do setor como um download gratuito em PDF do relatório.