Tamanho do mercado de dispositivos respiratórios na China

| Período de Estudo | 2019 - 2029 |

| Ano Base Para Estimativa | 2023 |

| Período de Dados de Previsão | 2024 - 2029 |

| Período de Dados Históricos | 2019 - 2022 |

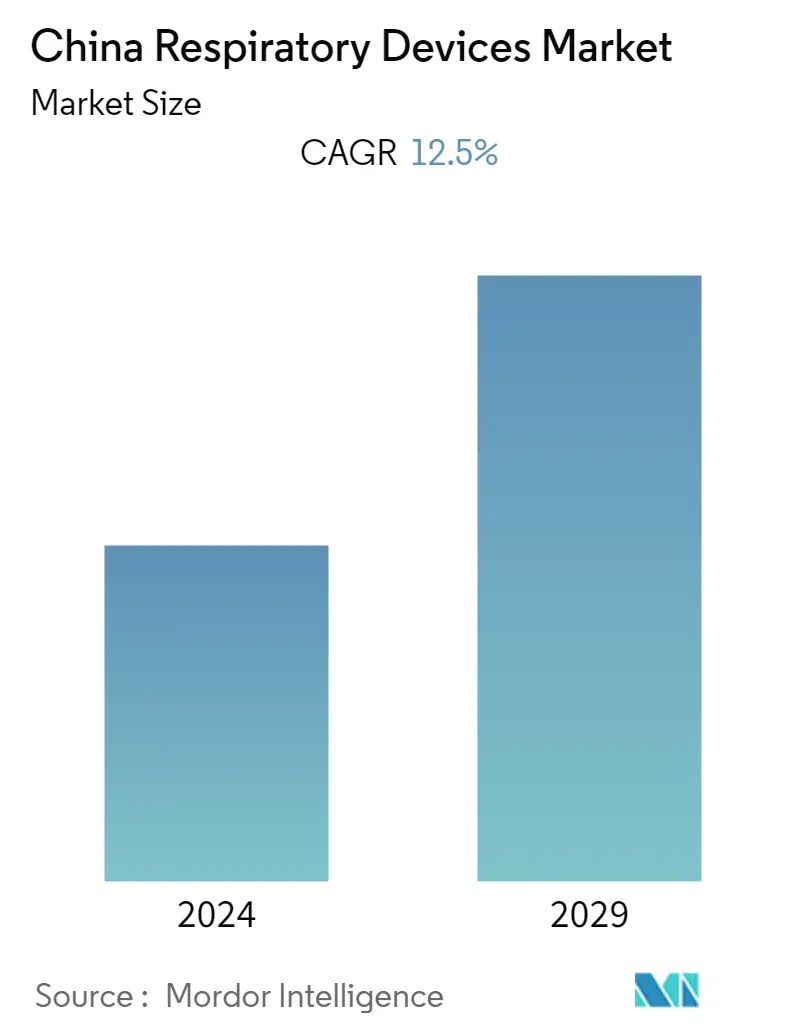

| CAGR | 12.50 % |

| Concentração de Mercado | Médio |

Jogadores principais

*Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica |

Como podemos ajudar?

Análise do mercado de dispositivos respiratórios da China

Espera-se que o mercado de dispositivos respiratórios da China registre um CAGR de 12,5% durante o período de previsão.

Com medidas colectivas, abordagens científicas e sensibilização do público, a China lidou com a primeira vaga da pandemia da COVID-19 em 2020. A segunda vaga pandémica resultou, sem dúvida, numa escassez regional de oxigénio medicinal. Por exemplo, em Maio de 2021, a China exportou mais de 26.000 ventiladores e concentradores de oxigénio, mais de 15.000 monitores de pacientes e quase 3.800 toneladas de materiais medicinais e medicamentos para a Índia. As empresas chinesas receberam encomendas indianas de mais de 70.000 concentradores de oxigênio. Esse aumento na demanda impulsionou o crescimento do mercado. No entanto, o mercado perdeu alguma força à medida que os casos de COVID-19 diminuíram nos primeiros três trimestres do ano de 2022, à medida que a pandemia de COVID-19 acelerava a utilização de dispositivos respiratórios. No entanto, com a reelevação dos casos de COVID-19 na China, espera-se que a demanda por dispositivos respiratórios crie oportunidades lucrativas para o crescimento do mercado chinês de dispositivos respiratórios no período estudado.

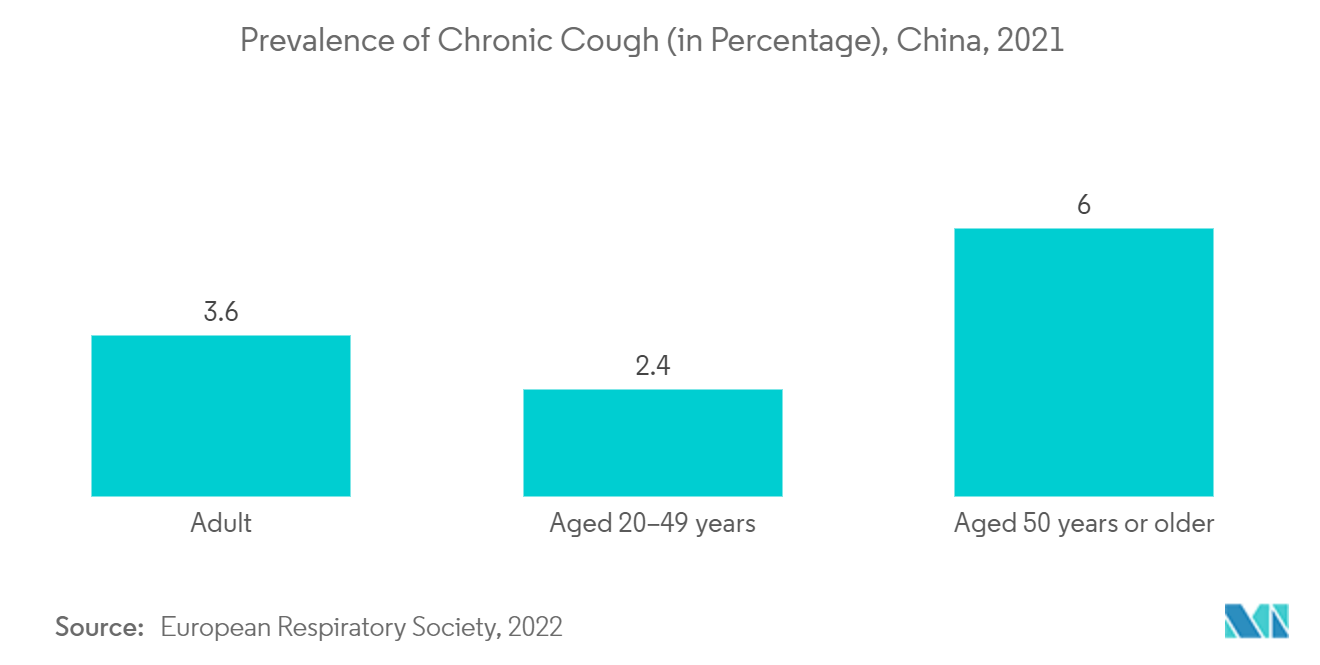

Os principais factores determinantes incluem a elevada prevalência de doenças respiratórias na China, a continuação das tendências económicas e demográficas, os avanços tecnológicos e o aumento das aplicações em ambientes de cuidados domiciliários. Por exemplo, de acordo com um artigo publicado pela Biblioteca Nacional de Medicina, em outubro de 2021, a DPOC continua a ser um importante problema de saúde pública na China. É provável que medidas eficazes de prevenção e controlo sejam reforçadas para aumentar o padrão de vida dos pacientes com doença pulmonar obstrutiva crónica (DPOC) e diminuir o número de mortes prematuras relacionadas com a DPOC entre a população chinesa. Portanto, há uma grande chance de adoção de dispositivos respiratórios sofisticados pela população, o que levará ao crescimento do mercado na China. Além disso, o estudo publicado pela BMC Pulmonary Medicine, em março de 2022, corrobora o fato de haver boa concordância e reprodutibilidade entre as medidas dos aparelhos respiratórios portáteis e tradicionais. Uma ferramenta confiável para triagem e diagnóstico de doenças crônicas das vias aéreas em ambientes de atenção primária é o espirômetro portátil. Espera-se que tal estudo para avaliar a eficácia dos dispositivos na China abra enormes oportunidades para os participantes do mercado e acelere o crescimento do mercado.

Além disso, espera-se também que as crescentes iniciativas, lançamentos de produtos e estratégias dos participantes do mercado na China contribuam para o crescimento do mercado. Por exemplo, em dezembro de 2021, a Aerogen Pharma e a Nuance Pharma assinaram um acordo para unir forças na Grande China para desenvolver uma abordagem superior e não invasiva para o tratamento da Síndrome do Desconforto Respiratório, uma condição potencialmente fatal de bebés prematuros associada a doenças de longa duração. problemas de saúde pulmonar a longo prazo em sobreviventes. Além disso, em julho de 2022, um grupo de pacientes com doença pulmonar obstrutiva crônica (DPOC) na China foi submetido a uma cirurgia usando o sistema InterVapor da Broncus Medical, o primeiro uso do dispositivo no país desde sua aprovação pelos reguladores chineses em março de 2022. Espera-se que tal desenvolvimento impulsione o crescimento do mercado durante o período de previsão.

Assim, quanto a fatores como a alta prevalência de doenças respiratórias na China, a continuação das tendências econômicas e demográficas, os avanços tecnológicos e o aumento das aplicações em ambientes de cuidados domiciliares, prevê-se que o mercado de dispositivos respiratórios da China cresça durante o período de previsão. No entanto, o alto custo associado aos dispositivos respiratórios provavelmente restringirá o crescimento do mercado.

Tendências do mercado de dispositivos respiratórios na China

Espera-se que o segmento de oxímetros de pulso testemunhe o crescimento durante o período de previsão

A oximetria de pulso é um método não invasivo para monitorar a saturação de oxigênio de uma pessoa. Esta pode ser uma ferramenta útil no tratamento da doença pulmonar obstrutiva crónica (DPOC) e de outras doenças pulmonares, como asma, enfisema e bronquite. Além disso, também pode ser usado para avaliar falta de ar, função pulmonar antes da cirurgia e efeito de medicamentos. O oxímetro de pulso é utilizado no tratamento da DPOC, o que provavelmente será um fator de promoção para o crescimento do mercado. Por exemplo, de acordo com o artigo publicado pelo International Journal of Chronic Obstructive Pulmonary Disease, em setembro de 2022, a prevalência da DPOC na China foi estimada em 13,7%, o que equivale a aproximadamente 99,9 milhões de pacientes com DPOC. Assim, com o aumento das doenças respiratórias, a demanda por oxímetros de pulso aumentou, impulsionando o crescimento do mercado.

Além disso, espera-se que as crescentes iniciativas, lançamentos de produtos e estratégias do governo e dos participantes do mercado na China contribuam para o crescimento do mercado. Por exemplo, em outubro de 2022, a Fundação GX lançou uma segunda fase de distribuição de oxímetros de pulso em toda a comunidade de Hong Kong. A GX fez parceria com o Centro Colaborador da Universidade de Oxford e CUHK para Desastres e Resposta Médica Humanitária (CCOUC) para distribuir oxímetros de pulso para 20 organizações no total em toda a cidade. Isto permitiu aos cuidadores fornecer monitorização domiciliária de idosos e pacientes com COVID-19, reforçar a independência e a eficácia dos cuidados domiciliários e aliviar a carga sobre os hospitais durante tempos difíceis. Espera-se que tal iniciativa impulsione o crescimento do mercado durante o período de previsão.

Espera-se que o segmento de concentradores de oxigênio testemunhe o crescimento durante o período de previsão

Os concentradores de oxigênio são usados para fornecer oxigenoterapia a pessoas que necessitam de concentrações de oxigênio maiores do que os níveis do ar ambiente. O segmento de concentradores de oxigênio foi impulsionado pelos recentes avanços tecnológicos e pelo aumento de casos de doenças respiratórias, como asma, enfisema, bronquite e DPOC na China. Por exemplo, de acordo com um artigo publicado pela BioMed Central Ltd em abril de 2022, obstrução moderada a grave do fluxo aéreo, mais sintomas e um alto risco de exacerbações são prevalentes entre pacientes diagnosticados com DPOC na China. Assim, com o aumento dos casos de DPOC, aumenta a necessidade de concentrador de oxigênio, impulsionando o crescimento do mercado.

Os governos e os principais intervenientes estão a fabricar e a lançar marcas, o que deverá impulsionar o segmento. Por exemplo, em março de 2022, a Belluscura assinou um acordo de fabricação de três anos para seu concentrador de oxigênio portátil X-PLO2r com a InnoMax Medical Technology na China. Espera-se que tal desenvolvimento impulsione o crescimento do mercado na China durante o período de previsão.

Visão geral da indústria de dispositivos respiratórios da China

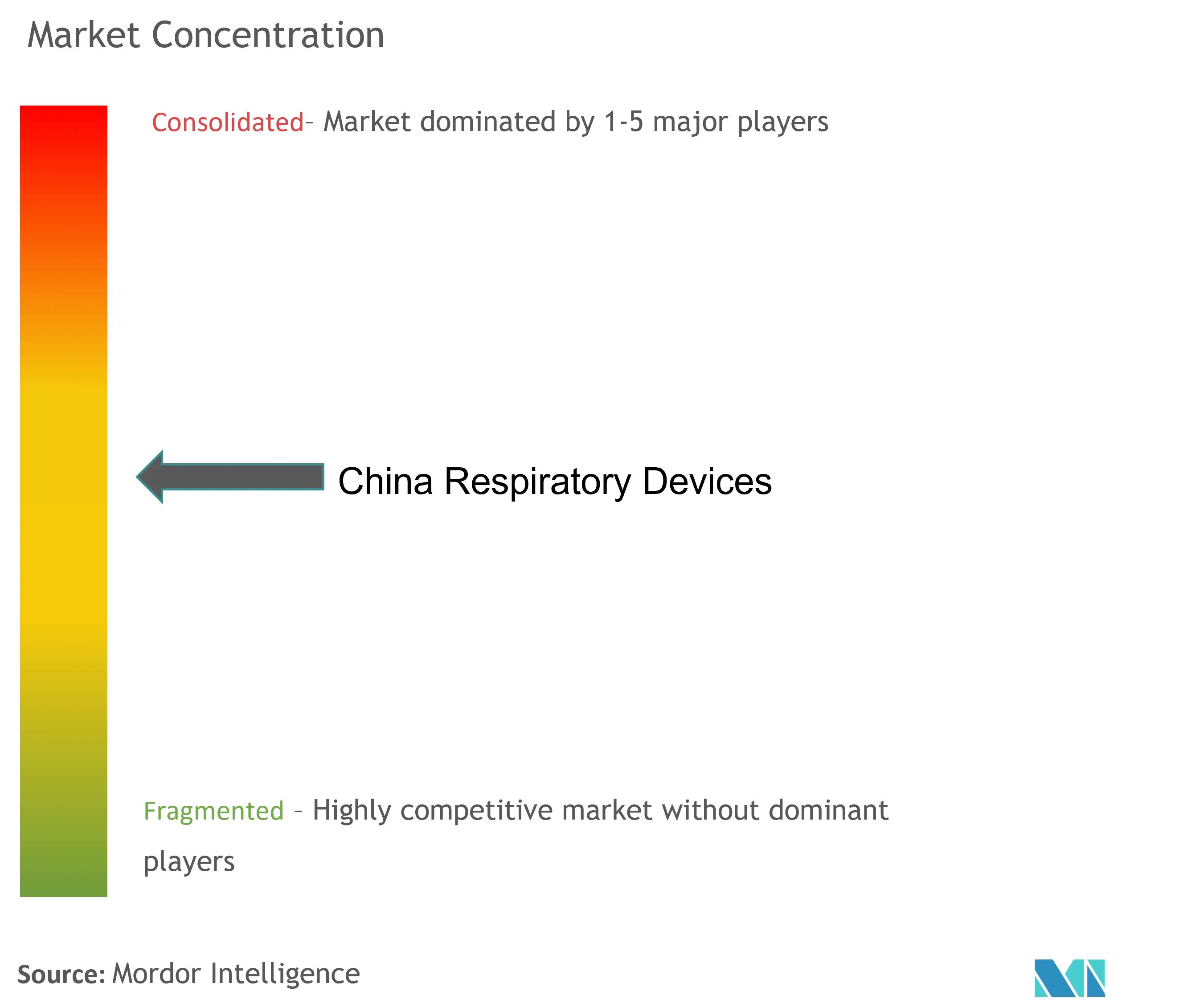

O mercado de dispositivos respiratórios da China está moderadamente concentrado devido à presença de empresas que operam global e regionalmente. Os players conhecidos incluem Drägerwerk AG Co. KGaA, Teleflex Incorporated, Fisher Paykel Healthcare Ltd, General Electric Company (GE Healthcare) e Nanjing Superstar Medical Equipment Co., Ltd, entre outros.

Líderes de mercado de dispositivos respiratórios da China

-

Drägerwerk AG & Co. KGaA

-

Teleflex Incorporated

-

Fisher & Paykel Healthcare Ltd

-

General Electric Company (GE Healthcare)

-

Nanjing Superstar Medical Equipment Co., Ltd

*Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica

Notícias do mercado de dispositivos respiratórios da China

- Em agosto de 2022, a Nuance Pharma recebeu a aprovação do Centro de Avaliação de Medicamentos (CDE) para seu pedido de Novo Medicamento Investigacional (IND), apoiando seu ensaio clínico fundamental de Ensifentrina para o tratamento de manutenção da doença pulmonar obstrutiva crônica (DPOC) na China continental.

- Em junho de 2022, a AstraZeneca planejou construir uma fábrica em Qingdao, China, para produzir seu tratamento para DPOC por inalação em aerossol Breztri, que foi recentemente adicionado à Lista Nacional de Medicamentos de Reembolso do país.

Relatório de mercado de dispositivos respiratórios da China – Índice

1. INTRODUÇÃO

1.1 Premissas do Estudo e Definição de Mercado

1.2 Escopo do estudo

2. METODOLOGIA DE PESQUISA

3. SUMÁRIO EXECUTIVO

4. DINÂMICA DE MERCADO

4.1 Visão geral do mercado

4.2 Drivers de mercado

4.2.1 Aumento da prevalência de distúrbios respiratórios, como DPOC, tuberculose e asma

4.2.2 Avanços Tecnológicos e Aplicações Crescentes no Ambiente de Assistência Domiciliar

4.3 Restrições de mercado

4.3.1 Alto custo dos dispositivos

4.4 Análise das Cinco Forças de Porter

4.4.1 Ameaça de novos participantes

4.4.2 Poder de barganha dos compradores/consumidores

4.4.3 Poder de barganha dos fornecedores

4.4.4 Ameaça de produtos substitutos

4.4.5 Intensidade da rivalidade competitiva

5. SEGMENTAÇÃO DE MERCADO (Tamanho de mercado por valor - milhões de dólares)

5.1 Por tipo

5.1.1 Dispositivos de diagnóstico e monitoramento

5.1.1.1 Espirômetros

5.1.1.2 Dispositivos de teste de sono

5.1.1.3 Medidores de pico de fluxo

5.1.1.4 Oxímetros de pulso

5.1.1.5 Capnógrafos

5.1.1.6 Outros dispositivos de diagnóstico e monitoramento

5.1.2 Dispositivos Terapêuticos

5.1.2.1 Dispositivos CPAP

5.1.2.2 Dispositivos BiPAP

5.1.2.3 Umidificadores

5.1.2.4 Nebulizadores

5.1.2.5 Concentradores de oxigênio

5.1.2.6 Ventiladores

5.1.2.7 Inaladores

5.1.2.8 Outros dispositivos terapêuticos

5.1.3 Descartáveis

5.1.3.1 Máscaras

5.1.3.2 Circuitos Respiratórios

5.1.3.3 Outros descartáveis

6. CENÁRIO COMPETITIVO

6.1 Perfis de empresa

6.1.1 Teleflex Incorporated

6.1.2 Drägerwerk AG & Co. KGaA

6.1.3 Fisher & Paykel Healthcare Ltd

6.1.4 General Electric Company (GE Healthcare)

6.1.5 Nanjing Superstar Medical Equipment Co., Ltd

6.1.6 Koninklijke Philips NV

6.1.7 Medtronic PLC

6.1.8 ResMed Inc.

6.1.9 CHANGZHOU ZHENGYUAN MEDICAL TECHNOLOGY CO. LTD.

7. OPORTUNIDADES DE MERCADO E TENDÊNCIAS FUTURAS

Segmentação da indústria de dispositivos respiratórios da China

De acordo com o escopo, dispositivos respiratórios referem-se ao fornecimento mecânico de gás respiratório a pacientes com função respiratória prejudicada. O gás respiratório geralmente é enriquecido com oxigênio e transportado para o pulmão com uma pressão positiva gerada pelo dispositivo. O mercado de dispositivos respiratórios da China é segmentado por tipo (dispositivos de diagnóstico e monitoramento, dispositivos terapêuticos e descartáveis). O relatório oferece o valor (em milhões de dólares) para os segmentos acima.

| Por tipo | ||||||||||||||||||

| ||||||||||||||||||

| ||||||||||||||||||

|

Perguntas frequentes sobre pesquisa de mercado de dispositivos respiratórios na China

Qual é o tamanho atual do mercado de dispositivos respiratórios da China?

O mercado de dispositivos respiratórios da China deverá registrar um CAGR de 12,5% durante o período de previsão (2024-2029)

Quem são os principais atores do mercado de dispositivos respiratórios da China?

Drägerwerk AG & Co. KGaA, Teleflex Incorporated, Fisher & Paykel Healthcare Ltd, General Electric Company (GE Healthcare), Nanjing Superstar Medical Equipment Co., Ltd são as principais empresas que operam no mercado de dispositivos respiratórios da China.

Que anos este mercado de dispositivos respiratórios da China cobre?

O relatório abrange o tamanho histórico do mercado de dispositivos respiratórios da China para os anos 2019, 2020, 2021, 2022 e 2023. O relatório também prevê o tamanho do mercado de dispositivos respiratórios da China para os anos 2024, 2025, 2026, 2027, 2028 e 2029.

Relatório da indústria de dispositivos respiratórios da China

Estatísticas para a participação de mercado de Dispositivos Respiratórios da China em 2024, tamanho e taxa de crescimento de receita, criadas por Mordor Intelligence™ Industry Reports. A análise de Dispositivos Respiratórios da China inclui uma perspectiva de previsão de mercado para 2029 e uma visão histórica. Obtenha uma amostra desta análise do setor como um download gratuito em PDF do relatório.