Tamanho do mercado de café pronto para beber (RTD) da China

| Período de Estudo | 2019 - 2029 |

| Ano Base Para Estimativa | 2023 |

| Período de Dados de Previsão | 2024 - 2029 |

| Período de Dados Históricos | 2019 - 2022 |

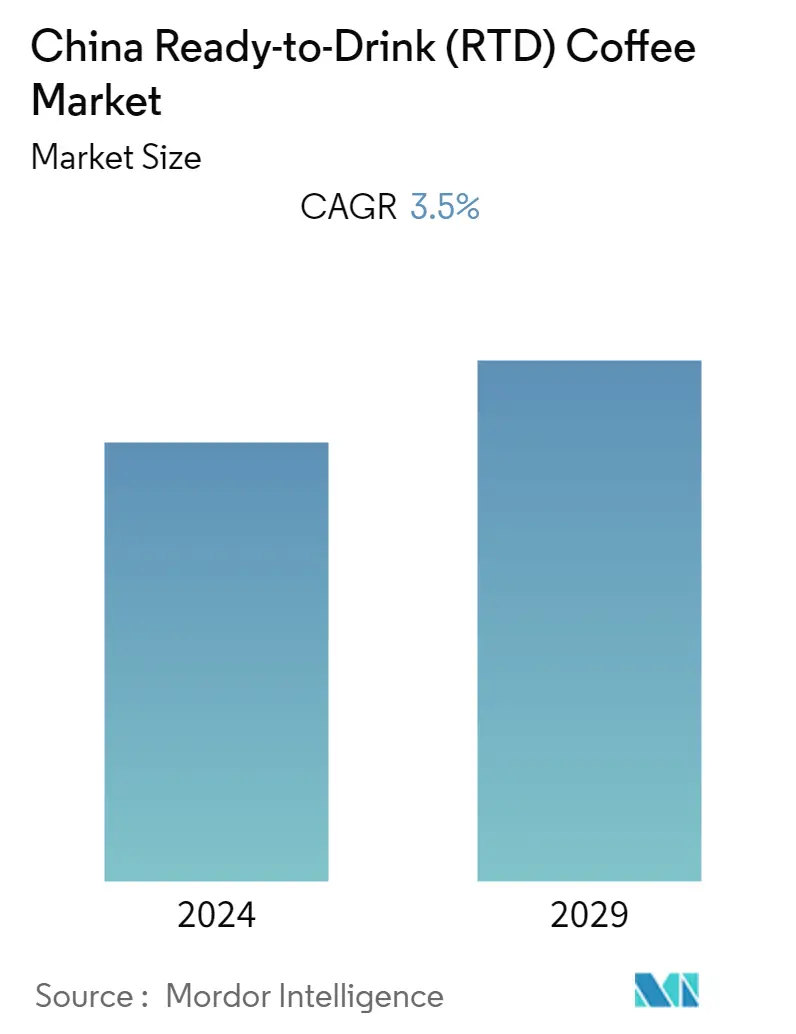

| CAGR | 3.50 % |

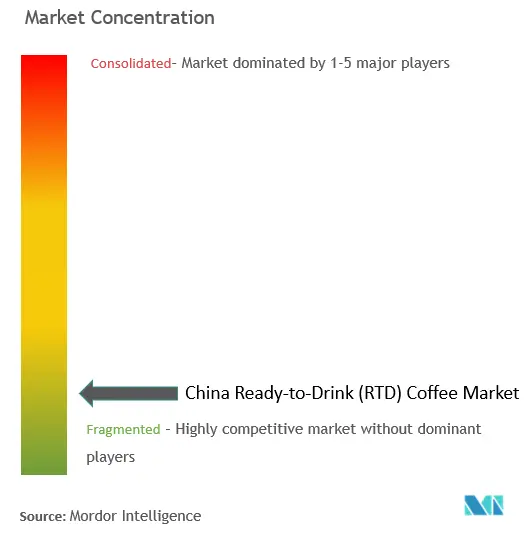

| Concentração de Mercado | Baixo |

Jogadores principais

*Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica |

Como podemos ajudar?

Análise do mercado de café pronto para beber (RTD) da China

O mercado de café pronto para beber (RTD) da China deverá crescer a um CAGR de 3,5% durante o período de previsão.

O consumo de café na China está altamente concentrado em grandes cidades como Pequim, Xangai e Guangzhou. Recentemente, o café atraiu consumidores jovens, ricos e urbanos aventureiros. Isto porque, originalmente, o café é considerado um conceito ocidental pela maioria dos consumidores chineses. Os fabricantes têm como alvo os jovens profissionais ocidentalizados como o principal mercado-alvo do café RTD. Muitos consumidores encomendavam o seu café online, aumentando o consumo de café em casa ou comprando cada vez mais café pronto para beber. Devido à cultura frenética de trabalhar a partir de casa durante o confinamento, a procura de produtos prontos a beber (RTD) aumentou rapidamente.

O café pronto para beber (RTD) atrai muitos consumidores, contribuindo para o seu crescimento. Houve um aumento no consumo de café frio pelos consumidores da Geração X, mas os consumidores principais são os jovens. O café funcional RTD oferece uma oportunidade para marcas que podem se diferenciar por meio de alegações de saúde. Os consumidores procuram cafés que ofereçam muitos benefícios funcionais, como antioxidantes, antiinflamatórios, baixo teor de açúcar, adição de proteínas, probióticos e baixo teor de cafeína e alto teor de cafeína. Além disso, o café vegano e sem laticínios também está sendo cada vez mais lançado para oferecer categorias de bebidas convenientes e saudáveis para viagem.

Tendências do mercado de café pronto para beber (RTD) na China

Preferência crescente por café em vez de chá

A procura de alimentos e bebidas de conveniência, especialmente café pronto para consumo, está a crescer a um ritmo mais rápido devido a mudanças nos padrões sociais e económicos, bem como ao aumento das despesas em alimentos e bebidas, à consciencialização sobre alimentos saudáveis, às mudanças nos padrões de refeições e aos alimentos existentes. hábitos e vontade de provar novos produtos. Bebidas saudáveis são necessárias para consumidores orientados para o condicionamento físico que fazem refeições frequentes ao longo do dia. Conseqüentemente, a demanda por produtos saudáveis de café pronto para consumo está ganhando força entre os consumidores. Os consumidores na China preferem o café ao chá, pois atrai consumidores jovens, ricos e urbanos aventureiros. Isto porque, inicialmente, o café é considerado um conceito ocidental pela maioria dos consumidores chineses.

Os fabricantes têm como alvo os jovens profissionais ocidentalizados como o principal mercado-alvo do café RTD. Outro grande grupo de consumidores que influencia o consumo de café pronto são os repatriados. Muitos destes repatriados viveram em países ocidentais durante uma década e habituaram-se à cultura do café RTD. Ao retornar à China, eles continuam vivendo como estavam acostumados. Os expatriados estrangeiros constituem uma grande proporção dos consumidores de café na China. De acordo com o Serviço Agrícola Estrangeiro do USDA, na safra cafeeira de 2021/22, a população chinesa consumiu cerca de 4,2 milhões de sacas de 60 quilos de café. Além disso, uma parcela significativa da população tem acesso a opções fáceis de bebidas para viagem devido ao aumento da penetração desses produtos no mercado. Como a transformação dos hábitos de consumo promove refeições menores e frequentes, os consumidores tendem a comprar café RTD com mais frequência, o que deverá impulsionar o mercado no período de previsão.

Aumento do número de lojas especializadas

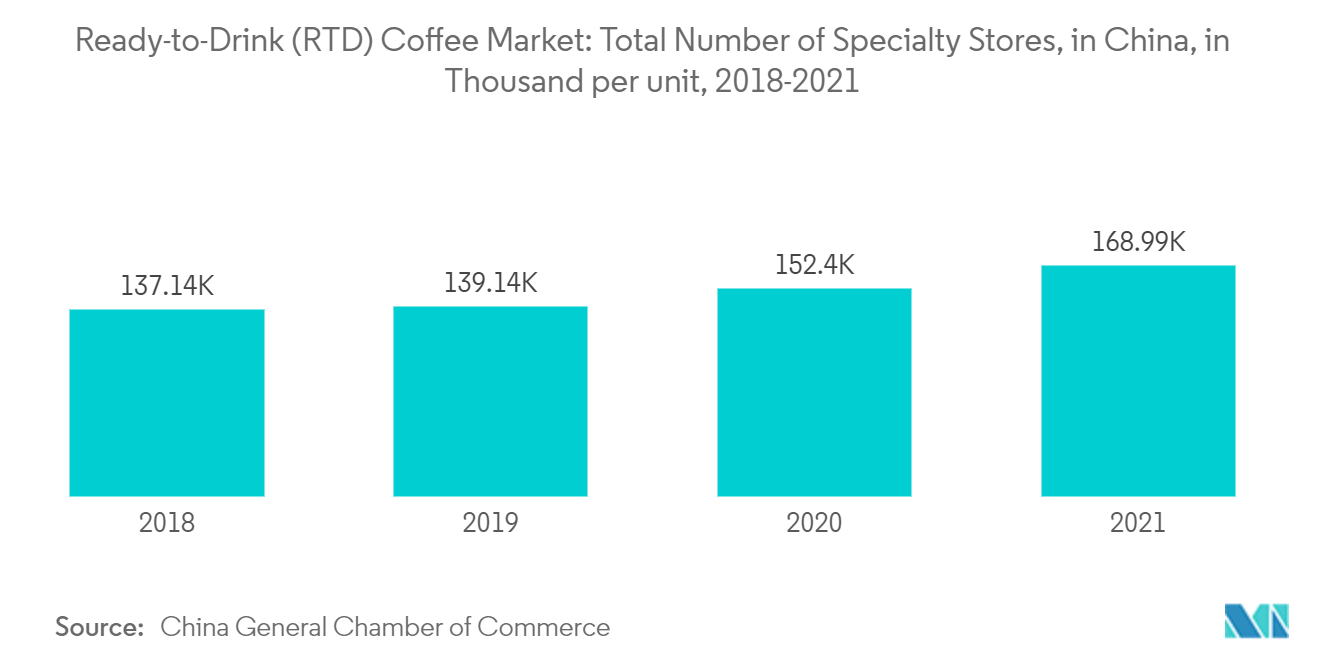

O consumo de café está aumentando na China e aumentará durante o período de previsão. Há uma tendência para uma cultura cafeeira desenvolvida na última década, principalmente devido à influência das cosmopolitas Pequim e Xangai. Cadeias de café como a Starbucks têm empurrado a cultura do café para os jovens, que agora gostam de sair e beber com os amigos em cafeterias. Uma maior sensibilização para a saúde entre os consumidores instruídos e com um consumo comparativamente forte está interessada em comprar café em lojas especializadas. De acordo com a Câmara Geral de Comércio da China, em 2021, as lojas especializadas na China registaram um valor de vendas de cerca de 0,30 biliões de dólares.

Recentemente, as cafeterias testemunharam um enorme crescimento à medida que os pontos de venda ganharam popularidade como pontos de encontro para amigos, familiares, colegas e parceiros de negócios. A maior aceitação do café é atribuída ao surgimento de lojas premium de empresas como Starbucks Corporation e Tim Hortons, alimentando o crescimento do mercado. A Starbucks Corporation continuou a acelerar a sua expansão na China, abrindo 6.000 lojas em 2022, um aumento em relação às 5.135 lojas em 2021. Além disso, estes pontos de venda introduziram um elemento experiencial no consumo de café, criando um ambiente atraente e relaxante. os executivos de negócios também estão impulsionando a demanda por cafeterias, já que esses estabelecimentos oferecem serviços como Wi-Fi gratuito, zonas de entretenimento, etc. Com essa tendência crescente de cafeterias, há um aumento no número de lojas especializadas na China, que impulsionará o mercado de café RTD durante o período de previsão.

Visão geral da indústria de café pronto para beber (RTD) da China

O mercado de café de chá pronto para beber (RTD) da China é altamente fragmentado, com participantes importantes como Nestlé SA, Starbucks Corporation, Suntory Holdings Ltd, PepsiCo Inc. e Restaurant Brands International Inc. As principais estratégias adotadas pelos players do mercado são expansões, inovações e lançamentos de novos produtos. As empresas competem em diferentes fatores, incluindo ofertas de produtos baseados em outros ingredientes, qualidade e capacidade de escala para obter uma vantagem competitiva.

Líderes do mercado de café pronto para beber (RTD) da China

-

Nestle S.A

-

Starbucks Corporation

-

Suntory Holdings Ltd.

-

PepsiCo, Inc.

-

Restaurant Brands International Inc. (Tim Hortons)

*Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica

Notícias do mercado de café pronto para beber (RTD) da China

- Em setembro de 2022, uma loja de conveniência na China, Easy Joy da Sinopec, e Tim Horton's International Limited, operadora exclusiva das cafeterias Tim Hortons na China, firmaram parceria e lançaram dois produtos de café prontos para beber de marca conjunta.

- Em setembro de 2021, a cadeia de restaurantes chinesa Yum China e a cafeteira italiana Lavazza pretendiam abrir 1.000 cafés Lavazza na China até 2025. Os dois grupos investiram inicialmente 200 milhões de dólares na joint venture para financiar o seu crescimento futuro. Além disso, a joint venture comercializará, venderá e distribuirá os produtos de varejo da Lavazza, incluindo café pronto para consumo, na China continental, sob um acordo de exclusividade.

- Em abril de 2021, a Nestlé investiu num novo centro de inovação de produtos de café RTD na China. O investimento incluiu o estabelecimento de um centro de inovação de produtos para desenvolver café Nescafé pronto para beber, laticínios líquidos e outros produtos.

Relatório do mercado de café pronto para beber (RTD) da China - Índice

1. INTRODUÇÃO

1.1 Premissas do Estudo e Definição de Mercado

1.2 Escopo do estudo

2. METODOLOGIA DE PESQUISA

3. SUMÁRIO EXECUTIVO

4. DINÂMICA DE MERCADO

4.1 Drivers de mercado

4.2 Restrições de mercado

4.3 Análise das Cinco Forças de Porter

4.3.1 Ameaça de novos participantes

4.3.2 Poder de barganha dos compradores/consumidores

4.3.3 Poder de barganha dos fornecedores

4.3.4 Ameaça de produtos substitutos

4.3.5 Intensidade da rivalidade competitiva

5. SEGMENTAÇÃO DE MERCADO

5.1 Tipo de embalagem

5.1.1 Garrafas

5.1.2 Pode

5.1.3 Outros tipos de embalagens

5.2 Canal de distribuição

5.2.1 Supermercados/Hipermercados

5.2.2 Lojas de conveniência

5.2.3 Canais de Foodservice

5.2.4 Lojas de varejo on-line

5.2.5 Outros canais de distribuição

6. CENÁRIO COMPETITIVO

6.1 Estratégias mais adotadas

6.2 Análise de participação de mercado

6.3 Perfis de empresa

6.3.1 Nestle SA

6.3.2 Starbucks Corporation

6.3.3 Suntory Holdings Ltd

6.3.4 Uni-President Enterprises Corp.

6.3.5 The Coca-Cola Company

6.3.6 Tsing Hsin International Group

6.3.7 PepsiCo Inc.

6.3.8 Restaurant Brands International Inc. (Tim Hortons)

6.3.9 Asahi Group Holdings Ltd

6.3.10 Arla Foods amba

7. OPORTUNIDADES DE MERCADO E TENDÊNCIAS FUTURAS

Segmentação da indústria de café pronto para beber (RTD) da China

O café pronto para beber é uma bebida gelada que vem pré-preparada em lata ou garrafa e é uma opção rápida para levar no almoço. O mercado de café pronto para beber (RTD) da China é segmentado por tipo de embalagem e canal de distribuição. Com base no tipo de embalagem, o mercado é segmentado em garrafas, latas e outros tipos de embalagens. Com base no canal de distribuição, o mercado é segmentado em supermercados/hipermercados, lojas de conveniência, canais de foodservice, lojas de varejo online e outros canais de distribuição. O relatório oferece tamanho de mercado e previsões em valor (milhões de dólares) para os segmentos acima.

| Tipo de embalagem | ||

| ||

| ||

|

| Canal de distribuição | ||

| ||

| ||

| ||

| ||

|

Perguntas frequentes sobre pesquisa de mercado de café pronto para beber (RTD) da China

Qual é o tamanho atual do mercado de café pronto para beber (RTD) da China?

O mercado de café pronto para beber (RTD) da China deverá registrar um CAGR de 3,5% durante o período de previsão (2024-2029)

Quem são os principais atores do mercado de café pronto para beber (RTD) da China?

Nestle S.A, Starbucks Corporation, Suntory Holdings Ltd., PepsiCo, Inc., Restaurant Brands International Inc. (Tim Hortons) são as principais empresas que operam no mercado de café pronto para beber (RTD) da China.

Que anos abrange este mercado de café pronto para beber (RTD) da China?

O relatório abrange o tamanho histórico do mercado de café pronto para beber (RTD) da China por anos 2019, 2020, 2021, 2022 e 2023. O relatório também prevê o tamanho do mercado de café pronto para beber (RTD) da China por anos. 2024, 2025, 2026, 2027, 2028 e 2029.

Relatório da indústria de café pronto para beber (RTD) da China

Estatísticas para a participação de mercado de café pronto para beber (RTD) da China em 2024, tamanho e taxa de crescimento de receita, criadas por Mordor Intelligence™ Industry Reports. A análise do café pronto para beber (RTD) da China inclui uma perspectiva de previsão de mercado para 2024 a 2029 e uma visão geral histórica. Obtenha uma amostra desta análise do setor como um download gratuito em PDF do relatório.