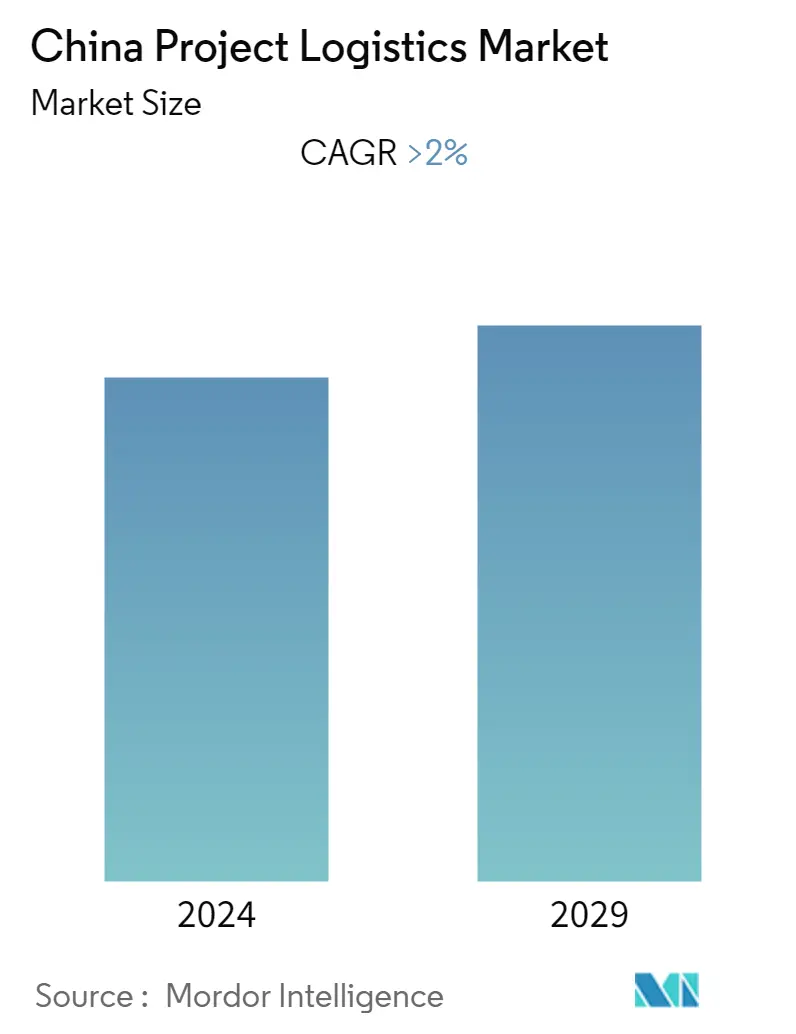

Tamanho do mercado de logística de projetos na China

| Período de Estudo | 2019 - 2029 |

| Ano Base Para Estimativa | 2023 |

| Período de Dados de Previsão | 2024 - 2029 |

| Período de Dados Históricos | 2019 - 2022 |

| CAGR | > 2.00 % |

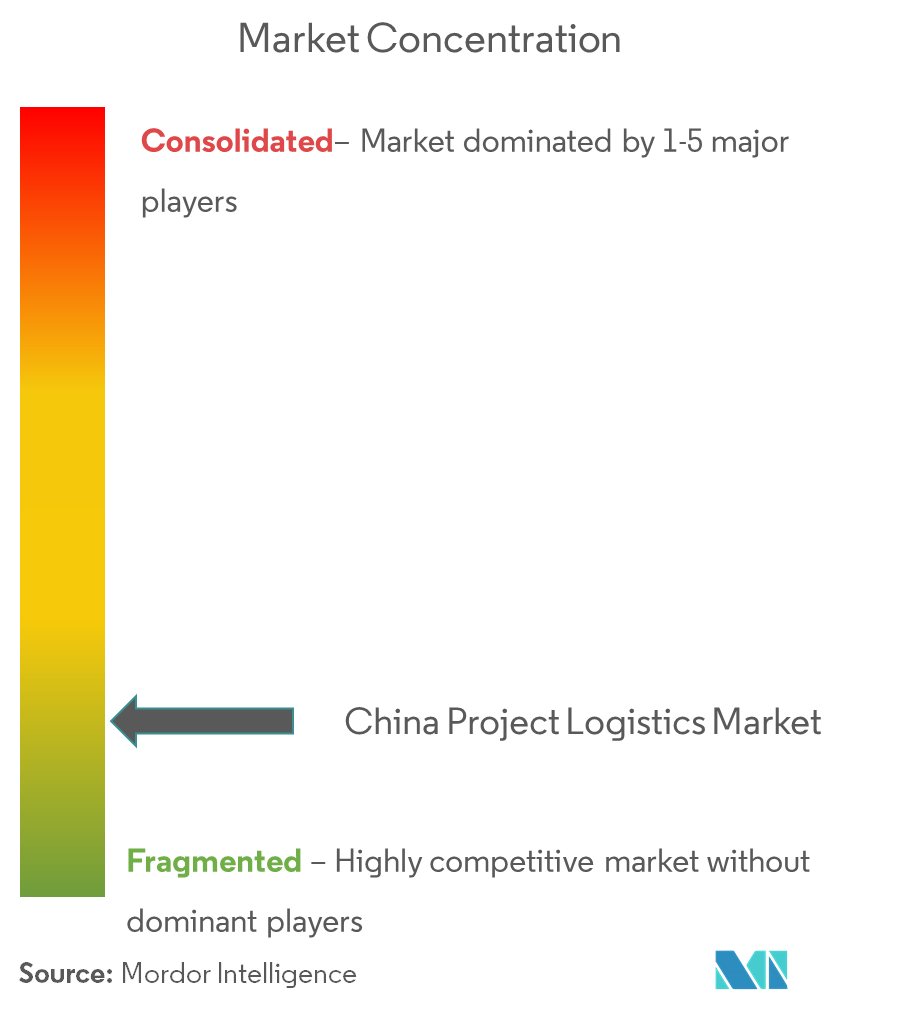

| Concentração de Mercado | Baixo |

Jogadores principais_-_Copy.webp)

*Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica |

Como podemos ajudar?

Análise de mercado de logística de projetos na China

Prevê-se que o mercado de logística de projetos na China cresça a um CAGR de mais de 2% durante o período de previsão.

- Espera-se que o aumento a curto prazo dos preços do petróleo ajude a indústria de carga de projectos em todo o mundo. Por outro lado, prevê-se uma redução a longo prazo dos preços do petróleo, o que resultará em menos dinheiro investido em novos projectos.

- A China produz uma grande quantidade de carga pesada que é enviada para o exterior. A China é o maior produtor mundial de aço e a sua capacidade é dez vezes maior que a dos EUA. Como resultado, um país é um destino popular para outros países importarem grandes estruturas de aço.

- Além disso, graças à Iniciativa Cinturão e Rota (BRI), os gastos em infra-estruturas na China e nos seus vizinhos estão a aumentar rapidamente. O projeto melhora a promoção comercial e a infraestrutura de transporte.

- Uma investigação recente mostra que a abordagem da China aos empréstimos internacionais mudou. Os investimentos da China em projectos de infra-estruturas no âmbito da sua Iniciativa Cinturão e Rota (BRI) diminuíram, enquanto a ajuda de Pequim a curto e médio prazo aos países parceiros, alguns dos quais enfrentam níveis crescentes de dívida, aumentou.

- Um relatório do Centro de Finanças e Desenvolvimento Verde (GFDC) da Universidade Fudan de Xangai afirma que os investimentos e contratos da China em 147 países somaram 28,4 mil milhões de dólares no primeiro semestre de 2022. Este é um aumento de 47% em relação ao mesmo período do ano passado..Através de investimentos foram realizados 11,8 mil milhões de dólares e através de contratos de projetos foram realizados 16,5 mil milhões de dólares.

- Os riscos de movimentar cargas de projeto são crescentes, não apenas em termos do limite de quanto pode ser movimentado, mas também em termos dos valores de Delay in Start-up (DSU) no final, onde os valores do seguro podem chegar a US$ 1 bilhão.

- Quando elementos como refabricação, remessa, cobranças, perda de receitas e outros custos operacionais são levados em consideração, a falha de uma remessa em chegar intacta pode resultar em uma enorme perda multimilionária de Atraso na Inicialização (DSU). Os projectos da BRI, que exigem o transporte de mercadorias através de trânsitos interiores extremamente longos para regiões como o Sudeste Asiático, estão a aumentar este risco.

- Na China, os portos de Qingdao, Dalian, Guangzhou e especialmente Xangai e Tianjin são normalmente usados para movimentar cargas de projetos.

- A política de zero-COVID-19 da China teve um grande efeito nas cadeias de abastecimento globais porque fechou muitas grandes cidades durante um longo período de tempo, o que seria impensável antes da pandemia.As restrições associadas à COVID-19 reduziram significativamente a capacidade de produção e logística da China. e a mobilidade das pessoas, bem como a confiança das empresas e dos consumidores.

- A China é uma importante fonte de muitos bens de consumo, peças para fabricação e matérias-primas. A perda das suas capacidades industriais e logísticas agravou a inflação global, causando uma escassez persistente de abastecimento nos mercados globais que estão todos interligados.

Tendências do mercado de logística de projetos na China

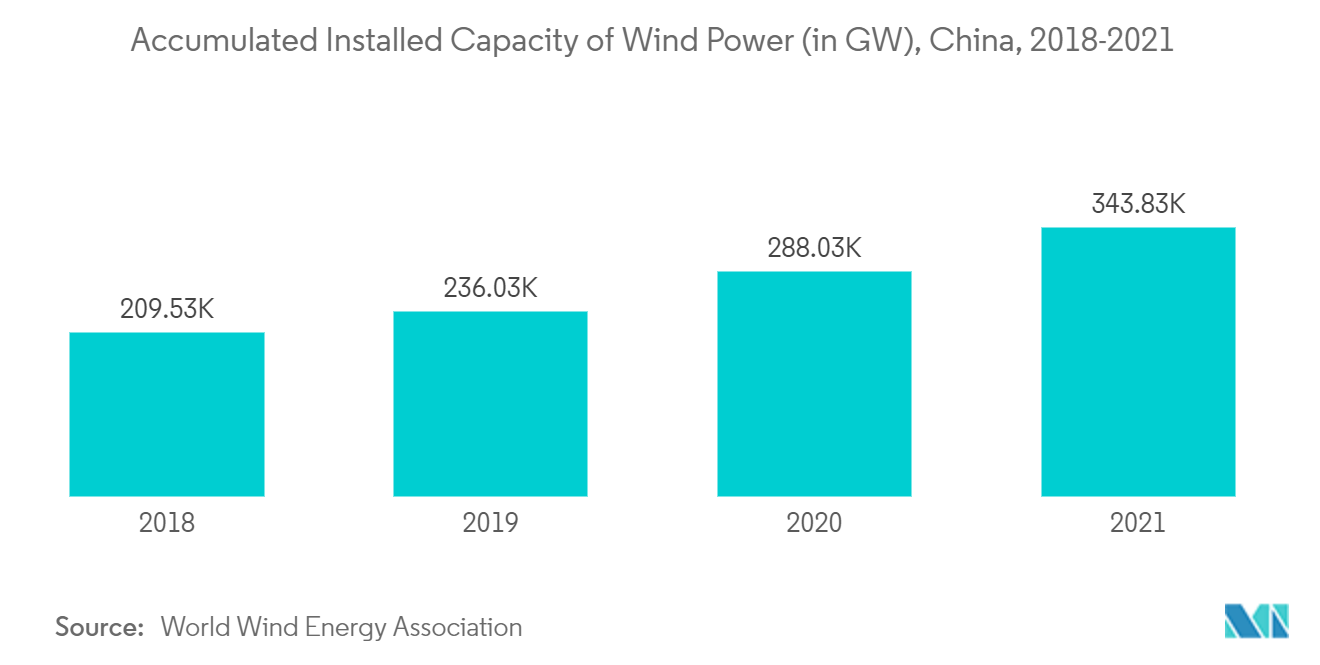

Espera-se que a energia eólica impulsione a demanda por serviços logísticos de projetos durante o período de previsão

- Um dos importantes segmentos de crescimento do mercado de logística de projetos é o embarque de energia eólica. A energia eólica está a tornar-se um negócio maduro em todo o mundo, pelo que estão a ser construídas mais e maiores turbinas eólicas para produzir eletricidade de forma mais eficiente.

- Os equipamentos de energia eólica são muito grandes e pesados, com algumas peças pesando mais de 300 toneladas. É preciso muita habilidade para movê-lo com segurança. Ocasionalmente é necessário transporte para locais distantes e offshore.

- À medida que mais países utilizam a energia eólica, a pressão recai sobre os fabricantes para que os equipamentos cheguem aos países mais rapidamente. Em resposta à necessidade crescente de enviar componentes de energia eólica, alguns construtores navais estão se concentrando em fabricar navios especiais feitos para transportar equipamentos de energia eólica..

- A China instalou 55,8 Gigawatts sozinha em 2021, quebrando o recorde anterior de 52 Gigawatts estabelecido em 2020. Isto representa um aumento de 19,4%. A capacidade total instalada de turbinas eólicas na China é atualmente de 344 gigawatts.

- Apesar da pandemia global e da crescente pressão económica, o negócio da energia eólica offshore continuou a crescer, de acordo com um relatório recente do instituto de investigação naval Clarksons. O volume de produção aumentou 177% ano após ano, para mais de 3.400 unidades, estabelecendo um recorde.

- Até o final de 2021, a quantidade total de energia eólica offshore produzida em todo o mundo será de 50,5 GW. Este é um grande salto de 58% em relação ao ano anterior. A energia eólica offshore está se tornando mais importante como uma das principais formas de o sistema energético se tornar neutro em carbono. Isso ocorre porque há menos recursos terrestres e eólicos que podem ser usados para produzir energia.

- De acordo com a capacidade instalada global das turbinas eólicas offshore, estas podem ajudar a poupar quase 9.000 toneladas de emissões de carbono provenientes da produção de energia todos os anos.

- O Conselho Global de Energia Eólica (GWEC) afirma que a capacidade instalada de geração eólica offshore crescerá mais de 235 GW entre 2021 e 2030, a uma taxa média de cerca de 23,6% ao ano.

- Todas as nações fizeram planos de investimento significativos para o crescimento da energia eólica offshore. A China e a Europa estão entre eles e são os principais fatores que impulsionam o crescimento do mercado mundial. Nos próximos dez anos, prevê-se que a capacidade recém-construída atinja 58 GW e 102 GW, respetivamente.

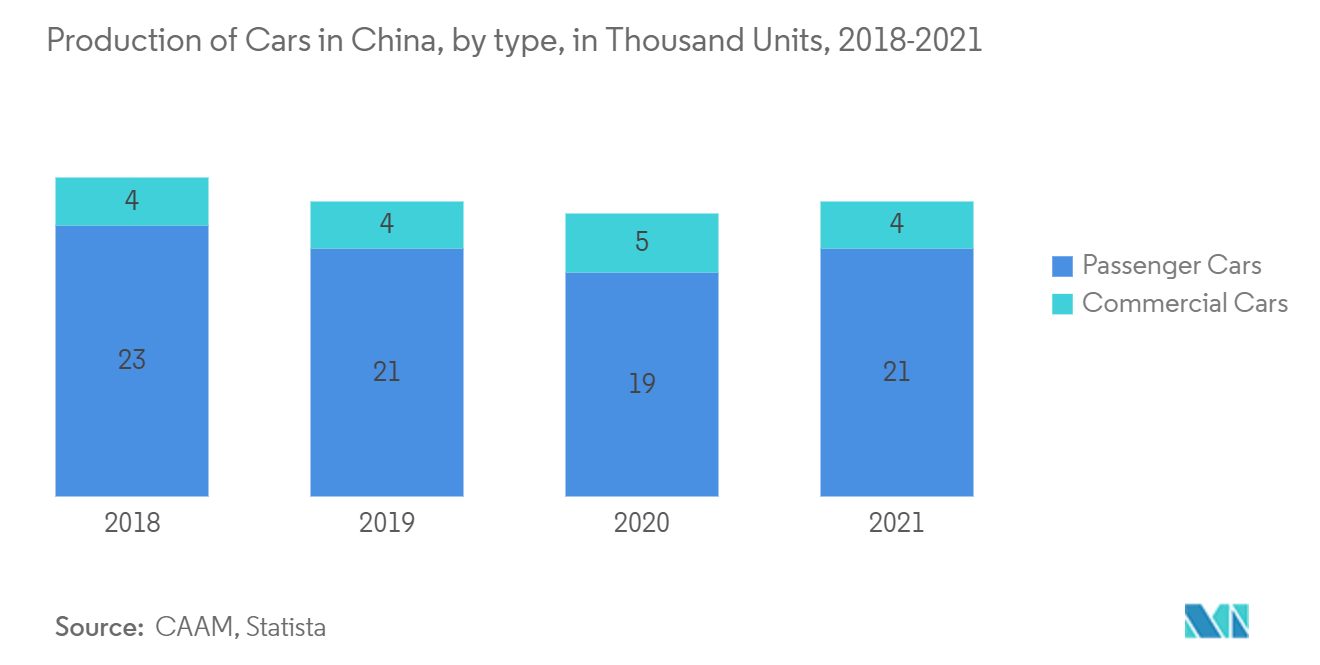

Aumento do automóvel está impulsionando o mercado

- Os construtores navais e as pessoas que acompanham a indústria dizem que a frota marítima de transporte de automóveis da China aumentará e que obterá uma participação maior do mercado nos próximos anos devido ao aumento das exportações de automóveis do país e à crescente demanda por veículos elétricos em todo o mundo..

- O mercado global de transportadores de veículos registou uma forte expansão este ano e começará a recuperar em 2021. Nos primeiros oito meses assistiu-se a um total de 43 novos transportadores de automóveis comercializados globalmente, o maior número desde 2008, de acordo com a Associação Chinesa de Veículos, com sede em Pequim. a Indústria Nacional de Construção Naval, ou CANSI.

- Com um tamanho médio de navios de 5.300 vagas, a frota global de 756 transportadores de automóveis contém quase 4 milhões de vagas para veículos individuais. A China tem atualmente uma frota de 51 transportadoras de automóveis, nove das quais são grandes transportadoras de automóveis com 7.600 vagas de estacionamento cada, e duas das quais são grandes transportadoras de automóveis com 7.800 vagas de estacionamento cada, ambas com entrega prevista para 2024 e 2025, respectivamente..

- Antes de 2021, o comércio interno era o que mais dominava a frota de transporte de automóveis da China. No entanto, à medida que novos navios encomendados a armadores e fabricantes de automóveis chineses forem entregues ao longo dos anos seguintes, a frota deverá aumentar, de acordo com Liu Hao, gestor da unidade de produção de Longkou da CIMC Raffles Offshore Ltd, em Yantai, na província de Shandong. Segundo Liu, a empresa foi a que mais recebeu pedidos em sua história, totalizando 12, para 12 transportadoras de automóveis. Tem até 2026 para concluir o plano de produção necessário para concretizar estas encomendas.

Visão geral da indústria de logística de projetos na China

O mercado de logística de projetos na China é fragmentado porque há muitas pequenas e médias empresas no ramo. Algumas das empresas mais conhecidas incluem Chirey Group, Sinotrans e COSCO Shipping Logistics Co., Ltd. Para responder à crescente procura e às exportações de carga pesada do país, as empresas devem alargar as suas redes. Os equipamentos críticos para o projeto possuem critérios altamente rígidos para a criação de uma estratégia de transporte de cargas, a implantação de caminhões de transporte, a coordenação de caminhões, navios e guindastes flutuantes, bem como a gestão do tempo. Este equipamento deve ser entregue com segurança em prazos mais curtos. Como resultado, ao manusear cargas de projeto, as empresas devem fazer as escolhas certas de parceiros.

Líderes de mercado de logística de projetos na China

-

COSCO Shipping Logistics Co., Ltd.

-

Chirey Group

-

Sinotrans (HK) Logistics Ltd.

-

CJ Smart Cargo

-

Tiba Group

*Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica

Notícias do mercado de logística de projetos na China

- Janeiro de 2023: A Maersk e o órgão administrativo da Zona Franca de Xangai assinaram um acordo de concessão de terras no final de dezembro de 2022 para a nova área de Lin-gang. Este é o primeiro centro logístico verde e inteligente da Maersk a ser inaugurado na China. Tem emissões de gases com efeito de estufa baixas ou muito baixas. O projeto terá início no terceiro trimestre de 2024 e custará 174 milhões de dólares americanos.

- Janeiro de 2022: Membros da Ocean Alliance, CMA CGM, COSCO Shipping Lines, OOCL e Evergreen assinaram o produto Ocean Alliance Day 7, que será lançado em janeiro de 2023. Foi anunciado que 26 CMA CGM de duplo combustível e movidos a GNL os navios seriam atribuídos à Ocean Alliance. O novo produto contará com um total de 353 navios porta-contêineres, dos quais 125 serão operados pelo Grupo CMA CGM, 40 serviços e uma capacidade total anual estimada em cerca de 22,4 milhões de TEUs. O lançamento do novo serviço coincidirá com a entrada em vigor do esquema de classificação do Indicador de Intensidade de Carbono (CII) da IMO, que tem sido alvo de muitos ataques recentemente por não ser adequado à sua finalidade.

Relatório de Mercado de Logística de Projetos da China – Índice

1. INTRODUÇÃO

1.1 Resultados do estudo

1.2 Suposições do estudo

1.3 Escopo do estudo

2. METODOLOGIA DE PESQUISA

2.1 Metodologia de Análise

2.2 Fases de Pesquisa

3. SUMÁRIO EXECUTIVO

4. DINÂMICA E INSIGHTS DE MERCADO

4.1 Cenário Atual do Mercado

4.2 Dinâmica de Mercado

4.2.1 Motoristas

4.2.1.1 O aumento do uso de energias renováveis aumenta as oportunidades para empresas de logística de projetos

4.2.1.2 Crescimento do comércio eletrônico

4.2.2 Restrições

4.2.2.1 Custo - Intensivo

4.2.2.2 Falta de mão de obra qualificada

4.2.3 Oportunidades

4.2.3.1 A Iniciativa Cinturão e Rota criará mais oportunidades para as empresas

4.3 Regulamentações e iniciativas governamentais

4.4 Tendências Tecnológicas

4.5 Destaque - Iniciativa Cinturão e Rota (BRI) e Investimentos

4.6 Elaboração sobre os riscos envolvidos na movimentação de carga do projeto

4.7 Impacto do COVID-19 no mercado

4.8 Cadeia de Valor/Análise da Cadeia de Suprimentos

4.9 Atratividade da Indústria – Análise das Cinco Forças de Porter

4.9.1 Ameaça de novos participantes

4.9.2 Poder de barganha dos compradores/consumidores

4.9.3 Poder de barganha dos fornecedores

4.9.4 Ameaça de produtos substitutos

4.9.5 Intensidade da rivalidade competitiva

5. SEGMENTAÇÃO DE MERCADO

5.1 Por serviço

5.1.1 Transporte

5.1.2 Encaminhamento

5.1.3 Armazenagem

5.1.4 Outros serviços de valor agregado

5.2 Por usuário final

5.2.1 Petróleo e Gás, Petroquímica

5.2.2 Mineração e Pedreiras

5.2.3 Energia e Potência

5.2.4 Construção

5.2.5 Fabricação

5.2.6 Outros usuários finais (aeroespacial e defesa, automotivo, etc.)

6. CENÁRIO COMPETITIVO

6.1 Visão geral (concentração de mercado, principais players)

6.2 Perfis de empresas (incluindo fusões, aquisições, joint ventures, colaborações e acordos)

6.2.1 Logistics Companies

6.2.1.1 COSCO Logística de Transporte Co., Ltd.

6.2.1.2 Grupo Chirey

6.2.1.3 Grupo de Logística Internacional Translink

6.2.1.4 Kerry Logística Rede Limitada

6.2.1.5 Grupo de Projetos Trans Globais (TGP)

6.2.1.6 Sinotrans (HK) Logística Ltd.

6.2.1.7 CJ Carga Inteligente

6.2.1.8 Grupo Chegou

6.2.1.9 Corporação de Logística Mitsubishi

6.2.1.10 InterMax Logistics Solution Limited

6.2.1.11 Transporte Wangfoong Ltd.

6.2.1.12 Global Star Logística (China) Co., Ltd.

6.2.1.13 Sunshine Int'l Logistics Co., Ltd.

6.2.1.14 Kuehne + Nagel

6.2.1.15 Agilidade Logística Unip. Ltda.

6.2.2 Empresas de Engenharia/EPC

6.2.2.1 China Gezhouba Group Corporation Empresa Internacional de Engenharia

6.2.2.2 Grupo Yuedian de Guangdong

6.2.2.3 Grupo Nacional de Engenharia Química da China

6.2.2.4 Corporação de Construção Ferroviária da China

6.2.2.5 Corporação de Construção de Engenharia Civil da China*

6.2.3 Other companies (Key Information/Overview)

6.2.3.1 Broekman Logistics, Rhenus Logistics, Trans Global Projects Group (TGP), SFSystems (Group) Ltd., Ziegler Group, Dextrans Worldwide Group, GEFCO SA, Keyun Group, Dolphin Logistcis Co. Sociedade Gestora Limitada*

7. OPORTUNIDADES DE MERCADO E TENDÊNCIAS FUTURAS

8. APÊNDICE

8.1 Distribuição do PIB, por Atividade e Região

8.2 Insights sobre fluxos de capital

8.3 Estatísticas Económicas - Sector dos Transportes e Armazenamento, Contribuição para a Economia

8.4 Estatísticas do Comércio Externo - Exportação e Importação, por Produto e por Destino

8.5 Insights sobre os principais projetos futuros na China

Segmentação da indústria de logística de projetos na China

A logística do projeto refere-se ao gerenciamento logístico de um empreendimento específico. Isso abrange a organização, gerenciamento e supervisão do transporte. O transporte de carga com segurança até um canteiro de obras para um projeto específico é o foco da logística do projeto.

A pesquisa inclui uma análise completa do histórico da indústria de logística de projetos da China, uma visão geral do mercado, estimativas de tamanho de mercado para segmentos importantes, tendências emergentes por segmentos e dinâmica de mercado. O Mercado de Logística de Projetos é segmentado por Serviços (Transporte, Encaminhamento, Armazenagem e Outros serviços de valor agregado) e por Usuários Finais (Petróleo e Gás, Petroquímica, Mineração e Pedreiras, Energia e Energia, Construção, Manufatura e Outros Finais). Usuários). O relatório oferece tamanho de mercado e previsões para o mercado de logística de projetos da China em valor (USD) para todos os segmentos acima.

| Por serviço | ||

| ||

| ||

| ||

|

| Por usuário final | ||

| ||

| ||

| ||

| ||

| ||

|

Perguntas frequentes sobre pesquisa de mercado de logística de projetos da China

Qual é o tamanho atual do mercado de logística de projetos da China?

O Mercado de Logística de Projetos da China deverá registrar um CAGR superior a 2% durante o período de previsão (2024-2029)

Quem são os principais atores do mercado de logística de projetos da China?

COSCO Shipping Logistics Co., Ltd., Chirey Group, Sinotrans (HK) Logistics Ltd., CJ Smart Cargo, Tiba Group são as principais empresas que operam no mercado de logística de projetos da China.

Que anos este Mercado de Logística de Projetos da China cobre?

O relatório abrange o tamanho histórico do mercado de logística de projetos da China para os anos 2019, 2020, 2021, 2022 e 2023. O relatório também prevê o tamanho do mercado de logística de projetos da China para os anos 2024, 2025, 2026, 2027, 2028 e 2029.

Relatório da indústria de logística de projetos na China

Estatísticas para a participação de mercado de Logística de Projetos da China em 2024, tamanho e taxa de crescimento de receita, criadas pela Mordor Intelligence™ Industry Reports. A análise do Projeto Logística da China inclui uma previsão de mercado para 2024 a 2029 e uma visão histórica. Obtenha uma amostra desta análise do setor como um download gratuito em PDF do relatório.