Tamanho do mercado de diagnóstico in vitro (IVD) da China

| Período de Estudo | 2021 - 2029 |

| Ano Base Para Estimativa | 2023 |

| Tamanho do mercado (2024) | USD 10.61 bilhões de dólares |

| Tamanho do mercado (2029) | USD 14.86 bilhões de dólares |

| CAGR(2024 - 2029) | 6.14 % |

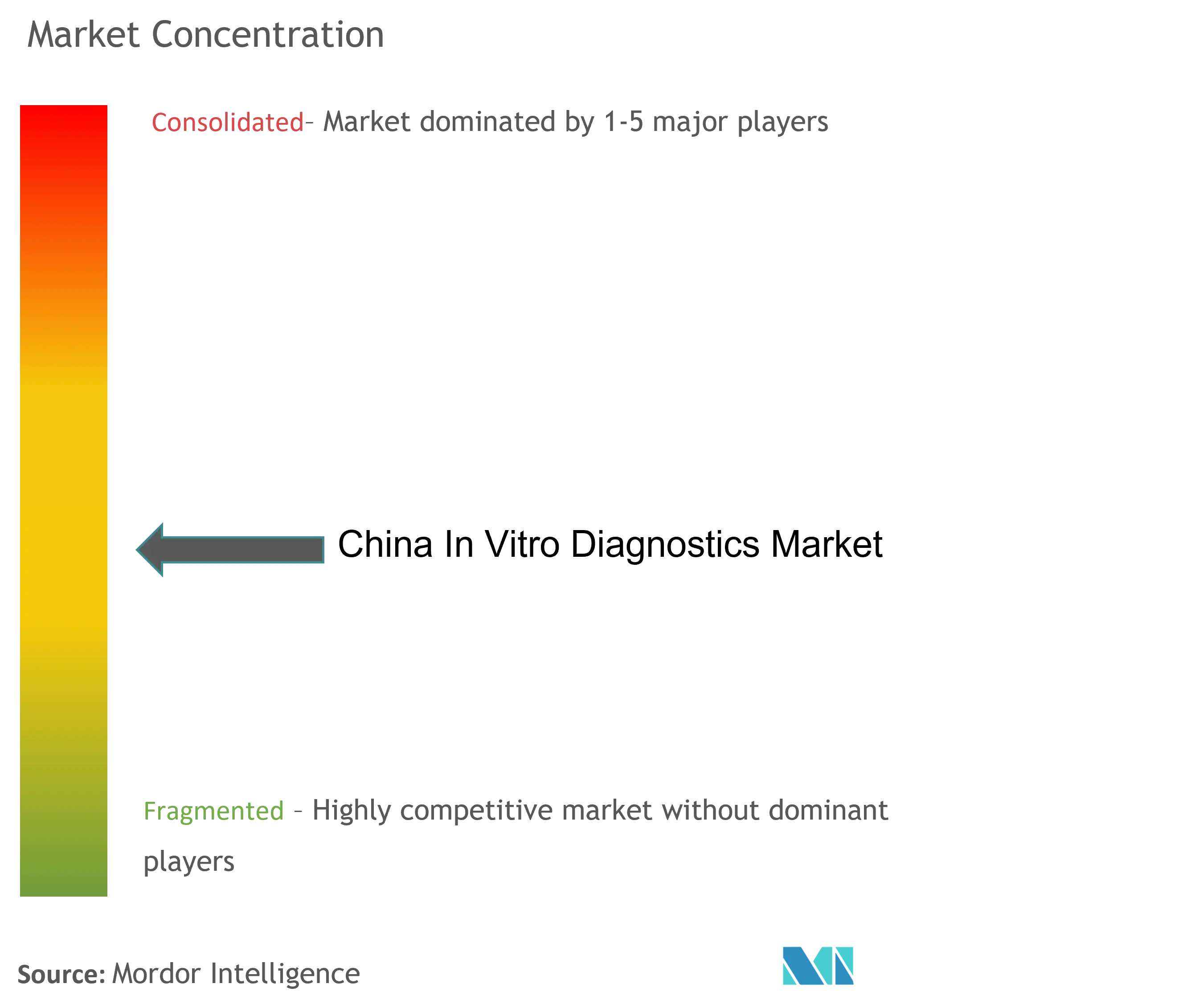

| Concentração de Mercado | Médio |

Jogadores principais

*Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica |

Como podemos ajudar?

Análise de mercado de diagnóstico in vitro (IVD) da China

O tamanho do mercado de diagnóstico in vitro da China é estimado em US$ 10,61 bilhões em 2024 e deverá atingir US$ 14,86 bilhões até 2029, crescendo a um CAGR de 6,14% durante o período de previsão (2024-2029).

A pandemia de COVID-19 chamou a atenção para o diagnóstico in vitro, uma vez que havia uma procura crescente de kits e reagentes de IVD para o diagnóstico rápido e preciso da infecção pelo vírus SARS-CoV2 entre a população global. O surto de COVID-19 impactou positivamente o mercado, pois o diagnóstico in vitro envolveu o teste de diversas amostras biológicas. Isso auxiliou no diagnóstico de doenças infecciosas como a COVID-19. Os testes continuaram a ser um passo crucial no controlo da pandemia da COVID-19. Por exemplo, de acordo com a OMS, foram registados 102.762 casos de COVID-19 em Março de 2021, com 4.851 mortes na China. A carga crescente da pandemia COVID-19 levou a uma grande exigência de testes, o que impulsionou o mercado de IVD no país. No entanto, esperava-se que a estabilização dos casos de COVID-19 na China estabilizasse o crescimento do mercado. Por exemplo, de acordo com a Comissão Nacional de Saúde (NHC), em Dezembro de 2022, a China notificou 36.061 novas infecções por COVID-19, das quais 4.150 eram sintomáticas e 31.911 eram assintomáticas. Assim, esperava-se que a estabilização dos casos de COVID-19 trouxesse o crescimento do mercado de diagnóstico in vitro da China de volta ao seu nível pré-pandémico.

O diagnóstico in vitro (DIV) desempenha um papel importante na detecção de doenças infecciosas. Um grande número de ensaios moleculares e imunoensaios estão sendo usados para a detecção de COVID-19. A China representa um dos maiores mercados de diagnóstico in vitro na região Ásia-Pacífico, e espera-se que esta tendência continue durante o período de previsão. Devido ao aumento da população geriátrica e à elevada carga de doenças crónicas e infecciosas, como diabetes, cancro e COVID-19, o mercado estudado deverá apresentar um crescimento significativo, uma vez que estas doenças crónicas podem ser diagnosticadas e monitorizadas através de produtos IVD.

Em Maio de 2021, o Conselho de Estado emitiu uma directriz para implementar a iniciativa China Saudável do país para diminuir a incidência de deficiência entre os idosos com idades compreendidas entre os 65 e os 74 anos até 2022, através da oferta de serviços médicos e de saúde. Espera-se que tais iniciativas do governo impulsionem o crescimento do mercado durante o período de previsão. Mas a falta de reembolso adequado e de regulamentações rigorosas poderia retardar o crescimento do mercado.

Além disso, espera-se que o número crescente de lançamentos de produtos com recursos avançados impulsione o mercado. Por exemplo, em março de 2021, a OpGen anunciou que tinha recebido aprovação regulamentar da Administração Nacional de Produtos Médicos da China para o seu sistema Curetis Unyvero como um sistema de instrumento de diagnóstico in vitro. Este aplicativo foi enviado em 2019 e incluía o Unyvero A50 Analyzer, o Unyvero L4 Lysator e o Unyvero C8 Cockpit.

Devido a estes e outros fatores, espera-se que o mercado de diagnóstico in vitro na China cresça nos próximos anos.

Tendências de mercado de diagnóstico in vitro (IVD) da China

Segmento de diagnóstico molecular domina o mercado chinês de diagnóstico in vitro

Na pesquisa de diagnóstico, um dos avanços mais valiosos ocorreu na forma de ferramentas de diagnóstico molecular. A reação em cadeia da polimerase está na vanguarda do diagnóstico molecular. Os produtos de PCR em tempo real detectam simultaneamente vírus, bactérias, fungos e parasitas, permitindo que os laboratórios moleculares operem com custos mais baixos e garantam melhores resultados.

Os testes de diagnóstico molecular procuram sequências específicas no DNA ou RNA, como polimorfismos de nucleotídeo único (SNPs), deleções, rearranjos, inserções e outros, que podem ou não estar ligados a uma doença.

Os diagnósticos moleculares foram utilizados principalmente para diagnosticar doenças infecciosas e, com o fardo crescente e a propagação crescente da pandemia da COVID-19, o segmento atingiu o seu auge no país. Para encontrar RNAs virais muito específicos do vírus SARS-CoV-2, causador da COVID-19, foram utilizados testes de diagnóstico molecular.

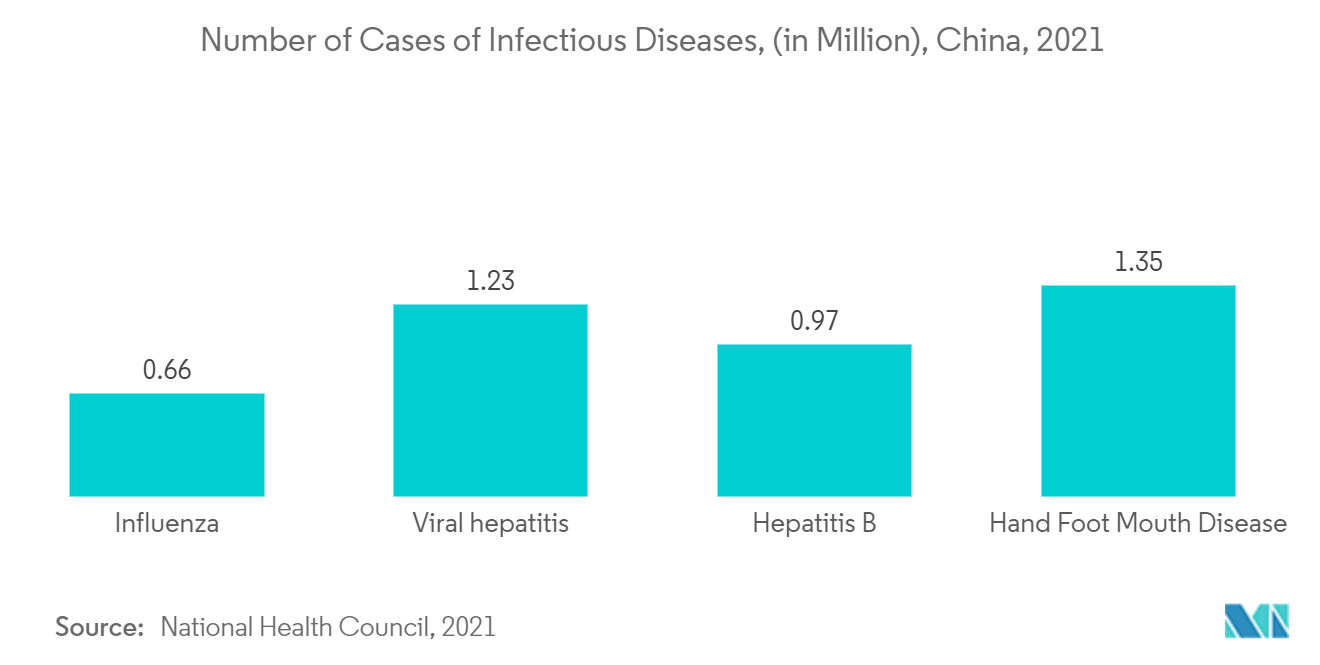

Além disso, a carga crescente de doenças infecciosas pode ser atribuída ao crescimento do segmento. Por exemplo, de acordo com a Comissão Nacional de Saúde, foram notificados quase 1,71 milhões de casos de doenças infecciosas no continente. Aproximadamente 288.739 casos foram classificados como doenças infecciosas de Classe B. Hepatite viral, tuberculose, sífilis, escarlatina e gonorréia representaram 94% desses casos. Assim, devido à crescente importância dada pelos laboratórios clínicos ao diagnóstico de doenças nos estágios iniciais de desenvolvimento, à colaboração com fabricantes nacionais e ao lançamento de novos produtos, espera-se que o segmento de diagnóstico molecular testemunhe um bom crescimento durante o período de previsão na China.

Segmento de câncer/oncologia domina o mercado chinês de diagnóstico in vitro

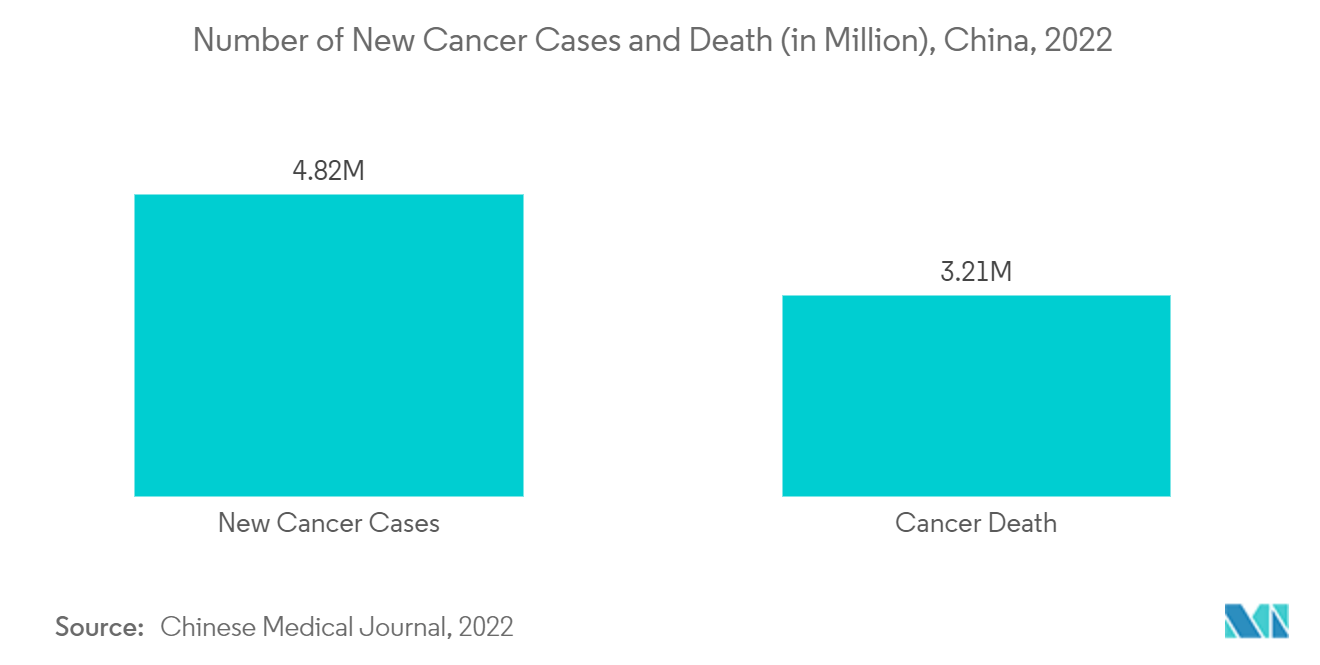

O câncer é a segunda principal causa de mortalidade na China. A detecção precoce do cancro e o acesso a um tratamento anticancerígeno eficaz podem resultar em taxas de sobrevivência mais elevadas e numa melhor qualidade de vida. Os diagnósticos in vitro (IVDs) são testes ou dispositivos médicos que examinam amostras do corpo humano e fornecem dados críticos para triagem, diagnóstico e tratamento.

Os principais factores que estão a impulsionar o crescimento do segmento de mercado na China são o número crescente de pessoas com cancro, o número crescente de produtos aprovados e colocados no mercado e a quantidade crescente de dinheiro investido.

De acordo com o relatório intitulado Estatísticas do Câncer na China e nos Estados Unidos, 2022 Perfis, Tendências e Determinantes, publicado em fevereiro de 2022, em comparação com os 4.689.754 novos casos de câncer na China em 2020, o número previsto de novos casos de câncer para 2022 é 4.820.000. Esse aumento de novos casos aumentará diretamente a demanda por diagnóstico precoce, ajudando assim o mercado a crescer durante o período do estudo. Além disso, de acordo com o relatório intitulado Mudando os perfis da carga do câncer em todo o mundo e na China uma análise secundária das estatísticas globais do câncer em 2020, publicado em abril de 2021, espera-se que a China experimente 6,85 milhões de novos casos de câncer e 5,07 milhões de mortes em 2040. Assim, nos próximos anos, o mercado será impulsionado pelo aumento dos casos de cancro na China.

Além disso, o crescente número de lançamentos de produtos na região e a alta concentração de players importantes na China atuam como fatores importantes na condução do mercado. Por exemplo, em agosto de 2022, o teste de rastreio do cancro do colo do útero GynTect estará disponível para médicos e pacientes na China, o país mais populoso do mundo. Na China, este é o primeiro teste de metilação aprovado para triagem de casos positivos para HPV.

Por causa de todos esses fatores, espera-se que o segmento de mercado cresça muito na China nos próximos anos.

Visão geral da indústria de diagnóstico in vitro (IVD) da China

O mercado chinês de diagnóstico in vitro é moderadamente competitivo e consiste em alguns participantes importantes. Muitos intervenientes neste mercado estão a tentar expandir os seus portfólios de produtos, a fim de aumentar a sua quota de mercado global. Essas empresas se concentram em estratégias como fusões e aquisições, colaborações e desenvolvimento de novos produtos. Os principais players do mercado chinês de diagnóstico in vitro são Abbott Laboratories, Shanghai Kehua Bio-Engineering Co., Ltd., Autobio Diagnostics Co., Mindray Medical International Limited e Maccura Biotechnology, entre outros.

Líderes de mercado de diagnóstico in vitro (IVD) da China

-

Autobio Diagnostics

-

Mindray Medical International Limited

-

Shanghai Kehua Bio-Engineering Co. Ltd.

-

Maccura Biotechnology

-

Xiamen Boson Biotech

*Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica

Notícias do mercado de diagnóstico in vitro (IVD) da China

- Setembro de 2022 AroCell planejou concluir o registro TPS CLIA no mercado chinês antes do final do ano. A AroCell expandiu a colaboração no mercado chinês ao incluir o TPS CLIA no sistema totalmente automatizado da Fosun Diagnostics. Através desta colaboração, a cobertura de mercado da AroCell no mercado chinês de marcadores tumorais foi duplicada.

- Agosto de 2022 A DxVx assinou um acordo comercial com o Jointown Medical Devices Group, o maior distribuidor de dispositivos farmacêuticos e médicos da China, para desenvolver, fornecer e distribuir dispositivos médicos para diagnóstico in vitro.

Relatório de mercado de diagnóstico in vitro da China (IVD) - Índice

1. INTRODUÇÃO

1.1 Premissas do Estudo e Definição de Mercado

1.2 Escopo do estudo

2. METODOLOGIA DE PESQUISA

3. SUMÁRIO EXECUTIVO

4. DINÂMICA DE MERCADO

4.1 Visão geral do mercado

4.2 Drivers de mercado

4.2.1 Alta carga de doenças crônicas e doenças infecciosas

4.2.2 Aumento do uso de diagnósticos no local de atendimento (POC), estimulando o mercado de IVD

4.2.3 Aumentando a Conscientização e Aceitação da Medicina Personalizada

4.3 Restrições de mercado

4.3.1 Falta de reembolso adequado

4.3.2 Quadro regulatório rigoroso

4.4 Análise das Cinco Forças de Porter

4.4.1 Ameaça de novos participantes

4.4.2 Poder de barganha dos compradores/consumidores

4.4.3 Poder de barganha dos fornecedores

4.4.4 Ameaça de produtos substitutos

4.4.5 Intensidade da rivalidade competitiva

5. SEGMENTAÇÃO DE MERCADO (Tamanho de Mercado por Valor - milhões de dólares)

5.1 Por tipo de teste

5.1.1 Química Clínica

5.1.2 Diagnóstico Molecular

5.1.3 Imunodiagnóstico

5.1.4 Hematologia

5.1.5 Outros tipos

5.2 Por produto

5.2.1 Instrumento

5.2.2 Reagente

5.2.3 Outros produtos

5.3 Por usabilidade

5.3.1 Dispositivos IVD descartáveis

5.3.2 Dispositivos IVD reutilizáveis

5.4 Por aplicativo

5.4.1 Doença infecciosa

5.4.2 Diabetes

5.4.3 Câncer/Oncologia

5.4.4 Cardiologia

5.4.5 Doença auto-imune

5.4.6 Nefrologia

5.4.7 Outras aplicações

5.5 Por usuário final

5.5.1 Laboratórios de Diagnóstico

5.5.2 Hospitais e Clínicas

5.5.3 Outros usuários finais

6. CENÁRIO COMPETITIVO

6.1 Perfis de empresa

6.1.1 Autobio Diagnostics Co.

6.1.2 F. Hoffmann-La Roche AG

6.1.3 Becton Dickinson & Company

6.1.4 Shanghai Kehua Bio-Engineering Co. Ltd

6.1.5 Abbott Laboratories

6.1.6 Thermofisher Scientific Inc.

6.1.7 QIAGEN NV

6.1.8 Xiamen Boson Biotech Co. Ltd

6.1.9 Maccura Biotechnology Co. Ltd

6.1.10 BGI Group

6.1.11 BioMerieux SA

6.1.12 Bio-Rad Laboratories Inc.

6.1.13 Danaher Corporation

6.1.14 Arkray Inc.

6.1.15 Mindray Medical International Limited

7. OPORTUNIDADES DE MERCADO E TENDÊNCIAS FUTURAS

Segmentação da indústria de diagnóstico in vitro (IVD) da China

De acordo com o escopo deste relatório, o diagnóstico in vitro envolve dispositivos médicos e consumíveis que são utilizados para realizar testes in vitro em diversas amostras biológicas. Eles são usados para diagnosticar diversas condições médicas, como doenças crônicas. O mercado de diagnóstico in vitro da China é segmentado por tipo de teste (química clínica, diagnóstico molecular, imunodiagnóstico, hematologia e outros tipos), produto (instrumentos, reagentes e outros produtos), usabilidade (dispositivos IVD descartáveis e dispositivos IVD reutilizáveis), aplicação (doenças infecciosas, diabetes, câncer/oncologia, cardiologia, doenças autoimunes, nefrologia e outras aplicações) e usuário final (laboratórios de diagnóstico, hospitais e clínicas e outros usuários finais). O relatório oferece o valor em dólares americanos para os segmentos acima.

| Por tipo de teste | ||

| ||

| ||

| ||

| ||

|

| Por produto | ||

| ||

| ||

|

| Por usabilidade | ||

| ||

|

| Por aplicativo | ||

| ||

| ||

| ||

| ||

| ||

| ||

|

| Por usuário final | ||

| ||

| ||

|

Perguntas frequentes sobre pesquisa de mercado de diagnóstico in vitro (IVD) da China

Qual é o tamanho do mercado de diagnóstico in vitro da China?

O tamanho do mercado de diagnóstico in vitro da China deverá atingir US$ 10,61 bilhões em 2024 e crescer a um CAGR de 6,14% para atingir US$ 14,86 bilhões até 2029.

Qual é o tamanho atual do mercado de diagnóstico in vitro da China?

Em 2024, o tamanho do mercado de diagnóstico in vitro da China deverá atingir US$ 10,61 bilhões.

Quem são os principais atores do mercado de diagnóstico in vitro da China?

Autobio Diagnostics, Mindray Medical International Limited, Shanghai Kehua Bio-Engineering Co. Ltd., Maccura Biotechnology, Xiamen Boson Biotech são as principais empresas que operam no mercado de diagnóstico in vitro da China.

Que anos esse mercado de diagnóstico in vitro da China cobre e qual era o tamanho do mercado em 2023?

Em 2023, o tamanho do mercado de diagnóstico in vitro da China foi estimado em US$ 10 bilhões. O relatório abrange o tamanho histórico do mercado de diagnóstico in vitro da China para os anos 2021, 2022 e 2023. O relatório também prevê o tamanho do mercado de diagnóstico in vitro da China para os anos 2024, 2025, 2026, 2027, 2028 e 2029.

Relatório da indústria de diagnóstico in vitro da China

Estatísticas para a participação de mercado, tamanho e taxa de crescimento de receita da China In Vitro Diagnostics em 2024, criadas por Mordor Intelligence™ Industry Reports. A análise da China In Vitro Diagnostics inclui uma perspectiva de previsão de mercado para 2024 a 2029 e uma visão geral histórica. Obtenha uma amostra desta análise do setor como um download gratuito em PDF do relatório.