Análise de mercado de dispositivos de endoscopia na China

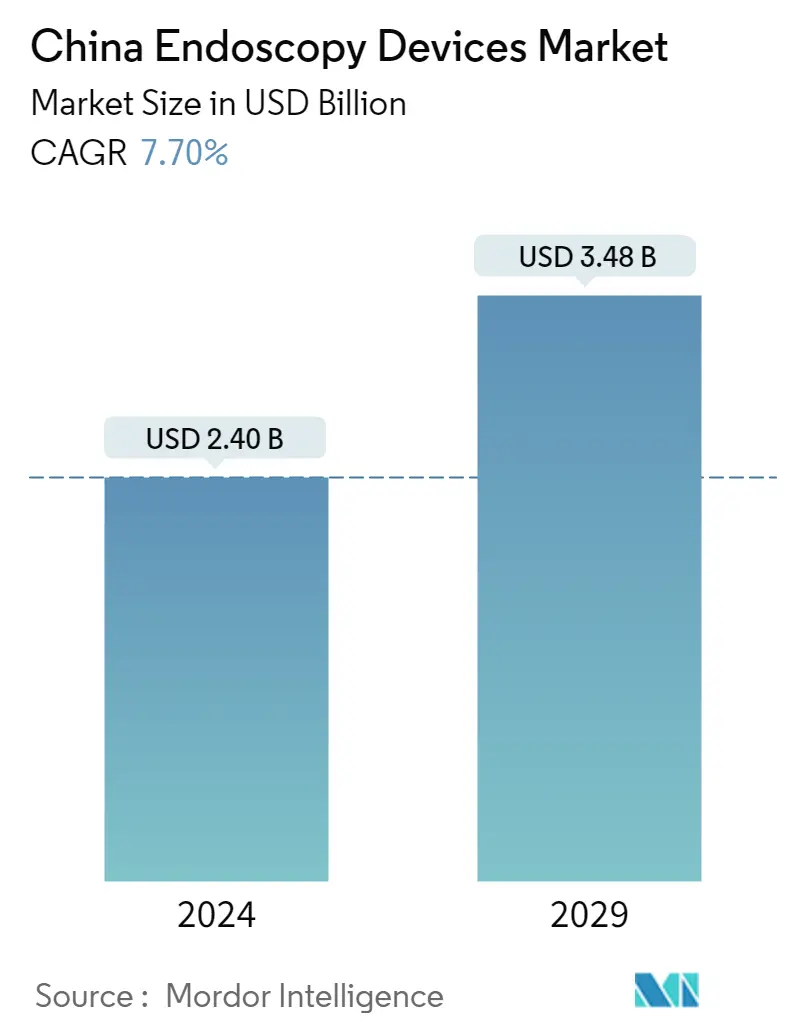

O tamanho do mercado de dispositivos de endoscopia da China é estimado em US$ 2,40 bilhões em 2024 e deverá atingir US$ 3,48 bilhões até 2029, crescendo a um CAGR de 7,70% durante o período de previsão (2024-2029).

A pandemia da COVID-19 resultou numa crise global. Cirurgiões e pacientes que visitavam hospitais para vários tratamentos corriam maior risco de serem infectados pela COVID-19. A redução e o adiamento de cirurgias eletivas devido ao medo da infecção por COVID-19 impactaram principalmente o crescimento do mercado de aparelhos endoscópicos. Por exemplo, de acordo com o estudo publicado no World Journal of Emergency Medicine em maio de 2022, o número total de diagnósticos e tratamentos nos centros de endoscopia chineses entre 2019 e 2020 diminuiu.

Entre eles, os procedimentos terapêuticos cresceram enquanto os procedimentos diagnósticos (gastroscopia regular, colonoscopia de rotina, etc.) diminuíram. As operações mais impactadas foram a gastroscopia de rotina e a gastroscopia por cápsula. Além disso, os broncoscopistas foram impactados. Assim, o COVID-19 teve um impacto significativo no mercado. No entanto, o mercado está crescendo a um ritmo estável devido à retomada dos procedimentos endoscópicos, e espera-se que testemunhe uma tendência semelhante nos próximos anos.

As cirurgias endoscópicas são realizadas para procedimentos de imagem e pequenas cirurgias. A crescente preferência por cirurgias minimamente invasivas, o uso crescente da endoscopia para tratamento e diagnóstico e os avanços tecnológicos que levam a aplicações aprimoradas são os principais fatores que levam ao crescimento do mercado. Os procedimentos cirúrgicos minimamente invasivos (MIS) incluem várias vantagens sobre os procedimentos convencionais, como menos dor pós-operatória, menos complicações operatórias e pós-operatórias importantes, tempos de recuperação mais rápidos, menos cicatrizes, menos estresse no sistema imunológico e incisões menores. Esses benefícios dos procedimentos minimamente invasivos reduzem o hospital geral e o custo do tratamento, devido aos quais os procedimentos MIS estão sendo preferidos em toda a China, impulsionando o crescimento do mercado.

Desenvolvimentos rápidos na endoscopia gastrointestinal foram feitos na China continental, e os principais endoscópios diagnósticos e procedimentos de endoscopia terapêutica são predominantemente usados em grandes unidades de endoscopia. Além das melhorias nos equipamentos de endoscopia GI, os procedimentos padrão, incluindo o reprocessamento padrão para endoscopia, estão impulsionando este segmento de mercado na região. Por exemplo, em maio de 2021, a PENTAX Medical do Grupo HOYA e a Jiangsu Vedkang Medical Science and Technology formaram uma joint venture (JV) para criar produtos terapêuticos endoscópicos médicos flexíveis e de uso único. Esses dispositivos poderiam beneficiar pacientes, médicos e sistemas de assistência médica, reduzindo o custo ou a complexidade dos procedimentos. Também pode resultar em melhores tempos de recuperação para os pacientes.

Espera-se que o crescente avanço tecnológico do endoscópio impulsione o crescimento do mercado. Por exemplo, em dezembro de 2021, a esclareceVue, Inc. anunciou que a China concedeu à empresa uma patente que cobre a tecnologia principal subjacente à sua plataforma de microendoscópio descartável SurgiVue. A tecnologia patenteada permite ao endoscópio aplicações diagnósticas e terapêuticas em um único procedimento através de dois canais de trabalho em um diâmetro de trabalho de dois milímetros.

Portanto, as razões acima podem impulsionar o mercado de dispositivos endoscópicos da China. No entanto, as infecções causadas por alguns endoscópios podem impedir o crescimento do mercado.

Tendências do mercado de dispositivos de endoscopia na China

Espera-se que o segmento de endoscopia de cápsula testemunhe um rápido crescimento durante o período de previsão no mercado de dispositivos de endoscopia da China

A endoscopia por cápsula é um método eficaz, automático, simples e indolor de imagem da mucosa do trato digestivo. Ele contém inúmeras aplicações potenciais e um papel crescente no exame patológico digestivo.

Espera-se que o segmento de endoscopia por cápsula na China seja impulsionado pelos avanços tecnológicos adotados pelos profissionais médicos na China e por um número crescente de novos players expandindo os negócios no mercado chinês. Espera-se que a introdução de recursos tecnologicamente avançados, como cápsulas para intestino delgado habilitadas para Wi-Fi e com bateria de maior duração, impulsione a demanda por dispositivos de cápsula endoscópica.

O uso de uma cápsula endoscópica torna as visitas dos pacientes a hospitais ou clínicas mais confortáveis e reduz os custos dos exames, ao mesmo tempo que oferece o tratamento adequado. Um endoscópio de cápsula foi projetado para ser descartável após o uso. Elimina qualquer possibilidade de infecção hospitalar, como no caso da endoscopia convencional. Na maioria das situações, a cápsula endoscópica e a enteroscopia são os métodos preferidos para examinar o intestino delgado.

No rastreamento do câncer colorretal, a endoscopia por cápsula do cólon (CCE) é usada como teste de filtro entre o teste imunoquímico fecal (FIT) e a colonoscopia. Além disso, usando um endoscópio de cápsula, são observados cânceres no intestino delgado ou em outras áreas do trato digestivo. Assim, espera-se que o aumento dos casos de câncer colorretal na China impulsione o crescimento do mercado durante o período de previsão. Por exemplo, de acordo com o estudo publicado no Chinese Medical Journal em maio de 2022, 592.232 casos de câncer colorretal ocorreram em 2022. Assim, espera-se que a enorme carga do câncer colorretal impulsione o crescimento do mercado.

Assim, pelas razões acima, o segmento deverá crescer significativamente durante o período de previsão.

Espera-se que o segmento de gastroenterologia testemunhe um rápido crescimento durante o período de previsão no mercado de dispositivos de endoscopia da China

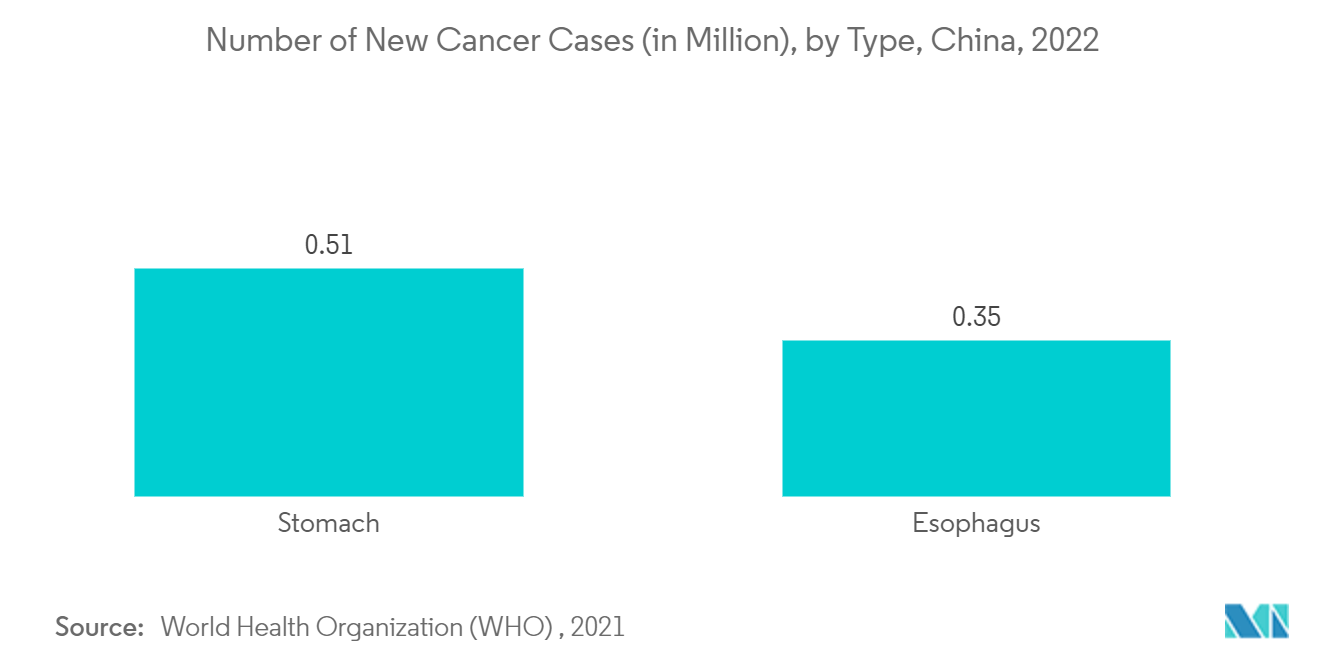

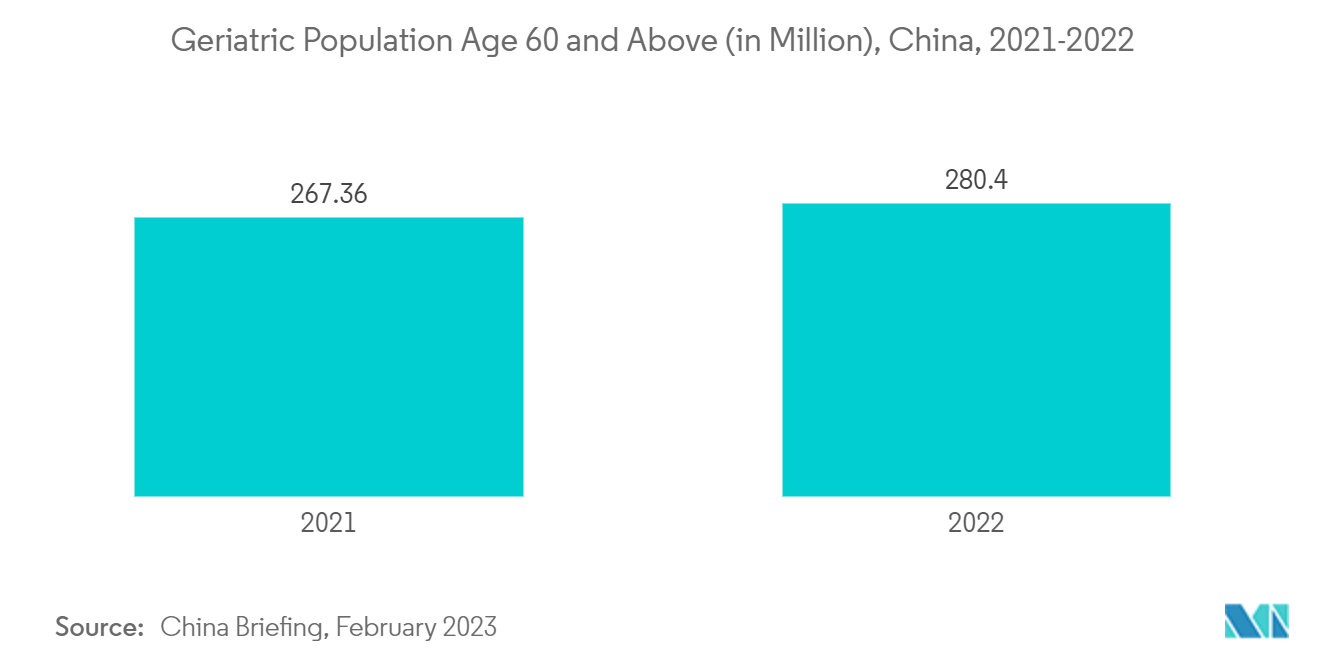

A endoscopia gastrointestinal é um procedimento diagnóstico e terapêutico que permite gerar imagens, avaliar e tratar doenças gastrointestinais. A endoscopia gastrointestinal pode ser categorizada como endoscopia superior ou inferior, dependendo se o trato GI superior (esôfago, estômago, duodeno e jejuno) ou o trato GI inferior (reto, cólon e íleo terminal) é examinado. Além disso, os principais fatores que alimentam o crescimento do mercado são o aumento das doenças gastrointestinais e o aumento da população idosa.

De acordo com o estudo publicado na Frontiers in Public Health em outubro de 2022, a prevalência e a incidência de DII aumentaram acentuadamente na China durante as últimas três décadas. Além disso, o envelhecimento da população na China é uma das principais razões para o aumento da carga da DII nos próximos 25 anos. Espera-se que os casos de incidência de DII aumentem até 2030-2034 para 20.000 em mulheres e 32.400 em homens. Assim, espera-se que a enorme carga de doenças do trato gastrointestinal impulsione o crescimento do segmento durante o período de previsão.

Além disso, espera-se que os lançamentos de produtos pelos participantes do mercado impulsionem o crescimento do mercado durante o período de previsão. Por exemplo, em setembro de 2021, o ecoendoscópio EG-UR5 da Sonoscape foi recentemente aprovado pela Administração Nacional de Produtos Médicos da China (NMPA), o que o tornou o primeiro produto de ecoendoscópio doméstico aprovado na China. O EG-UR5 é usado principalmente para observação endoscópica e diagnóstico das cavidades gastrointestinais superiores e ultrassonografia da parede gastrointestinal superior e órgãos adjacentes.

Assim, espera-se que todos os fatores acima impulsionem o crescimento do segmento durante o período de previsão.

Visão geral da indústria de dispositivos de endoscopia na China

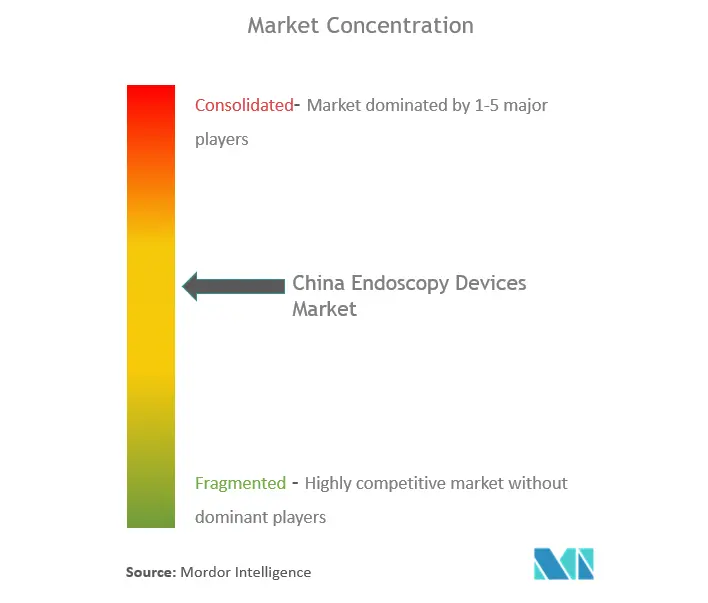

O mercado de dispositivos de endoscopia na China é consolidado e competitivo. Várias empresas globais e locais estão no negócio. As empresas globais conquistam a maior quota de mercado, enquanto as empresas locais também estão a lançar uma imensa concorrência para ganhar quota de mercado. Alguns participantes do mercado são Boston Scientific, Cook Medical, Olympus Corporation, Medtronic Plc e Johnson and Johnson, entre outros.

Líderes de mercado de dispositivos de endoscopia na China

-

Boston Scientific

-

Cook Medical

-

Olympus Corporation

-

Medtronic Plc

-

Johnson and Johnson

- *Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica

Notícias do mercado de dispositivos de endoscopia na China

- Março de 2023: Scivita Medical Technology Co., Ltd. e Boston Scientific assinaram um Acordo Estratégico oficial para o Coledocoscópio Percutâneo de Uso Único da Scivita. Através deste acordo de cooperação comercial e distribuição, a Scivita Medical e a Boston Scientific pretendem estabelecer uma parceria de longo prazo na comercialização, marketing e promoção do coledocoscópio percutâneo de uso único da Scivita na China.

- Janeiro de 2023: AXA Hong Kong e Macau anunciaram a abertura oficial do Centro Designado de Endoscopia e Cirurgia Diurna da AXA (o Centro) na Central. A abertura de um novo centro cirúrgico ambulatorial no distrito comercial central de Hong Kong marca a continuação da colaboração entre a AXA e a EC Healthcare. A colaboração visa fortalecer o ecossistema de gestão de saúde da AXA, ao mesmo tempo que oferece aos clientes serviços convenientes e completos, como exames de saúde, exames médicos e tratamentos.

Segmentação da indústria de dispositivos de endoscopia na China

De acordo com o escopo do relatório, os dispositivos de endoscopia são minimamente invasivos e podem ser inseridos em aberturas naturais do corpo para observar detalhadamente um órgão interno ou tecido. As cirurgias endoscópicas são realizadas para procedimentos de imagem e pequenas cirurgias. O mercado de dispositivos de endoscopia da China é segmentado por tipo de dispositivo (endoscópios (endoscópio rígido, endoscópio flexível, endoscópio de cápsula, endoscópio assistido por robô), dispositivo operatório endoscópico (sistema de irrigação/sucção, dispositivo de acesso, protetor de feridas, dispositivo de insuflação, instrumento manual operatório, e outros dispositivos operatórios endoscópicos), equipamentos de visualização (câmera endoscópica, sistema de visualização SD, sistema de visualização HD)), aplicação (gastroenterologia, pneumologia, cirurgia ortopédica, cardiologia, cirurgia otorrinolaringológica, ginecologia, neurologia e outras aplicações). O relatório oferece o valor (em dólares americanos) para os segmentos acima.

| Por tipo de dispositivo | Endoscópios | Endoscópio Rígido | |

| Endoscópio Flexível | |||

| Endoscópio Cápsula | |||

| Endoscópio assistido por robô | |||

| Dispositivo Operatório Endoscópico | Sistema de irrigação/sucção | ||

| Dispositivo de acesso | |||

| Protetor de feridas | |||

| Dispositivo de insuflação | |||

| Instrumento Manual Operativo | |||

| Outros dispositivos operatórios endoscópicos | |||

| Equipamento de visualização | Câmera endoscópica | ||

| Sistema de visualização SD | |||

| Sistema de visualização HD | |||

| Por aplicativo | Gastroenterologia | ||

| Pneumologia | |||

| Cirurgia ortopédica | |||

| Cardiologia | |||

| Cirurgia Otorrinolaringológica | |||

| Ginecologia | |||

| Neurologia | |||

| Outras aplicações | |||

Perguntas frequentes sobre pesquisa de mercado de dispositivos de endoscopia na China

Qual é o tamanho do mercado de dispositivos de endoscopia na China?

O tamanho do mercado de dispositivos de endoscopia da China deve atingir US$ 2,40 bilhões em 2024 e crescer a um CAGR de 7,70% para atingir US$ 3,48 bilhões até 2029.

Qual é o tamanho atual do mercado de dispositivos de endoscopia na China?

Em 2024, o tamanho do mercado de dispositivos de endoscopia da China deverá atingir US$ 2,40 bilhões.

Quem são os principais atores do mercado de dispositivos de endoscopia na China?

Boston Scientific, Cook Medical, Olympus Corporation, Medtronic Plc, Johnson and Johnson são as principais empresas que operam no mercado de dispositivos de endoscopia da China.

Que anos esse mercado de dispositivos de endoscopia da China cobre e qual era o tamanho do mercado em 2023?

Em 2023, o tamanho do mercado de dispositivos de endoscopia da China foi estimado em US$ 2,23 bilhões. O relatório abrange o tamanho histórico do mercado de dispositivos de endoscopia da China para anos 2019, 2020, 2021, 2022 e 2023. O relatório também prevê o tamanho do mercado de dispositivos de endoscopia da China para anos 2024, 2025, 2026, 2027, 2028 e 2029.

Nossos relatórios mais vendidos

Popular Medical Devices Reports

Popular Healthcare Reports

Relatório da indústria de dispositivos de endoscopia na China

Estatísticas para a participação de mercado, tamanho e taxa de crescimento de receita da China Endoscopia Devices em 2024, criadas por Mordor Intelligence™ Industry Reports. A análise da China Endoscopia Devices inclui uma perspectiva de previsão de mercado para 2024 a 2029 e uma visão geral histórica. Obtenha uma amostra desta análise do setor como um download gratuito em PDF do relatório.