Análise do mercado de direção elétrica da China

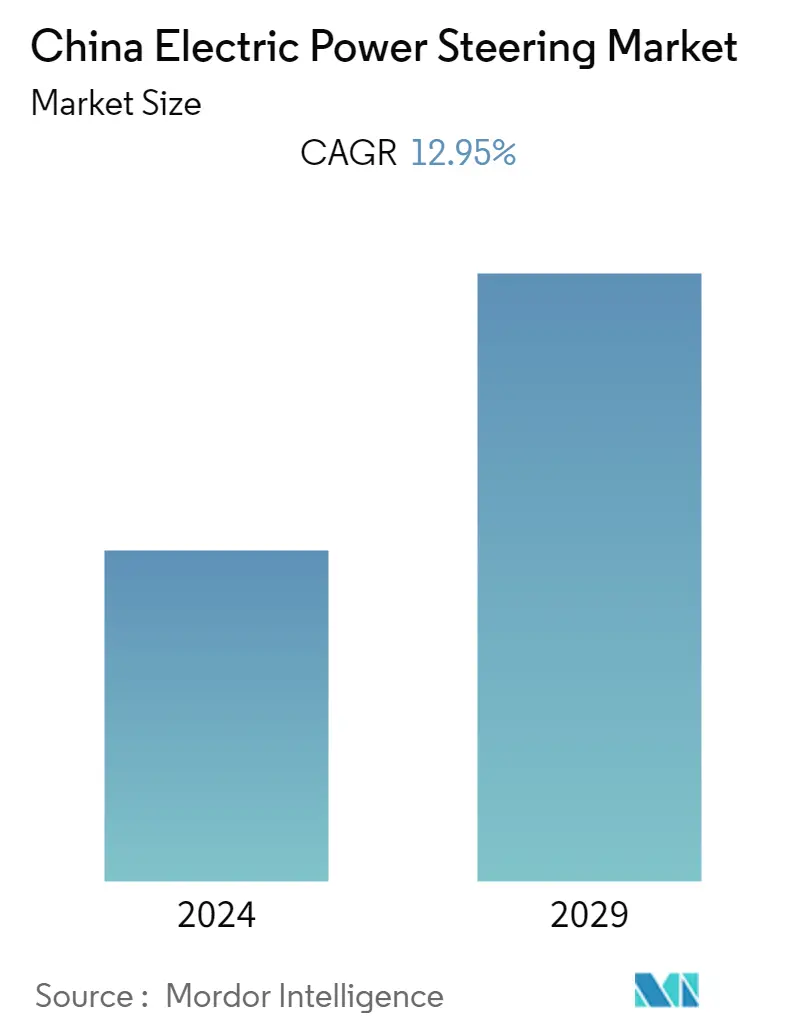

Prevê-se que o mercado de direção elétrica automotiva da China registre um CAGR de cerca de 12,95% durante o período de previsão (2020 – 2025).

O Automotive EPS Motor é um componente integral, devido à sua funcionalidade básica de permitir ao motorista dirigir o carro, aumentando os esforços de direção necessários para girar o volante. Fatores como a propriedade extensiva de veículos pessoais e os crescentes avanços tecnológicos verão a ascensão do mercado de EPS.

A economia chinesa está a crescer e o rendimento disponível dos consumidores da classe média também está a aumentar. Isto, por sua vez, reflete positivamente na crescente demanda por veículos. Nos últimos cinco anos, a produção de veículos aumentou drasticamente devido aos baixos custos de produção no país. Devido ao aumento na produção de veículos, o mercado de componentes de direção assistida elétrica também está ganhando impulso. Além disso, o governo chinês também reduziu os impostos sobre os automóveis, para aumentar as vendas de automóveis.

A crescente popularidade dos veículos autônomos alimentou a demanda pelo sistema de direção assistida elétrica. Os veículos equipados com EPS tendem a ter um peso total reduzido, o que aumenta ainda mais a eficiência do combustível.

Tendências do mercado de direção assistida elétrica na China

A ECU é o componente que mais cresce entre todos os componentes da Direção Assistida Elétrica (EPS)

A ECU elétrica fornece um torque de engrenagem menor para uma melhor experiência de direção, melhorando a interação entre os ímãs permanentes do rotor e as ranhuras do estator da máquina de ímã permanente (PM). Os sistemas de direção tradicionais exigiam que o motorista fizesse continuamente pequenas correções de direção para compensar irregularidades, como curvatura da estrada ou ventos laterais. Mas a moderna Direção Assistida Elétrica auxilia automaticamente o motorista caso ele encontre tais barreiras. A unidade ECU pode registrar se o motorista está continuamente contra-direção e compensar automaticamente a correção. Isso torna a condução mais confortável e menos estressante.

A ECU consiste em 3 componentes significativos que são o módulo de controle, o módulo de potência e o software de controle. O módulo de controle dá acesso para alimentar os interruptores e executa funções de diagnóstico no módulo de potência. Enquanto o módulo de potência consiste em três meias-pontes onde cada meia-ponte alimenta uma fase da rede elétrica trifásica. Por último, o software de controle é o algoritmo que permite o controle da velocidade e do torque elétrico da unidade EPS. No entanto, os projetistas enfrentam desafios como atender a uma arquitetura flexível, mas econômica, que pode ser equipada em carros que variam de SUVs a veículos compactos, satisfazendo os requisitos de potência para diferentes cargas da cremalheira de direção.

No entanto, existe uma procura por maior potência de direção, para melhorar o conforto e o feedback do condutor sem perder a assistência de potência, especialmente a um ritmo mais lento. Por exemplo, Nexteer usa três tecnologias de sensores diferentes. Embora cada um possa ser usado com o mesmo sensor de posição, sensor de torque e ECU. A empresa introduziu soluções que reduzem o sensor de ângulo de direção, que fornece iluminação ativa, controle de estabilidade e ADAS. Eles nos permitirão transmitir uma posição de direção absoluta com base apenas no sensor do motor EPS.

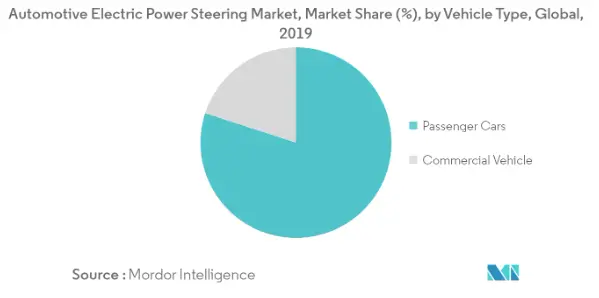

Os automóveis de passageiros estão dominando o mercado de direção assistida elétrica da China

A China é uma economia emergente onde a implementação da Direcção Assistida Elétrica (EPS) em automóveis de passageiros está a crescer excessivamente. Isso se deve às suas vantagens, como a não necessidade de mangueiras ou fluidos no sistema de direção, reduzindo assim os custos de reparo e manutenção.

As vendas de automóveis de passageiros têm crescido continuamente nos últimos anos. No entanto, em 2019, a produção de automóveis de passageiros na China atingiu 23.529.000 unidades, reflectindo um declínio anual de 5,2%; enquanto as vendas atingiram 23.710.000 unidades, refletindo uma queda anual de 4,1%. A principal razão são as tensões comerciais com os Estados Unidos e a instabilidade da confiança dos consumidores. Além disso, os especialistas do setor prevêem um declínio adicional de 5% nas vendas de veículos em 2019.

Prevê-se que a China venda cerca de 28.100.000 veículos em 2019, dos quais 23.700.000 provavelmente serão vendas de veículos de passageiros. Depois de equilibrar importações e exportações em 2019, a procura anual do mercado automóvel da China será de 28.200.000 unidades. Prevê-se que a procura pela produção de automóveis de passageiros aumente, o que, por sua vez, deverá alimentar a procura do país por EPS.

Além disso, para aumentar as vendas de automóveis, o governo chinês, em 2019, divulgou inúmeras medidas. A Comissão Nacional de Desenvolvimento e Reforma (NDRC) anunciou que as restrições seriam afrouxadas no mercado de automóveis usados e que seriam fornecidos subsídios apropriados para impulsionar as vendas rurais de alguns veículos e a compra de veículos de nova energia. Espera-se que isto, por sua vez, impulsione a procura e a venda de automóveis no país em 2019, mas a um ritmo lento, o que, por sua vez, deverá impulsionar a procura de EPS.

Atualmente, menos de 40% dos automóveis de passageiros funcionam com tecnologia EPS. No entanto, as rigorosas regulamentações do governo chinês relativas à eficiência de combustível impulsionarão o crescimento do segmento ECU.

.webp)

Visão geral da indústria de direção assistida elétrica na China

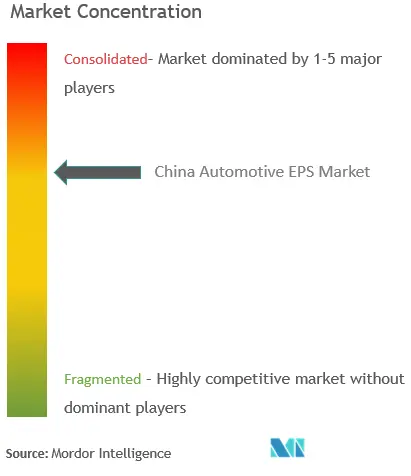

O mercado de direção hidráulica automotiva da China está consolidado com players de mercado existentes, como JTEKT, NSK Ltd., ZF TRW, Nexteer Automotive, Rane Group e Sono Koyo Steering, que detêm as ações mais significativas. Para ter vantagem sobre seus concorrentes as empresas estão fazendo joint-ventures, parcerias, lançando novos produtos com tecnologia avançada.

Por exemplo, empresas como a Infiniti Q50 incorporaram a direção adaptativa em veículos cujos sensores monitorizam continuamente a posição do volante. Além disso, esses sensores ECU de torque estão integrados ao sistema EPS. Os sensores de torque medem o esforço aplicado pelo motorista para dirigir o veículo.

Líderes do mercado de direção elétrica da China

-

JTEKT Corp.

-

Nexteer Automotive

-

ZF / TRW

-

Bosch Corporation

-

NSK

- *Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica

Segmentação da indústria de direção assistida elétrica na China

O relatório do Mercado de Direção Elétrica da China cobre as últimas tendências tecnológicas e fornece uma análise de diversas áreas da demanda de mercado por tipo de EPS, aplicação e categoria de demanda. A participação de mercado das principais empresas fabricantes de EPS na China será fornecida no relatório.

| Carro de passageiros |

| Veículo comercial |

| Por tipo de assistência de rack (REPS) |

| Tipo de assistência de coluna (CEPS) |

| Tipo de assistência de pinhão (PEPS) |

| OEM |

| Substituição |

| Tipo de Veículo | Carro de passageiros |

| Veículo comercial | |

| Tipo de Produto | Por tipo de assistência de rack (REPS) |

| Tipo de assistência de coluna (CEPS) | |

| Tipo de assistência de pinhão (PEPS) | |

| Categoria de demanda | OEM |

| Substituição |

Perguntas frequentes sobre pesquisa de mercado de direção elétrica na China

Qual é o tamanho atual do mercado de direção elétrica da China?

O mercado de direção de energia elétrica da China deverá registrar um CAGR de 12,95% durante o período de previsão (2024-2029)

Quem são os principais atores do mercado de direção elétrica da China?

JTEKT Corp., Nexteer Automotive, ZF / TRW, Bosch Corporation, NSK são as principais empresas que operam no mercado de direção assistida elétrica da China.

Que anos este mercado de direção elétrica da China cobre?

O relatório abrange o tamanho histórico do mercado de direção de energia elétrica da China para os anos 2019, 2020, 2021, 2022 e 2023. O relatório também prevê o tamanho do mercado de direção de energia elétrica da China para os anos 2024, 2025, 2026, 2027, 2028 e 2029..

Página atualizada pela última vez em:

Relatório da indústria de direção assistida elétrica da China

Estatísticas para a participação de mercado, tamanho e taxa de crescimento de receita da Direção Elétrica da China em 2024, criadas por Mordor Intelligence™ Industry Reports. A análise da Direção Elétrica da China inclui uma perspectiva de previsão de mercado para 2029 e uma visão geral histórica. Obtenha uma amostra desta análise do setor como um download gratuito em PDF do relatório.