Tamanho do mercado de biofertilizantes na China

|

|

Período de Estudo | 2017 - 2029 |

|

|

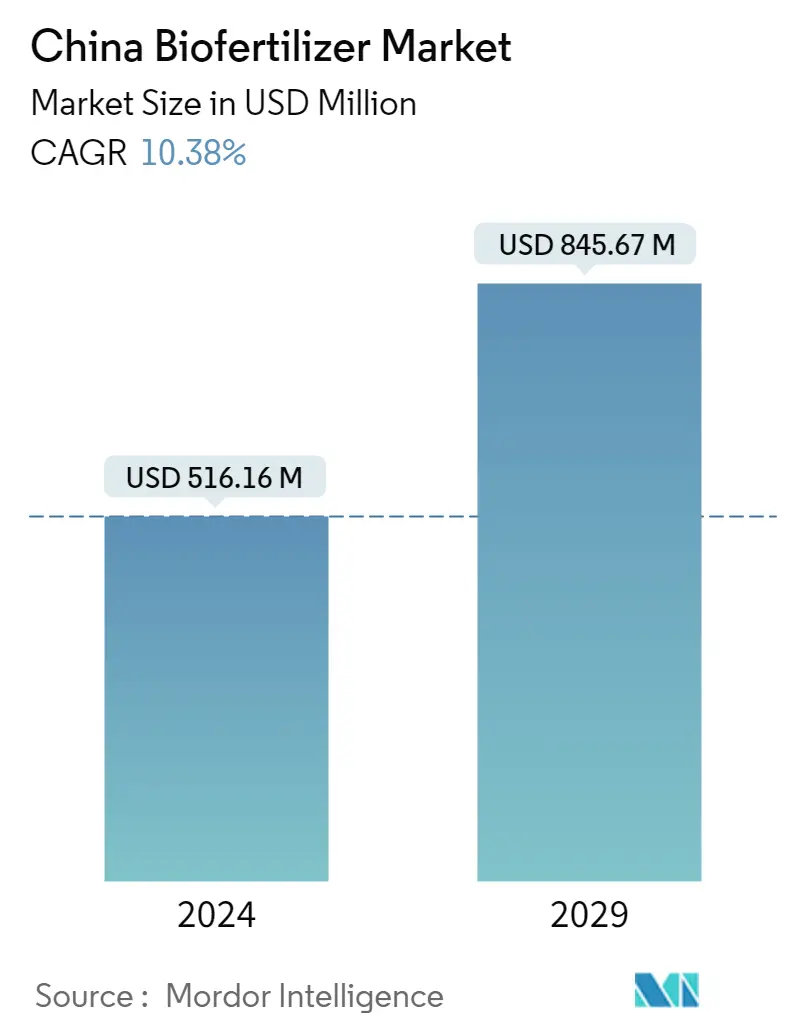

Tamanho do Mercado (2024) | 568.5 Milhões de dólares |

|

|

Tamanho do Mercado (2029) | 931.70 Milhões de dólares |

|

|

Maior participação por forma | Azotobacter |

|

|

CAGR (2024 - 2029) | 10.38 % |

|

|

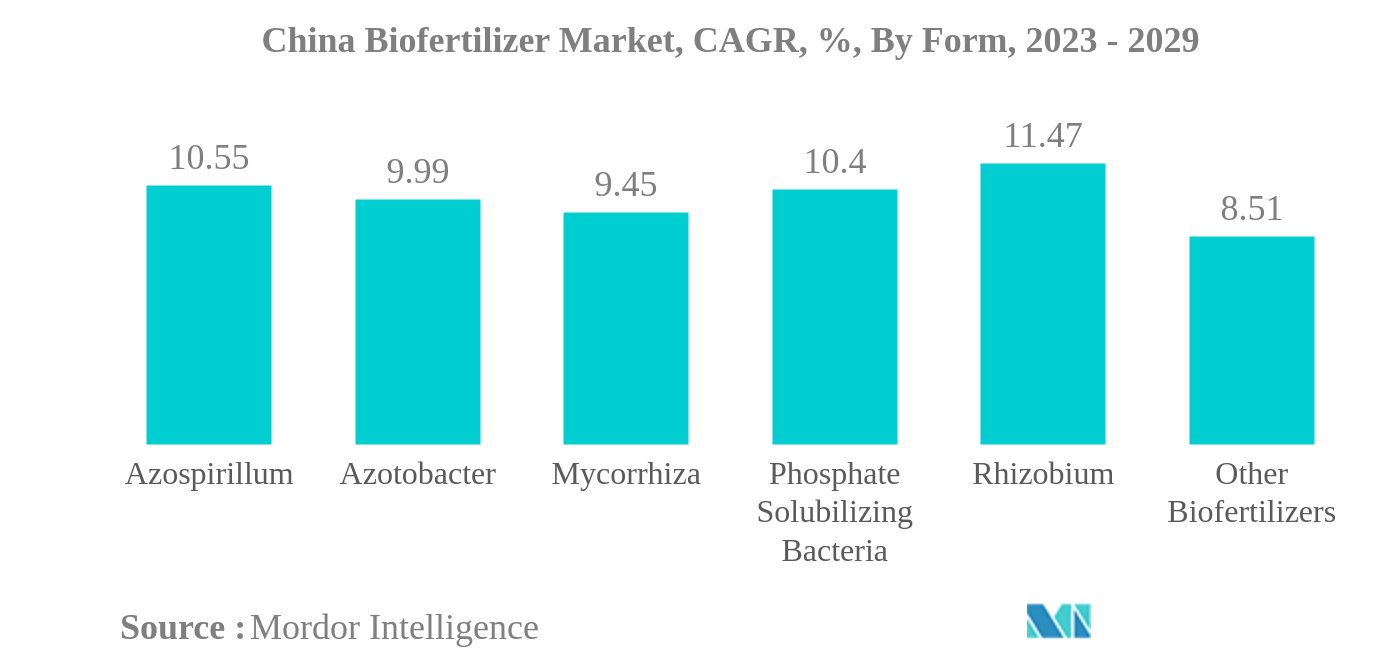

Crescimento mais rápido por forma | Rizóbio |

|

|

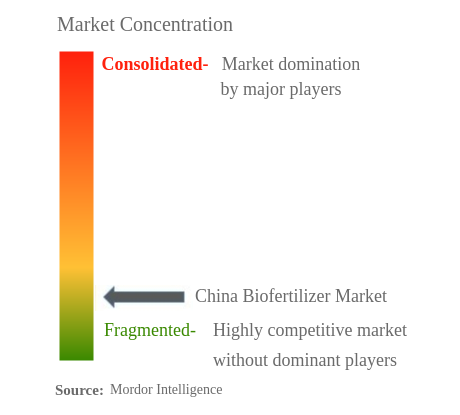

Concentração do Mercado | Alto |

Principais jogadores |

||

|

||

|

*Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica |

Análise do mercado de biofertilizantes na China

O tamanho do mercado de biofertilizantes da China é estimado em US$ 516,16 milhões em 2024, e deverá atingir US$ 845,67 milhões até 2029, crescendo a um CAGR de 10,38% durante o período de previsão (2024-2029).

- Azotobacter é a maior forma Azotobacter é uma bactéria fixadora de nitrogênio capaz de fixar cerca de 20,0 kg de nitrogênio por hectare e pode ser usada como substituto de fertilizantes minerais de nitrogênio.

- Rhizobium é a forma de crescimento mais rápido Rhizobium, um membro da família bacteriana Rhizobiaceae, pode fixar N2 em culturas leguminosas e não leguminosas e é capaz de fixar até 300 kg N/ha/ano em diversas culturas leguminosas.

- As culturas em linha são o maior tipo de cultura As principais culturas em linha cultivadas na China são arroz, trigo, milho, amendoim, milho, cevada e sementes oleaginosas. Azotobacter é o biofertilizante mais consumido nas culturas em linha com 31,7% em 2022.

- As culturas comerciais são o tipo de cultura de crescimento mais rápido As principais culturas comerciais cultivadas na China incluem cana-de-açúcar, chá, algodão, tabaco, etc. Os extratos de algas marinhas são o biofertilizante mais consumido nas culturas comerciais, com 29,6% em 2022.

Azotobacter é a maior forma

- Os biofertilizantes são microrganismos vivos que melhoram a nutrição das plantas, mobilizando ou aumentando a disponibilidade de nutrientes nos solos. Os biofertilizantes são componentes essenciais da agricultura biológica que desempenham um papel importante na fertilidade e sustentabilidade do solo a longo prazo, fixando o azoto atmosférico, mobilizando macro e micronutrientes fixos ou convertendo o fósforo insolúvel no solo em formas disponíveis para as plantas.

- No mercado chinês de biofertilizantes, Azotobacter é o biofertilizante mais consumido, dominando o mercado com uma participação de 31,3%, avaliado em US$ 137,1 milhões, seguido por Mycorrhiza, Azospirillum, Rhizobium e bactérias solubilizadoras de fosfato com participações de 22%, 22,0%. , 11,6% e 11,2%, respectivamente, em 2022.

- Em 2021, a China alcançou a sua décima oitava colheita abundante de cereais consecutiva. No entanto, este feito foi conseguido devido a problemas como o uso excessivo crónico de fertilizantes agrícolas. A China excede o limite superior internacionalmente aceite de fertilizantes agrícolas por unidade de área. Como grande produtor agrícola global, a China propôs uma iniciativa de redução e eficiência de fertilizantes em 2015 para alcançar taxa zero de crescimento de fertilizantes e redução zero do uso de fertilizantes até 2020. A China alcançou uma redução de fertilizantes de 12,82% de 2015 a 2020. Esta iniciativa aumentou o valor do consumo de biofertilizantes no setor agrícola chinês em 7,0% durante o período histórico (2017-2022).

- A agricultura biológica também está a aumentar na China, à medida que a procura por alimentos biológicos continua a aumentar. De 2017 a 2022, 29,6% da área cultivada orgânica aumentou. Espera-se que o aumento da área orgânica e as iniciativas governamentais aumentem o valor do mercado chinês de biofertilizantes durante o período de previsão em 78,8%.

Visão geral da indústria de biofertilizantes na China

O mercado chinês de biofertilizantes é fragmentado, com as cinco principais empresas ocupando 3,08%. Os principais players neste mercado são Biolchim SpA, Genliduo Bio-tech Corporation Ltd, Kiwa Bio-Tech, Novozymes e Shandong Sukahan Bio-Technology Co.

Líderes do mercado de biofertilizantes na China

Biolchim SpA

Genliduo Bio-tech Corporation Ltd

Kiwa Bio-Tech

Novozymes

Shandong Sukahan Bio-Technology Co. Ltd

*Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica

Notícias do mercado de biofertilizantes na China

- Setembro de 2022 Corteva Agriscience concordou em adquirir a Symborg Inc. para fortalecer sua presença global com uma forte rede de distribuição.

- Janeiro de 2021 A Atlántica Agrícola desenvolveu o Micomix, um bioestimulante composto principalmente por fungos micorrízicos, rizobactérias e micronutrientes quelatados. A presença e o desenvolvimento desses microrganismos na rizosfera criam uma relação simbiótica com a planta que favorece a absorção de água e nutrientes minerais e aumenta sua tolerância ao estresse hídrico e salino.

Relatório de mercado de biofertilizantes da China - Índice

1. RESUMO EXECUTIVO E PRINCIPAIS CONCLUSÕES

2. OFERTAS DE RELATÓRIOS

3. INTRODUÇÃO

- 3.1 Premissas do Estudo e Definição de Mercado

- 3.2 Escopo do estudo

- 3.3 Metodologia de Pesquisa

4. PRINCIPAIS TENDÊNCIAS DA INDÚSTRIA

- 4.1 Área Sob Cultivo Orgânico

- 4.2 Gastos per capita com produtos orgânicos

- 4.3 Quadro regulamentar

- 4.4 Análise da cadeia de valor e canal de distribuição

5. SEGMENTAÇÃO DE MERCADO

-

5.1 Forma

- 5.1.1 Azospirillum

- 5.1.2 Azotobacter

- 5.1.3 Micorrizas

- 5.1.4 Bactérias Solubilizadoras de Fosfato

- 5.1.5 Rizóbio

- 5.1.6 Outros Biofertilizantes

-

5.2 Tipo de corte

- 5.2.1 Culturas comerciais

- 5.2.2 Culturas Hortícolas

- 5.2.3 Culturas em linha

6. CENÁRIO COMPETITIVO

- 6.1 Principais movimentos estratégicos

- 6.2 Análise de participação de mercado

- 6.3 Cenário da Empresa

-

6.4 Perfis de empresa

- 6.4.1 Atlántica Agrícola

- 6.4.2 Binzhou Jingyang Biological Fertilizer Co. Ltd

- 6.4.3 Biolchim SpA

- 6.4.4 Dora Agri-Tech

- 6.4.5 Genliduo Bio-tech Corporation Ltd

- 6.4.6 Kiwa Bio-Tech

- 6.4.7 Novozymes

- 6.4.8 Shandong Sukahan Bio-Technology Co. Ltd

- 6.4.9 Suståne Natural Fertilizer Inc.

- 6.4.10 Symborg Inc.

7. PRINCIPAIS QUESTÕES ESTRATÉGICAS PARA CEOS DE BIOLÓGICOS AGRÍCOLAS

8. APÊNDICE

-

8.1 Visão geral global

- 8.1.1 Visão geral

- 8.1.2 Estrutura das Cinco Forças de Porter

- 8.1.3 Análise da Cadeia de Valor Global

- 8.1.4 Dinâmica de Mercado (DROs)

- 8.2 Fontes e referências

- 8.3 Lista de tabelas e figuras

- 8.4 Insights primários

- 8.5 Pacote de dados

- 8.6 Glossário de termos

Segmentação da indústria de biofertilizantes na China

Azospirillum, Azotobacter, Mycorrhiza, bactérias solubilizadoras de fosfato e Rhizobium são cobertos como segmentos por forma. Culturas comerciais, culturas hortícolas e culturas em linha são cobertas como segmentos por tipo de cultura.| Azospirillum |

| Azotobacter |

| Micorrizas |

| Bactérias Solubilizadoras de Fosfato |

| Rizóbio |

| Outros Biofertilizantes |

| Culturas comerciais |

| Culturas Hortícolas |

| Culturas em linha |

| Forma | Azospirillum |

| Azotobacter | |

| Micorrizas | |

| Bactérias Solubilizadoras de Fosfato | |

| Rizóbio | |

| Outros Biofertilizantes | |

| Tipo de corte | Culturas comerciais |

| Culturas Hortícolas | |

| Culturas em linha |

Definição de mercado

- TAXA MÉDIA DE DOSAGEM - Refere-se ao volume médio de biofertilizantes aplicados por hectare de terras agrícolas no país.

- TIPO DE CORTE - Culturas em linha cereais, leguminosas, sementes oleaginosas e culturas forrageiras Horticultura frutas e vegetais, culturas comerciais culturas de plantações e especiarias.

- FUNÇÕES - Biofertilizante

- NÍVEL DE ESTIMATIVA DE MERCADO - As estimativas de mercado para vários tipos de fertilizantes biofertilizantes foram feitas no nível do produto.

Metodologia de Pesquisa

A Mordor Intelligence segue uma metodologia de quatro etapas em todos os nossos relatórios.

- Etapa 1 Identificar as principais variáveis: Para construir uma metodologia de previsão robusta, as variáveis e fatores identificados na Etapa 1 são testados em relação aos números históricos de mercado disponíveis. Através de um processo iterativo, são definidas as variáveis necessárias para a previsão do mercado e o modelo é construído com base nessas variáveis.

- Etapa 2 Construir um modelo de mercado: As estimativas do tamanho do mercado para os anos previstos são em termos nominais. A inflação não faz parte do preço e o preço médio de venda (ASP) é mantido constante durante todo o período de previsão.

- Etapa 3 validar e finalizar: Nesta importante etapa, todos os números de mercado, variáveis e chamadas de analistas são validados através de uma extensa rede de especialistas em pesquisa primária do mercado estudado. Os entrevistados são selecionados em vários níveis e funções para gerar uma imagem holística do mercado estudado.

- Etapa 4 Resultados da pesquisa: Relatórios sindicalizados, atribuições de consultoria personalizadas, bancos de dados e plataformas de assinatura.