Análise de mercado de direção assistida elétrica automotiva (EPS) da China

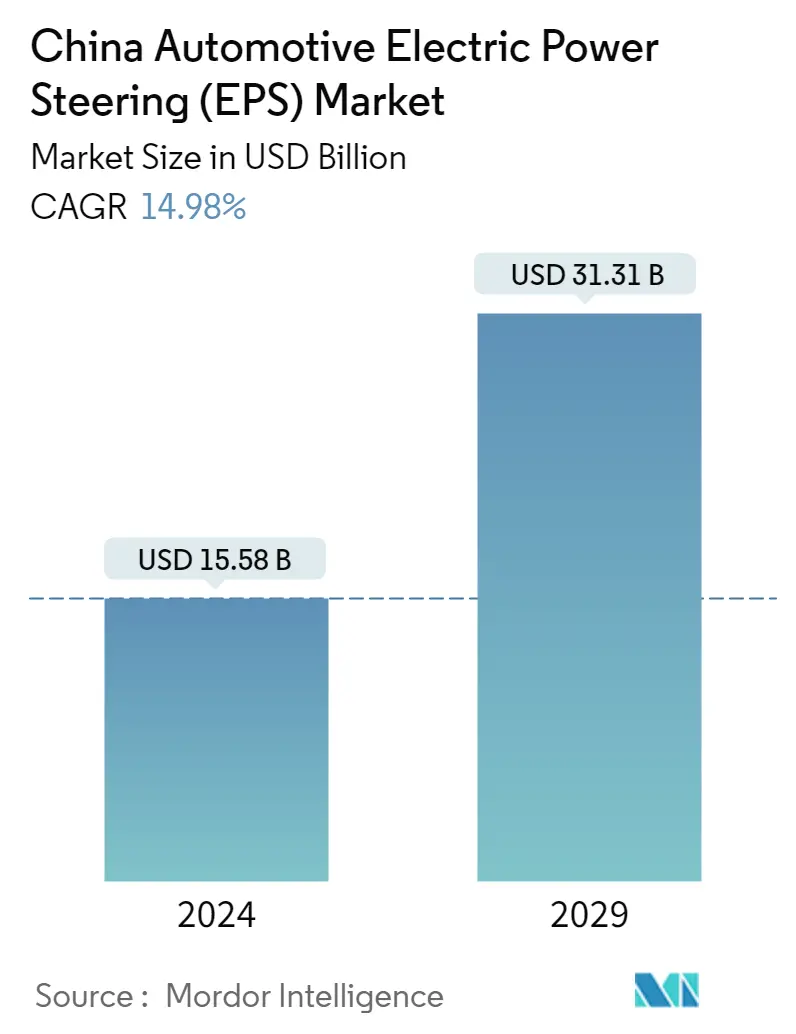

O tamanho do mercado de direção elétrica automotiva da China é estimado em US$ 15,58 bilhões em 2024 e deve atingir US$ 31,31 bilhões até 2029, crescendo a um CAGR de 14,98% durante o período de previsão (2024-2029).

- O surto de COVID-19 impactou negativamente o mercado de direção elétrica automotiva (EPS) da China. Vários veículos e instalações de produção de componentes em todo o mundo foram temporariamente encerrados, resultando em perturbações na cadeia de abastecimento. No entanto, a indústria automotiva começou a se recuperar e deverá continuar durante o período de previsão.

- A economia chinesa está a crescer e o rendimento disponível dos consumidores da classe média também está a aumentar. Isto, por sua vez, reflete positivamente na crescente demanda por veículos. Nos últimos cinco anos, devido aos baixos custos de produção no país, a produção de veículos aumentou drasticamente. Devido ao aumento na produção de veículos, o mercado de componentes de direção assistida elétrica também está ganhando impulso. Além disso, o governo chinês também reduziu os impostos sobre os automóveis para aumentar as vendas de automóveis.

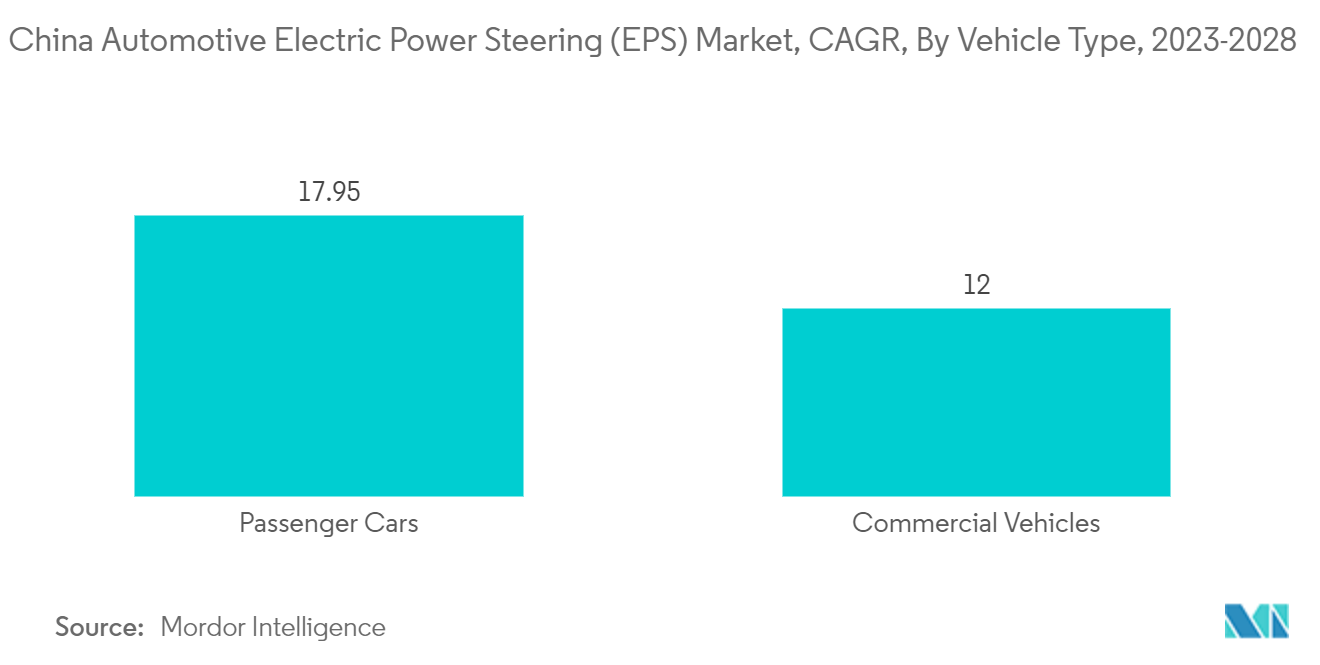

- Espera-se que o mercado seja impulsionado pelo crescimento dos veículos de passageiros e esportivos. No entanto, os OEMs começaram a se concentrar na implementação de sistemas EPS fortes e econômicos em veículos comerciais (especialmente tratores e caminhões pesados). Conseqüentemente, tem havido ampla utilização dessas tecnologias em diversas aplicações automotivas.

- Além disso, espera-se também que o aumento das vendas e da procura por automóveis de luxo no país impulsione a procura por EPS.

Tendências do mercado de direção assistida elétrica automotiva (EPS) na China

Avanço Tecnológico em Componentes de Direção Assistida Elétrica – Impulsionando o Mercado

- Os avanços na tecnologia de sensores estão impulsionando o mercado de sistemas de direção assistida elétrica. Os sensores de direção da primeira geração eram apenas sensores ópticos com fotodiodos internos, que interpretavam fendas uniformemente espaçadas em um disco preso à coluna de direção. Além disso, os primeiros sensores de posição de direção eram sensores de resolução relativamente baixa e esperava-se que normalmente detectassem movimentos de direção em incrementos de 8 a 9 graus. No entanto, os modernos sensores de posição de direção são sensores magnéticos de alta resolução, capazes de detectar movimentos de um grau ou menos. Eles podem até ter resoluções inferiores a um décimo de grau.

- Por exemplo, em abril de 2023, a Nexteer Automotive anunciou seu sistema modular de direção assistida elétrica assistida por rack (REPS) e expandiu as ofertas de EPS modulares e econômicas da empresa. O REPS da Nexteer oferece flexibilidade para atender com eficiência aos diversos requisitos dos fabricantes de equipamentos originais (OEMs) para sistemas de direção avançados de veículos mais pesados, como veículos elétricos (EVs), veículos comerciais leves, etc.

- A direção hidráulica, que é usada convencionalmente, está sendo cada vez mais substituída por sistemas de assistência eletrônica. O motor elétrico ajuda a virar o carro, com a necessária assistência à direção hidráulica. A assistência à direção hidráulica é fornecida com o auxílio de ECUs nesses sistemas, que coletam todas as informações dos sensores (além de coletar outras informações, como a velocidade do veículo) e, em seguida, fornecem a assistência à direção necessária. Assim, o desenvolvimento de sensores de direção, a partir de apenas um sensor de rotação, ajudou a aumentar a demanda por EPS por parte dos OEMs nos últimos cinco anos.

Automóveis de passageiros dominando o mercado de direção assistida elétrica da China

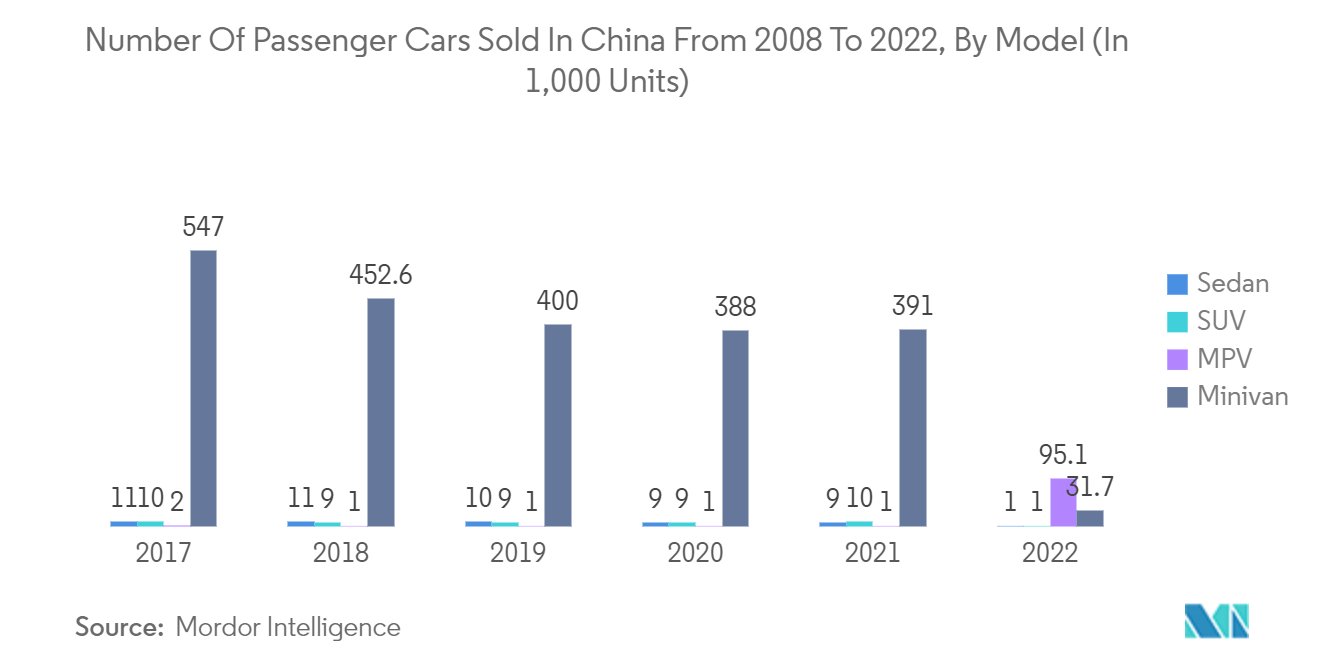

Um aumento nas vendas de automóveis de passageiros pode certamente ter um impacto significativo no mercado chinês de direção assistida elétrica (EPS). Os automóveis de passageiros são um dos principais impulsionadores da indústria automóvel e o seu domínio nas vendas pode moldar a procura de vários componentes automóveis, incluindo sistemas EPS.

A Associação Chinesa de Fabricantes de Automóveis (CAAM) anunciou os resultados da produção e vendas de veículos para dezembro de 2022 e todo o ano de 2022. Durante todo o ano de 2022, a produção e as vendas de veículos aumentaram em um tom estável devido aos indicadores econômicos continuamente positivos, bem como ao rápido crescimento da produção e vendas de veículos de passageiros impulsionado por políticas como a promoção do consumo. A produção e as vendas de veículos comerciais mantiveram-se em níveis baixos, mas a produção e as vendas de Veículos de Nova Energia continuaram a disparar e a quota de mercado aumentou para 25,6%, inaugurando uma nova fase de desenvolvimento e crescimento. As exportações de veículos permaneceram altas.

A produção e vendas gerais de veículos em dezembro de 2022 totalizaram 2,383 milhões de unidades e 2,556 milhões de unidades, queda de 18,2% e 8,4% a/a, respectivamente. Os volumes acumulados de produção e vendas de janeiro de 2022 a dezembro de 2022 foram de 27,021 milhões de unidades e 26,864 milhões de unidades, um aumento de 3,4% e 2,1% a/a, respectivamente.

Se as vendas de automóveis de passageiros continuarem a aumentar na China, é provável que a procura por sistemas EPS também aumente. A direção assistida elétrica tornou-se o padrão da indústria para veículos modernos, oferecendo benefícios como maior eficiência de combustível, facilidade de integração com sistemas de transmissão elétricos e recursos aprimorados de assistência ao motorista. À medida que mais automóveis de passageiros são vendidos, especialmente veículos eléctricos (VE) que dependem de EPS, a procura destes sistemas crescerá em conformidade.

Visão geral da indústria de direção assistida elétrica automotiva (EPS) da China

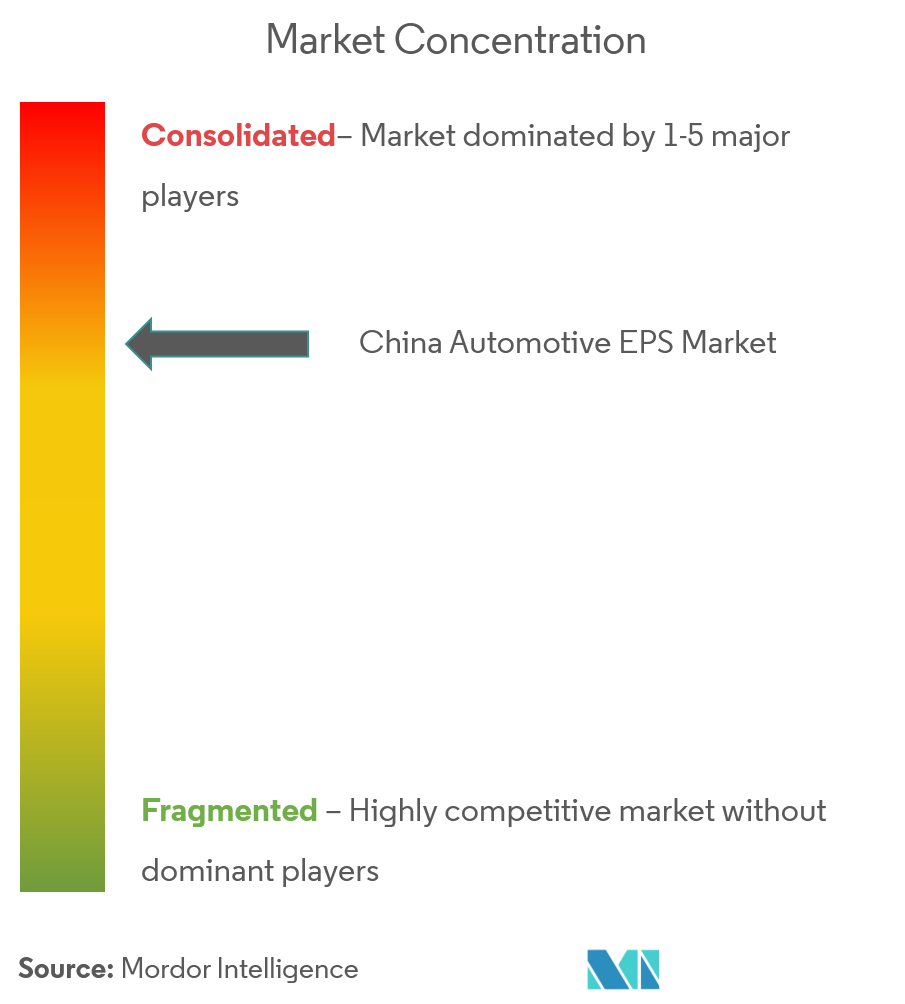

O mercado de EPS automotivo da China é bastante fragmentado, com muitos players globais e um número razoável de fabricantes locais atendendo às necessidades dos OEMs no mercado.

A presença de grandes players, como Robert Bosch GmbH, JTEKT Corporation, ZF Friedrichshafen AG e etc., se dá tanto pela presença direta quanto por joint ventures com fabricantes locais. Joint ventures, como ZF Shanghai Steering Systems, NSK-Wanda Electric Power Assisted Steering Systems Co. Ltd e Bosch Huayu Steering Systems Co.

Líderes de mercado de direção assistida elétrica automotiva (EPS) da China

-

Denso Corporation

-

JTEKT Corporation

-

Nexteer Automotives

-

Robert Bosch GmbH

-

ZF Friedrichshafen AG

- *Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica

Notícias do mercado de direção assistida elétrica automotiva (EPS) na China

- Junho de 2023 A Nidec Corporation anunciou que desenvolveu com sucesso um novo conjunto de potência do motor de direção assistida elétrica*1 ('EPS-PP').

- Agosto de 2022 F Friedrichshafen anunciou planos de investir CNY320 milhões (US$ 47 milhões) para expandir a capacidade de sistemas de direção hidráulica em Xangai para atender à crescente demanda local.

Segmentação da indústria de direção assistida elétrica automotiva (EPS) da China

A Direção Assistida Elétrica Automotiva (EPS) é um tipo de sistema de direção hidráulica utilizado em veículos para auxiliar o motorista na direção do veículo com menor esforço físico. Ao contrário dos sistemas tradicionais de direção hidráulica, o EPS depende de um motor elétrico e sensores para fornecer a assistência de direção necessária.

O mercado de direção assistida elétrica automotiva (EPS) da China é dividido em segmentos com base no tipo, tipo de componente e tipo de veículo. Em termos de tipo, o mercado é categorizado em tipo de coluna, tipo de pinhão e tipo de pinhão duplo. No que diz respeito ao tipo de componente, o mercado é segmentado em cremalheira/coluna de direção, sensor, motor de direção, entre outros componentes. Com base no tipo de veículo, o mercado é estratificado em automóveis de passageiros e veículos comerciais.

O relatório oferece tamanho de mercado e previsões em valor (USD) para todos os segmentos acima.

| Tipo de coluna |

| Tipo de pinhão |

| Tipo de pinhão duplo |

| Outros tipos |

| Coluna de direcção |

| Sensor |

| Motor de direção |

| Outros tipos de componentes |

| Automóveis de passageiros |

| Veículo comercial |

| Por tipo | Tipo de coluna |

| Tipo de pinhão | |

| Tipo de pinhão duplo | |

| Outros tipos | |

| Por tipo de componente | Coluna de direcção |

| Sensor | |

| Motor de direção | |

| Outros tipos de componentes | |

| Por tipo de veículo | Automóveis de passageiros |

| Veículo comercial |

Perguntas frequentes sobre pesquisa de mercado de EPS automotivo na China

Qual é o tamanho do mercado de EPS automotivo da China?

O tamanho do mercado de EPS automotivo da China deverá atingir US$ 15,58 bilhões em 2024 e crescer a um CAGR de 14,98% para atingir US$ 31,31 bilhões até 2029.

Qual é o tamanho atual do mercado de EPS automotivo da China?

Em 2024, o tamanho do mercado de EPS automotivo da China deverá atingir US$ 15,58 bilhões.

Quem são os principais atores do mercado de EPS automotivo da China?

Denso Corporation, JTEKT Corporation, Nexteer Automotives, Robert Bosch GmbH, ZF Friedrichshafen AG são as principais empresas que operam no mercado de direção assistida elétrica automotiva (EPS) da China.

Que anos esse mercado de EPS automotivo da China cobre e qual era o tamanho do mercado em 2023?

Em 2023, o tamanho do mercado de EPS automotivo da China foi estimado em US$ 13,55 bilhões. O relatório abrange o tamanho histórico do mercado de EPS automotivo da China para os anos 2019, 2020, 2021, 2022 e 2023. O relatório também prevê o tamanho do mercado de EPS automotivo da China para os anos 2024, 2025, 2026, 2027, 2028 e 2029.

Página atualizada pela última vez em:

Relatório da indústria automotiva EPS da China

Estatísticas para a participação de mercado, tamanho e taxa de crescimento de receita de direção elétrica automotiva (EPS) da China em 2024, criadas por Mordor Intelligence™ Industry Reports. A análise da China Automotive Electric Power Steering (EPS) inclui uma perspectiva de previsão de mercado para 2024 a 2029 e uma visão geral histórica. Obtenha uma amostra desta análise do setor como um download gratuito em PDF do relatório.

.webp)