Análise de mercado de deposição química de vapor (CVD)

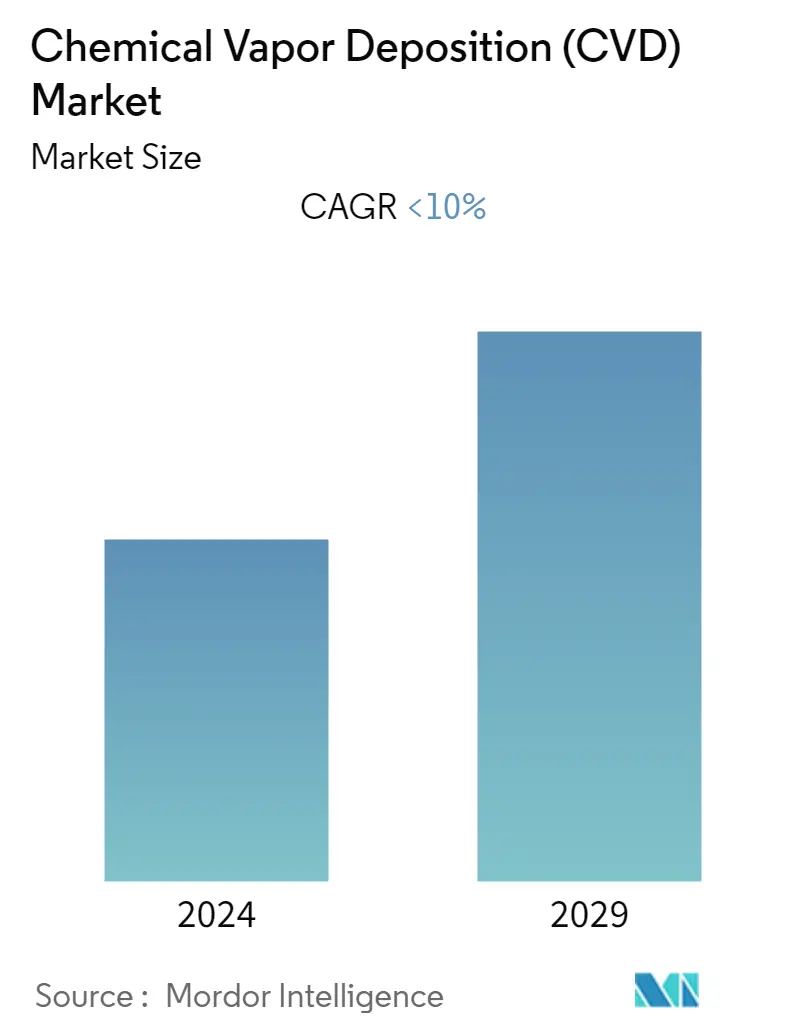

Prevê-se que o mercado de deposição química de vapor (CVD) registre um CAGR de cerca de 10% durante o período de previsão.

Em 2020, o COVID-19 teve um impacto altamente negativo no mercado global de deposição de vapor químico devido ao declínio nas vendas de produtos eletrônicos. No entanto, espera-se que o aumento na produção de bens eletrónicos impulsione a adoção da técnica CVD pós-pandemia.

- A crescente demanda em aplicações microeletrônicas e o uso crescente de filmes de alto desempenho em painéis solares são os principais fatores que impulsionam o mercado.

- O alto investimento de capital em tecnologia CVD provavelmente impedirá o crescimento do mercado.

- O desenvolvimento futuro da tecnologia de deposição química de vapor iniciada é projetado para funcionar como uma oportunidade para o mercado.

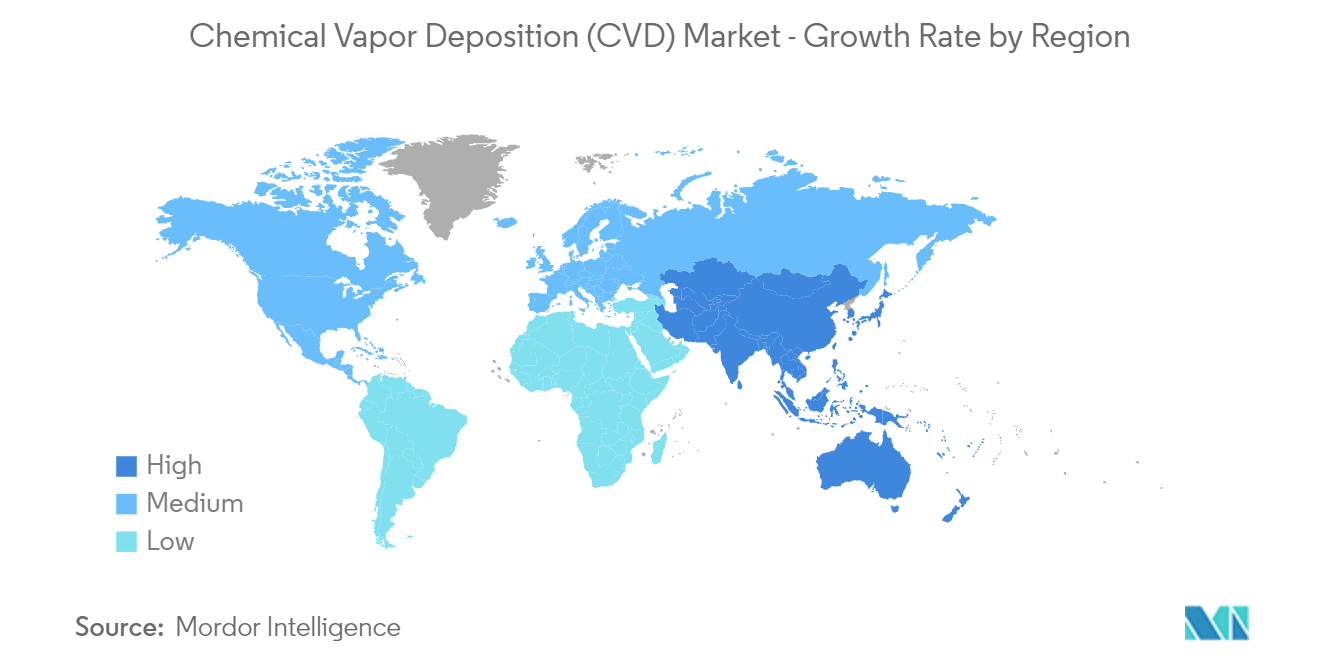

- A Ásia-Pacífico foi o maior mercado para deposição de vapor químico e espera-se que cresça no ritmo mais rápido. A China é o maior consumidor de DCV na região.

Tendências de mercado de deposição química de vapor (CVD)

Aumento da demanda da indústria eletrônica

- CVD é uma das formas mais importantes de fazer filmes finos de semicondutores, condutores e isoladores, que são os três tipos de materiais eletrônicos.

- CVD é uma parte fundamental do projeto e fabricação de condutores e isoladores eletrônicos avançados, bem como estruturas como barreiras de difusão e substratos com alta condutividade térmica (dissipadores de calor). Para produzir condutores e isoladores, a CVD utiliza uma variedade de materiais, incluindo titânio nitreto, nitreto de silício, óxido de silício, diamante e nitreto de alumínio.

- O alumínio tem sido o metal preferido para condutores elétricos em dispositivos semicondutores. É facilmente evaporável e pode sofrer processamento CVD em baixa temperatura.

- O cobre é intrinsecamente um metal melhor que o alumínio para a metalização de CIs. O desenvolvimento de cobre CVD para metalização de semicondutores tem ocorrido em escala considerável nos últimos tempos.

- Pesquisadores no Japão descobriram que interconexões de cobre abaixo de um quarto de mícron podem ser feitas usando deposição química de vapor metalo-orgânica (MOCVD) seguida de polimento químico-mecânico. Isto pode ser feito em grande escala.

- O cobre CVD está em competição direta com a pulverização catódica, que ainda é a melhor maneira de produzir cobre no momento. As aplicações CVD de supercondutores com maior probabilidade de atingir o estágio prático são revestimentos para semicondutores e outras aplicações relacionadas à eletrônica. A indústria de semicondutores está mudando enormemente do alumínio para o cobre para metalização de chips.

- Além disso, filmes finos de isoladores elétricos são partes importantes na fabricação e no projeto de peças eletrônicas. O óxido de silício (SiO2) e o nitreto de silício (Si3N4) são dois dos materiais mais comuns usados como isolantes. A produção desses materiais pela CVD é extensa.

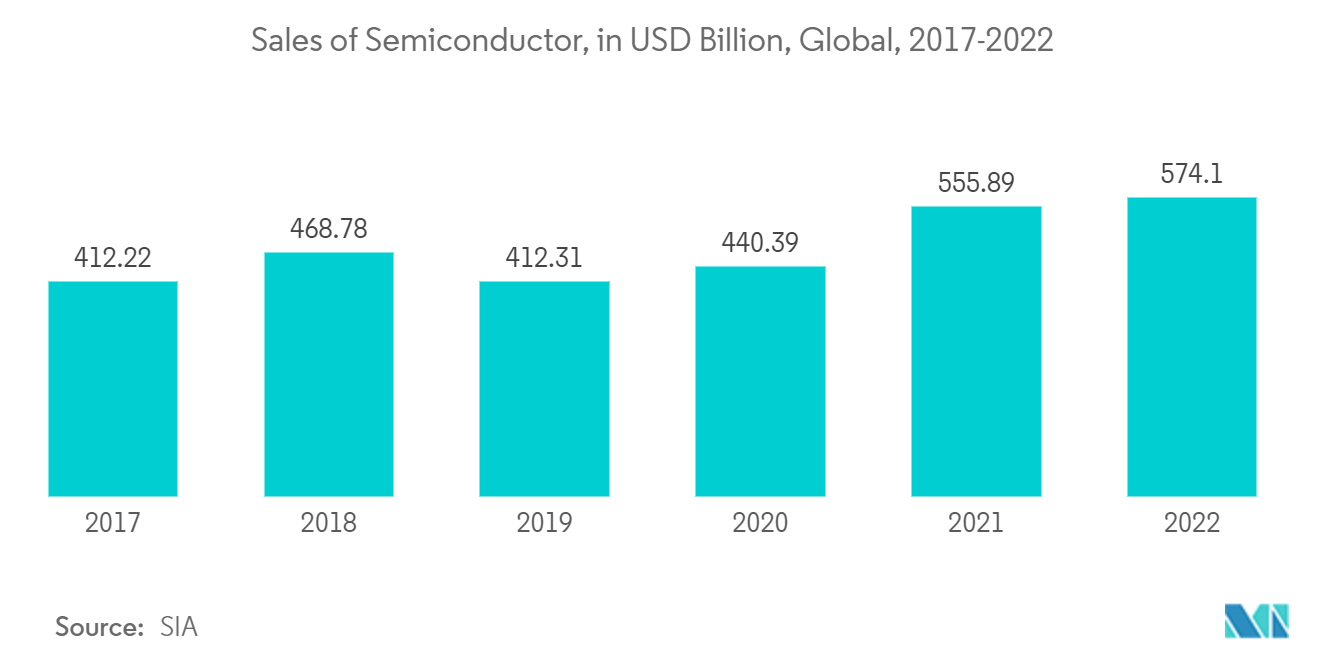

- De acordo com a Semiconductor Industry Association (SIA), as vendas globais da indústria de semicondutores totalizaram US$ 574,1 bilhões em 2022. Os semicondutores são componentes cruciais dos dispositivos eletrônicos e a indústria é altamente competitiva.

- Intel e Samsung Electronics são duas das maiores empresas que fabricam chips semicondutores. Em 2022, a Intel faturará 58,4 bilhões de dólares e a Samsung faturará 65,6 bilhões de dólares em vendas de semicondutores.

- Além disso, espera-se que as receitas retalhistas provenientes das vendas de produtos eletrónicos de consumo nos Estados Unidos atinjam perto de 505 mil milhões de dólares até ao final de 2022, registando uma taxa de crescimento de quase três por cento.

- Por causa disso, é provável que o CVD se torne mais popular em aplicações eletrônicas nos próximos anos.

Região Ásia-Pacífico dominará o mercado

- Na Ásia-Pacífico, a China é a maior economia em termos de PIB.

- A dependência do país do carvão para satisfazer as suas necessidades energéticas começou a diminuir e agora o governo começou a fechar minas e a restringir a construção de novas centrais eléctricas a carvão nos últimos anos, especialmente em áreas densamente povoadas. No entanto, o sector do carvão ainda representa 59% do consumo total de electricidade no país.

- O setor de energia solar do país é impulsionado principalmente pela produção em grande escala e pelos efeitos da curva de aprendizagem. O governo está concentrado na mitigação da poluição atmosférica urbana e no reforço da segurança e resiliência energética, posicionando a nação como o principal fornecedor mundial de tecnologias de energia limpa do futuro.

- As três principais empresas globais de fabricação de energia solar fotovoltaica, como JinkoSolar, JA Solar e Trina Solar, estão todas sediadas na China. Em 31 de maio de 2018, o governo chinês anunciou reduções de subsídios para geração de energia fotovoltaica, amplamente conhecida como Política 531.

- De acordo com a Agência Internacional de Energia Renovável (IRENA), a capacidade instalada de energia solar fotovoltaica foi de cerca de 306,4 GW em 2021, acima dos 253,4 GW em 2020 na China. Além disso, em 2021, o valor das exportações de energia solar fotovoltaica da China foi superior a 30 mil milhões de dólares, quase 7% do excedente comercial da China nos últimos cinco anos.

- Além disso, a indústria electrónica na Índia é impulsionada principalmente por factores macroeconómicos, como o crescimento das famílias da classe média e o aumento dos rendimentos disponíveis. Além disso, a elevada preferência por dispositivos tecnológicos de ponta e a queda dos preços dos produtos eletrónicos também estão a alimentar a procura.

- A indústria indiana de semicondutores oferece áreas de alto potencial de crescimento, uma vez que as indústrias que fornecem semicondutores no país estão testemunhando uma alta demanda. A Índia é considerada como tendo uma indústria de design e fabricação de sistemas eletrônicos (ESDM) em rápido crescimento, impulsionando assim o mercado.

- A indústria electrónica na Índia é impulsionada principalmente por factores macroeconómicos, como o crescimento das famílias da classe média e o aumento dos rendimentos disponíveis. Além disso, a elevada preferência por dispositivos tecnológicos de ponta e a queda dos preços dos produtos eletrónicos também estão a alimentar a procura.

- As exportações de bens eletrónicos no período de abril a dezembro de 2022 registaram 16,67 mil milhões de dólares contra 10,99 mil milhões de dólares no mesmo período do ano passado, registando um crescimento de 51,56%.

- Telemóveis, hardware de TI (portáteis, tablets), eletrónica de consumo (TV e áudio), eletrónica industrial e eletrónica automóvel são os principais produtos de exportação deste setor. De acordo com a visão do Ministério da Eletrónica e TI, espera-se que as exportações da indústria eletrónica da Índia aumentem para 120 mil milhões de dólares até 2026.

Visão geral da indústria de deposição química de vapor (CVD)

O mercado de deposição química de vapor (CVD) está parcialmente consolidado. Em termos de participação de mercado, alguns dos principais players dominam atualmente o mercado. Os principais players do mercado de deposição química de vapor (CVD) incluem Veeco Instruments Inc., ULVAC Inc., IHI Ionbond AG, Applied Materials Inc. e OC Oerlikon Corporation AG, entre outros (não em qualquer ordem específica).

Líderes de mercado de deposição química de vapor (CVD)

Veeco Instruments Inc.

IHI Ionbond AG

Applied Materials Inc.

OC Oerlikon Corporation AG

ULVAC Inc.

- *Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica

_Market.webp)

Notícias do mercado de deposição química de vapor (CVD)

- Fevereiro de 2023 Veeco Instruments Inc. anunciou que em 31 de janeiro de 2023, adquiriu a Epiluvac AB, um fabricante privado de sistemas de epitaxia de deposição química de vapor (CVD) que permitem aplicações avançadas de carboneto de silício (SiC) no mercado de veículos elétricos. A plataforma tecnológica da Epiluvac combinada com as capacidades globais de entrada no mercado da Veeco criam um motor de crescimento significativo a longo prazo para a Veeco.

- Abril de 2022 A Applied apresentou o Stensar Advanced Patterning Film para EUV, que é depositado usando o sistema Precision CVD (deposição de vapor químico) da Applied. Em comparação com a deposição spin-on, o filme CVD da Applied ajuda os clientes a ajustar as camadas da máscara dura EUV para espessuras específicas e resiliência de gravação, para que possam obter uma uniformidade de transferência de padrão EUV quase perfeita em todo o wafer.

Segmentação da indústria de deposição química de vapor (CVD)

A deposição química de vapor (CVD) é a técnica pela qual substâncias que estão na fase vapor são condensadas para gerar material em fase sólida. É uma tecnologia poderosa para a produção de filmes finos e revestimentos sólidos de alta qualidade. O mercado é segmentado por categoria, aplicação e geografia. Por categoria, o mercado é segmentado em equipamentos CVD e materiais CVD. Por aplicação, o mercado é segmentado em eletrônicos, painéis solares, ferramentas de corte, dispositivos médicos, entre outras aplicações. O relatório também abrange o tamanho do mercado e as previsões para o mercado de deposição química de vapor (CVD) em 16 países nas principais regiões. O dimensionamento do mercado e as previsões para cada segmento foram feitos com base na receita (milhões de dólares).

| Equipamento para DCV |

| Materiais CVD |

| Eletrônicos |

| Painel solar |

| Ferramentas de corte |

| Dispositivos médicos |

| Outras aplicações |

| Ásia-Pacífico | China |

| Índia | |

| Japão | |

| Coreia do Sul | |

| Países da ASEAN | |

| Resto da Ásia-Pacífico | |

| América do Norte | Estados Unidos |

| Canadá | |

| México | |

| Europa | Alemanha |

| Reino Unido | |

| Itália | |

| França | |

| Espanha | |

| Resto da Europa | |

| América do Sul | Brasil |

| Argentina | |

| Resto da América do Sul | |

| Médio Oriente e África | Arábia Saudita |

| África do Sul | |

| Resto do Médio Oriente e África |

| Categoria | Equipamento para DCV | |

| Materiais CVD | ||

| Aplicativo | Eletrônicos | |

| Painel solar | ||

| Ferramentas de corte | ||

| Dispositivos médicos | ||

| Outras aplicações | ||

| Geografia | Ásia-Pacífico | China |

| Índia | ||

| Japão | ||

| Coreia do Sul | ||

| Países da ASEAN | ||

| Resto da Ásia-Pacífico | ||

| América do Norte | Estados Unidos | |

| Canadá | ||

| México | ||

| Europa | Alemanha | |

| Reino Unido | ||

| Itália | ||

| França | ||

| Espanha | ||

| Resto da Europa | ||

| América do Sul | Brasil | |

| Argentina | ||

| Resto da América do Sul | ||

| Médio Oriente e África | Arábia Saudita | |

| África do Sul | ||

| Resto do Médio Oriente e África | ||

Perguntas frequentes sobre pesquisa de mercado de deposição química de vapor (CVD)

Qual é o tamanho atual do mercado de Deposição de Vapor Químico (CVD)?

O Mercado de Deposição de Vapor Químico (CVD) deverá registrar um CAGR inferior a 10% durante o período de previsão (2024-2029)

Quem são os principais atores do mercado de deposição química de vapor (CVD)?

Veeco Instruments Inc., IHI Ionbond AG, Applied Materials Inc., OC Oerlikon Corporation AG, ULVAC Inc. são as principais empresas que operam no mercado de Deposição Química de Vapor (CVD).

Qual é a região que mais cresce no mercado de deposição química de vapor (CVD)?

Estima-se que a Ásia-Pacífico cresça no maior CAGR durante o período de previsão (2024-2029).

Qual região tem a maior participação no mercado de deposição de vapor químico (CVD)?

Em 2024, a Ásia-Pacífico é responsável pela maior participação de mercado no mercado de Deposição Química de Vapor (CVD).

Que anos este mercado de Deposição de Vapor Químico (CVD) cobre?

O relatório abrange o tamanho histórico do mercado de deposição de vapor químico (CVD) para os anos 2019, 2020, 2021, 2022 e 2023. O relatório também prevê o tamanho do mercado de deposição de vapor químico (CVD) para os anos 2024, 2025, 2026, 2027 , 2028 e 2029.

Página atualizada pela última vez em:

Relatório da indústria de deposição química de vapor

Estatísticas para a participação de mercado de Deposição de Vapor Químico em 2024, tamanho e taxa de crescimento de receita, criadas por Mordor Intelligence™ Industry Reports. A análise de Deposição de Vapor Químico inclui uma previsão de mercado para 2029 e uma visão histórica. Obtenha uma amostra desta análise do setor como um download gratuito em PDF do relatório.

_Market.webp)