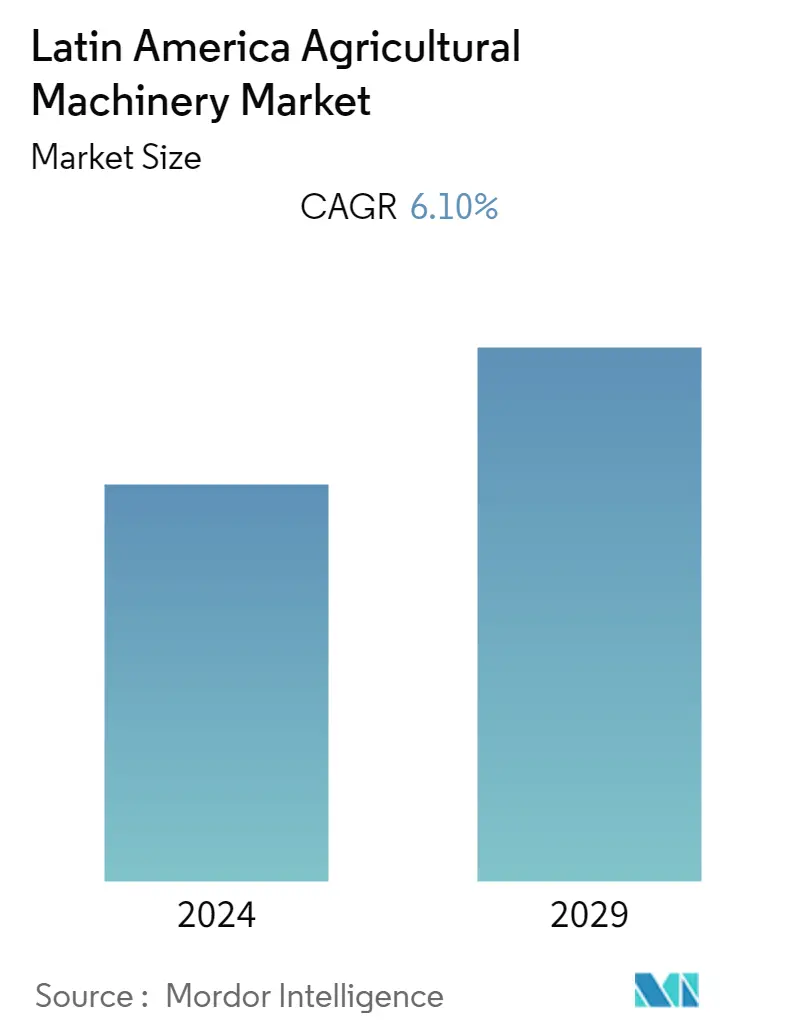

Tamanho do mercado de máquinas agrícolas da América Latina

| Período de Estudo | 2019 - 2029 |

| Ano Base Para Estimativa | 2023 |

| CAGR | 6.10 % |

| Concentração do Mercado | Alto |

Principais participantes

*Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica |

Como podemos ajudar?

Análise do mercado de máquinas agrícolas da América Latina

O tamanho do mercado de máquinas agrícolas da América Latina é estimado em US$ 8,70 bilhões em 2023, e deverá atingir US$ 11,70 bilhões até 2028, crescendo a um CAGR de 6,10% durante o período de previsão (2023-2028).

- Agricultores no México, Argentina e Brasil estão aceitando a mecanização em suas fazendas. Com a crescente procura de alimentos e a necessidade de produzir de forma mais eficiente, a utilização de maquinaria agrícola está a tornar-se mais prevalente em muitas partes do mundo.

- O apoio a programas de subsídios governamentais é também um factor significativo na crescente adopção da mecanização na agricultura. Ao fornecer assistência financeira aos agricultores que desejam adquirir máquinas agrícolas, estes programas tornam mais acessível aos agricultores a aquisição das ferramentas de que necessitam para melhorar a sua produtividade e eficiência.

- A área colhida na região está a aumentar e os agricultores têm conseguido gerar mais rendimentos em comparação com os anos anteriores. Assim, têm rendimentos dispensáveis mais elevados para investir em maquinaria e outros factores de produção agrícolas. O mercado de máquinas agrícolas da América Central e do Sul é dominado por participantes do mercado local que estão introduzindo novas tecnologias para atrair a atenção dos agricultores.

- A mecanização agrícola no setor agrícola do Brasil tem sido mais lenta do que em outros países. No entanto, o uso de tratores e máquinas de grande porte está aumentando gradativamente, principalmente nas regiões Sul e Sudeste, bem como na fronteira oeste. A disponibilidade de tratores e outras máquinas de grande porte na região Nordeste do Brasil é limitada, e isso levou à dependência contínua do trabalho manual, mesmo para as plantações de cana-de-açúcar.

- Os Estados Unidos são um dos maiores exportadores de máquinas agrícolas para a região latino-americana. Contudo, recentemente, as importações provenientes da região da América Central e do Sul diminuíram devido à regulamentação sobre impostos de importação. Desentendimentos comerciais entre os Estados Unidos e o México levaram à diminuição da procura por parte do país. A China e o Canadá são os outros dois grandes exportadores de máquinas agrícolas para a região.

Tendências do mercado de máquinas agrícolas da América Latina

Aumento da Área Colhida na América Latina

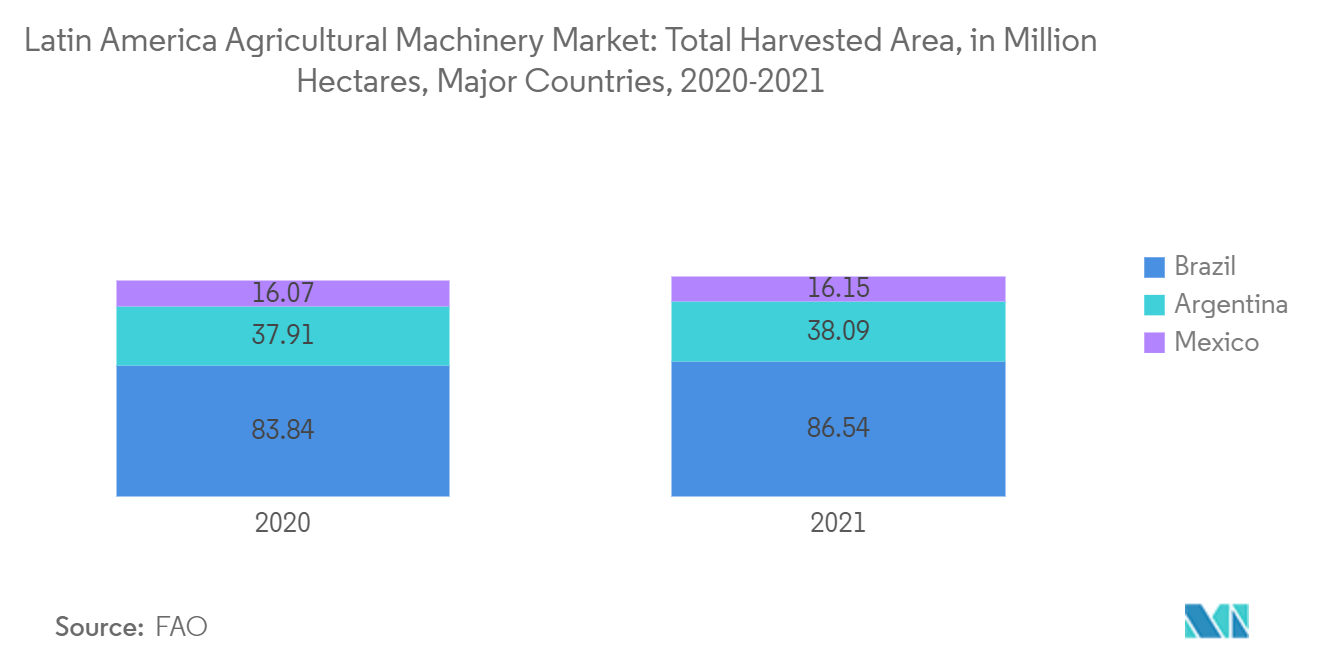

- De acordo com o relatório de 2022 da Organização para a Cooperação e Desenvolvimento Económico (OCDE) e da Organização para a Alimentação e Agricultura (FAO) (OCDE-FAO), a utilização de terras agrícolas deverá crescer 3%, enquanto a área cultivada crescerá 5A%. devido à crescente prevalência do sistema de cultivo duplo. Desses 7,7 milhões de hectares colhidos até 2030, o cultivo de milho e soja aumentará quase 53% e 23%, respectivamente. Até 2030, a área continuará a ser o maior produtor mundial de soja, respondendo por mais de 54% da produção mundial.

- Espera-se que os rendimentos médios aumentem nos próximos dez anos em cerca de 10% para a maioria dos principais produtos de base e representarão uma parte substancial do crescimento da produção. Houve um aumento significativo de terras agrícolas cultivadas na Argentina, no Brasil e no México. A região dos Pampas possui mais de dois terços das terras agrícolas argentinas, e o tamanho médio das propriedades cultivadas na região era de 533 hectares em 2021. Os agricultores geralmente possuem 10-15% das terras, e o restante das terras é alugado anualmente.

- A agricultura familiar tem cerca de 84% de participação no setor agrícola brasileiro, enquanto os outros 16% compreendem a agricultura não familiar. As fazendas menores dominam mais de 90% das terras agrícolas no México. Assim, o tamanho médio das explorações agrícolas no México pode ser estimado em cerca de 25 hectares, devido ao aumento do número de pequenas explorações agrícolas com menos de 5 hectares e de grandes explorações agrícolas com mais de 100 hectares.

- Segundo a FAO, em 2021, a área colhida para Brasil, Argentina e México foi observada em 86,54 hectares, 38,09 hectares e 16,15 hectares, respectivamente. Esse aumento na área colhida mostra que haveria mais demanda por máquinas agrícolas na região e impulsiona o mercado durante o período de previsão.

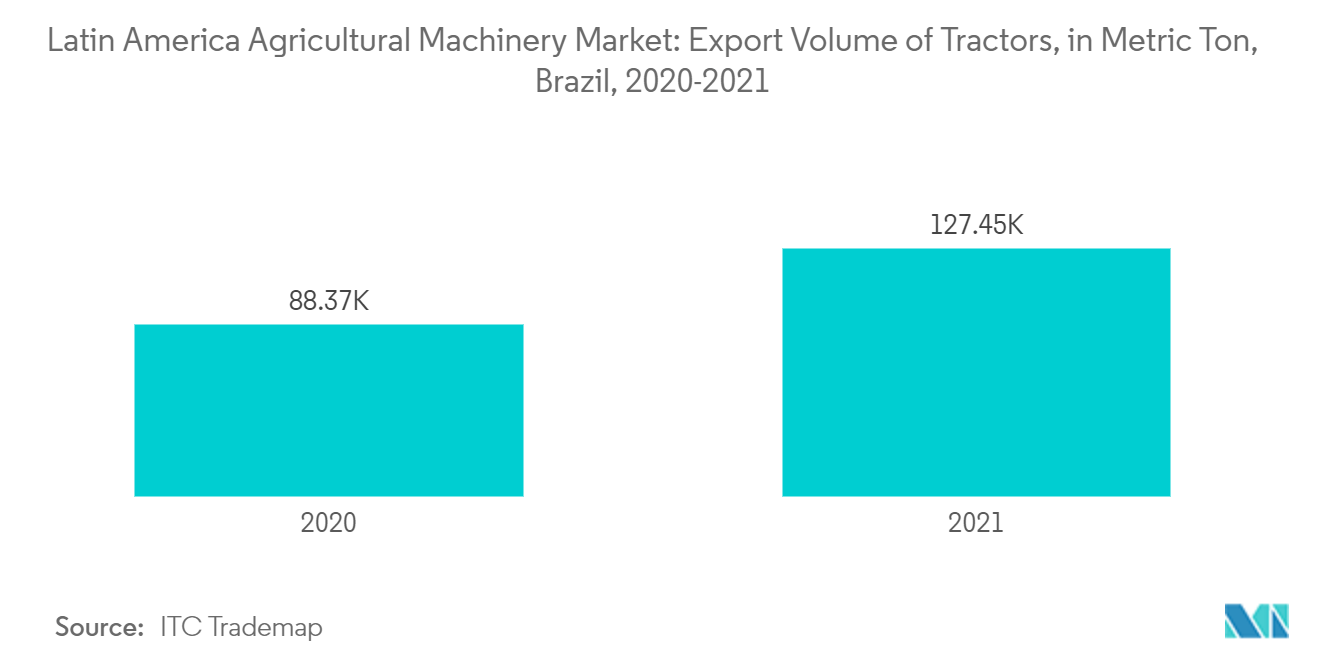

Tratores Brasileiros Dominam o Mercado

- O uso de tratores trouxe uma mudança importante na mecanização agrícola do país. A introdução de tratores como fonte de energia proporciona a possibilidade de cobrir grandes áreas agrícolas em curtos períodos. Devido ao aumento significativo das culturas em linha e das culturas hortícolas, há um uso crescente de tratores.

- Os fornecedores internacionais que começaram a investir na América Latina também trouxeram sua expertise para a área de equipamentos agrícolas. Estes intervenientes utilizam a sua presença e capacidades globais para investir em investigação e desenvolvimento para inovar as atividades agrícolas tradicionais. Tecnologias e produtos agrícolas inovadores ajudam os agricultores a aumentar o rendimento da mesma área de terra.

- Além disso, o governo brasileiro divulgou o Plano de Safra para a temporada 2022-2023. Este projeto de lei permite que pequenos agricultores obtenham crédito para comprar máquinas agrícolas, incluindo tratores, a uma taxa de juros anual de 5%. Portanto, prevê-se que os avanços na tecnologia agrícola e na mecanização dos sistemas de produção das principais culturas, como a soja, aumentem o crescimento do mercado no período de previsão.

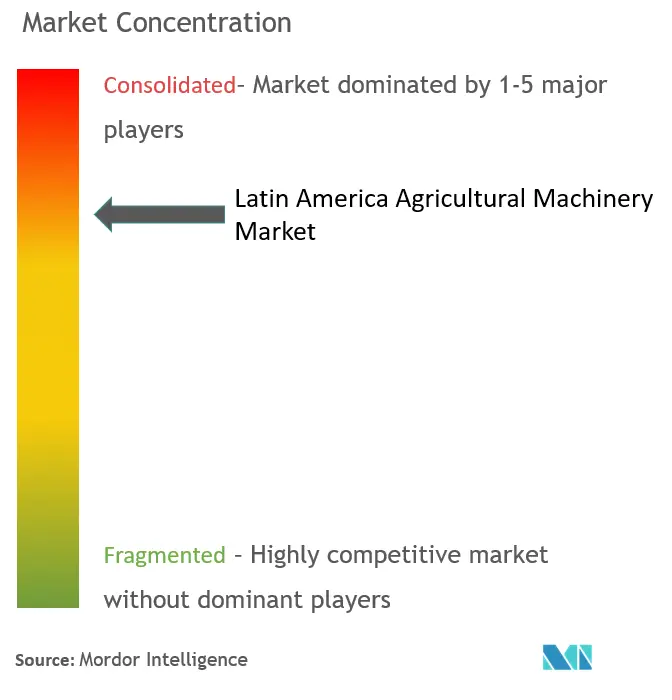

Visão geral da indústria de máquinas agrícolas da América Latina

O mercado de tratores agrícolas na região latino-americana está altamente consolidado, com poucos players conquistando a maior parte da participação de mercado. Os principais players do mercado incluem Deere and Company, AGCO Corporation, CNH Industrial NV, Mahindra e Mahindra Ltd e Kubota Corporation. A principal estratégia adoptada pelos principais intervenientes é investir em ID para incentivar a inovação e manter uma forte base de mercado. O advento de tecnologias avançadas, como a inteligência artificial (IA) e a robótica, e o número crescente de iniciativas governamentais impulsionaram o aumento da procura de máquinas agrícolas.

Lançamentos de novos produtos, parcerias e aquisições são as principais estratégias adotadas pelas empresas líderes de mercado no país. Juntamente com as inovações e expansões, o desenvolvimento de novos portfólios de produtos será provavelmente a estratégia crucial nos próximos anos. Estas empresas estão a fazer parcerias estratégicas através de parcerias com empresas nacionais para expandir a sua rede de distribuição e lançar novos tratores inovadores que atendam às necessidades dos agricultores desta região.

Líderes do mercado de máquinas agrícolas da América Latina

-

John Deere

-

AGCO

-

Mahindra and Mahindra Ltd

-

CNH Industrial

-

Kubota Corporation

*Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica

Notícias do mercado de máquinas agrícolas da América Latina

- Julho de 2022: Como parte de sua expansão global estratégica, a Mahindra Mahindra, a maior fabricante de tratores do mundo, planejou estabelecer uma fábrica de montagem no Brasil – o sexto maior mercado de tratores do planeta. Anualmente, são vendidas aproximadamente 54 mil unidades no Brasil, respondendo por quase dois terços do mercado de veículos com até 110 cavalos de potência, que é o esteio da Mahindra Mahindra. A Mahindra já conquistou cerca de 5,2% do mercado em um curto período de tempo.

- Março de 2022: A Kubota lançou seu trator B2401 no mercado argentino. O equipamento tem motor de 24 cavalos e é projetado para pequenas culturas do país.

Relatório do Mercado de Máquinas Agrícolas da América Latina - Índice

1. INTRODUÇÃO

1.1 Premissas do Estudo e Definição de Mercado

1.2 Escopo do estudo

2. METODOLOGIA DE PESQUISA

3. SUMÁRIO EXECUTIVO

4. DINÂMICA DE MERCADO

4.1 Visão geral do mercado

4.2 Drivers de mercado

4.3 Restrições de mercado

4.4 Análise das Cinco Forças de Porter

4.4.1 Poder de barganha dos compradores

4.4.2 Poder de barganha dos fornecedores

4.4.3 Ameaça de novos participantes

4.4.4 Ameaça de produtos substitutos

4.4.5 Rivalidade competitiva

5. SEGMENTAÇÃO DE MERCADO

5.1 Tipo

5.1.1 Tratores

5.1.1.1 Poder do motor

5.1.1.1.1 Menos de 40 CV

5.1.1.1.2 41 a 60 CV

5.1.1.1.3 61 a 100 CV

5.1.1.1.4 101 a 150 CV

5.1.1.1.5 Mais de 150 HP

5.1.2 Equipamento

5.1.2.1 Arados

5.1.2.2 Grades

5.1.2.3 Rotovadores e Cultivadores

5.1.2.4 Outro equipamento

5.1.3 Máquinas de irrigação

5.1.3.1 Irrigação por aspersão

5.1.3.2 Irrigação por gotejamento

5.1.3.3 Outras máquinas de irrigação

5.1.4 Máquinas de colheita

5.1.4.1 Ceifeiras-debulhadoras

5.1.4.2 Colheitadeiras de forragem

5.1.4.3 Outras máquinas de colheita

5.1.5 Máquinas para feno e forragem

5.1.5.1 Cortadores e condicionadores

5.1.5.2 Enfardadeiras

5.1.5.3 Outras máquinas de feno e forragem

5.2 Geografia

5.2.1 Brasil

5.2.2 Argentina

5.2.3 México

5.2.4 Peru

5.2.5 Chile

5.2.6 Resto da América Latina

6. CENÁRIO COMPETITIVO

6.1 Estratégias mais adotadas

6.2 Análise de participação de mercado

6.3 Perfis de empresa

6.3.1 AGCO Corporation

6.3.2 CNH Industrial NV

6.3.3 Deere & Company

6.3.4 Kubota Corporation

6.3.5 Mahindra and Mahindra Ltd

6.3.6 CLAAS KGaA mbH

6.3.7 Kuhn Group

6.3.8 Yanmar Co. Ltd

6.3.9 Agrale SA

6.3.10 Aquafim Culiacan

6.3.11 EnorossiMexicana SA de C

6.3.12 Jumil Mexico Implementos Agricolas

7. OPORTUNIDADES DE MERCADO E TENDÊNCIAS FUTURAS

Segmentação da Indústria de Máquinas Agrícolas da América Latina

As máquinas agrícolas referem-se às estruturas e dispositivos mecânicos utilizados na agricultura ou em outras atividades agrícolas. Existem muitos tipos de equipamentos, desde ferramentas manuais e elétricas até tratores e inúmeros tipos de implementos agrícolas. As máquinas agrícolas ajudam a realizar o processo agrícola de forma eficiente.

O mercado de máquinas agrícolas da América Latina é segmentado por tipo (tratores, equipamentos, máquinas de irrigação, máquinas de colheita e máquinas de feno e forragem) e geografia (Brasil, Argentina, México, Peru, Chile e o resto da América Latina).

O dimensionamento do mercado foi feito em termos de valor em USD para todos os segmentos acima mencionados.

| Tipo | ||||||||||||||

| ||||||||||||||

| ||||||||||||||

| ||||||||||||||

| ||||||||||||||

|

| Geografia | ||

| ||

| ||

| ||

| ||

| ||

|

Perguntas frequentes sobre pesquisa de mercado de máquinas agrícolas na América Latina

Qual é o tamanho atual do mercado de máquinas agrícolas da América Latina?

O Mercado de Máquinas Agrícolas da América Latina deverá registrar um CAGR de 6,10% durante o período de previsão (2024-2029)

Quem são os principais atores do mercado de máquinas agrícolas da América Latina?

John Deere, AGCO, Mahindra and Mahindra Ltd, CNH Industrial, Kubota Corporation são as principais empresas que operam no mercado de máquinas agrícolas da América Latina.

Que anos abrange este mercado de máquinas agrícolas da América Latina?

O relatório abrange o tamanho histórico do mercado de máquinas agrícolas da América Latina para os anos 2019, 2020, 2021, 2022 e 2023. O relatório também prevê o tamanho do mercado de máquinas agrícolas da América Latina para os anos 2024, 2025, 2026, 2027, 2028 e 2029..

Relatório da Indústria de Máquinas Agrícolas da LATAM

Estatísticas para a participação de mercado de Máquinas Agrícolas LATAM em 2024, tamanho e taxa de crescimento de receita, criadas por Mordor Intelligence™ Industry Reports. A análise da LATAM Agricultural Machinery inclui uma previsão de mercado para 2029 e uma visão histórica. Obtenha uma amostra desta análise do setor como um download gratuito em PDF do relatório.