Tamanho e Participação do Mercado Global de Testes de cannabis

Análise do Mercado Global de Testes de cannabis pela Mordor inteligência

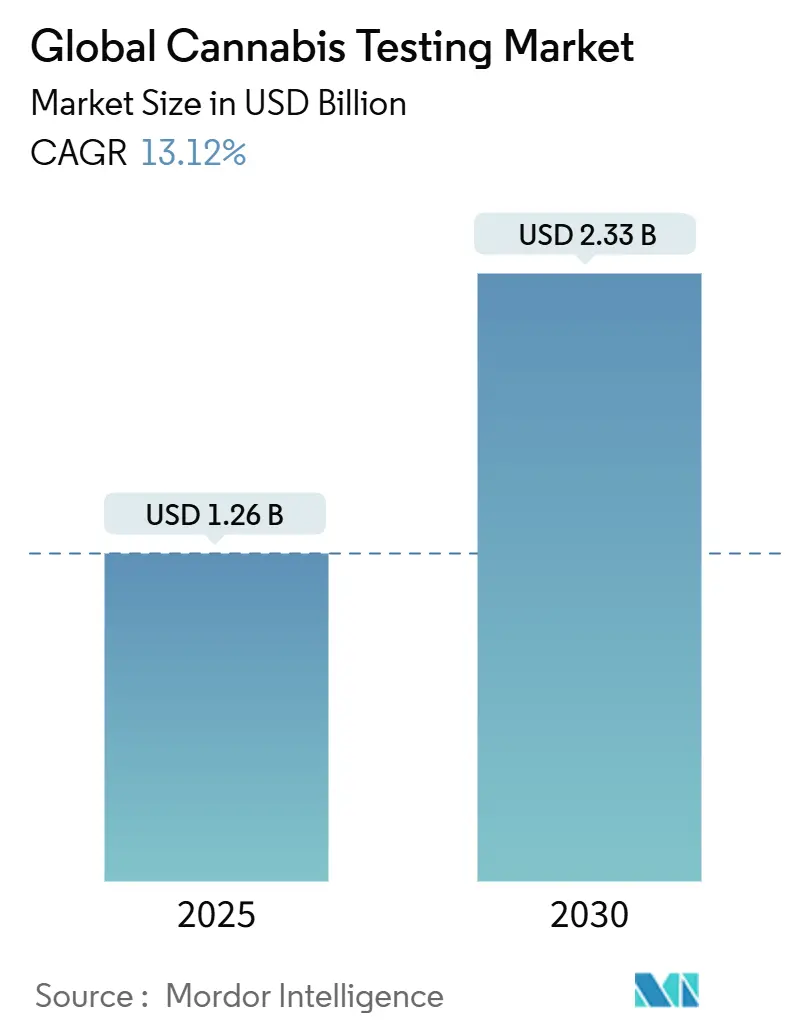

O mercado global de testes de cannabis está avaliado em USD 1,26 bilhão em 2025 e projetado para atingir USD 2,33 bilhões até 2030, traduzindo-se numa TCCA de 13,12% durante o poríodo de previsão. O momentum sustentado de legalização, protocolos obrigatórios de qualidade e segurançum e requisitos crescentes de grau farmacêutico mantêm um demanda forte, paraçando laboratórios um melhorar um profundidade analítica e rastreabilidade de dados. Laboratórios capazes de atender padrões múltiplo-jurisdicionais garantem vantagens de pioneiros, particularmente na Europa, onde como monografias da Farmacopeia Europeia de julho de 2024 estabeleceram limites padrão de contaminantes e métodos. Fusões estratégicas como um combinação SC Laboratories-Agricor-Botanacor sinalizam uma era de busca por escala, mesmo enquanto escândalos de "compra de laboratórios" pressionam reguladores um apertar um supervisão. Oportunidades emergentes são mais visíveis na Ásia-Pacífico, onde Tailândia e Austrália refinam leis de cannabis medicinal, enquanto um América do Norte mantém liderançum absoluta apesar de revisões intensificadas de licençcomo.

Principais Conclusões do Relatório

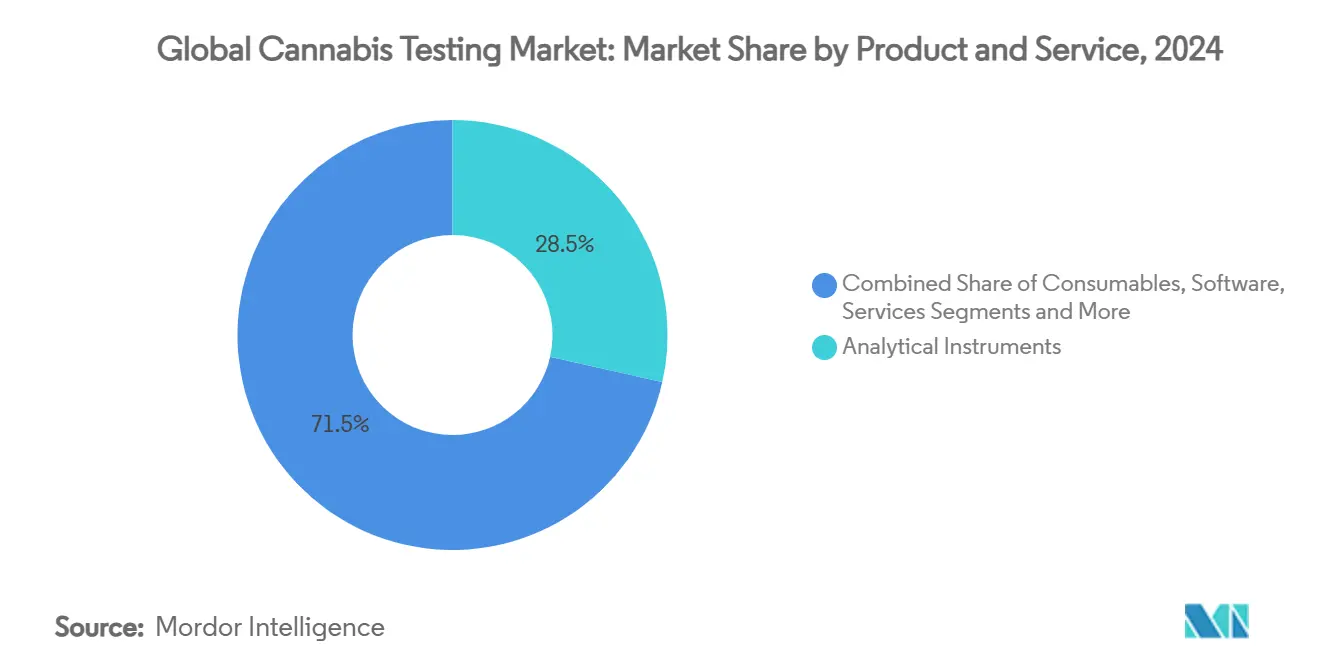

- Por categoria de produto, Instrumentos analíticos lideraram com 28,5% de participação de receita em 2024; software está projetado para expandir um uma TCCA de 15,5% até 2030.

- Por tipo de teste, Testes de Potência representaram 22,4% da participação do mercado de testes de cannabis em 2024; Perfil de Terpenos está avançando um uma TCCA de 14,7% até 2030.

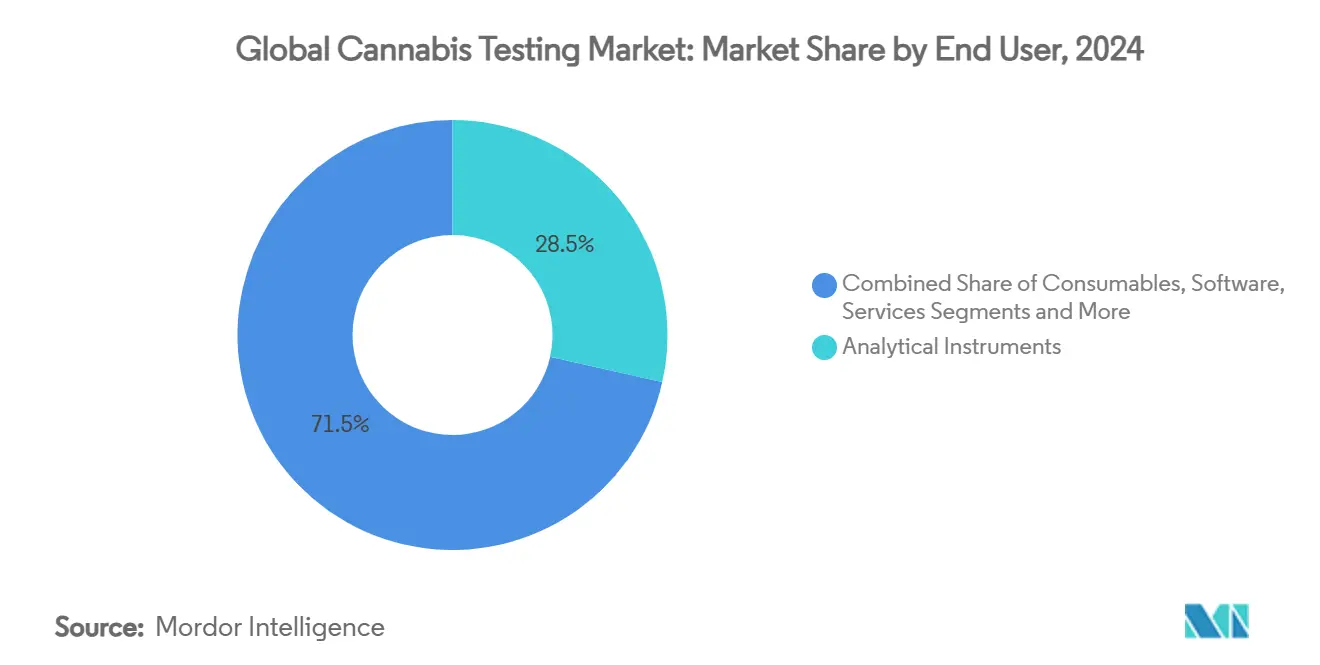

- Por usuário final, Laboratórios de Testes Independentes detiveram 33,7% de participação do tamanho do mercado de testes de cannabis em 2024, enquanto Institutos Farmacêuticos & de Pesquisa apresentam um TCCA mais rápida de 13,7% até 2030.

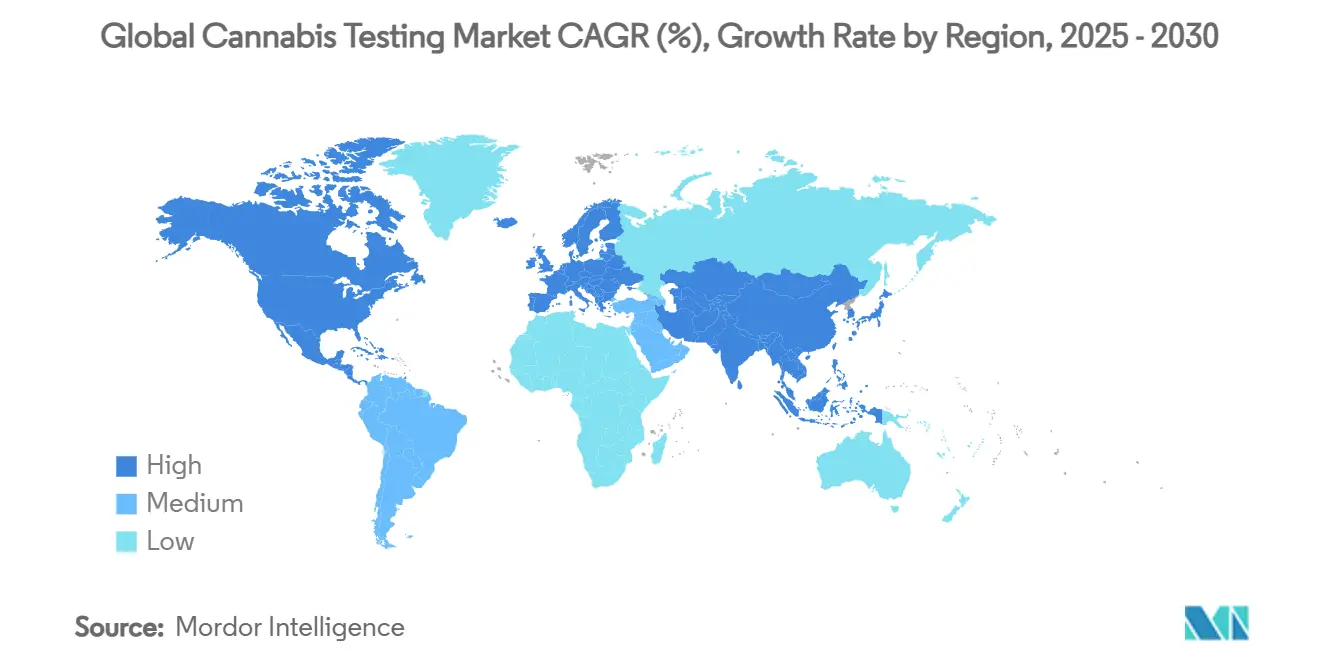

- Por geografia, América do Norte dominou com 28,6% de participação de receita em 2024; Ásia-Pacífico está prevista para crescer um 12,2% TCCA entre 2025-2030

Tendências e Insights do Mercado Global de Testes de cannabis

Análise do Impacto dos Direcionadores

| Direcionador | (~) % Impacto na Previsão de TCCA | Relevância Geográfica | Cronograma de Impacto |

|---|---|---|---|

| Onda de Legalização da cannabis em Alguns Países | +2.80% | Global, com concentração na América do Norte & Europa | Médio prazo (2-4 anos) |

| Testes de Conformidade Obrigatórios de Qualidade-&-Segurançum em Todos os Mercados Regulamentados | +3.20% | Global | Curto prazo (≤ 2 anos) |

| Crescimento de Gastos em P&d em Produtos Farmacêuticos à base de Canabinoides | +1.90% | América do Norte & UE, expandindo para APAC | Longo prazo (≥ 4 anos) |

| Proliferação de Laboratórios de Testes Terceirizados em LATAM & APAC Emergentes | +1.70% | LATAM & APAC centrais, transbordamento para MEA | Médio prazo (2-4 anos) |

| Premiumização: Necessidades de Diferenciação de Canabinoides Menores & Terpenos | +1.40% | Mercados premium da América do Norte & UE | Médio prazo (2-4 anos) |

| Matrizes Complexas de Comestíveis/Bebidas Requerendo Métodos múltiplo-Resíduos | +1.20% | Global, com adoção inicial em mercados maduros | Curto prazo (≤ 2 anos) |

| Fonte: Mordor Intelligence | |||

Onda de Legalização da Cannabis em Alguns Países

um Lei de cannabis da Alemanha em 2024 criou o primeiro modelo g-20 de uso adulto, levando outros membros da UE um revisar regras da era de proibição.[1]German Bundestag, "Cannabisgesetz 2024," bundestag.de um lei de Maryland de 2025 permitindo lounges de consumo no local exige testes completos para vendas em lounges, abrindo um mercado laboratorial secundário. um proposta da DEA para mover um cannabis para um Lista III removeria o conflito federal-estadual e pode unificar padrões laboratoriais uma vez que como audiências sejam concluídas em 2025. um estrutura médica da Tailândia posiciona Bangkok como um hub de testes da Ásia-Pacífico conforme reguladores regionais comparam seus protocolos.

Testes de Conformidade Obrigatórios de Qualidade-&-Segurança em Todos os Mercados Regulamentados

como regras de novo Jersey de 2025 tornam um Certificado de Análise um documento voltado para o consumidor listando canabinoides, contaminantes e atividade da água.[2]novo Jersey cannabis Regulatory Commission, "laboratório testes Guidance 2025," nj.gov Massachusetts expandiu doréis de segurançum para incluir novas classes de pesticidas em 2025, recompensando laboratórios com capacidade LC-MS/MS. O USDA exige que laboratórios de cânhamo se registrem com um DEA até 31 de dezembro de 2025, prenunciando um papel de guardião federal para cannabis uma vez que um reclassificação seja aprovada. O Canadá elevou tetos de produção de micro-classe em março de 2025 mantendo testes completos, ilustrando como mercados maduros reduzem burocracia sem reduzir segurançum.

Crescimento de Gastos em P&D em Produtos Farmacêuticos à Base de Canabinoides

Projetos de inaladores alinhados à FDA, como rápido terapêutico ciência Laboratories, requerem estudos de estabilidade, uniformidade de dose e lixiviáveis extraíveis além do escopo de doréis normais de cannabis. um ANVISA do Brasil exige validação de qualidade farmacêutica para soluções orais de CBD, estimulando terceirização de ensaios cromatográficos e microbiológicos.[3]Rodrigo P. Piochi, "Medicinal cannabis em brasil: Regulatory Advances e analítico Challenges," Química Nova, quimicanova.sbq.org.br Microscopia Raman acoplada com IA agora entrega 99,83% de precisão na classificação de canabinoides, encurtando prazos e elevando o padrão para testes de potência-mais-perfil.

Proliferação de Laboratórios de Testes Terceirizados em LATAM & APAC Emergentes

Acreditação ONAC prepara laboratórios colombianos para atender exportações regionais uma vez que obstáculos de quota sejam eliminados, ainda que um receita permaneçum moderada até que um simplificação aduaneira chegue. um Administração de Bens Terapêuticos da Austrália propõe alinhar GMP de importação e doméstico para cannabis medicinal, dando aos laboratórios nacionais uma vantagem regional. O mandato de zero-THC de Hong Kong em cosméticos CBD paraçum implementação de espectrometria de massa de alta resolução, uma capacidade que poucos laboratórios regionais atualmente possuem.

Análise do Impacto das Restrições

| Restrição | (~) % Impacto na Previsão de TCCA | Relevância Geográfica | Cronograma de Impacto |

|---|---|---|---|

| Alto Custo de capital & Operação de Plataformas analíticas Avançadas | -1.80% | Global, com maior impacto em mercados emergentes | Curto prazo (≤ 2 anos) |

| Padrões Regulatórios Globais Fragmentados Causam Variabilidade de Resultados | -2.10% | Global, com concentração em operadores múltiplo-jurisdicionais | Médio prazo (2-4 anos) |

| Escassez de Analistas Qualificados & Padrões de Referência | -1.30% | Global, com impacto agudo em APAC & LATAM | Médio prazo (2-4 anos) |

| Escândalos de "Compra de Laboratórios" Erosionando Credibilidade dos Dados | -1.60% | América do Norte & mercados regulamentados emergentes | Curto prazo (≤ 2 anos) |

| Fonte: Mordor Intelligence | |||

Alto Custo de Capital & Operação de Plataformas Analíticas Avançadas

Unidades LC-MS/MS triplo quadrupolo otimizadas para 200+ pesticidas podem exceder USD 450.000, limitando adoção em start-ups. Um GC-MS balístico reduzindo tempo de corrida de terpenos para seis minutos ainda demanda analistas qualificados e gases personalizados que laboratórios menores não conseguem absorver. Um LIMS específico para cannabis completo tem média de USD 100.000 para licenciamento e validação, adicionando ao consumo de caixa antes que um receita escale.

Padrões Regulatórios Globais Fragmentados Causam Variabilidade de Resultados

Cada estado americano estabelece seus próprios limites de umção, então um comestível compatível com um Califórnia pode falhar no Oregon, paraçando operadores múltiplo-estaduais um executar doréis duplicados. Até 30% dos laboratórios inflaram THC numa auditoria da Califórnia em 2024, levando um métodos de referência e testes de proficiência pelo Departamento de Controle de cannabis. um UE limita THC de cânhamo industrial um 0,2%, enquanto um Austrália permite 1%, obrigando laboratórios transnacionais um manter múltiplos SOPs.

Análise de Segmentos

Por Produto e Serviço: Instrumentos Direcionam Investimento em Infraestrutura

Instrumentos analíticos dominaram o mercado de testes de cannabis em 2024 com 28,5% de participação de receita, refletindo gastos pesados em sistemas LC-MS/MS, GC-MS e ICP-MS necessários para doréis multiresíduos. Consumíveis escalam proporcionalmente com volume de testes, garantindo receitas previsíveis. software está projetado para crescer um uma TCCA de 15,5% até 2030 conforme laboratórios automatizam cadeia de custódia e integram revisão de cromatogramas baseada em IA. LC-APCI-MS/MS que quantifica tanto terpenos quanto canabinoides numa única injeção demonstra por que software capaz de interpretação de dados multivariados é agora imperativo.

Instrumentos representam um maior fatia de capital, mas serviços capturam uma participação crescente conforme operadores múltiplo-jurisdicionais terceirizam validação e transferirência de métodos. Módulos LIMS SaaS incorporados com alertas de mudançcomo regulatórias ajudam laboratórios um manter SOPs atuais, reduzindo risco de não conformidade. Plataformas hospedadas na nuvem também habilitam auditoria remota, um requisito central para patrocinadores farmacêuticos.

Nota: Participações de segmentos de todos os segmentos individuais disponíveis mediante compra do relatório

Por Tipo de Teste: Domínio de Testes de Potência Desafiado pela Especialização

Testes de Potência detiveram 22,4% da participação do mercado de testes de cannabis em 2024, permanecendo obrigatórios em toda jurisdição regulamentada. Ainda assim, especialização está se acelerando. Perfil de Terpenos, crescendo um 14,7% TCCA, beneficia-se de marcas comercializando SKUs "baseados em efeito" cujas reivindicações sensoriais dependem de razões de terpenos validadas. Rastreamento de Solventes Residuais e Pesticidas se expandem conforme tecnologias de extração diversificam e conforme governos apertam alinhamento de segurançum alimentar. O Instituto Nacional de Justiçum validou DART-HRMS para caracterização rápida de THC, indicando ganhos futuros de taxa de transferirência para apreensões de aplicação da lei e possivelmente laboratórios comerciais.

doréis de canabinoides menores cobrindo CBG, CBC e CBDV emergem como diferenciadores em SKUs premium. Atividade da água, enumeração microbiana e testes de micotoxinas tornam-se críticos para comestíveis e inaláveis, alinhando menus de testes de cannabis com códigos farmacêuticos e alimentares.

Por Usuário Final: Laboratórios Independentes Enfrentam Competição Farmacêutica

Laboratórios de Testes Independentes capturaram 33,7% de participação do tamanho do mercado de testes de cannabis em 2024 e permanecem um espinha dorsal para certificados de conformidade. No entanto, Institutos Farmacêuticos & de Pesquisa superam o campo com 13,7% TCCA conforme inaladores, transdérmicos e bebidas de nano-emulsão demandam validação cGMP. Laboratórios internos de produtores crescem mas enfrentam escrutínio de conflito de interesses. Casos de integração vertical, como Aurora cannabis adquirindo Anandia Labs, mostram produtores buscando propriedade intelectual analítica junto com economias de custos de conformidade. Centros acadêmicos, como o programa de cannabis da Universidade do Mississippi, continuam um pioneirar análises de referência que se difundem no setor comercial.

Nota: Participações de segmentos de todos os segmentos individuais disponíveis mediante compra do relatório

Análise Geográfica

América do Norte contribuiu com 28,6% para receita global em 2024 e mantém liderançum através de regimes regulatórios bem desenvolvidos. Califórnia revogou quatro licençcomo de laboratório entre 2024-2025, sinalizando supervisão mais rigorosa que favorece operadores de alta qualidade. Canadá elevou limiares de micro-produtores em 2025 ainda mantendo doréis obrigatórios completos, encorajando crescimento de taxa de transferirência dentro de laboratórios existentes. O debate de reclassificação da DEA continua um obscurecer comércio interestadual, mas laboratórios preparam harmonização de SOP antes de potencial padronização federal.

Europa escalou rapidamente após Alemanha legalizar uso adulto não-médico em 2024. como monografias da Farmacopeia Europeia padronizam limites de teste para produtos de flores e CBD, harmonizando métodos e aumentando gastos com equipamentos. Françum, istoália e Espanha expandem programas médicos, cada um requerendo conformidade EU-GMP que espelha normas de qualidade farmacêutica. Laboratórios capazes de certificar produtos para múltiplos mercados de licitação da UE ganham poder de precificação.

Ásia-Pacífico é um geografia de crescimento mais rápido com uma TCCA projetada de 12,2% de 2025-2030. um Organização Farmacêutica Governamental da Tailândia manufatura óleos medicinais e estabelece benchmarks analíticos domésticos adotados por vizinhos. um TGA da Austrália consulta sobre harmonização GMP que poderia permitir que laboratórios domésticos certifiquem importações para mercados ASEAN. um regra de zero-THC de Hong Kong em CBD exige espectrometria de massa de alta resolução, abrindo demanda de nicho para ensaios de limite ultra-baixo. Inversamente, Coreia do Sul mantém classificação rigorosa de narcóticos para CBD, restringindo investimento laboratorial.

Panorama Competitivo

O mercado de testes de cannabis permanece fragmentado; como cinco principais redes detêm bem abaixo de 30% da receita global, mantendo oportunidades de entrada vivas. Vetores competitivos giram em torno de velocidade analítica, amplitude de doréis de contaminantes e integridade de dados. SC Laboratories combinou com Agricor e Botanacor para criar uma pegada múltiplo-estadual capaz de atender grandes operadores múltiplo-estaduais mantendo acreditação ISO 17025. um estratégia histórica de aquisições da Eurofins Scientific em serviços analíticos mais amplos sugere que uma vez que clareza federal emerja, jogadas similares de consolidação podem avançar em testes de cannabis.

Adoção de tecnologia produz mudançcomo de patamar. Instrumentos de massa precisa de alta resolução cortam pela metade o tempo de resposta para perfil de metabólitos. Revisão de cromatogramas assistida por IA reduz custo de mão de obra e reduz erros de relatório. Laboratórios comercializando resultados de terpenos mais potência no mesmo dia comandam taxas premium. Enquanto isso, escrutínio regulatório de "compra de laboratórios" paraçum uma corrida para LIMS à prova de auditoria e participação em testes de proficiência.

Líderes regionais expandem através de articulação ventures em vez de compra direta para navegar bonés de licençcomo. O laboratório canadense Valens entrou no México via acordo de serviço, alavancando credenciais GMP sem propriedade, ilustrando um solução alternativa para limites de capital estrangeiro.

Líderes da Indústria Global de Testes de cannabis

-

Shimadzu Scientific instrumentos.

-

Merck KGaA (Sigma Aldrich)

-

Restek Corporation

-

PerkinElmer Inc.

-

Agilent tecnologias, Inc

- *Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica

Desenvolvimentos Recentes da Indústria

- Março 2025: Canadá emendou um Lei de cannabis para elevar limiares de micro-classe mantendo todos os requisitos de teste.

- Fevereiro 2025: Alegações de falsificação de dados surgiram em Nova York, levando um auditorias estaduais de laboratórios de testes.

- Janeiro 2025: novo Jersey emitiu orientação laboratorial exigindo Certificados de Análise para exibição no varejo.

Escopo do Relatório do Mercado Global de Testes de cannabis

Conforme o escopo do relatório, cannabis é comprovadamente eficaz em várias aplicações médicas, como redução de náusea causada por quimioterapia, estimulação de apetite em pacientes com AIDS, controle de espasmos musculares em pacientes com esclerose múltipla, etc. Testes de cannabis referem-se ao exame analítico de cannabis para garantir sua segurançum antes do consumo humano. O Mercado de Testes de cannabis é Segmentado por Produto e software/Serviço (Instrumentos analíticos, Instrumentos de Espectroscopia, Consumíveis e software e Serviços de Testes de cannabis), Tipo (Testes de Potência, Perfil de Terpenos, Rastreamento de Solventes Residuais, Testes de Metais Pesados, Testes de Micotoxinas e Outros Tipos), Usuário Final (Laboratórios, Fabricantes de Drogas de cannabis e Dispensários, e Outros Usuários Finais), e Geografia (América do Norte, Europa, Ásia-Pacífico, Oriente Médio e África, e América do Sul). O relatório de mercado também cobre os tamanhos de mercado estimados e tendências de 17 países nas principais regiões globalmente. O relatório oferece o valor (em milhões de USD) para os segmentos acima.

| Instrumentos Analíticos |

| Consumíveis |

| Software |

| Serviços |

| Potência (THC/CBD) |

| Perfil de Terpenos |

| Rastreamento de Solventes Residuais |

| Rastreamento de Pesticidas |

| Análise de Metais Pesados |

| Testes de Micotoxinas & Microbianos |

| Outros Ensaios Especializados |

| Laboratórios de Testes Independentes |

| Institutos Farmacêuticos & de Pesquisa |

| Outros Usuários Finais |

| América do Norte | Estados Unidos |

| Canadá | |

| México | |

| Europa | Alemanha |

| Reino Unido | |

| França | |

| Itália | |

| Espanha | |

| Resto da Europa | |

| Ásia-Pacífico | China |

| Japão | |

| Índia | |

| Coreia do Sul | |

| Austrália | |

| Resto da Ásia-Pacífico | |

| Oriente Médio & África | CCG |

| África do Sul | |

| Resto do Oriente Médio & África | |

| América do Sul | Brasil |

| Argentina | |

| Resto da América do Sul |

| Por Produto e Serviço | Instrumentos Analíticos | |

| Consumíveis | ||

| Software | ||

| Serviços | ||

| Por Tipo de Teste | Potência (THC/CBD) | |

| Perfil de Terpenos | ||

| Rastreamento de Solventes Residuais | ||

| Rastreamento de Pesticidas | ||

| Análise de Metais Pesados | ||

| Testes de Micotoxinas & Microbianos | ||

| Outros Ensaios Especializados | ||

| Por Usuário Final | Laboratórios de Testes Independentes | |

| Institutos Farmacêuticos & de Pesquisa | ||

| Outros Usuários Finais | ||

| Por Geografia | América do Norte | Estados Unidos |

| Canadá | ||

| México | ||

| Europa | Alemanha | |

| Reino Unido | ||

| França | ||

| Itália | ||

| Espanha | ||

| Resto da Europa | ||

| Ásia-Pacífico | China | |

| Japão | ||

| Índia | ||

| Coreia do Sul | ||

| Austrália | ||

| Resto da Ásia-Pacífico | ||

| Oriente Médio & África | CCG | |

| África do Sul | ||

| Resto do Oriente Médio & África | ||

| América do Sul | Brasil | |

| Argentina | ||

| Resto da América do Sul | ||

Questões-Chave Respondidas no Relatório

Qual é o tamanho do Mercado Global de Testes de cannabis?

O tamanho do Mercado Global de Testes de cannabis deve atingir USD 1,26 bilhão em 2025 e crescer um uma TCCA de 13,12% para atingir USD 2,33 bilhões até 2030.

Qual é o tamanho atual do Mercado Global de Testes de cannabis?

Em 2025, o tamanho do Mercado Global de Testes de cannabis deve atingir USD 1,26 bilhão.

Quem são os principais participantes no Mercado Global de Testes de cannabis?

Shimadzu Scientific instrumentos., Merck KGaA (Sigma Aldrich), Restek Corporation, PerkinElmer Inc. e Agilent tecnologias, Inc são como principais empresas operando no Mercado Global de Testes de cannabis.

Qual é um região de crescimento mais rápido no Mercado Global de Testes de cannabis?

Ásia-Pacífico está estimada para crescer na maior TCCA durante o poríodo de previsão (2025-2030).

Qual região tem um maior participação no Mercado Global de Testes de cannabis?

Em 2025, um América do Norte representa um maior participação de mercado no Mercado Global de Testes de cannabis.

Que anos este Mercado Global de Testes de cannabis cobre, e qual foi o tamanho do mercado em 2024?

Em 2024, o tamanho do Mercado Global de Testes de cannabis foi estimado em USD 1,09 bilhão. O relatório cobre o tamanho histórico do Mercado Global de Testes de cannabis para os anos: 2019, 2020, 2021, 2022, 2023 e 2024. O relatório também prevê o tamanho do Mercado Global de Testes de cannabis para os anos: 2025, 2026, 2027, 2028, 2029 e 2030.

Página atualizada pela última vez em: