Tamanho e Participação do Mercado de Dispositivos Cirúrgicos Gerais do Canadá

Análise do Mercado de Dispositivos Cirúrgicos Gerais do Canadá pela Mordor Intelligence

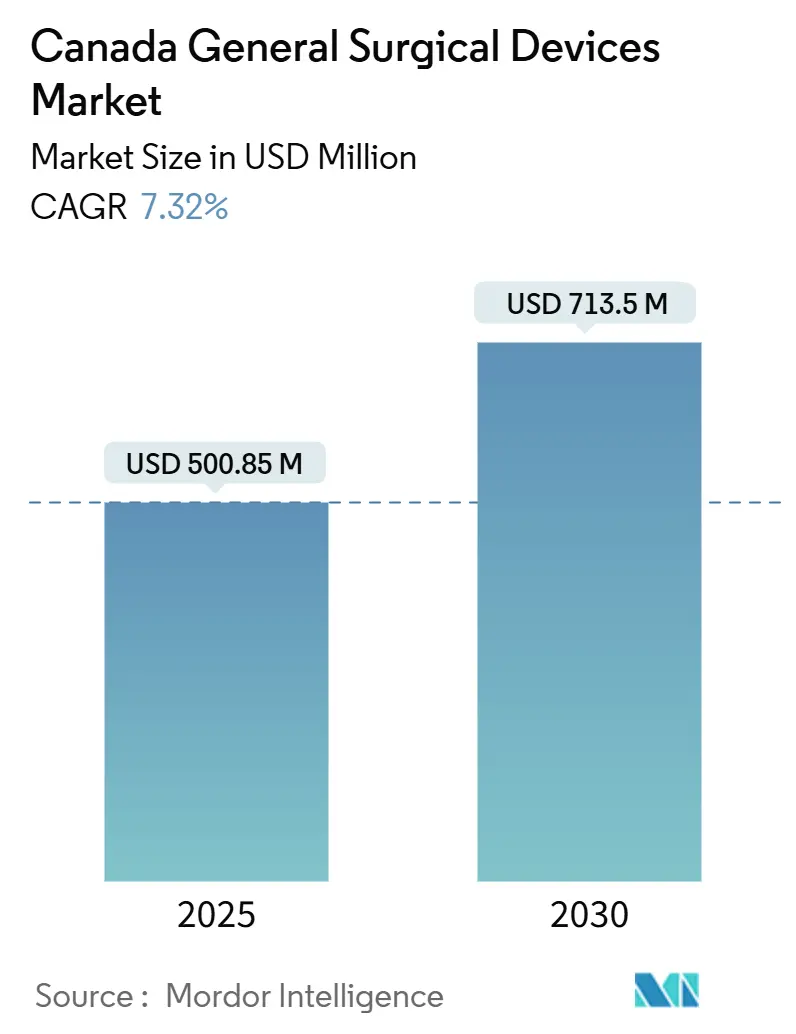

O tamanho do Mercado de Dispositivos Cirúrgicos Gerais do Canadá é estimado em USD 500,85 milhões em 2025, e espera-se que atinja USD 713,5 milhões até 2030, a uma CAGR de 7,32% durante o período de previsão (2025-2030). Financiamento público estável, uma população em rápido envelhecimento e programas de modernização hospitalar sustentam este crescimento. Ciclos de investimento provinciais adicionam impulso; por exemplo, o programa de cuidados oncológicos de USD 800 milhões de Alberta já está gerando pedidos de equipamentos de vários anos.[1]Fonte: Governo de Alberta, 'Governo de Alberta Investe $800 milhões CAD para Melhorar os Cuidados Oncológicos,' siemens-healthineers.com Preferências cirúrgicas em mudança em direção a técnicas minimamente invasivas e robóticas aceleram a demanda por substituição, enquanto a capacidade cirúrgica privada expandida amplia a diversidade de compradores. Ao mesmo tempo, a simplificação regulatória através do piloto eSTAR conjunto da Health Canada com a FDA encurta os prazos de lançamento de produtos e aumenta a intensidade competitiva.

Principais Conclusões do Relatório

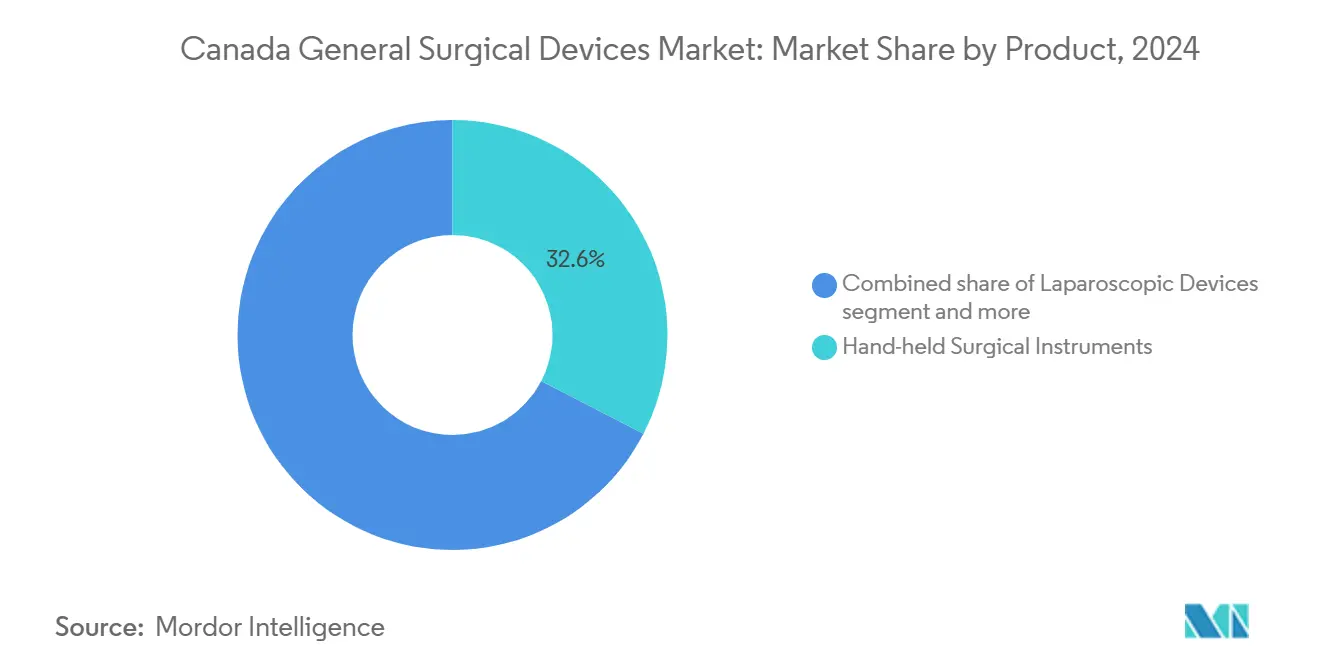

- Por produto, instrumentos manuais lideraram com 32,57% da participação do mercado de dispositivos cirúrgicos gerais do Canadá em 2024, enquanto sistemas robóticos e assistidos por computador estão projetados para expandir a uma CAGR de 8,91% até 2030.

- Por abordagem de procedimento, cirurgia minimamente invasiva representou 72,82% do tamanho do mercado de dispositivos cirúrgicos gerais do Canadá em 2024 e está avançando a uma CAGR de 8,16% até 2030.

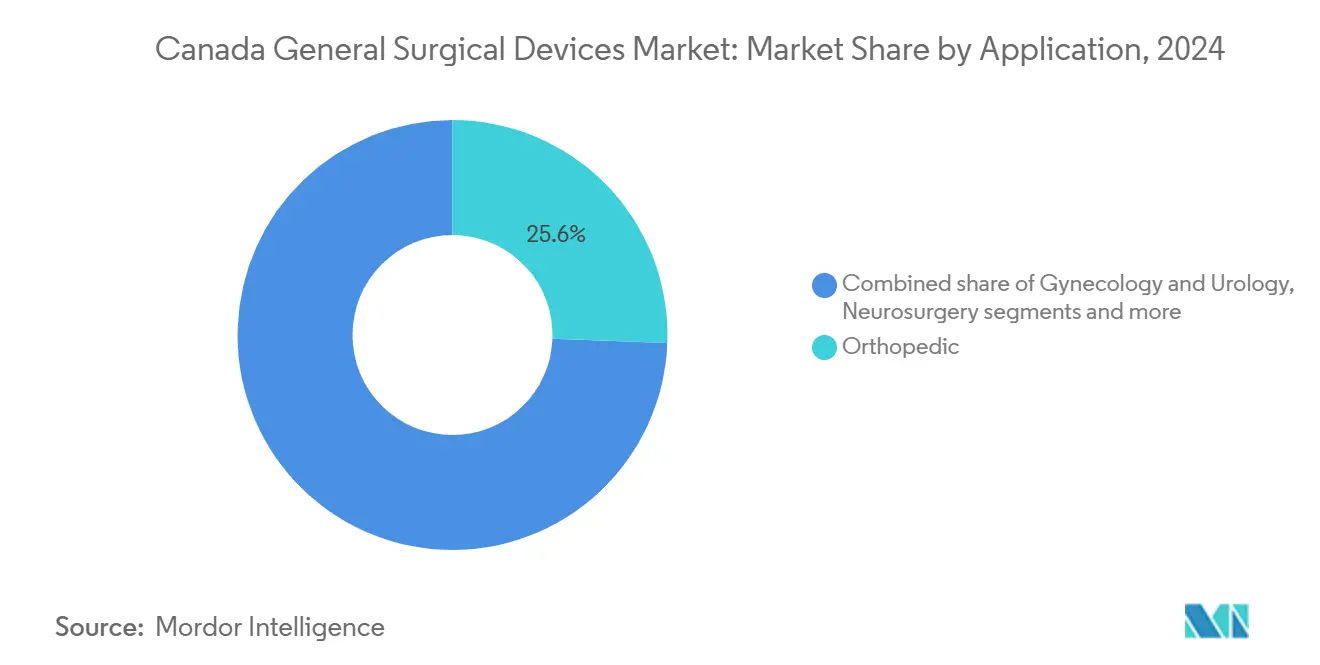

- Por aplicação, ortopedia capturou 25,61% da participação de receita em 2024; neurocirurgia é a aplicação de crescimento mais rápido a uma CAGR de 8,53% até 2030.

- Por usuário final, hospitais dominaram com 69,27% de participação em 2024, enquanto centros cirúrgicos ambulatoriais registram a maior CAGR de 9,01% até 2030.

Tendências e Insights do Mercado de Dispositivos Cirúrgicos Gerais do Canadá

Análise de Impacto dos Impulsionadores

| Impulsionador | (~) % de Impacto na Previsão CAGR | Relevância Geográfica | Cronograma de Impacto |

|---|---|---|---|

| Aumento do volume de procedimentos cirúrgicos devido ao envelhecimento da população e carga de doenças crônicas | +1.8% | Nacional, com impacto concentrado em Ontário, Quebec, Colúmbia Britânica | Longo prazo (≥ 4 anos) |

| Adoção rápida de técnicas minimamente invasivas e robóticas | +1.2% | Centros urbanos e grandes hospitais, mais forte em Alberta, Ontário | Médio prazo (2-4 anos) |

| Aumentos de financiamento Federal/Provincial (ex.: escalador da Transferência de Saúde do Canadá) | +1.5% | Nacional, com variações provinciais no tempo de implantação | Médio prazo (2-4 anos) |

| Plataformas robóticas habilitadas por IA com poucos ativos para centros ambulatoriais | +0.9% | Áreas metropolitanas, adoção precoce na Colúmbia Britânica, Alberta | Longo prazo (≥ 4 anos) |

| Avanços tecnológicos e aumento dos gastos com saúde | +0.7% | Nacional, com adoção premium nos principais centros urbanos | Médio prazo (2-4 anos) |

| Expansão de hospitais privados e centros cirúrgicos ambulatoriais | +0.6% | Alberta, Ontário, com presença emergente em outras províncias | Curto prazo (≤ 2 anos) |

| Fonte: Mordor Intelligence | |||

Aumento do Volume de Procedimentos Cirúrgicos Devido ao Envelhecimento da População e Carga de Doenças Crônicas

O grupo de idosos do Canadá está se expandindo rapidamente, com o segmento ≥ 85 anos projetado para mais que triplicar entre 2023 e 2073.[2]Fonte: Statistics Canada, 'Projeções Populacionais: Canadá, Províncias e Territórios, 2023 a 2073,' statcan.gc.ca As cargas de casos cirúrgicos seguiram o exemplo; mais de 2,3 milhões de procedimentos foram concluídos no exercício fiscal 2023-24, um aumento de 5% versus níveis pré-pandemia. Condições crônicas como câncer e doenças cardíacas representaram 43,7% das mortes em 2023, sublinhando a demanda persistente por operações complexas. Alta incidência em populações rurais concentra encaminhamentos para centros terciários, reforçando compras de equipamentos em hospitais metropolitanos. Gargalos de acesso permanecem: 15,6% dos idosos relatam dificuldade em obter cuidados especializados, destacando necessidades não atendidas que impulsionam gastos de capital em infraestrutura cirúrgica.

Adoção Rápida de Técnicas Minimamente Invasivas e Robóticas

O mix de procedimentos continua sua migração de abordagens abertas para minimamente invasivas. A adoção de cirurgia robótica enfrenta restrições de capital, com sistemas da Vinci custando entre USD 1,5 milhão e USD 2,2 milhões mais USD 2.000 por procedimento, ainda assim residentes canadenses de urologia mostram taxas de participação de 77% em procedimentos assistidos por robôs, indicando prontidão da força de trabalho. A penetração de colectomia laparoscópica varia amplamente-7,6% em Terra Nova e Labrador versus 60,2% na Colúmbia Britânica-ilustrando potencial regional inexplorado. A prontidão de treinamento está melhorando: 77% dos residentes canadenses de urologia participaram em casos assistidos por robôs durante a residência. Embora os requisitos de capital permaneçam íngremes, evidências de recuperação mais rápida e menores taxas de readmissão sustentam a narrativa de atualização.

Aumentos de Financiamento Federal/Provincial

Os gastos totais do governo com saúde atingiram USD 253,2 bilhões em 2023, igual a 23,4% dos gastos públicos agregados. O escalador da Transferência de Saúde do Canadá fixa aumentos anuais previsíveis de 5%, permitindo que as províncias alinhem orçamentos de equipamentos de vários anos. O plano departamental 2024-25 da Health Canada dedica mais de USD 801 milhões a programas de proteção à saúde que incluem modernização regulatória, apoiando diretamente autorizações de dispositivos mais rápidas. A unidade renal de USD 85 milhões da Colúmbia Britânica ilustra como o financiamento provincial combinado traz dispositivos cirúrgicos avançados para hospitais secundários.

Plataformas Robóticas Habilitadas por IA com Poucos Ativos para Centros Ambulatoriais

A Fraser Health implantou mais de 40 projetos de IA, incluindo um Gêmeo Digital que modela operações regionais inteiras a partir de 16 terabytes de dados, demonstrando análises escaláveis para agendamento cirúrgico. O neuroArm compatível com MRI, desenvolvido na Universidade de Calgary, valida capacidade doméstica em robótica avançada com 35 casos clínicos de neurocirurgia concluídos. O processamento em nuvem econômico reduz barreiras de entrada para centros cirúrgicos ambulatoriais, alinhando-se com estratégias provinciais de redução de tempo de espera que dependem de volumes terceirizados.

Análise de Impacto das Restrições

| Restrição | (~) % de Impacto na Previsão CAGR | Relevância Geográfica | Cronograma de Impacto |

|---|---|---|---|

| Alto custo de capital e manutenção de sistemas avançados | -1.4% | Nacional, com impacto agudo em hospitais menores e centros rurais | Curto prazo (≤ 2 anos) |

| Escassez de cirurgiões treinados em MIS em províncias não metropolitanas | -0.8% | Centros rurais e urbanos menores, particularmente províncias atlânticas | Médio prazo (2-4 anos) |

| Atraso na avaliação de tecnologia de saúde atrasando aprovações | -0.6% | Nacional, com variações provinciais na capacidade de avaliação | Médio prazo (2-4 anos) |

| Cláusulas de preferência "Feito no Canadá" limitando OEMs estrangeiros | -0.4% | Aquisições federais e provinciais, mais forte no Quebec e Ontário | Longo prazo (≥ 4 anos) |

| Fonte: Mordor Intelligence | |||

Alto Custo de Capital e Manutenção de Sistemas Avançados

Plataformas robóticas carregam preços entre USD 1,5 milhão e USD 2,2 milhões, com descartáveis adicionando aproximadamente USD 2.000 por caso. A análise de custo-utilidade para prostatectomia encontrou ganhos mínimos de anos de vida ajustados pela qualidade, desafiando modelos de reembolso. Contratos de manutenção e despesas de certificação de cirurgião tensionam ainda mais os orçamentos, forçando hospitais menores a atrasar atualizações. Restrições orçamentárias provinciais forçam administradores de saúde a priorizar aquisição de dispositivos baseada em projeções de utilização em vez de superioridade clínica, favorecendo tecnologias estabelecidas sobre soluções inovadoras.

Escassez de Cirurgiões Treinados em MIS em Províncias Não Metropolitanas

Uma parcela substancial de residentes de urologia considerou a cirurgia robótica viável dentro do sistema público do Canadá, apesar da crença quase unânime no crescimento futuro, citando acesso limitado fora de hospitais de ensino. Instalações rurais lutam para manter volumes de casos necessários para retenção de habilidades, prolongando disparidades regionais. Requisitos de educação médica continuada para certificação MIS criam barreiras adicionais para cirurgiões praticantes em locais remotos que enfrentam restrições de viagem e tempo para programas de treinamento. Iniciativas de telemedicina e treinamento baseado em simulação oferecem soluções parciais, mas requisitos de experiência prática limitam sua eficácia para desenvolvimento de habilidades cirúrgicas complexas.

Análise de Segmento

Por Produto: Robótica Impulsiona Inovação Apesar da Dominância Manual

Instrumentos manuais permanecem indispensáveis, mantendo 32,57% da participação do mercado de dispositivos cirúrgicos gerais do Canadá em 2024. Ciclos de substituição robustos em lápis eletrocirúrgicos, fórceps e bisturis sustentam volume, especialmente em hospitais de nível médio. Conversamente, robótica entrega a maior CAGR de 8,91%, apoiada por evidência clínica de taxas de conversão reduzidas e demanda de cirurgiões por vantagens ergonômicas. O neuroArm exemplifica inovação local, abrindo oportunidades de exportação para OEMs canadenses. Torres laparoscópicas, módulos de evacuação de fumaça e grampeadores inteligentes completam nichos de crescimento médio abordando prioridades de eficiência de sala de cirurgia.

O mercado de dispositivos cirúrgicos gerais do Canadá se beneficia de melhorias incrementais contínuas, como limpeza de fumaça baseada em nebulização que melhora a visibilidade durante MIS e cumpre diretrizes de segurança ocupacional. Adjuntos orientados por fluxo de trabalho como o sistema C-Flex Traction cortam tempo de configuração em 50%, complementando demanda de dispositivos primários.

Nota: Participações de segmento de todos os segmentos individuais disponíveis na compra do relatório

Por Abordagem de Procedimento: Transformação MIS Acelera

Cirurgia minimamente invasiva dominou o mercado de dispositivos cirúrgicos gerais do Canadá com 72,82% de participação em 2024 e continua a uma CAGR de 8,16%. Centros ambulatoriais e unidades hospitalares de permanência curta preferem MIS por menor risco de infecção e rotatividade mais rápida. Cirurgia aberta persiste para trauma e ressecção oncológica complexa, mas enfrenta declínio de volume relativo à medida que laparoscopia e técnicas de dissecção endoscópica submucosa maturam. MIS assistida por robô alcançou 77% de exposição entre estagiários de urologia em formação, garantindo um pipeline qualificado uma vez que barreiras de capital recuem.

Centros cirúrgicos ambulatoriais impulsionam adoção MIS através de requisitos de eficiência operacional, com estudos demonstrando procedimentos laparoscópicos avançados bem-sucedidos alcançando estadias pós-operatórias medianas de 4,5 horas e taxas de complicação gerenciáveis. Desenvolvimento de infraestrutura de treinamento apoia expansão MIS, com programas de residência incorporando cada vez mais técnicas avançadas durante educação cirúrgica em vez de aquisição de habilidades pós-graduação.

Por Aplicação: Inovação em Neurocirurgia Lidera Crescimento

Ortopedia gerou a maior fatia (25,61%) do tamanho do mercado de dispositivos cirúrgicos gerais do Canadá em 2024, impulsionada pela demanda de substituição articular de grupos em envelhecimento. Neurocirurgia, no entanto, registra a CAGR mais rápida de 8,53%, alimentada por avanços em imagem intra-operatória e robótica compatível com MRI. Sistemas de cânula guiados por imagem, como o protótipo NeurADe, sublinham potencial futuro para intervenções de precisão. Ginecologia e urologia mantêm penetração MIS sólida de dois dígitos, enquanto bariátrica e cirurgia colorretal expandem gradualmente através de canais ASC.

Expansão de saúde privada cria canais de demanda paralelos para procedimentos eletivos, com custos de substituição de joelho variando de USD 32.000 a USD 70.000 em instalações privadas, indicando disposição de pagar por tempos de espera reduzidos. Outras aplicações incluindo oftalmologia e cirurgia plástica representam segmentos de nicho com requisitos de dispositivos especializados e estruturas de preços premium.

Nota: Participações de segmento de todos os segmentos individuais disponíveis na compra do relatório

Por Usuário Final: Expansão ASC Transforma Entrega de Cuidados

Hospitais detiveram 69,27% da receita de 2024, mas centros cirúrgicos ambulatoriais entregam a CAGR líder de 9,01%. Alberta sozinha tem como alvo 310.000 procedimentos fretados em 2024-25 para cortar listas de espera, impulsionando compras em massa de torres portáteis e grampeadores de uso único. Redes apoiadas por capital privado como Clearpoint Health operam 53 instalações, criando blocos de compradores consolidados que valorizam pacotes de treinamento de fornecedores junto com hardware. Laboratórios de simulação e institutos de pesquisa formam um grupo de compradores de nicho demandando protótipos de ponta para ensaios iniciados por investigadores.

Comparação de resultados de cirurgia bariátrica entre hospitais de cuidados terciários e hospitais ambulatoriais revela perfis de segurança equivalentes com eficiência operacional melhorada em sites ambulatoriais, alcançando tempos operativos e períodos de recuperação mais curtos sem comprometer resultados dos pacientes. Outras aplicações incluindo oftalmologia e cirurgia plástica representam segmentos de nicho com requisitos de dispositivos especializados e estruturas de preços premium.

Análise Geográfica

Ontário e Quebec ancoram demanda, representando mais da metade de todos os volumes cirúrgicos devido a populações densas e redes amplas de hospitais terciários. Alberta exibe a trajetória de crescimento mais rápida à medida que modelos público-privados escalam; sua iniciativa de câncer de USD 800 milhões com Siemens Healthineers sinaliza compromisso de longo alcance com ecossistemas cirúrgico-imagológicos. Colúmbia Britânica prioriza expansão diagnóstica, adicionando 18 MRIs e 9 TCs em 2024, impulsionando assim o throughput cirúrgico downstream.

Províncias atlânticas enfrentam as curvas de envelhecimento mais íngremes, elevando demanda de procedimentos per capita, mas confrontando escassez de cirurgiões. Essas restrições estimulam interesse em MIS tele-mentorada e kits de laparoscopia de baixa manutenção. Territórios do norte, com populações esparsas e infraestrutura OR limitada, mostram captação nascente de eletrocautério movido a bateria e torres de artroscopia portáteis, frequentemente financiados através de programas federais visando equidade de saúde remota.

Processos provinciais de avaliação de tecnologia de saúde introduzem cronogramas de adoção escalonados; por exemplo, a preferência "feito na província" do Quebec atrasa a entrada de OEMs estrangeiros, mas abre espaço para startups domésticas alinhando com critérios de aquisição.

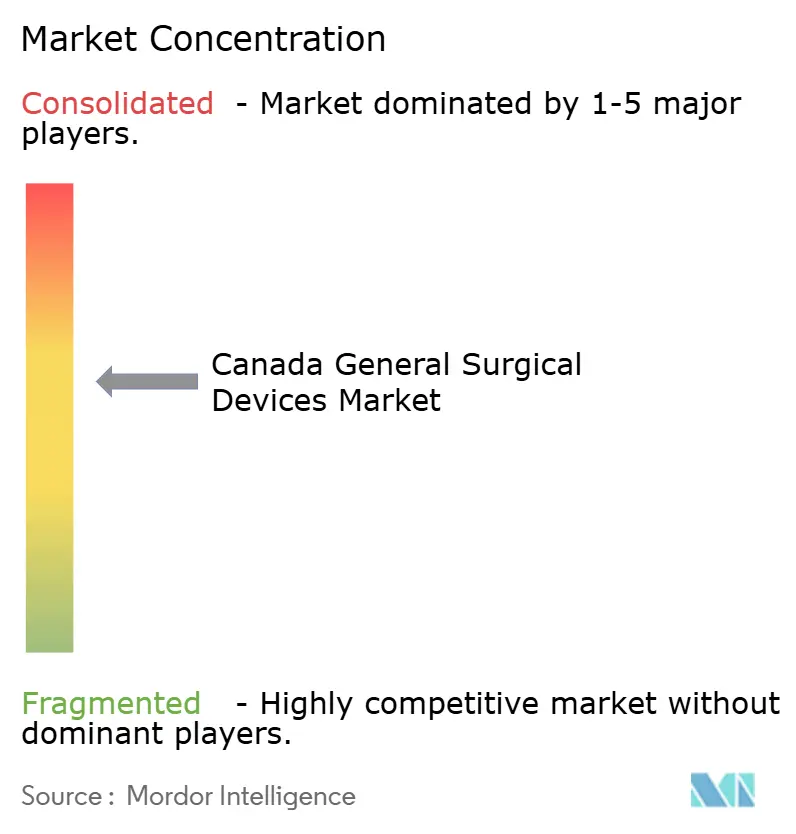

Cenário Competitivo

O mercado de dispositivos cirúrgicos gerais do Canadá equilibra escala multinacional com engenhosidade caseira. Medtronic, Johnson & Johnson e Stryker combinam forte integração de portfólio cruzado e serviço pós-venda. Esses líderes agrupam instrumentação, imagem e análises pós-operatórias em contratos baseados em valor, garantindo acordos de vários anos com hospitais de ensino. Boston Scientific e Olympus alavancam especialização endoscópica para defender participação em consumíveis MIS.

Inovadores canadenses ocupam nichos direcionados. Titan Medical avança um conceito robótico de porta única, mas permanece pré-comercial aguardando liberação regulatória. Baylis Medical excele em dispositivos intervencionais agora fazendo transição para adjuntos cirúrgicos seguindo aquisições recentes. A petição de falência de abril de 2025 da Synaptive Medical destaca riscos de intensidade de capital apesar de posições de IP fortes.[3]Fonte: Canadian Healthcare Technology, 'Synaptive Medical entra em proteção de falência,' canhealth.com

Atividade estratégica apresenta alianças transfronteiriças no país. Principais players incorporam cada vez mais módulos de suporte à decisão de IA em consoles, alinhando com iniciativas de análise provinciais.

Líderes da Indústria de Dispositivos Cirúrgicos Gerais do Canadá

Boston Scientific Corporation

Medtronic

B. Braun SE

Johnson & Johnson (Ethicon, DePuy)

Stryker Corporation

- *Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica

Desenvolvimentos Recentes da Indústria

- Abril de 2025: Centro de Saúde da Universidade McGill abriu um centro dedicado de robótica cirúrgica no Hospital Geral de Montreal.

- Janeiro de 2025: Hospital Real Jubilee comissionou um novo sistema Da Vinci para aprimorar precisão de procedimentos complexos.

- Janeiro de 2024: Thornhill Medical assinou um contrato de ventilador de USD 356 milhões com o Exército dos EUA, demonstrando capacidade de exportação para dispositivos médicos canadenses.

Escopo do Relatório do Mercado de Dispositivos Cirúrgicos Gerais do Canadá

Conforme o escopo do relatório, dispositivos cirúrgicos gerais são ferramentas ou instrumentos especialmente projetados que servem a um propósito específico durante cirurgia, que incluem tesouras, fórceps, agulhas cirúrgicas, etc. O Mercado de Dispositivos Cirúrgicos Gerais do Canadá é Segmentado por Produto (Dispositivos Manuais, Dispositivos Laparoscópicos, Dispositivos Eletrocirúrgicos, Dispositivos de Fechamento de Feridas, Trocarteres e Dispositivos de Acesso, e Outros Produtos) e Aplicação (Ginecologia e Urologia, Cardiologia, Ortopédica, Neurologia e Outras). O relatório oferece o valor em (USD milhões) para os segmentos acima.

| Instrumentos Manuais |

| Dispositivos Laparoscópicos |

| Dispositivos Eletrocirúrgicos |

| Dispositivos de Fechamento de Feridas |

| Sistemas de Trocarteres e Acesso |

| Sistemas Robóticos e Assistidos por Computador |

| Outros |

| Cirurgia Aberta |

| Cirurgia Minimamente Invasiva |

| Ginecologia e Urologia |

| Ortopédica |

| Cardiologia e Torácica |

| Neurocirurgia |

| Gastrointestinal e Geral |

| Outras |

| Hospitais |

| Centros Cirúrgicos Ambulatoriais |

| Clínicas Especializadas |

| Por Produto | Instrumentos Manuais |

| Dispositivos Laparoscópicos | |

| Dispositivos Eletrocirúrgicos | |

| Dispositivos de Fechamento de Feridas | |

| Sistemas de Trocarteres e Acesso | |

| Sistemas Robóticos e Assistidos por Computador | |

| Outros | |

| Por Abordagem de Procedimento | Cirurgia Aberta |

| Cirurgia Minimamente Invasiva | |

| Por Aplicação | Ginecologia e Urologia |

| Ortopédica | |

| Cardiologia e Torácica | |

| Neurocirurgia | |

| Gastrointestinal e Geral | |

| Outras | |

| Por Usuário Final | Hospitais |

| Centros Cirúrgicos Ambulatoriais | |

| Clínicas Especializadas |

Questões-Chave Respondidas no Relatório

Qual é o valor atual do mercado de dispositivos cirúrgicos gerais do Canadá?

O mercado está avaliado em USD 500,85 milhões em 2025 e está projetado para crescer para USD 713,05 milhões até 2030.

Qual categoria de produto está expandindo mais rapidamente?

Sistemas robóticos e assistidos por computador registram a maior CAGR de 8,91% até 2030 devido ao aumento de volumes de procedimentos minimamente invasivos.

Qual é o tamanho do segmento minimamente invasivo dentro da receita geral?

Cirurgia minimamente invasiva comanda 72,82% da receita de 2024 e continua a expandir à medida que hospitais priorizam caminhos de permanência curta.

Por que centros cirúrgicos ambulatoriais são importantes para fornecedores de dispositivos?

Volumes ASC estão crescendo a uma CAGR de 9,01%, oferecendo demanda constante por sistemas compactos e fáceis de manter e descartáveis.

Quais províncias mostram o maior impulso de compra?

Alberta lidera o crescimento com aumentos agressivos de capacidade público-privada, enquanto Ontário e Quebec permanecem os maiores compradores absolutos.

O que limita adoção mais ampla de robótica de alta qualidade?

Custo de capital, despesas de manutenção e disponibilidade de treinamento de cirurgiões em regiões rurais restringem implementação de curto prazo apesar de benefícios clínicos.

Página atualizada pela última vez em: