Tamanho e Participação do Mercado de Módulo de Câmera

Análise do Mercado de Módulo de Câmera pela Mordor Intelligence

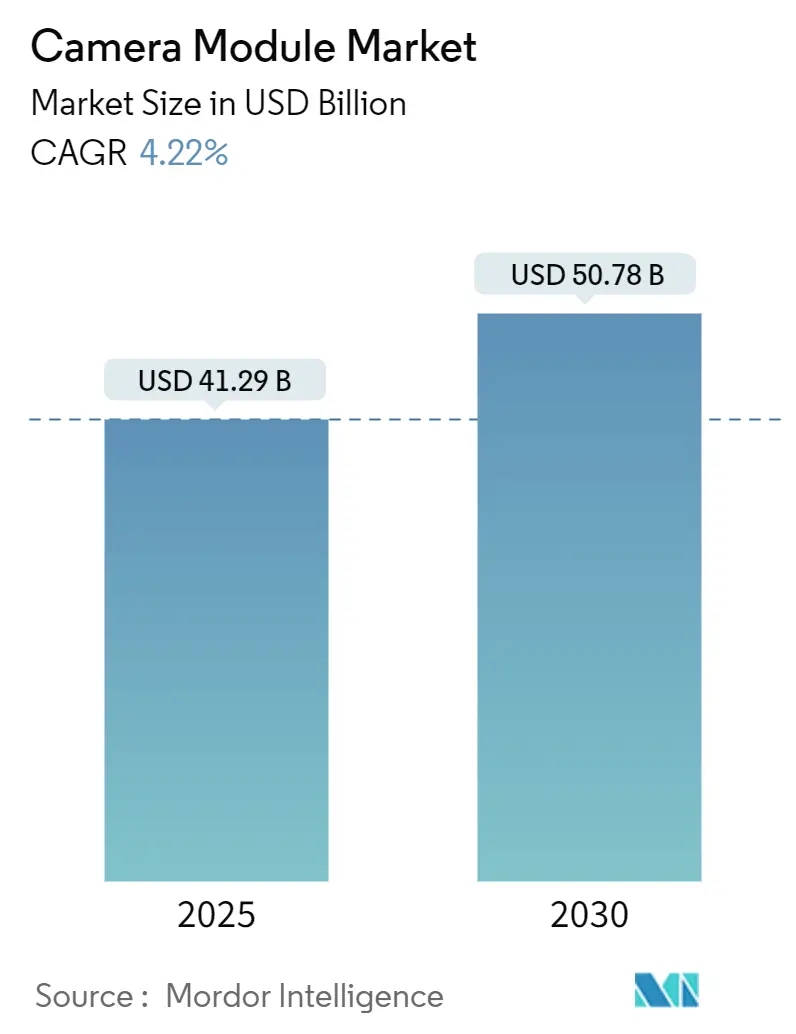

O mercado de módulo de câmera está avaliado em USD 41,29 bilhões em 2025 e previsto para atingir USD 50,78 bilhões até 2030, refletindo uma TCAC de 4,22% ao longo do período. O crescimento está mudando da expansão pura de volume para inovação rica em recursos, já que a saturação de aparelhos celulares empurra os fabricantes em direção a arranjos de múltiplas câmeras, zoom de ótica dobrada e processamento de IA no dispositivo. Mandatos de segurança automotiva, vigilância de análise de borda e dispositivos XR emergentes estão ampliando fluxos de receita além dos embarques móveis tradicionais. Fabricantes de componentes estão priorizando resiliência da cadeia de suprimentos após o terremoto de Taiwan de 2024 expor vulnerabilidade no fornecimento de motor de bobina de voz (VCM), enquanto governos como a Índia estão usando incentivos vinculados à produção para localizar montagem e atrair novos investimentos. A intensidade competitiva está aumentando conforme fornecedores coreanos, japoneses e chineses correm para garantir posições de propriedade intelectual em nichos de alto valor como câmeras sob o display e módulos periscopio.

Principais Conclusões do Relatório

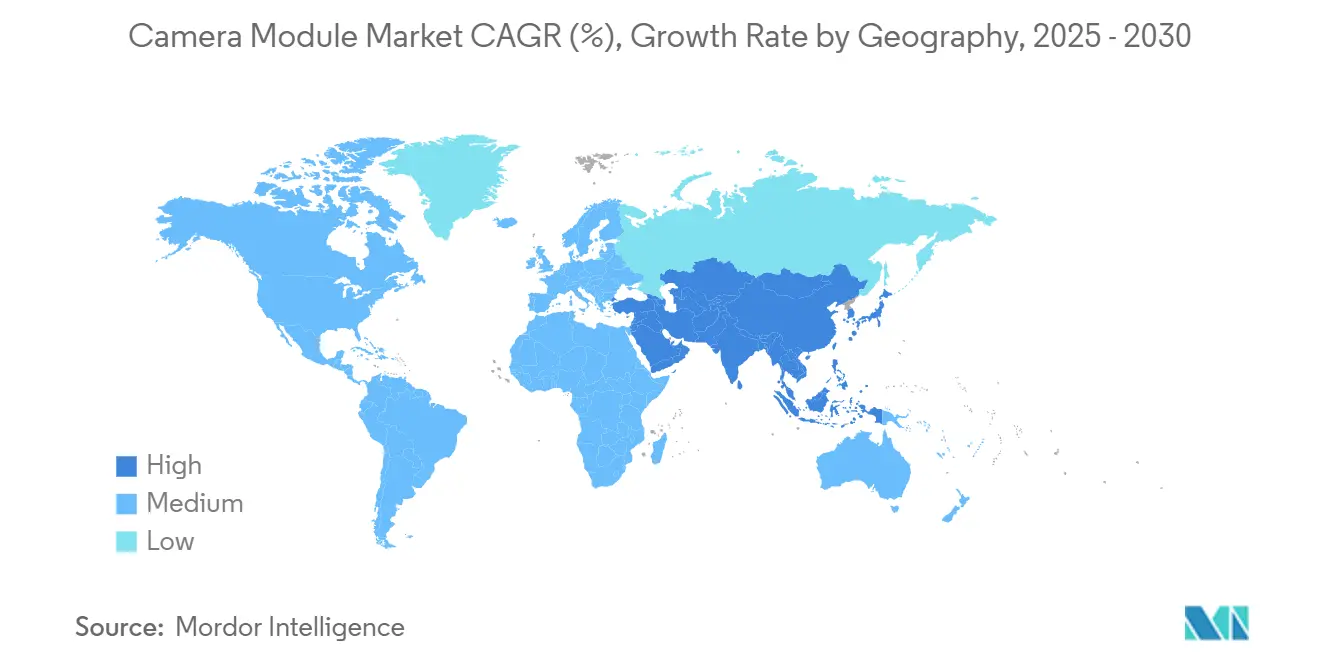

- Por geografia, a Ásia-Pacífico deteve 59,7% da participação do mercado de módulo de câmera em 2024, enquanto a região do Oriente Médio e África está projetada para expandir a 6,5% TCAC até 2030.

- Por aplicação, o segmento móvel/smartphone representou 69,4% da receita de 2024; o segmento automotivo está avançando a 9,1% TCAC entre 2025 e 2030.

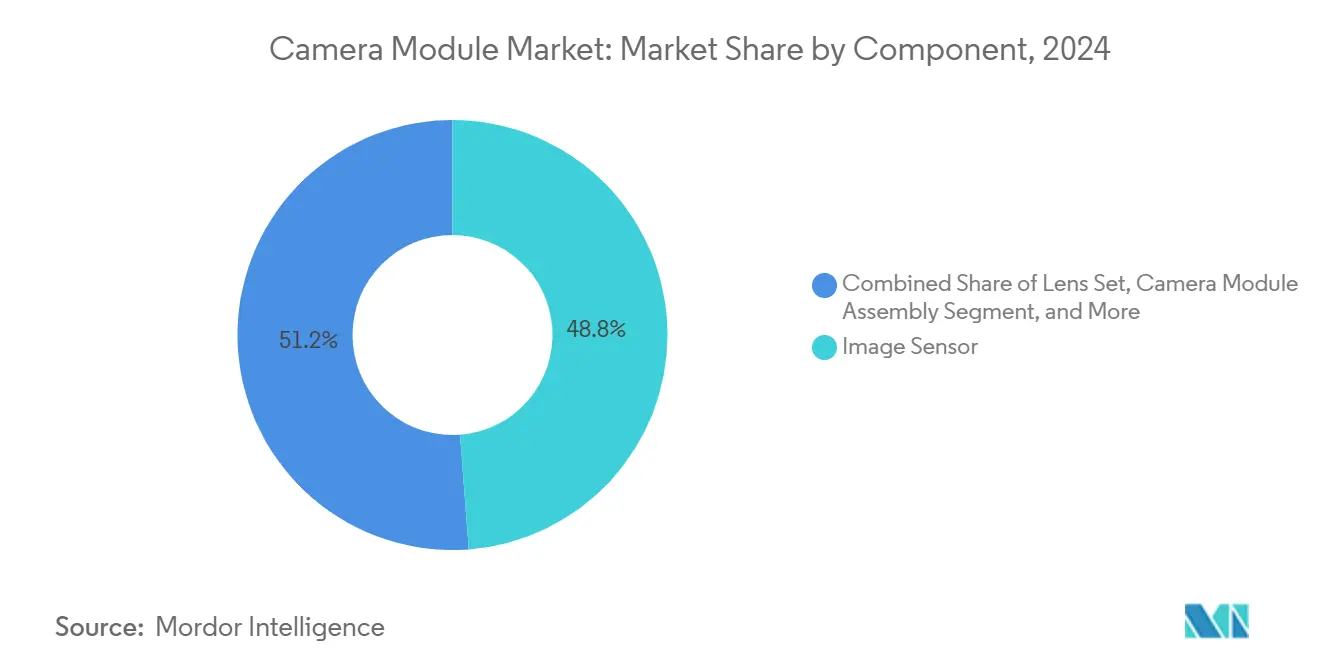

- Por componente, sensores de imagem contribuíram com 48,8% da receita em 2024, enquanto VCMs estão definidos para crescer mais rapidamente a 7,2% TCAC ao longo do período de previsão.

- Por resolução de pixel, a faixa de 8-13 MP capturou 34,7% do tamanho do mercado de módulo de câmera em 2024; resoluções acima de 13 MP estão preparadas para uma TCAC de 6,8% até 2030.

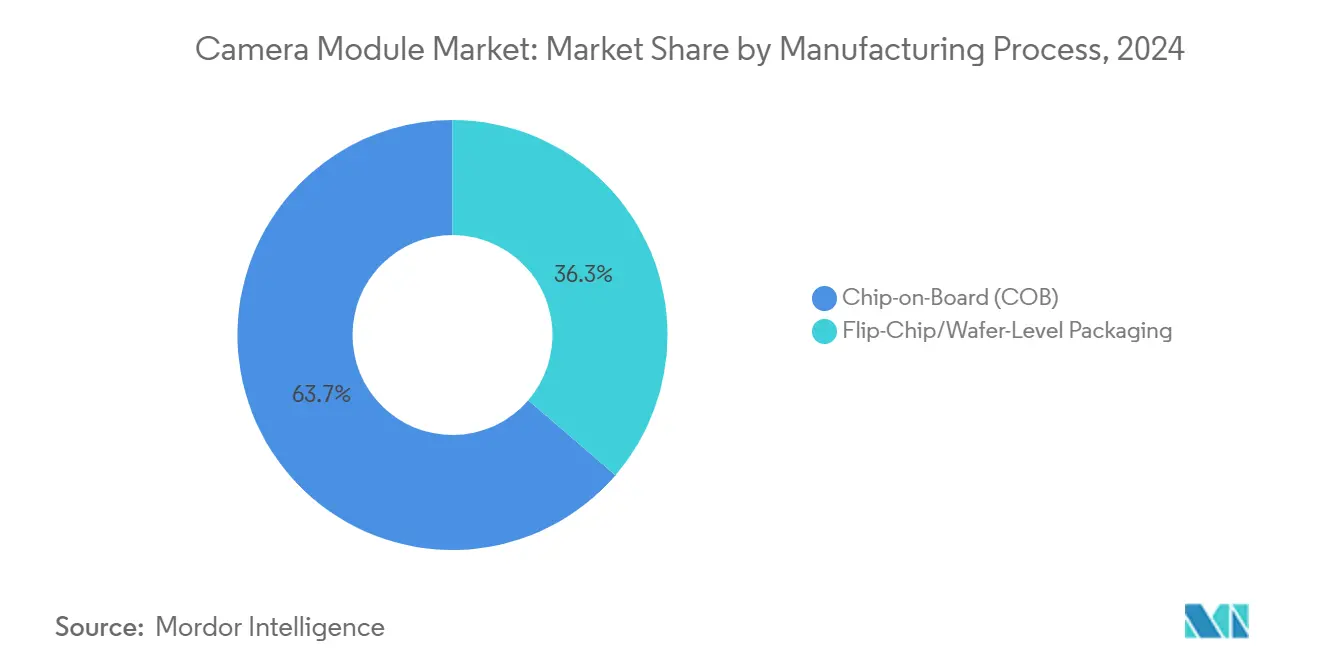

- Por processo de fabricação, chip-on-board reteve 63,7% da participação de receita em 2024; embalagem de nível wafer lidera o crescimento com perspectiva de TCAC de 8,1%.

- Por formato do módulo, designs CCM compactos comandaram 83,6% da receita de 2024, enquanto módulos de interface MIPI exibem a maior TCAC prevista em 8,7%.

Tendências e Insights Globais do Mercado de Módulo de Câmera

Análise de Impacto dos Direcionadores

| Direcionador | (~) % Impacto na Previsão TCAC | Relevância Geográfica | Cronograma de Impacto |

|---|---|---|---|

| Adoção de smartphone multi-câmera (≥ 4 lentes) | +1.2% | China, Ásia-Pacífico mais ampla | Curto prazo (≤ 2 anos) |

| Regulamentações de visibilidade traseira e ADAS | +0.9% | América do Norte, Europa | Médio prazo (2-4 anos) |

| Vigilância Edge-AI para cidades inteligentes | +0.7% | Oriente Médio, expansão para Ásia-Pacífico e Europa | Médio prazo (2-4 anos) |

| Integração de ótica dobrada periscopio | +0.8% | Smartphones premium globais | Médio prazo (2-4 anos) |

| Montagem local de módulo impulsionada por PLI na Índia | +0.4% | Índia | Médio prazo (2-4 anos) |

| Detecção de profundidade 3D para headsets XR | +0.6% | América do Norte, Coreia do Sul | Longo prazo (≥ 4 anos) |

| Fonte: Mordor Intelligence | |||

Adoção de smartphone multi-câmera excedendo três lentes em flagships chineses

Marcas chinesas de celulares transformaram arranjos de múltiplas câmeras em especificações mainstream, empurrando a contagem média de lentes em direção a cinco até 2025. Pegadas maiores de sensores, atiradores ultra-wide e macro dedicados, e módulos telefoto periscopio reforçam smartphones como ferramentas primárias de imagem. Combinado com fotografia computacional, esses arranjos habilitam recursos de modo noturno, retrato e zoom alto que diferenciam dispositivos em um campo saturado de celulares. Cadeias de suprimentos domésticas escalam rapidamente, pressionando operadores históricos enquanto elevam o mercado de módulo de câmera como uma arena crítica para identidade de marca e intenção de upgrade do consumidor. O protótipo periscopio de 200 MP da Huawei ilustra o salto na ambição ótica.[1]Huawei Central, "Huawei Testing 200 MP Periscope," huaweicentral.com Fotografia computacional impulsionada por IA extrai mais alcance dinâmico e controle de ruído de pixels pequenos, permitindo que marcas comercializem imagens de nível profissional sem sensores maiores.

Mandatos de câmeras de visibilidade traseira e ADAS (FMVSS 111, EU GSR)

Regulamentações de segurança nos Estados Unidos e União Europeia transformaram câmeras de visão traseira e ao redor em componentes obrigatórios em vez de acessórios opcionais. Montadoras integram múltiplas lentes para satisfazer requisitos de monitoramento de pontos cegos, manutenção de faixa e detecção de pedestres, gerando demanda recorrente por módulos ruggedizados e tolerantes à temperatura. O US NCAP agora pontua aviso de ponto cego, assistência de manutenção de faixa e frenagem automática de emergência para pedestres, aumentando a contagem de câmeras base por veículo.[2]National Highway Traffic Safety Administration, "New Car Assessment Program Final Decision Notice," nhtsa.gov Montadoras, portanto, solicitam sistemas de visão ao redor que excedem mínimos de conformidade, multiplicando nós de sensores e impulsionando o mercado de módulo de câmera.

Implementações de vigilância de análise de borda habilitada por IA em projetos de cidade inteligente do Oriente Médio

Programas de cidade inteligente no Golfo estão implantando câmeras de IA de borda que executam detecção de objetos, correspondência facial e análise de tráfego diretamente no módulo. Fabricantes incorporam NVIDIA Jetson Orin NX ou system-on-modules similares dentro de invólucros compactos, eliminando latência associada a servidores centrais e reduzindo custos de largura de banda. Integradores de segurança aproveitam essas capacidades para entregar alertas de incidentes em tempo real, mapas de calor de densidade de multidões e reconhecimento de placas, posicionando imagem inteligente como um pilar de infraestrutura de mobilidade urbana e segurança pública. A mudança resultante de vendas de hardware para assinaturas recorrentes de software e análise eleva receita vitalícia por implantação e reforça a resiliência do mercado de módulo de câmera através dos ciclos econômicos. Modelos i-PRO série-U de nível básico destilam detecção de objetos e segurança de grau FIPS em unidades sub-USD 400.[3]i-PRO Co. Ltd., "i-PRO Introduces U-series," i-pro.com Esta pivotagem de borda reduz largura de banda, enfrenta leis de soberania de dados e aumenta ASPs do módulo via silício de IA integrado.

Boom de ótica periscopio/dobrada elevando contagem de lentes por módulo

Arquiteturas de ótica dobrada redirecionam luz através de prismas e espelhos, habilitando zoom ótico de 4×-9× sem aumentar a espessura do celular. Implementações de zoom contínuo demonstradas por fornecedores líderes de módulos entregam flexibilidade de enquadramento similar a DSLR para smartphones. Esta inovação aumenta contagens de componentes e tolerâncias de alinhamento, catalisando investimento em alinhamento ativo de precisão e linhas de calibração automatizada. O cenário de propriedade intelectual está esquentando conforme OEMs registram patentes para conjuntos periscopio opticamente estabilizados, preparando o cenário para licenciamento cruzado com pagamento de royalties e alianças estratégicas que influenciarão a rentabilidade do mercado de módulo de câmera ao longo do horizonte de previsão.

Análise de Impacto das Restrições

| Restrição | (~) % Impacto na Previsão TCAC | Relevância Geográfica | Cronograma de Impacto |

|---|---|---|---|

| Escassez de atuadores VCM após terremoto em Taiwan | -0.7% | Cadeia global de smartphones | Curto prazo (≤ 2 anos) |

| Problemas de rendimento de ótica de nível wafer em módulos sob o display | -0.5% | Flagships globais | Médio prazo (2-4 anos) |

| Litígio de patentes de CIS empilhados | -0.4% | EUA, Japão, Coreia do Sul | Médio prazo (2-4 anos) |

| Atrasos de conformidade de ciber-segurança EN 303 645 | -0.3% | União Europeia | Médio prazo (2-4 anos) |

| Fonte: Mordor Intelligence | |||

Restrições de fornecimento de atuadores VCM pós-terremoto de 2024 em Taiwan

O evento sísmico de 2024 interrompeu um ecossistema VCM densamente agrupado, desencadeando escassez que ondulou através de linhas de montagem de smartphone mundialmente. OEMs aceleraram sourcing duplo e perseguiram alternativas piezoelétricas que prometem menor consumo de energia e tempos de resposta mais rápidos. Fabricantes de componentes embarcaram em diversificação geográfica, erigindo capacidade no Sudeste Asiático para des-arriscar desastres futuros. O episódio também alimentou estratégias de integração vertical entre fornecedores líderes coreanos e chineses, já que acesso a atuadores críticos tornou-se decisivo para cronograma de lançamento de câmera premium. Alps Alpine revelou pressão de lucro de prêmios de aquisição e está diversificando em fabricação de duplo site.[4]Alps Alpine, "Integrated Report 2023," alpsalpine.comAlternativas piezoelétricas oferecem atuação silenciosa, de baixa potência e menor dependência de enroladores de bobina de nicho.

Perda de rendimento de ótica de nível wafer em módulos de câmera sob o display

Incorporar câmeras sob pixels OLED ativos entrega telas ininterruptas, mas impõe requisitos rigorosos de limpeza e alinhamento do caminho ótico. Resíduos e contaminação por partículas durante litografia de nanoimprint para camadas antirreflexivas de olho de mariposa causam perda de rendimento, empurrando custos de produção além de orçamentos de celulares de faixa média. Laboratórios de pesquisa relatam ganhos incrementais de 3% de transmitância via revestimentos nanoestruturados, mas escalonamento de produção em massa permanece limitado. Consequentemente, atiradores sob o display permanecem confinados a dispositivos flagship, limitando vantagem de volume para fornecedores relevantes e moderando crescimento de curto prazo para esta fatia emergente do mercado de módulo de câmera.

Análise de Segmento

Por Componente: VCMs Impulsionam Revolução de Precisão

Atuadores VCM sustentam autofoco rápido e estabilização ótica de imagem, tornando-os alavancas estratégicas para diferenciar performance de foto e vídeo. A TCAC de 7,2% do segmento supera o mercado mais amplo de módulo de câmera conforme marcas de celulares destacam clareza de baixa luz e captura de movimento cinemático. Escassez induzida por terremoto estimulou exploração de alternativas piezoelétricas e MEMS, mas VCMs retêm vantagens de custo e maturidade. Simultaneamente, sensores de imagem detiveram 48,8% da participação de receita em 2024, beneficiando-se de arquiteturas empilhadas que integram memória no sensor, habilitando captura em rajada e HDR de múltiplos quadros. Avanços em iluminação traseira reduziram pisos de ruído, ampliando alcance dinâmico para aplicações móveis e automotivas.

Tendências de integração ligam VCMs com algoritmos de detecção de fase no sensor, permitindo que sistemas de foco balancem de simbiose de hardware para software. Conjuntos de lentes crescem em complexidade conforme designs de ótica dobrada e abertura variável proliferam, enquanto montadores de módulo adotam robótica de alinhamento ativo para atingir tolerâncias de nível mícron. Essas mudanças reforçam a mudança do mercado de módulo de câmera em direção a maior valor por unidade mesmo conforme crescimento de smartphone se estabiliza. Fornecedores investindo em inovação de atuador e co-desenvolvimento sensor-lente se posicionam na extremidade premium da curva de margem da indústria de módulo de câmera.

Nota: Participações de segmentos de todos os segmentos individuais disponíveis na compra do relatório

Por Tipo de Sensor: Dominância CMOS Impulsiona Inovação

Tecnologia CMOS possui 90,1% dos embarques, sua integração de chip único e baixa potência tornando CCD amplamente obsoleto. Variantes iluminadas por trás (BSI) lideram a frente de inovação, expandindo a 4,24% TCAC conforme aumentam eficiência quântica para fotografia de modo noturno e visão de veículo autônomo. Designs CMOS de alto alcance dinâmico (HDR) agora alavancam capacitores de overflow lateral para capturar faixas extremas de luminância em uma única exposição, satisfazendo requisitos rigorosos de segurança automotiva.

Empilhamento tridimensional empurra lógica de processamento sob o plano de fotodiodo, aparando caminhos de sinal e abrindo portas para detecção neuromórfica baseada em eventos que produz apenas mudanças de nível de pixel. Tais arquiteturas reduzem demanda de largura de banda e energia, crítico para implantações de IA de borda. Otimização contínua de CMOS garante que o mercado de módulo de câmera permaneça impulsionado por avanços de sensores que se cascateiam em subsistemas inteiros de imagem.

Por Pixel/Resolução: Faixa média domina enquanto alta resolução acelera

A banda de 8-13 MP permanece o cavalo de batalha da indústria, controlando 34,7% da receita graças ao seu equilíbrio de carga de dados, drenagem de bateria e clareza de imagem percebida. Técnicas de fotografia computacional ampliam detalhes sem arquivos proporcionalmente maiores, permitindo que OEMs priorizem pipelines de software sobre contagens maiores de pixels. Sensores de ganho duplo e fusão de múltiplos quadros extraem alcance dinâmico superior de hardware de resolução média, reforçando a dominância do segmento através de smartphones sensíveis ao custo e nós de visão IoT.

Inversamente, resoluções acima de 13 MP estão subindo a 6,8% TCAC, impulsionadas por câmeras periscopio flagship, sondas de imagem médica e sistemas de inspeção industrial que precisam de detalhe granular. Binning de pixel Quad-Bayer habilita esses sensores de alta resolução a alternar entre captura de luz do dia de resolução total e disparos noturnos de baixo ruído, protegendo orçamentos de energia. Conforme restrições de espessura de módulo persistem, inovações em design de micro-lentes e isolamento de trincheira profunda ajudam a manter eficiência quântica, ancorando ganhos de tamanho do mercado de módulo de câmera em camadas premium.

Por Tipo de Foco: Capacidades de Autofoco Expandem Aplicações

Pixels de autofoco de detecção de fase (PDAF) incorporados dentro de arranjos CMOS cortam tempos de focagem, aumentando taxas de acerto de disparo em rajada em cenários de esportes e ação. Melhorias de precisão de motor de bobina de voz e algoritmos de calibração de malha fechada garantem estabilização ótica de imagem estável mesmo em distâncias focais estendidas. Protótipos de lentes líquidas prometem refoco de milissegundo sem partes móveis, reduzindo desgaste e apoiando implantações industriais ruggedizadas.

Módulos de foco fixo ainda servem scanners de código de barras, laptops de nível básico e certas instalações de vigilância onde profundidade de campo ampla é suficiente. Estimativa de profundidade de software desfoca fundos ou aguça regiões críticas sob demanda, borrando linhas de segmentação de hardware. Esses desenvolvimentos ampliam o espaço endereçável para o mercado de módulo de câmera, permitindo que fornecedores adaptem performance de foco a limites de custo e confiabilidade específicos da aplicação.

Por Processo de Fabricação: Inovações de Embalagem Impulsionam Miniaturização

Linhas chip-on-board (COB) entregam 63,7% dos embarques aproveitando ferramental estabelecido e produzindo curvas de custo favoráveis para montagem de smartphone de alto volume. Ainda assim, o mercado de módulo de câmera está testemunhando uma pivotagem em direção a embalagem de nível wafer (WLP) e flip-chip conforme OEMs demandam perfis mais finos e tolerâncias mais apertadas. A promessa de WLP de co-alinhamento lente-sensor no estágio wafer elimina calibração pós-singulação, habilitando alturas-z compatíveis com dispositivos dobráveis e óculos AR.

Nanoestruturas antirreflexivas de olho de mariposa gravadas via litografia de nanoimprint elevaram transmitância ótica, mitigando penalidades de escurecimento sob o display. Flip-chip oferece um caminho intermediário, emprestando de embalagem lógica de semicondutor para encurtar caminhos elétricos e reduzir interferência eletromagnética. Investimento em embalagem avançada diferencia fornecedores e sustenta precificação de segmento premium na indústria de módulo de câmera.

Nota: Participações de segmentos de todos os segmentos individuais disponíveis na compra do relatório

Por Formato do Módulo: Integração Impulsiona Novos Designs

Módulos de câmera compactos (CCM) dominam com 83,6% da receita de 2024, mas seus layouts internos estão evoluindo para hospedar ótica dobrada, sensores maiores e aceleradores de IA integrados. Pilhas periscopio baseadas em prisma habilitam zoom de 9× dentro de restrições de espessura sub-7 mm, redefinindo possibilidades óticas para flagships finos. Maquinário de alinhamento ativo agora posiciona múltiplas lentes e sensores em um único invólucro, aparando lista de materiais e tempo de montagem.

Módulos de interface MIPI são a fatia de crescimento mais rápido a 8,7% TCAC, graças a links CSI-2 e D-PHY padronizados que simplificam orquestração de múltiplas câmeras em veículos, drones e robôs industriais. Configurabilidade plug-and-play acelera ciclos de design e corta custo de qualificação, convidando novos participantes ao mercado de módulo de câmera. Flexibilidade de formato suporta usos emergentes como monitoramento de cabine de duplo propósito e campainhas de reconhecimento facial, alimentando demanda incremental.

Por Aplicação: Smartphones Lideram Enquanto Automotivo Acelera

Smartphones retêm 69,4% da receita de 2024, mas crescimento de unidade se estabilizou, mudando ênfase para conjuntos de recursos de câmera mais ricos e maior conteúdo em dólares por celular. A métrica média de câmeras por dispositivo está projetada para atingir cinco até 2025, reforçando a dependência do mercado de módulo de câmera em diferenciação ótica para desencadear ciclos de upgrade. Pipelines de imagem computacional estendem capacidade de sensor, permitindo que OEMs extraiam resultados similares a DSLR de hardware de tamanho de bolso.

Módulos automotivos, embora menores em volume, postam a TCAC mais rápida de 9,1% conforme reguladores travam requisitos de visibilidade traseira e visão ao redor. Filtros de polarização customizados e sensores de alto alcance dinâmico resistem a brilho, neblina e reflexões de faróis, preservando precisão de detecção de objetos. Saúde, vigilância e robótica industrial completam a demanda, cada uma capitalizando avanços de análise de borda que convertem pixels brutos em dados acionáveis. Esses ganhos cruzados verticais estabilizam perspectiva de mercado contra ciclicalidade de smartphone.

Análise Geográfica

Mercado de Módulo de Câmera na América do Norte

Ásia-Pacífico controlou 59,7% da receita global em 2024, impulsionada por cadeias de suprimentos densas abrangendo sensores no Japão e Taiwan, montagens de lentes na China continental e linhas de finalização no Vietnã e Índia. O programa de Incentivo Vinculado à Produção de Nova Delhi reembolsa despesas de capital para montagem doméstica de módulos, atraindo fabricantes contratados multinacionais para localizar produção e encurtar tempos de entrega. A profundidade de semicondutores de Taiwan fornece lógica de ponta para co-processadores de IA na câmera, reforçando a importância sistêmica da região.

América do Norte e Europa combinam demanda de celulares premium com padrões rigorosos de segurança veicular, sustentando requisitos estáveis para módulos de alta confiabilidade. Programas de headset XR baseados nos EUA adicionam puxões incrementais para arranjos de detecção de profundidade, enquanto a linha de base de ciber-segurança EN 303645 da União Europeia estende ciclos de design mas produz câmeras conectadas endurecidas e atualizáveis. Regimes de subsídio para autonomia de veículo elétrico incorporam ainda mais câmeras como entradas críticas de percepção.

Oriente Médio e África, a região de crescimento mais rápido a 6,5% TCAC, aposta em implantações de cidade inteligente no Golfo que implementam câmeras de IA de borda para fluxo de tráfego e análise de segurança pública. Integradores locais fazem parceria com fornecedores globais de hardware para implementar grades de vigilância compatíveis com FIPS, catalisando demanda secundária para atualizações de armazenamento, computação e rede. América do Sul oferece vantagem de prazo mais longo conforme penetração de smartphone sobe e padrões regionais de segurança automotiva convergem com precedentes da UE e EUA.

Cenário Competitivo

Concentração de mercado é moderada e tendendo para cima conforme barreiras técnicas sobem. LG Innotek e Samsung Electro-Mechanics alavancam escala e controle vertical para garantir vitórias de design flagship através de marcas de celulares coreanas e americanas. Sunny Optical e outros concorrentes chineses fecharam lacunas de qualidade, auxiliados por capital apoiado pelo estado e registros agressivos de patentes em zoom periscopio e arquiteturas sob o display. Disputas de propriedade intelectual moldam crescentemente negociações, com licenciamento cruzado essencial para acesso multi-mercado.

Alianças estratégicas ligam especialistas em ótica a parceiros de silício de IA, conforme exemplificado pela integração da Advantech de módulos NVIDIA Jetson em câmeras industriais para criar nós de análise de borda turnkey. Escassez de componentes impulsiona jogadores maiores em direção a investimento upstream: conglomerados coreanos estão construindo linhas internas de VCM e canos de lente para des-arriscar fornecimento, enquanto fabricantes japoneses de sensores exploram joint ventures com casas de ótica para entregar sub-montagens totalmente calibradas. Inovadores de nicho como Omnitron Sensors visam mercados emergentes de lidar de longo alcance e robótica com espelhos de varredura MEMS, adicionando diversidade competitiva.

Ao longo dos próximos cinco anos, sucesso dependerá de dominar alinhamento de ótica dobrada, rendimentos de embalagem de nível wafer e aceleração de IA incorporada. Fornecedores que combinam silício diferenciado, mecânica de precisão e atualizações de firmware seguro capturarão valor desproporcional conforme o mercado de módulo de câmera inclina em direção a ecossistemas de sensor inteligente em vez de peças discretas de imagem.

Líderes da Indústria de Módulo de Câmera

-

Chicony Electronics Co. Ltd

-

Cowell E Holdings Inc.

-

Fujifilm Corporation

-

LG Innotek Co. Ltd

-

Samsung Electro-Mechanics Co. Ltd.

- *Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica

Desenvolvimentos Recentes da Indústria

- Maio 2025: Huawei testou uma câmera periscopio de 200 MP visando telefones flagship, elevando tetos de resolução de zoom ótico.

- Maio 2025: Fornecedor de módulo de câmera da Samsung previu um aumento de receita de 40% em picos de demanda do Galaxy S25.

- Março 2025: i-PRO lançou câmeras edge-AI série-U com certificação de segurança FIPS 140-3 nível 3.

- Março 2025: Advantech lançou a câmera AI tudo-em-um ICAM-540 no NVIDIA GTC 2025, posicionando-a para inspeção de materiais em linhas de fábrica inteligente.

- Fevereiro 2025: Orçamento da União da Índia concedeu isenção completa de impostos alfandegários em módulos de câmera, reduzindo custos de produção local.

Escopo do Relatório Global do Mercado de Módulo de Câmera

O módulo de câmera, também conhecido como módulo de câmera compacto (CCM), é amplamente usado em sistemas de segurança, videoconferência, monitoramento em tempo real e outras aplicações como dispositivo de entrada de vídeo. Maturidade na tecnologia de dispositivos de imagem fotográfica, melhoria contínua na velocidade da rede e avanço na tecnologia de internet impulsionaram o desenvolvimento e crescimento do mercado de módulo de câmera. Um dos fatores primários desencadeando a demanda por módulos de câmera é sua ampla adoção em smartphones, automotivo, saúde e várias outras aplicações.

O mercado de módulo de câmera é segmentado por componente (sensor de imagem, lente, montagem de módulo de câmera e fornecedores de VCM (AF e OIS)), por aplicação (móvel, eletrônicos de consumo (excluindo móvel), automotivo, saúde, segurança e industrial), e geografia (América do Norte, Europa, Ásia-Pacífico e Resto do Mundo). O relatório oferece previsões e tamanhos de mercado em volume (unidades) e valor (USD) para todos os segmentos acima.

| Sensor de Imagem |

| Conjunto de Lentes |

| Montagem de Módulo de Câmera |

| Motor de Bobina de Voz (AF e OIS) |

| CMOS |

| CCD |

| Até 7 MP |

| 8 - 13 MP |

| Acima de 13 MP |

| Foco Fixo |

| Autofoco |

| Chip-on-Board (COB) |

| Flip-Chip/Embalagem de Nível Wafer |

| Compacto/CCM |

| Módulos de Interface MIPI (CSI/DSI) |

| Móvel/Smartphones |

| Eletrônicos de Consumo (ex-Móvel) |

| Automotivo |

| Saúde e Imagem Médica |

| Segurança e Vigilância |

| Industrial e Robótica |

| América do Norte | Estados Unidos | |

| Canadá | ||

| México | ||

| Europa | Alemanha | |

| Reino Unido | ||

| França | ||

| Itália | ||

| Espanha | ||

| Resto da Europa | ||

| Ásia-Pacífico | China | |

| Japão | ||

| Coreia do Sul | ||

| Índia | ||

| Sudeste Asiático | ||

| Austrália | ||

| Resto da Ásia-Pacífico | ||

| América do Sul | Brasil | |

| Resto da América do Sul | ||

| Oriente Médio e África | Oriente Médio | Emirados Árabes Unidos |

| Arábia Saudita | ||

| Resto do Oriente Médio | ||

| África | África do Sul | |

| Resto da África | ||

| Por Componente | Sensor de Imagem | ||

| Conjunto de Lentes | |||

| Montagem de Módulo de Câmera | |||

| Motor de Bobina de Voz (AF e OIS) | |||

| Por Tipo de Sensor | CMOS | ||

| CCD | |||

| Por Pixel/Resolução | Até 7 MP | ||

| 8 - 13 MP | |||

| Acima de 13 MP | |||

| Por Tipo de Foco | Foco Fixo | ||

| Autofoco | |||

| Por Processo de Fabricação | Chip-on-Board (COB) | ||

| Flip-Chip/Embalagem de Nível Wafer | |||

| Por Formato do Módulo | Compacto/CCM | ||

| Módulos de Interface MIPI (CSI/DSI) | |||

| Por Aplicação | Móvel/Smartphones | ||

| Eletrônicos de Consumo (ex-Móvel) | |||

| Automotivo | |||

| Saúde e Imagem Médica | |||

| Segurança e Vigilância | |||

| Industrial e Robótica | |||

| Por Geografia | América do Norte | Estados Unidos | |

| Canadá | |||

| México | |||

| Europa | Alemanha | ||

| Reino Unido | |||

| França | |||

| Itália | |||

| Espanha | |||

| Resto da Europa | |||

| Ásia-Pacífico | China | ||

| Japão | |||

| Coreia do Sul | |||

| Índia | |||

| Sudeste Asiático | |||

| Austrália | |||

| Resto da Ásia-Pacífico | |||

| América do Sul | Brasil | ||

| Resto da América do Sul | |||

| Oriente Médio e África | Oriente Médio | Emirados Árabes Unidos | |

| Arábia Saudita | |||

| Resto do Oriente Médio | |||

| África | África do Sul | ||

| Resto da África | |||

Principais Questões Respondidas no Relatório

Qual é o tamanho atual do mercado de módulo de câmera?

O mercado está avaliado em USD 41,29 bilhões em 2025 e espera-se que atinja USD 50,78 bilhões até 2030.

Qual aplicação representa a maior participação de receita?

Câmeras móveis e de smartphone dominam com 69,4% da receita de 2024, impulsionadas por tendências de adoção de smartphone multi-câmera.

Por que o segmento automotivo é considerado o de crescimento mais rápido?

Mandatos regulatórios como FMVSS 111 e EU GSR estão tornando câmeras de visibilidade traseira e ADAS obrigatórias, impulsionando uma TCAC de 9,1% de 2025 a 2030.

Qual tecnologia de embalagem está ganhando tração para módulos ultra-finos?

Embalagem de nível wafer é a abordagem de crescimento mais rápido com TCAC de 8,1%, habilitando perfis mais finos e alinhamento preciso lente-sensor para dispositivos emergentes

Como o terremoto de Taiwan de 2024 afetou a indústria?

Interrompeu fornecimento de atuadores VCM, expondo vulnerabilidades de fonte única e levando OEMs a diversificar sourcing e explorar alternativas piezoelétricas.

Qual política regional está impulsionando produção local de módulo de câmera na Índia?

O esquema de Incentivo Vinculado à Produção da Índia e uma isenção de imposto alfandegário de 2025 em módulos estão incentivando montagem doméstica e reduzindo custos de fabricação.

Página atualizada pela última vez em: