Análise de mercado de hidróxido de cálcio

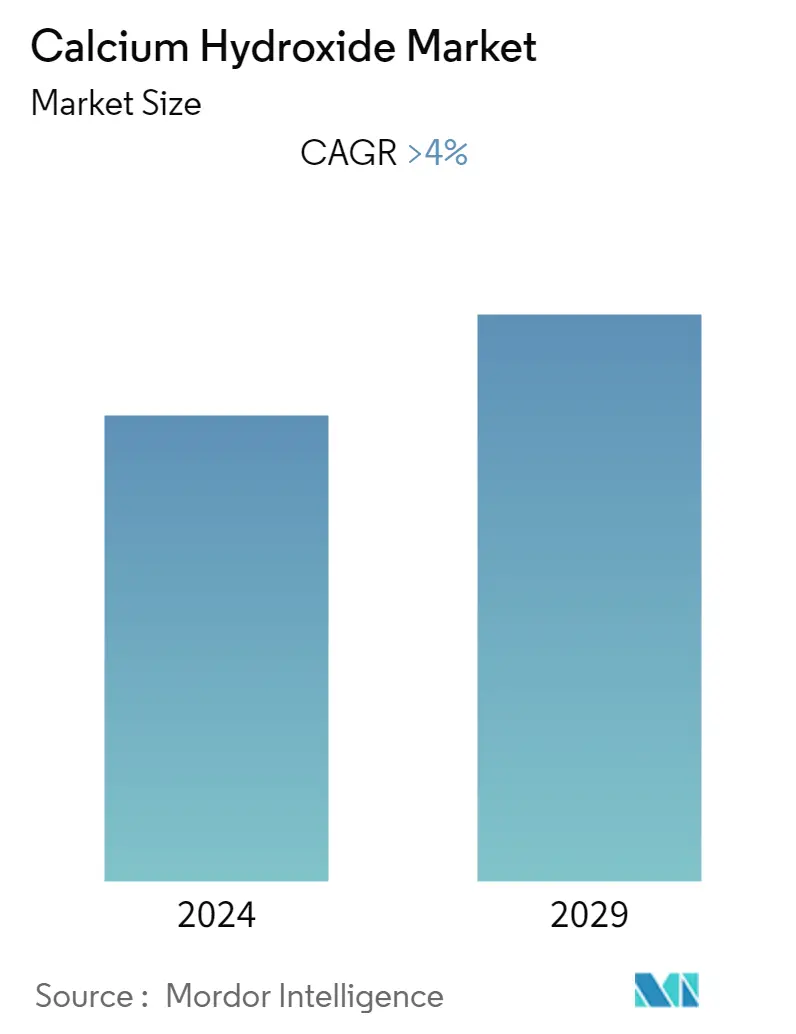

Espera-se que o mercado de hidróxido de cálcio registre-se em um CAGR superior a 4% durante o período de previsão.

O COVID-19 impactou significativamente as indústrias de construção, tratamento de água e celulose e papel, dificultando assim o crescimento do mercado. No entanto, a indústria se recuperou a partir dessa época e o mercado é impulsionado pela expansão constante nas indústrias de construção, celulose, papel e tratamento de águas residuais.

- Um dos principais fatores que impulsionam o mercado estudado é o crescente investimento no setor de construção dos Estados Unidos. Devido às rigorosas regulamentações sobre água potável, a indústria de tratamento de águas residuais dominou o mercado globalmente e deverá crescer durante o período de previsão.

- No entanto, espera-se que a crescente adoção de fontes renováveis para geração de energia em usinas utilitárias, à medida que evitam a necessidade de tratamento de gases de combustão, restrinja o crescimento do mercado.

- Os mais recentes desenvolvimentos na tecnologia FGD (dessulfurização de gases de combustão) resultam em maior eficiência. Espera-se que funcione como uma oportunidade no futuro próximo.

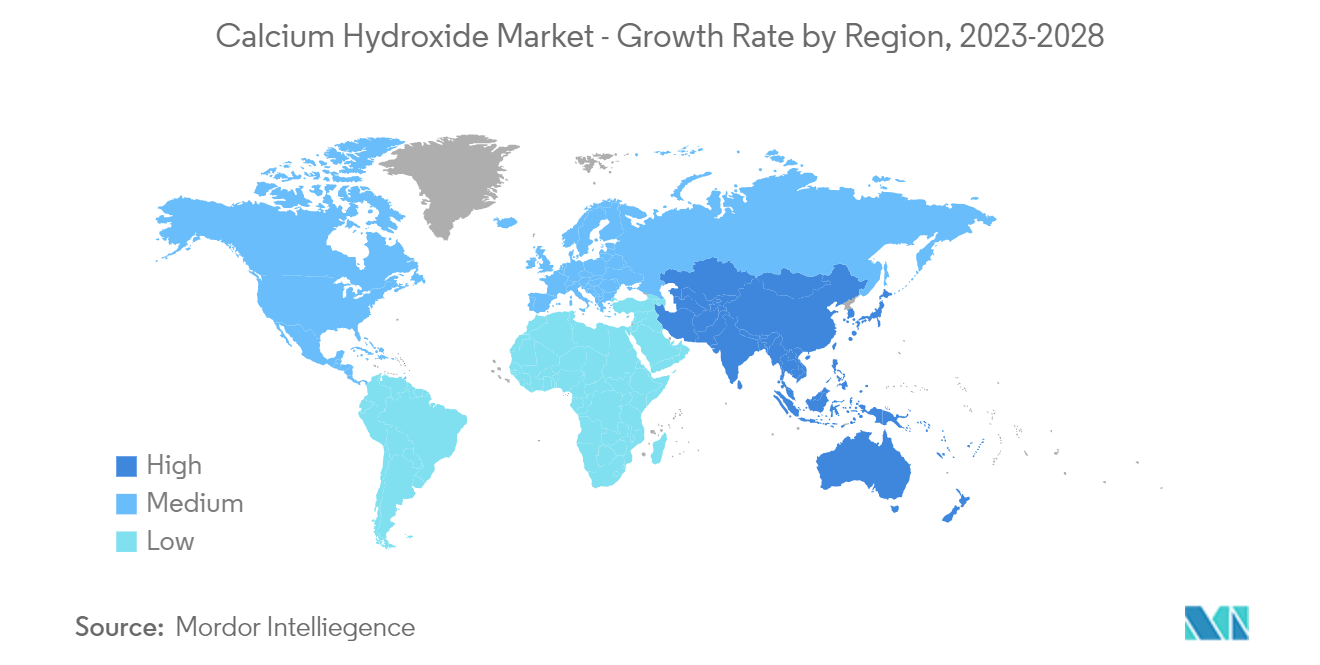

- A Ásia-Pacífico dominou o mercado global, com um enorme consumo da China e seguido pela Índia.

Tendências do mercado de hidróxido de cálcio

Tratamento de águas residuais para dominar o mercado

- O hidróxido de cálcio é usado como floculante no tratamento de águas residuais para limpar água industrial e potável. Também pode ser usado para diminuir a dureza da água. Um dos produtos alcalinos mais bem-sucedidos e econômicos usados na produção de água potável, tratamento de águas residuais e lodo é o hidróxido de cálcio, às vezes conhecido como cal apagada.

- Melhora a qualidade da água potável, amaciando, neutralizando e removendo contaminantes em suspensão. A água também pode ser desinfetada tratando-a com hidróxido de cálcio. As bactérias e vírus presentes na água são removidos principalmente quando o pH da água é aumentado para 10,5 - 11 pela adição de hidróxido de cálcio durante 24-72 horas. Além disso, a presença de metais pesados dissolvidos é eliminada.

- A Agência de Proteção Ambiental (EPA) recomenda o uso de hidróxido de cálcio no tratamento de águas residuais nos Estados Unidos e na Europa. Várias portarias regem o tratamento de lodo. A terapia especifica a utilização de hidróxido de cálcio para tratamento e limpeza de lodos.

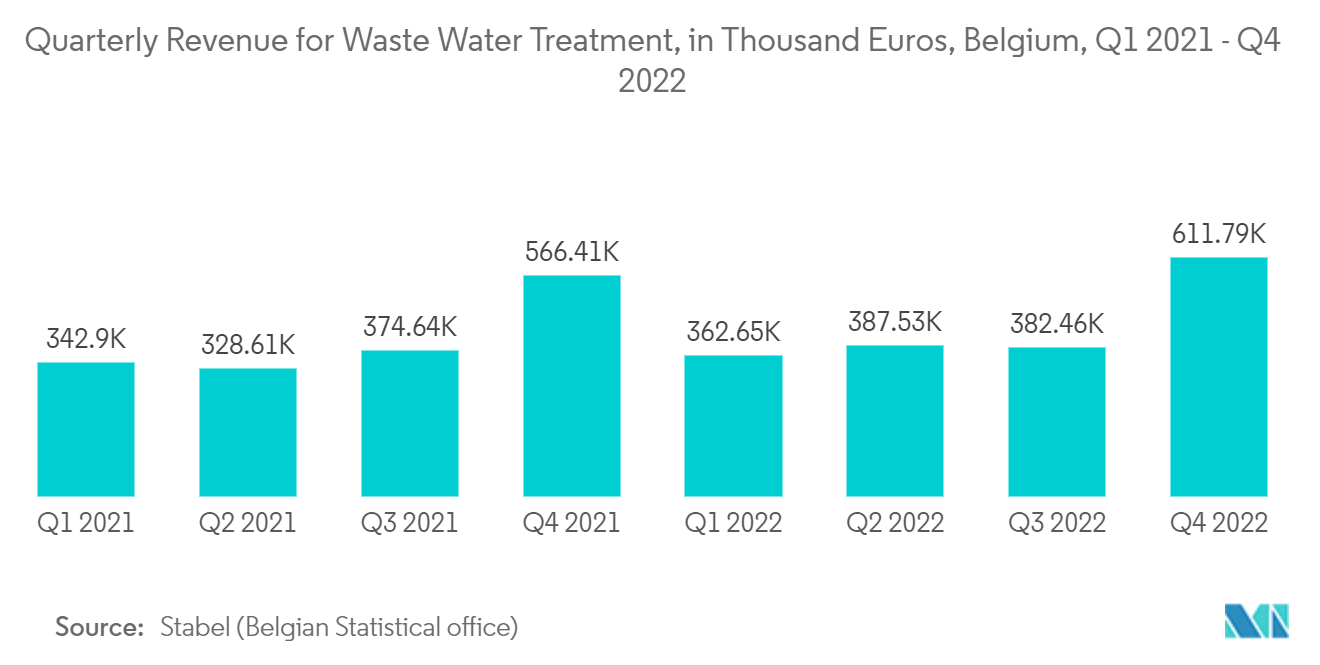

- De acordo com Stabel, o serviço de estatística belga, as receitas da Bélgica provenientes do tratamento de águas residuais foram de aproximadamente 612 milhões de euros (~650 milhões de dólares) no final de 2022, um aumento de 8% em relação ao mesmo período do ano anterior. O tratamento de águas residuais gerou cerca de 1,7 mil milhões de euros (1,8 mil milhões de dólares) em receitas totais em 2022.

- Espera-se que os Estados Unidos, que prestam serviços a milhões de americanos, aumentem o número de estações de tratamento de águas residuais nos próximos anos. Isto se deve aos fundos concedidos pelo governo como parte da Lei de Financiamento e Inovação da Infraestrutura Hídrica (WIFIA).

- De acordo com o US Census Bureau, as despesas totais de capital com água, esgoto e outros serviços públicos nos Estados Unidos em 2021 foram próximas de 6 mil milhões de dólares, um aumento de 8% em relação às despesas do ano anterior, que foram próximas de 5,5 mil milhões de dólares.

- De acordo com vários relatórios da empresa, a BASF SE foi responsável pela maior receita em 2021, com aproximadamente 89,4 mil milhões de dólares em receitas de tratamento de água e águas residuais. Foi seguida pela Dow, com cerca de 55 mil milhões de dólares, e pela 3M, com cerca de 35,5 mil milhões de dólares.

- O tratamento de água e águas residuais está a crescer em importância devido ao aumento da população, à escassez de água e ao declínio da qualidade da água, devido ao qual países como o Reino Unido, a Alemanha e a França estabeleceram regulamentos rigorosos relativamente ao tratamento de águas residuais. Este maior foco no tratamento de águas residuais provavelmente aumentará a procura de hidróxido de cálcio.

Região Ásia-Pacífico dominará o mercado

- A região Ásia-Pacífico dominou a participação no mercado global globalmente. Com o crescimento das atividades de construção, o aumento de alimentos e bebidas, o tratamento de água e a indústria de celulose e papel em países como a China e a Índia, o uso de hidróxido de cálcio está aumentando na região. O hidróxido de cálcio inclui múltiplas aplicações na construção como ingrediente crítico na preparação de asfalto e argamassas.

- Apenas 6% a 7% da água doce do mundo é encontrada na China, apesar do país ter cerca de 20% da população global. De acordo com a Administração do Comércio Internacional, a China pretende construir ou modernizar 80.000 km de redes de condutas de recolha de esgotos entre 2021 e 2025, aumentando a capacidade de tratamento de esgotos em 20 milhões de m3/dia. Além disso, o desenvolvimento de instalações de tratamento de águas residuais em cidades de segundo e terceiro níveis e as oportunidades para a manutenção de condutas de esgoto serão possíveis graças ao forte apoio regulamentar e ao foco no investimento da China.

- Na Índia, no âmbito da Missão Swachh Bharat (Urbana) 2.0 lançada em outubro de 2021, INR 15.883 crore (~USD 2,16 mil milhões) estavam a ser atribuídos a Estados/UTs para gestão de águas residuais/água usada. Inclui também a instalação de ETEs e FSTPs (estações de tratamento de lodo fecal).

- Além disso, a indústria de construção da China está a expandir-se dramaticamente. O quarto trimestre de 2022 registou um aumento na produção de construção da China de cerca de 50% em relação ao trimestre anterior (27,6 mil milhões de dólares), atingindo uma estimativa de 276 mil milhões de yuans (cerca de 40 mil milhões de dólares), de acordo com o Gabinete Nacional de Estatísticas da China.

- O governo indiano, no seu Orçamento da União para 2022-23, também alocou INR 48.000 crores (~USD 5,8 mil milhões) para o seu esquema do PM Aawas Yojana, reiterando o seu compromisso de construir casas acessíveis para os pobres urbanos.

- O sector da construção civil no Japão também registou um crescimento significativo. De acordo com o Ministério de Terras, Infraestrutura, Transporte e Turismo (MLIT) do Japão, os investimentos totais no setor da construção deverão totalizar mais de 66,990 mil milhões de ienes (508,16 mil milhões de dólares) em 2022, um aumento de cerca de 0,6% em relação ao ano anterior.

- Prevê-se que o aumento do investimento do setor da construção civil da ASEAN impulsione a expansão do mercado nesta área. Além disso, a rápida urbanização do Sudeste Asiático poderá alimentar a expansão do sector de tratamento de águas industriais, o que por sua vez poderá aumentar a necessidade de hidróxido de cálcio na região.

Visão geral da indústria de hidróxido de cálcio

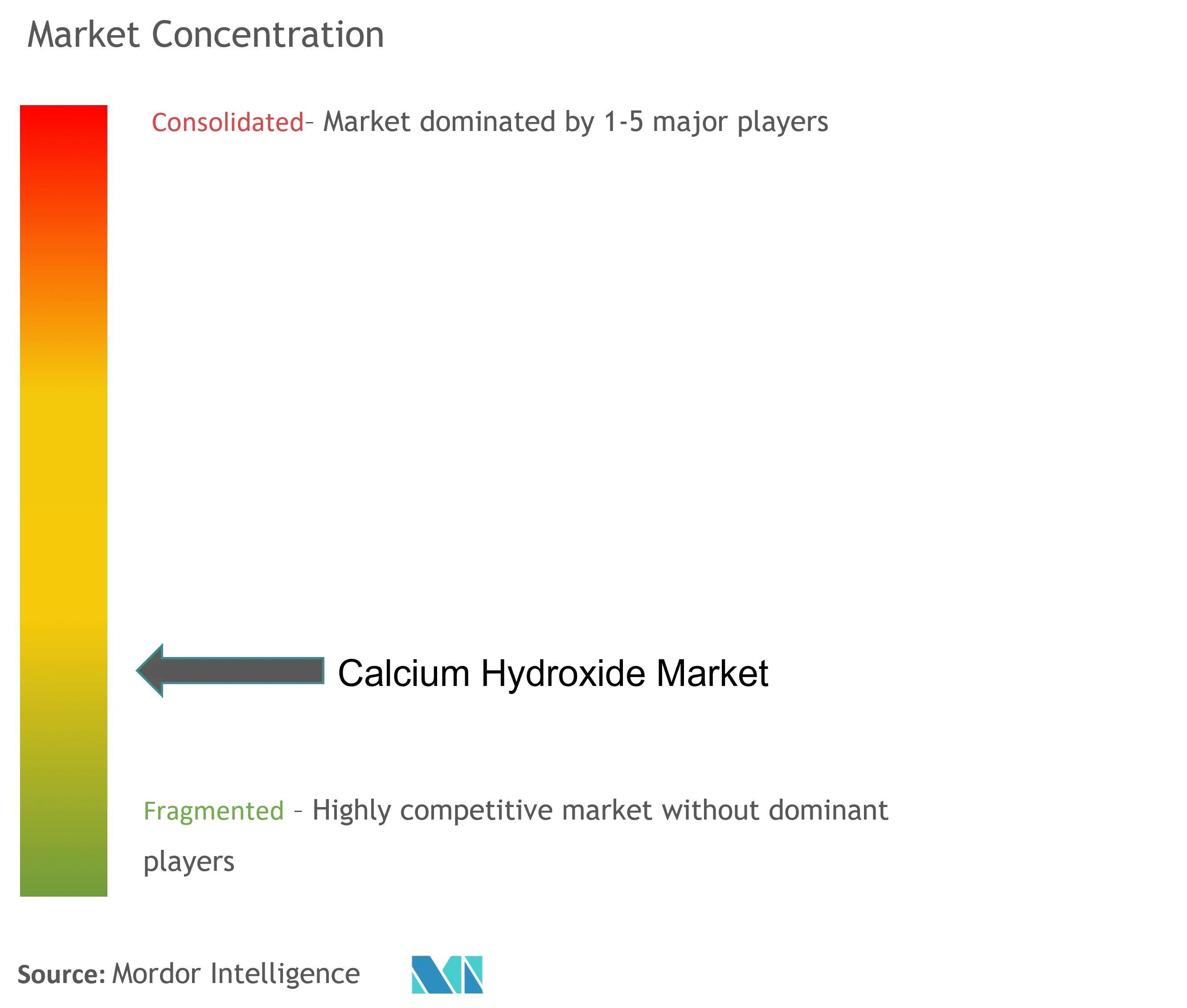

O mercado de hidróxido de cálcio está parcialmente fragmentado, com os principais players respondendo por uma pequena participação de mercado. Algumas grandes empresas neste mercado incluem Carmeuse, Graymont Limited, Lhoist, Hydrite Chemical e Mississippi Lime Company, entre outras.

Líderes de mercado de hidróxido de cálcio

-

Graymont Limited

-

Lhoist

-

Mississippi Lime Company

-

Hydrite Chemical

-

Carmeuse

- *Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica

Notícias do mercado de hidróxido de cálcio

- O relatório completo cobrirá os desenvolvimentos recentes no mercado estudado.

Segmentação da indústria de hidróxido de cálcio

O hidróxido de cálcio, Ca(OH)2, também conhecido como cal apagada, é obtido pela ação da água sobre o óxido de cálcio. Pode aparecer como um pó branco inodoro ou na forma granular e tem sabor ligeiramente amargo e alcalino. Se misturado com água, dissolve-se em pequena proporção, formando uma solução chamada água de cal. O mercado de hidróxido de cálcio é segmentado por usuário final e geografia. Pela indústria de usuários finais, o mercado é segmentado em tratamento de água, construção, tratamento de gases ambientais, alimentos e bebidas, celulose e papel e outras indústrias de usuários finais. O relatório também abrange o tamanho do mercado e as previsões em 15 países nas principais regiões. O dimensionamento e as previsões do mercado são baseados no valor de cada segmento (US$ milhões).

| Tratamento de água |

| Construção |

| Tratamento de Gás Ambiental |

| Alimentos e Bebidas |

| Papel de celulose |

| Outras indústrias de usuários finais |

| Ásia-Pacífico | China |

| Índia | |

| Japão | |

| Coreia do Sul | |

| Resto da Ásia-Pacífico | |

| América do Norte | Estados Unidos |

| Canadá | |

| México | |

| Europa | Alemanha |

| Reino Unido | |

| Itália | |

| França | |

| Resto da Europa | |

| América do Sul | Brasil |

| Argentina | |

| Resto da América do Sul | |

| Oriente Médio e África | Arábia Saudita |

| África do Sul | |

| Resto do Médio Oriente e África |

| Indústria do usuário final | Tratamento de água | |

| Construção | ||

| Tratamento de Gás Ambiental | ||

| Alimentos e Bebidas | ||

| Papel de celulose | ||

| Outras indústrias de usuários finais | ||

| Geografia | Ásia-Pacífico | China |

| Índia | ||

| Japão | ||

| Coreia do Sul | ||

| Resto da Ásia-Pacífico | ||

| América do Norte | Estados Unidos | |

| Canadá | ||

| México | ||

| Europa | Alemanha | |

| Reino Unido | ||

| Itália | ||

| França | ||

| Resto da Europa | ||

| América do Sul | Brasil | |

| Argentina | ||

| Resto da América do Sul | ||

| Oriente Médio e África | Arábia Saudita | |

| África do Sul | ||

| Resto do Médio Oriente e África | ||

Perguntas frequentes sobre pesquisa de mercado de hidróxido de cálcio

Qual é o tamanho atual do mercado de hidróxido de cálcio?

O Mercado de Hidróxido de Cálcio deverá registrar um CAGR superior a 4% durante o período de previsão (2024-2029)

Quem são os principais atores do mercado de hidróxido de cálcio?

Graymont Limited, Lhoist, Mississippi Lime Company, Hydrite Chemical, Carmeuse são as principais empresas que operam no mercado de hidróxido de cálcio.

Qual é a região que mais cresce no mercado de hidróxido de cálcio?

Estima-se que a Ásia-Pacífico cresça no maior CAGR durante o período de previsão (2024-2029).

Qual região tem a maior participação no mercado de hidróxido de cálcio?

Em 2024, a Ásia-Pacífico é responsável pela maior participação de mercado no mercado de hidróxido de cálcio.

Que anos este mercado de hidróxido de cálcio cobre?

O relatório abrange o tamanho histórico do mercado de hidróxido de cálcio para os anos 2019, 2020, 2021, 2022 e 2023. O relatório também prevê o tamanho do mercado de hidróxido de cálcio para os anos 2024, 2025, 2026, 2027, 2028 e 2029.

Página atualizada pela última vez em:

Relatório da Indústria de Hidróxido de Cálcio

Estatísticas para a participação de mercado de hidróxido de cálcio em 2024, tamanho e taxa de crescimento de receita, criadas por Mordor Intelligence™ Industry Reports. A análise do Hidróxido de Cálcio inclui uma perspectiva de previsão de mercado para 2029 e uma visão histórica. Obtenha uma amostra desta análise do setor como um download gratuito em PDF do relatório.