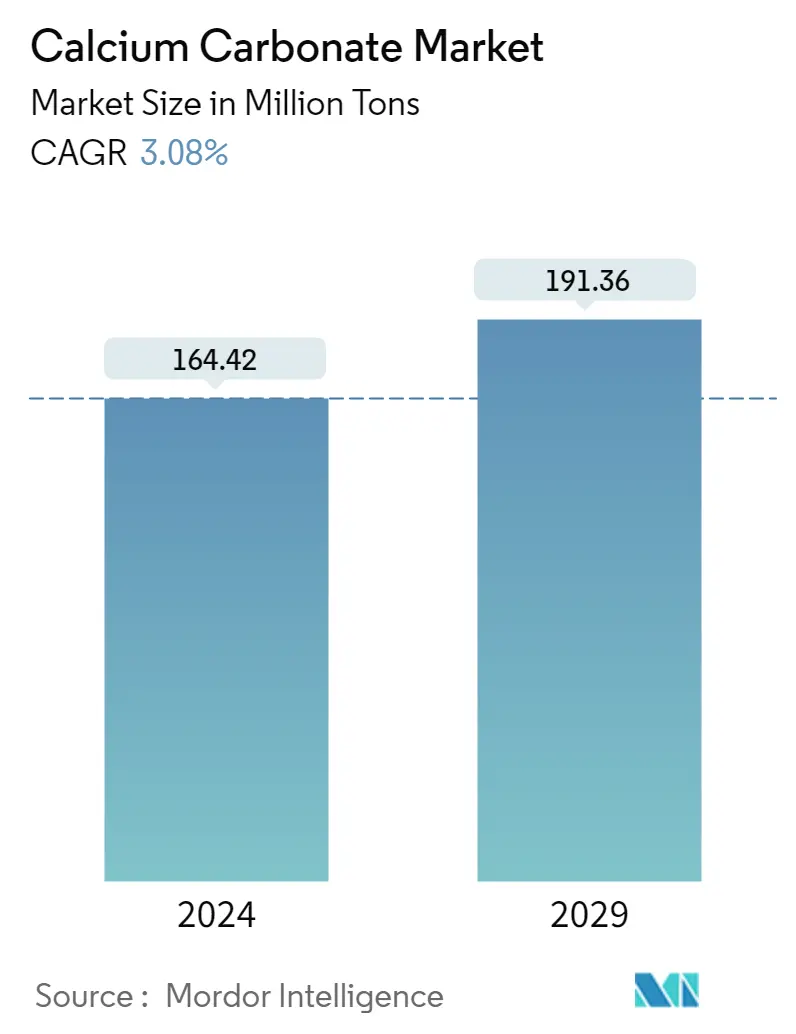

Tamanho do mercado de carbonato de cálcio

| Período de Estudo | 2019 - 2029 |

| Volume do Mercado (2024) | 164.42 milhões de toneladas |

| Volume do Mercado (2029) | 191.36 milhões de toneladas |

| CAGR(2024 - 2029) | 3.08 % |

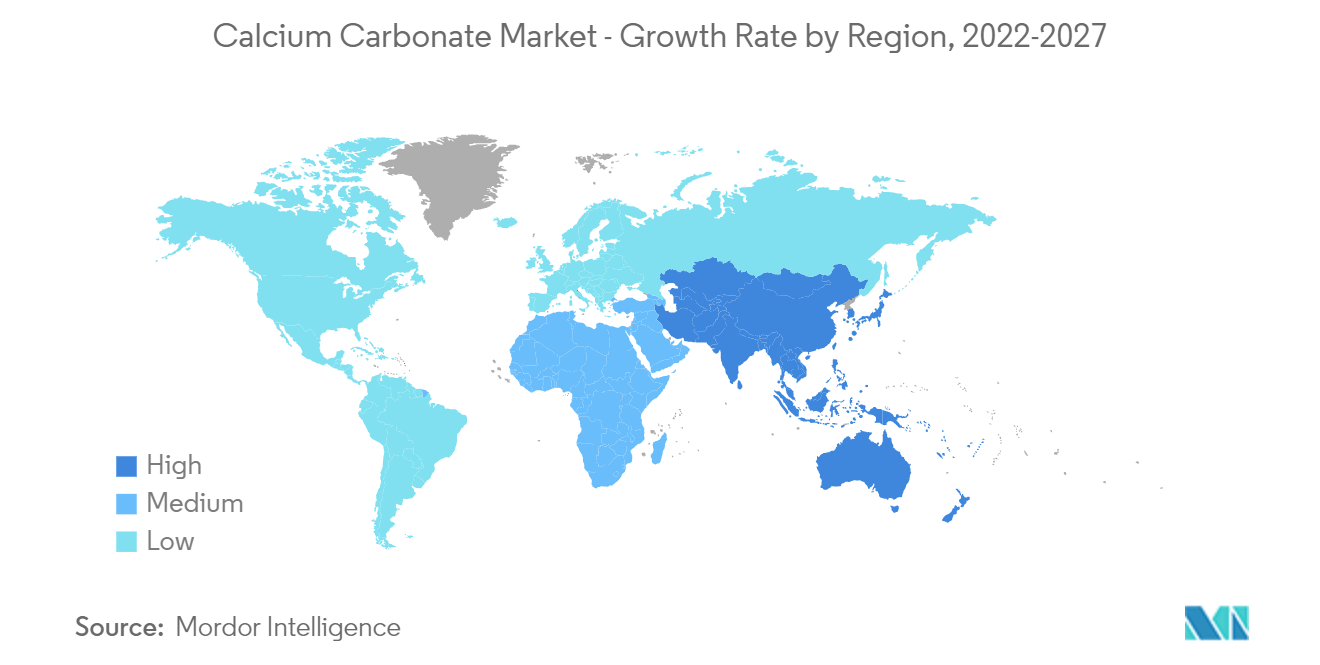

| Mercado de Crescimento Mais Rápido | Ásia-Pacífico |

| Maior Mercado | Ásia-Pacífico |

| Concentração de Mercado | Baixo |

Jogadores principais

*Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica |

Como podemos ajudar?

Análise de mercado de carbonato de cálcio

O tamanho do mercado de carbonato de cálcio é estimado em 164,42 milhões de toneladas em 2024, e deverá atingir 191,36 milhões de toneladas até 2029, crescendo a um CAGR de 3,08% durante o período de previsão (2024-2029).

O surto de COVID-19 e os consequentes bloqueios e normas de distanciamento social levaram ao encerramento completo de várias indústrias nos segmentos automóvel, de construção e outros segmentos industriais. No entanto, estima-se atualmente que o mercado tenha atingido níveis pré-pandêmicos.

- No médio prazo, os principais fatores que impulsionam o mercado global de carbonato de cálcio são o crescimento das atividades de construção na região Ásia-Pacífico e a substituição do caulim pelo carbonato de cálcio na indústria de papel.

- Espera-se que os riscos à saúde associados ao carbonato de cálcio dificultem o crescimento do mercado durante o período de previsão.

- Espera-se que a importância emergente das aplicações verdes proporcione novas oportunidades para o mercado estudado.

- A região Ásia-Pacífico, que inclui os principais países consumidores, como China, Índia e Japão, domina o mercado global.

Tendências do mercado de carbonato de cálcio

Setor de papel dominará o mercado

- O carbonato de cálcio é um dos ingredientes essenciais considerados para aplicações na indústria papeleira, pois é empregado como carga e para fins de revestimento. As qualidades de trabalho do CaCO3, como opacidade, brilho e suavidade, tornam-no um componente ideal para a fabricação de papel para escrita, impressão e papel para embalagens.

- É uma carga mineral, que reduz substancialmente o custo de produção do papel. Como os minerais são mais fáceis de secar do que as fibras, também reduz o custo dos materiais básicos. O carbonato de cálcio também é utilizado no revestimento de papel, pois realça o brilho e a suavidade da superfície do papel de impressão.

- No cenário atual, o CaCO3 é dominante sobre outros materiais de enchimento para fabricação de papel. A principal razão da preferência pelo carbonato de cálcio é a demanda por papéis mais brilhantes e volumosos. Existem vantagens significativas no uso de CaCO3 no processo de fabricação de papel alcalino.

- Na indústria de papel, o carbonato de cálcio é utilizado como substituto do caulim. Como o carbonato de cálcio precipitado sintetizado é mais brilhante e mais branco que o caulim, muitos fabricantes o têm utilizado para fins de enchimento e revestimento de papel. Oferece melhor opacidade, brilho, alto brilho, acabamento superficial e melhora a capacidade de impressão.

- O carbonato de cálcio não é usado apenas como substituto do caulim, mas também para polpa de madeira e aditivos. No processo de fabricação de papel alcalino, o carbonato de cálcio é usado em uma fábrica de papel como material de enchimento. O carbonato de cálcio representa 32% da participação total de cargas e pigmentos utilizados na produção de papel.

- Atualmente, a Ásia-Pacífico lidera a demanda de mercado por carbonato de cálcio na indústria de papel, sendo a China o principal consumidor. Espera-se que o aumento da demanda por embalagens de papel e produtos de tecido impulsione o mercado na região Ásia-Pacífico. De acordo com a Associação Indiana de Fabricantes de Papel (IPMA), a indústria papeleira indiana é responsável por cerca de 4% da produção mundial de papel. O volume de negócios estimado da indústria é de INR 70.000 crore (~USD 8.474,56 milhões) (tamanho do mercado interno de INR 80.000 crores (~USD 9.685,21 milhões)), e sua contribuição para o tesouro é de cerca de INR 5.000 crore (~USD 605,33 milhões).

- A procura de embalagens é impulsionada pela rápida recuperação económica e pelo crescente consumo de alimentos na região. A procura de tecidos é impulsionada pelo crescimento populacional e pela melhoria dos padrões de higiene.

- Espera-se que todos os fatores acima mencionados aumentem a demanda por carbonato de cálcio durante o período de previsão.

Espera-se que a Ásia-Pacífico domine o mercado global

- A região Ásia-Pacífico deverá liderar o mercado de carbonato de cálcio devido ao aumento das atividades de construção na região.

- Juntamente com a crescente indústria da construção na região, espera-se que a procura de carbonato de cálcio seja impulsionada pelo aumento das actividades económicas e pelas novas oportunidades de investimento nas economias emergentes, como a China, a Índia e a Indonésia, entre outras.

- A China é o maior país produtor de celulose e papel do mundo, devido às grandes reservas florestais, que equivalem a 22,5% da área terrestre. A indústria é moderna e altamente mecanizada e a mão-de-obra é barata. A cobertura florestal está a aumentar na China devido às iniciativas de florestação do governo.

- A China é globalmente o maior fabricante e consumidor de plásticos, adesivos e selantes, borracha e tintas e revestimentos. A maioria dos plásticos, adesivos e selantes, bem como tintas e revestimentos, são consumidos pelas indústrias automotiva e de construção. A indústria automotiva é a maior consumidora de borracha.

- O esquema Habitação para Todos até 2022 do governo indiano também é um grande divisor de águas para a indústria. Além disso, o Gabinete da União aprovou a criação de um fundo de investimento alternativo (FIA) de 3,58 mil milhões de dólares, a fim de relançar cerca de 1.600 projectos habitacionais paralisados nas principais cidades do país.

- De acordo com a Associação Indiana de Fabricantes de Papel (IPMA), embora o mercado de celulose e papel da Índia tenha crescido cerca de 6-7% ao ano, a indústria testemunhou uma queda na produção nos últimos três anos. Isto contrasta com o consumo, que apresenta um aumento constante.

- No geral, com o aumento da procura por parte de várias indústrias de utilizadores finais na região, prevê-se que o mercado Ásia-Pacífico de carbonato de cálcio domine o mercado global.

Visão geral da indústria de carbonato de cálcio

O mercado de carbonato de cálcio é parcialmente consolidado por natureza. Alguns dos principais players do mercado incluem Omya AG, Mineral Technologies Inc., Imerys, Shiraishi Group e Sibelco, entre outros.

Líderes de mercado de carbonato de cálcio

-

Omya AG

-

Mineral Technologies Inc.

-

Imerys

-

Shriraishi Calcium Kaisha

-

Sibelco

*Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica

Notícias do mercado de carbonato de cálcio

- Agosto de 2022 A Cimbar Resources Inc. anunciou que concluiu as aquisições dos ativos de fabricação de carbonato de cálcio da Imerys Carbonates USA Inc. em Sahuarita, Arizona, Estados Unidos, em uma tentativa de ampliar seu portfólio e apoiar seu objetivo de fornecer uma variedade de produtos para clientes de vários locais.

- Maio de 2022 Omya Inc. e suas afiliadas anunciaram que aumentariam os preços de todos os produtos de carbonato de cálcio em um mínimo de 9%, a partir de 1º de novembro de 2022. Este aumento de preços é resultado da escalada de custos em energia, pedreiras e produtos químicos que a empresa experimentou nos Estados Unidos e Canadá ao longo de 2022.

- Abril de 2022 A Imerys anunciou planos para expandir sua capacidade de produção de carbonato de cálcio na fábrica de Sylacauga, na América do Norte, como parte de seu plano local de três anos para apoiar a crescente demanda por produtos de carbonato de cálcio moído (GCC).

Relatório de Mercado de Carbonato de Cálcio – Índice

1. INTRODUÇÃO

1.1 Suposições do estudo

1.2 Escopo do estudo

2. METODOLOGIA DE PESQUISA

3. SUMÁRIO EXECUTIVO

4. DINÂMICA DE MERCADO

4.1 Motoristas

4.1.1 Crescentes atividades de construção na região Ásia-Pacífico

4.1.2 Indústria de embalagens e papel em rápido crescimento

4.1.3 Substituição de Caulim por Carbonato de Cálcio na Indústria de Papel

4.2 Restrições

4.2.1 Riscos à saúde associados ao carbonato de cálcio

4.2.2 Outras restrições

4.3 Análise da cadeia de valor da indústria

4.4 Análise das Cinco Forças de Porter

4.4.1 Poder de barganha dos fornecedores

4.4.2 Poder de barganha dos compradores

4.4.3 Ameaça de novos participantes

4.4.4 Ameaça de produtos e serviços substitutos

4.4.5 Grau de Competição

5. SEGMENTAÇÃO DE MERCADO (Tamanho do Mercado em Volume)

5.1 Tipo

5.1.1 Carbonato de cálcio moído (GCC)

5.1.2 Carbonato de Cálcio Precipitado (PCC)

5.2 Aplicativo

5.2.1 Substância Bruta para Material de Construção

5.2.2 Suplemento dietético

5.2.3 Aditivo para Termoplásticos

5.2.4 Preenchimento e Pigmento

5.2.5 Componente de Adesivos

5.2.6 Dessulfurização de Gás Combustível

5.2.7 Agente Neutralizante no Solo

5.2.8 Outras aplicações

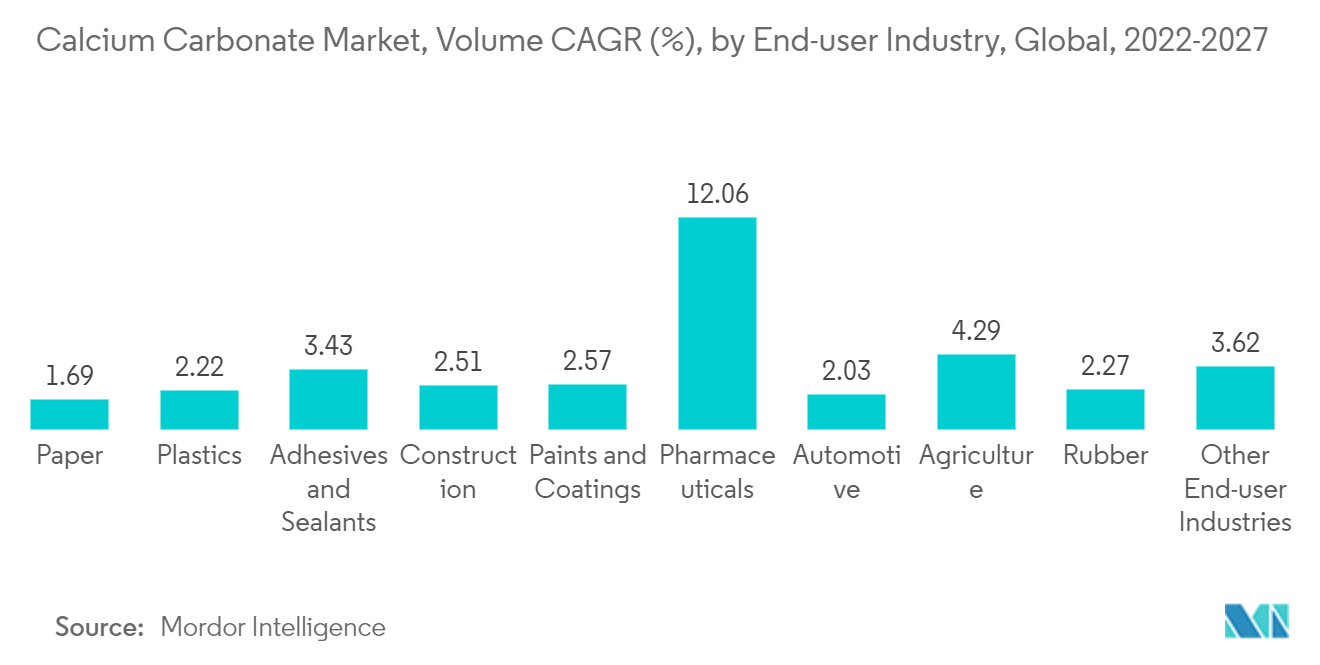

5.3 Indústria do usuário final

5.3.1 Papel

5.3.2 Plástico

5.3.3 Adesivos e Selantes

5.3.4 Construção

5.3.5 Tintas e Revestimentos

5.3.6 Farmacêutico

5.3.7 Automotivo

5.3.8 Agricultura

5.3.9 Borracha

5.3.10 Outras indústrias de usuários finais

5.4 Geografia

5.4.1 Ásia-Pacífico

5.4.1.1 China

5.4.1.2 Índia

5.4.1.3 Japão

5.4.1.4 Coreia do Sul

5.4.1.5 Países da ASEAN

5.4.1.6 Austrália e Nova Zelândia

5.4.1.7 Resto da Ásia-Pacífico

5.4.2 América do Norte

5.4.2.1 Estados Unidos

5.4.2.2 Canadá

5.4.2.3 México

5.4.3 Europa

5.4.3.1 Alemanha

5.4.3.2 Reino Unido

5.4.3.3 Itália

5.4.3.4 França

5.4.3.5 Rússia

5.4.3.6 Resto da Europa

5.4.4 América do Sul

5.4.4.1 Brasil

5.4.4.2 Argentina

5.4.4.3 Resto da América do Sul

5.4.5 Oriente Médio e África

5.4.5.1 Arábia Saudita

5.4.5.2 África do Sul

5.4.5.3 Resto do Médio Oriente e África

6. CENÁRIO COMPETITIVO

6.1 Fusões e Aquisições, Joint Ventures, Colaborações e Acordos

6.2 Análise de classificação de mercado

6.3 Estratégias adotadas pelos principais players

6.4 Perfis de empresa

6.4.1 Chemical & Mineral Industries Pvt. Ltd

6.4.2 FUJIAN SANMU NANO CALCIUM CARBONATE CO. LTD

6.4.3 GLC Minerals

6.4.4 Gulshan Polyols Ltd

6.4.5 Huber Engineered Materials

6.4.6 Imerys

6.4.7 Kemipex

6.4.8 Lhoist

6.4.9 Maruo Calcium Co. Ltd

6.4.10 Minerals Technologies Inc.

6.4.11 Mississippi Lime Company

6.4.12 Newpark Resources Inc.

6.4.13 OKUTAMA KOGYO CO. LTD

6.4.14 Omya AG

6.4.15 Provale Holding SA

6.4.16 SCHAEFER KALK GmbH & Co. KG.

6.4.17 Shiraishi Kogyo Kaisha Ltd

6.4.18 Sibelco

7. OPORTUNIDADES DE MERCADO E TENDÊNCIAS FUTURAS

7.1 Aumento da demanda da indústria de plástico e borracha por carbonato de nanocálcio

7.2 Importância emergente de aplicações verdes

Segmentação da indústria de carbonato de cálcio

O carbonato de cálcio é uma substância natural encontrada em rochas como os minerais aragonita e calcita. O carbonato de cálcio é insolúvel em água e geralmente aparece como um pó branco inodoro.

O mercado é segmentado por tipo, aplicação, indústria de usuários finais e geografia. Por tipo, o mercado é segmentado em carbonato de cálcio moído e carbonato de cálcio precipitado. Por aplicação, o mercado é segmentado em matérias-primas para materiais de construção, suplementos dietéticos, aditivos para termoplásticos, cargas e pigmentos, componentes de adesivos, dessulfurização de gases combustíveis, agentes neutralizantes em solo, entre outras aplicações. Pela indústria de usuários finais, o mercado é segmentado em papel, plástico, adesivos e selantes, construção, tintas e revestimentos, farmacêutico, automotivo, agricultura, borracha e outras indústrias de usuários finais. O relatório também abrange o tamanho e as previsões para o mercado de carbonato de cálcio em 17 países nas principais regiões. Para cada segmento, o dimensionamento e as previsões do mercado foram feitos com base no volume (quilotons).

| Tipo | ||

| ||

|

| Aplicativo | ||

| ||

| ||

| ||

| ||

| ||

| ||

| ||

|

| Indústria do usuário final | ||

| ||

| ||

| ||

| ||

| ||

| ||

| ||

| ||

| ||

|

| Geografia | ||||||||||||||||

| ||||||||||||||||

| ||||||||||||||||

| ||||||||||||||||

| ||||||||||||||||

|

Perguntas frequentes sobre pesquisa de mercado de carbonato de cálcio

Qual é o tamanho do mercado de carbonato de cálcio?

O tamanho do mercado de carbonato de cálcio deverá atingir 164,42 milhões de toneladas em 2024 e crescer a um CAGR de 3,08% para atingir 191,36 milhões de toneladas até 2029.

Qual é o tamanho atual do mercado de carbonato de cálcio?

Em 2024, o tamanho do mercado de carbonato de cálcio deverá atingir 164,42 milhões de toneladas.

Quem são os principais atores do mercado de carbonato de cálcio?

Omya AG, Mineral Technologies Inc., Imerys, Shriraishi Calcium Kaisha, Sibelco são as principais empresas que operam no mercado de carbonato de cálcio.

Qual é a região que mais cresce no mercado de carbonato de cálcio?

Estima-se que a Ásia-Pacífico cresça no maior CAGR durante o período de previsão (2024-2029).

Qual região tem a maior participação no mercado de carbonato de cálcio?

Em 2024, a Ásia-Pacífico é responsável pela maior participação de mercado no mercado de carbonato de cálcio.

Que anos esse mercado de carbonato de cálcio cobre e qual era o tamanho do mercado em 2023?

Em 2023, o tamanho do mercado de carbonato de cálcio foi estimado em 159,51 milhões de toneladas. O relatório abrange o tamanho histórico do mercado de carbonato de cálcio para os anos 2019, 2020, 2021, 2022 e 2023. O relatório também prevê o tamanho do mercado de carbonato de cálcio para os anos 2024, 2025, 2026, 2027, 2028 e 2029.

Relatório da Indústria de Carbonato de Cálcio

Estatísticas para a participação de mercado de carbonato de cálcio em 2024, tamanho e taxa de crescimento de receita, criadas por Mordor Intelligence™ Industry Reports. A análise do Carbonato de Cálcio inclui uma perspectiva de previsão de mercado para 2029 e uma visão histórica. Obtenha uma amostra desta análise do setor como um download gratuito em PDF do relatório.