Análise do mercado de combustível de bunker

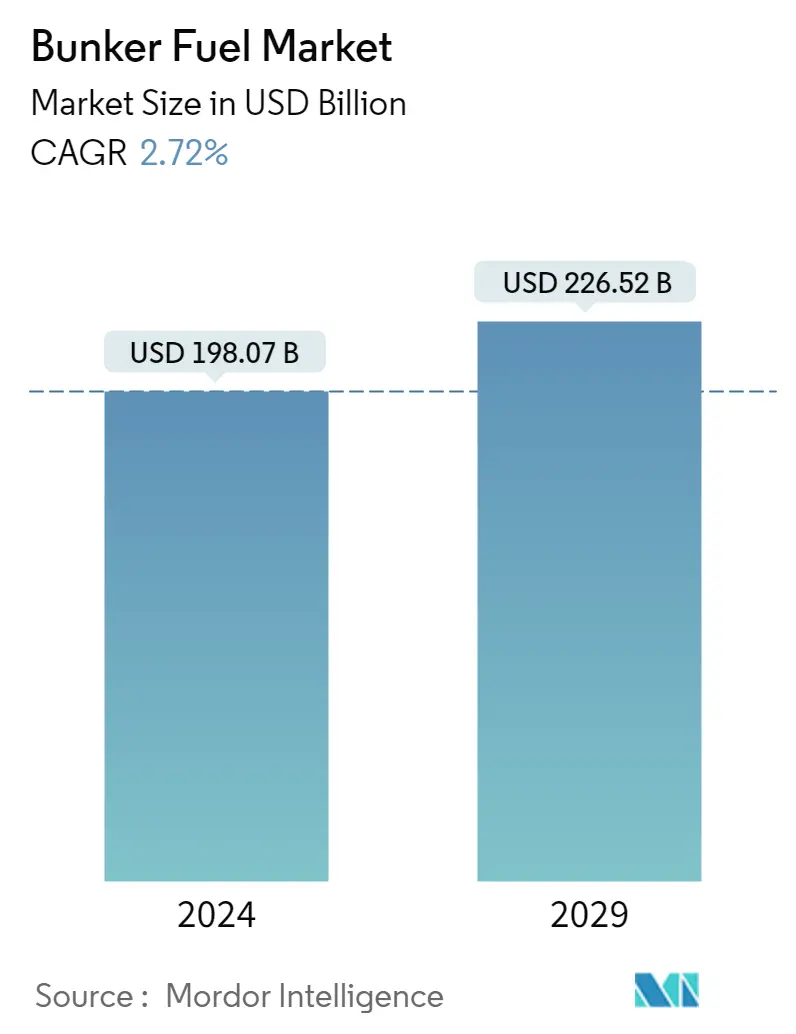

O tamanho do mercado de combustível Bunker é estimado em US$ 198,07 bilhões em 2024, e deverá atingir US$ 226,52 bilhões até 2029, crescendo a um CAGR de 2,72% durante o período de previsão (2024-2029).

O mercado foi impactado negativamente pelo COVID-19 em 2020. Atualmente, o mercado atingiu níveis pré-pandêmicos.

- A médio prazo, espera-se que o aumento do comércio de GNL aumente a procura de combustível de bancas. O GNL é comercializado principalmente para o setor de energia nos segmentos industrial, comercial e residencial. Os países com elevada dependência do carvão, como a China e a Índia, estão gradualmente a avançar para energias mais limpas, aumentando o volume de importação de gás natural dos países do Médio Oriente e de alguns outros países, como a Federação Russa, a Austrália e a Nigéria.

- Por outro lado, prevê-se que as preocupações ambientais e as regulamentações rigorosas relacionadas com as emissões da indústria marítima limitem a utilização de combustíveis pesados, especialmente o óleo combustível com alto teor de enxofre, durante o período de previsão.

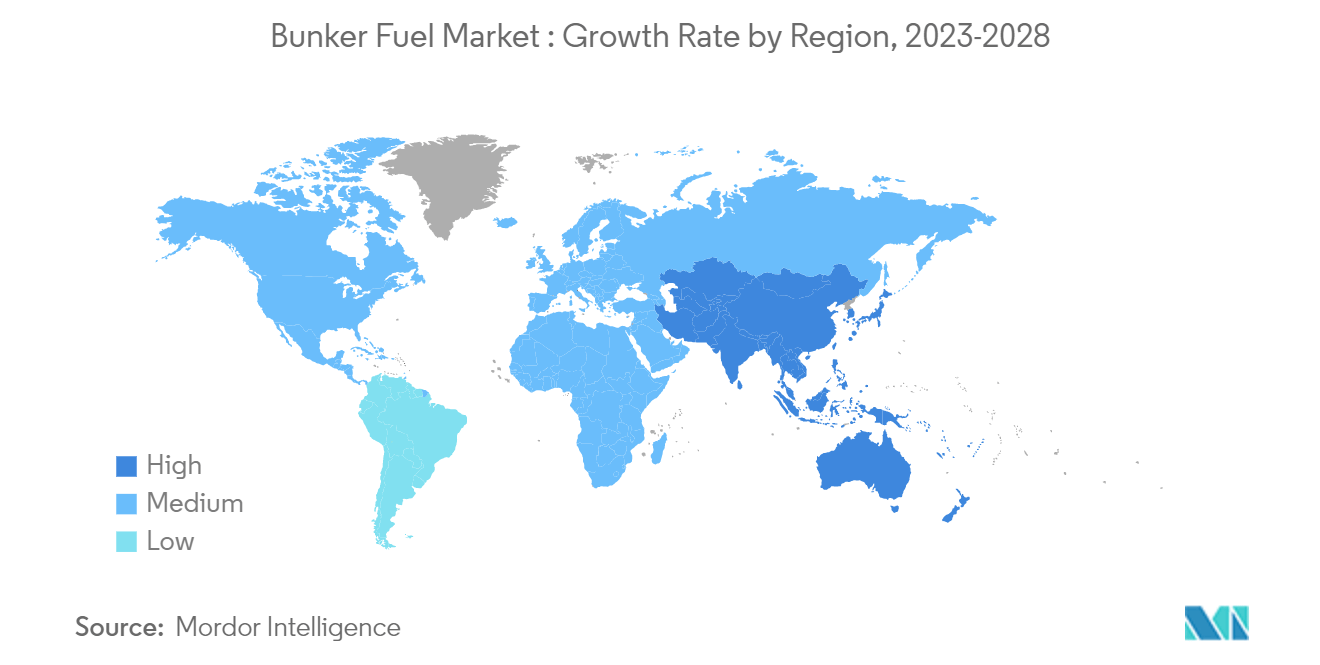

- No entanto, com a melhoria do desempenho económico dos países em desenvolvimento em regiões como a Ásia-Pacífico, o Médio Oriente e África, espera-se que a procura de transporte marítimo e o número de navios em operação aumentem, oferecendo oportunidades de crescimento significativas para o participantes do mercado de combustível de bunker nos próximos anos.

- Espera-se que a Ásia-Pacífico domine o mercado durante o período de previsão, com a maior parte da demanda vindo de países como China, Índia, etc.

Tendências do mercado de combustível de bunker

O GNL como combustível de bunker provavelmente testemunhará um crescimento significativo

- O mercado global de abastecimento de GNL evoluiu ao longo da última década, impulsionado pelo crescimento da utilização global de GNL, pela procura de energia limpa e pela sua capacidade de reduzir as emissões de gases com efeito de estufa. A encomenda e a entrega de navios movidos a GNL estão a aumentar e a redução dos preços do gás natural em 2014 marcou o início da expansão das oportunidades para esses navios.

- A conversão dos actuais navios em operação em navios baseados em GNL é altamente dispendiosa. Portanto, não é economicamente viável. No entanto, espera-se que o custo operacional dos navios baseados em GNL seja o menor entre todas as alternativas de combustível, assim que os novos regulamentos de emissões se tornarem aplicáveis. Além disso, uma mudança gradual para GNL para propulsão é mais vantajosa, em comparação com os métodos tradicionais de abastecimento de navios com óleo combustível pesado, gasóleo marítimo, óleo diesel marítimo, etc. A propulsão baseada em GNL reduz significativamente a pegada de carbono e aumenta a capacidade operacional do navio. eficiência.

- A indústria de abastecimento de GNL também registou investimentos significativos na construção de infraestruturas e, em janeiro de 2022, havia 33 navios de abastecimento de GNL e 141 portos de GNL operacionais, prevendo-se que mais 170 portos de GNL estejam operacionais até ao final de 2022. Como resultado , os armadores, especialmente os que operam no mar europeu ou americano, preferem agora navios baseados em GNL em vez de navios convencionais. Além disso, os navios movidos a GNL não penetraram de forma significativa no mercado dos graneleiros, uma vez que estes navios são concebidos para transportar cargas pesadas e a tecnologia de GNL é relativamente nova para ser aplicada a este tipo de navios. Os graneleiros representam a maior parcela dos navios em operação.

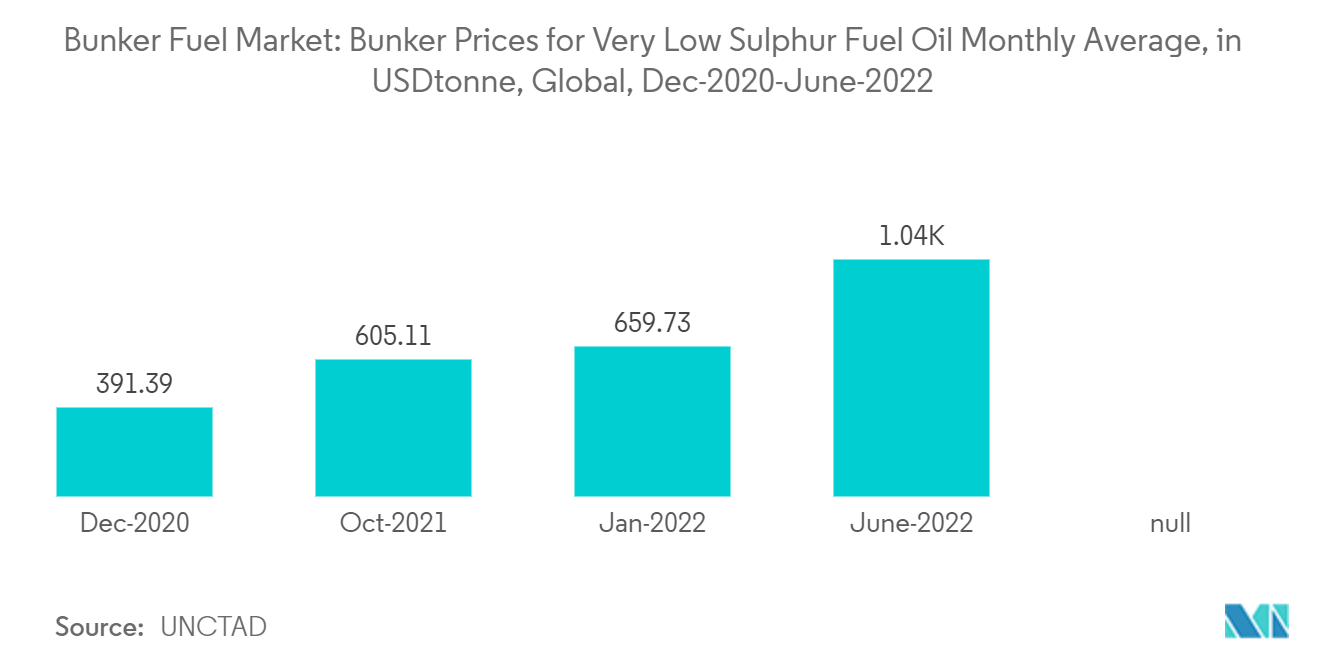

- Além disso, a procura de LSFO tem sido positiva devido à baixa restrição de enxofre que tem estimulado a procura desde Janeiro de 2020. Além disso, a utilização de GNL como combustível é uma solução comprovada e comercialmente disponível. O GNL oferece enormes vantagens, especialmente para navios, à luz de regulamentações de emissões cada vez mais rigorosas. Espera-se que os combustíveis convencionais à base de petróleo continuem a ser a principal opção de combustível para a maioria dos navios no médio prazo, enquanto o GNL deverá tornar-se uma escolha popular no cenário de longo prazo. Em junho de 2022, os preços do bunker para o óleo combustível com muito baixo teor de enxofre (VLSFO) eram de US$ 1.043,84 por tonelada (média mensal).

- Por exemplo, em maio de 2022, a Titan LNG e a Brittany Ferries assinaram um acordo de abastecimento de longo prazo para o fornecimento de GNL e Biometano Liquefeito (LBM) a dois novos navios Ro-Pax híbridos movidos a GNL que a Brittany Ferries provavelmente operará entre Inglaterra e França a partir de 2025. Espera-se que estes navios sirvam rotas estabelecidas que ligam Portsmouth a Saint-Malo e Portsmouth a Ouistreham. Além disso, a Titans pretende fornecer combustível para ambas as embarcações durante as operações normais de carga juntamente com o SIMOPS (operações simultâneas).

- É provável que a procura de GNL aumente significativamente no período de previsão, à medida que a carteira de encomendas de navios de GNL continua a aumentar, relativamente mais barata do que os combustíveis convencionais, oferece uma redução de 23% nas emissões de gases com efeito de estufa em relação ao combustível marítimo à base de petróleo, o que ajudará a cumprir a descarbonização global. objetivos tornando-o o combustível marítimo mais popular no futuro.

Espera-se que a Ásia-Pacífico domine o mercado

- Espera-se que a Ásia-Pacífico domine o mercado de combustível de bunker devido ao imenso potencial de comércio marítimo de países como Índia, China, Cingapura, Japão e outros países.

- Em 2022, a China ocupava o primeiro lugar em bens exportadores e o segundo em bens importados em valor. As principais exportações da China são máquinas e equipamentos mecânicos e elétricos, produtos automotivos, incluindo peças de veículos, produtos químicos e plásticos, artigos de ferro e aço, móveis, etc.

- Além disso, a frota do país regista uma situação de drástico excesso de oferta. De acordo com o Ministério dos Transportes da República Popular da China, em 2021, o porto de Xangai liderou a movimentação de contentores, atingindo mais de 47,03 milhões de TEU, testemunhando um aumento de 8,1% em comparação com os níveis de 2020.

- A Austrália está entre os maiores exportadores de GNL globalmente. O aumento das exportações de GNL apoiou o comércio internacional da Austrália. O volume de exportações deverá aumentar nos próximos anos, uma vez que a procura de GNL está a aumentar significativamente em todo o mundo.

- Para aumentar a participação do sector marítimo no comércio internacional e interno, o governo indiano anunciou um investimento de 22 mil milhões de dólares até 2035 para modernizar os portos existentes e construir novos portos. Espera-se que o desenvolvimento da infraestrutura portuária aumente a demanda da indústria marítima e dos fornecedores de combustíveis navais na Ásia-Pacífico durante o período de previsão.

- Em março de 2022, a primeira entrega de bunker marinho bio-VLSFO (óleo combustível com muito baixo teor de enxofre) foi realizada pela TotalEnergies Marine Fuels nas águas do porto de Cingapura. A entrega fez parte do teste de biocombustível recentemente concluído pela NYK Line e pela Anglo American. A entrega foi fornecida à Amizade MT por meio de uma transferência navio-navio e consistia em uma mistura de biocombustível B10 composta de VLSFO misturado com 10% de UCOME (éster metílico de óleo de cozinha usado) de segunda geração, baseado em resíduos e certificado pelo ISCC.. O biocombustível foi utilizado durante a viagem de ida e volta do navio entre Singapura e a Baía de Saldanha, na África do Sul.

- Portanto, com base nos fatores acima mencionados, espera-se que a Ásia-Pacífico domine o mercado de combustível de bunker durante o período de previsão.

Visão geral da indústria de combustível de bunker

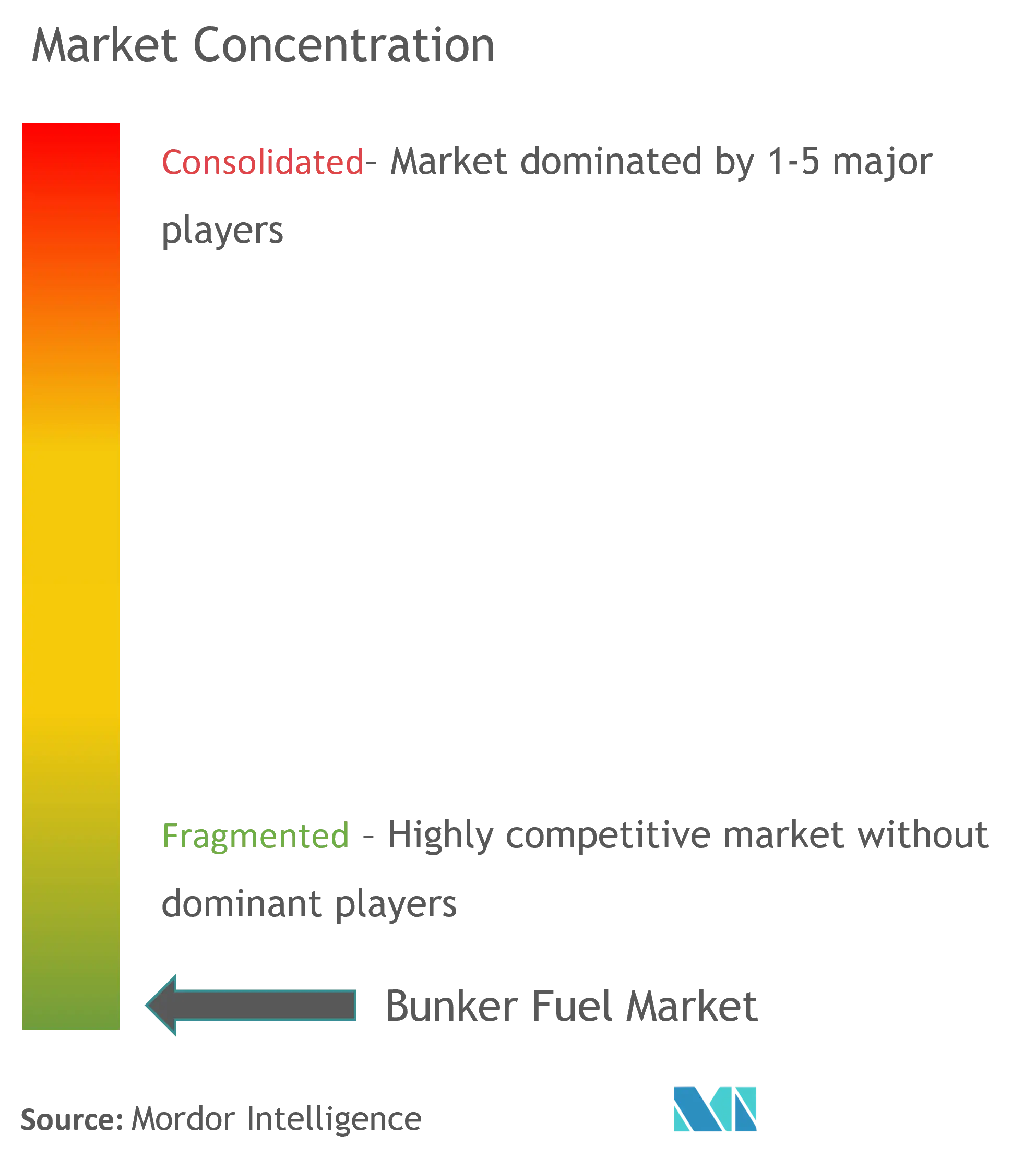

O mercado de combustível de bancas é fragmentado por natureza. Alguns dos principais players do mercado (sem ordem específica) incluem Gazpromneft Marine Bunker LLC, ExxonMobil Corporation, Shell PLC, TotalEnergies SE e BP PLC, entre outros.

Líderes do mercado de combustível de bunker

-

Exxon Mobil Corporation

-

BP Plc

-

Royal Dutch Shell Plc

-

Gazpromneft Marine Bunker LLC

-

TotalEnergies SE

- *Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica

Notícias do mercado de combustível de bunker

- Em janeiro de 2022, a Titan LNG garantiu o concurso para a entrega de GNL no porto de Marselha para o novo ferry Ro-Pax LNG da Corsica Linea. Esta parceria indica a expansão da operação da Titan LNG no Mediterrâneo, o que aumentará a disponibilidade de GNL, bioGNL e, a longo prazo, GNL derivado de hidrogénio na região.

- Em novembro de 2022, a Nimofast BrasilS.A, comercializadora de gás natural, assinou um acordo de parceria com a empresa norueguesa KanferShipping AS no qual a Nimofast fornecerá transporte de GNL de pequena e média escala, unidades flutuantes de armazenamento (FSU) de pequena escala e abastecimento de GNL soluções para os clientes da Kanfer no Brasil.

Segmentação da indústria de combustível de bunker

Combustível de bunker é o termo geral dado a qualquer combustível derramado nos bunkers de um navio para alimentar seus motores. Os navios de carga de alto mar normalmente queimam o petróleo pesado e residual que sobra da gasolina, do diesel e de outros hidrocarbonetos leves que são extraídos do petróleo bruto durante o processo de refino. O mercado de combustível de bunker é segmentado por tipo de combustível, tipo de embarcação e geografia. Por tipo de combustível, o mercado é segmentado em óleo combustível com alto teor de enxofre (HSFO), óleo combustível com muito baixo teor de enxofre (VLSFO), gasóleo marinho (MGO), gás natural liquefeito (GNL) e outros tipos de combustível. Por tipo de embarcação, o mercado é segmentado em contêineres, navios-tanque, carga geral, graneleiros e outros tipos de embarcações. O relatório também abrange o tamanho do mercado e as previsões para o mercado de Bunker Fuel nas principais regiões. Para cada segmento, o dimensionamento e as previsões do mercado foram feitos com base na receita (US$ bilhões).

| Óleo combustível com alto teor de enxofre (HSFO) |

| Óleo combustível com muito baixo teor de enxofre (VLSFO) |

| Gasóleo Marítimo (MGO) |

| Gás Natural Liquefeito (GNL) |

| Outros tipos de combustível |

| Containers |

| Petroleiros |

| Carga geral |

| Graneleiros |

| Outros tipos de embarcações |

| América do Norte | Estados Unidos |

| Canadá | |

| Resto da América do Norte | |

| Europa | Alemanha |

| França | |

| Reino Unido | |

| Resto da Europa | |

| Ásia-Pacífico | China |

| Índia | |

| Japão | |

| Coreia do Sul | |

| Resto da Ásia-Pacífico | |

| América do Sul | Brasil |

| Argentina | |

| Resto da América do Sul | |

| Médio Oriente e África | Arábia Saudita |

| Emirados Árabes Unidos | |

| África do Sul | |

| Resto do Médio Oriente e África |

| Tipo de combustível | Óleo combustível com alto teor de enxofre (HSFO) | |

| Óleo combustível com muito baixo teor de enxofre (VLSFO) | ||

| Gasóleo Marítimo (MGO) | ||

| Gás Natural Liquefeito (GNL) | ||

| Outros tipos de combustível | ||

| Tipo de embarcação | Containers | |

| Petroleiros | ||

| Carga geral | ||

| Graneleiros | ||

| Outros tipos de embarcações | ||

| Geografia | América do Norte | Estados Unidos |

| Canadá | ||

| Resto da América do Norte | ||

| Europa | Alemanha | |

| França | ||

| Reino Unido | ||

| Resto da Europa | ||

| Ásia-Pacífico | China | |

| Índia | ||

| Japão | ||

| Coreia do Sul | ||

| Resto da Ásia-Pacífico | ||

| América do Sul | Brasil | |

| Argentina | ||

| Resto da América do Sul | ||

| Médio Oriente e África | Arábia Saudita | |

| Emirados Árabes Unidos | ||

| África do Sul | ||

| Resto do Médio Oriente e África | ||

Perguntas frequentes sobre pesquisa de mercado de combustível de bunker

Qual é o tamanho do mercado de combustível Bunker?

O tamanho do mercado de combustível Bunker deve atingir US$ 198,07 bilhões em 2024 e crescer a um CAGR de 2,72% para atingir US$ 226,52 bilhões até 2029.

Qual é o tamanho atual do mercado de combustível Bunker?

Em 2024, o tamanho do mercado de combustível Bunker deverá atingir US$ 198,07 bilhões.

Quem são os principais atores do mercado de combustível Bunker?

Exxon Mobil Corporation, BP Plc, Royal Dutch Shell Plc, Gazpromneft Marine Bunker LLC, TotalEnergies SE são as principais empresas que operam no Mercado de Combustível Bunker.

Qual é a região que mais cresce no mercado de combustível Bunker?

Estima-se que a Ásia-Pacífico cresça no maior CAGR durante o período de previsão (2024-2029).

Qual região tem a maior participação no mercado de combustível Bunker?

Em 2024, a Ásia-Pacífico é responsável pela maior participação de mercado no Bunker Fuel Market.

Que anos esse mercado de combustível Bunker cobre e qual era o tamanho do mercado em 2023?

Em 2023, o tamanho do mercado de combustível Bunker foi estimado em US$ 192,83 bilhões. O relatório abrange o tamanho histórico do mercado Bunker Fuel para os anos 2020, 2021, 2022 e 2023. O relatório também prevê o tamanho do mercado Bunker Fuel para os anos 2024, 2025, 2026, 2027, 2028 e 2029.

Página atualizada pela última vez em:

Relatório da indústria de combustível de bunker

Estatísticas para a participação de mercado de Bunker Fuel em 2024, tamanho e taxa de crescimento de receita, criadas por Mordor Intelligence™ Industry Reports. A análise do Bunker Fuel inclui uma perspectiva de previsão de mercado para 2029 e uma visão histórica. Obtenha uma amostra desta análise do setor como um download gratuito em PDF do relatório.